投资者情绪对股票价格行为影响的实证研究

2020-12-16岳田

岳田

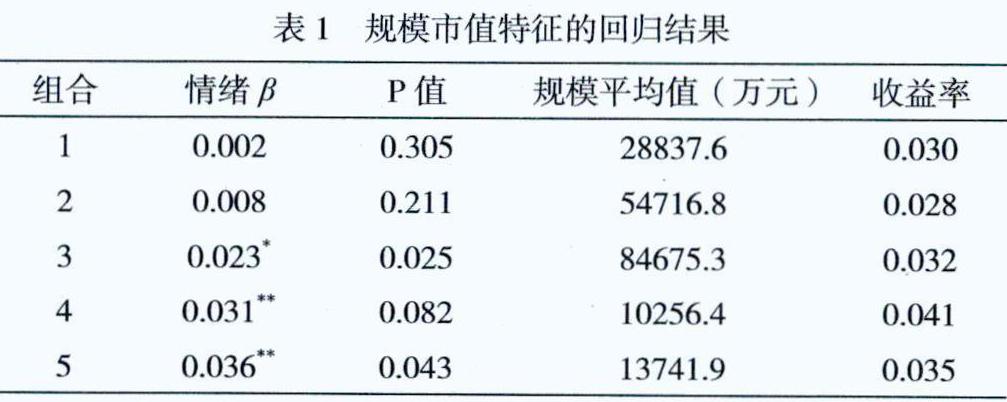

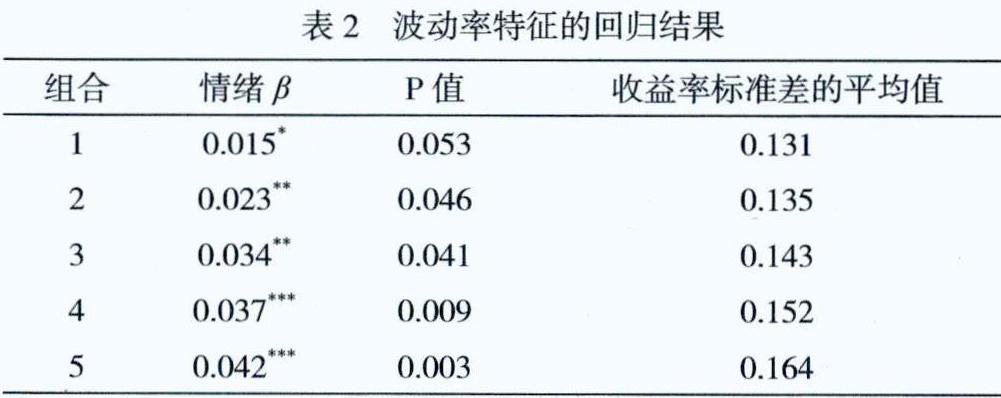

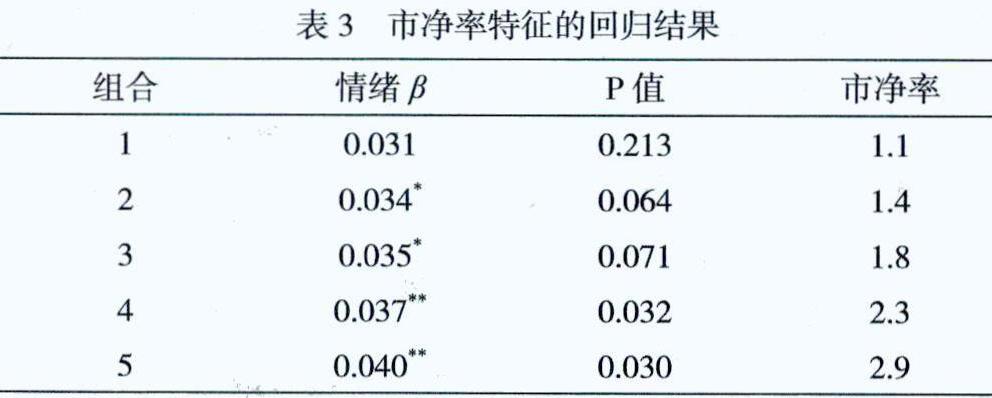

[摘要]通过合理地选取投资者情绪代理变量,构建了投资者情绪指数以及刻画股票收益对情绪敏感程度的指标。然后基于科创板70家上市公司数据对投资者情绪与股票特征之间的关系进行了实证研究。结果表明:我国科创板中股票的流通市值、波动率以及市净率与情绪β呈显著正相关,流通市值高、波动率高、市净率高的股票容易受到投资者情绪的影响。

[关键词]投资者情绪;股票价格;股票特征

[中图分类号] F832.51

[文献标识码]A

1 引言

众所周知,自20世纪50年代初Markowitz提出投资组合理论开始,便拉开了金融定量分析(数理金融)的序幕。后期在Fama的有效市场理论假说下,Sharpe的资本资产定价理论、Miller的公司财务理论、Black-Scholes-Merton的期权定价理论等通过深刻的数学模型完美的揭示了若干金融现象的机理,促进了数理金融学的的蓬勃发展。但是随着全球金融市场的丰富与完善,复杂程度越来越高,大量市场异象的不断出现,从而导致运用数理金融学并不能完全解释市场超额收益的出现。因此,近几十年来,国内外众多学者试图从行为金融学的角度来寻找股票价格行为变动机理的解释。与传统数理金融学相比,行为金融学不再假定投资者是理性的,认为投资者的情绪对金融市场的影响有着至关重要的作用,即除了证券的基本价值以外,投资者的心理变化因素与个人行为特点也能对证券的价格变动产生重要的影响。因此,自1990年Delong等学者首次通过在股票价格变动中引入投资者情绪变量建立了著名的DSSW股票价格模型以来,投资者情绪理论很快成为了行为金融学研究的一个热点领域。如Thaler等学者相继在《Journal of PoliticalEconomics》、《Joumal of Finance》等国际金融领域著名杂志上发表重要成果[2-5],极大地促进了投资者情绪方面的研究工作,这对投资者决策行为的理解、市场超额收益形成的解释,金融市场价格机制形成的机理等提供了有力的证据,从而可以更好地指导投资者的行为决策。在国内,宋泽芳等通过选取系列情绪变量,分析了投资者情绪与股票特征之间的联系;黄德龙等通过对情绪与即期收益的关系进行演绎论证,总结了5条假说,并通过实证表明与市场实际运行有较高的吻合度;文风华等将情绪分为积极与消极两类,讨论了两类不同情绪下投资者的决策行为特征,并分别采用DVR模型、GARCH模型以及RV-AR模型研究情绪特征对证券价格行为的影响。

为了深化创新驱动发展战略的进一步实施,促进资本市场对我国核心技术创新能力的服务水平不断提升,资本市场基础制度不断完善,2019年我国设立科创板并试点注册制是增强市场包容性、强化市场功能的一项资本市场重大改革举措。科创板开市作为去年我国资本市场最震撼的事件之一,为资本市场注入了一剂强心针,这对于我国完善多层级资本市场体系具有重要的意义。据统计,截至2019年底,科创板上市公司数量已经达到70家,合计融资超过820亿元,所有个股相对发行价最高平均涨幅达188%,总成交额累计为1.33万亿元,单只个股平均成交额达189.9亿元。由于科创板从开板至今时间比较短,诸多制度还未完善,因此投资者情绪对相关上市公司的股票价格波动情况有着重要的的影响。本文将以科创板70家上市公司数据实证研究投资者情绪对股票价格行为的影响,从而期望能够为科创板投资者的行为决策提供一些参考。

2构建投资者情绪指数

在投资者情绪测度的研究方面,目前国内外文献中主要有两种方式:直接方式以及间接方式。直接方式主要表现为通过问卷调查来了解投资者对市场走势所持有的态度,然后使用看涨或看跌投资者的占比来计算市场情绪指标,如国内的央视看盘指数等。但是由于较多直接方式得到的情绪指数并不能客观全面地反映市场的走势,主观性比较强,且数据时间连续性较差,因此本文将采用间接方式,即借助市场上能够容易获取的反映投资者情绪的间接指标的客观数据来进行构建。在投资者情绪间接代理指标的选择方面,本文将选择5个能够较好反映我国A股证券市场投资者情绪的变量,具体为:首次公开募股数量( IPON)、上市首日收益率(IPOR)、封闭式基金折价率( CEFD)、换手率(TURN)、市场新增开户数(NIA)。值得说明的是,本文实证采用的数据均以月度数据为标准,所用样本为2019年7月至2020年6月的科创板数据,所有数据来源为Wind数据库。

由于情绪代理变量在不同时间点会呈现相同的情绪,因此必须考虑Baker与Wurgler提出的“提前”或“时滞”效应,故本文将借助他们的方法,首先通过主成分分析法将10个代理变量(选取的5个代理变量均含有即期与时滞一期)进行分析,然后使用第一、二、三主成分的加权平均来度量情绪值SENTt。然后将得到的SENTt与10个初始代理变量作相关性分析,选择相关性较强的5个变量作为最终的情绪代理变量,但由于宏观经济情况会影响证券市场的这些变量,因此在构建情绪指数时需要去除这种影响。最后得出投资者情绪复合指数:

SENT=0.302/PONt-1+0.171IPORr +0.263CEFDt+ 0.262TURNt-l+0.415N/At。

3构建股票投资组合与情绪敏感度

本文将选择规模市值、市净率与波动率作为科创板股票的三个主要特征,以此来构建股票投资组合。1个年度末最后一个交易日的股票特征数值计算完成后,按照升序排列,然后将所选股票等分为5个组合。关于股票的市场规模我们可以用每月最后一个交易日的流通市值来度量。关于情绪的灵敏度方面,Glushkov基于DSSW模型,建立了一個多因素回归模型,并定义了个股收益率对情绪的敏感度β,即回归模型中估算出的个股收益率关于情绪的回归系数。类似于DSSW模型,结合F-F三因素模型,本文将采用以下回归模型来描述情绪敏感度与股票特征之间的关系: