基于哈佛分析框架的万丰奥威财务分析

2020-12-15黄启杭朱舒威

黄启杭 朱舒威

【摘要】万丰奥威作为全球铝轮制造龙头企业之一,战略转型已成为其未来发展的关键,本文应用哈佛分析框架对万丰奥威进行分析,并提出相关建议,以期为企业未来发展提供一些参考作用。

【关键词】哈佛分析框架 战略转型 万丰奥威

一、哈佛分析框架介绍

哈佛分析框架由哈佛大学佩普(K.G.Palepu)、希利(P.M.Healy)和伯纳德(V.L.Bernard)三位学者提出,该框架由战略分析、会计分析、财务分析和前景分析四个维度构成,建立了了解过去、评价现状和预测未来的逻辑关系。因此,该框架能更全面地考虑到影响企业发展的各种因素,能从战略高度更科学、更系统地对企业进行分析,并做出前景评估,为企业今后的发展指明方向。

二、战略分析

(一)公司简介

万丰奥威汽轮股份有限公司始建于1997年,经过22年的发展,公司业务已由传统铝轮制造逐渐向环保涂覆、镁合金等新产业覆盖。近年来,万丰奥威立足“大交通”发展战略,在保持原有汽轮产业优势地位的同时不断谋求转型升级,打入高铁和通用航空等领域。但随着战略转型不断深入,万丰奥威在营运等方面暴露出一些问题。为了加快战略转型并更好地处理现阶段面临的问题,本文以万丰奥威2016-2019年财务数据为基础,应用哈佛分析框架对其发展战略、会计政策和财务指标进行分析,并作前景预测,为企业未来发展提供参考建议。

(二)行业环境

根据铝车轮质量协会统计,2019年中国铝车轮共计出口量达90.38万吨,同比上年下降9.1%,出口金额总计40.36亿美元,同比上年下降4.8%。国际铝轮毂市场需求仍旧庞大,但颇具挑战。

2019年政府工作报告首次提出推动氢能源等设施建设,继续保持氢能源等新能源汽车的补贴力度,这对我国新能源汽车的发展带来利好消息,同时会进一步推动我国汽车向轻量化,节能化方向转变。同时,无人驾驶、新能源等越来越多新技术应用于汽车制造,汽车零部件要求也不断提升。因此,我国汽轮制造企业正面临技术创新,产品更新换代的新局面。

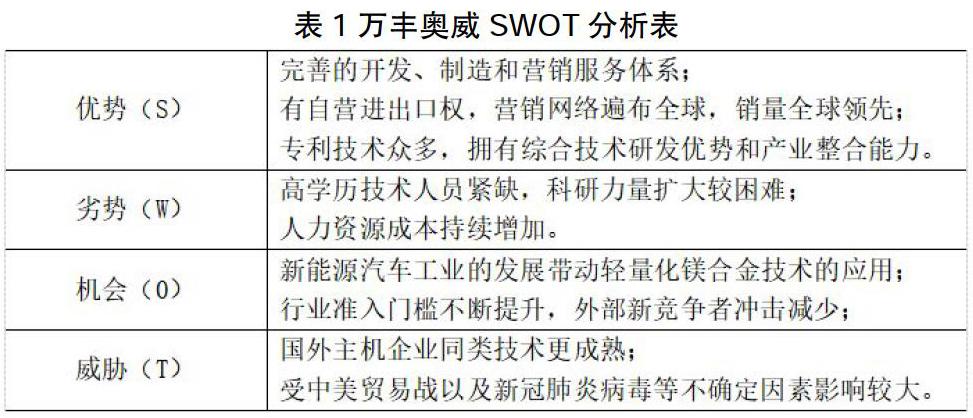

(三)基于SWOT分析法的战略分析

表1 万丰奥威SWOT分析表

三、会计分析

(一)坏账准备的计提

万丰奥威应收款项中应收账款项目占绝大部分,其他应收项目规模占比均较小,坏账准备也主要是对应收账款的计提。2016-2018年集团采用个别认定法对应收款项进行逐项分析计提,即根据每项应收款项对应债务人的财务经营等实际情况分别估计坏账损失。2019年改用预计损失法,是根据帐龄时间确定应收款项的坏账准备计提比例。预计损失法虽然运用较简便,可以降低工作量,但是无法完全符合配比原则,容易影响坏账预估的准确性。

(二)存货的核算

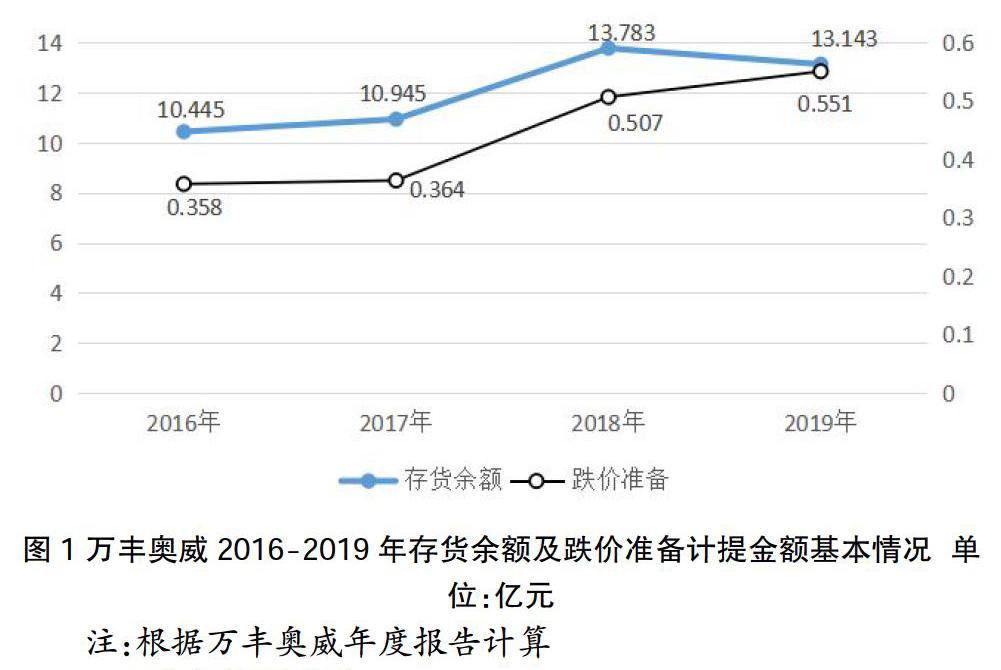

根据万丰奥威年报可知,存货由原材料、在产品和库存商品构成。存货初始计量按照实际成本,发出存货采用加权平均法确定,低值易耗品釆用一次转销法进行摊销,存货计量较可靠。另外,存货的盘存制度采用永续盘存制,可以随时反映各项存货收、发和结余的数量及金额,并及时发现存货的不足与积压情况。同时,在资产负债表日,万丰奥威按照历史成本与可变现净值孰低原则,对历史成本高于可变现净值的存货计提存货跌价准备,遵循了谨慎性信息质量要求,提高了存货计量的可靠性。

如图1所示,万丰奥威近四年的存货跌价准备呈现上升趋势,尤其2019年存货规模在低于2018年存货规模情况下,2019年的存货跌价准备规模却高于2018年的存货跌价准备规模,这预示存货发生减值的风险在上升,应引起注意。

(三)内部控制影响

根据安永华明会计师事务所对万丰奥威2019年度内部控制出具的意见显示万丰奥威内部控制存在一定问题。其主要表现在控股股东资金占用及违规担保而没有进行信息披露,以及关联方交易及其往来交易金额未经审议及披露。这会对财务数据可靠性造成一定影响。

四、财务分析

(一)偿债能力

如表2所示,万丰奥威速动比率近2年持续下降,且近4年一直低于行业平均值,可见万丰奥威的短期偿债能力低于行业平均水平。在2019年,万丰奥威的速动比率为0.99,首次出现低于1的情形,而行业平均值却在2019年有所回升,为1.79,万丰奥威应对短期偿债能力引起重视。同时,图2显示万丰奥威短期有息负债规模逐年上升,财务费用也随之逐年上升,企业的支付能力在一定程度上依靠短期有息负债,应关注偿债能力,避免偿债风险。

表2也显示了万丰奥威近4年的资产负债率变化情况:2017年万丰奥威的资产负债率较2016年有所下降,这与行业平均值变化一致,但低于行业平均值;2018-2019年万丰奥威和行业平均值均持续上升,并且从2018年开始,万丰奥威的资产负债率高出了行业平均值。考虑到万丰奥威正处于战略转型期,该时期融资需求大,目前的资产负债总体结构较合理,长期偿债风险仍可控。但是万丰奥威2019年被披露出违规担保和资金占用17.183亿元,这需要公司立即妥善处理,否则可能会给公司流动资金带来压力,影响公司的偿债能力。

(二)盈利能力

在全球汽轮市场萎缩和中美贸易战影响下,中国汽轮毂制造业受到了巨大的冲击,如表3所示,总体来看,万丰奥威与行业整体盈利水平均呈现下滑态势。从表3中的比率来看,相较于同行业竞争对手,万丰奥威凭借完善的销售网络及品牌效应优势,盈利水平仍处于较高地位。尤其是从销售净利率和净资产收益率来看,万丰奥威始终高于行业平均值。同时,万丰奥威实现的利润主要来自于经营业务,利润来源较可靠。

但是从营业利润同比增长率来看,万丰奥威近3年营业利润处于持续萎缩状态,可见万丰奥威在盈利上的成长性并不可观。同时,根据其他数据发现,万丰奥威在收入下降的情况下,费用却有所上升,万丰奥威应关注成本控制,把握费用的合理性,在保持竞争能力基础上,改善经营策略。

(三)营运能力

表4反映了万丰奥威的营运能力指标,存货周转率和应收账款周转率及相应行业平均值。万丰奥威存货周转率和应收账款周转率近四年总体呈现下降态势,说明存货和应收账款的周转速度降低,营运能力减弱。从行业平均值来看,行业整体也呈现相似情况,并且波动更大。全球性汽轮市场萎缩使得中国汽轮制造业企业遭到了普遍的影响,并且该影响仍在持续。但是万丰奥威存货周转率和应收账款周转率近四年均高于行业平均值,在行业中保持较强营运能力。

如图3所示,万丰奥威应收賬款增长率远高于营业收入增长率,尤其在2019年营业收入降低的情况下,应收账款却有所增长,应收账款的周转率有所降低,可见万丰奥威营业收入的增长在一定程度上依靠放宽信用政策达成,放宽信用政策有利于促进销售,但大规模应收账款会影响万丰奥威的资金周转速度和现金流量,应当加强应收账款管理。总体来看,万丰奥威的营运能力处于减弱状态,但与同行业相比,营运能力总体表现尚佳。

五、前景预测及建议

中国铝轮行业在经历了几年辉煌后,市场出现整体恶化现象。万丰奥威作为铝轮毂行业的领军标杆企业,在国内外形势整体萎缩的境况下,近四年盈利能力在行业中虽仍然保持较高水平,但呈现下降态势。同时,随着万丰奥威不断转型升级,暴露出的周转性问题和偿债压力也应引起重视。未来,万丰奥威应寻求转型升级与良性经营的平衡点,继续做大做优产业。对于万丰奥威现状提出以下相关建议:继续提升研发能力,保障充足的研发资源投入以及高级技术人员和管理人员的培养与引进,同时加强对镁合金轮毂研究和深化镁合金技术的应用;优化资产负债结构,加强应收账款质量,保持合理现金流,注意偿债压力,避免出现流动性危机;持续优化市场结构与业务,加强在欧洲、美洲和亚洲等国家和地区的市场地位,同时抓住国产新能源汽车市场;布局战略转型规划,发展通用航空产业,落实利润新增长点;规范内部控制,避免大股东违规操作,保护股东利益。

参考文献:

[1]石冬莲,王博.全球哈佛分析框架:文献综述与研究展望[J].财会月刊,2019,(11):53-60.

[2]兰洪华.哈佛分析框架下财务报表分析理论基础研究[J].经济研究导刊,2019,(34):102+108.