均等化转移支付对税收竞争的影响研究

——基于开放经济视角的理论与实证

2020-12-10唐沿源

张 晖,唐沿源

(1.海南大学 经济学院,海南 海口570228;2.台州学院 商学院,浙江 台州318000)

一、论题缘起

1994 年分税制改革之后,由于中央支出占比较少,转移支付成为中央平衡与地方财力差异的重要手段,中央专项转移支付已经成为地方基本公共服务的主要资金来源(1)陈志广:《中央民政专项转移支付配置:地方行政力量的作用》,《当代财经》2017年第11期,第36页。。分税制改革后,一般性转移支付和专项转移支付对公共服务均等化并未起到明显的作用,转移支付甚至可解释区域间财力差异和公共服务的不均等(2)尹恒,康琳琳,王丽娟:《政府间转移支付的财力均等化效应——基于中国县级数据的研究》,《管理世界》2007 年第1 期,第48页。。党的十九大报告明确强调要“加快建立现代财政制度,建立权责清晰、财力协调、区域均衡的中央和地方财政关系”,这就是要实施均等化转移支付,使中央转移支付在各地方合理分布。

经典的税收竞争理论表明,地方政府倾向于将税收保持在低水平以吸引商业投资,很可能导致地方公共服务供给低于有效率的水平(3)Zodrow G.R.,Mieszkowski P.,“Pigou,Tiebout,Property Taxation and the Under-Provision of Local Public Goods”,Journal of Urban Economics,Vol.19,No.3,1986,pp.356-370.。在税收竞争经典模型基础上,不少文献从各方面做了扩展。如地方辖区数量较少(4)Hoyt W.H.,“Property Taxation,Nash Equilibrium,and Market Power”,Journal of Urban Economics,Vol.30,No.1,1991,pp.123-131.、异质性地区税收竞争(5)Wilson J. D.,“Tax Competition with Interregional Differences in Factor Endowments”,Regional Science and Urban Economics,Vol.21,No.3,1991,pp.423-452.、同质性地区(6)Keen M.,Marchand M. ,“Fiscal Competition and the Pattern of Public Spending”,Journal of Public Economics,Vol.66,No.1,1997,pp.33-53.和异质性地区财政支出竞争(7)Cai H.,Treisman D.,“Does Competition for Capital Discipline Governments? Decentralization, Globalization and Public Policy”,The American Economic Review,Vol.95,No.3,2005,pp.817-830.等。这些研究都认为地方税收竞争会导致经济效率低下和社会福利降低。

地方税收竞争的非效率结果,对中央财政干预提出了更严格的要求。这方面的早期研究多借鉴政府“庇古税”对私人市场“外部性”矫正的思想,通过中央配套型转移支付来改善经济效率的问题(8)Boadway R.,Marchand M.,Vigneault M.,“The Consequences of Overlapping Tax Bases for Redistribution and Public Spending in a Federation”,Journal of public economics,Vol.68,No.3,1998,pp.453-478.。后期研究则更多关注中央均等化转移支付的影响。Kothenburger(9)Kothenburger M.,“Tax Competition and Fiscal Equalization”,International Tax and Public Finance,Vol.9,No.4,2002,pp.391-408.较早对均等化转移支付进行系统性分析,他通过一个标准的资本税竞争模型表明,当地区间完全竞争或同质时,税基均等化的转移支付能提高地方均衡税率;完全税基均等则能实现社会性最优税率。这一结论也得到了Buettner(10)Buettner T.,“The Incentive Effects of Fiscal Equalization Transfers on Tax Policy”,Journal of Public Economics,Vol.90,No.3,2006,pp.477-497.和Egger 等(11)Egger P.M. ,Koethenbuerger M.,Smart M.,“Do Fiscal Transfers Alleviate Business Tax Competition?Evidence from Germany”,Journal of Pub⁃lic Economics,Vol.94,No.3-4,2010,pp.235-246.实证研究的支持。不少文献作了扩展,如地区异质和资本供给具有弹性(12)Bucovetsky.S.,Michael S.,“The Efficiency Consequences of Local Revenue Equalization:Tax Competition and Tax Distortions”,Journal of Pub⁃lic Economic Theory,Vol.8,No.1,2006,pp.119-144.、同时存在地方税收竞争和中央税(13)Christos Kotsogiannis,“Federal Tax Competition and the Efficiency Consequences for Local Taxation of Revenue Equalization”,International Tax and Public Finance,Vol.17,No.1,2010,pp.1-14.、财政支出竞争(14)Yongzheng Liu,“Does Competition for Capital Discipline Governments?The Role of Fiscal Equalization”,International Tax and Public Finance,Vol.21,No.3,2014,pp.345-374.等。这些研究表明,均等化转移支付是对地区间财力差距的反向调节,能矫正地方财政竞争的效率损失、提升社会福利。李永友(15)李永友:《转移支付与地方政府间财政竞争》,《中国社会科学》2015 年第10 期,第114 页。基于中国的数据也发现,一般性转移支付能在整体上弱化相邻县之间的税收竞争,但由于一般性转移支付在整个转移支付中所占比重较低,并不能改变转移支付整体上对税收竞争的强化效应。但也有文献认为,由于共同池效应(common pool effects),均等化转移支付会降低地方政府公共投入的激励(16)Hindriks J. ,Peralta S. ,Weber S.,“Competing in Taxes and Investment under Fiscal Equalization”,Journal of Public Economics,Vol.93,No.12,2008,pp.2392-2402.。由于上述研究都是基于封闭经济,或假设资本仅在同一国内的不同地区间流动的问题,得到的结论具有一定局限性。现实经济中,资本不仅能在国内跨区域流动,还能跨越国界流动,即地方财政竞争是在开放经济中发生的。

与封闭经济相比,开放经济地方财政竞争具有明显的差异。封闭经济下中央均等化转移支付能对所有地区的财力状况进行直接调节,而在开放经济下,各国中央政府不能调节国外地区,在整体系统中调节的是部分参与竞争的地区,其干预效应受地区数、规模、技术水平、初始资本存量等其他国家参与竞争地区的状况的影响。而且,在同时存在资本国内和跨国界流动下,一国中央均等化转移支付能在一定程度上影响其他国家国内地区间竞争,不仅能减少总的竞争程度,提升所有国家福利水平,而且实行均等化转移支付的国家均衡税率往往高于没有实行的国家,因而前者福利低于后者。二者的这些差别,是否会导致中央均等化转移支付对地方财政竞争的影响不同?如果存在差别,又体现在什么地方?这是本文拟回答的问题。

二、均等化支付对税收竞争影响的理论机理

(一)理论模型的设定

各国各地方政府运用其财力提供公共品以实现本地福利最大化,其财力包括税收和中央转移支付,为rij=tij⋅kij+βij。设各国家各地区的消费性公共品偏好相同,参照Keen et al.)(21)Keen M.,Konrad K.,“The Theory of International Tax Competition and Coordination”,Handbook of Public Economics,No.5,2013,pp.257-328.的研究,假设其满足线性关系,系数为λ+ 1;λ> 0。进一步假设社会福利函数包括地区固定要素收入、资本收入及对消费性公共支出的偏好等三部分,由此可得国家i地区j的目标函数为:wij=fj(kij)-f′j(kij)⋅kij+ρ⋅-kj+(1 +λ)⋅rij。其中,ρ=aj-kij-tij≥0,为资本税后利润。

因而,该模型下各方关系为,资本在中央和地方政策(前者为转移支付,后者为对资本从源征税)下,在不同国家和地区流动,以追求税后收益最大化;地方政府通过税收影响资本的地区配置,从而影响本地产出等,以追求本地福利最大化;中央政府通过其政策,影响地方政策及资本地区配置,以追求其国内所有地区福利总和最大化。

(二)无转移支付时各方决策与经济效率

作为一种参照,本部分分析各国家对国内地区进行协调的情形。

该情形下,各国不存在国内地区间竞争,仅存在国家间竞争。具体地,各方行动次序如下:首先,所有国家同时进行其国内各地区税收的统一决策,以最大化国内各地福利总和;其次,在各国各地税收既定条件下分析资本的利润最大化决策。使用逆推法求解如下。

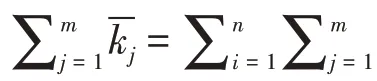

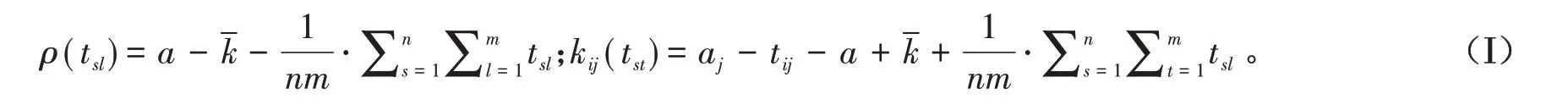

求解各地资本和资本税后利润,得:

这表明,资本税后利润与各地税率负相关,某国某地区所吸引的资本量与本地税率负相关,而与其他地区税率正相关。同时,由对均衡资本量和资本税后利润影响看,任意增加国家数n及其地区数m其中一个,都会增加竞争程度,并减弱某地区税收对总体资本税后利润或对其他地区所吸引资本量的影响。但随着n或m的增加,某地区税率增加,却使本地所吸引资本量下降幅度更大。

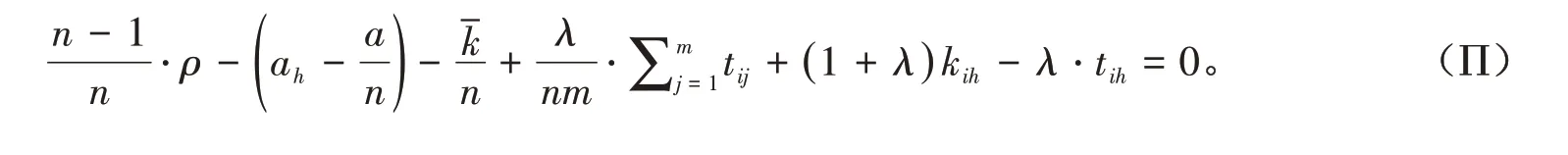

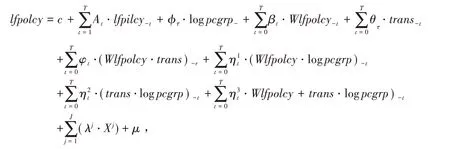

其次,各国的决策。在其他国家各地区税率既定,且在资本市场均衡条件[式(I)]下,各国选择本国各地区税收以最大化国内福利。求关于其辖区h= 1.2,...,m税率选择的一阶条件,得:

可以看出,各地平均初始资本越高、对消费性公共品偏好越大,地区平均税率越高;国家数越多,地区平均税率越低。

(三)中央均等化转移支付下的地方税收竞争

现假设存在中央均等化转移支付,但不存在各种国家间或国内税收协调,其三阶段动态博弈按如下方式进行:第一阶段,各国中央政府同时制定转移支付政策;第二阶段,各国家各地方政府同时进行税收决策;第三阶段是资本的利润最大化决策。使用逆推法对其求解。

先求第三阶段的资本利润最大化决策,经计算可知资本市场均衡条件与式(I)相同。

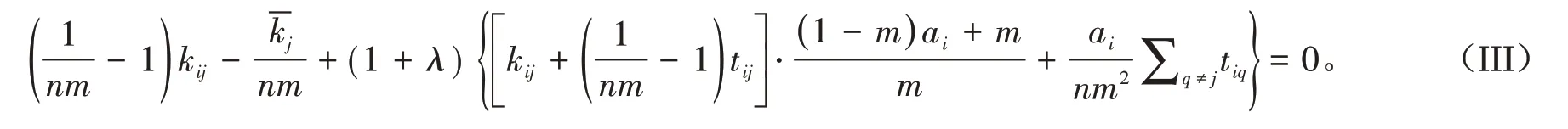

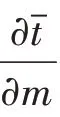

其次,地方政府税率tij的决策问题。考虑转移支付βij,求地方政府的福利最大化问题,得一阶条件:

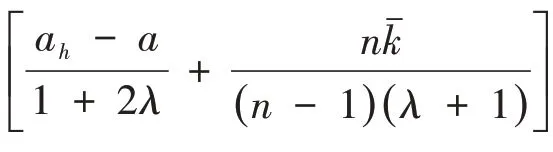

根据对称性,各国中央政府及地方政府所面临的问题相同,因此其均衡政策也相同。设均衡条件下各国转移支付均等化策略为a,其地方政府的税率和资本分别为tj和kj。结合式(I)与式(III)求解得:

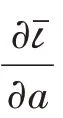

由前文可知,各地税率随中央均等化转移支付a变动的差异体现在tj公式中-kj和aj项系数上(其他项对所有地区相同)。由于地区间在初始资本存量和生产技术水平上的差异存在多种可能组合,在aj和-kj不同取值组合下,随着a的变动,不同地区税率,可能出现不同甚至方向完全相反的变动。即部分地区税率随a增加而增加,部分地区随其增加而减小,或即使都增加,但增加幅度存在差异。这表明,地区间税率差异随着转移支付均等化程度的提高,变动方向具有不确定性。

由以上分析,可得以下结论:

只有各国所包含的辖区数大于1,竞争性均衡下总税率较低,从而存在效率损失。当所有国家都实行中央均等化转移支付时,在一定参数范围内,各国各地区平均税率随着a增加而增加,从而有利于改善竞争性均衡的效率;另一些参数约束下,平均税率下降或保持不变,从而加大或不影响竞争性均衡的效率。如果中央转移支付能提高地区平均税率,即使所有国家都实行完全均等的转移支付,地区平均税率也低于当所有国家都对国内竞争直接协调时水平,从而效率也低于后者。

上述结论也表明,在开放经济体系中,中央均等化转移支付既可能减弱地方税收竞争而使得地方税率提高,也可能强化地方税收竞争而使得地方税率下降,还可能对地方税收竞争无影响。而其相关的影响因素为参与竞争的辖区数(nm)和对消费性公共支出偏好( 1 +λ)的比较。一般而言,参与竞争的地区数越多,竞争越激烈。因而该条件也即:面临的国内外竞争越小(nm越小),对消费性公共支出的偏好越强(λ越大),中央均等化转移支付更大可能减弱地方税收竞争;反之,面临的国内外竞争越大(nm越大),对消费性公共支出的偏好越强(λ越小),中央均等化转移支付更大可能加强地方税收竞争;而当二者相等时,其对地方税收竞争无影响。

对我国而言,改革开放四十多年的进程既是我国经济不断发展的过程,也是我国经济不断融入世界经济的过程,各种商品、服务在国内不同地区间以及跨越国境在本国与世界其他国家间流动也日益普遍。作为整个开放型世界经济体系中的一员,根据前述理论,受相关因素影响,我国中央转移支付对我国地方税收竞争也可能产生各种不同的影响。那么这些影响具体有哪些表现?又揭示了怎样的经济体特征?下部分将从实证上给予回答。

三、实证分析

(一)计量模型设定

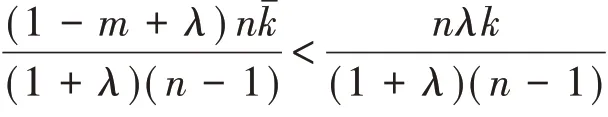

按照相关文献关于地方税收竞争实证检验的通常做法,需检验地区间税收决策的空间相关性。若不对模型中的生产函数和偏好等相关参数施加额外的约束,则地区间税收反应函数的关系具有不确定性,或无法不确定的预测(26)Brueckner J.,Saavedra L.,“Do Local Governments Engage in Strategic Property-Tax Competition?”,National Tax Journal,Vol.54,No.2,2001,pp.203-229.。同时,地方税收决策往往受其前期影响,应具有一定动态特征。而转移支付对地方税收竞争的影响,可通过地方税收空间滞后项与转移支付的交互项加以反映。因而,本部分我们使用如下形式的动态空间面板模型。

Wlfpolcy⋅trans、Wlfpolcy⋅logpcgrp、trans⋅logpcgrp和Wlfpolcy+trans⋅logpcgrp分别为地方税收的空间滞后项、中央转移支付以及地区经济发展水平的两两交叉和三项交叉项。交叉项的目的主要是反映经济变量间的交互影响。

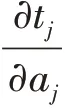

空间权重矩阵为各省份省会城市之间的空间距离矩阵。通过该计量模型,我们重点考察以下含义:地方政府间税收竞争特征、中央转移支付对地方税收及税收竞争的影响及其地区差异性。各种影响的计算方法可通过求被解释变量对相关解释变量的导数得到。

(二)指标、样本和数据说明

对于地方财政收入变量,选择预算内总收入、预算外收入、税收总收入占GDP 的比重作为被解释变量,同时考虑增值税(用增值税与第二产业生产总值比表示)、营业税(用地方营业税与与各地区第三产业产值比表示)、企业所得税(用内外资企业所得税总额与地区营业盈余比表示)以及外商投资企业和外国企业所得税(用外资企业所得税与外资工业建筑业利润比表示)等几类指标。

关键解释变量包括:(:(1)转移支付(trans),主要使用其占地方财力比重的相对指标。中央转移支付包括一般性转移支付和专项转移支付,而一般性转移支付又包括均衡性转移支付、民族地区转移支付、农村税费改革转移支付、调整工资转移支付等多种。(2)经济发展水平(logpcgrp):人均地区生产总值的对数。(3)各地区投资率(fixratio):固定资产投资与地区生产总值比。(4)金融市场流动性(fin):贷款合计与存款合计比。(5)经济开放度(open):进出口总额与地区生产总值比。(6)收入差距(incomgap):城乡人均收入比。

其他控制变量还包括就业人口比重(empratio)、城市化率(urbratio)、农业比重(agrratio)、国有化率(statratio)、人力资本(stu)、基础设施(infstr)、老年抚养系数(olaudra)、少儿抚养系数(yoaudra)、人口总数(logpop)等。

本文采用均衡性转移支付指标体现转移支付的均等化特征,运用进出口数据构建经济开放度指标,体现开放经济特征。

由于我国在1994 年分税制改革后,相对稳定的财税体制才逐步形成,因此,样本期选择为该时期之内。由于我国在2007 年进行了财政支出分类改革,2008 年实行了如新《企业所得税法》等税制改革,相关指标的统计口径前后年份无法相比。而2008 年开始的国际金融危机也使得整体宏观经济环境发生重大变化,从而相关变量间关系可能发生变化。因此,样本期选择为2008 年之前。

本文实证研究数据来源于《新中国六十年统计资料汇编》《中国财政年鉴》《中国税务年鉴》《中国统计年鉴》。

(三) 回归结果分析

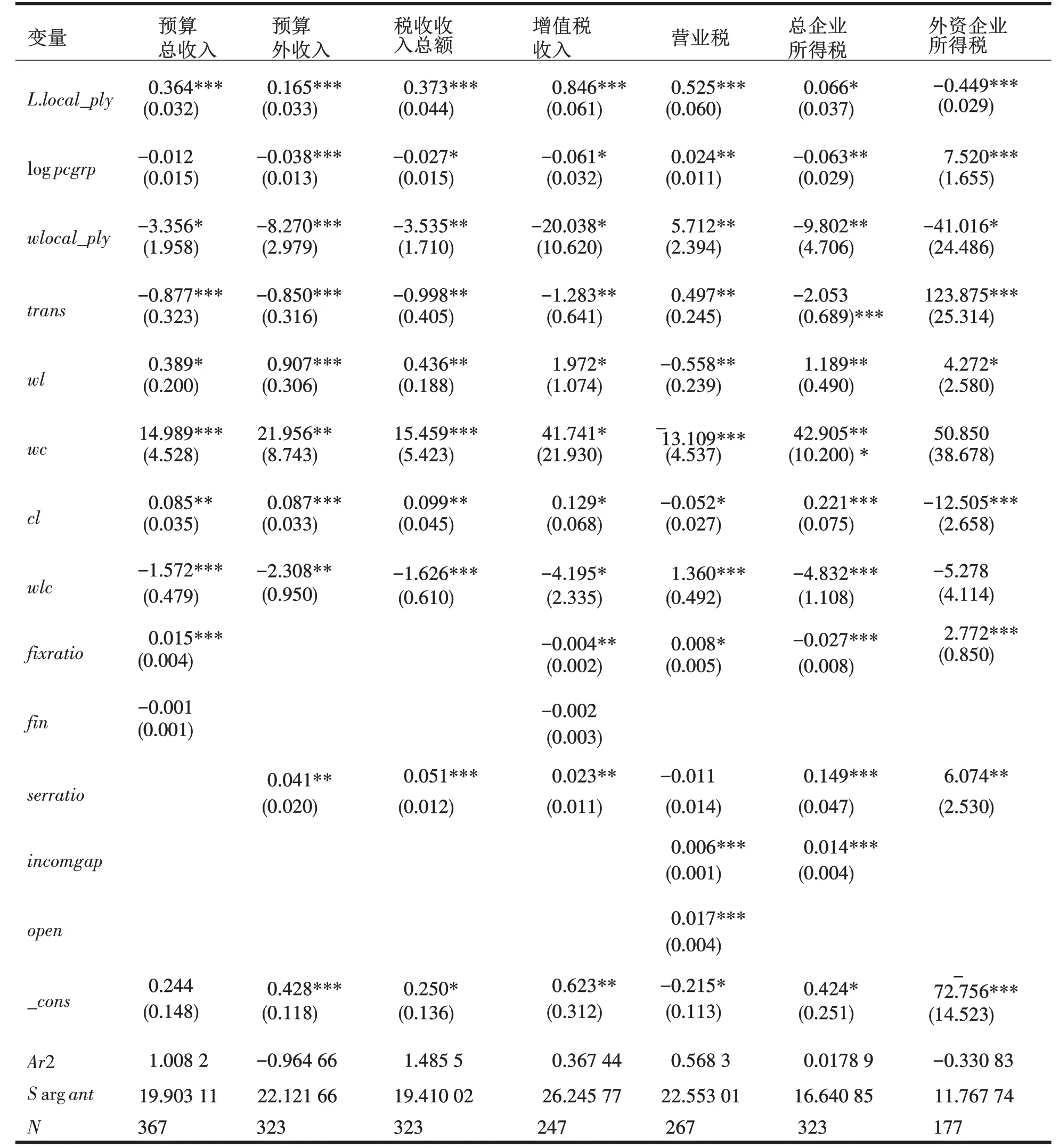

回归结果发现,一阶自相关检验都较显著,二阶自相关检验都不再显著,sargan检验结果都与预期结果相符,各变量系数估计值符号和统计显著性并无异常。回归结果见表1。

表1 回归结果——地方收入竞争、中央均等化转移支付及地区差异

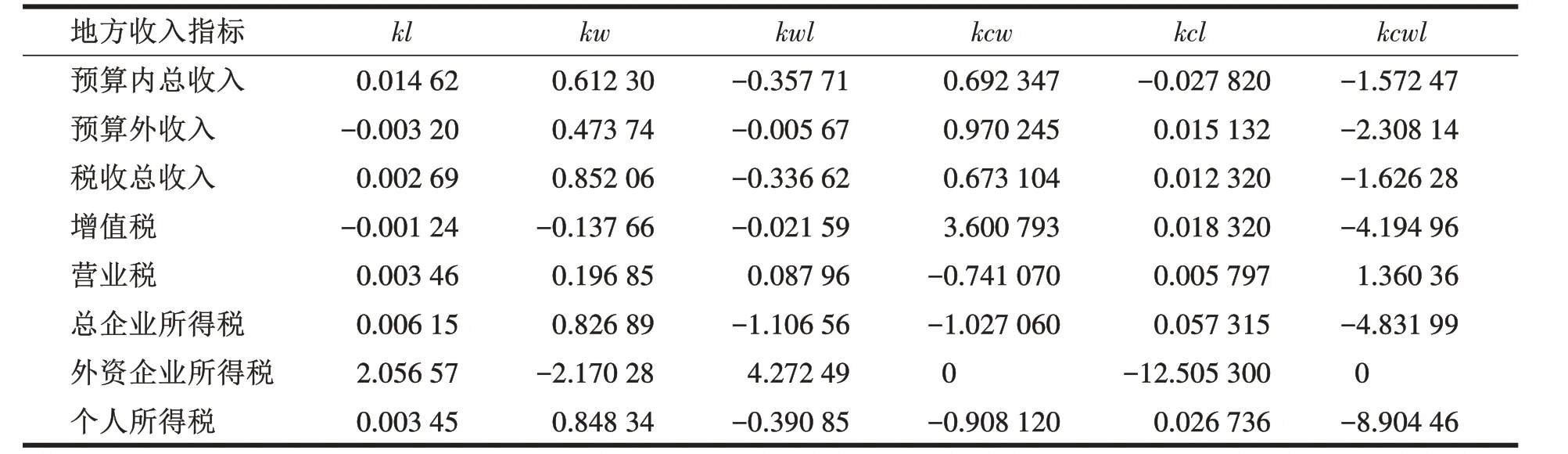

本文还使用地理邻接、经济距离等其他形式的空间权重矩阵对动态空间面板模型进行了稳健性检验,限于篇幅略。计算表1 中相关重要变量的边际影响,结果如表2 所示。

表2 相关重要变量的边际影响

首先对照表2,分析如下:经济发展水平对地方税收的影响(kl)。可以发现,其对预算内总收入、税收总收入、营业税、总企业所得税、外资企业所得税影响都为正,而对预算外收入、增值税的影响为负。这表明,经济发展水平高的地区,更大程度依赖前述各项税收,而更小程度依赖预算外收入和增值税等;经济发展水平较低地区则相反。其原因在于,经济较发达地区财力更充足,能更大程度依靠主要税种获得财政收入,而经济欠发达地区由于经济落后和财力不足,更大程度依靠从非税收类渠道获得财政收入。

其次,地方税收竞争(kw)及地区差异(kwl)。可以看出,我国各地区间存在明显的税收竞争关系(27)这与不少类似实证研究结论一致。不少文献都证实了地区间税收的策略相关关系。,但不同税种的策略相关关系不同。其中,增值税和外资企业所得税为策略替代(kw的系数为负),表明本地和其他地区在这两类税收上变动方向相反。其他各税收都是策略互补(kw系数为正),表明本地和其他地区在这些收入上变动方向相同。

从税收竞争的地区差异(kwl)看,预算内总收入、预算外收入、税收总收入、总企业所得税的税收竞争程度在经济发达地区弱于经济落后地区(kw系数为正,kwl系数为负)。这表明,相比经济发达地区,对其他地区这些税收的变动,经济相对落后地区的反应程度更大,或更积极地利用这些税收进行竞争,并体现出更大程度的策略互补。而营业税的情况与之相反(kw和kwll 系数都为正),对其他地区这类税收的变动,落后地区比发达地区的反应程度更小,或体现更小程度的策略互补。增值税(kw和kwl都为负)在发达地区的税收反应程度高于落后地区,或更大程度地体现策略替代。外资企业所得税则与之相反,在发达地区的税收竞争程度低于落后地区(kw为负,kwl为正),或更小程度地体现策略替代。税收竞争地区差异是与各税种特点和地区经济差距相适应的。需要特别注意的是,我国经济发展不均衡,落后地区税源少,无法通过大量减税进行竞争。

再次,地方税收竞争与中央均等化转移支付的交互影响(kcw)及地区差异(kcwl)。可以看出,对预算内总收入、预算外收入、税收总收入,均等化转移支付都加强了地区间竞争(kw、kcw符号相同且都为正);对增值税、营业税、企业所得税,转移支付则减弱了地区间竞争(kw、kcw符号相反)。这表明,中央转移支付对地方税收竞争的影响依据不同税种呈现不同特征。其原因可能反映了地区以不同税种作为税收竞争工具时的竞争程度的差异。由前文理论分析可知,在其他情况保持不变时,当地区面临的国内和国外竞争越激烈时(mn较大),中央转移支付更大可能会加大竞争程度;反之(mn较小),则会降低地方税收竞争程度。由于预算内总收入、预算外收入和税收总收入在一定程度上反映了一个地区的宏观税负,其值的高低较容易观察,从而对于跨国或跨地区流动的商品或要素(税基)而言,具有较明显的指示意义,从而地区间以这类工具进行竞争时竞争程度较强(mn>1 +λ)。相反,对于增值税、营业税、企业所得税等具体税种而言,其税负的高低往往无法直接看出,需要通过相关数据计算,对流动性税基的指示意义相对较弱,从而地区间以这类工具进行竞争时竞争程度也相对较弱(mn<1 +λ)。

而其地区差异,对预算内总收入、预算外收入、税收总收入,转移支付都是在落后地区对地区间竞争程度增强的幅度更大(kcw和kcwl符号相反)。这表明相对发达地区,落后地区利用这些工具竞争时的竞争程度更强。这也可以从这几种指标的地区差异看出。如,预算内总收入和税收总收入都与经济发展水平(人均gdp)显著正相关,其在样本期的简单相关系数分别为0.67 和0.745 8。即经济落后地区的宏观税负更低,或竞争程度更大(mn更大)。

对增值税和营业税则是在落后地区使地区间竞争程度降低的幅度更大(kcw和kcwl符号相反);对总企业所得税,则是在发达地区对地区间竞争程度的降低幅度更大(kcw和kcwl符号相同);对外资企业所得税的地区间竞争及地区差异的影响则不明显(kcw和kcwl系数都不显著)。这种差异大概反映了不同经济发展水平地区在税收竞争程度和对公共品偏好(λ)上的不同状况。特别地,在样本期以地方消费性支出占地区gdp比重表示,地区对公共品偏好(λ)都表现出随经济发展水平递减的趋势。其与经济发展水平(人均gdp)的简单相关系数为-0.0436。即经济发展水平越高的地区对公共品的偏好越低(λ越小)。而增值税、营业税、总企业所得税在样本期都与经济发展水平(人均gdp)正相关,其简单相关系数分别为0.331 9、0.599 2、0.213 0、0.616 3。这表明在经济发展水平越高的地区,相关税种税负越重,或税收竞争越弱(mn更小)。因而,对于增值税和营业税,相比发达地区,经济落后地区尽管mn更大,但其λ也更大,从而mn和1 +λ的差距也更大,或中央转移支付对地方税收竞争的减弱作用也更强。而对于总企业所得税,经济落后地区尽管mn较大,但其λ也较大,从而mn和1 +λ的差距小于发达地区二者的差异,使中央转移支付对地方税收竞争的减弱作用也小于后者。

四、结论与政策启示

(一)研究结论

封闭经济中,均等化转移支付由于是对地区间财力差距的反向调节,能有效降低地区间对流动性税基争夺的策略性财政行为,从而促使地方均衡税率和经济效率提升。而本文研究发现:在开放经济条件下,中央均等化转移支付对地方税收竞争的影响呈现多种状态。当所有国家都实行均等化转移支付时,各国各地区平均税率既可能随着均等化程度的增强而增加,从而有利于改善竞争性均衡的效率;也可能平均税率随着均等化转移支付的增强而下降,从而加大竞争性均衡的效率损失,还可能并没有影响。当中央转移支付能提高地区平均税率时,即使所有国家都实行均等化转移支付,地区平均税率也低于当所有国家都对国内地区间竞争进行直接协调时的水平,从而效率也低于后者。而当仅有部分国家实行中央均等化转移支付时,地方平均均衡税率的效率具有不确定性,取决于一定的条件。同时,实行均等化的国家的平均税率高于不实行均等化的国家,因而其福利也低于后者。本文利用我国数据的实证分析检验了这些结论。

(二)政策启示

目前我国正在构建全面开放格局,积极融入全球市场,促进了外向型经济快速发展。本文基于开放经济框架的分析对我国公共财政制度改革及税收政策的制定具有如下启示:

1.我国当前正以供给侧结构性改革为主线,实施结构性减税的税制改革方案。由于开放经济中均等化转移支付对税收竞争的综合影响较为复杂,因此在我国逐步扩大开放的背景下,不能仅局限于国内税收来讨论转移支付政策,而要从国际经济关系发展与经济全球化的角度来审视税收竞争,应综合评估国际竞争形势的宏观影响,根据公共服务均等化和区域协调发展目标合理地选择财政工具。

2.由于开放经济中,均等化转移支付对税收竞争的影响效应存在不确定性,为了保障公共服务均等化目标的实现,政府还应适当地结合经济发展状况,制定合理的最低财政保障标准,抵消开放经济中税收竞争的不确定性影响。

3.要加强对与我国有密切国际经贸关系的主权国家税收制度及其改革的研究。尽管税制设置是主权国家的事务,但是在开放经济条件下,主权国家的税制设置可以而且必须体现税收中性与非中性的结合,必须在应对国际贸易摩擦与促进本国竞争力提高中寻找平衡点(28)邓力平:《加快税制改革,应对贸易摩擦》,《涉外税务》2006 年第3 期第5 页。。因此,在全球化进程中不断完善我国的财政制度和税收政策,应该研究各国税收政策在促进内外经济平衡上的有效运用。