全力构建长三角装备制造新高地

——长兴县装备制造业发展情况调研报告

2020-12-04

长兴县装备制造业发展总体情况

近年来,浙江省长兴县牢固树立项目为王理念,大力推进装备制造业项目招引。2013-2019 年,全县统计入库装备制造业项目占工业项目个数的34.9%,占比逐年提升,2019 年达到45.5%,装备业投资额占工业比重也稳步提升,2019年达到48.2%,且细分行业结构有明显改善。四经普结果显示,2018 年全县装备企业1164 家,占工业的31.0%,比2013 年增加332 家,占比提高6.4 个百分点。2019 年规上装备企业190 家,比2018年净增19家,其中大中型企业23家,比2013年净减2家,而规上小微企业167 家,比2013 年净增64 家,增长较快。规下企业中,通用设备制造业最多(255 家),专用设备制造业增长最快,从2013 年的73 家提升至2018 年的184 家。此外,2019 年,全县规模装备制造业单位增加值能耗为0.55吨标煤/万元,仅为工业面上的1/3,表明绿色智造示范好。

长三角装备制造新高地构建SWOT 分析

(一)从自身优势来看,呈现“三地”优势

1.重大产业集群地。2019 年全县铅酸动力电池国内市场占有率超70%,新能源小镇在特色小镇50强名单中排17位,总投资326亿元的吉利汽车项目有序推进。天能、超威两大集团品牌及龙头效应强,已形成了电池原辅料加工、零配件制造、销售及废旧电池回收的较完整产业链,并带动总部经济和县域创新能力提升,2019年天能、超威集团税收占工业税收的30.9%,占比比2013 年提高8.8 个百分点。

2.长三角物流中心地。依托建材、纺织等重点产业以及优越的区位优势,长兴物流业发展迅速,2019 年物流业占GDP 比重达5.5%,社会总运量9635 万吨,拥有A 级以上物流企业28 家,均居全市第一。对比宜兴、广德、宁国等地,领先优势明显,有能力承接安徽等地制造业业务。此外,物流有一定成本优势,如公路运输中,载重6 吨的价格为0.47-0.81元/吨/公 里;载 重10 吨 的 价 格 为0.29-0.42 元/吨/公里;载重25 吨的价格为0.15-0.2 元/吨/公里,长兴到杭州、宁波、绍兴、广州、北京、台州等地的价格比周边地区低。

3.创业成本低洼地。从房价来看,2019 年全县均价9977 元/平方米,是全省房价最低的城市之一,是上海的1/5,杭州、南京的1/4,苏州的2/5;从地价看,近年来工业供地面积和地价不断增长,但平均地价低于全市周边,2013 年以来年均工业地价24.8 万元/亩;从人才政策看,市县出台单个人才项目资助额度达2 亿元的大手笔人才新政,特别是全县实用型人才奖励制度走在全省乃至长三角区域前列,极大提高了企业急需及技能人才的政策优惠力度。

(二)从自身短板来看,存有“三链”问题

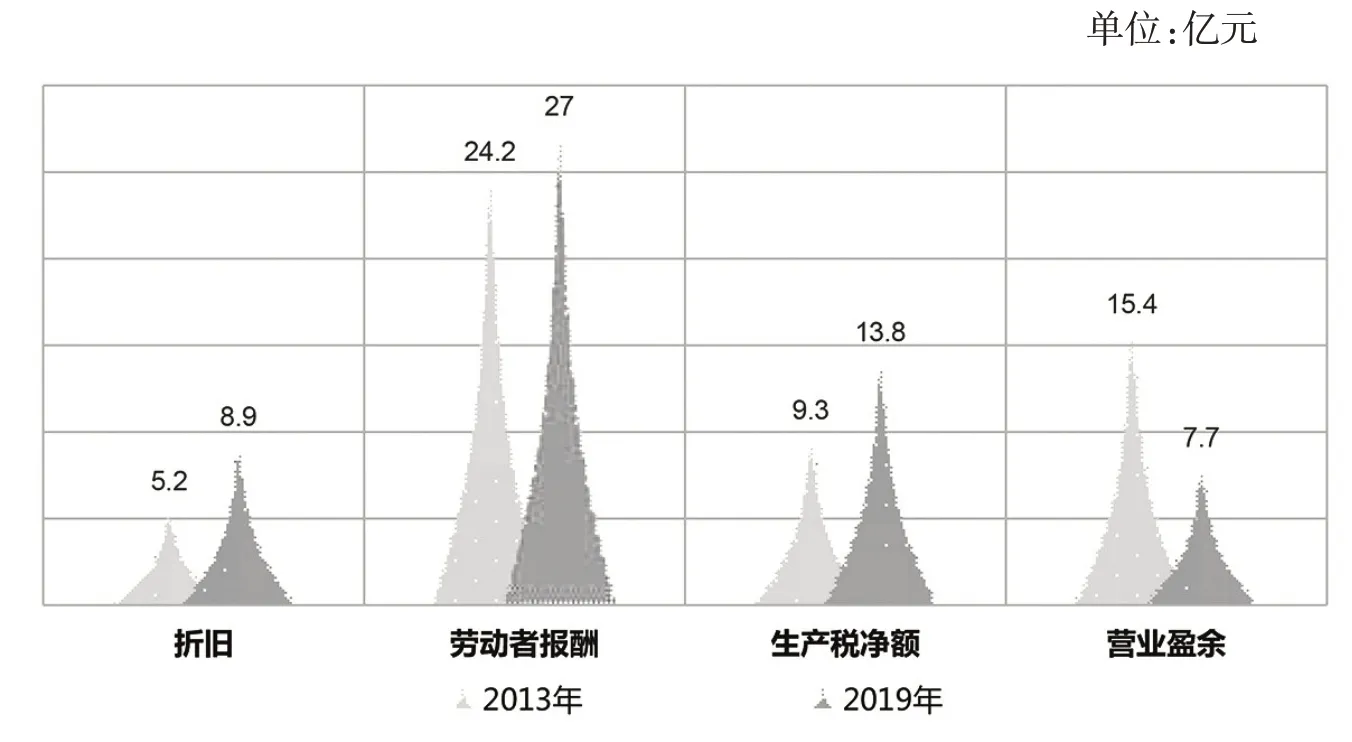

1.价值链体现不充分。一是产出率不够高。2013-2019 年全县装备业投资额占工业性投入比重达40.0%,但固定资产投资占增加值比重为99.0%,是工业面上水平的2 倍,表明产出效率仍然偏低。37 个在库累计投入超亿元的装备业项目尚未投产,其中在建项目4 个,21 个项目单位破产停注销,12 个项目单位效益不好、资金困难。二是成本费用负担较重。2019 年全县装备制造业增加值中营业盈余7.7 亿元,比2013 年下降明显,2020 年1-6 月规上装备企业亏损面35.9%,高于工业12.0 个百分点,电气机械及汽车制造业亏损面严重,分别高达46.2%、41.4%。重点企业对电池消费税减免、房土两税优惠呼声较高。但受疫情影响,上半年79.2%的装备业企业反馈财务负担较重,银行贷款难度大,授信额度提升困难。

2.产业链协同效应较小。一是电池产业链延伸不足。今年的问卷调查显示,全县规上装备业1-5 月原材料本县采购额占营业成本的30.8%,其中电池业占比最高(49.1%),表明电池业对本地配套企业带动最明显,虽然长兴电池产业链较完整,但新型电池产业链延伸还不足。二是其他装备业本地配套率低。除电池外,通用及专用设备制造业1-5月本县采购额占营业成本比重分别为17.9%、18.4%,汽车制造业和电子产业最低,分别为9.5%、7.7%,全县除电池外的其他装备业本地配套率低。全县装备业除电池外年产值超10 亿元的3家企业1-5月本地采购额占营业成本比重仅10.9%,对本县产业链带动效果小。其他装备业规模偏小,尚未带动形成本地产业链。

图1 近年来长兴县装备制造业增加值构成

3.创新链存在不足。一是拓市场新手段不足。2019 年规上装备业电商销售额占营收比重仅0.25%,由于缺少适合网销的终端产品,重点电商平台均未做大。今年1-5月规上装备业本地销售额占营收比为14.3%,县外长三角地区销售额占营收比为45.9%,企业反馈产品竞争力弱制约市场拓展。二是创新环境不够优。调查显示,69.1%的规上企业申请了专利,但部分龙头企业反馈专利代理机构对专利质量把关不足,造成新产品创新成果被人盗用。此外,规上装备业研发人员本地人占比48.9%,国外人员占比1.8%,82.4%的企业反馈高精尖人才的招聘难度较大。

(三)从外部机遇来看,迎来发展新契机

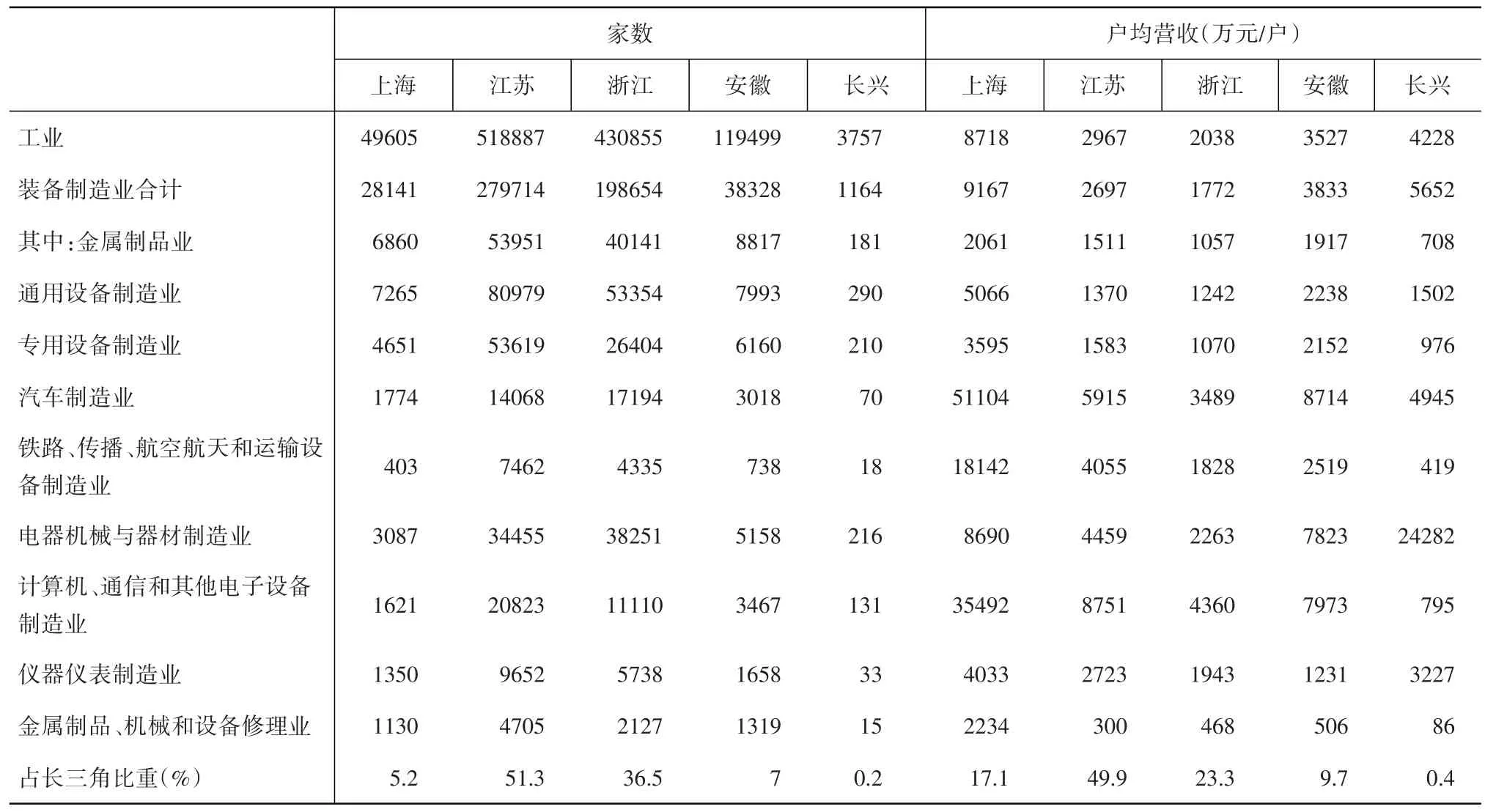

1.重大战略机遇在浙江叠加。2019 年,长三角地区经济总量为全国的23.9%,人均GDP10.5万元,高于全国47.9个百分点,社会零售总额占全国的24.5%,是全国经济发展活跃度最高的地区。长三角一体化为三省一市协同发展指明了方向。四经普结果显示,2018 年全县装备制造业家数占长三角的0.2%,营业收入占0.4%,资产总额占0.3%,体量列全市第一。特别是全县装备业户均营收5652 万元,均高于三省,表明全县装备业具有一定规模优势。《长三角区域一体化发展规划纲要》提出要打破省际间要素资源跨省流动壁垒,对于营商环境优越的浙江、地理位置处于长三角核心腹地的百强县长兴,将有更大优势。

表1 长三角装备制造业主要指标对比情况

2.一体化地区产业大转移。近10 年来,随着上海、江苏“退二进三”政策的深入实施以及温台等地用地空间缩减,全县六大平台引入了大量外地迁移企业,调查显示规上装备企业中有36.3%的企业为招商引资单位,如泗安省际产业转移示范区承接了江苏昆山、杭州等二次转移项目,以商引商态势良好。四经普结果显示,上海装备业家数仅占长三角的5.2%,但户均营收等明显高于三省,细分行业规模均很大,如汽车制造业年产量298.25 万辆,远超三省,户均营收是江苏的8.6 倍,浙江的14.6倍,全县的10.3 倍。江苏装备业家数多,占长三角地区的51.3%,规模也较大,拥有大量通用及专用设备、计算机通信设备及汽车制造企业。但部分细分行业形势不容乐观,也为全县重点项目吉利汽车带来新市场和新机遇。

3.汽车业拐点将要显现。从需求侧看,长兴每百户汽车拥有量从2006 年8.3 辆增长至2010 年的20.4辆,至此迈入汽车社会,2019 年达到76.4 辆,高于全省2.0 辆。全县限上汽车业占零售业零售额比重从2006年的6.1% 稳步提升至2019 年的54.6%,对社零影响逐年递增,至2015 年开始限上增速回落,但奔驰等品牌销售明显好于面上。以上表明长兴已迈入成熟汽车社会,并向改善更新消费转变。从供给侧看,吉利汽车2020 年6 月全国乘用车市场零售额突破十万大关,列全国第五位。随着长兴县吉利生产基地30 万辆整车的投放,将为全县装备制造业跨越式发展带来新希冀。

(四)从外部挑战来看,矛盾困难仍然交织

1.面临复杂多变的国际环境。当前疫情对全球经济造成严重冲击,产业链供应链循环受阻,国际贸易投资萎缩。今年上半年,长三角GDP 占全国的24.2%,出口总额占全国的33.1%,但上海GDP 增速低于全国1.0 个百分点,出口降幅高于全国3.4 个百分点,江苏出口降幅高于全国2.6 个百分点,外需不稳将对长三角地区带来挑战。全县装备制造业出口额虽不高,但重点企业影响较明显。调查显示,10.1% 的企业在长三角有投资意向,4.2% 的企业有在国外投资意向,部分有向国外投资的装备企业表示中美贸易战对出口影响加剧,国外不仅地价成本优势高,也能对出口业务进行缓冲。受其影响,全县也面临部分优质企业国外产业转移的风险。

2.面临产业结构同质竞争压力。据联合国工业发展组织的结构相似系数法①,利用四经普三省一市及全县装备业数据计算,浙江-上海装备业结构相似系数为0.8296,浙江-江苏为0.9408,浙江-安徽0.9763,三省一市装备制造产业结构相似系数均明显接近1 的完全相似水平,虽在一定程度上可以形成区域性的规模优势,但也带来人、财、物等要素资源需求类似,产业上下游供应体系、销售体系形成巨大竞争压力。而长兴-上海装备业结构相似系数为0.3180,长兴-江苏为0.5838,长兴-浙江为0.6871,长兴-安徽为0.7195。长兴作为县域城市,汽车制造业营收占比仅2.2%(上海21.0%),计算机、电子设备业营收占比仅0.7%(上海13.3%),细分行业结构与上海仍有较大差距,但长兴县与三省产业相似度均较高。

3.面临区域抢抓项目比拼压力。一是优质项目抢抓更难。近两年来,发达地区二次创业氛围浓厚。今年上海推出4 个1000 亿专项资金扩大投资规模组合拳,长三角先进地区的实体经济新政出台后,使全县优质项目招引面临更强挑战。二是项目落地成本优势不明显。从地价看,上半年全县工业平均地价32.4 万元/亩,虽然比省内台州、杭州、德清等地优惠,但放眼长三角,优势还不够明显。从项目准入看,全县“345”标准中亩均投入强度400 万元相对较严,制约了总部型和技术密集型企业落户,装备业产业集聚度不足,而长三角部分地区出台工业发展导向修正系数,结合产业集聚修正系数对实际地价进行修正优惠,引导鼓励高质量项目集聚发展。

SWOT 战略组合分析及工作建议

(一)SO 战略:发展优势,把握机遇,做好产业链协同文章

一是建链。搭建产业链联盟组织,助力企业缩短供应链。可搭建全县电池企业与基站单位的互利桥梁,积极布局长三角5G 基站与储能电池链条;加快吉利整车项目推进,选优配强汽车零配件链条,探索本土电池产业与吉利的深度融合。二是补链。加大产业链锻炼断供风险产品排摸,对装备制造业产业链上钣金等产业链关键环节小企业引进上给予政策倾斜,确保重点企业产业链上下游顺畅。三是延链。主动对接长三角,确保科创要素充分流动,协同布局企业总部、研发、生产基地,延伸产业链条,使得企业资源配置空间更大。

(二)WO 战略:转化劣势,乘势出击,做好智造新高地文章

一是抓强数字经济。借鉴浙江周边数字经济先进经验,抓好电子商务和两化融合,可在装备制造业里排摸一批较为适合电商销售的产品,探索跨境电商销售新模式,鼓励县内蓄电池、叉车等重点企业电商拓市;加大核心制造环节IT 人才引进力度,力促企业信息化转型。二是抓强创新成果转换。借力杭州、上海等地优势,建立更优科技人才飞地模式,解决人才本地留人难问题;做强本地产业技术研究院,推动更多产业技术创新成果在县域内孵化;鼓励产业技术创新合作,加大知识产权保护力度。

(三)ST 战略:利用优势,加强引导,做好项目产出率文章

一是打造更优营商环境。进一步优化项目审批流程,针对345 投资项目准入标准,加大绿色通道准入,确保优质项目落地顺畅,探索差别化工业地价,引导产业向高质量集聚发展。二是抓好招商选资。招商方向重点瞄准上海板块,抓准通用及专用设备制造业、汽车制造业和计算机、电子信息制造业的优质企业、龙头企业的大型配套企业转移项目、珠三角来长三角战略布局的高科技项目、产业链关键环节的小项目及配套生产性服务业项目,在政策给予更优倾斜,力争龙头企业引领、配套企业更进,打造较为完整的装备制造业产业链。

(四)WT 战略:减少劣势,降低风险,做好六稳六保文章

一是加大金融支持力度。加大银企对接力度,对资金压力较大的企业协调银行开展供应链融资等,帮助企业共渡疫情难关。此外,鼓励企业拓展融资渠道,鼓励一批龙头企业开展长三角地区并购重组,特别是产业链上下游并购重组,推进企业做强做久。加快推进装备企业国内主板、科创板上市进程。二是深化实体经济减负工作。结合入企三服务工作,加大政策宣传覆盖面,确保税费返还、社保等优惠政策落实落细。此外,对于装备制造企业呼声较高的电池业消费税、房土二税减免等,积极对上争取,进一步核实情况,在遵守上级各项规定的前提下,寻找空间、创新方法、采取有力措施,协调解决企业相关负担问题。①产业结构相似系数法通过区域细分行业占工业比重来测算,相似系数范围在0-1 之间,0 表示完全不相关,1 表示完全相关。