法院司法拍卖中不动产税费承担问题

2020-12-01刘君

刘 君

国浩律师(福州)事务所,福建 福州 350005

一、现有的关于税费承担的法律法规

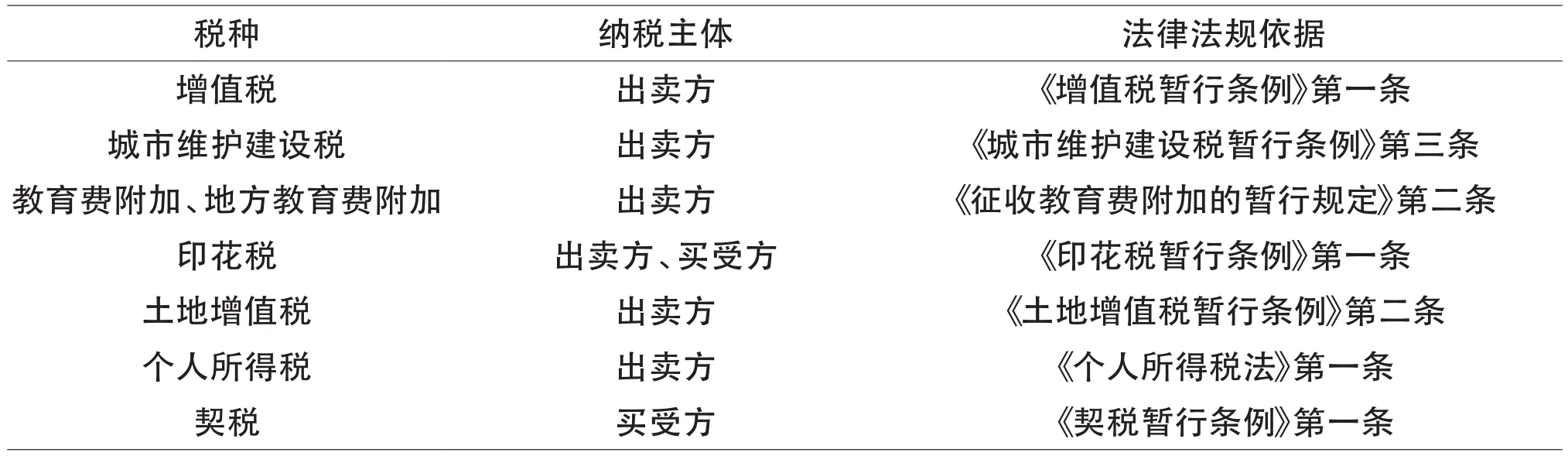

表1是结合法院司法拍卖中不动产税费的类型及我国现有的法律法规梳理出的关于不动产税费承担的法律法规内容。

表1 法院司法拍卖中不动产税费的税种、纳税主体及法律法规依据

目前,法院在处理司法拍卖中的不动产交易问题时,重点参考的是《最高人民法院关于人民法院民事执行中拍卖变卖财产的规定》《关于人民法院网络司法拍卖若干问题的规定》等。《关于人民法院网络司法拍卖若干问题的规定》进一步明确了人民法院以拍卖方式处置财产的,应当采取网络司法拍卖方式;同时,其第30条规定对通过网络司法拍卖形式拍卖不动产活动开展中产生的税费问题进行了明确规定,即“因网络司法拍卖本身形成的税费,应当依照相关法律、行政法规的规定,由相应主体承担;没有规定或者规定不明的,人民法院可以根据法律原则和案件实际情况确定税费承担的相关主体、数额”,这明确了法院司法拍卖中不动产税费承担问题处理的两种依据:一是相关法律、行政法规的规定;二是法律原则和案件实际情况。

二、法院司法拍卖中不动产税费承担存在的问题

(一)税费承担信息不明确,影响拍卖效果

受网络司法拍卖远距离、非当面、难沟通等问题的影响,竞买人从网络平台获知的关于不动产交易过程中的税费方面的信息相对比较少,法院通常在拍卖公告中要求竞买人自行查询了解。但鉴于影响交易税费的因素较多,诸如拍卖标的物的实际成交金额、是否符合税费优惠政策、原始取得价格等因素竞买人均不易获知,且税费计算相对复杂,买受人通常难以自行计算;同时,税务机关、房管部门等有关单位和部门与法院在不动产拍卖信息方面的不同步,还会导致被执行人可能存在的前期欠税情况无法被买受人知晓,往往都是待拍卖结束后,买受人过户时才会发现,而此时如果买受人未补足被执行人的前期欠税,也将存在拍卖标的物无法过户的可能。这就导致竞买人因无法在交易之前便获知具体的税费标准和金额,而不敢参与竞拍或在得知需承担超出自己预计的税费时出现争议,影响拍卖效果。

(二)约定从拍卖款中支付出卖方的交易税费时可能与担保债权产生冲突

现在已有一些法院在拍卖过程中注意到了采用“一刀切”模式要求买受人承担所有交易税费的不合理性,转而约定应由出卖人支付的交易税费,从拍卖款中先行支付。此种约定相对符合相关法律法规的立法本意,但此时亦可能存在问题。根据《税收征管法》第45条规定,税务机关征收税款,税收优先于无担保债权,法律另有规定的除外;纳税人欠缴的税款发生在纳税人以其财产设定抵押、质押或者纳税人的财产被留置之前的,税收应当先于抵押权、质权、留置权执行。此条款的规定即意味着在先的担保债权应当优先于税款支付。如司法拍卖的标的物已设定抵押,而拍卖价款又不足以支付抵押权人的债权和交易税费时,此时的交易税款应如何支付?作为抵押权人,有理由为保证自己的权益要求在拍卖款中优先受偿,而未足额支付交易税费可能导致买受人无法办理过户手续,损害买受人的利益。

(三)不动产税费承担争议解决机制的不健全,可能对买受人有失公平

不动产税费承担争议解决机制是买受人与出卖人、税务机关、法院等主体之间就不动产税费承担问题产生的争议问题采取的解决措施。司法实践中买受人可能会因为信息掌握不全面、思考不理性、对相关的政策不了解等原因,在签订交易合同以后才发现税费承担方面的问题,常见的除本文上述第3点所述情形,还有诸如土地增值税是否属于交易环节税费问题、买受人承担的相关税费能否作为企业所得税的税前列支问题等,与其他主体之间产生争议。在现实情况下,买受人如由此向法院、税务机关等部门提出申诉,通常申诉很难得到支持。显然,在这种情况下买受人只能承担税费缴纳的义务,而这对买受人而言有失公平。

三、法院司法拍卖中不动产涉税费承担问题的解决途径

(一)细化司法实践中的税费承担问题

由于法院在司法拍卖中的桥梁性作用,在对实际的不动产税费承担问题处理时,法院要切实履行自身的职责。一方面,法院要根据有关法律法规对不动产交易中的出卖人和买受方应当承担的税费缴纳义务进行明确说明,使当事人知晓自身因为不动产交易活动开展而应当承担的缴纳税费的义务;另一方面,法院要按照协商解决的方式,为不动产交易双方就拍卖过程中的税费承担标准进行协商约定,当事人之间没有进行协商约定或者就《竞买公告》《竞买须知》中关于税费承担的规定存在争议时,法院应当参考普通民事交易中自主买卖的相关规定对司法拍卖中的不动产交易税费承担标准进行确定,确保出卖方和买受方的合法权益得以保障。

(二)破解信息不对称难题

首先,完善《竞买公告》内容。虽然当前的《竞买公告》中有诸如“标的物转让登记手续由买受人自行办理,交易过程中产生税费依照税法等相关法律法规和政策的规定,由买受人承担(或由双方各自承担)”的提示,但关于不动产交易过程中税费的种类、缴纳标准、缴纳金额等关键信息及其获取途径并没有进行详细的说明,限制了竞买人获得不动产税费信息的渠道,使出卖人、买受人及网络平台之间的信息存在不对等的情况,影响了买受人知悉权的实现。其次,打破信息的单位限制。法院司法拍卖中不动产税费承担问题除了涉及法院、出卖方、买受方以外,还涉及房管部门、税务部门等其他相关部门,并且后者是否及时、准确地掌握拍卖不动产的状态及税费划分情况,会直接影响到税费承担问题解决的效果。鉴于当前法院、房管部门、税务部门之间信息传递不畅的问题,各地区要结合本地司法拍卖的实践,为各部门之间就不动产司法拍卖的相关信息实现及时、有效的共享提供技术性的支撑,确保当事人尤其是买受人合法权益得到维护。

(三)完善司法拍卖中不动产税费法律法规体系

立法、执法、司法部门要根据司法拍卖实践,积极着手构建更加科学、完善的法律法规体系,解决税费承担方面的典型问题。地方立法机关可以根据司法拍卖中不动产税费承担类案件处理的实际情况,总结现行法律法规中的问题和不足,并根据司法拍卖中法律法规适用情况,出台更加符合司法拍卖实践的法规性内容。最高人民法院等司法主体亦要结合当前司法拍卖中不动产税费承担类案件处理的实际情况,通过出台专门性的法规明确包括法院、房管部门、税务部门,以及买受方、出卖方等众多主体应当承担的责任和拥有的权利,确保不动产税费缴纳义务的划分和落实更规范。