利用马科维茨模型研究香港股票市场回报

2020-11-30邱志桦

邱志桦

【摘要】本篇文章旨在探究在香港股票市场中,使用投资组合理论动态调整资产配置的“主动型投资”,对比起交易所买卖的指数型基金的“被动型投资”,两者表现有何分别。结果显示,无卖空限制下和存在卖空限制下的投资组合理论在2009-2018年间的收益率,均比大盘指数表现为高。

【关键词】關鍵詞 港股 证券投资组合

一、引言

在现代的金融投资理论当中,投资组合理论占有重要的地位。例如,马科维茨在《证券投资组合选择》一文,试图解释取得最大投资收益以及规避过度风险之间的基本权衡关系,也就是投资者将不同的投资品种按比例组合在一起作为投资对象,以寻求在既定收益的前提下将风险降到最小,或者在承受一定风险的前提下使收益率最大。

二、研究目的

马科维茨的投资组合理论,是根据每项金融资产的预期收益率、预期方差和所有资产间的协方差矩阵,得到证券组合的有效边界,再根据投资者的效用无差异曲线,确定最佳投资组合。

在香港股票市场上,投资者可以投资于盈富基金(2800.HK),以将回报盯紧于恒生指数大盘表现;与此同时,投资者、金融机构及各种基金亦可自行投放资金于不同股票证券。大部份的共同基金长期表现并不会比被动式投资策好。为此,这篇研究旨在探索在投资组合理论框架下,根据上一期数据而推断出的组合前沿最佳配置,会否于下一期内的表现比起主动型基金表现为佳。下面各部份分别为模型理论、数据、建构过程、结果及结论。

三、模型理论

马科维茨的均值一方差模型为:

根据投资学知识,任何两个前沿投资组合的线性组合仍为前沿投资组合;反之,所有前沿投资组合均可由任意两个不同的前沿组合产生。故此,我們可以横造完整的前沿投資組合。

四、数据

这篇研究是在既定期間内,以移动窗口方式,计算上一期恒生指数成份股所构建的前沿组合回报表现,并调整证券权重,以量度下一期的组合表现。

(1)日期:①数据总期间:2008年6月10日至2018年6月9日,共10年的日度交易数据,具有一定的实际参考意义。②观察期与回测期:1年。举例来说,以2008年6月10日至2009月6月9日内(观察期)的最佳有效前沿组合,决定2009年6月至2010月6月(回测期)的资产配置,并如此类推。

(2)证券挑选:恒生指数的成份股,数目由2008年6月10日的43只,增至2018年6月9日的50只。在实际操作上,倘若证券于观察期内被剔除出恒生指数,在计算最佳前沿组合时亦会相应去除,以避免纳入下个回测期的资产配置之中。

(3)数据来源:股票历史数据取自雅虎香港网站;无风险利率数据则采自香港银行公会的HIBOR数据。

(4)数据形式:股票历史数据是按拆股和股息调整的每天收市价;无风险利率则是每个观察期最后一天的12个月HIBOR数据。

五、建构过程

首先,在估算预期收益率上,正常而言应使用时间序列合拟的方式,如VAR模型等,惟考虑到股票数量众多以及时间跨度过长,计算量偏大,最终我们决定使用历史收益率的平均值作为预期收益率。用数学语言来表达,E(Rt+1|Rt)=Rt。

其次,证券组合前沿的确定,基本依循以下思路:

(1)在每个观察期内,估算各支股票的期望收益率以后,计算20支股票的超额收益率矩阵A,以此计算方差协方差矩阵V。

(2)给定一个无风险资产利率rf,采用最大化斜率的方法求得一个前沿证券组合的权重向量。变换rf进行相同操作,共得到两个不同前沿证券组合的权重向量。

(3)计算两个前沿证券组合的期望收益、标准差和协方差。赋给上述两个前沿证券组合一个比重,计算所构成的新证券组合的期望收益和标准差。

(4)透过变换新证券组合内两种初始证券的比重,计算新的期望收益率和标准差,得到一系列证券组合前沿上的点。将各点连线,得到无卖空限制下的证券组合前沿。

(5)最后,在对于给定的rf,通过无风险资产所在点与风险资产组合点连线的斜率最大化的方法,求出切点所对应的证券组合的权重向量,计算切点对应的期望收益率和标准差。

在实际操作上,有可能出现切线在组合前沿上方或下方的情况。倘若切线在组合前沿上方,显示易见,切点为整个组合的最佳风险资产配置,而切线则是投资者可以透过无风险利率投资或借贷产生的不同投资组合,在获得正回报收益率时承受的最小标准差组合;然而,倘若切线在组合前沿下方,即组合前沿的最小标准差点的收益低于无风险利率时,切线则只是在获得负回报收益率时的最小标准差组合,而由于组合前沿在无卖空限制下是可以向右方无穷延伸,因此无风险利率与组合前沿上方的组合基本上没有最优配置。

鉴于本文为有关恒生指数的主动型投资与被动型投资的比较,因此,当出现切线在组合前沿上方时,为确保风险资产比例为100%,我们会挑选切点的权重向量,作为未来一期(回测期)的配置;当出现切线在组合前沿下方时,原则上不应挑选组合前沿上任何一点作为下一期配置(否则,即预期的夏普比率为负),惟若果需要与被动型投资比较,我们将选取组合前沿上方与切点具有相同标准差的点(即下图1右方中的A点),作为下一期的最优配置。

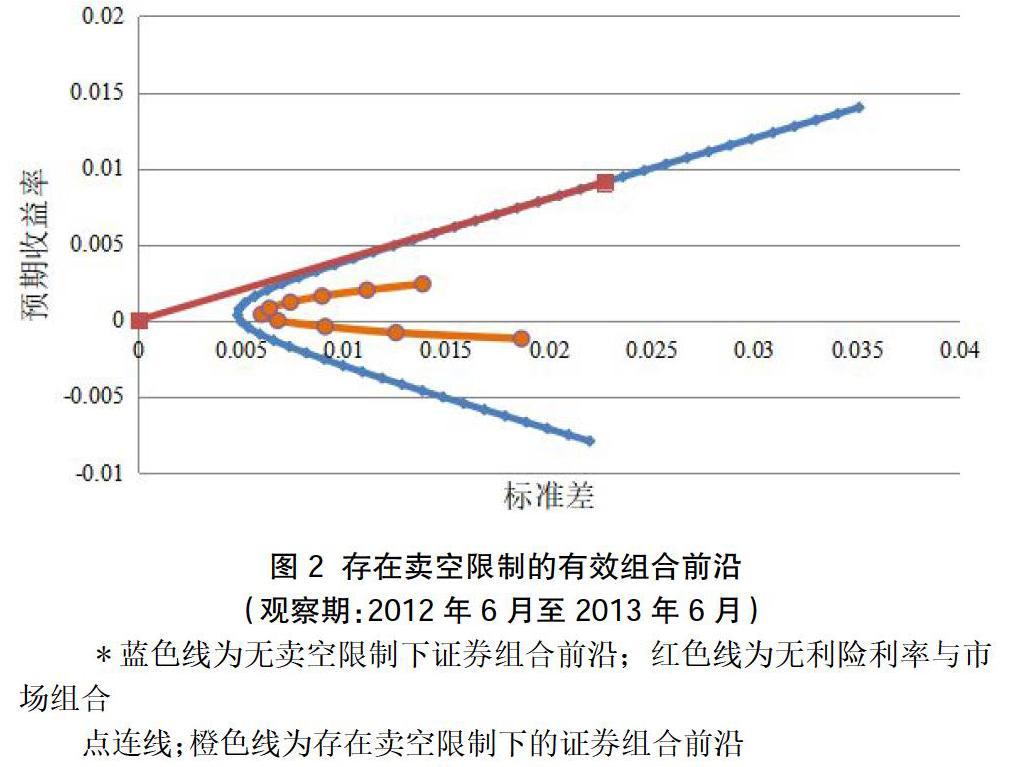

在无卖空基础上,我们思考存在卖空限制下的证券组合前沿。卖空限制是现实股票市场中的普遍现象,在一定程度上缩小了投资者面临的可行集,也改变了证券组合前沿的形状。依据投资者面临柑同的收益率时选择标准差较小资产的原则,可以利用EXCEL中的规划求解功能求得存在卖空限制下的预期收益率和标准差的组合点。其中约束条件为:各股票权重为非负数,且权重之和为1.设定预期收益率,以最小化组合标准差。这样重复求得一系列组合点,将其连线就得到卖空限制下的证券组合前沿,与不存在卖空限制的前沿对比,如下图2所示: