国际油价与人民币汇率的非对称溢出效应研究

——基于VEC-BEKK-GARCH模型

2020-11-30吕靖烨郭泽肖

吕靖烨郭 泽肖 路

(1.西安科技大学 管理学院,陕西西安 710054;2.西安交通大学 经济与金融学院,陕西西安 710049;3.西安电子科技大学 软件学院,陕西西安 710071)

一、引言

近年来,国际能源供需格局错综复杂,稳中有变,国际油价持续低迷徘徊。美国建立了以石油为载体的石油美元体系,国际油价波动受美元汇率影响较大,形成了国际油价和美元汇率之间长期稳定的均衡关系。在中国经济高质量发展过程中,能源供给安全亟待得到保障,作为石油进口大国,人民币汇率和国际油价的联动日趋紧密。目前,我国对国际原油需求仍具有较大空间,国际油价与人民币汇率之间的波动溢出效应,对国内能源市场乃至宏观经济稳定的影响日益扩大。现如今,中国经济呈现出了相对缓慢的增长态势,人民币对美元的交易价有相对较强的弹性。在此背景下,深入分析人民币汇率与国际油价波动的非对称性,不仅对国家能源政策制定以及微观经济调控有重要意义,还能为能源改革提供借鉴。

国内外学者主要运用VAR和GARCH模型,研究汇率和石油价格之间形成的长期稳定的均衡关系,取得了较为丰硕的研究成果。国外学者Hammoudeh(哈穆德,2009)、Lizardo(利萨尔多,2010)、Lv(2018)等分别对汇率、进出口与能源市场间的关系进行检验。[1-3]国内学者余永定(2017)建立了描述美元指数与原油价格关系的对数差分模型,指出美元指数变动对原油价格变动存在结构影响关系。[4]朱松平(2019)、张洪亮(2019)等使用动态条件相关性模型和非均衡分析方法揭示了不同视角下市场价格和汇率之间的均衡关系。[5-6]何德旭(2018)指出:如果一个国家拥有强大的现代金融体系,人民币成为国际流通货币,就能够在国际市场拥有较大影响力的定价权。[7]还有学者通过构建短期和长期动态相关系数多元随机波动模型、MVGARCHBEKK模型来研究汇率传导模式的非对称性。[8-9]

综上所述,国内外学者对国际油价与人民币汇率之间的研究较少,关于溢出效应的研究大多关注于美元汇率和国际原油市场[10-11],很少有人将国际油价和人民币汇率的波动溢出效应纳入理论和实证分析框架。如果能够深入探究人民币汇率与国际油价之间的波动溢出效应和联动持续性,不仅能够充分考量国际油价与人民币汇率之间的非线性关系,而且还能在协整分析和误差修正模型的基础上,利用BEKK-GARCH模型分析人民币汇率与国际油价之间的波动规律与内在机制的变化,有助于我国对国际油价冲击带来的宏观经济波动和汇率风险进行判定,并为制定长期能源国际合作战略提供依据。

二、模型构建与数据选取

(一)协整分析和VEC模型

构建协整分析和向量误差修正模型 (VEC),对国际油价与人民币汇率之间的传导机制进行研究。当价格和汇率序列偏离时,协整关系将对外来冲击进行调整,使之重回长期均衡状态,可以有效描述二者间的均值溢出效应,如式(1)。

式(1)中,β代表协整系数,反映市场间的影响程度;β′Pt-1代表误差修正项,差分项ΔPt-i的系数向量 Гi(i=1,2,…,p-1),反映各变量短期波动 ΔPt-i对被解释变量Pt的短期变化ΔPt的影响,εt代表残差项。

(二)基于BEKK-GARCH的波动溢出效应模型构建

构建BEKK-GARCH模型,以测度国际油价与人民币汇率的波动溢出效应,如式(2)。

其中,残差εt的条件方差矩阵Ht展开为:

具体的条件方差矩阵可写成如下形式。

t时刻国际油价的条件方差hSS,t表示为:

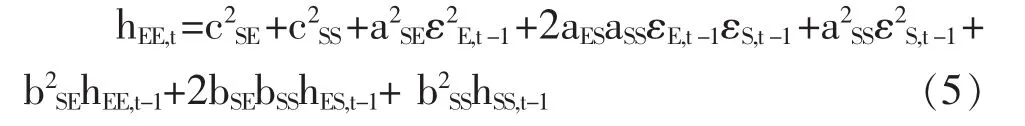

t时刻人民币汇率的条件方差hEE,t表示为:

t时刻相互波动影响下二者的条件方差hES,t和hSE,t为:

式(6)中,系数aEE和aSS分别反映国际油价与人民币汇率自身趋势反应速度的ARCH效应;系数bEE和bSS分别反映两变量自身波动影响持久性的GARCH效应;系数aES、aSE分别反映两者间彼此对互相的趋势变化的反应速度;系数bES、bSE分别反映两者间彼此互相波动的持久性。

假定序列残差项服从二元正态分布,采用极大似然法进行参数估计,令待估计参数的向量为θ,得到模型的条件密度函数如式(7)所示。

提出以下三个假设,用来验证国际油价和人民币汇率之间的波动溢出效应:

假设一:H0:aES=bES=0,不存在由人民币汇率向国际油价的单向波动溢出效应。

假设二:H0:aSE=bSE=0,不存在由国际油价向人民币汇率的单向波动溢出效应。

假设三:H0:aES=aSE=bES=bSE=0,国际油价和人民币汇率不存在相互的波动溢出效应。

(三)数据选取

选取美国WTI原油价格和1美元换取人民币的数值,分别代表国际油价和人民币汇率的观测值,选取2008年1月~2019年7月的每日数据作为样本,共3014个日数据,所有数据均取自Wind数据库。分别用LER、LOIL来表示自然对数的人民币汇率、国际油价,以使数据更加平稳,线性化趋势更加明显。

图1 国际油价和人民币汇率的走势图

如图1所示,WTI石油价格自2008美国次贷危机爆发之后出现“断崖式下跌”,油价从145.29美元/桶暴跌至33.98美元/桶,直到2011年重新回到百元价位,此后三年油价连续高位运行,2014年6月开始,受多种因素影响,暴跌至2015年1月的44.45美元/桶。2016年2月,受供给过剩以及政治事件影响,油价持续在低位徘徊,跌至历史最低点26.21美元/桶。直到2017年3月,受特朗普政府与沙特、土耳其和伊朗局势影响,油价略有攀升。2018年10月以来又从高位跌落,国际油价在2019年保持低位波动上行,成品油需求增速减缓,这会导致其和人民币汇率的均衡关系受到严重影响。

三、短期和长期均衡关系检验

(一)平稳性检验

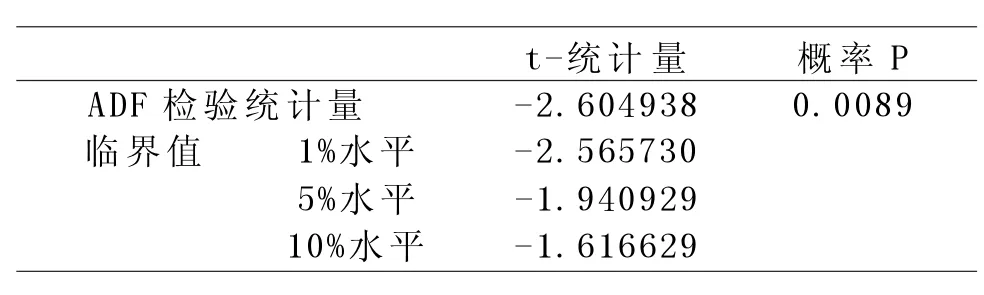

在Eviews8.0工具的辅助下,以ADF检验法为支撑,对序列LOIL和LER的单位根进行逐一验证,结果如表1。

表1 ADF单位根检验结果

ADF检验结果显示:原序列LOIL和LER不能拒绝原假设,认为二者是非平稳的时间序列,对序列进行一阶差分后DLOIL和DLER通过ADF检验,即 LER~I(1),LOIL~I(1)是平稳的时间序列,可以推测二者之间存在长期均衡关系,通过协整检验实施后续验证。

(二)基于协整的长期均衡关系检验

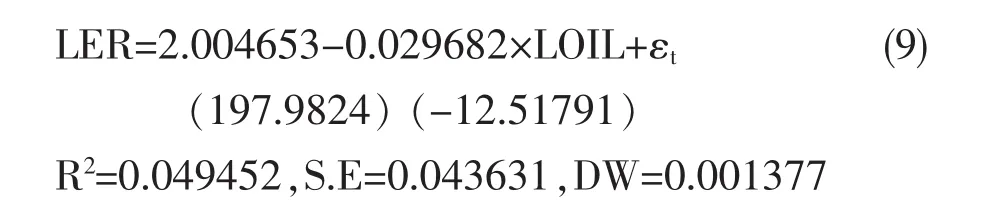

对LER与LOIL的长期协整关系进行验证,首先运用OLS进行回归分析,结果如表2。

表2 LOIL对LER的回归结果

由DW=0.001377远小于1推测序列可能存在自相关,需要利用LM法检测残差序列是否存在自相关。

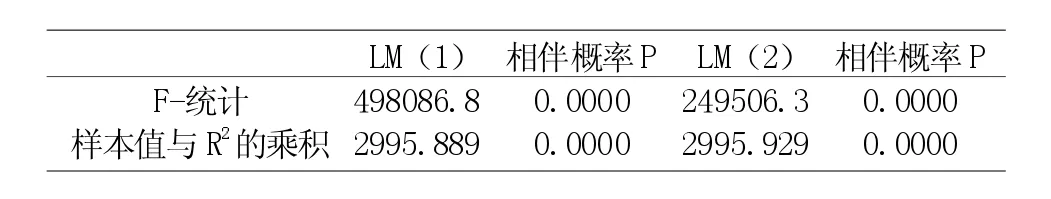

表3 LM检验结果

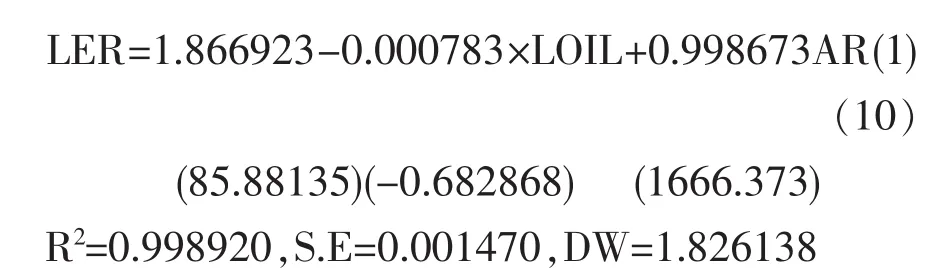

由表3检验结果可知:在滞后1期和2期情况下,原假设被序列拒绝,残差序列被认定为自相关。接下来加入AR(1)项并通过广义差分法对模型进行处理,进行消除自相关处理后建立长期均衡协整关系模型如表4所示。

表4 处理广义差分估计模型的有关情况

在消除自相关处理后,对残差序列进行不带截距项且滞后期为0的ADF检验,结果如表5。

表5 广义差分调整后残差序列单位根检验

表5显示,残差序列t-统计量为-2.604938,相伴概率值 p为0.0089,表明在消除自相关后,残差序列具有明显的平稳性,回归方程并不存在伪回归,据此可知,LOIL和LER之间存在长期稳定的均衡协整关系。

(三)基于VEC模型的短期效应检验

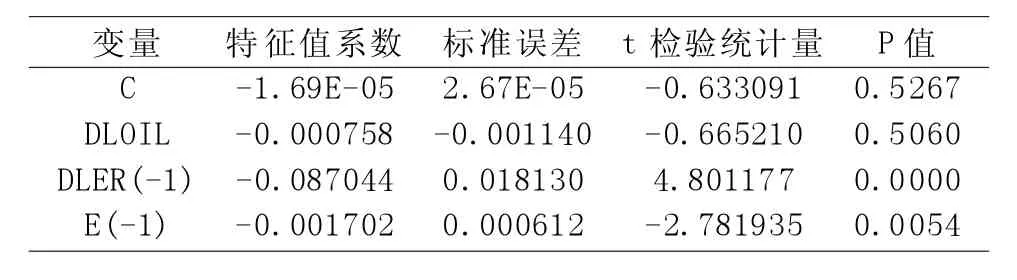

接下来将借助于VEC模型的构建对二者短期效应进行分析,据此将误差修正模型的回归结果推导出来,结果如表6。

表6 VEC模型回归结果

VEC模型方程见式11。

如表6和式 (11)所示:本期LOIL和上一期LOIL每增长1%,本期LER和上一期LER相应上涨-0.000758%和0.087044%,误差修正系数为-0.001702,且显著,意味着人民币汇率在受到外部冲击后,出现向均衡状态修正的机制。

国际油价和人民币汇率的短期弹性为0.000758,说明VEC模型设定合理,表明二者间存在显著的均值溢出效应。同时,国际油价的变动幅度超过了人民币汇率,在一定程度上折射出人民币汇率除受石油价格的影响外,还受到来自其他因素的影响。

(四)Granger因果关系检验

分析LOIL和LER的因果关系,依次选取2、4、6、8、10滞后期长度的对序列依次实施格兰杰因果关系检验,如表7。

表7 检验结论

根据表7,滞后期长度为2~10时,国际油价是人民币汇率的格兰杰原因,而人民币汇率不是国际油价的格兰杰原因,二者之间存在国际油价对人民币汇率的单向因果关系。

(五)脉冲响应函数测算

脉冲响应函数分析可以直观的刻画出国际油价和人民币汇率间的变动轨迹,并进一步测算二者间的动态变化。

人民币汇率标准差影响当期国际油价后,在第一期,拥有-0.00045的最大影响系数,随后产生小幅度下降趋势,此后呈现出稳定且长期平稳状态,最终表现为负向反应。这说明国际油价受到外部影响发生变化之后,短期内会略微提高,随着时间的推移逐渐趋于平稳;国际油价标准差影响当期人民币汇率后,下降趋势较快,在第二期时拥有-0.000192的最小值,之后降速放缓并趋于稳定。说明人民币汇率受到外部影响发生变化之后,短期内会受到较大反应,随着时间的推移逐渐趋于平稳。

四、基于BEKK-GARCH模型的波动溢出效应检测

(一)ARCH效应检验

表8 ARCH效应检验表

在检测国际油价和人民币汇率的波动溢出效应前,首先运用自回归条件异方差模型,验证二者之间是否存在ARCH效应,详情可参见表8。

从表8可以看出,国际油价与人民币汇率在1%的水平下都拒绝了ARCH效应原假设,表明二者都具有ARCH效应,可以进行接下来的实证研究。

(二)BEKK-GARCH波动溢出效应检验

构建BEKK-GARCH模型,分析国际油价与人民币汇率的波动溢出效应,在Wald检验的辅助下测度二者波动溢出的非对称性。研究中的模型采用WinRats8.0软件来实现,结果如表9。

表9 方差方程估计结果

由表9的估计结果可以看出:误差项元素aEE和aSS在1%的显著性水平下都显著异于0,表明国际油价和人民币汇率两序列受自身波动的影响较为显著,存在显著的ARCH型波动溢出效应;协方差项元素bEE和bSS在1%的水平下均显著异于0,表明国际油价和人民币汇率对自身存在显著的GARCH型波动溢出效应,二者自身前期波动均较大程度地影响当期水平。说明两者间存在较为显著的波动集聚性,即方差的时变性与波动的持久性共存。

从Wald检验结果可知,在1%的显著性水平下均拒绝了原假设,表明在国际油价与人民币汇率之间存在双向的波动溢出效应。效应类型略有差别,非对称项系数 aES、aSE、bES、bSE中 aES、bES、bSE均在 5%水平下显著,aSE未能被拒绝,表明波动溢出效应是非对称的,人民币汇率对国际油价同时存在ARCH、GARCH型波动溢出效应,而国际油价对人民币汇率仅存在GARCH型波动溢出效应。人民币汇率的波动时变性与持续性可分别显著引起国际油价波动的时变性与持续性,而国际油价只有在持续性波动时才会显著引起人民币汇率的波动。这种非对称的波动溢出效应表明当前无论国际油价是涨或者跌,对汇率的冲击都是非对称的。

五、研究结果讨论

为测度国际油价和人民币汇率之间存在的溢出效应,建立VEC-BEKK-GARCH模型,通过对2008年1月2日~2019年7月30日的数据进行分析,得出以下结论并提出相应建议。

第一,长期和短期均衡关系检验结果讨论。VEC模型得出国际油价与人民币汇率之间由于外界冲击引起的偏差,会以-0.1702%的水平进行修正,表明二者之间保持着长期均衡的动态关系。我国作为石油消费大国,汇率市场同样受国际油价波动影响,研究二者之间的均值溢出效应具有一定的实际指导意义,可以通过金融市场合理操作来规避油价对汇率市场的冲击,同时要关注国际原油市场和国际汇率市场,根据两个市场的波动情况及时调整原油进出口策略和政策。

第二,Granger因果关系检验结果讨论。Granger因果检验结果表明,国际油价是人民币汇率的Granger原因。为此,相关监管部门可采取引入汇率走势跟踪、观测机制等有效举措,及时应对市场的变化并采取有效的管控,减少油价受负面影响的波动。

第三,脉冲响应函数分析结果讨论。脉冲响应函数分析指出,国际油价变化对人民币汇率产生明显的负向脉冲效应,但随着时间的推移,这种影响在逐步趋于平稳。与此同时,人民币汇率对国际油价产生的负向影响又是持续的,短期提升后又趋于平稳态势,最终表现为负向影响。我国作为石油消费大国,国际油价上涨使我国石油进口成本大幅增加,需要根据美元汇率和人民币汇率波动引起的国际油价波动及时作出反应,中国的汇率机制也需要对石油进口成本进行调控。因此,短期的国际油价剧烈波动不仅需要从市场供需等方面,更需要从汇率波动的角度入手,进一步选择应对策略。

第四,BEKK-GARCH波动溢出效应检验结果讨论。BEKK-GARCH模型分析表明,国际油价的变动以非对称的态势影响人民币汇率,国际油价对人民币存在显著的负向传递效果且强于正向传递。即国际油价下跌所造成的人民币汇率上升幅度要远超过国际石油价格上涨所引起的人民币汇率下跌。为了能够完全有效地消除国际油价对人民币汇率的不良影响,长期来看,应该通过能源供给多元化,大力发展新能源技术,保持长期竞争力以减少我国对国际石油市场的依赖。