我国股票市场存在“政策效应”吗

2020-11-23方沁贞徐波

方沁贞 徐波

摘要:投资者的认知、偏好等是其决策和交易行为的主要影响因素。现利用事件研究法,从股票市场微观数据入手,以每日成交量和换手率构造异常成交量变动率和异常交易频率作为股票市场投资者行为的两个代理指标,选取2013年1月1日—2018年12月31日期间我国发布的重大政策事件,包括宏观经济政策以及与股市有关的直接政策,探讨政策事件对投资者决策和交易行为的影响。研究发现:政策事件对投资者的成交量、交易频率都有显著影响,即我国股市具有明显的政策效应;我国股票市场中,投资者存在过度自信和损失规避心理;重大政策事件对投资者决策具有显著影响,即股市存在事后“政策反应不足”的现象。

关键词:政策效应;股票市场;宏观政策;过度自信;损失厌恶

中图分类号:F830 文献标识码:A

文章编号:1005-913X(2020)10-0104-07

Abstract:Investors' cognition and preference are the main influencing factors of their decision-making and trading behavior. This paper, by using event study method, from the micro data of the stock market, with daily trading volume and turnover rate structure abnormal trading volume change rate and abnormal trading frequency as the stock market investors behavior index of two agents, selection on January 1, 2013 to December 31, 2018, during the major policy issued by the events in our country, including the macroeconomic policy and directly related to the stock market policy, to discuss policy issues affecting investor decision making and trading behavior. The empirical analysis found that: first, policy events have a significant impact on the trading volume and trading frequency of investors, that is, China's stock market has an obvious policy efficiency; Second, in China's stock market, investors have overconfidence and loss aversion. Third, major policy events have a significant impact on investors' decisions, that is, the stock market has a phenomenon of “insufficient policy response” after the event.

Key words: Policy Effect; The Stock Market; Macro Policy; Overconfidence; Loss Aversion

一、引言

我国股市从1989年开始试点,发展至今,取得了诸多显著成绩。随着中国经济在近几十年的腾飞,股市也愈发完善与成熟。然而,我国股票市场仍存在诸多问题,如:投资者过度投機、内幕交易、受政策因素影响较大。同时,政府的行政、政策行为的力量偏强,市场自身力量较弱,我国的股票市场包括股市投资者在内很大程度上受到了国家宏观政策的影响,甚至股市投资者的诸多行为也是以宏观政策为标杆,看风向行动。而投资者结构中,散户投资者以不成熟投资者居多,机构投资操作和投资思维也偏向散户化,价值投资理念不够,市场非理性程度较大。衡量宏观政策是否能够得到认同、检验政策效果以及政策的有效实施必须将投资者心理状态作为一个重要的衡量因素。投资者作为股票市场重要的主体之一,考虑和维护投资者心态,是宏观政策深入人心、管理层执行能力提高的表现。结合当前我国市场经济文化的水平,维护好股市投资者信心,还必须在推进市场化改革的同时,稳妥处理规范与监管、发展与稳定的关系。

二、文献综述

欲探讨我国宏观政策的出台与我国股市投资者的反应,国内学者进行了大量有意义的探讨与实证研究。纵观国内研究情况,股市对政策的反应,在影响力度、作用机制和渠道、反应程度和效果等方面尚未得出一致性的结论。国内学者从不同的研究角度和研究主体入手,主要包括国家宏观政策与股票价格、股市波动性、股市收益率与投资者情绪等多个角度的研究,如:邹昊平、唐利民、袁国良(2000),[1]郭金龙、李文军(2004),[2]张小宇、刘金全、刘慧悦(2013),[3]胡金焱(2002),[4]张新红、叶诚略(2012)。[5]

研究投资者对宏观政策的反应行为,从投资者的角度可将宏观政策视为一种信息流,从传统金融学的理性预期假说与有效市场理论入手。理性预期又称合理预期,最初由美国经济学家J.F.穆思提出,可理解为理性投资者尽可能的利用已知信息做出的预期是合理的,鲍羽(2011)[6]指出针对某个经济现象进行预期的时候,作为理性人,能够最大限度利用已知信息进行判断、分析和决策乃至行动,因此,总的来说,人们作出的预期应是准确的。有效市场的概念在20世纪初被提出,美国金融学家Fama(1970)[7]在此基础上进行深化并提出“有效市场假说”,对于该假说,可以通俗的理解为:投资者获得的信息能够充分的反应在价格之中时,此类市场就是有效市场。我们从其假设条件来看,条件在多数情况下与现实相悖,比如人们并非总是风险厌恶。尤其在中国,许多国内学者针对国内证券市场的特性进行了分析李灵燕、石高宏等,(2010)[8]宿玉海、邢起超,(2007)[9]董志勇、康占平,(2006),[10]发现市场的失效尤其明显。

无论是有效市场假说还是理性预期理论,这类称之为传统的金融理论,都要求经济行为主体具备理性人的特征。仅仅从这一角度出发就受到了市场和学术上诸多的质疑,大量的研究表明,人的行为并非完全理性,有许多因素会导致人们只具备“有限理性”,这也正是行为金融学区别于传统金融学最本质的特征。

损失厌恶被称为“行为经济学预期理论”的核心理念,又可以称之为损失规避,Kahneman和Tversky(1979)[11] 发现当面对损失时,人们则显得更加敏感且极易立马做出相应的改变来规避或者减少损失,并且资产的损失会相比收益对投资者造成的反应更为明显。损失厌恶作为一种心理偏差被广泛的利用,以研究股票市场上的各种异常现象,如:处置效应、动量效应、反转效应和股权溢价之谜等。过度自信理论作为行为金融学的一个分支,它由认知心理学首先提出。在认知心理学领域,大量相关文献指出,人是过度自信的,总是对自身掌握的知识和消息的准确性系统的高估,甚至低估其他有用信息。因此,过度自信的投资者在市场中大多喜欢频繁交易,而此类行为在股票市场上往往是投资者过度反应和频繁交易的反映,而此类现象可以通过换手率、成交量的变动来考察,甚至构造一些综合代理性指标。国外学者Odean(1998)系统地研究了过度自信对金融市场的交易量、波动性以及市场质量等的影响。Daniel、HirShleifer和Subrahmanyam(1998)[2] 则通过构建一个静态和动态模型(DSH模型)来对股票市场上的动量和反转效应做出理论解释。

在国家宏观政策与股市的关系上,大多数研究集中于探讨与股市的关系,包括股市波动性、收益率等方面,主要是利用上证综指、收益率变化情况等,很少有学者能够聚焦到股市中投资者行为上来,因此,探讨国家宏观政策与股市中的交易行为是很有必要且有意义的,能够更为具体地看到股市主体——投资者对我国宏观政策的应对机制和反应程度,并考察政策是否具有政策效应,是否稳妥处理规范与监管、发展与稳定的关系,管理层是否准确有效的把握了执法和扶持的关系。

三、概念界定与研究设计

(一)概念界定

1.宏观政策的概念及其分类

政策的概念相对宽泛,包括政治、军事、外交、文化和经济等涉及各个领域的政策。郭晓慧(2007)[13]在探讨股市政策效应是将政策的概念予以泛化,官方发布的有关股市的言论也视为政策效应研究中的政策来对待。宏观政策是政府从宏观层面调节经济的一个重要的渠道。狭义的宏观政策,主要将其看成宏观经济政策来理解,政府的宏观调控主要表现为国家利用经济政策、经济法规以计划和进行必要的行政管理,其目的是实现宏观经济的保持稳定、持续而协调的增長。

由于研究探讨的是基于股市,因此,主要探讨宏观经济政策。规范的宏观经济政策的概念在经济学中很少出现,而我国社会主义市场经济体制是从计划转向市场的探索中得来,资金的融通和市场监管的机构和部门也是在此过程逐步建立和完善的,因此,在这样的经济环境下,形成了具有中国特色的宏观经济政策。研究主要是涉及股市发展的各项政策。探讨股市的政策效率,势必将我国经济这一大的环境考虑进去,而非仅仅是货币政策,基于以上目的,将探讨我国宏观经济对股市的影响,包括政府从经济层面出发而做出的重大经济政策和货币政策,以及与股市的直接监管机构所制定的股市政策。

2.政策效应的概念及分类

政策的颁布对不同市场都或多或少有不同程度的影响,可称之为政策效应。从已有文献研究来看,不同的学者针对不同的市场都得出大体一致的看法,即政策效应在我国诸多市场普遍存在,如:货币市场政策效应、股票市场政策效应等。胡金焱(2002)[4]将政策效应的表现形式划分成:无政策效应、政策反应不足、政策反应过度、政策反应充分四大类。其中,无政策效应是指政府颁布的政策对股市并无影响(事件当日及其前后均无波动);政策反应不足是指在政策颁布日及其颁布之前股票市场就存在反应,在事件之后仍然延续着相同的趋势,这种现象可称之为延迟效应;政策反应过度是指在政策颁布日及其之前的一段交易日内股市都存在过度的反应,并且在事件日之后股市却出现相反的波动趋势;政策反应充分即政策颁布当日,股市迅速、及时地做出相应的上升或者下降的反应,但在事件日后却能恢复成正常波动状态(彭枫,2008)。[14]

(二)研究设计

1.政策事件的选取

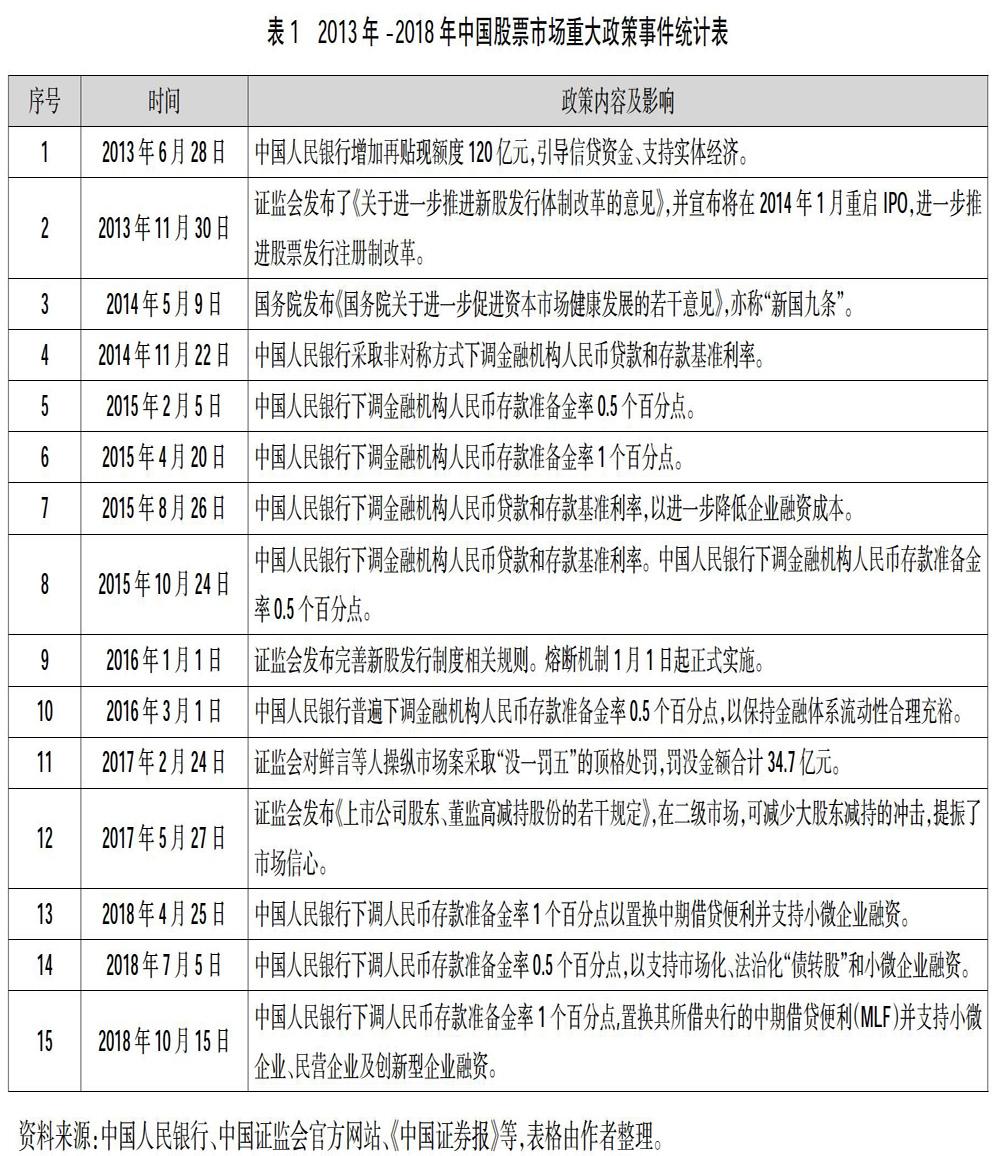

对于股市影响因素,主要选取2013年1月1日—2018年12月31日期间发生的重大政策性事件,如果某一时间段内出台了一系列相关政策,则选择其中对股市影响度最强烈的一条。重大政策性事件主要从中央银行官方网站以及中国证监会官方网站、《中国证券报》《上海证券报》等收集整理并加以筛选,其选取标准是样本政策应是对股市具有直接或者间接的影响,并且在理论上会对整个股市造成冲击。最终确定15次具有代表性的重大事件,其中包括12次利好和3次利空事件,如表1所示。本研究数据处理使用Excel软件和Eviews10.0版本计量软件。

2.数据来源

现选取上证综合指数作为研究对象, 选取2013年1月1日—2018年12月31日的相关交易日的每日成交量和换手率,其数值来自于证监会官方网站。通过Excel软件对原始数据进行相应处理,构建代理变量,以展开实证研究。上证综合指数成立时间比深圳综指早,并且所含权重股数较多,能够准确地反映我国股市的整体情况。

四、中国股市政策效率及投资者行为的实证研究

由于历史因素和我国社会体制机制因素,我国股市在政府的推动下成长起来,在发展的同时,政府运用一系列法律、经济等手段调节和维持股票市场的良好运行,不仅从宏观层面积极引导,还从微观层面进行干预,以致我国投资者的投资决策在很大程度上受到宏观政策的影响。因此,现针对股市变量对股市政策效率与投资者行为进行实证研究,并结合结论进行解释。

(一)事件研究法介绍

事件研究法是由 James Dolley通过研究美国股市在1921-1931年期间多个股票分拆事件对股价异常波动的影响时采用的,此后,事件研究法被广泛用于股票市场,其研究思路以某一政策或者行为作为事件,运用股票市场的数据资料来测定某一特定时间对上市公司或整个股票市场的影响。

在股票市场,可以利用事件研究法分析不同事件对股市及其投资者造成的影响和冲击,主要利用容易获得的股市变量构建代理指标,比如通过计算股市的异常收益率和累计异常收益率,以及投资者行为、情绪代理变量等,进而检验股市应对事件时的反应。在已有研究中,魏玉根(2001)、[15]胡金焱(2003)[16] 都通过构建股市异常收益率以及累计异常收益率,进而通过观察其变化情况,探讨政策与股市之间的相互作用机制,若政策事件对股市造成冲击,那么股市相关变量会出现相应的趋势变动,若没有,股市则在一定区间保持合理波动。

(二)事件研究法检验过程

事件研究法的结构并不统一,根据已有的相关研究,在探讨股市对政策事件的反应上大致分为六大步骤——定义事件、确定事件期及估计期、估计正常收益率、计算异常收益率、进行检验、分析与解释。

1.确定事件

研究股市政策效率,所确定的事件为宏观政策事件,包括宏观经济政策以及与股市有关的政策,但政策所涉及股市的繁多,因此,现对2013年1月1日-2018年12月31日所发生的重大货币政策、财税政策以及代表性的股市政策进行相关分析。

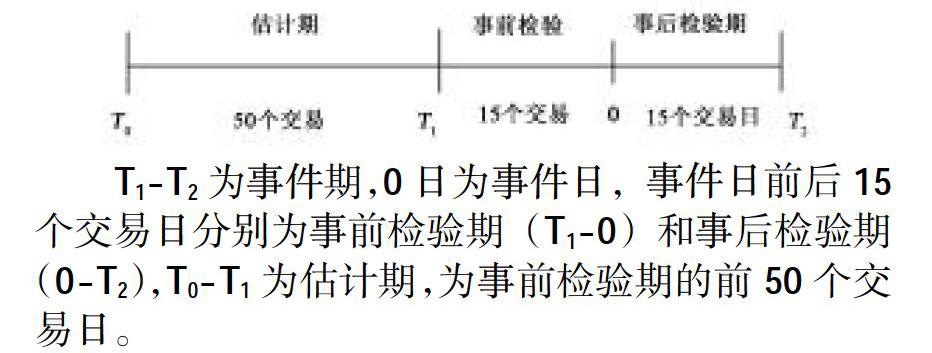

2.确定估计期和事件期

以宏观政策发布日作为事件日(若事件日当天为非交易日,则以宏观政策发布日后的下一个交易日为“事件日”),并随之确定“估计期”和“事件期”。

事件期分为事前检验期和事后检验期,确定事件期时应该充分考虑到一个离散的政策事件对股市的短期冲击,并以此建立合适的检验期。鉴于已有学者的研究没有定论,也并不存在相应的理论基础,综合考虑,将事前和事后检验期各设定为15个交易日。因此,可设定本研究的估计期、事件期(分为事前检验期和事后检验期)。

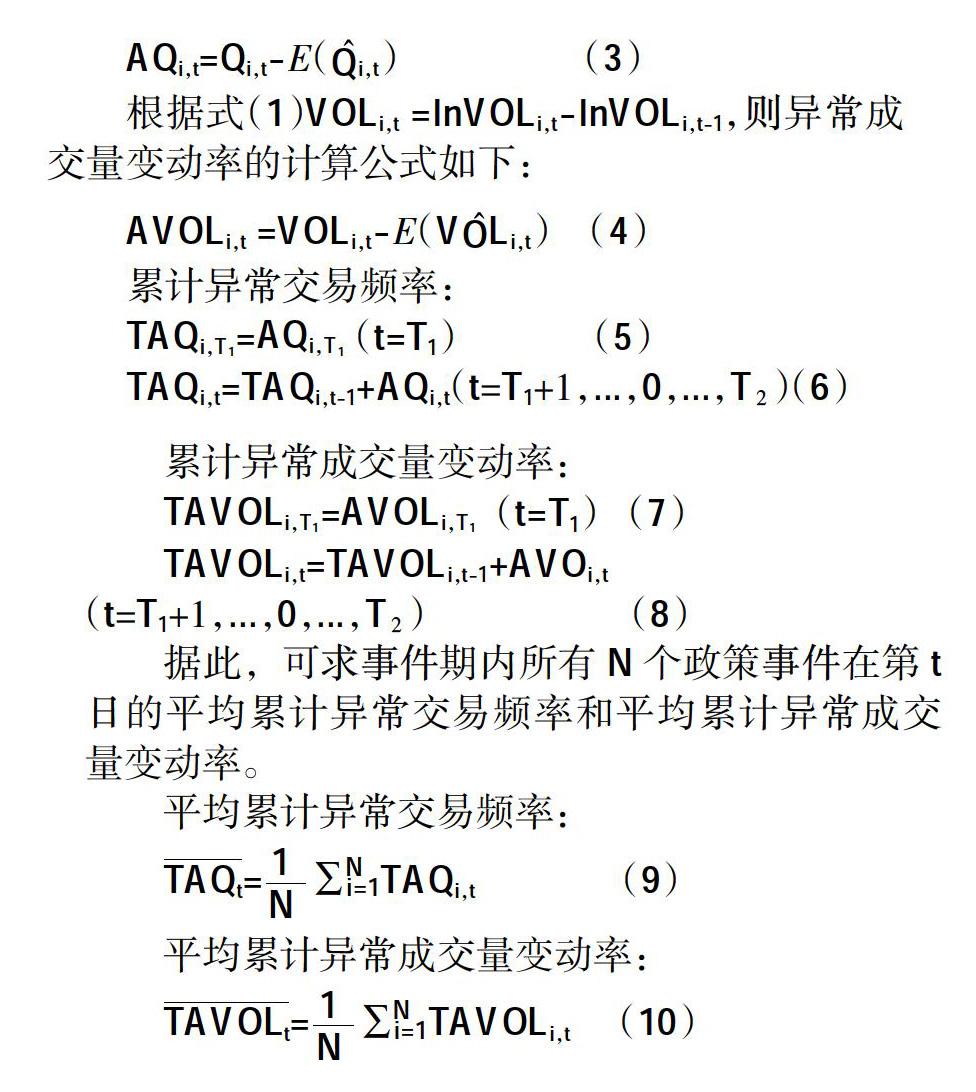

(三)实证过程及结论

结合政策发布前后股市累计异常成交量变动率和累计交易频率,利用事件研究法进行分析,所有结果均通过Eviews10.0和Excel处理得到。见表2、图1、图2。

由表2 、图1、图2可以分析得出:

第一,股市对宏观政策存在明显反应。 在利好政策下,累计异常成交量变动率在事件日就有明显的上升,在事前第3日就已有明显上升,在事后也存在明显的上升趋势,表明宏观政策的确对股市存在影响。在利空政策下,累计异常成交量变动在事后第3日存在明显下跌,且在第5日后也存在明显的下降趋势,在事前虽无明显的下降走势,但呈现波浪型的不确定的市场情绪。以上表明政策发布当日以及前后交易日,累计异常成交量变动率呈现出一定的趋势性走势,而不是随机波动或者在某一确定值上下波动,表明宏观政策对股市作用明显。

第二,从事件日及事前事后表現来看,股市对宏观政策存在一定的反应不足、过度反应和提前反应现象。与利好政策相比,市场对利好政策的反应不足的现象更为明显,虽在事件当日股市具有明显反应,但在事后第3日、第6日存在下降,不过在其后仍有明显的上升趋势。在利空政策下,股市反应更为明显,在事后第3日异常成交量变动下跌幅度较大,表明投资者对利空政策存在过度反应。

无论是利好还是利空政策的影响下,市场都存在一定的提前反应现象,即在事件日之前都已存在相应的上升或者下降趋势。这表明,股市市场对政策的发布作出了提前反应,说明存在内幕消息和信息交易的可能,或者投资者能够准确的预期到股市政策出台。根据已有研究来看,诸多学者探讨了政策发布前的股市收益异常波动的原因,大多归结为信息泄露和内幕交易以及一个重要的原因——投资者预期。结合过度自信理论,提出股市对政策事件的事前反应的另一重要原因,即由于投资者存在过度自信的心理,将自己所掌握的信息赋予较大的权重,并且做出相应的行动,因此,在事前就采取相应的措施和策略,以规避风险、获得收益。进一步讲,在利好政策下股市的事前反应较之与利空政策则更为明显。

从表3、图3和图4可以得出,股市对宏观政策事件在事件发布日及事前反应明显,而在事后存在明显反应不足的现象。即在利好政策下,累计异常交易频率在事件当日有所上升,表明投资者对政策事件的发布做出反应,但在事件日后却存在下降的趋势, 表明股市存在明显的政策反应不足,此时,股市可能受到其他事件因素的冲击,或市场情绪等不确定性影响。利空政策下,股市在事前几日和事后累计异常交易频率都存在明显的下降趋势,在事件当日没有显著的波动,而是在事后第3日存在明显下降,同样表明股票市场对宏观政策事件存在明显的反应不足。

就事前反应而言,利空政策下的事前反应较之利好政策更为明显,表明投资者对利空政策的反应敏感程度强于利好政策,也一定程度上反应了投资者心理上的“趋避现象” 或者损失厌恶(Kahneman、Tversky,1979)。[11]区别于过度自信理论,损失厌恶则进一步表明投资者显著的心理特征。由于投资者过度自信,对当前自身所掌握的信息赋予较大权重,系统性高估自身所拥有的信息的准确性,当为利空消息时,由于存在着损失厌恶的心理,投资者会在事前反应得更为明显。因此,此类行为金融现象在利空政策下的股市累计异常交易频率中表现显著。

五、结论与政策建议

经过实证检验,基于不同的宏观经济政策,从投资者异常成交量变动率和异常交易频率的角度来分析投资者决策和交易行为的变动,得出以下结论:一是政策事件对投资者的成交量、交易频率都有显著影响,即我国股市具有明显的政策效率。宏观政策事件直接影响到了投资者交易频率和出入市意愿。二是我国股票市场中,投资者存在过度自信和损失规避心理。无论从累计异常交易频率还是累计异常成交量变动率来看,利空利好政策下作用的股市均存在一定程度的事前反应,并且从累计异常交易频率来看,利空政策下的事前反应行为更为强烈。根据已有研究表明,投资者预期是造成政策发布前股市异常波动的一个重要原因,在本研究中则进一步指出,政策事件颁布前,由于投资者的过度自信,对自身所掌握的信息系统性的高估,造成股市存在异常波动,当面对宏观利空消息时,由于存在损失厌恶的心理偏差,投资者则会在事前反应得更为明显。三是我国股票市场存在一定的政策反应不足的现象。当国家宏观政策颁布时,股市不仅在政策事件当日就做出了相应的反应,甚至在政策颁布之前就出现相应波动,在政策发布后也仍然持续着政策事件造成的相应的冲击。从累计异常成交量变动率来看,利好利空政策下都存在一定的反应不足现象,但利空政策下的股市反应不足现象则更为明显,从累计异常交易频率来看,利空政策下的股市反应不足现象同样较之利好政策来讲更为明显。