基于门槛模型的金融发展与产业融合实证研究

2020-11-19张建邦

张建邦

(武汉大学 湖北 武汉 430072)

引言

作为当前产业体系的一部分,金融行业和实体经济之间保持着密切的关系,资本积累在一定程度上可以降低融资成本,推动产业融合。但产业融合也会应区域间金融发展实际情况而影响经济发展趋势。所以,本文从金融发展和产业融合之间的媒介效应出发,通过确立门槛模型了解其中的关系,并完成实证分析,推动产业结构的优化升级。

一、金融发展与产业融合的研究现状

(一)金融发展的媒介效应分析

1.金融发展与配置效率提升

金融发展不仅可以推动金融行业的发展,扩大金融服务的覆盖面积,还能够提升资金配置效率,从而吸引更多资金,增长资金储蓄额,为资本市场的投资与融资活动营造良好的交易环境。资本在市场中需要按照“助力规律”流动,寻找利润空间大且发展态势良好的产业,金融发展在促进资金流动的同时也会优化产业结构,避免因信息不对称而引发的风险问题,降低沉没成本。

2.金融发展与人力资本提升

一部分社会群体对金融服务有着较高的需求,但金融市场对这类普通社会群体保持着排斥效应,所以人们难以得到信贷或者保险的支持与服务①。从某种程度来讲,金融发展能提升金融网络覆盖面积,扩大用户对金融服务的满意度,在信贷资金支持下为社会经济的发展提供充足的动力。

(二)产业融合的推动效应分析

农林牧渔业与科技产业的融合促进了生态循环系统的建立,越来越多的社会群体参与其中,使产业链得到延长,产业的竞争力有所提升。产业融合可以为人才提供优质的就业环境,带动本地及其周边资本和技术的流入,实现经济循环②。产业发展如果面对供求结构失衡问题,可通过产业融合与升级调整生产结构,引入先进的科技成果降低生产成本。产业融合可以促进产业集聚,避免产业间的信息不对称,发挥区位优势效应。

(三)金融发展与产业融合的循环效应分析

金融发展指的是金融设施或服务资源在区域内增加的同时实现产业融合的结果。金融和实体经济之间保持着相辅相成的关系,金融的本质在于为实体经济提供服务,从而实现自我发展,实体经济想要获得可持续发展需要得到金融的支持,双方相互产生作用,一共致力于经济水平的稳步提升③。从金融规模、金融效率以及金融结构三方面入手表征现阶段金融发展水平,并提出如下假设:H1:金融规模超过某一水平后,产业融合对经济发展的促进作用开始降低;H2:金融效率不断提升,产业融合对经济发展的促进作用逐渐增强;H3:金融结构超过某一水平后,产业结构对经济发展的促进作用不断减弱。

二、基于门槛模型的金融发展与产业融合的研究设计

(一)模型设定

从自有资本模型出发探究产业融合和金融发展的关系,验证其对经济发展产生的作用。经济发展是一个不断优化的过程,需要在政府和市场的支持下为产业发展提供支撑④。因此,本文将以经济发展水平和产业融合能力分别作为解释变量与核心解释变量,以此确立面板模型,具体公式如下所示:

grow=C+β1*indi,t+ρ1*controli,t+μi,t

公式当中,control指的是控制变量,i和t代表省份与时间,μ为随机干扰性。金融规模、金融效率以及金融结构会引发门槛效应,采用有效方法建立以下面板门槛模型:

grow=C=α1*indi,tI(gi,t≤γ)+α2*indi,tI(gi,t>γ)+ρ1*controli,t+μi,t

公式当中,gi,t指的是门槛变量,γ为门槛值,门槛变量低于门槛值时:I(gi,t≤γ)=1;I(gi,t>γ)=0。门槛变量大于等于门槛值时,I(gi,t≤γ)=0;I(gi,t>γ)=1。α1与α2代表的是不同门槛变量下产业融合系数,由于有众多门槛情况存在,所以双门槛模型的设定情况如下所示:

grow=c+α1*indi,tI(gi,t≤γ1)+α2*indi,tI(γ1

(二)变量说明和指标选取

1.被解释变量:高质量发展水平

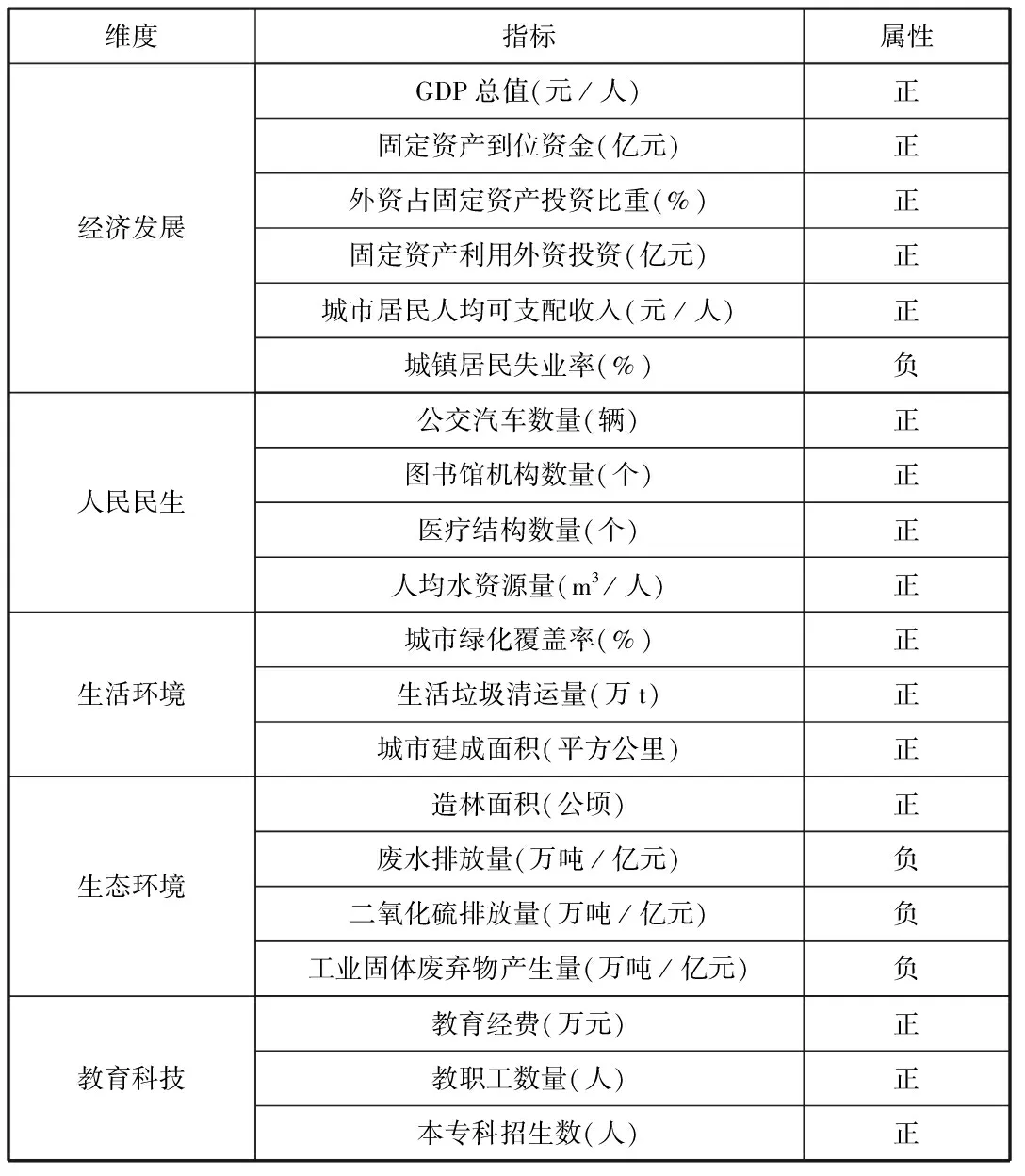

高质量发展水平grow在测度分析中的评价体系存在差异,单一的指标无法多角度分析其发展水平,所以需要从多个维度出发建立指标评价体系。具体情况如表1所示。以综合指数法对区域内经济高质量发展水平进行衡量分析,采用熵值法测算31省市经济发展水平⑤。

表1 经济高质量发展水平评价指标体系

计算指标信息熵,第j个指标信息熵是ej,公式如下所示:

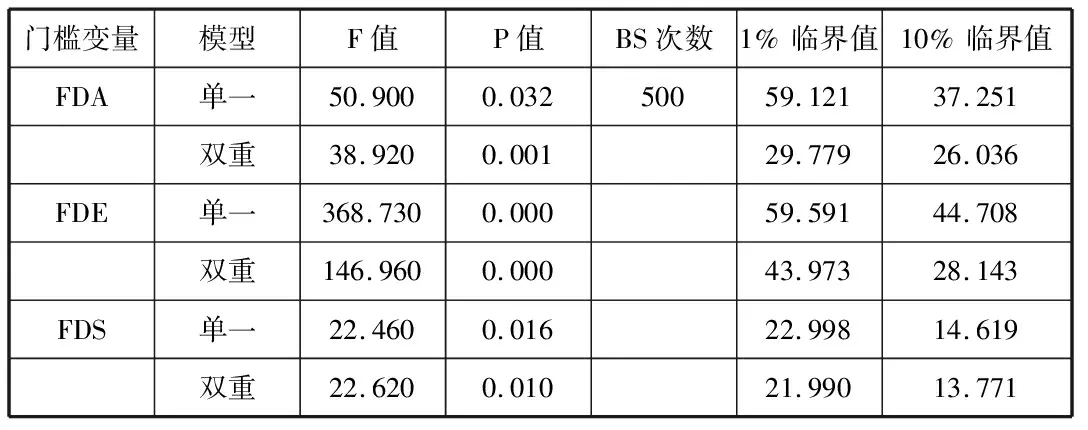

按照熵值相对应的指标进行权重分配,得出以下公式:

2.核心解释变量:产业融合能力

产业融合指的是产业集聚度与关联度之间的线性组合,同时也会关系到产业技术渗透与信息溢出等内容⑦。分析产业融合能力,对需求拉动、供给推动、环境支撑等情况建立产业融合能力的指数框架并筛选指标,采用熵值法计算能力指数,分析门槛变量。以需求拉动力指标反映人们对产品的需求,推动产业融合,可选取的指标有企业产品开发、第三产业增加值占GDP比重、互联网人数等。

3.门槛变量

门槛变量中包含金融规模(FDA)、金融效率(FDE)以及金融结构(FDS)三方面。金融规模即从数量角度对金融发展展开横向,可反映金融体系为经济发展提供的支持程度⑧。采用单一指标法计算金融机构的存贷款余额与股票总市值间的总和,再与GDP比值进行衡量,从中了解金融规模,数值越高,说明金融规模越大。金融效率即从质量角度对金融发展进行衡量,具体指金融资源配置情况,可衡量金融投入产出效率,反映行业产出增速情况,增速越快,效率越高。金融结构具体为直接与间接融资比例情况,可用区域股票总市值表示,本文以地区金融机构的贷款余额和股票市场市值的比值来代表金融结构。

4.控制变量

选择gov(政府干预)、fcr(资本形成率)、reg(环境规制)为门槛模型控制变量,通过财政支出占GDP比重衡量政府干预情况,以资产形成综合和GDP比值表达资本形成率,以工业污染治理投资额和GDP比值衡量环境规制情况。

(三)数据来源分析

数据来源于《中国科技年鉴》和中经网统计数据库,针对部分缺失数据使用线性拟合方法填充,同时完成对数据的无量纲处理⑨。

三、基于门槛模型的金融发展与产业融合的实证结果与验证分析

(一)平稳性检验分析

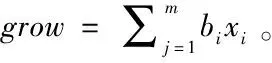

部分数据的变化趋势可能相同,但数据间么有实际意义,所以对数据回归分析。为确保回归分析结果的准确度,可采用LLC法展开数据平稳性检验。结果表明:各变量数据在1%的显著性水平平稳,具体情况如表2所示。

表2 数据平稳性检验结果

(二)面板门槛模型分析结果

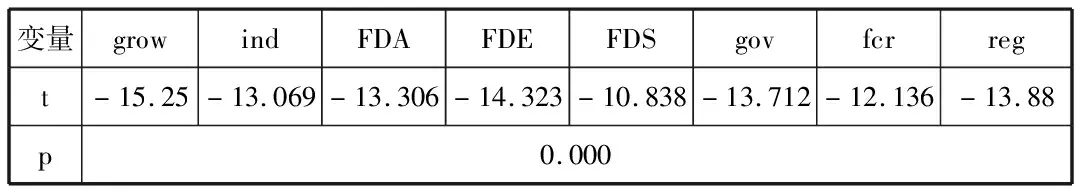

采用stata14.0软件对门槛模型进行预估分析,应用自举抽样的方法判断金融发展与产业融合的门槛效应情况,抽样结果现实金融发展对区域经济发展有着双门槛效应,实际情况如表3所示,表4指的是与双门槛效应相对应的门槛估计值⑩。

表3 门槛效应自抽样检验结果

表4 门槛估计值

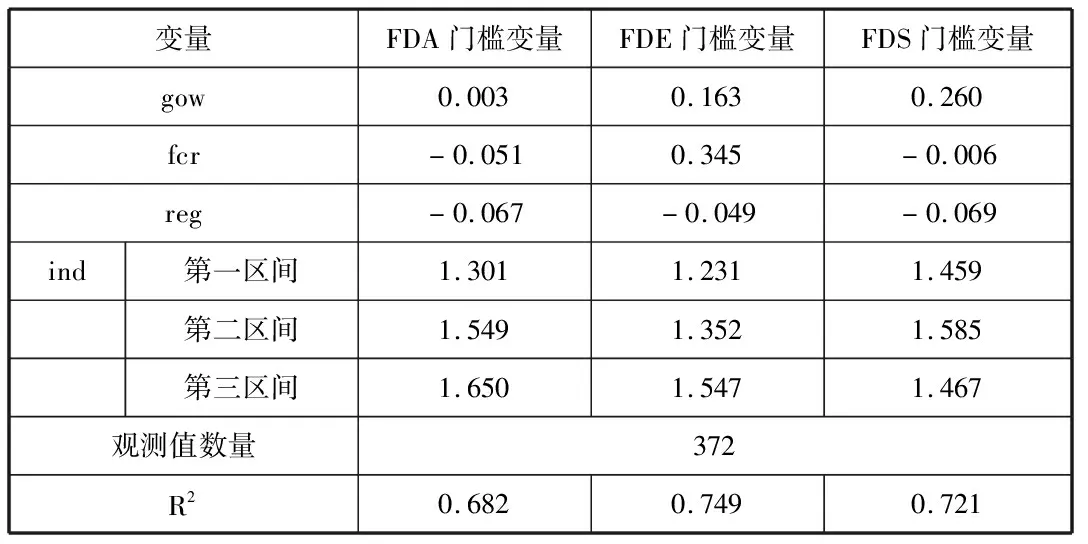

表5为门槛系数回归分析结果,产业融合对金融发展和经济发展的促进作用有着双重门槛效应。金融规模低于0.126门槛值的时候,产业融合系数1.301,可通过1%显著性检验,可见当前产业融合能够推动经济的高质量发展。金融规模在0.126-0.241区间时,产业融合系数1.549也能通过检验,且作用效果更高。金融规模为0.241时,产业融合系数1.650可通过检验,说明产业融合依然可以推动经济发展,这一情况可验证上文提到的H1。

表5 门槛模型数据回归分析结果

产业融合对金融效率与经济发展的促进作用有着双门槛效应。门槛值为0.154时,产业融合系数1.231可通过1%显著性水平检验;金融效率在0.154-0.398区间时,产业融合系数1.352也能通过检验。金融效率超过门槛值0.398后,产业融合系数1.547可通过检验,这一情况可验证上文提到的假设H2。

产业融合对金融结构与经济发展的促进作用有着双门槛效应。金融结构低于0.151门槛值,产业融合系数1.459可通过1%显著性水平检验;金融结构在0.151-1.292区间时,产业融合系数1.585可通过检验;金融结构超过第二门槛值时,融合系数1.467可通过检验,但是第二门槛值的前后系数逐渐减低,所以产业融合对经济发展的促进作用逐步减弱,可验证上文提到的H3假设。

总结

经过门槛模型系数计算结果的对比与分析得知,当金融规模比较小且金融效率较低的时候,产业融合会受到金融规模与金融结构的影响。当金融规模与金融效率提升时,产业融合会受到金融效率的影响。面对这一情况,可见一个地区的金融发展不能单纯依靠产业量的上升,而是要注意产业结构的优化与升级,以此才能实现经济的高质量发展。