车险续保率影响因素分析及对策研究

——基于岭回归和因子分析的实证研究

2020-11-15程萌勋张诗雨

程萌勋,张诗雨,李 会

(1.2.3.安徽财经大学,安徽 蚌埠 233030)

随着经济的发展和人民生活水平的提高,近年来我国民用汽车拥有量呈现快速增长的趋势,截至2018年,全国汽车保有量达到23 231.19万辆,比2017年增长了11.12%。汽车行业的繁荣为保险行业提供了蓬勃发展的平台,投保率也随着汽车拥有量的增加和相关车险政策的出台呈上升趋势。其中,车险续保作为保险公司制定营销战略的重要指标,在保险市场上占有举足轻重的地位,对公司今后的发展起着重要的作用[1]。因此,如何提高车险续保率、实现车险产品功能的差异化、锁定目标客户群体、实现精准营销成为近年来研究的热点。

目前,已有研究成果从不同角度对车险续保进行研究。倪琪等利用保险公司的车险续保数据,运用逐步回归方法,建立线性的续保率影响因素模型,讨论各因素的比重,分析了影响目标客户和所有客户因素的异同[2]。唐俊虎等通过数据挖掘对保险公司车险用户进行细分,并对续保流程进行再造研究[3]。林翔等分析了影响车险续保率高低的原因,并提出了提高保险公司车险续保率的对策建议[4]。已有研究成果存在研究的数据少且变量引入不准确的情况,缺乏对引起多重共线性变量的筛选和剔除,而直接建立续保率模型,这无法准确解释续保率与各影响因素的关系、客观反映实际情况。为此,本课题组以某保险公司65 535条数据为样本数据,通过对样本数据进行数据清洗后提取19个影响因素,运用岭回归剔除引起多重共线性的变量,建立车险续保率影响因素模型,进而讨论各因素的影响程度;运用因子分析法建立续保率影响因素组合模型,讨论组合因子对续保率的影响程度,以期为保险公司营销策略的改革提供科学依据。

1 数据来源及说明

1.1 数据来源

本研究选取某保险公司的65 535条车险续保数据,其中包括购买渠道、保单性质、投保类别、车龄等20个与客户相关的指标。经过初步数据清洗后,对不符合企业规范、异常、冗余、空白的数据筛除,处理后的样本容量为53 346条。

1.2 变量选取

本研究的因变量:是否续保(Y),自变量:客户类型(X1)、被保险人性别(X2)、被保险人年龄(X3)、保单性质(X4)、是否投保车上人员(X5)、立案件数(X6)、无赔款优待系数NCD(X7)、购买渠道(X8)、是否本省车牌(X9)、使用性质(X10)、车辆种类(X11)、车辆用途(X12)、新车购置价(X13)、车龄(X14)、投保类型(X15)、险种(X16)、三者险保额(X17)、是否投保车损(X18)、是否投保盗抢(X19)。这19个自变量可总结为驾驶人因素(X1~X7)、车辆因素(X8~X14)、保险因素(X15~X19)3个方面。

2 车险续保率影响因素分析

2.1 基于岭回归的车险续保率影响因素

2.1.1 变量筛选

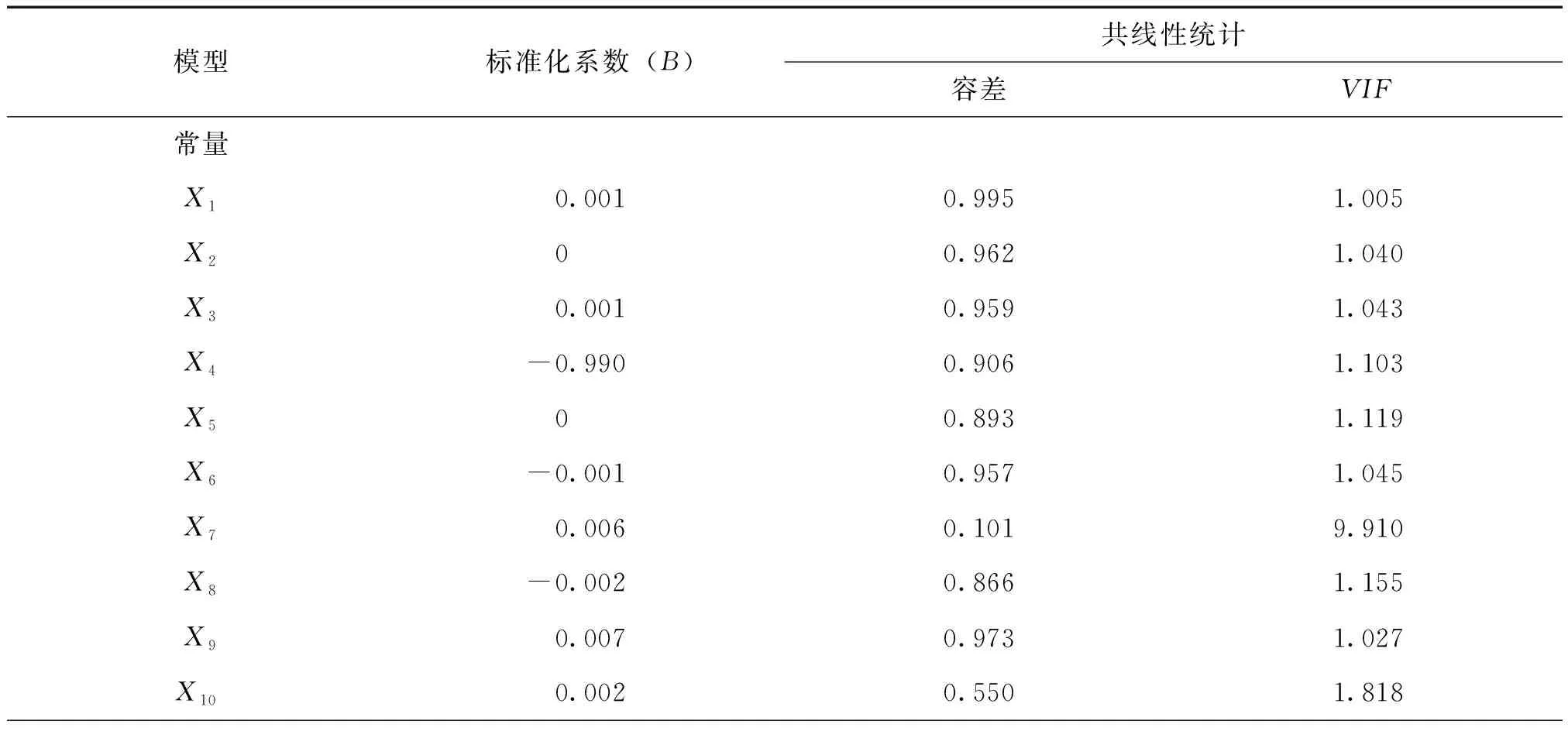

运用最小二乘法原理来估计回归系数,结果由表1可知:相关系数R2=0.983,相关系数较高。同时也可以看到,19个自变量的标准系数中,立案件数X6为负值,据此推断,续保率与立案件数呈负相关,但这显然不符合实际情况。在真实的车险续保率调查中,立案件数越高,驾驶人发生事故的危险系数越高,为了保障自身安全,就越倾向于购买保险服务,续保率就会越高。因此,续保率与立案件数应该呈正相关。以上的对比分析说明续保率与其影响因素之间的关系不准确,各变量之间存在多重共线性的自相关原因。由表1还可知,当变量膨胀因子(VIF)>10时,说明存在多重共线性的影响,自变量之间存在高度相关性。由此可知,本问题中多重共线性存在的原因是由于变量间对车险续保率存在同向影响趋势。

表1 最小二乘回归系数

续表1

综合上述对变量的相关性分析,为了保证研究模型的准确性,需要考虑多重共线性的影响,剔除显著性较小且高度相关的变量,保留理想的影响因素。岭回归可作为修正多重共线性且保留理想变量的模型首选,对变量的筛选最可靠且准确。

通过岭回归对自变量的筛选后,从19个自变量中保留了7个影响变量。其中,VIF<10,容差<0.1,达到了低相关性的标准,这说明7个变量之间不存在多重共线性的影响,从而达到了建立解释模型的标准(见表2)。

表2 保留变量系数

2.1.2 实际模型的建立

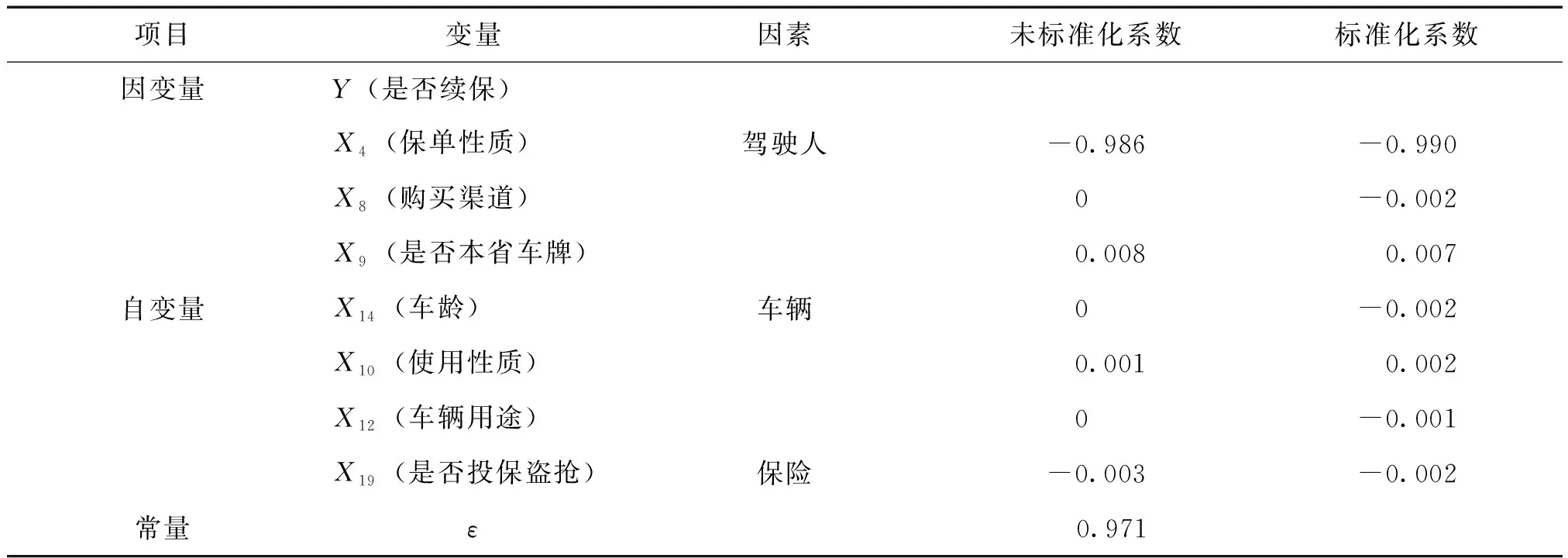

运用岭回归算法进行回归系数估计,其标准化系数能客观反映各自变量对因变量的影响程度。由表3可知:在7个标准回归系数中β4>β9>β19>β8=β10>β14>β12,据此可以初步将变量分为两类:一类是显著变量X4,一类是非显著变量X8、X9、X10、X12、X14、X19。

表3 岭回归系数

根据岭回归估计的标准化回归系数,得到最终岭回归方程:

Y=-0.99X4-0.002X8+0.007X9+0.002X10-0.001X12-0.002X14-0.003X19

2.2 基于因子分析的车险续保率影响因素组合分析

2.2.1 模型适用性检验

在进行正式的因子分析之前,需进行适用性检验来判断模型与指标的适用性。由检验结果可知,Bartlett检验P=0<0.01,KMO检验值是0.704>0.6,表明数据适合作因子分析,且效果较好。结合VIF检验,得到变量之间存在较低相关性的结论。

2.2.2 公共因子的提取

由表4可知:按照累积方差贡献率>80%的原则提取所需的公共因子,第一公因子F1、第二公因子F2、第三公因子F3的贡献率分别为64.436%、21.152%、4.525%,前3项因子的累计方差贡献率为90.113%,可反映变量的大部分信息。

表4 主成分提取标准

2.2.3 实际模型的建立

根据岭回归模型得到的X4、X8、X9、X10、X12、X14、X19共7个影响因素及对公共因子进行提取,可以构建3个因子分析的方程式,各变量系数见表5。

表5 成分矩阵

F1=0.796X4+0.545X8-0.115X9+0.699X10+0.682X12+0.012X14+0.480X19;

F2=0.482X4+0.431X8-0.144X9-0.445X10-0.547X12+0.382X14+0.495X19;

F3=0.276X4-0.324X8-0.444X9+0.282X10-0.017X12+0.742X14+0.083X19。

3 续保率影响因素结果分析

3.1 独立影响因素

车险续保率影响因素分析的结果,反映了车险销售的战略新导向。通过岭回归对企业数据的研究分析,显著影响因素集中在驾驶人和车辆方面,说明在以客户需求为导向的市场,企业不仅要注重自身产品的开发,更应该针对客户进行研究。了解客户的实质需求,发展适用于客户需求的产品是企业的首要任务。

保单性质作为最显著因素,有其存在的必然性。一般来说,保单性质直接决定续保率的高低。客户购买保险主要有两种情况:一是转保,二是续保,这直接与续保率挂钩。相应地,企业作为研究续保率的客体,当客户选择续保时,其续保率较高;而客户放弃续保,转向其他企业的保险业务时,其续保率就会很低。

在续保率的非显著影响因素中,续保率与车龄、车辆用途、是否投保盗抢呈负相关。就车龄而言,随着用车时间的增加,驾驶人技术和行驶经验随之增强,就更倾向于高性价比的车险业务和服务需求,从而导致低续保率的趋势;就车辆用途而言,高危、重载车辆要求更高质量的车险服务;就是否投保盗抢而言,选择投保车损的客户更倾向于续保。综上所述,要求高性价比及高质量服务的客户选择续保的概率较低。

3.2 组合影响因素

车险续保率组合影响因素分析的结果,反映了车险业务制定的新方向。根据各变量占主成分的权重,将变量的相关性作可视化处理,由图1可见,在主成分1中,使用性质、车辆用途、保单性质离坐标轴较远,相关性较大,该主成分可解释为车辆的使用方式对续保率有较大影响;在主成分2中,各变量的影响权重较平均,该主成分可解释为各变量对续保率的综合影响;在主成分3中,车龄的影响权重较大,该主成分可解释为车辆的使用年限对续保率有较大影响。

图1 主成分载荷图

车辆的使用性质作为组合影响因素之一,说明客户在进行业务选择时,更倾向于车辆使用方式有较高质量的保障,这暗示企业在决策时,要着重考虑车辆的使用性质、用途和购买渠道。

3.3 两种模型影响因素结果的共性

两种模型的输出结果有着较强的关联性和结论共性。本研究将因子分析作为岭回归研究的延续和深入,延用岭回归中进行多重共线性处理后保留的待分析变量,进行了更深层次的组合因子探究分析。

单独对各模型的输出结果进行分析,结果表明:在独立模型中,保单性质是首要影响因素,是否本省车牌是次要影响因素,而其他因素对续保率的影响程度较小;在组合模型中,车辆的使用方式和使用年限对续保率影响较大。其中,组合模型中的第一主成分“车辆使用方式”包括使用性质、车辆用途、保单性质,且保单性质的权重最大,这与独立模型中的“保单性质”作为首要影响因素的结果一致。而独立模型中作为次要影响因素的“是否本省车牌”与组合模型的结果不同。对此进行分析,发现在岭回归给出的关系模型中,保单性质作为主导影响因素的权重位居首位且远高于其他因素,而其他因素的权重相差不大,都保持在较低水平,导致“是否本省车牌”的影响程度并不显著,在组合模型的主成分作用很难显示出来。通过以上分析,结合两种模型的共性,将保单性质作为首要分析对象,车龄、是否本省车牌、使用性质作为次要分析对象。

4 对策建议

“客户需求导向”是整个车险渠道营销工作最基本的方针,同时对公司制定具体的发展战略和经营策略也有着重要的牵引作用。而保险公司在制定保险业务和销售计划时,应注重车险产品功能的差异化,锁定目标客户群体,实现精准营销,确保产品的广泛适用性。因此,结合两种模型的共性结果,有针对性地给出提高车险续保率的对策和建议。

4.1 加大宣传力度,拓宽销售渠道

第三方代理机构由于对客户信息掌握的较全面,能够快速高效地组织客户办理相关业务,而客户对机构也是较为信任。车险公司应利用代理机构的优势,与其进行相关合作,实现依托代理达到业务广泛宣传的效果,降低公司的宣传成本,形成固定客户来源。建立与经纪和代理机构长期稳定的合作关系,对服务偏好客户,通过车商渠道提高次新车续保率,提高渠道掌控能力。

4.2 改革销售模式,扩大服务范围

传统营销渠道为柜台、个人代理、经理代理等小范围销售方式,不利于公司业务的顺利开展,限制公司的对外发展。从“是否为本省车牌”的影响因素分析中可知,本省居民的续保率相对高于外省的,说明公司的营销模式存在漏洞,没有建立外市场的销售体系,从而造成公司的发展规模受到限制,发展前景状况不佳。互联网技术作为当下企业发展和改革的强有力的技术支撑,对企业的发展起着一定的引导作用。而同行业公司之间的非节制性竞争,又迫使企业走向智慧化和数字化的改革道路。企业可利用大数据和云计算将用户数据、用户信息、用户偏好进行全面挖掘分类,从而清晰掌握目标客户的保险产品和服务需求,形成以客户为中心的营销模式。因此,通过对传统销售模式的改革,大力发展电话营销、网销等新兴渠道模式,扩大客户群体的空间范围,开拓地区圈外营销市场,达到高效率、低成本、大范围的高质量营销水平。

4.3 提升服务水平,发展特色业务

随着消费市场中车险消费主力群体的年龄结构变化,传统的车险业务难以满足客户个性化产品需求和服务体验,专业定制化保险推送已成为当下主流[5]。因此,要加快车险业务套餐中车辆使用方式和车险方面的改革。依据车辆使用性质,开展针对不同客户、不同车辆用途、使用性质的业务,实现业务高质低价的特色服务;就车龄而言,汽车的使用年限对保险的质量和价格的要求逐年下滑,大多客户的车辆使用期为3~7年,因此在制定营销计划时,价格应随车辆使用年限的增加而降低,从而抓住主流客户源。对于经济实力处于中上等水平、经常发生事故的客户,为其提供组合保险套餐,如购买交商全包、组合套餐价格适度低于单独购买业务的总价格等,保证业务能够全面覆盖车辆事故常发点,从而发展可供客户选择的多项特色业务。

5 结论

现阶段,保险企业在制定营销策略时,往往不能适度分析驾驶人和车辆因素的影响。因为没有统一的研究标准,大多数企业要不单纯通过改变保险方式来达到多单多利的效果,要不过多地考虑外界因素,抓不住业务的重点。

目前,与计划经济相对的、作为以需求为导向的客户市场,客户需求是企业研究产品的首要目标,企业更应该追求以客户高质低价的高性价比需求为导向的高质发展理念,抓住行业的发展痛点和客户的需求重点,开展适合不同人群的特色服务,以质量带动销量,获得长期稳定的忠诚客户源。