高资产负债率是能源央企的集体焦虑

2020-11-13王秀强

文 | 王秀强

鉴于发电行业高投资、重资产属性,能源央企作为发电资产主要运营商正面临高负债规模、高资产负债率水平的集体焦虑。

从五大电力所属主要发电上市公司2020年中资产负债情况看,除国家能源集团所属中长源电力(55.3%),华能集团所属华电重工(59.8%),国家电投集团所属东方能源(59.6%)资产负债率低于60%外,多家上市公司资产负债率高于60%,部分公司资产负债率超过80%。

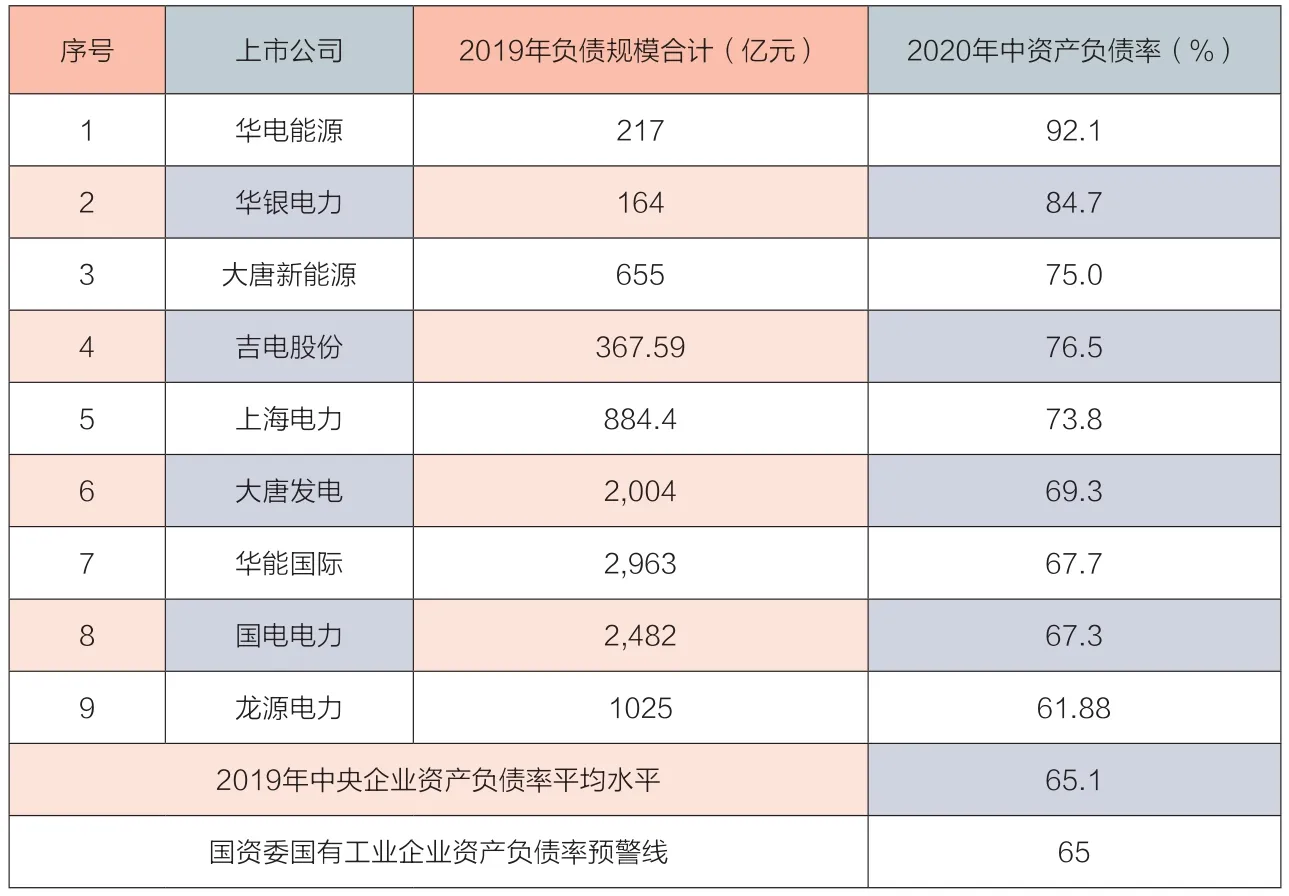

其中,华电集团控股的华电能源资产负债率最高为92.1%,大唐集团所属华银电力次之为84.7%,大唐新能源、吉电股份、上海电力资产负债率在70%以上;大唐发电、华能国际、国电电力、龙源电力等资产负债率在60%以上。

需要高度重视的是,上市公司高资产负债率将产生高额财务费用,利息偿付压力加大;同时应付账款规模增加,现金流压力加大,面临偿债安全性与稳定性下降的风险,并降低企业融资能力。

能源央企资产负债率高企

从横向比较看,五大电力主要上市公司资产负债率高于2019年中央企业平均水平,并高于国资委资产负债率预警线。

根据国务院国资委通报,2019年末中央企业平均资产负债率为65.1%;国务院国资委《中央企业资产负债率分类管控工作方案》提出,国有工业企业资产负债率预警线为65%,重点监管线为70%。

除龙源电力之外,五大电力所属主要发电上市公司资产负债率均在平均值和预警线之上。

五大电力主要发电上市公司资产负债率普遍偏高

能源央企资产负债率偏高的重要原因是发电项目投资规模大,对融资依赖性高。一般而言,发电项目按照20-30%比例安排自有资金,70-80%资金通过融资筹集,直接推高了项目资产负债率。

另一方面,在国内清洁能源发展战略下,发电企业清洁能源装机规模不断提高,与此同时新能源补贴缺口日渐增加,企业经营性现金流紧张,不得已增加举债。上市公司公告显示,截止2020年6月底,华能国际、龙源电力应收账款均超过200亿元,分别为261.3亿元、220亿元,国电电力、大唐发电、大唐新能源应收账款均超过100亿元。

除中央企业外,民营清洁能源运营商、风光装备制造企业资产负债率同样处于高位水平。其中,风机制造商明阳智能、金风科技、上海电气2020年中资产负债率分别为80%、67.9%、66.6%,全球第二大光伏组件供应商晶澳科技资产负债率超过70%,其他光伏设备供应商天合光能、东方日升、阳光电源等资产负债率均在60%以上。

多举措降低有息负债规模

有鉴于能源央企资产负债率偏高,所属上市公司面临偿债风险,企业经营面临现金流压力较大,不利于企业开展再融资等行为。

从衡量上市公司偿债能力指标——现金流量利息保障倍数分析,国电电力、华能国际、上海电力、长源电力、华电能源等上市公司现金流利息保障倍数低于下限值3,部分企业因经营性现金流净额为负值,企业偿债风险加大。

资产负债率是衡量企业经营质量的重要指标。国内多数金融机构也将资产负债率、经营性现金流净额、现金流量利息保障倍数等指标作为对企业评级和授信的重要指标。某金融机构提出,如果资产负债率大于80%小于90%,信用等级不得超过A级;如资产负债率大于90%小于100% ,信用等级不得超过B级。

从降低企业资产负债率水平的路径看,核心在于降低企业有息负债规模。

建议企业合理安排项目投资计划,项目投资决策前对全生命周期现金流、成本费用进行充分评估、测算,降低融资成本,严控财务风险。上市公司择机实施定增、配股等再融资手段,降低有息贷款规模,使上市公司资产负债率回归合理水准;优化资产配置,推进新能源应收账款资产证券化水平,提高资产周全率。

建议能源央企积极引入战略投资者,提高上市公司竞争力。可以通过发起设立能源产业基金方方式,引入能源产业链装备制造、工商业电力用户、工程建设等战略合作方。以产业基金参与上市公司再融资或能源项目投资,提高上市公司混改水平,降低有息负债规模,增强新能源发电资产运营质量。

建议能源央企做好提高企业资产证券化水平的顶层设计。当前,国内能源央企资产证券化水平普遍偏低,提高企业资产证券化水平是盘活资产、提高资产流动性、增强融资水平的主要手段。根据《国企改革三年行动方案(2020-2022年)》,未来3年资产证券化、混改、股权激励等将是国企改革看点。建议能源企业可以依托自有上市公司平台,推进所属发电资产、装备制造、环保、新兴产业等领域的战略性重组或专业化整合。