2019年全球PCB产业分析

2020-11-12杨宏强

杨宏强

1 全球PCB百强企业分析

1.1 全球PCB百强企业名单

注:NTI-100的2019年名单已在本刊9月期有文登载,不再重复。

1.2 全球PCB百强企业总体状况分析

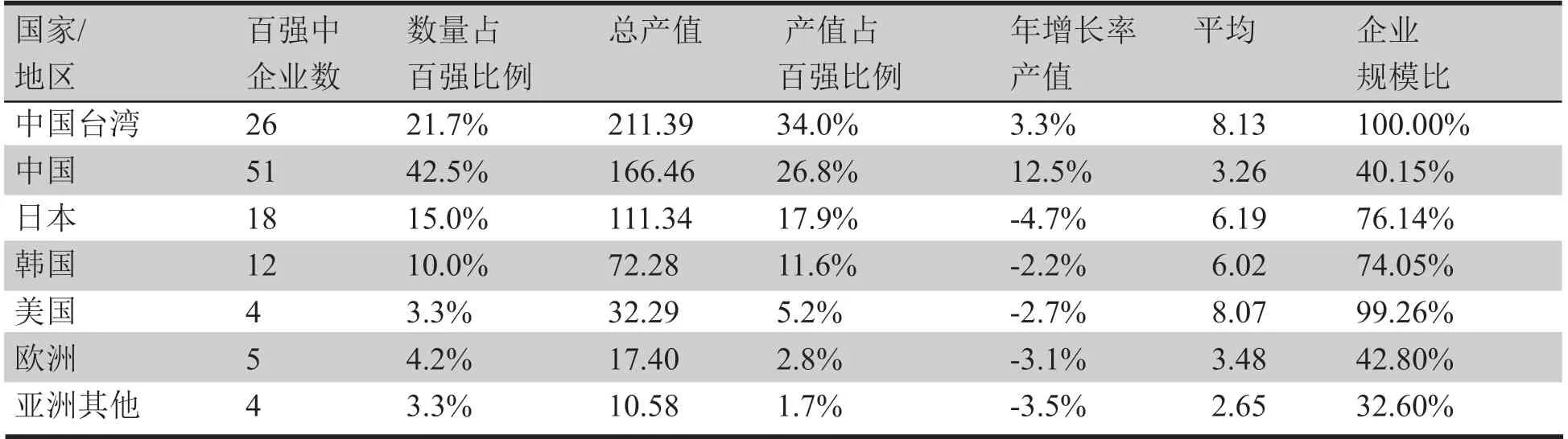

对表1的百强企业按投资商属地做分析,如表3所示。

结合表1和表3,可以看出:

(1)2019年入选全球PCB企业百强120家,比2018年增加3家。这120家企业的总产值为621.74亿美元,比2018年的605.46亿美元增长了2.69%。

(2)百强企业中21家FPCB为主的企业(FPCB产值占50%以上)的FPCB产值约为148.36亿美元,比2018年下降1.77%;99家刚性板为主的企业总产值为473.38亿美元,比2018年增长4.17%。

(3)相较于2018年,2019年企业的排名顺序整体变化不大。主要变化为:内资PCB企业的产值增长较快排名有明显上升;FPCB为主的企业,11家企业的产值下降,因而排名下降。

(4)2019年中国内资有44家企业入选,比2018年增加1家。入选企业数量、总产值、平均产值均创历史新高。

(5)入选百强的中国台湾PCB企业的平均产值逐年上升,第一次位居全球首位。

1.3 全球PCB百强企业变迁趋势分析

分析过去19年全球百强PCB企业的变迁趋势(注:缺少2002、2003、2005、2006年的数据),按入选企业数量和产值占百强企业比例作为指标见图1、图2。

表3 2019年全球百强PCB企业分析表(按投资商属地)(单位:亿美元)

图1 2001~2019年各国家、地区入选全球PCB百强企业数所占比例趋势图

图2 2001~2019年各国家、地区入选全球PCB百强企业产值所占比例趋势图

从图1和2可以看出:

(1)中国台湾地区:入选企业数比例从2001年起上升,在2009年达到顶峰,之后开始小幅持续下降,近4年基本保持稳定。产值比例从2001年起上升,在2008年与日本持平,2013年大幅超越日本,近11年保持基本稳定状态(现有企业规模持续扩大,集中度进一步上升;2019年平均产值已居全球第一);目前产品主要集中在半导体封装载板、FPCB、HDI和中高端多、高层数板。

(2)日本:入选企业数比例从全球第一的2001年起持续大幅下降。产值比例从2001年起也持续大幅下降(受日本电子产业的影响PCB产业萎缩)。目前产品主要集中在中高端的半导体封装载板和FPCB(近2年三家最大的FPCB企业产值持续下降)。

(3)中国内资:入选企业数比例从2001年起持续大幅上升(近2年基本保持稳定)。产值比例也持续大幅上升(22.3%,产业转移最大受益者:中国内资企业的PCB产业不仅实现了传统产地意义上的产业转移,正在逐步实现产权意义上的产业转移(产权转移才是产业转移中最根本的转移))。目前产品主要集中在单双面刚性板、多层板、FPCB、HDI、高层数板。

(4)韩国:入选企业数比例从2001年起上升,在2013年达到顶峰,之后持续小幅下降。产值比例也从2001年起上升,在2013年达到顶峰,之后持续小幅下降(受韩国手机、半导体产业的影响波动);目前产品主要集中在半导体封装载板、刚挠结合板(刚性板区域多为HDI)、中高端FPCB(2019年起LG伊诺特、三星电机、大德陆续退出了HDI市场)。

(5)美国:入选企业数比例从2001年起持续下降。产值比例也从2001年起持续下降(产业退出)。目前产品主要集中在中高端的高多层数板(TTM 2019年退出了HDI市场)。

(6)欧洲:入选企业数比例从2001年起持续下降。产值比例持续下降(产业退出),目前产品主要集中在多层板、HDI(用于汽车、医疗、工业等领域)。

(7)亚洲其他国家和地区:入选企业数比例从2001年起基本未变。产值比例基本未变(未能承接起产业转移角色),目前产品主要集中在多层板、FPC。

目前,在高端PCB细分产品上,日、台、韩企业具有优势(技术、质量);在中低端细分产品上,中国内资具有优势(成本、交期);中国台湾地区PCB企业的细分产品布局最为完整,整体竞争力也最强。

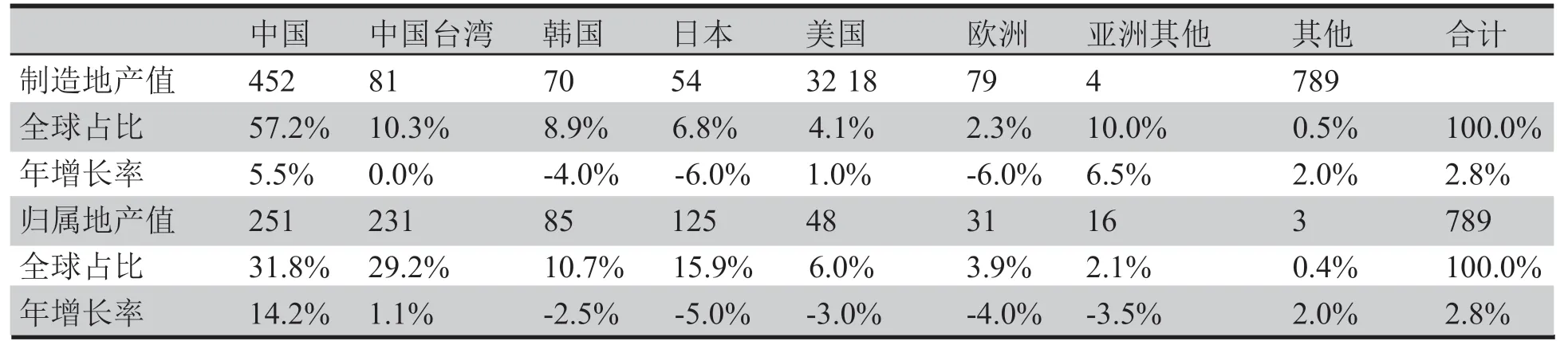

2 全球PCB产业分析

总体来看,2019年全球PCB产业整体景气度一般(年增长率为2.8%)。从细分产品来看,单双面板、多层板、HDI产值略有增长;FPCB产值下降(主要系中高端手机出货量下降所致);但高层数板、半导体封装载板产值增长明显(尤其是FCBGA,最近三年一直供不应求,部分公司需要排队数个月等货,见图4、图5)。从制造地来看,日本、韩国产值下降,但中国大陆、越南产值持续上升。关于全球PCB细分产品产值,按制造地、归属地的产值数据,参看作者估算的表4和表5。作者根据企业年报估算的2019年全球前十大半导体封装载板和FPCB企业排名(见表6、表7)。从表5可以看出:中国大陆PCB产值(452亿美元)已经占到全球总产值(789亿美元)的57.2%,持续保持高增长(达5.5%);内资PCB产业表现尤为突出,已经占到全球总产值的26.3%,持续保持高增长(达16.6%);全球百强占全球总产值的78.9%。

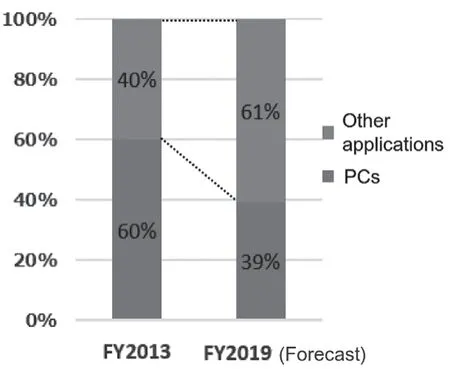

注:从图4和图5可以看出,ABF在非PC类(主要应用为服务器、专用集成电路ASIC、游戏控制台等)的应用7年间的需求增长超过100%,在PC类的需求下降超过14%(根据Gartner的统计数据,2012年全球PC类出货量为3.53亿台,2019年出货量仅2.61亿台,下降超过26%)。

表4 2019年全球PCB细分产品产值分布数据(估)(单位:亿美元)

表5 2019年全球PCB按制造地、归属地产值分布数据(估)(单位:亿美元)

图4 近8年ABF需求量趋势

图5 2013和2019年ABF应用情况

表6 2019年全球前十大封装载板企业排名表(估)(单位:亿美元)

表7 2019年全球前十大FPCB企业排名表(估)(单位:亿美元)

3 未来展望

受新冠疫情影响,2020年全球经济衰退明显,但因居家学习、办公和生活中PC类需求增长显著,加上5G基础设施全面开建和终端应用增多,通讯类产品需求正旺。因此,近一两年从细分产品短期来看,高端的HDI和封装载板(如FCBGA、FCCSP)需求紧俏,具有较高成长空间,但其他中低端的PCB需求一般(部分PCB细分产品需求甚至下降)。

另外,从制造地来看,由于中国大陆最早控制住疫情,经济复苏较快,中国大陆的PCB产业在全球肯定最为亮眼,全球占比定会进一步提升(达到60%以上)。