金融市场动量质量与风险调整动量

2020-11-10周亮

摘 要:风险调整后收益及信息连续性均可以对传统动量策略的投资绩效进行一定改善。利用波动率、下行波动率及CVaR三种风险指标构造风险调整动量,利用信息连续性构造动量质量,并在我国股市的行业投资层面检验了两者对传统动量策略的改进效果,研究结果表明:无论是12个月的中长期动量还是1个月的短期动量,动量质量及风险调整后动量均能有效改善传统动量的绩效表现,表现为更高的年化收益率及夏普比率,且该研究结论在不同的分样本区间及商品期货市场同样稳健。研究结论既是对行业投资及资产配置理论的有力补充,同时也具有较强的实践指导意义,如在行业层面运用动量策略时应考虑风险及投资者有限关注对策略绩效的影响。

关 键 词:动量质量;动量效应;风险调整动量;有限关注

中图分类号:F832.5 文献标识码:A 文章编号:2096-2517(2020)05-0026-09

DOI:10.16620/j.cnki.jrjy.2020.05.003

一、引言与文献综述

动量效应最早是由Jegadeesh等(1993)提出,是指买入过去一段时间(一般采用过去12个月)涨幅最大的一揽子股票,同时卖出跌幅最大的一揽子股票,该策略可以获得稳健的投资收益[1]。随后大量学者对其进行了深入而广泛的研究,最具代表性的是Carhart(1997),他在Fama等(1993)[2]三因子組合的基础上加入了动量因子,发现加入动量因子的四因子模型可以很好地对股票横截面收益进行解释[3]。Asness等(2013)对全球金融市场(包括股票、外汇、固定收益、商品期货等)的研究发现,动量效应广泛存在于全球各资本市场,在扣除交易费用后,动量策略可以获得稳健的超额收益[4]。李良新(2016)[5]、宋光辉等(2017)[6]、王德宏等(2017)[7]、李富军等(2019)[8]、周亮等(2019)[9]对我国股票市场或其他资本市场的研究,验证了中长期的动量效应在我国资本市场的广泛存在性。投资者过度自信导致资产价格对新信息的反应不足、交易成本、知情交易、市场情绪、宏观风险溢价等都是导致动量效应产生的内在原因[10-14]。由于动量效应对市场风险有较大的敞口暴露,因此当市场状态突然转变时,资产价格大跌而波动率大幅上升,动量策略可能带来大幅损失,这被称为动量崩溃[15-16]。学者们对动量崩溃有不同的解释,有的认为是拥挤交易(Crowded Trades)造成的[17],还有的认为是由动量因子本身的性质所决定的[18]。

为了改善动量策略的极端表现,Blitz等(2011)、Chang等(2018)及Lin(2019)等使用股票相对于Fama三因子模型的残差收益率计算残差动量,发现残差动量策略比传统动量策略能够获得更高的风险收益比,且残差动量能够部分规避动量崩溃[19-21]。投资者的有限关注也会对传统动量效应产生影响。Gino等(2009)针对心理学的研究发现,小的渐进性变化比大的剧烈变化引起人们的关注更少[22]。Da等(2014)在此基础上提出了信息连续性的概念,信息连续性越高的股票受到投资者的关注越低,且信息连续性越高的股票其动量效应往往越强,而信息连续性较差的股票动量效应较弱[23]。除此以外,Rachev等(2007)提出的风险调整后动量也常被用来对普通动量进行优化,他们采用夏普比率、索提诺比率等多种风险调整后收益来构造风险调整动量,利用1996—2003年标普500成分股进行的实证分析发现,风险调整动量能够获得比传统动量更高的绩效[24]。风险调整动量实际上可以看成是增加了低风险资产的动量特征,由于低风险异象在全球市场上广泛存在,因此风险调整动量获得的收益就越高[25-28]。Choi等(2015)利用了更多的风险度量指标,如VaR和CVaR等,对全球股市、商品市场和外汇市场进行了研究,发现在不同市场上风险调整动量均能获得更高的风险收益比[29]。

因此综合来看,资产风险及信息连续性均能够提高动量策略的投资绩效。但是目前国内对这两个方面的研究均比较少,基于此,本文拟采用波动率、下行波动率及CVaR等多个风险指标构造风险调整动量,并利用Da等(2014)[23]的信息连续性指标构造动量质量,通过对我国股市行业动量的详细分析及比较,检验风险调整动量及动量质量是否能够改善我国资本市场上的动量投资策略。相对于其他学者的研究,本文的可能贡献在于:一方面,比较了多个风险度量指标对传统动量效应的改进能力,这些风险指标涵盖传统的方差指标、半方差以及尾部风险指标,具有较强的代表性;另一方面,基于信息连续性指标构建了动量质量指标,检验了投资者有限关注对动量效应的作用。

二、研究设计

(一)信息连续性与动量质量

Da等(2014)指出,对于同样涨幅的资产,信息连续性更强的资产,其预期收益率更高[23]。这主要是因为信息连续性越好的资产受到的投资者关注越有限, 而信息连续性越差的资产博彩属性越强,越容易受到投资者的广泛关注,导致提前透支未来涨幅,从而使得预期收益率降低。本文借鉴以上信息连续性的构造方法,并依此构造动量质量:

其中,sgn()为示性函数,当Return大于0时为1, 当Return小于0时为-1;%neg和%pos分别表示收益为负及收益为正的天数。ID的数值在-1至1之间,数值越小,信息连续性越好;数值越大,信息连续性越差。

(2)式为本文构造的动量质量,其中Returnt-n,t为t-n至t时期的收益率,IDt-n,t为t-n至t时期的信息连续性;由于ID在-1至1之间,因此在分母处加上1.5,使分母在0.5至1.5之间,这与波动率的区间相似,即最大波动率大约为最小波动率的3倍。

根据(2)式,对于区间收益率相近的资产,信息连续性越高(即ID越低),其动量质量也会越高。

(二)风险调整后动量

Rachev等(2007)[24]和Choi等(2015)[29]的研究均发现,风险调整后动量能够获得比传统动量更高的风险调整后收益。因此本文采用三种常用的风险度量指标来构造风险调整后动量,分别是波动率、下行波动率及CVaR。其中波动率是最常见的风险度量指标,下行波动率是采用区间内所有下跌时期收益率计算出的波动率指标,其计算公式为:

其中,Rt为日收益率,E(Rt)为期望收益率,I为示性函数,满足条件时为1,否则为0。

除了波动率和下行波动率,本文还利用CVaR来度量资产的尾部风险。Rockafellar等(2002)[30]提出了一致性风险度量指标CVaR(Conditional VaR),指在一定的置信水平(?茁=100(1-?琢)%)下,损失超过VaR的条件期望,公式如下:

CVaR?茁(w)=E[f(w,l)|f(w,l)≥VaR?茁(w)] (4)

其中,f(w,l)为与组合投资权重有关的损失函数,CVaR的值要大于VaR,是一个更为保守的风险测度。

分别利用(5)(6)(7)式来构造波动率动量、下行波动率动量及CVaR动量3种风险调整后动量。

(三)样本选择及分析

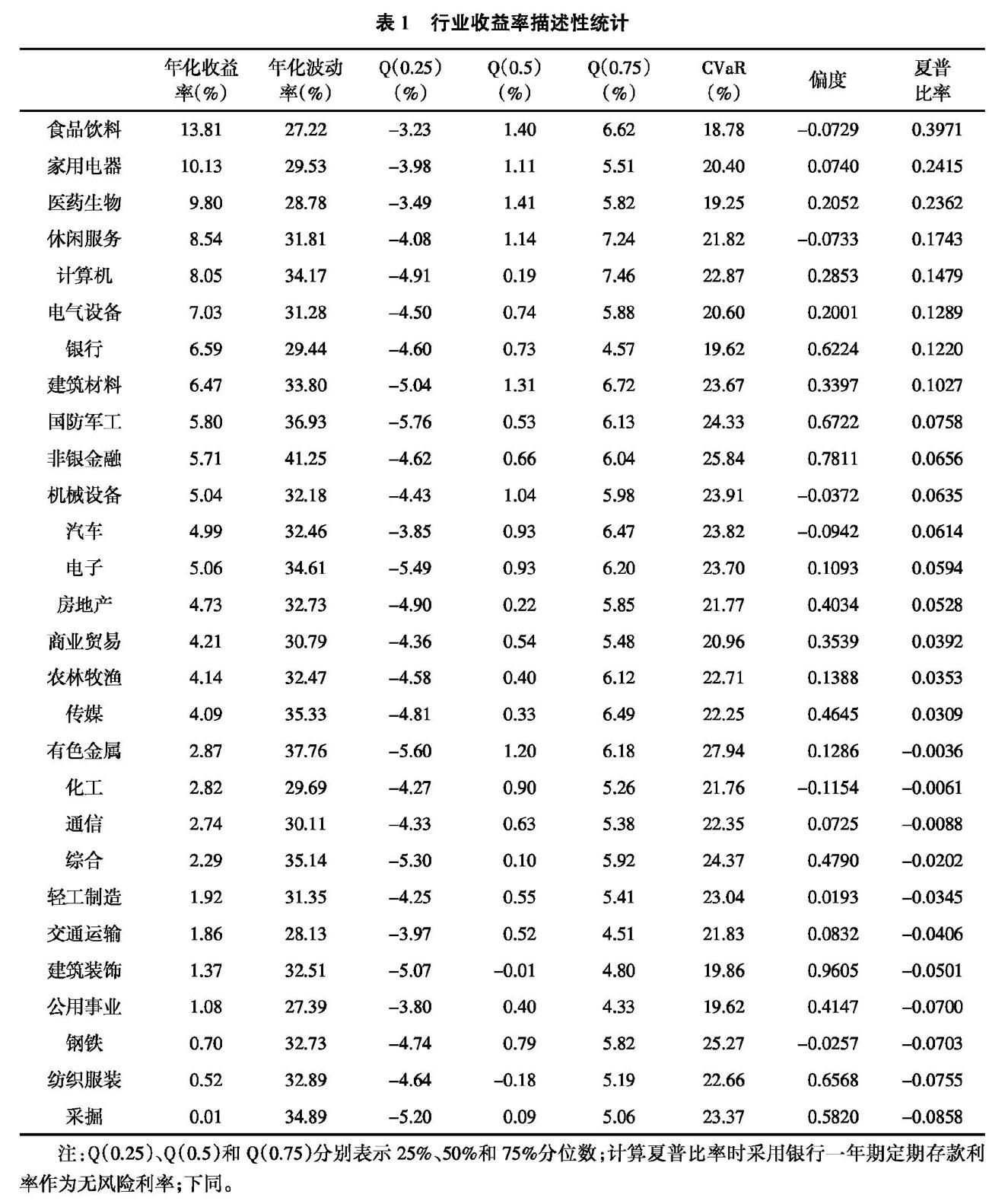

为了检验动量质量及风险调整后动量在资本市场上的有效性,本文选择申万一级行业指数构建行业动量进行研究。申万一级行业指数将所有上市公司划分为28个行业, 数据从2000年1月开始,行业细分性较好,时间跨度长,且相对于个股动量,行业动量在实际投资过程中可操作性更强,因为相对于买入几百只个股而言, 行业ETF的投资渠道无疑成本更低、效率更高。表1报告了28个行业在2000年1月至2020年6月的收益及风险。可以看到,在这20年的样本区间内,食品饮料、家用电器及医药生物3个行业的收益率最高,且食品饮料行业的风险最低(无论是年化波动率还是CVaR),家用电器和医药生物的风险也较绝大部分行业要低,因此这3个行业的夏普比率远高于其他行业;相对而言,采掘、纺织服装和钢铁行业的收益率和夏普比率均是最低的;单从风险角度来看,非银金融的年化波动率最高,达到了41.25%,这与证券及保险行业受市场影响较大有关;公用事业行业风险仅略高于食品饮料行业,但是其年化收益率仅为1.08%,低于市场无风险利率。

三、实证分析

(一)相關性分析

本文采用风险调整动量和基于信息连续性的动量质量来对传统动量进行调整。表2报告了3种风险度量方法及信息连续性的相关系数矩阵,其中Panel A是采用12个月(250个交易日)连续数据计算出的结果,Panel B是采用1个月(22个交易日)数据计算出的结果。可以看到,3种风险度量指标间的相关性极强,12个月的长期风险间相关性要高于1个月的短期风险间相关性;信息连续性与风险度量指标间虽然相关系数仍然十分显著,但是数值却均低于0.2,且部分相关性表现为正,部分相关性表现为负,说明信息连续性所蕴含的信息是不同于资产本身风险的,因此用信息连续性构造的动量质量与风险调整动量也将包含不同的信息。

(二)12个月动量

本文借鉴Jegadeesh等(1993)[1]的方法,采用过去12个月(跳过最近的1个月)的资产收益率来计算资产动量。除了传统动量外,按照动量质量和风险调整动量分别构造了4种动量策略,分别是波动率动量、下行波动率动量、CVaR动量及ID动量。每个月月初按照动量高低,将28个行业分为4个分位,其中Q1为动量最高的7个行业,Q2为动量次高的7个行业,Q3为动量次低的7个行业,Q4为动量最低的7个行业,Q1-Q4为多空对冲组合,即做多动量最高的7个行业,同时做空动量最低的7个行业。表3报告了5种动量策略的收益及风险统计结果, 其中Panel A是对28个行业等权重配置的风险收益统计结果,Panel B是传统动量的统计结果,Panel C是波动率动量的统计结果,Panel D是下行波动率动量的统计结果,Panel E是CVaR动量的统计结果,Panel F是ID动量的统计结果。

从表3可以看到,等权重组合年化收益率为4.25%,年化波动率约为32.58%,最大回撤高达79.86%,夏普比率约为0.04;所有的动量组合均表现出收益的单调递减(波动率动量Q2的收益略高于Q1),但是四个分位的风险却相差不大;对冲组合能够获得较稳定的收益率,5个动量组合的收益率均在5%水平下显著不为0, 且对冲组合能够显著降低投资风险,年化波动率相对于各分位组合均下降了一半以上,最大回撤也均控制在45%以内,夏普比率普遍在0.2以上(传统动量对冲组合为0.19)。比较5个动量多空组合的表现,可以看到,风险调整动量及ID动量均要优于传统动量, 表现为更高的年化收益率及更高的夏普比率。因此综合来看,说明动量质量及风险调整后动量均能有效改善传统动量的绩效表现,且中长期动量在我国资本市场的行业投资层面是显著存在的。

(三)1个月动量

在构建动量策略时往往会跳过最近的一个月,这主要是因为资本市场往往表现出长期的动量以及短期的反转,但是行业动量表现出的特征可能会与个股有差异,表4报告了1个月动量策略在我国行业层面的表现,其中Panel A是传统动量的表现,Panel B是波动率动量的表现,Panel C是下行波动率动量的表现,Panel D是CVaR动量的表现,Panel E是ID动量的表现。可以看到,相对于12个月动量,行业层面的短期动量更强,传统动量多空策略的年化收益率从12个月的5.64%上升到了6.93%,相应地,夏普比率从0.19上升到了0.28。风险调整动量及ID动量的年化收益率和夏普比率也有了不同幅度的上升,年化收益率最高的是下行波动率动量的8.69%,夏普比率高达0.40;ID动量提升幅度略低,其年化收益率从12个月的7.03%提高到了7.2%。总体来看,风险调整后动量及动量质量仍然显著优于传统动量,且在我国资本市场的行业投资层面,短期动量的绩效表现要优于中长期动量。

(四)分样本检验

为了检验结果的稳健性,本部分将整个样本区间划分为两部分,分别为2001年1月至2010年12月以及2011年1月至2020年6月,各包含大概10年时间。表5报告了分样本检验结果,为了节约篇幅,仅报告了多空组合(Q1-Q4)的年化收益率、年化波动率及夏普比率。Panel A和Panel B报告的是等权重组合在分样本区间的绩效表现,Panel C和Panel D报告的是12个月动量在分样本区间的绩效表现,Panel E和Panel F报告的是1个月动量在分样本区间的绩效表现。可以看到,除了2001—2010年间12个月的传统动量,其他的动量组合均大幅跑赢等权重组合,且所有动量组合的风险要远低于等权重组合; 除了2011—2020年的12个月动量组合中,传统动量跑赢了风险调整动量,其余所有时间段和长短期动量,风险调整动量及ID动量均跑赢了传统动量;12个月的动量组合在2011—2020年的表现要优于2001—2010年,但是1个月的动量组合在2011—2020年的动量组合的表现要略差于2001—2010年;12个月的ID动量在2011—2020年获得了10.75%的多空收益,远高于任意时间段的任意动量组合,其夏普比率高达0.58。因此综合来看,动量组合的绩效表现要远优于普通的等权重配置组合, 同时风险调整动量及ID动量的表现要优于传统动量,研究结论是稳健的。

(五)商品期货市场的短期动量反转

最后考察风险调整动量及ID动量在商品期货市场是否同样优于传统动量。本文选择2011年4月以前上市的商品期货构造动量策略, 包括燃油、焦炭、棉花、大豆等共24种。采用行业动量相似的方法将所有的商品期货划分为4个分位,其中动量最高的6种商品为Q1,动量最低的6种商品为Q4。经检验,商品期货市场上不存在12个月动量和1个月动量(限于篇幅,结果未报告),但是存在着1个月的反转效应,因此表6报告了多空组合1个月反转效应的绩效表现,其中多头端为Q4,空头端为Q1,即买入动量最低的6种商品,卖出动量最高的6种商品。可以看到,ID动量反转和风险调整后动量反转同样优于传统动量反转;所有的动量反转组合均要远优于等权重组合,最大回撤也要优于等权重组合,只是动量反转组合的年化波动率和CVaR略高于等权重组合。因此综合来看,在商品期货市场上,动量质量和风险调整后动量对传统动量反转效应的改进仍然是显著的。

四、結论与讨论

风险调整后收益及信息连续性均可以对传统动量策略的投资绩效进行一定的改善,本文利用波动率、下行波动率及CVaR三种风险衡量指标构造风险调整动量,利用信息连续性构造ID动量质量,并采用2001年1月至2020年6月我国申万一级行业指数研究了风险调整动量及动量质量对传统动量策略的改进效果,研究结果发现:动量质量及风险调整后动量均能有效改善传统动量的绩效表现,12个月的中长期动量在我国资本市场的行业投资层面是显著存在的; 从1个月的短期动量来看, 行业投资层面的短期动量要强于中长期动量,同时短期的风险调整后动量及动量质量仍然显著优于传统动量;分样本区间的检验结果验证了研究结论的稳健性;最后,考察风险调整动量及动量质量在商品期货市场上的表现,商品期货市场仅存在1个月的动量反转, 且ID动量反转和风险调整后动量反转显著优于传统动量反转。因此总体来看,风险调整动量及基于信息连续性的动量质量能够改善传统动量策略的投资绩效,且在不同时间段、不同资本市场上均成立。

本文的研究结论既是对资产定价及投资组合理论的有力补充, 同时也具有较强的实践指导意义:第一,虽然很多文献均检验发现,我国个股层面的动量效应并不强, 但是实际上在行业投资层面,动量仍然是广泛存在的,且行业层面的投资相对于个股更容易实施, 表现为更多的行业ETF基金可供选择。因此相对于个股层面的投资,可以更多地从行业层面构造投资策略,如本文所采用的动量策略以提高投资绩效。第二,经风险调整后的动量收益显著高于传统动量,也就是说,在进行投资时,除了考虑资产本身的收益率之外,对风险进行准确的衡量及分析, 是提高投资效益的重要手段,且风险度量指标很多,多种指标相互比较并选择最合适的指标如尾部风险指标, 可以进一步改善投资绩效。第三,信息连续性本身包含的信息是投资者的有限关注,投资者往往会关注那些涨跌幅度更大的股票或行业,即博彩型股票或行业,但是往往那些受关注更低的股票或行业价格会被低估,从而期望收益更高,因此在进行投资组合构建时,可以从投资者有限关注或其他行为金融学视角进行进一步评估,这也是提升投资绩效的有效手段。

参考文献:

[1]JEGADEESH N,TITMAN S.Returns to Buying Winners and Selling Losers:Implication for Stock Market Efficiency[J].Journal of Finance,1993,48(1):65-91.

[2]FAMA E F,FRENCH K R.Common Risk Factors in the Returns on Stocks and Bonds[J].Journal of Financial Economics,1993,33(1):3-56.

[3]CARHART M M.On Persistence in Mutual Fund Performance[J].Journal of Finance,1997,52(1):57-82.

[4]ASNESS C S,MOSKOWITZ T J,PEDERSEN L H.Value and Momentum Everywhere[J].Journal of Finance,2013,68(3):929-985.

[5]李良新.大宗商品期货交易中的动量效应与反转效应研究[J].山西财经大学学报,2016(1):62-63.

[6]宋光辉,董永琦,陈杨炀,等.中国股票市场流动性与动量效应——基于Fama-French五因子模型的进一步研究[J].金融经济学研究,2017(1):36-50.

[7]王德宏,宋建波.期間因素能否影响动量效应的市场表现?——来自中国股票市场的经验证据[J].金融评论,2017(3):75-90.

[8]李富军,姜富伟,杨桦.投资者理性特征对动量效应的影响——基于中国A股市场的证据[J].宏观经济研究,2019(11):112-122.

[9]周亮,李红权.投资时钟原理及战术资产配置在投资组合管理中的应用——基于修正Black-Litterman模型[J].中央财经大学学报,2019(10):92-105.

[10]DANIEL K D,HIRSHLEIFER D,SUBRAHMANYAM A.Overconfidence,Arbitrage,and Equilibrium Asset Pricing[J].Journal of Finance,2001,56(3):921-965.

[11]FRAZZINI A,ISRAEL R,MOSKOWITZ T J.Trading Costs of Asset Pricing Anomalies[R].SSRN Working Paper,2014.

[12]HAMEED A,HONG D,WARACHKA M.Momentum and Informed Trading[R].SSRN Working Paper,2008.

[13]KIMA B,SUHB S.Sentiment-based Momentum Strategy[J].International Review of Financial Analysis,2018,58(5):52-68.

[14]LIU X,ZHANG L.Momentum Profits,Factor Pricing,and Macroeconomic Risk[J].Review of Financial Studies,2008,

21(6):2417-2448.

[15]GECZY C,SAMONOV M.Two Centuries of Price-return Momentum[J].Financial Analysts Journal,2016,72(5):32-56.

[16]DANIEL K,MOSKOWITZ T J.Momentum Crashes[J].Journal of Financial Economics,2016,122(2):221-247.

[17]YAN P.Crowded Trades,Short Covering,and Momentum Crashes[R].SSRN Working Paper,2014.

[18]BARROSO P,SANTA-CLARA P.Momentum Has Its Moments[J].Journal of Financial Economics,2015,116(1):111-120.

[19]BLITZ D,HUIJ J,MARTENS M.Residual Momentum[J].Journal of Empirical Finance,2011,18(3):506-521.

[20]CHANG R P,KO K C,NAKANO S,et al.Residual Momentum in Japan[J].Journal of Empirical Finance,2018,45(11):283-299.

[21]LIN Q.Residual Momentum and the Cross-section of Stock Returns:Chinese Evidence[J].Finance Research Letters,2019,29(7):206-215.

[22]GINO F,BAZERMAN M.When Misconduct Goes Unnoticed:The Acceptability of Gradual Erosion in Others Unethical Behavior[J].Journal of Experimental Social Psychology,2009,45(4):708-719.

[23]DA Z,GURUN U G,WARACHKA M.Frog in the Pan:Continuous Information and Momentum[J].Review of Fi-nancial Studies,2014,27(7):2171-2218.

[24]RACHEV S,JASIC T,STOYANOV S,et al.Momentum Str-ategies Based on Reward-risk Stock Selection Criteria[J].Journal of Banking & Finance 2007,31(8):2325-2346.

[25]BLITZ D C,VAN VLIET P.The Volatility Effect:Lower Risk without Lower Return[J].Journal of Portfolio Management,2007,34(1):102-113.

[26]BAKER M,BRADLEY B,WURGLER J.Benchmarks as Limits to Arbitrage:Understanding the Low-volatility Anomaly[J].Financial Analysts Journal,2011,67(1):40-54.

[27]FRAZZINI A,PEDERSEN L H.Betting against Beta[J].Journal of Financial Economics,2014,111(1):1-25.

[28]周亮.中国股市低风险异象研究[J].金融理论与实践,2020(3):90-96.

[29]CHOI J,KIM Y S,MITOV I.Reward-risk Momentum Str-ategies Using Classical Tempered Stable Distribution[J].Journal of Banking & Finance,2015,58(9):194-213.

[30]ROCKAFELLAR R T,URYASEV S.Conditional Value-at-Risk for General Loss Distributions[J].Journal of Banking & Finance,2002,26(7):1443-1471.

Momentum Quality and Risk-adjusted Momentum in Financial Markets

Zhou Liang

(School of Finance, Hunan University of Finance and Economics, Changsha 410205, China)

Abstract: Risk-adjusted returns and information continuity can improve the investment performance of traditional momentum strategies. The paper used three risk indicators including volatility, downward volatility and CVaR to construct risk adjustment momentum, and information continuity is used to construct momentum quality. The improvement effects of the two on traditional momentum strategies are tested at the industry investment level of Chinas stock market. The research results show that whether it is a 12-month medium-to-long-term momentum or a 1-month short-term momentum, momentum quality and risk-adjusted momentum can effectively improve the performance of traditional momentum, manifested in a higher annualized return and Sharpe ratio, and the research conclusion is stable in different sub-sample intervals and commodity futures markets. The research conclusions are not only a powerful supplement to the theory of industry investment and asset allocation, but also have strong practical guiding significance. For example, when using momentum strategies at the industry level, risks and the impact of investors limited attention on strategy performance should be considered.

Key words: momentum quality; momentum effect; risk-adjusted momentum; limited attention

(責任编辑:李丹;校对:龙会芳)

收稿日期:2020-08-08

基金项目:湖南省教育厅科学研究项目“行为金融视角下跨市场投资组合管理及尾部风险控制”(18B485)

作者简介:周亮,男,湖南邵阳人,博士研究生,研究方向为金融工程。