系统性风险视角下的BaselIII对中国商业银行资本缺口影响

2020-11-10刘志洋

摘 要:在资本监管领域中,商业银行账面资本净额大于监管资本要求只是在监管意义上的资本覆盖风险,只有商业银行资本净额大于经济资本额度,才是风险意义上的资本覆盖风险。从资产组合视角,将商业银行对系统性风险贡献度的测算转化为计算商业银行在银行体系应被分配的经济资本额度,并将其与商业银行账面资本净额进行比较,从而计算出为了抵御系统性风险商业银行的资本短缺程度。测算结果表明,第一,监管达标并不一定意味着资本一定能够覆盖风险;第二,资本缓冲能够较好地降低商业银行资本短缺程度,杠杆率和流动性覆盖率监管表现相对较差;第三,资本缓冲、杠杆率和流动性覆盖率三者的协同效应没有发挥出来;第四,资本缓冲、杠杆率和流动性覆盖率会给一些大型股份制商业银行带来资本压力。

关 键 词:系统性风险;经济资本;资本缓冲;Basel III

中图分类号:F832.5 文献标识码:A 文章编号:2096-2517(2020)05-0013-13

DOI:10.16620/j.cnki.jrjy.2020.05.002

一、引言

正如2008年金融危机爆发所呈现的, 即使一家商业银行倒闭也能给银行体系带来巨大威胁。这一点对中国银行体系非常重要。众所周知,改革开放以来,中国银行业尚未经历过大规模的银行业危机,没有爆发系统性金融风险。虽然中国银行业在1998年出现了海南发展银行倒闭事件,在2019年出现了包商银行被接管事件, 但这些事件由于监管当局的快速介入并没有转化为系统性金融风险。

对于银行业系统性风险来讲,单家商业银行倒闭所引发的传染风险是一个重要的驱动因素。因此,管理系统性金融风险的重要手段之一就是降低单家商业银行的倒闭概率。 在2008年金融危机爆发后发布的Basel III进一步加强了商业银行的资本监管和流动性监管,增加商业银行的损失吸收能力和流动性危机的应对能力。 从中国银行体系来讲,即使是一家城市商业银行倒闭,也能够显著增加区域乃至全国银行业的系统性风险。因此,系统性风险管理除实施宏观审慎监管外,仍需借鉴微观审慎监管的基本理念和做法,通过加强资本监管和流动性监管以增强微观银行个体的稳健性和抗风险能力。

由此可以看出,系统性风险的管理应具有“宏观——微观”结合的特征。结合的关键点在于如何定量分析在系统性风险管理中个体金融机构的角色。个体金融机构稳定不代表整体稳定,但个体金融机构不稳定一定会给行业整体带来负面冲击。如果把银行业整体看作一个资产组合,每家商业银行就是资产组合的一个组成部分,一家商业银行倒闭就意味着组合资产出现损失。借鉴巴塞尔委员会的监管思路, 在这个大的商业银行体系的资产组合中, 每家商业银行都对应着自己的风险贡献度,即每家商业银行都有对应自身风险的经济资本额度,这就是单家商业银行的风险资本。 通过这种办法,就可以把商业银行对系统性风险的贡献与商业银行应持有的资本额度对应起来。如果商业银行持有的资本净额低于所计算的商业银行经济资本额度,则说明商业银行资本无法覆盖其可能引发的银行体系的非预期损失,系统性风险爆发的概率就会上升。本文拟从资产组合视角,借鉴微观审慎监管中经济资本的概念,测算在银行体系中商业银行的经济资本额度,并从实际持有资本与该经济资本额度之差来判断单家商业银行引发系统性风险的可能性,以便提前进行预警,避免单家商业银行经营风险转化为银行业危机。在此基础上,本文研究资本监管和流动性监管是否有助于降低商业银行的资本缺口,以期为中国银行业实施监管提供参考。

二、相关文献综述

2008年金融危机爆发后, 对系统性金融风险的研究快速发展。不论在理论层面,还是在实践层面,学者们对系统性金融风险开发了大量的测度指标,并进行了广泛的实证分析。Bisias等(2012)对系统性风险的测度指标进行了完整的综述和总结[1]。

(一)基于金融市场数据的研究

使用金融市场数据,研究一家金融机构倒闭所导致的整体金融风险的增加程度是测算一家金融机构系统性风险贡献度的主要视角。Acharya等(2010)提出了MES指标,即边际期望损失(Marginal expected shortfall)指标,其出发点在于测算当金融体系陷入资本短缺时, 金融机构资本短缺程度[2]。然而MES指标虽然能够观察当危机来临时金融机构的表现,但其无法区分金融机构资本短缺程度是由这家金融机构与银行体系存在共同风险敞口导致的相关性引发,还是单纯由其他金融机构传染引发[3]。Huang等(2011)使用金融机构信用违约互换(CDS)价差数据和股票交易数据,测算金融机构风险中性违约概率和资产收益率相关性,并在此基础上构建危机保险溢价(Distress insurance premium,DIP)指標来刻画系统性金融风险。DIP指标的含义是一家商业银行为了对冲系统性金融风险所支出的保险费[4]。Adrian等(2011)提出了著名的CoVaR指标来测算一家金融机构陷入困境后,金融体系的VaR值。 该指标能够衡量当风险事件爆发时,一家金融机构的系统性风险贡献度[5]。当用一家金融机构陷入困境时金融体系的VaR值减去正常状态下金融体系的VaR值时, 得到的ΔCoVaR就能用来刻画一家金融机构对金融体系的影响。 在此基础上,Lopez-Espinosa等(2012)对ΔCoVaR进行了变换, 能够捕捉风险在金融机构和金融体系之间的传染效应[6];Castro等(2014)对ΔCoVaR的表现进行了检验[7]。Brownlees等(2012)提出SRISK指标,并以此测度了当金融市场陷入困境时, 单家金融机构的资本短缺程度。SRISK指标主要由规模、金融机构杠杆率以及长期边际期望尾部损失(long-run marginal expected shortfall,LRMES)决定,而LRMES则需要使用股票交易数据,用DCC-Garch模型来估计[8]。

金融市场状态往往被学术界认为是评估当前经济金融风险状态的最佳参考,但基于金融市场数据所开发的系统性风险测度指标在进行回测检验时也表现出一些局限性。Zhang等(2015)发现,只有ΔCoVaR指标能持续改善系统性风险的预警能力,但ΔCoVaR对亚洲金融危机的预警表现不是非常好;并且认为,在基于非金融市场数据的测算指标中,规模因素表现得最好[9]。

(二)基于网络传染风险的模拟研究

银行业系统性风险还可以通过假设银行体系面临冲击时,银行业整体表现以及应对措施来进行研究。 这类研究往往通过模拟的方式进行分析。在基于网络视角的研究中, 较早是Humphrey(1986)研究了一家商业银行倒闭后风险是如何通过银行间市场传染的, 以及何种网络结构对银行业是安全的[10]。Allen等(2000)研究了银行间不同类型的借贷网络, 发现一些网络结构能够有效抵御传染风险,而一些网络结构不能抵御传染风险[11]。

在使用模拟方法对银行业系统性风险的研究中,Elsinger等(2006)的成果是早期具有代表性的。他们使用上市商业银行的市值, 借鉴期权定价理论,估计商业银行资产的风险。在其模型中,假设商业银行资产收益率服从正态分布,违约概率具有相关性,并在最大熵假设下估计银行间借贷双边风险敞口[12]。Battiston等(2012)开发了DebtRank模型, 研究每家商业银行倒闭对整体金融体系价值的影响[13]。Drehmann等(2013)使用蒙特卡洛模拟法评估商业银行对系统性风险的贡献度, 在模拟分析中,将共同风险敞口冲击和异质性冲击综合起来考虑,并根据信用评级机构给出的商业银行违约概率作为先验值构造方差—协方差矩阵[14]。Huang等(2013)开发了级联失效算法(Cascading failure algorithm)来描述传染过程[15]。Levy-Carciente等(2015)对Huang等(2013)[15]的算法进行了拓展,引入两个平行的传染渠道:共同风险敞口和银行资产价值变化,能够对银行体系在不同的冲击下进行压力测试[16]。在基于交易网络的研究中,一些学者使用了比较复杂的模拟技术,对系统性风险进行模拟分析。Gauthier等(2012)在计算增量VaR、Shapley值、ΔCoVaR和MES指标基础上进行宏观压力测试,模拟分析假设宏观经济行业违约率大幅上升时银行业系统性风险状况。在其模拟分析中,传染是通过资产抛售和银行间风险敞口实现的[17]。

上述模拟模型的主要输入参数来自于金融市场,这就要求样本商业银行的股票必须进行上市交易,或者样本银行具有信用评级。这种方法可能会忽略没有上市的广大中小商业银行。基于此考虑,De Lisa等(2011)开发了銀行初始损失系统模型(Systemic Model for Banking Originated Losses,SYMBOL)[18]。SYMBOL模型基于商业银行资产负债表评估商业银行经营风险,因此应用范围会超过上市商业银行。SYMBOL的开发初衷是为了给存款保险定价,并被欧盟委员会用来进行风险评估,研究金融危机对欧盟财政的影响[19-21]。

总体来看,学者们对系统性风险的研究关注点在于测度系统性风险贡献度,并对传染风险进行模拟分析。在对系统性风险的研究中,虽然文献强调当商业银行资本充足率不足时就会产生传染风险,在测算系统性风险贡献度时也赋予资本相当的角色,但总体来看,对系统性风险的研究仍旧忽略了资本的风险承担作用。 在金融风险管理理论中, 资本对应的是非预期损失。 在2008年金融危机之后的金融监管改革中,虽然各国监管当局积极倡导宏观审慎监管,但需要指明的是,宏观审慎监管的主要工具仍旧是微观层面的资本监管(偿付能力监管)与流动性监管,宏观审慎监管仍要发挥资本的风险承担作用。在银行业微观审慎监管中,当账面资本持有大于经济资本额度时,商业银行就能够抵御风险。因此如果把银行整体看作一个资产组合,则每家商业银行可视为一个资产,那么理论上每家商业银行持有的资本总额应该大于其可能给银行体系带来的非预期损失。如果低于非预期损失,商业银行在面对冲击时就可能引发系统性危机。本文的主要贡献在于,借鉴微观审慎监管的经济资本管理思想,判断商业银行资本的短缺程度,研究实施Basel III是否有助于降低商业银行的资本短缺程度,进而研究Basel III的监管效果。

三、商业银行资本短缺程度测算

本文将银行业整体看作一个资产组合,则每一家商业银行将分别是组合中的一项资产。这样就可以借鉴Basel资本协议中初级内部评级法(Foundation Internal Rating Based,F-IRB)计量经济资本的方式,研究为了覆盖“每项资产(每家商业银行)”非预期损失所需要持有的经济资本额度。根据Basel委员会在2017年12月发布的《Basel III:Finalising post-crisis reforms》中有关内部评级法对金融机构风险敞口的规定, 本文假设在资产组合中,覆盖“每项资产(每家商业银行)”非预期损失所需要的经济资本额度计算公式如下:

其中,i表示商业银行。LGD表示违约损失率,N()表示标准正态分布累积分布函数,G()表示标准正态分布累积分布函数逆函数,PD表示商业银行个体违约概率。

R刻画资产之间的相关性,根据Basel III关于商业银行风险敞口的计算公式,本文对R的计算表达式设置如下:

需要说明的是,如果商业银行资产规模过大,则其在银行体系中系统重要性较高,这意味着该家商业银行与其他商业银行的相关性也较高。为了刻画此特征,根据《Basel III:Finalising post-crisis reforms》①,本文假设如果商业银行资产总额超过6000亿元人民币(1000亿美元),则对(2)式乘以1.25。(1)式中M为有效期限(Effective Maturity)变量,根据《Basel III:Finalising post-crisis reforms》②对内部评级法初级法的要求,M可直接设置等于2.5。b为时间调整项,根据Basel III,b的计算公式为:

b=[0.11852-0.05478ln(PD)] (3)

在(1)式的计算中,重要的参数有两个,一个是商业银行违约概率(PD),一个是违约损失率(LGD)。对于违约概率PD的计算,本文使用上市商业银行股票交易数据,运用KMV模型进行计算。具体计算过程可以参考Anginer等(2018)[22]、Elsinger等(2006)[12]、Cecchetti等(2017)[23]、IMF(2015)[24]。在模型的估计过程中,本文使用GARCH(1,1)模型估计金融机构的股票波动率,使用公司债务账面价值计算违约点,将违约点(DB)定义为短期负债+长期负债×20%。本文根据每家金融机构会计科目区分短期负债与长期负债,具体参见刘志洋(2017)[25]和宋玉颖(2018)[26]。在风险中性测度下,基于期权定价理论的金融机构股票价值为:

ET=ATN(d1)-DBe-rTN(d2) (4)

其中,ET为金融机构股票市值,AT为金融机构资产在T时刻的市场价值,r为无风险利率,N()为标准正态分布累积函数,?滓A为资产市场价值标准差。假设金融机构资产市场价格服从对数正态分布,金融机构在T时间内的违约概率(PD)为:

PD=N(-d2) (5)

对于LGD参数的设置, 本文参考《Basel III:Finalising post-crisis reforms》中关注违约损失率的参数设置说明以及Zedda等(2017)[3]的方法,将LGD设置为45%③。同时,为了进行稳健性检验以及模拟压力场景,本文提高LGD的参数值,分别将其设置为75%④和100%进行模拟分析。 本文将(1)式的计算结果乘以对应时间的资产总额,得到为了管理系统性金融风险,每家商业银行对应的经济资本净额。 从经济资本配置角度来看,分配给该商业银行的资本应大于其经济资本额度,系统才是稳健的。基于此考虑,本文将计算出每家商业银行经济资本净额与商业银行账面资本净额的比值,如果数值小于1,则说明商业银行所持有的资本净额能够覆盖其系统性经济资本净额;如果大于1,则说明商业银行存在资本短缺的情况。由于分别将LGD设置为45%、75%和100%,因此本文存在三种情况下资本短缺指标,分别用UnCapdiff(45%)、UnCapdiff(75%)和UnCapdiff(100%)表示。

由于KMV模型的计算参数需要股票交易数据,因此本文的样本数据为上市商业银行,包括:北京银行、成都银行、常熟银行、光大银行、工商银行、贵阳银行、华夏银行、杭州银行、江蘇银行、建设银行、交通银行、江阴银行、民生银行、宁波银行、南京银行、农业银行、平安银行、浦发银行、上海银行、无锡银行、兴业银行、中国银行、张家港行、招商银行和中信银行。根据中国银保监会年报和WIND数据库的统计,中国上市商业银行总资产规模占整个银行业的比重在2009—2018年 基本维持在60%左右。最低为2009年,占比约为55.8%;最高为2010年,占比达到66.9%。且上市商业银行包含了国有大型商业银行和全国大型股份制商业银行,其系统重要性权重远高于区域性城市商业银行,因此本文认为中国上市商业银行可以作为中国银行业的代表。

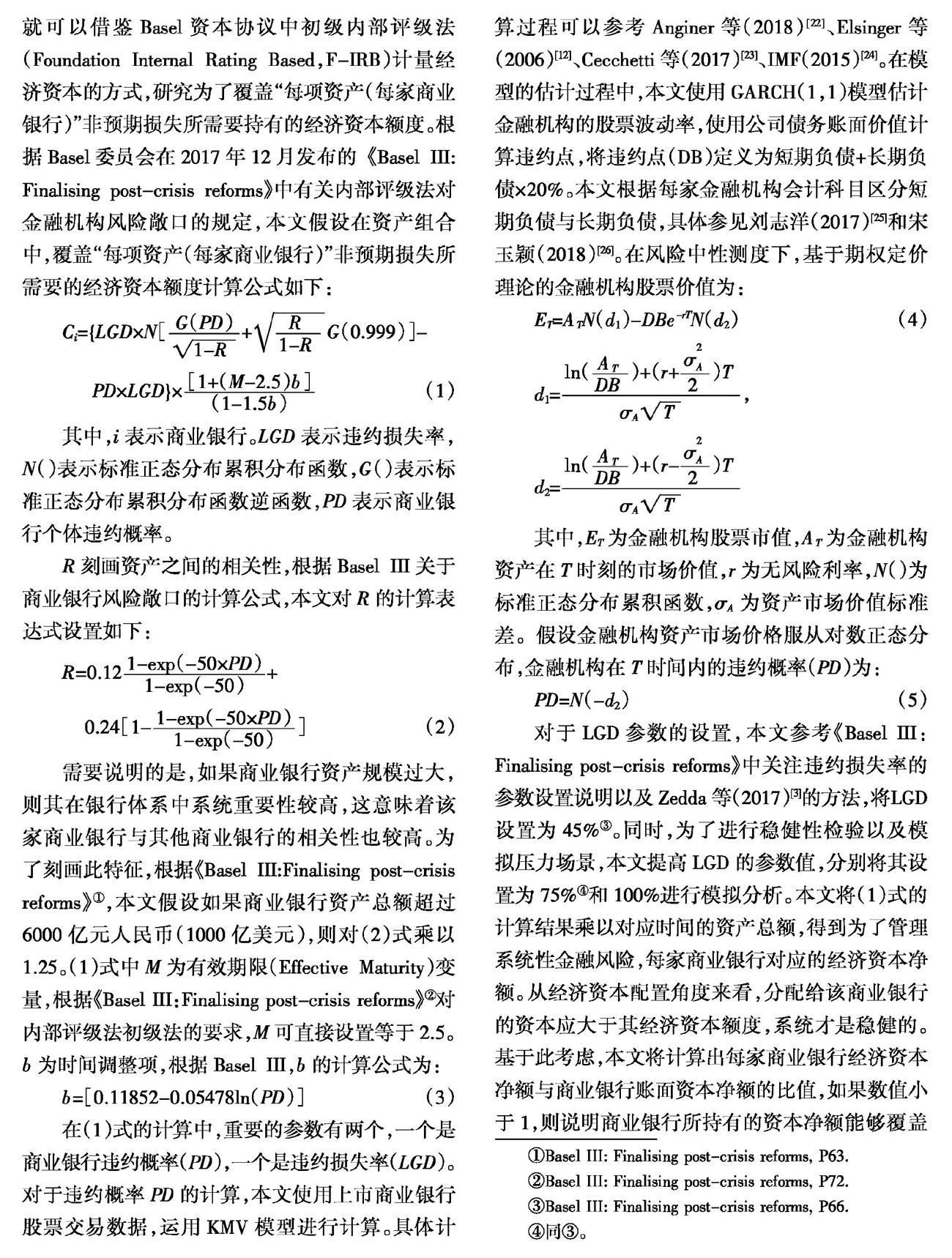

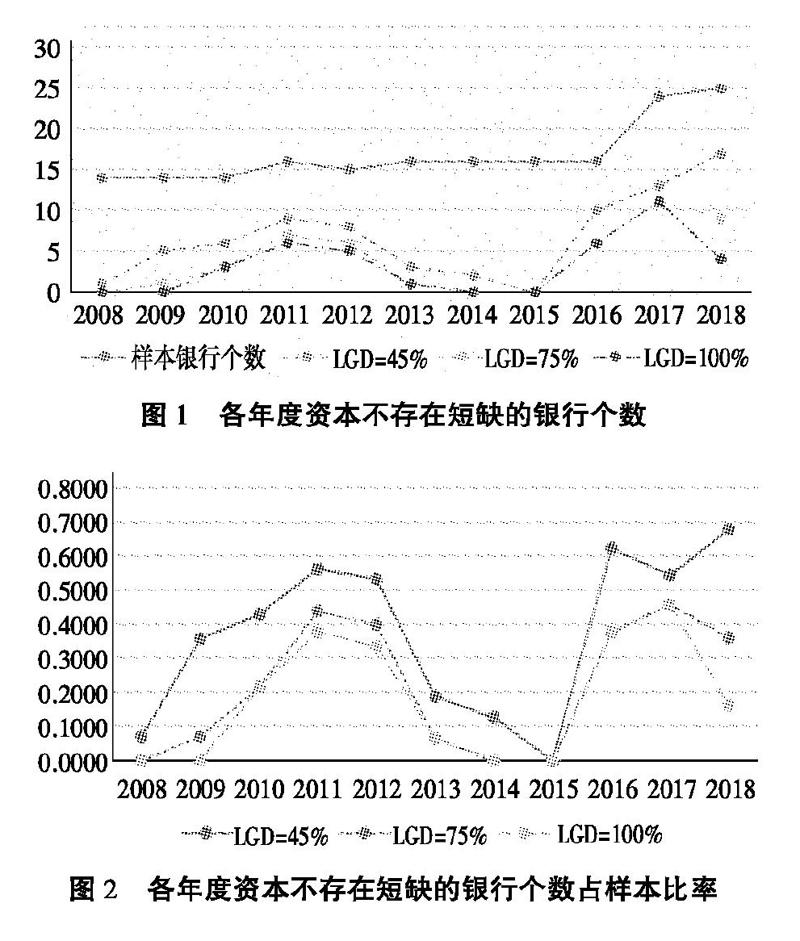

图1是在LGD分别设置为45%、75%和100%的假设下, 2008—2018年各年度不存在资本短缺银行的数量,图2为不存在资本短缺银行数量占整体样本内银行数量的比率。从图1和图2可以看出,在2008年和2009年全球金融危机爆发期间,中国银行业系统性风险较高, 资本短缺银行数量非常多,大多数商业银行所持有的资本不够覆盖其在银行体系内部所对应的经济资本净额。随着中国宏观经济发展逐渐向好,政府刺激政策的生效,银行业风险降低,因此资本不存在短缺银行的数量快速增长,比率也快速上升。然而随着中国信贷的过度投放,商业银行整体不良贷款率和不良贷款余额出现上涨局面,因此在2013—2015年,资本不存在短缺银行的数量迅速下降, 直到2016年随着我国进一步加强银行业监管,推出宏观审慎评估,商业银行资本短缺情况得到了有效缓解,资本充足银行的数量和占比迅速上涨。

四、资本监管与流动性监管对商业银行资本缺口比率的影响

2008年金融危机爆发后, 以Basel III为核心的偿付能力监管框架和流动性监管框架成为国际银行业主要的监管改革方向, 中国也积极推动Basel III在中国的实施。2008年金融危机最大的教训就是各个商业银行资本充足率不足,缺少足够的资本来承担风险,资本不足以吸收系统性金融风险,因此提升资本质量,提高资本充足率是危机后银行监管改革的重要方向。

在资本监管理念中,有账面资本、监管资本和经济资本三个专有名词。只有账面资本大于经济资本时,商业银行才是真正的资本充足,而账面资本大于监管资本只代表满足监管要求,而不是真正意义上的资本能够覆盖风险。本文从真正意义上的资本覆盖风险出发,计算每家商业银行在银行体系的经济资本额度与其资本净额比值定义为资本短缺程度的指标, 分析Basel III在中国推行对中国商业银行资本短缺程度(用UnCapdiff表示)的影响。UnCapdiff(45%)、UnCapdiff(75%)和UnCapdiff(100%)分别表示LGD为45%、75%和100%的资本短缺比率。

(一)样本数据描述与研究方法

在本文的样本中, 既有国有大型商业银行,也有大型股份制商业银行, 还有区域性城市商业银行, 因此考虑到Basel III实施对商业银行影响存在异质性的特点,加之本文数据结构为非平衡面板数据, 因此本文使用面板变系数模型进行回归分析,回归方程式如下:

UnCapdiffi,t=?琢+?茁1Baseli,t+?茁iBaseli,t+?酌Xi,t+?着i,t

(6)

其中,i表示商业银行,t表示时间,βi刻画的是变系数部分,ε为残差项。UnCapdiff表示资本短缺程度,为(1)式计算的经济资本额度与商业银行持有净资本额度的比值。如果数值小于1,则说明商业银行所持有的资本净额能够覆盖其经济资本净额;如果大于1,则说明商业银行存在资本短缺的情况。Basel变量为Basel III的监管指标,包括表示商业银行资本缓冲比率(buf)、杠杆率(lev)和流动性覆盖率(lcr)。资本缓冲比率的计算方式为资本充足率减8%。X为刻画商业银行经营特征的其他变量,包括表示盈利能力的净息差(jingxi)、表示银行经营发展的贷款年度增长率(gloan)、表示商业银行经营风险的不良贷款率(npl)、表示商业银行整体经营特征的取对数的规模因素(size)。最后为了控制整体宏观经济的影响, 本文将GDP同比增长率(gdp)纳入模型中。样本数据均来自于WIND数据库。

表1为样本数据统计特征。从表中可知,平均来看,我国商业银行所持有的资本在应对系统性风险方面存在资本短缺问题,无法有效吸收和应对系统性金融风险。在单家银行倒闭,LGD假设为45%时,UnCapdiff(45%)平均值为1.2092,说明平均资本短缺程度为20%;当LGD值为100%时,资本短缺程度将会达到1.6倍的资本持有额度。因此平均来看,我国商业银行在应对系统性金融风险时所持有的资本存在相对短缺问题。 从监管变量来看,商业银行平均资本缓冲比率为4.63%,平均流动性覆盖比率达到1.33倍以上, 杠杆率也达到了6%以上,说明中国商业银行已经非常好地满足了监管要求。这就说明,即使商业银行满足了监管要求,所持有的资本不一定能够覆盖其在银行体系中的风险贡献度(经济资本额度)。

(二)实证结果分析

表2为LGD=45%时(6)式的回归结果。从表2可以看出,Basel III的监管对每家商业银行的影响表现出较强的异质性特征。 在面板变系数模型下,考察Basel III监管指标对每家商业银行的影响程度需要综合考虑(6)式中β和βi的加和。从表2可以看出,资本缓冲的监管效果比较好,常熟银行、工商银行、江苏银行、建设银行、交通银行、江阴银行、民生银行、农业银行、无锡银行、中国银行、招商银行、中信银行的回归系数均显著为负值,说明资本缓冲监管确实有助于降低商业银行资本短缺程度;而华夏银行、杭州银行、南京银行、平安银行、浦发银行、兴业银行的回归系数显著为正,说明资本缓冲监管给这些银行带来了压力,加剧了其资本短缺程度。从杠杆率监管来看,只有工商银行、江苏银行、农业银行、中国银行的系数估计值显著为负值,平安银行、兴业银行和中信银行的系数估计值显著为正;从流动性覆盖率来看,常熟银行、工商银行、交通银行、江苏银行、农业银行的回归系数显著为负,民生银行、平安银行和中信银行的系数估计值显著为正。

在实践中,资本监管、杠杆率监管和流动性监管均是同时存在的,因此本文进一步引入交叉项来分析各类监管工具的协同效应。从表2最后一列的回归结果可以看出,三者的协同效应表现得不是非常好, 只有工商银行的系数估计值显著为负值;从资本缓冲与杠杆率监管的协同来看, 工商银行、江苏银行、中国银行的估计系数显著为负,平安银行、兴业银行和中信银行的系数估计值显著为正;从资本缓冲与流动性覆盖率的协同来看,常熟银行、工商银行、江苏银行、交通银行和农业银行的系数估计值显著为负值,中信银行的估计系数显著为正;从流动性覆盖率和杠杆率的协同来看,工商银行、江苏银行、交通银行、农业银行和无锡银行的估计系数显著为负,平安银行和中信银行的系数估计值显著为正。

总体来讲,本文的回归结果显示,资本緩冲监管能够有效降低商业银行的资本短缺程度,样本中半数商业银行的估计系数显著为负值。同时,本文的实证结果发现,杠杆率监管和流动性监管并没有显著地影响绝大多数商业银行的资本短缺程度。本文发现,资本缓冲、杠杆率监管和流动性覆盖率三个监管指标在协同性上表现有待提高,没有显著降低商业银行的资本短缺程度;同时这三类监管指标给一些大型股份制商业银行带来较大的资本压力,导致其资本短缺程度增加。 出现这样的实证结果,本文认为其主要原因在于:第一,资本缓冲本身就是在原有资本充足率基础上的额外资本要求,因此具有补充资本的作用,而流动性覆盖率仅仅是关注于流动性资产, 本身不强调补充资本的问题。第二,杠杆率虽然强调偿付能力问题,但巴塞尔委员会提出杠杆率的出发点在于弥补资本监管的不足,杠杆率的监管处于从属地位,且杠杆率的计算公式为一级资本与总资产风险敞口的比值,而一级资本对资本质量要求较高, 对商业银行压力较大,因此其降低资本短缺程度不会非常明显。第三,虽然偿付能力监管和流动性监管存在理论上的协同效应,但流动性覆盖率监管关注短期一个月的流动性状态,关注资产的存在形态;而偿付能力监管注重资本与风险资产的比率关系,计算口径与流动性覆盖率不甚一致, 因此二者的协同效应也相对有限。

(三)稳健性检验

为了表明本文实证结果的稳健性,本文对LGD=75%和LGD=100%两种情况同样进行了(6)式的回归分析(见表3和表4),结果与表2基本一致。

五、结论及政策建议

在资本监管领域中,商业银行账面资本净额大于监管资本要求只是在监管意义上的资本覆盖风险, 但只有商业银行资本净额大于经济资本额度,才是风险意义上的资本覆盖风险。本文从资产组合视角,将商业银行对系统性风险贡献度的测算转化为计算商业银行在银行体系应被分配的经济资本额度, 并将其与商业银行账面资本净额进行比较,从而计算出为了抵御系统性风险商业银行的资本短缺程度。本文的测算结果表明,第一,监管达标并不一定意味着资本一定能够覆盖风险; 第二,资本缓冲能够较好地降低商业银行资本短缺程度,杠杆率和流动性覆盖率监管表现相对较差; 第三,资本缓冲、杠杆率和流动性覆盖率三者的协同效应没有发挥出来;第四,资本缓冲、杠杆率和流动性覆盖率会给一些大型股份制商业银行带来资本压力。基于本文的研究,本文的政策建议如下:

第一,重視资本监管。资本监管是加强偿付能力的主要监管措施。本文实证分析也表明,资本缓冲能够有效降低商业银行资本短缺程度,因此中国监管当局应加强商业银行的资本监管要求,发挥资本约束风险资产扩张的作用,稳定银行体系。

第二,关注Basel III实施对商业银行资本产生的压力。本文的实证分析表明,一些全国大型股份制商业银行在面对资本监管和流动性监管时,存在显著的资本缺口压力,说明这些银行存在潜在的资本不足的风险。监管当局应重点关注存在潜在资本压力的商业银行,有效管理系统性金融风险。

第三,促进监管资本与经济资本的收敛。经济资本是从风险角度计算的资本额度,而监管资本仅仅是监管要求,商业银行账面资本应该能够覆盖经济资本,而不是仅仅监管达标。因此监管当局在设定监管要求时,应以风险为导向,测算真实的风险资本,而不是仅仅满足于监管达标,这样才不至于掩盖损失,能达到提前预警的效果。

参考文献:

[1]BISIAS D,FLOOD M D,LO A W,et al.A Survey of Systemic Risk Analytics[R].US Department of Treasury,Office of Financial Research,Working Paper,No.1,2012.

[2]ACHARYA V,PEDERSEN L H,PHILIPPON T,et al.Measuring Systemic Risk[R].Department of Finance,NYU Te-chnical Report,2010.

[3]ZEDDA S,CANNAS G.Analysis of Banks Systemic Risk Contribution and Contagion Determinants through the Leave

-one-out Approach[J].Journal of Banking & Finance,2017,112(3):1-16.

[4]HUANG X,ZHOU H,ZHU H.Systemic Risk Contributions[J].Journal of Financial Services Research 2011,42(1):1-29

[5]ADRIAN T,BRUNNERMEIER M K.CoVaR[R].Federal Reserve Bank of New York Staff Reports,No.348,2011.

[6]LOPEZ-ESPINOSA G,MORENO A,RUBIA A,et al.Short-term Whole-sale Funding and Systemic Risk: a Global Co-VaR Approach[J].Journal of Banking & Finance,2012,36(12):3150-3162 .

[7]CASTRO C,FERRARIS.Measuring and Testing for the Systemically Important Financial Institutions[J].Journal of Empirical Finance,2014,25(1):1-14 .

[8]BROWNLEES C T,ENGLE R.Volatility,Correlation and Tails for Systemic Risk Measurement[R].New York Uni-versity Working Paper,2012.

[9]ZHANG Q,VALLASCAS F,KEASEY K,et al.Are Market-based Measures of Global Systemic Importance of Financial Institutions Useful to Regulators and Supervisors?[J].Journal of Money,Credit and Banking,2015,47(7):1403-1442.

[10]HUMPHREY D B.Payments Finality and the Risk of Settlement Failure[M]//SAUNDERS A,WHITE L J.Technology and the Regulation of Financial Markets:Securities, Futurc,and Bamking.MA:Lexington Books,1986:97-120.

[11]ALLEN F,GALE D.Financial Contagion[J].Journal of Political Economy.2000,108(1):1-33.

[12]ELSINGER H,LEHAR A,SUMMER M.Using Market Information for Banking System Risk Assessment[J].International Journal of Central Banking,2006(8):137-165.

[13]BATTISTON S,PULIGA M,KAUSHIK R.DebtRank: Too Central to Fail?Financial Networks,the FED and Systemic Risk[R].Scientific Reports,2012(2),No.541.

[14]DREHMANN M,TARASHEV N A.Measuring the Systemic Importance of Interconnected Banks[J].Journal of Financial Intermediation,2013,22(4):586-607.

[15]HUANG X,VODENSKA I,HAVLIN S,et al.Cascading Failures in Bipartite Graphs: Model for Systemic Risk Propagation[R].Scientific Reports,2013(3),No.1219.

[16]LEVY-CARCIENTE S,KENETT D Y,AVAKIAN A,et al.Dynamical Macro-prudential Stress Testing Using Network Theory[J].Journal of Banking & Finance,2015,59(6):164-181.

[17]GAUTHIER C,LEHAR A,SOUISSI M.Macroprudential Capital Requirements and Systemic Risk[J].Journal of Financial Intermediation,2012,21(4):594-618.

[18]DE LISA R,ZEDDA S,VALLASCAS F,et al.Modelling Deposit Insurance Schemes Losses in a Basel 2 Framework[J].Journal of Financial Services Research,2011,40 (3):123-141.

[19]GALLIANI C,ZEDDA S.Will the Bail-in Break the Vicious Circle between Banks and their Sovereign?[J].Computational Economics,2015,45(4):597-614.

[20]EUROPEAN COMMISSION.Effects Analysis on the European Deposit Insurance Scheme(EDIS)[R].2016.

[21]BENCZUR P,CANNAS G,CARIBONI J.Evaluating the Effectiveness of the New EU Bank Regulatory Framework: A Farewell to Bail-out?[J].Journal of Financial Stability,2016,33(12):207-223.

[22]ANGINER D,DEMIRGUC-KUNT A,HUIZINGA H,et al.Corporate Governance of Banks and Financial Stability[J].Journal of Financial Economics,2018,

130(2):327-346.

[23]CECCHETTI S G,MANCINI GRIFFOLI T,NARITA M.Does Prolonged Monetary Policy Easing Increase Financial Vulnerability?[R].IMF Working Paper,No.65,2017.

[24]INTERNATIONAL MONETARY FUND (IMF).Monetary Policy and Financial Stability[R].Staff Discussion Note,September,2015.

[25]劉志洋.商业银行偿付能力风险、流动性风险与银行体系风险[J].财经论丛,2017(6):41-49.

[26]宋玉颖.市场风险对银行体系风险的影响实证分析[J].吉林金融研究,2018(7):1-8.

Basel III Impact on the Capital Gap of Chinas Commercial Banks

Base on the Perspective of Systemic Risk

Liu Zhiyang

(School of Economics and Management, Northeast Normal University, Changchun 130117, China)

Abstract: In the capital regulation, the fact that the net book capital of a commercial bank is greater than the regulatory capital requirement only means it covers risk in the regulatory sense. However, only if the commercial banks net capital is greater than the economic capital limit, is it a capital coverage risk in the sense of risk. From the perspective of asset portfolio, this article converts the measurement of the contribution of commercial banks to systemic risk so as to calculate the amount of economic capital that commercial banks should be allocated in the banking system, and compares it with the net book capital of commercial banks, and calculate the degree of capital shortage of commercial banks for preventing systemic risks. The results show that, firstly, regulatory compliance does not necessarily mean that capital can cover risks. Secondly, capital buffer can better reduce the degree of capital shortage of commercial banks, and the regulatory performance of leverage and liquidity coverage is relatively poor. Thirdly, the synergistic effect of the capital buffer, leverage ratio and liquidity coverage ratio is not obvious. Fourthly, the capital buffer, leverage ratio and liquidity coverage ratio will bring capital pressure to some large joint-stock commercial banks.

Key words: systemic risk; economic capital; capital buffer; Basel III

(责任编辑:李丹;校对:龙会芳)

收稿日期:2020-07-28

基金项目:教育部人文社会科学研究青年基金项目“货币政策与宏观审慎监管协同机制及有效性检验”(19YJC790088);中央高校基本科研业务费专项资金资助(东北师范大学社会科学青年基金团队项目)“金融衍生产品市场助推银行业宏观审慎监管实施机制研究”(20QT002);吉林省金融学会重点研究课题“中国金融体系传染风险研究”(2020JJX024)

作者简介:刘志洋,男,吉林松原人,经济学博士,副教授,研究方向为金融风险管理与金融监管。