基于随机占优的股指期货市场有效性分析

2020-10-24付志能徐维军张卫国罗艺旸

付志能,徐维军,2,张卫国,2,罗艺旸

(1.华南理工大学 工商管理学院,广东 广州 510641; 2.广州市金融服务创新与风险管理研究基地,广东 广州 510641; 3.华南师范大学 经济与管理学院,广东 广州 510641)

0 引言

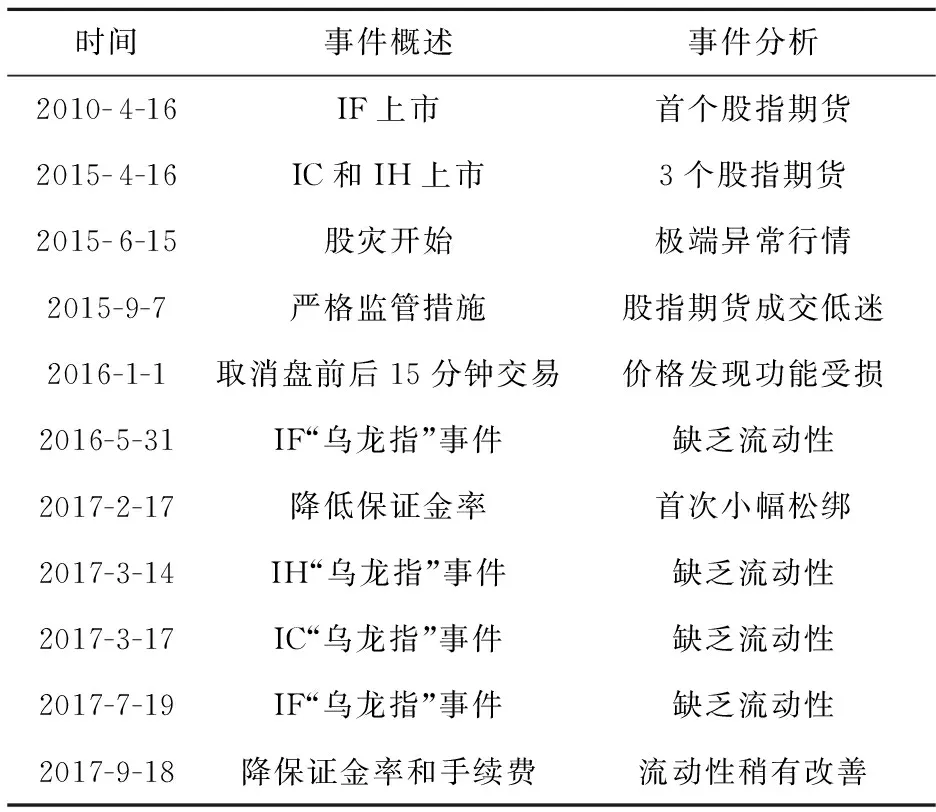

中国证券市场的上证50指数(以下记为“SSE”)、沪深300指数(以下记为“HS”)与中证500指数(以下记为“CSI”)分别反映大盘股、大中盘股与中小盘股的价格水平。与之对应的上证50股指期货(“IH”)、沪深300股指期货(“IF”)和与中证500股指期货(“IC”)在中国金融期货交易所(中金所)上市。大量文献研究发现,股指期货对新信息的反应先于现货[1],价格发现功能很强[2,3],能减少现货市场的跳跃风险[4]。2015年6月15日,股灾开始;同年9月7日,中金所将股指期货平今仓手续费提高100倍、每日开仓限制10手(以下称为“严格监管措施”),从此股指期货“乌龙指”事件频繁发生。2017年起,中金所开始对股指期货进行“逐步松绑”。股指期货的历史重要事件如表1所示。

近年来学术界围绕严格监管措施展开研究,许多学者认为严格监管措施矫枉过正。丁逸俊和冯芸研究发现对股指期货的严格监管措施中长期内将导致股指期货无法发挥基本功能[5],对股指期货交易的过度限制引发现货市场极端下跌事件[6]。王爽和宋军的研究发现2015年股票市场现货价格的剧烈波动并不是由股指期货交易引起的,不应该归咎于股指期货[7]。也有部分学者持相反的观点。许荣和刘成立的研究发现,严格监管措施显提高了股指期货对现货的“助涨”效应,削弱了其“助跌”效应[8]。高扬等人发现IC和IH增加了现货的波动[9]。

表1 股指期货重大事件

随机占优非常适用于衡量市场有效性和发现两个资产之间套利机会。Post和Levy及其之前学者的研究表明,一阶占优成立时存在套利机,二阶占优成立则投资者对不同资产存在显著的偏好,且风险规避者和风险寻求者的投资行为分别对应升序和降序占优模型;在此基础上,Post和Levy基于递减绝对风险厌恶开发了一个凸随机占优的线性公式[10],并提出了一种基于随机占优决策和经验似然估计法的投资组合优化方法[11]。Levy利用随机占优研究了不同风险规避度下的股票和债券的占优关系[12]。

许多学者利用随机占优来衡量市场有效性。Chan等人及其之前学者的研究表明,若两个资产之间存在一阶占优,则投资者可以在两个资产间套利,此时可认为市场无效;若一阶占优不存在,则以二阶占优作为市场有效性的评价指标;在此基础之上,Chan等人还利用随机占优检验英国备兑权证市场的有效性和套利机会[13]。Ng等人构造了新的随机占优统计量,利用随机占优验证了纳斯达克100指数和标普500指数的市场有效性[14]。

DD测试法是随机占优的重要检验方法。Bai等人及其之前的学者提出的DD测试法是利用一系列有限网格点来计算占优指标的方法,为风险规避者构造了一个占优检验统计量,以比较两个资产的收益风险;Bai等人还对DD测试法进行完善,该统计量在升序和降序下分别对应风险规避者和风险寻求者,并利用Booststrap方法确定阈值[15]。Lean等人利用DD测试法研究了在金融危机前、中、后风险寻求者和风险规避者在原油期货和现货之间的投资偏好[16]。

在方法上,传统的DD测试法等间距划分的方式产生网格,且假设检验的两个判定阈值为相反数,不符合金融数据非均匀性和有偏性的分布特点。在研究视角上,已有文献对严格监管措施是否有助于提高股指期货市场有效性的研究不足,利用随机占优分析中国股指期货市场有效性的研究也较缺乏。因此本文将改进随机占优DD测试法,并研究严格监管措施对中国股指期货市场的影响。

本文结构安排如下:第1节提出研究假设,第2节提出本文对DD测试法的两处改进,第3节进行实证研究,第4节给出结论。

1 问题描述与研究假设

1.1 问题描述

结合已有文献的研究和表1,本文提出如下两个研究问题。第一,严格监管措施对股指期货的市场有效性的影响如何。第二,在股指期货上市以来的8年内是否存在日内期现套利机会。

对股指期货及其现货数据的随机占优分析能够解答上述两个问题。根据前人的研究基础可知:若一阶随机占优成立,则市场无效,且存在套利机会;若一阶占优不存在,则二阶占优数量越多,市场有效性越差。因此随机占优分析可以检验股指期货的市场有效性及套利机会,从而解决研究问题。

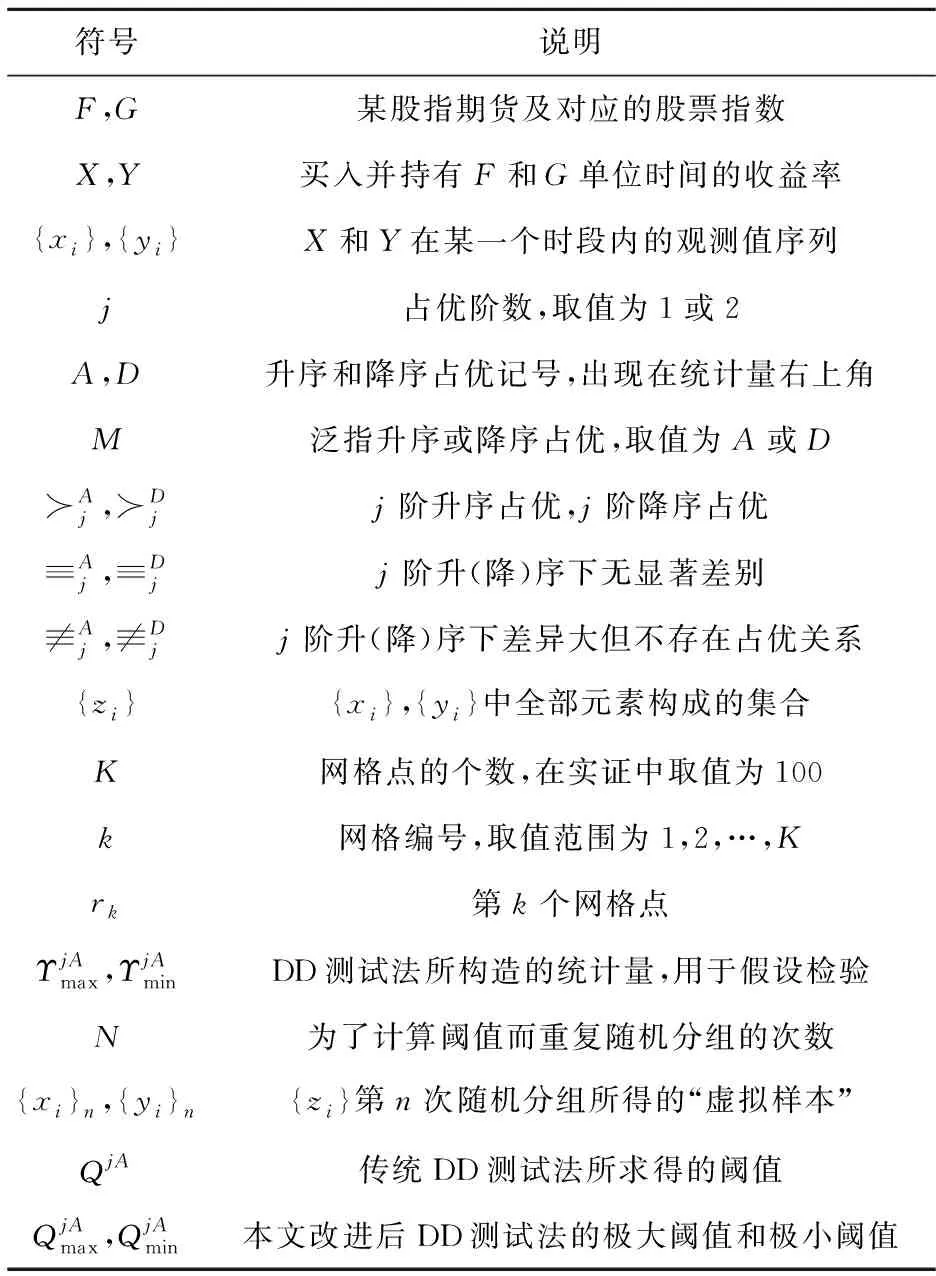

1.2 符号说明

因本文涉及的模型、公式和符号较多。为方便读者阅读,本文整理重要符号说明如表2所示。

表2 本文重要符号说明

1.3 股指期货及现货随机占优的定义及研究假设

(1)

金融数据是离散数据,因而需将随机占优转化为离散情形。参照Bai[15]及后续学者,在U内取K个网格点{rk},其中k=1,2,…,K,rk∈U,如式(2)所示定义离散情形下的占优,其中j=1,2。

(2)

式(2)的要求太苛刻而缺乏应用价值。效仿Bai[15]等人,利用假设检验来判别随机占优。升序占优的原假设与三个备择假设如式(3)所示。

(3)

降序占优的原假设与备择假设如式(4)所示。

(4)

2 统计量构造

2.1 传统DD测试法的统计量构造

2.1.1 网格的构建

rk=zmin+(zmax-zmin)×k/K

(5)

2.1.2 统计量的构造

(6)

(7)

(8)

2.1.3 阈值的计算

(9)

2.1.4 假设检验的判定条件

(10)

对式(4)的假设判断条件为:

(11)

2.2 本文对DD测试法的改进

基于金融数据“非均匀分布”和“有偏”等特点,本文提出DD测试法在求取网格和阈值的缺陷,并分别进行改进。本文不改变DD测试法对两个统计量的构造过程,因此统计量构造仍如式(8)所示。

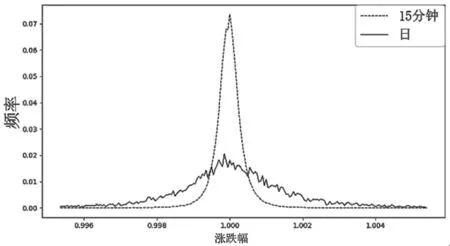

2.2.1 用“等频率划分法”产生网格

式(5)阐述了传统DD测试法产生网格的过程。本文研究发现股票指数和股指期货价格的涨跌序列并非均匀分布在最大值与最小值之间。如图1所示,15分钟及日涨跌幅等分在100组内的频率分布图呈现“中间多,两头少”的特点。因此,传统DD测试法在图1中的两端的样本分布稀薄处浪费计算资源,而在中央部分样本分布密集处缺乏计算,因此占优关系的判定的精度较差。因此,传统DD测试法的“等间距划分网格”存在缺陷。

考虑涨跌幅序列的这一分布特性,为了充分扫描数值序列,并提高网格的有效性和精确性,本文提出“等频率划分法”来划分网格。本文的“等频率划分法”,是将数值序列{zi}按从小到大排序得到z(1),z(2),…,z(2n),然后如式(12)所示取等分位数,得到K个“等频率划分”网格点。

rk=z(⎣2n×k)/K」),k=1,…,K

(12)

图1 日K线和15分钟K线涨跌幅频率分布图

2.2.2 用“非对称分位数法”产生阈值

(13)

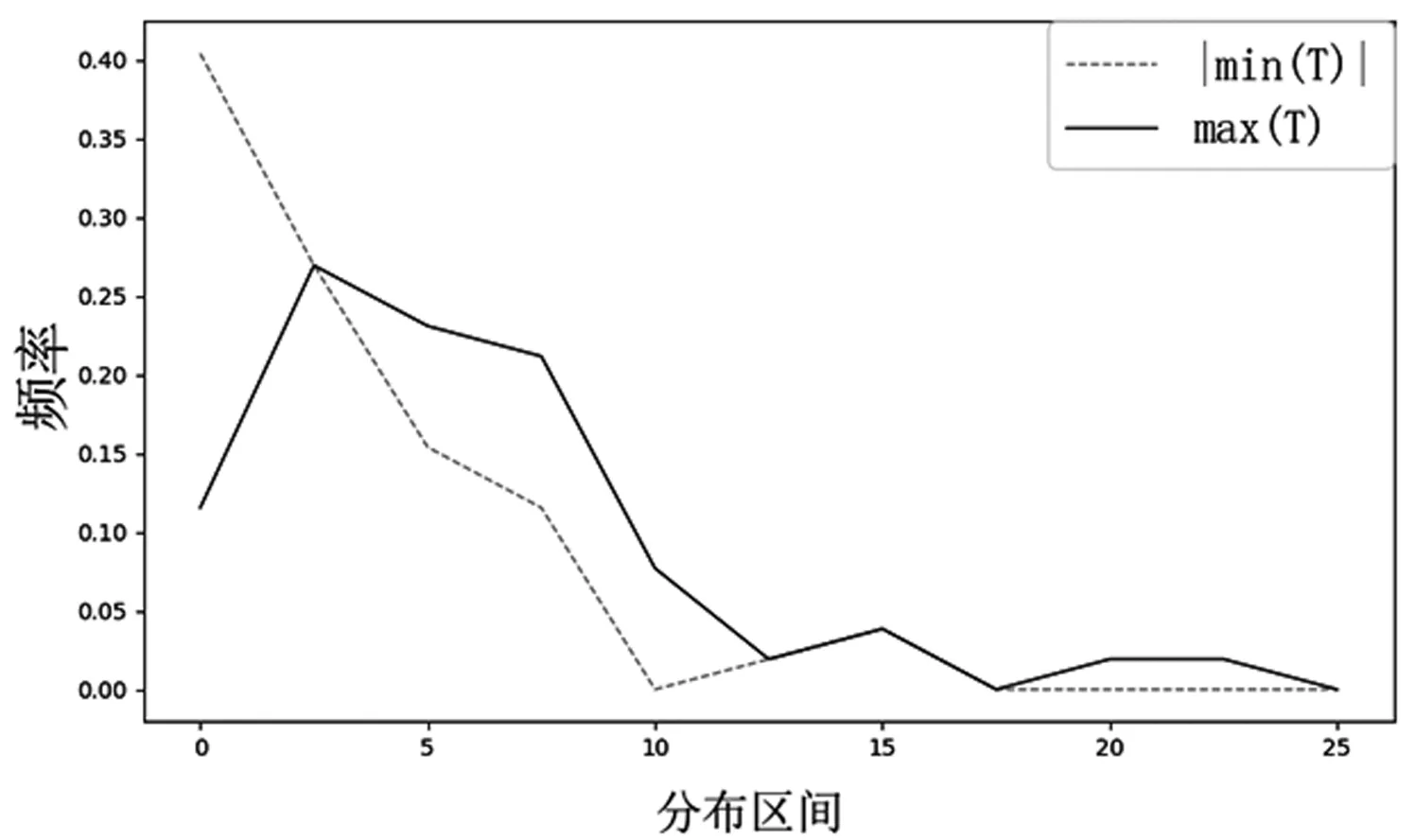

图2 统计量的频率分布图

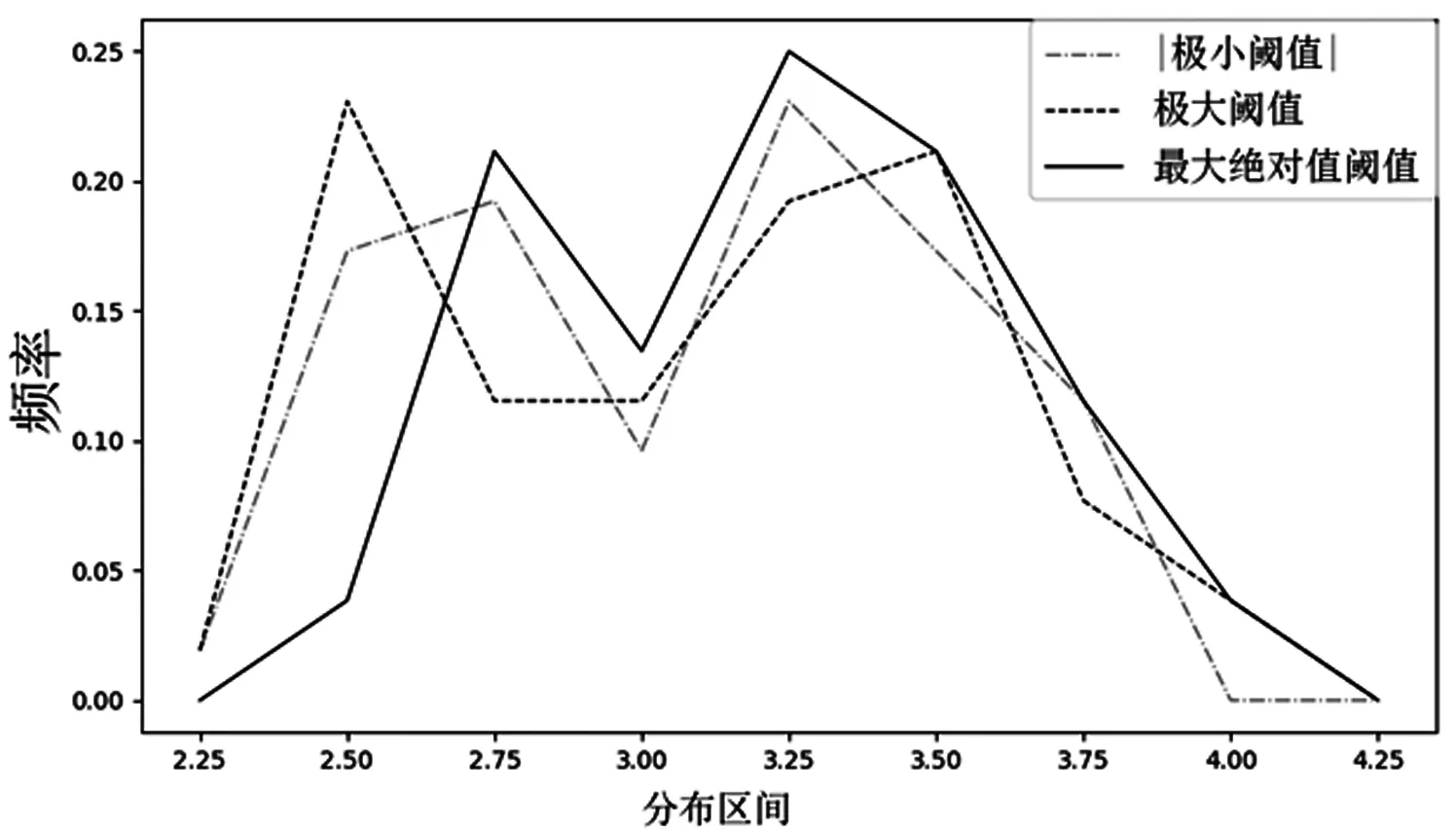

图3 阈值的频率分布图

(14)

2.2.3 假设检验的判定条件

本文改进后,原假设与各备择假设的含义仍如式(3)及式(4)所示,但式(3)的假设判断条件为:

(15)

式(4)的假设判断条件为:

(16)

3 实证分析及启示

3.1 实证方案及数据说明

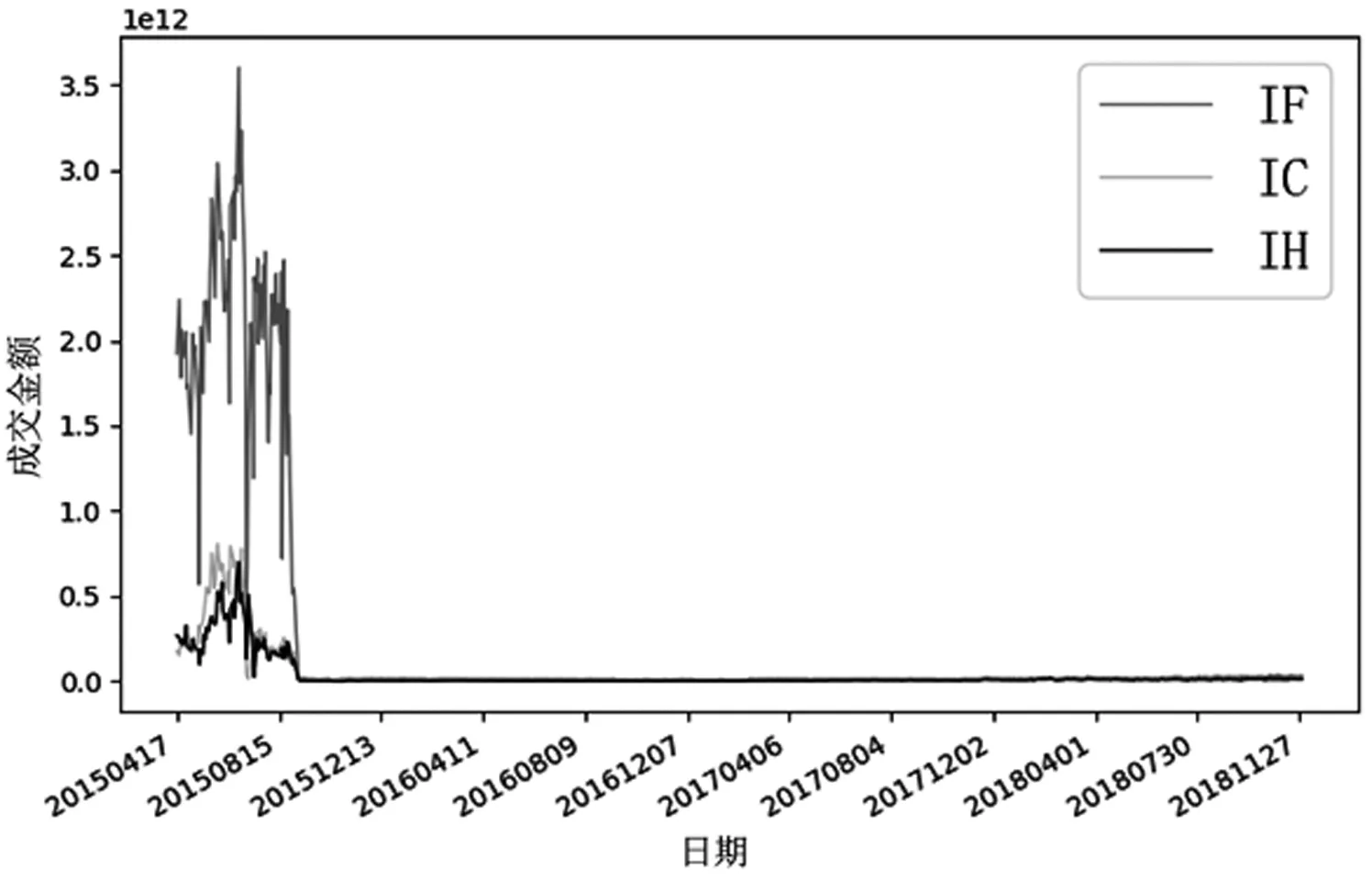

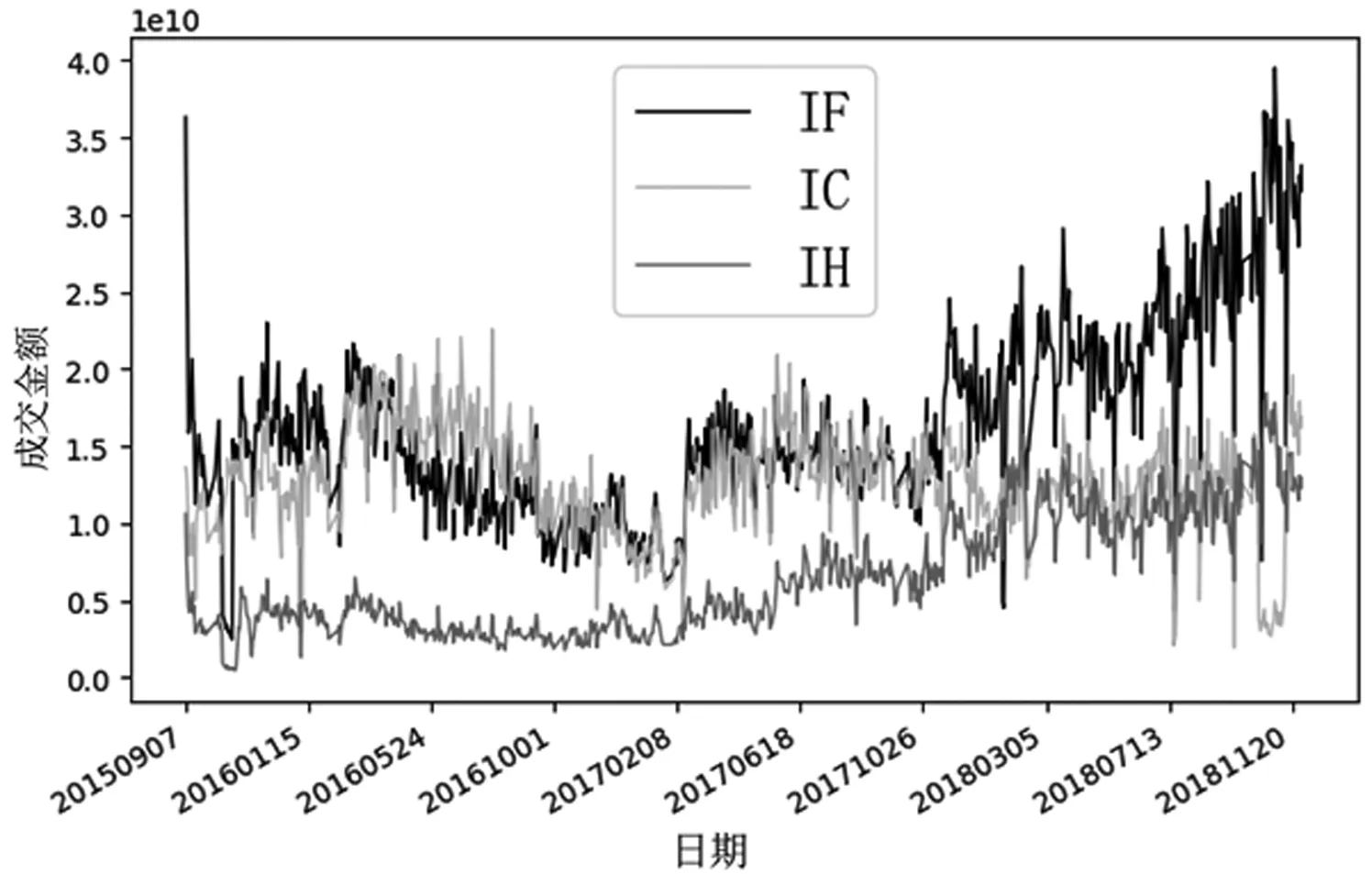

IF上市于2010年4月16日,IH与IC上市于2015年4月16日,因此我们的实证数据取2015年4月16日至2018年12月2日的IH、IC、SSE和CSI的数据,及2010年4月16日至2018年12月2日的 HS和IF的数据。2010年4月16日至2015年4月16日期间仅有一个股指期货。2015年4月16日至2015年6月15日恰为牛市后期。2015年6月15日至2015年9月7日正逢股灾,股指期货也数度跌停。2015年9月7日起中金所对股指期货的“严格监管措施”使得股指期货成交量锐减至先前的6%,如图4所示。2017年2月17日政策稍放宽后股指期货的交易量略有提升,如图5所示。因此本文将实验数据划分为单股指期、牛市后期、股灾期、限制交易期和逐步松绑期,分别如表3所示。本文将对这5个时段的数据独立进行占优分析。

表3 实证数据时段划分

在价格数据的采样频率方面,本文作如下考虑。第一方面,考虑到第2和第3时段的交易日个数较少,如果用日K线数据将导致样本数量太少,因而需使用日内周期的K线数据进行占优分析。第二方面,在2016年1月1日之前股指期货比股票早15分钟开市,这导致2016年1月1日之前的股指期货与股票指数的30分钟和1小时K线数据错位、无法对齐,因而无法使用30分钟及1小时K线数据进行占优分析。第三方面,如图1所示,周期越短,涨跌幅的绝对值越小,滑点和手续费相对盈亏本身的占比越大,于是可操作越差;而为避免“单腿交易”情况,期现套利须在股票指数和股指期货上同时完成交易,因此滑点和手续费比单一标的交易时更大,因而不适合用太高频的数据。第四方面,股票每天有16根15分钟K线,此时交易日个数最少的第2时段的时间序列长度都达656,因此样本充足,适合进行占优分析;选择15分钟K线的另一个好处将在下文提到。因此,综合考虑之下,本文选取15分钟K线数据进行占优分析。

图4 2015年4月16日以来股指期货主力合约成交金额

期货合约需要交割,因此研究时要用每个交易日的主力合约生成的“主力连续”价格序列。当新主力合约替换旧主力合约(“换月”)时,“主力连续”价格序列上有一个“虚拟价格跳空缺口”。因此,若直接采用当根K线收盘价相对于前一根K线收盘价作为涨跌幅将会带入较大数据误差。基于此考虑,本文实证时,使用的涨跌幅采用当根K线收盘价相对于当根K线开盘价的对数收益率。本文研究股指期货及其现货的随机占优关系,须保证股指期货和股票的数据一一对应。因此,去除股指期货在2016年1月1日之前的9∶15~9∶30及15∶00~15∶15这前后各15分钟的K线数据,只采用与股票交易时间一致(9∶30~15∶00)的K线数据。本文采用15分钟K线数据作分析,要去除这盘前盘后的15分钟数据也较为方便,且不会导致其他数据的问题,这也是选取15分钟K线数据进行占优分析好处。

图5 2015年9月7日以来股指期货主力合约成交金额

本文实证划分网格的方法K是“等频率划分法”。是网格个数,体现了划分网格的粗细程度,Lean[16]的研究表明,当K足够大时,实验结果对K的选择不敏感。参考Lean[16]的做法,取K=100,计算阈值时取置信水平α=0.01。为得到精确的阈值,需使随机分组的次数足够多,本文设置求取阈值时的随机分组次数为N=1000。实验组共一阶二阶2个占优阶数、升序降序2种方向、第1时段(单股指期)仅有IF-HS、第2至第5时段有3对股指期货及其现货标的,因而共有2×2×(1+4×3)=52组实验结果。本文使用Python编写实证程序。

3.2 实证结果

3.2.1 本文改进后的DD测试法所得结果及分析

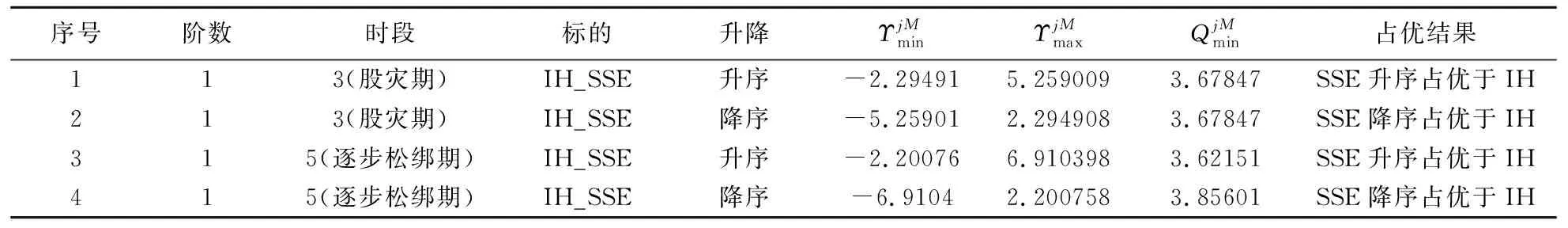

本文改进后的DD测试法实证共得到52条结果。其中恰有26条占优情形,按阶数分,分别有6条一阶占优(其中3条升序占优、3条降序占优)、20条二阶占优(其中12条二阶升序占优,8条二阶降序占优);按升降序分,分别有15条升序占优和11条降序占优。各时段的占优结果的汇总信息分别如表4所示。其中6条一阶占优及其对应二阶占优详细信息如表5所示。一阶占优第一次出现在股灾期,并延续至限制交易期和逐步松绑期,而且这6条一阶占优均为SSE占优于IH。此外,从表5可以看到如下规律:第一,一阶下的升序占优和降序占优成对出现,这6条一阶占优是3条一阶占优以及其相同标的和相同时段的降序占优;第二,一阶占优对应的相同时段、相同标的和相同升降序的二阶占优都存在,且占优方向与一阶占优一致。在股灾期、限制交易期和逐步松绑期都存在一阶占优,这意味着自从2015年股灾以来的近4年内,风险规避者和风险寻求者都愿意买入SSE而卖空IH进行套利,且这三个套利机会的收益非常可观。

表4 各时段一二阶占优个数

表5 本文改进后DD测试法的结果中的一阶占优及其对应二阶占优详细信息

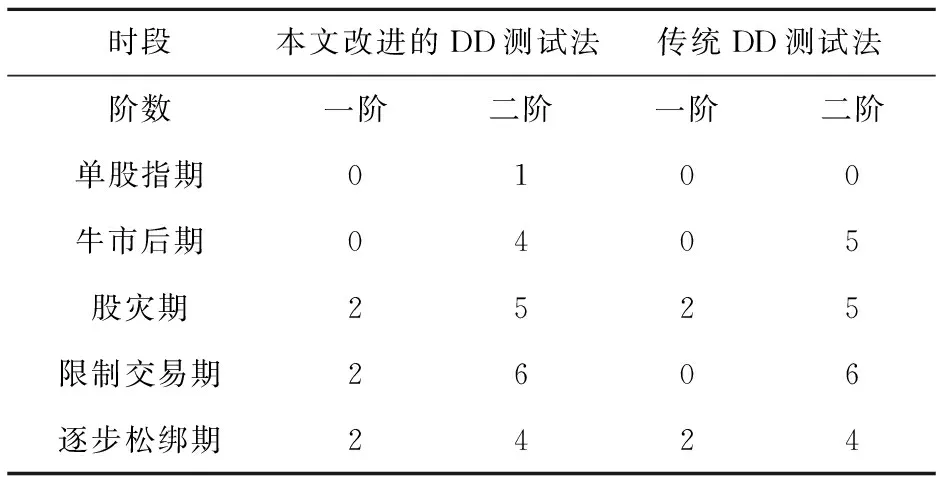

3.2.2 与传统DD测试法的比较

传统DD测试法也得到52条结果,其中有24条占优情形,包含4条一阶占优、20条二阶占优;一阶占优的详细信息如表6所示。从表7可知,第4时段买入SSE卖空IH的套利策略盈利非常可观且稳定。本文改进后的DD测试法发现了第4时段的套利机会,而传统DD测试法未发现。由此可见,本文改进后的DD测试法比传统DD测试法更优。

表6 传统DD测试法的一阶占优详细信息

3.2.3 改进后DD测试法的一阶占优套利策略表现

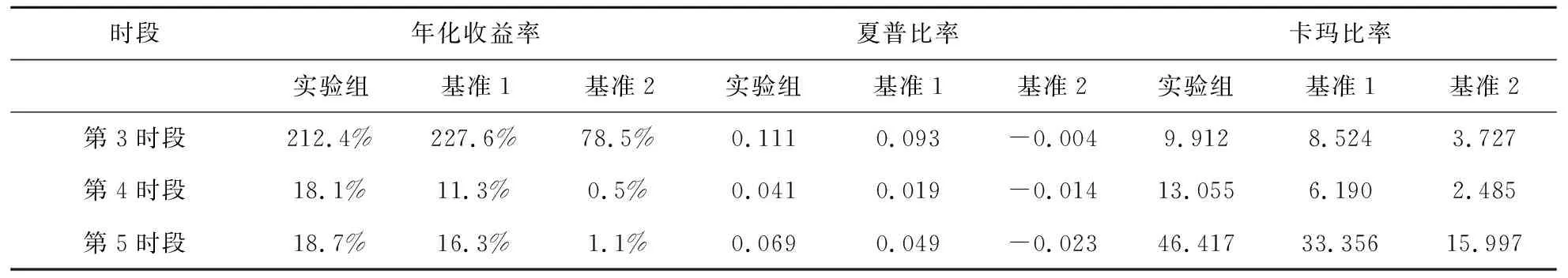

本文改进DD测试法实证共得到6组一阶占优的结果,其套利操作为在第3、4和5时段买入SSE并卖空IH。表7中的“实验组”是一阶占优所对应的套利操作的表现,基准1指该时段内所有的盈利的套利策略在对应的指标上的平均值,基准2指该时段内所有的套利策略在对应的指标上的平均值。实验组的年化收益率、夏普比率和卡玛比率全部显著优于同时期的基准组2,且几乎全部指标都显著优于基准组1。本文实验组的套利策略显著优于所有其他套利策略,甚至显著优于所有其他能盈利的套利策略,是“优秀策略中的优秀策略”。

表7 一阶占优对应的套利策略收益

3.3 实证结果的启示

本文的实证结果有如下启示。

首先,本文对DD测试法的改进优于传统DD测试法。本文改进后的DD测试法发现了第4时段的套利机会(而传统DD测试法没有),且其年化收益率、夏普比率和卡玛比率优异。

第二,股灾之前,股指期货市场有效;股灾之后,上证50股指期货市场无效。一阶占优在单股指期和牛市后期均未出现,因此市场有效;但在股灾期之后上证50股指期货及现货的一阶占优出现,且一直持续至逐步松绑期,因此其市场无效。

第三,严格监管措施加剧了股指期货市场的无效性。严格监管措施后,一阶和二阶占优数量达到了最高峰,SSE与IH之间的2条一阶占优仍然存在,且二阶占优多达6条,比股灾期时还多。严格监管措施导致的股指期货功能受损比股灾还严重。

第四,2017年中金所对股指期货逐步松绑以来,股指期货的市场有效性稍微得到了改善,但依然不容乐观。逐步松绑期内出现了2条一阶占优和4条二阶占优,相对于限制交易期来说有所下降,但仍居高不下。

4 结论

本文对中国股指期货及其现货进行占优分析,其创新工作如下。第一,对传统DD测试法进行了2处改进,提出“等频率划分法”来构造网格,提出“非对称分位数法”求取阈值,克服传统DD测试法的不足;第二,利用年化收益率、夏普比率和卡玛比率等指标衡量本文模型所发现的套利策略;第三,基于随机占优与市场有效性的关系,研究了不同时段的市场有效性;第四,本文对DD测试法的2个改进是基于金融数据的非均匀性和有偏性提出的,因此对各类非均匀性或有偏性数据都适用。

依据实证结果,本文认为2015年9月中金所对股指期货交易的严格监管措施可能矫枉过正,而2017年2月以来的对股指期货的逐步松绑仍然力度不足。因此,建议中金所加大对股指期货的松绑力度,以提高股指期货的市场有效性。