上市方式、股权结构与公司绩效关系之研究

2020-10-21齐萱刘源

齐萱 刘源

摘要:上市是能够快速筹集资金、提高企业竞争实力的一条主要途,然而,不同上市方式公司绩效表现会存在差异。股权结构作为公司治理的基础,也是影响公司绩效的主要因素。通过不同方式上市的公司,其股权结构可能有所差别,且对绩效表现的作用程度同样存在差异。本文通过对2011至2015年我国A股上市公司绩效进行分析后,得出借壳上市公司的绩效表现明显胜于IPO公司。在加入股权结构这一调节变量后,发现股权结构对借壳上市公司的调节作用更加显著。最后,通过进一步分析结论得出相关启示。

关键词:股权结构 上市方式 公司绩效

一、引言

由于资本市场的不断完善,企业对融资的需求越来越迫切,因此,大量公司急需通过上市来获取融资。目前,我国主要有两种上市方式,即IPO上市和借壳上市。IPO上市需要向证监会提交一系列申请,是目前我国最为普遍也是最为重要的一种上市方式。但实际上,IPO上市条件十分严苛,迫使许多具备发展潜力但目前还未达到IPO准入门槛的企业只能转向借助“壳”公司完成间接上市。通常采取不同的方式实现上市后,公司绩效的表现是截然不同的。国内外学者们关于两种上市方式带来的绩效变化特征的研究结论也尚未统一。同时,作为公司治理的根本,股权结构对公司绩效的表现起到了决定性作用。IPO上市公司和借壳上市公司的股权结构不同,那么对公司绩效所产生的影响也会有一定的差别。在这一背景下,究竟哪种上市方式能为公司带来更好的绩效表现、不同股权结构的企业更应该倾向于选用哪种上市方式?这一问题极具研究意义。因此,本文将选取2011至2015年间上市的公司作为研究对象,对比两种上市方式所带来的公司绩效差异,除此之外还将进一步探究两种上市公司的股权结构对其绩效的作用机制,为预期即将上市的公司提供参考性建议。

二、文献回顾与研究假设

外国学术界很早就有关于两种上市公司绩效的对比研究,且至今已有关于这一方面研究的大量文献记载。有学者认为相比于同期IPO上市的企业,借壳上市公司绩效表现更差,Loannis(2008)对美国市场借壳公司进行了分析,发现借壳上市公司往往比IPO上市公司成立的时间更短,公司规模也更小,同时还发现借壳上市公司急需大量资金来维持自身的营运,却又很难在短时间内获取大量融资。然而,Healy等人(1992)得出的结论与之刚好相反,他们在借壳上市案例研究中察觉到借壳上市能使公司绩效得到较好的提升,且其本质是公司治理得到了改善。K.V. Bhanu Murthy等(2016)通过对31家样本IPO上市公司的股票进行分析后得出:从理论上来讲,IPO市场的上市收益、短期收益和长期收益都应该是呈现出较高水平的,因为只有这样,才能够促进企业未来的长期发展,然而实际上IPO企业的长期盈利能力却相对较弱。

国内学者们对两种上市企业公司绩效差异的比较研究并不多,相关研究大多为个案和行业研究。有部分学者得出的结论是IPO上市公司绩效要比借壳上市公司绩效表现得更出色,孟丁(2013)根据数据计算得出IPO公司在2003年和2007年的净资产收益率都要高于借壳上市公司,这在一定程度上表明IPO上市公司绩效的表现略胜一筹。由此也可以证明复杂的上市流程、严苛的政策规定和较高的上市门槛还是起到了一定的筛选作用。而较多学者经过研究得出借壳上市能使公司绩效得到很好的提升:屈原育等(2018)比较了2007至2015年间1427例IPO上市和136例借壳上市企业在上市前后的财务特征表现,发现选择借壳上市后的企业绩效并不差。在控制了规模等变量后,采用借壳上市企业的资产质量显著高于IPO企业,借壳上市企业在上市后的绩效表现也持续优于IPO企业。

同时根据效率理论,企业通过并购,可以使双方的管理效率因整合而有所提升,不断发挥并购的正效应,改善公司整体的运营效果,就企业并购而言,两家公司的管理水平可能存在较大差异,一般情况下,效率较差的公司更加希望和效率高的企业进行合并,使自身的效率得到提高。而且效率高的企业也将发挥其一系列的自身优势,完成合并之后,其经营管理效率将高于此前两家企业效率的总和。因此,本文认为借壳上市企业的公司绩效表现要好于IPO企业。据此,基于上述分析,提出假设1。

H1:采用不同方式进行上市的公司其绩效表现存在差异,且借壳上市公司绩效表现要比IPO公司更优异。

虽已有大量文献对股权结构和公司绩效中间的相关性进行分析,但学者们得出的结果却截然不同。有认为股权结构与公司绩效不存在相關性的,如Fama(1980)经过分析得出,并没有一个能够使公司绩效达到最优的股权结构。Fama(2001)也表示能够证明股权结构与公司绩效紧密相关的证据并不多。也有众多学者研究得出股权结构和公司绩效是存在显著相关性的,如:Han和Suk(1998)通过实证发现,公司股东的持股水平与股票的收益率呈正相关关系。Jensen等人(1976)通过建立模型发现二者之间有较为明显的相关性,随后得出股权结构越分散,股东们对公司的控制程度就越弱,因此很难对公司一些重大决策产生适当影响,股东也无法对代理人进行实质性制约,进而影响了其公司绩效表现。

根据委托代理理论,要将公司的控制权和经营权分离,所有者拥有剩余索取权,而经营权则转让给其代理人。因此,股东既要监管代理人也要采取一系列政策激励代理人,以防公司股东们的利益受到侵害,较多企业的股权结构都高度集中,多由大股东所控制,而大股东则可以利用其信息不对称的优势从而侵害其他股东利益。在大股东控制下,高管成员大部分由大股东组成,因此代理人实际上只能为大股东利益行事,股东和代理人的委托代理问题就转变成了小股东和大股东的委托代理问题。因此本文推测两种上市公司其股权结构会存在差别,且在采用不同方式进行上市时,股权结构对公司绩效的作用机制也会有所区别,因此,基于假设1及上述相关理论推导,本文提出假设2。

H2:股权结构可以调节上市方式和公司绩效之间的关系,且对借壳上市公司作用显著于IPO公司。

三、研究设计

(一)变量设计

1.上市方式的计量。上市方式为本文实证研究的自变量,本文研究的两种上市方式分别为IPO上市和借壳上市,本文以Dum=1代表借壳上市,Dum=0代表IPO上市。

2.公司绩效的计量。所谓公司绩效,是企业所开展活动的绩效和效率的统称,通常可以将其视为公司或组织战略目标的完成程度,其内容包括活动的效率和结果等。在众多文献研究中,学者们通常用Tobin-Q来度量企业价值,并已获得大量数据和经验的支撑。且由于公司市值与公司总资产的比值可以同时将市场和财务两个维度的经营成果予以较好的体现,因此本文也选用Tobin-Q这一指标来计量因变量公司绩效的表现。

3.股权结构的计量。本文采用公司最大股东持股所占比例CRI计量股权结构这一调节变量。从这一角度来看,可将其分为三种:第一种是高度集中,存在持有50%以上股份的绝对控股股东;第二种是高度分散,不存在绝对控股股东,控制权与经营权相互独立,相互制约;最后一种公司既拥有绝对控股股东又存在其他大股东,其持股比约为10%至50%。

4.控制变量。本文主要对公司特征方面的影响因素进行控制,Size是总资产的自然对数,代表公司规模;Growth是企业的净利润增长率,是其计量企业的成长能力;Lev是负债与资产的比值,用来度量企业的财务杠杆水平;ROA净资产收益率,以此来度量公司的盈利能力。此外,本文还引入了Ind和Region,以控制企业所属行业和地域的固有效应可能对公司绩效的影响。

(二)模型设计

(1)

(2)

(三)数据来源与描述性统计

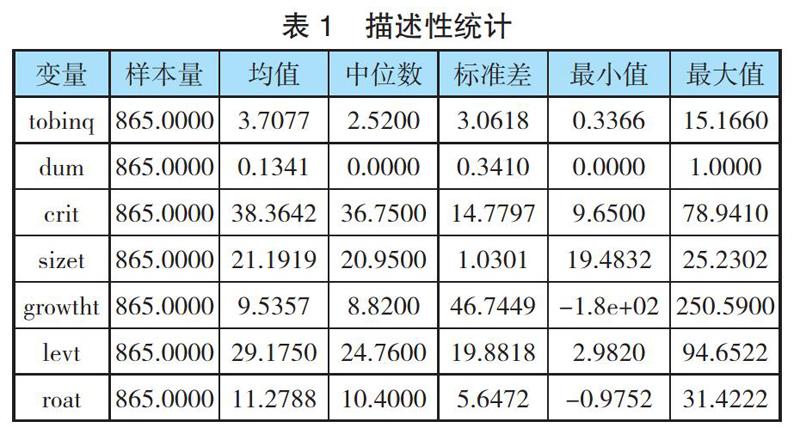

1.数据来源。本文数据主要来源于Wind数据库。由于本文需要观测样本公司在上市当年以及之后三年每年的绩效表现,因此本文选取2011-2015年于A股市场进行上市的企业作为样本,并剔除金融行业和有缺失数据的企业,最后得到116个借壳上市公司和749个IPO上市公司作为样本。同时,由于所获数据当中存在一些极大、极小值,本文为了消除一些极端值对研究结果的影响,对最终经过筛选得出的公司各项数据上下进行各1%的缩尾处理。

2.描述性统计。表1报告了用Tobin-Q测度公司绩效时所得的描述性统计分析结果。如表2所示,样本总数为865。借壳上市企业个数占总体研究对象的13.41%,IPO上市企业个数占总体研究对象的86.59%。本文所选取的A股样本上市公司中公司规模最小值为19.48,最大值为25.23,说明各A股上市公司之间公司规模相差不多;而净利润增长率的极端值分别为-180和250.59,这表明A股各上市公司的成长能力有天壤之别;财务杠杆水平的最小值仅有2.98,最大值可达94.65,说明不同企业举债情况不同,财务风险也不同;总资产收益率最低下限为-0.98,最高上限是31.42,证明各公司之间的盈利能力同样存在比较明显的差异。调节变量股权结构的极小值是9.65,极大值是78.94,可以看出A股各上市企业之间股权结构也存在较大差异。

四、实证结果与分析

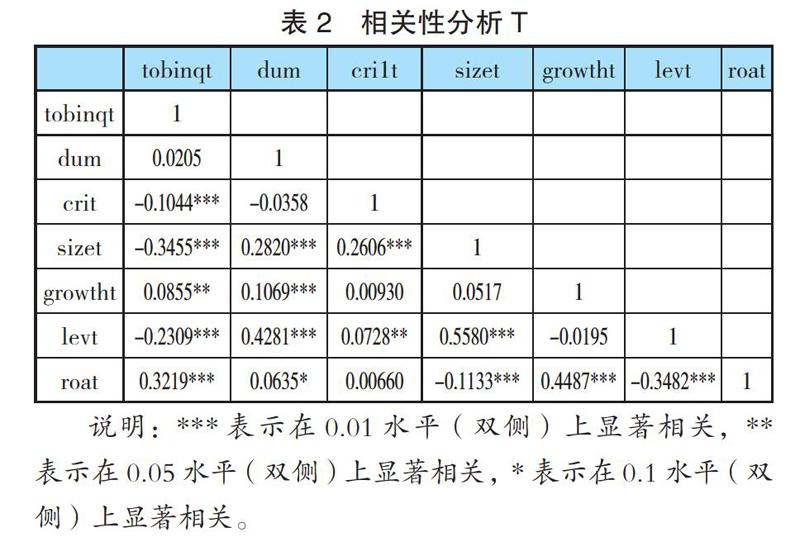

(一)相关性分析

表2是對以Tobin-Q作为公司绩效衡量指标的相关性分析,大部分变量之间都表现为显著相关,且各系数都表现为较小值,因此能够初步得出没有多重共线性问题。公司绩效和公司规模在0.01水平(双侧)上呈现为显著负相关,表示总资产较大的公司,其绩效表现往往较差;与成长能力在0.05水平(双侧)上呈显著正相关,说明公司的净利润增长率越高,其公司绩效表现越优异;与财务杠杆在0.01水平(双侧)上呈显著负相关,表明有较高资产负债率的企业,其公司绩效表现反而较弱;与盈利能力在0.01水平(双侧)上呈显著正相关,表明总资产收益率越高的企业,公司的绩效表现越优异。公司绩效与第一大股东持股比例在0.01水平(双侧)上呈显著负相关,这说明股权结构越分散,公司绩效表现越好。

(二)回归分析

本文在相关性检验基础上,运用Stata14.0软件对上市方式与公司绩效之间的关系进行线性回归检验,其回归分析所得结果见表3。通过对上市当年及上市后三年两种上市方式和公司绩效进行回归分析后发现,各年DUM的系数均显示为正,说明借壳上市公司绩效要显著优于IPO公司。DUM的系数及t值在上市当年最大,且回归结果最显著,由此可以看出,相比于IPO公司,借壳上市公司绩效的优越性在上市当年表现得最为明显。据此能够得出,低效率企业与高效率企业兼并能使新公司的效率得到提升,借壳上市公司绩效表现同效率理论描述一致。由此看出,不同的上市方式确实能够显著影响公司绩效的表现,借壳上市这一上市方式对公司绩效的表现具有显著的正向影响,即借壳上市这一上市方式对公司绩效的促进作用要比IPO更明显。因此可以得出,借壳上市对公司绩效有着显著的正向影响,由此验证了假设1。

与此同时,控制变量公司规模、成长能力、财务杠杆和盈利能力大部分均在1%水平下与公司绩效显著相关。当借壳上市公司绩效表现出显著超越IPO公司时,第一大股东持股比例显著为正,其和上市方式的交乘项C系数显著为负,表明股权结构确实能够对公司绩效产生调节作用,其具体表现为,股权结构越分散,借壳上市对公司绩效的这种调节机制越明显。由此可以得出,股权结构对上市方式和公司绩效之间的关系起到了调节作用,且这种作用在选择借壳上市时更明显,从而验证了假设2。

各变量后的t,t1,t2,t3分别代表上市当年,上市后第一年,上市后第二年和上市后第三年。

五、结论和启示

本文选用2011至2015年在我国A股市场上市的公司作为样本,经过研究得出,相比于IPO上市公司,借壳上市能够为公司带来更为优异的绩效表现。且股权结构较分散的公司,通过借壳上市能够为企业带来更好的公司绩效表现。最后,结合我国的制度背景及本文的实证研究结论提出相关建议:从上市行为带来的经济后果角度看,由于我国IPO上市的准入机制严格,借壳上市为想要进入资本市场进行融资的企业提供了捷径,而通过这种捷径借壳上市的公司绩效表现经过研究后发现并不差于IPO公司,甚至其表现要显著好于IPO公司。因此,预期即将上市的企业,尤其是一些股权结构相对分散的企业,更应该考虑通过借壳上市以抓住机遇迅速获取融资。

从上市的监管政策角度看,相对而言借壳上市的监管较为宽松,而证监会已发布公告称借壳上市与IPO准入要求进一步趋同。这会使得一些优质公司错失投资机会,在保护我国资本市场的同时也存在很大的局限性,而借壳上市可以为部分IPO难的优质公司提供机会。本文实证研究结果也证明了借壳上市公司绩效显著好于IPO公司,所以相关部门应该给予市场优胜劣汰的机会以及逐步完善的空间。

从我国的法律背景来看,借壳上市的相关制度还不够健全,随着我国资本市场的日渐发展壮大,选择借壳上市的公司也随之增多,因此该规定仍需结合实际情况进一步完善。

参考文献:

[1]屈源育.吴卫星.沈涛.IPO还是借壳:什么影响了中国企业的上市选择[J].管理世界,2018年09期:130-142.

[2]王逸.张金鑫.于江.并购能否带来资本结构的优化?——来自中国上市公司的经验证据[J].证券市场导报,2015,(4),18-25.

[3]陈选娟.安郁强.林宏妹.借壳预期与上市公司壳资源价值[J].经济管理.2019,(12),140-157.

[4]屈源育.沈涛.吴卫星.上市公司壳价值与资源配置效率[J].会计研究.2018(4).

[5]K.V. Bhanu Murthy,Amit Kumar Singh;. Long-Run Performance of IPO Market in India[J].International Journal of Financial Management.2016,Vol.6(No.1)17-2.

作者单位:齐萱为天津商业大学副院长/教授;刘源为天津商业大学在读研究生