并购商誉与产品市场竞争地位对企业经营绩效的交互影响

2020-10-20张安军史开瑕

张安军 史开瑕

内容提要:随着我国经济市场化进程与企业国际化程度不断提升,如何发挥并购商誉价值并不断增强企业产品在细分市场领域国际竞争力愈发重要。现有文献关于并购商誉对企业经营绩效的研究结论不一致,主要原因是忽略了并购商誉影响企业经营绩效的具体途径,而企业产品市场竞争地位是其中一个重要途径。本文以我国A股制造业上市公司为研究对象,通过双向固定效应模型考查并购商誉与企业产品市场竞争地位交互项对企业经营绩效及价值的影响,结果发现:企业并购商誉与产品市场竞争地位存在显著交互效应,并购商誉价值越高的企业产品市场竞争不利于企业经营绩效提升;对于产品市场竞争地位中度企业,并购商誉与企业经营绩效呈显著负相关,但该负相关程度将随着产品市场竞争地位提升而降低;对于产品市场竞争地位低度企业,并购商誉与企业经营绩效的负相关程度将随着产品市场竞争地位提升而得到增强。相对于国有企业,民营企业并购商誉与产品市场竞争地位的负向交互效应更加显著。无论在国有企业还是民营企业中并购商誉对企业市场价值均显著正相关,但在不同产品市场竞争地位企业之间存在显著差异。本文的研究结论对于理解并购商誉对企业绩效的影响途径及其经济后果,对于政府市场监管及市场投资者的决策等有重要启示。

关键词:产品市场竞争;并购商誉;经营绩效;制造业

中图分类号:F275.5 文献标识码:A 文章编号:1001-148X(2020)07-0063-09

一、 引言

近些年来我国企业并购活动日趋活跃,如何发挥我国企业并购商誉等特殊无形资产的价值效应,并保持与增强在产品细分市场领域竞争优势显得愈发重要。根据Wind数据统计,2011-2017年我国上市公司财务报告中存在商誉的企业数量由816家上升到2073家,数量翻了一倍多,而企业并购商誉占所有者权益比重平均从2.39%激剧上升到28.64%。2018年三季度季报统计,我国A股共有2070家公司存在商誉,其中558家公司的商誉占总资产比重超过10%,149家公司的商誉占总资产比重超过30%,21家公司的商誉占比超过了50%,有5家公司的商誉占比甚至超过了60%。按照2006年财政部印发《企业会计准则第20号—企业合并》中明确的商誉定义,“非同一控制下企业合并中取得的被购买方可辨认净资产公允价值份额的差额,应当确认为商誉”。因此我国上市公司中产生的商誉主要是并购商誉。然而,我国上市公司中具有并购商誉的企业数量与并购商誉快速增长的同时,并购商誉能否真实反映企业产品的品牌声誉、专利技术等无形资产价值效应并能给企业带来超额业绩回报?抑或并购商誉对企业绩效或价值的影响是否还受其他重要途径因素影响制约?

对此部分学者对我国并购商誉与公司绩效或价值的经济后果等进行了探讨[1-4],然而并沒有得出比较一致的研究结论,其主要原因是以往研究忽略了并购商誉对企业绩效提升的具体影响途径。实际上商誉通过不同途径影响企业绩效,其结论可能完全不同。一般认为商誉是指能在未来期间为企业经营带来超额利润的潜在经济价值,或一家企业预期的获利能力超过可辨认资产正常获得能力的资本化价值[4],主要表现为企业产品在细分市场领域受消费者欢迎认可程度更高和企业产品市场竞争地位相比同类其他产品更强,然而现有研究鲜有从企业产品市场竞争地位角度对并购商誉产生的经济后果进行深入分析。Bloomberg(1938)[5]认为商誉是一种心态,却附着于企业,因为它能吸引购买者并使购买者对该公司及其销售产品产生依恋心理。而购买者对企业产品的依恋程度越高将会使企业产品市场吸引力提升和企业产品市场竞争地位的增强,因此企业自身的市场竞争程度是影响企业价值的重要因素,也是商誉影响企业经营绩效或市场价值的重要途径,然而,目前很少有研究涉及并购商誉与企业市场竞争程度交互效应对企业绩效价值之间的关系。吴小节等(2010)[6]通过扩展的Lanchester模型,构建了双寡头企业通过商誉积累和产品质量改进活动如何为争取市场份额而竞争的微分博弈模型。然而该文仅停留在理论模型探讨层面,未深入实证探讨商誉如何通过市场竞争对企业绩效价值产生作用影响。

本文拟从企业子细分市场竞争程度视角实证探讨我国企业并购商誉对企业经营绩效的影响效应,并试图回答以下问题:(1)我国企业并购商誉是否有利于提升企业当期和下期的经营绩效,以及并购商誉与企业产品市场竞争地位是否存在显著交互效应。(2)对于不同产品市场竞争地位企业,并购商誉对企业经营绩效是否存在显著影响差异。(3)对于不同产权性质企业,并购商誉对企业经营绩效是否存在影响差异。本文不仅研究了并购商誉和企业产品市场竞争地位交互项对企业经营绩效的影响,而且还从不同企业产品市场竞争地位,以及不同企业产权性质下检验了并购商誉对企业经营绩效的影响,直接回应了近些年市场并购商誉所产生的经济后果问题,揭示了企业产品市场竞争地位是并购商誉影响公司绩效的重要途径。本文的研究结论可以为理解我国企业并购商誉产生的经济后果提供依据,也为我国政府部门对企业并购活动及市场竞争行为的有效监管,以及对于公司自身和市场投资者的投资决策提供支持。

二、 理论分析与研究假设

企业商誉一般划分为自创商誉与并购商誉,由于我国会计准则认为自创商誉不符合会计可计量属性而不予以确认,因此本文所研究的商誉主要是指并购商誉。一般认为商誉是在未来期间会为企业经营带来超额利润的潜在经济价值,或一家企业预期的获利能力超过可辨认资产正常获利能力(如社会平均投资回报率)的资本化价值。商誉是一种综合性投入,如企业管理制度投入、发展战略投入、科技研发投入、员工培训投入、广告品牌建设投入等。这些投入资源都能在企业未来的发展道路上转变为一种有利于企业发展的能力,促进企业在未来获取超过同行业平均水平的超额收益(Superior Earnings)。协同效应(Synergy Effect)认为并购能发挥规模经济作用,加强各要素的有机结合,降低不必要的支出,并降低单位产品成本,形成经营协同效应和财务协同效应,这些都有利于企业经营绩效的提高。而且真正有商誉品牌的企业,商誉品牌越强,商誉对企业经营盈利能力越有利,不会因为短期的商誉减值而影响企业的经营绩效。但是,“狂妄假说”(Hubris Hypothesis)则指出,正是由于管理层对并购决策的盲目乐观,自身的狂妄容易导致企业的并购行为缺乏理性。代理动机假说(Agency Motives)也认为,由于企业代理关系的存在,决策者会倾向于在并购中从自身利益出发,有可能会损害企业的利益,从而导致企业资产的减值风险和企业绩效的下降。由于我国市场资本发展不完善,难以对企业公允市场价值进行准确的估量,尤其是对于非上市公司的净资产市场价值的准确评估。同时近些年来由于受市场风潮影响,企业并购过程中出现盲目追求优质资产,或受市场概念题材等炒作,以及关联交易,盈余操纵等人为因素影响,我国企业并购过程中普遍出现支付溢价过高,并购商誉占比呈现过快上升现象,并面临并购后业绩承诺未能实现,后续面临巨额商誉减值和业绩变脸的风险。因此,本文提出假设:

假设1:并购商誉对企业当期与下一期的经营绩效之间产生负相关影响。

按照产业组织理论中的“芝加哥学派”规模经济理论观点,随着企业产业规模的不断扩大,企业的市场竞争力量越强,越容易利用规模经济效应降低产品的平均生产成本,同时也能降低不必要的交易成本,从而有利于提升企业经营业绩。张伯伦的垄断竞争论[7]则认为各企业间的产品差异是造成垄断和竞争的主要原因,企业产品的差别越大,可替代产品越少,越容易实现市场竞争,掌握定价优势从而获取高额利润。垄断的市场格局能较大程度地减少技术创新的外溢性,降低技术产品被竞争企业仿造所造成的损失,因此企业更愿意大规模投入生产,也有利于企业研发投入和技术创新。但是,随着行业中企业产品市场竞争地位的进一步提高,垄断企业就会凭借其市场竞争势力并限制行业内企业之间平等竞争的机会,打乱公平竞争的市场秩序,妨碍市场经济资源优化配置;也有可能造成企业内部管理层的腐败,导致经营效率低下,从而对企业经营绩效造成负面冲击影响。即当企业产品市场竞争地位较低时,企业产品因面临行业内其他产品的激烈市场竞争而不利于企业经营绩效优势;而当企业产品市场竞争地位处于中度水平时,随着企业市场竞争地位的提升和企业规模经济效应带来的企业经营成本的下降将会促进企业绩效的提升;但随着企业市场竞争地位进一步提升到高度垄断性地位,市场竞争对企业经营业绩带来的正向效应不明显,甚至会因为企业内部管理层腐败和由于缺乏外部竞争环境压力等原因反而会造成企业经营业绩的下降。因此,本文提出假设:

假设2:对于产品竞争地位处于中度的企业,并购商誉对企业经营绩效的负相关影响程度将随着产品市场竞争地位的提升而降低。

三、 研究设计

(一)样本选取与数据收集

本文选取了2011-2015年沪深A股制造业具有并购商誉的上市公司为研究样本。由于以往学者在衡量市场竞争程度时仅深入到我国国民经济行业分类的二级或三级行业,而当今随着市场竞争的激烈和市场的不断细分,我国大量A股上市公司已经在子细分行业处于较大的市场竞争优势或已成为行业龙头企业,为了更加真实有效衡量样本企业在子细分市场领域的产品市场竞争地位程度,不同于以往学者,本文深入到国民经济四级行业分类。比如对于大类制造业的其中一个四级细分类:(C)制造业—(15)酒、饲料和精制茶制造业—(151)酒的制造—(1512)白酒制造,本文深入到1512白酒制造細分市场竞争领域以更客观真实度量企业产品市场竞争地位。但由于目前国内CSMAR、WIND和iFind等主要数据库仅统计到2015年的行业经济效益数据,因此本文研究时限截止到2015年度。同时为了保证相关数据的有效性和准确性,本文依照如下标准对样本数据进行了筛选:(1)剔除所有ST、*ST 类上市公司。(2)剔除数据不全、不连续、有异常值的公司、资不抵债的公司。(3)剔除审计意见为保留意见和无法表示意见的公司以确保样本的真实性和可靠性。根据以上标准进行筛选,本文最终选定257家制造业样本企业,总计1285个观测样本,相关数据主要来自CSMAR数据库和WIND数据库(WIND)。同时为了避免极端值的影响,本文通过Winsorize对连续型变量进行上下1%缩尾处理。

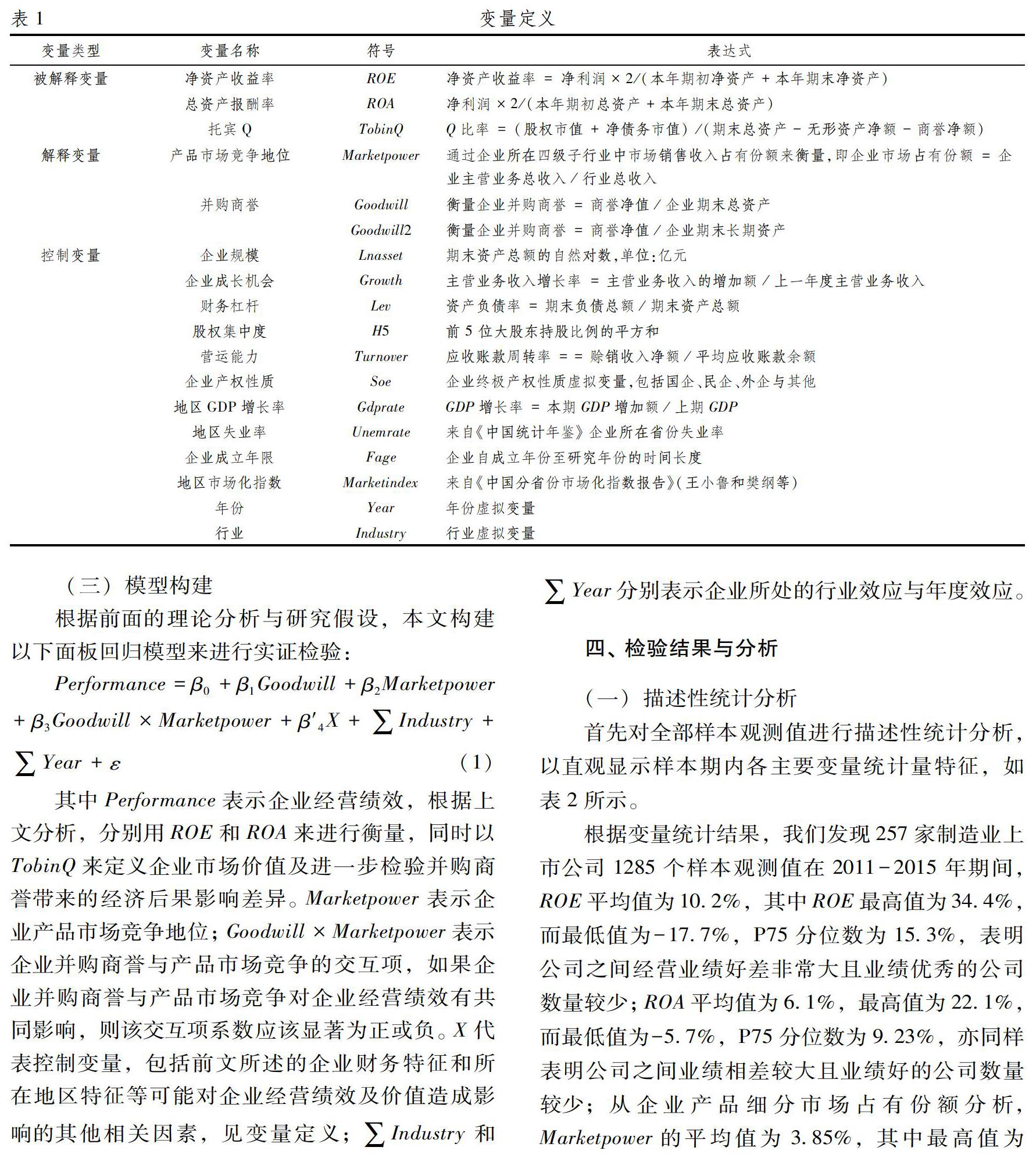

(二)变量设计

1.被解释变量。借鉴杜兴强(2009)[8]等研究,采用并购当期的总资产报酬率(ROA)来衡量公司业绩,即公司净利润除以公司总资产;同时为了进行检验研究结果稳健性,本文采用净资产收益率(ROE)即净利润除以公司的净资产作为替代被解释变量。同时,借鉴李正(2006)[9]等研究,以公司TobinQ值来衡量公司市场价值。

2.解释变量。以往学者的研究一般将商誉进行标准化,如用商誉占收购价款的比重、商誉占总资产的比重、商誉占长期资产的比重、商誉的自然对数等方法来衡量商誉。本文借鉴郑海英等(2014)[3]通过商誉净值占公司总资产比重来定义公司并购商誉。同时,本文以商誉占公司非流动资产比重来进行稳定性检验。在产业组织理论中,产品市场竞争地位难以进行精确地衡量,不同的学者相继提出了各自不同的见解和衡量方法,主要包括行业掠夺风险衡量法即行业贝塔系数(β)(Chi和Su,2014),公司间经营相似度即自然边界法(Mackey和Philips,2005),勒纳指数即价格成本边际(Price Cost Margin,PCM)(Lerner,1934),公司销售增长率相对变化(Campello,2003)等来度量。其中,美国波士顿公司创始人布鲁斯·亨德森(Bruce Henderson,1970)[10]年提出了著名的波士顿矩阵,又称为市场增长率—相对市场份额矩阵,该理论认为决定一家企业产品结构的基本因素包括两个基本因素:市场吸引力与企业实力,其中市场吸引力最重要的衡量是产品的销售增长率,而企业实力则可以包括市场占有份额、技术、设备、资金利用能力等,其中企业产品市场占有份额是决定企业产品结构的内在要素,直接体现了企业产品在同行业中的竞争实力,也为实业界衡量企业产品市场竞争地位所普遍接受。因此本文将通过企业产品在子细分市场占有份额来度量企业产品市场竞争地位,即通过单家企业的主营业务收入占该企业所处子细分行业的总营业收入来进行度量。

3.控制变量。为了更好控制内生性问题,本文从3个方面来加入控制变量因素:其一是表征企业财务特征等因素,如企业资产规模大小、企业成长机会、财务杠杆水平、营运能力大小、股权集中度、企业成立年限等;其二是表征企业所在地区的宏观经济影响因素,如所在地区GDP增长率、失业率;其三是表征企业所在地区的市场化程度大小,本文通过采用各省份市场化程度指数来进行衡量,数据来源于《中国分省份市场化指数报告》(2011-2016)[11]。同时本文亦加入了时间虚拟变量来和行业虚拟变量来调控年度效应与行业效应对研究结果造成的差异影响。

以上各变量的名称、定义及符号见表1。

(三)模型构建

根据前面的理论分析与研究假设,本文构建以下面板回归模型来进行实证检验:

Performance=β0+β1Goodwill+β2Marketpower+β3Goodwill×Marketpower+β′4X+∑Industry+∑Year+ε (1)

其中Performance表示企业经营绩效,根据上文分析,分别用ROE和ROA来进行衡量,同时以TobinQ来定义企业市场价值及进一步检验并购商誉带来的经济后果影响差异。Marketpower表示企业产品市场竞争地位;Goodwill×Marketpower表示企业并购商誉与产品市场竞争的交互项,如果企业并购商誉与产品市场竞争对企业经营绩效有共同影响,则该交互项系数应该显著为正或负。X代表控制变量,包括前文所述的企业财务特征和所在地区特征等可能对企业经营绩效及价值造成影响的其他相关因素,见变量定义;∑Industry和∑Year分别表示企业所处的行业效应与年度效应。

四、 检验结果与分析

(一)描述性统计分析

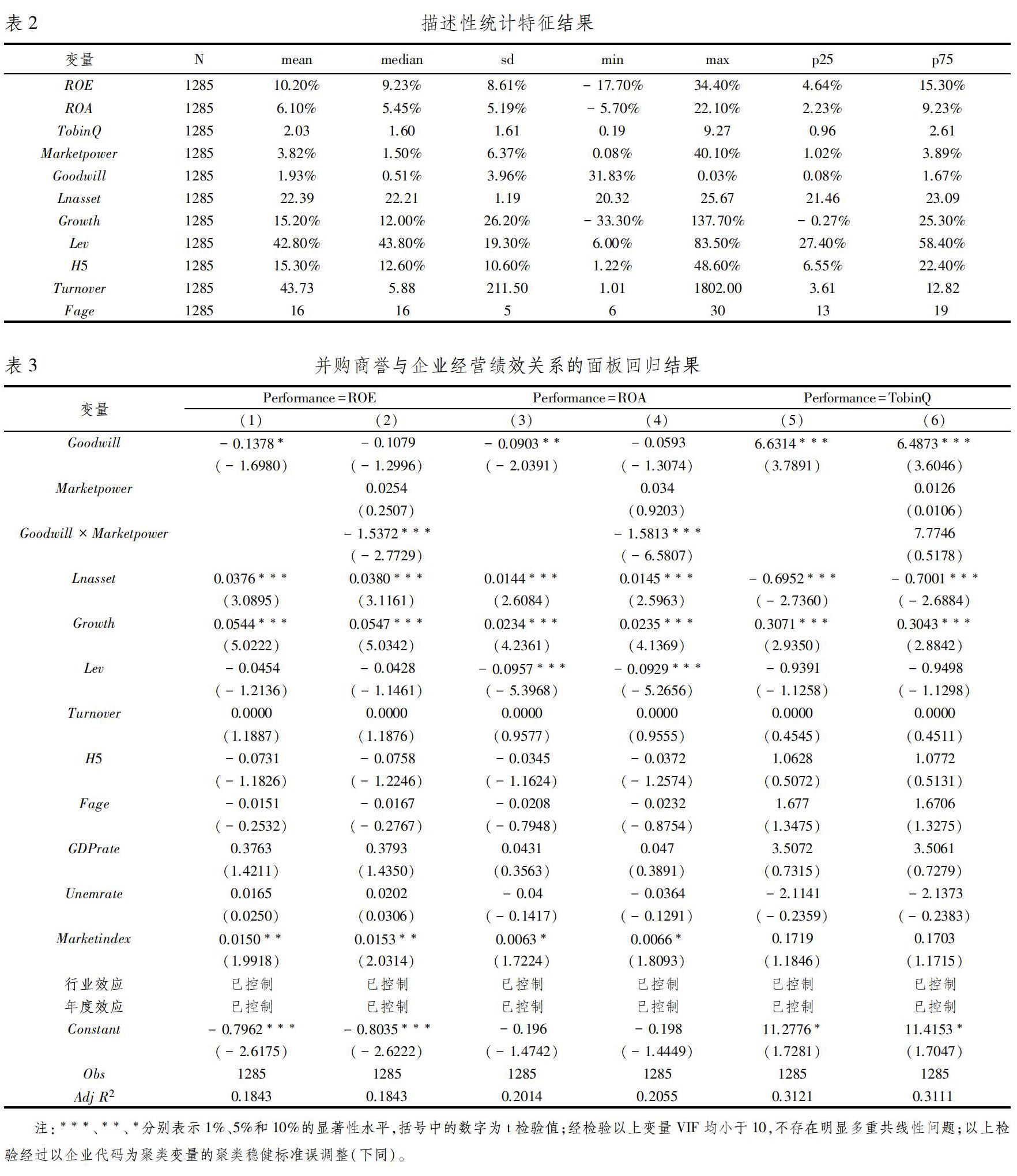

首先对全部样本观测值进行描述性统计分析,以直观显示样本期内各主要变量统计量特征,如表2所示。

根据变量统计结果,我们发现257家制造业上市公司1285个样本观测值在2011-2015年期间,ROE平均值为10.2%,其中ROE最高值为34.4%,而最低值为-17.7%,P75分位数为15.3%,表明公司之间经营业绩好差非常大且业绩优秀的公司数量较少;ROA平均值为6.1%,最高值为22.1%,而最低值为-5.7%,P75分位数为9.23%,亦同样表明公司之间业绩相差较大且业绩好的公司数量较少;从企业产品细分市场占有份额分析,Marketpower的平均值为3.85%,其中最高值为40.1%,最低值仅为0.08%, 而中位数与P75分位数为1.5%与3.89%,表明我国制造业上市公司细分行业市场占有份额相差悬殊且大多数公司的市场占有份额相对比较低下,并面临激烈的行业市场竞争;从商誉占公司总资产的比重分析,Goodwill的平均值为1.93%,最高值达到31.83%,而最低值为0,中位数与P75分位数为0.51%与1.67%,表明样本公司商誉净值占公司总资产的比重相差悬殊且大多数公司的商誉净额占比相对较低。其他控制变量的统计特征如表2所示。

(二)并购商誉与企业经营绩效的关系检验

通过模型(1)本文对并购商誉与企业经营绩效的影响关系进行检验,表3报告了检验结果。从第(1)与(3)列回归结果发现Goodwill与公司经营绩效分别之间在10%或5%水平上存在显著负相关影响,回归系数分别为-0.1378与-0.0903,表明公司并购商誉价值越高,则越不利于提升公司的经营绩效。从第(2)与(4)列回归结果发现Marketpower的回归系数为正且不显著异于0,Goodwill的回归系数为负且不显著异于0,Goodwill×Marketpower与企业经营绩效在1%水平上存在显著负相关影响,并且经F检验发现Goodwill+Goodwill×Marketpower的系数在1%水平上显著异于0,以及Marketpower+Goodwill×Marketpower系数在1%水平上显著异于0,表明相对于企业产品市场竞争地位较低的公司,产品市场竞争地位较高公司在并购商誉价值越高时越不利于企业经营绩效的提升;相对于并购商誉价值低的公司,并购商誉价值较高公司的产品市场竞争地位不利于公司经营绩效的提升。由于我国制造业公司总体市場占有份额较低,本检验结果表明即使公司市场占有份额有所提升但总体上仍然面临市场的竞争激烈,相比之下公司并购商誉对公司经营绩效的负向影响更为显著。因此,假设1得到了验证。该结果与一般商誉含义的认识不相符,即商誉是指能在未来期间为企业经营带来超额利润的潜在经济价值,或一家企业预期的获利能力超过可辨认资产正常获得能力的资本化价值[4]。由于我国会计准则认为自创商誉不符合会计可计量属性而不予以确认,因此我国企业入账的并购商誉更多的是非同一控制下溢价合并所产生的并购商誉。企业并购过程中适度合理确认并购商誉将有利于并购企业改善经营业绩,但如果企业并购过程中过度追捧并购商誉并支付过高溢价将可能面临后续商誉减值的风险,包括造成企业绩效的下降[12]。因此不难理解我国企业资产中商誉净额所占比重越大,则反而越有可能给企业经营绩效带来负向影响效应。而本文进一步检验并购商誉二次方项对企业经营绩效可能带来的影响,结果发现均不存在显著关系。从第(5)-(6)列回归结果发现,Goodwill与TobinQ在1%水平上显著正相关,即企业并购商誉越大,则企业当期市场价值越大。在其他控制变量方面,Lnasset与企业经营绩效和市场价值在1%水平上存在显著正相关,即企业资产规模越大则企业经营绩效与市值表现越大;Growth与企业经营绩效在1%水平上正相关,即企业成长机会越大则企业的经营绩效与市值表现越大;Lev与ROA在1%水平上显著负相关,即企业的资产负债率越高则企业绩效越低。Marketindex与企业绩效在5%-10%水平上正相关,即企业所在地区的市场化程度越高则企业绩效表现越好。

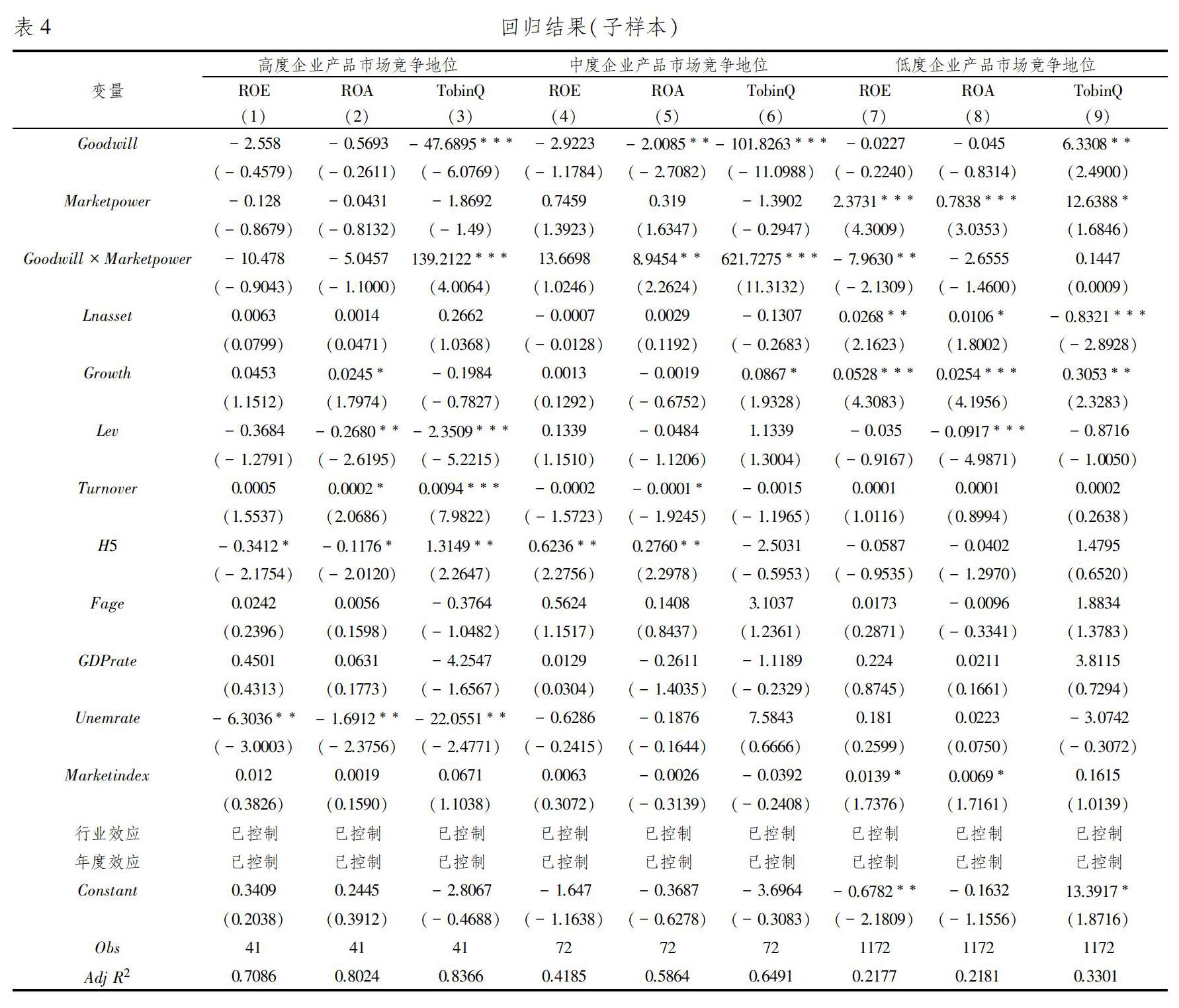

(三)不同市场竞争地位下并购商誉与产品市场竞争交互项对企业经营绩效的影响

进一步检验并购商誉对企业经营绩效的影响是否因企业面临产品市场竞争地位不同而存在影响差异。根据上文表2统计,我国制造业上市公司的产品市场占有份额相差悬殊,80%的样本企业市场占有份额处于0%—5%区间范围,为了深入探讨企业产品市场占有份额地位差异对企业经营绩效的影响,参照以往文献与实务界划分标准,按照企业产品市场占有份额大小将样本企业的市场垄断地位分成3类子样本:如果Marketpower20%,则表明该类企业产品市场竞争地位较高,即企业产品面临来自其他企业同类产品的市场竞争程度较低;如果10%Marketpower<20%,则表明该类企业产品市场竞争地位处于中度;如果Marketpower<10%,则表明该类企业产品市场竞争地位较低,即企业产品面临来自其他企业同类产品的激烈市场竞争。本文的划分和经济学中的划分存在差异,主要考虑到虽然本文中样本公司所处行业划分已经深入到四级子细分市场领域,但在企业实际经营过程中,四级子细分行业市场还难以真正反映企业在最细分市场领域所处的产品市场竞争态势。

表4报告了企业处于不同市场竞争地位条件下并购商誉与产品市场竞争地位交互项对企业经营绩效及市场价值的影响。从(1)-(3)列回归结果发现,对于处于产品市场竞争地位较高公司样本组,Goodwill×Marketpower与企业经营绩效之间负相关但不显著。Goodwill与TobinQ在1%水平上显著负相关,回归系数为-47.6895,同时Goodwill×Marketpower在1%水平上显著正相关,而且F检验发现Goodwill+Goodwill×Marketpower在1%水平上显著异于0,即对于产品市场竞争地位较高的公司样本,并购商誉越高则企业市场价值越低,但该负相关程度将随着企业产品市场竞争地位提升而受到削弱。从(4)-(6)列回归结果发现,对于产品市场竞争地位中度的公司样本组,Goodwill与ROA在10%水平上显著负相关, Goodwill×Marketpower与ROA在10%水平上显著正相关,并且Goodwill+Goodwill×Marketpower在5%水平上显著异于0,表明对于产品市场竞争地位中度的公司,并购商誉与企业经营绩效的负相关程度将随着企业产品市场竞争地位的提升而降低。Goodwill与TobinQ在1%水平上显著负相关,Goodwill×Marketpower与TobinQ在1%水平上显著为正,并且Goodwill+Goodwill×Marketpower在5%水平上显著异于0,表明对于产品市场竞争地位中度的公司,并购商誉与企业市场价值的负相关程度将随着企业产品市场竞争地位的提升而降低。从(7)-(9)列回归结果发现,对于产品市场竞争地位较低的公司样本组,Goodwill与企业经营绩效负相关但不显著,Marketpower与企业绩效在1%水平上均显著正相关,Goodwill×Marketpower与企业绩效在5%水平上显著负相关,而且Goodwill+Goodwill×Marketpower在1%水平上显著异于0,即对于产品市场竞争地位较低的公司,企业产品市场竞争地位越高则越有利于企业绩效提升,但该正相关程度将随着企业并购商誉的增加而受到削弱;相对于并购商誉较低企业,并购商誉较高企业的产品市场竞争不利于企业经营绩效的提升。Marketpower与TobinQ在5%水平上显著正相关,Goodwill与TobinQ在10%水平上显著正相关,Goodwill×Marketpower的回归系数为正但不显著,表明对于产品市场竞争地位较低的公司,公司并购商誉越高,企业产品市场竞争地位越强,则越有利于企业市场价值提升。因此,本文假设2得到了验证。

(四)不同产权性质下并购商誉与产品市场竞争交互项对企业经营绩效的影响

进一步检验企业不同类型终极产权性质下并购商誉与产品市场竞争交互项对企业经营绩效的影响差异性。通过对全部样本企业按终极控制人产权性质进行分类统计,发现国有企业占全部样本企业家数的39.38%;民营企业占全部样本企业家数的53.07%。外资企业仅占全部样本企业家数的3.74%;其他类型企业占全部样本企业家数的3.81%。国有企业与民营企业合计占全部样本企业家数的92.45%。因此全部样本企业观测值中主要以国有企业与民营企业为主。进一步按国有企业与民营企业产权性质进行分组回归,以分别考查并购商誉与产品市场竞争地位交互项对企业经营绩效及市场价值可能造成的影响差异。表5报告了检验结果,其中:

对于国有企业样本组,Goodwill与ROE回归系数为负且不显著;Goodwill与ROA回归系数为正且不显著,但通过对交互项去均值化后发现Goodwill与ROE回归系數依然为负。 Goodwill×Marketpower与ROA在1%水平上显著负相关,回归系数为-1.7614,而且Goodwill+Goodwill×Marketpower在1%水平上显著异于0,以及Marketpower+Goodwill×Marketpower在1%水平上显著异于0。该结果表明,对于国有企业样本,相对于产品市场竞争地位较低企业,产品市场竞争地位较高企业的并购商誉不利于企业经营绩效的提升;相对于并购商誉较低企业,并购商誉较高企业的产品市场竞争不利于企业经营绩效的提升。

对于民营企业样本,Goodwill与企业经营绩效在10%水平上显著负相关,Marketpower与企业经营绩效在5%水平上显著正相关,Goodwill×Marketpower与企业经营绩效在1%水平上显著负相关,回归系数分别为-2.9349和-2.6274,绝对值均要高于国有企业交互项的回归系数,表明并购商誉与产品市场竞争地位的负向交互效应在民营企业更加显著。同时F检验发现Goodwill+Goodwill×Marketpower在1%水平上显著异于0,以及Marketpower+Goodwill×Marketpower在1%水平上显著异于0。该结果表明,对于民营企业样本组,产品市场竞争地位越高则越有利于提升企业经营绩效,但该正相关程度随着企业并购商誉提高而受到削弱;企业并购商誉越高则越不利于企业经营绩效的提升,并且该负相关程度将随着企业产品市场竞争地位提升反而得到增强效应。

从第(3)与(6)列回归结果发现,无论是国有企业还是民营企业样本,Goodwill与TobinQ在1%水平上显著正相关,而Marketpower与TobinQ回归系数正相关但不显著,表明无论是对于国有企业还是民营企业,并购商誉占比越高则越有利于企业市场价值提升。

五、 稳健性检验

由于并购商誉主要体现为企业的非流动资产,为了进行稳健性检验,本文重新定义企业并购商誉(Goodwill)=企业账面商誉净额占企业净资产的比重来衡量,以降低不同企业因举债规模不同对总资产可能造成的差异影响,并重复以上检验过程,发现研究结果保持高度一致。由于本文主要以中国制造业上市公司为研究样本,其中部分行业上市企业样本数量较少,本文剔除样本数量少于15家的行业,并重新对剩余行业样本企业进行上述过程检验,结果发现模型检验结果与前文保持稳健。为了避免以上检验过程中可以出现的内生性问题,本文通过主要解释变量的一期滞后项作为工具变量对以上研究过程进行重新检验,发现上述研究结论仍然保持基本一致。由于以上研究过程均经过以公司代码为聚类变量的聚类稳健标准误调整,以消除可能存在的异方差和自相关的干扰,本文通过采用非聚类稳健标准误并重复上述研究过程,发现并没有改变上述研究结论。

六、 研究结论与启示

本文利用2011-2015年我国沪深A股制造业中具有并购商誉的上市公司为研究样本,通过采用双向固定效应面板模型,考查了并购商誉与企业产品市场竞争地位交互项对企业经营绩效及市场价值的影响关系效应,结果发现:并购商誉与企业产品市场竞争地位存在显著负向交互效应,并购商誉越高的企业产品市场竞争地位不利于企业经营绩效提升。对于产品市场竞争地位中度的企业,并购商誉与经营绩效呈显著负相关,但该负相关程度将随着产品市场竞争地位提升而受到削弱;对于产品市场竞争地位低度的企业,并购商誉与企业经营绩效的负相关程度将随着产品市场竞争地位的提升而得到了增强。相对于国有企业,民营企业并购商誉与产品市场竞争地位的负向交互效应更加显著。无论是国有企业还是民营企业,并购商誉越高的企业产品市场竞争地位均不利于企业经营績效提升。同时无论是国有企业还是民营企业,并购商誉对企业市场价值均呈现显著正相关影响,但在不同产品市场竞争地位企业之间存在显著影响差异。

近些年我国发生的许多企业并购商誉案例中普遍存在着盲目追求“优质资产”而支付过高溢价,并购商誉被严重高估且面临后续巨额商誉减值的风险。因此为了真正体现商誉本身的价值,一方面要完善我国资本市场,提高公司并购活动中并购商誉公允价值的评估质量;另一方面要加强对商誉信息披露的监管,避免并购商誉泡沫化和利益输送操纵空间等;要对会计事务所、第三方资产评估机构等专业人员进行培训与监管,以提升我国金融市场中介的国际化服务水平。

参考文献:

[1] Bens D A,Heltzer W,Segal B. The information content of goodwill impairments and the adoption of SFAS142[J].Journal of Accounting, Auditing and Finance,2007,26(3):527-555.

[2] Chalmers K G,Goodfrey J M,Webster J C. Does a goodwill impairment regime better reflect the underlying economic attributes of goodwill?[J].Accounting & Finance,2011,51(3): 634-660.

[3] 郑海英,刘正阳,冯卫东. 并购商誉能提升公司业绩吗?——来自A股上市公司的经验证据[J].会计研究,2014(3):11-17.

[4] 葛家澍,杜兴强. 中级财务会计[M].北京:中国人民大学出版社,2007.

[5] Bloomberg L. The Investment Value of Goodwill[D].Johns Hopkins University,1938.

[6] 吴小节,汪秀琼,龙志和,等. 基于商誉的双寡头企业广告与产品质量竞争策略[J].管理学报,2010,7(8):1152-1158.

[7] Chamberlain E. The Theory of Monopolistic Competition[M].Harvard University Press,1933

[8] 杜兴强,郭剑花,雷宇.政治联系方式与民营上市公司业绩:“政府干预”抑或“关系”?[J].金融研究,2009(11):158-173.

[9] 李正.企业社会责任与企业价值的相关性研究——来自沪市上市公司的经验证据[J].中国工业经济,2006(2):77-83.

[10]中国注册会计师协会.企业战略与风险管理[M].北京:中国财经经济出版社,2018.

[11]王小鲁,樊纲,胡李鹏. 中国分省份市场化指数报告(2018)[M].北京:社会科学文献出版社,2019.

[12]张丽达,冯均科. 不同产权下上市公司商誉减值与绩效变动研究[J].西北大学学报(哲学社会科学版),2016,46(6):106-111.

(责任编辑:李江)