论美国经济金融化对收入不平等的影响机制

2020-10-15张荣君

张荣君

(中国人民大学经济学院 北京 100872)

20世纪80年代以来,美国经济呈现明显的金融化趋势,而金融化本质上是“资本主义经济重心从生产向金融的长期转移”,美国经济的核心由传统的制造业等非金融部门逐步转向金融、保险等部门转移。这实际上是资本主义的全面转型,这意味着大型金融、它们创造和出售的金融“产品”及他们衍生的利润日益主导着美国经济,对于美国经济来说,大型金融公司及其产生金融交易已经或者即将变的比所有物质产品和所有其他类型的服务的生产更为重要。

这一趋势使得美国的经济结构发生变化,同时对国家财富分配的收入分配产生深远影响,促使国家财富分配和收入分配差距不断增大。尤其是1980年后,随着经济金融化程度的不断加深,美国基尼系数由1979年的31.6%上升到2016年的41.5%,增幅达到31.3%。[1]

一、美国经济金融化对收入分配的影响机制

经济金融化本质上是“资本主义经济重心从生产向金融的长期转移”[2],对于美国经济来说,大型金融公司及其产生金融交易已经或者即将变的比所有物质产品和所有其他类型的服务的生产更为重要。

统计数据同样印证了这一结论。从财务利润占美国公司利润总额的比例可以清晰看出,金融部门相对于非金融部门的增长明显,1960年金融公司财务利润占国内公司利润总额比例仅为17%,1987年上升至20%,2005年到达峰值44%,在2007年下降至27%(处于金融危机的边缘),2009年反弹至31%,2011年上升至33%。相比之下,美国国内制造业的财务利润占国内公司利润总额却急速下降。1980年该比例为47%,1990年下降至38%,2000年下降至24%,2007年降至20%,2011年降至18%[3]。

伴随着金融部门的崛起和实体经济的衰退,催生了非金融部门的资本化。非金融企业开始直接或间接的参与金融市场,利润的源泉从生产性资本向金融资本不断转移,金融资产比重不断提高。直接促使非金融企业转变原有的企业治理目标,企业治理目标逐渐转变为股东价值最大化。

基于共同的利益,非金融部门和金融部门在加强对劳动的剥削上的利益日益趋向一致,金融市场成为整个资产阶级(包括工业资本家和金融资本家)加强资本对劳动剥削的场合。[4]

金融主导的资本主义经济体系下,来自资本的报酬或资本价格水平远高于劳动要素的报酬或劳动价格水平,逐渐形成了金融市场为基础的收入分配和再分配机制,从而导致了家庭收入的资本化,从而加剧收入不平等和工人工资停滞。家庭资本化主要表现为在金融市场为基础的持股计划和社会保障的私人化两个方面。

(一)金融市场为基础的员工持股计划

从1980年代末开始基于股东最大化的公司治理目标,为了解决经营代理权问题,公司改变原有的薪酬考核机制,开始实施以金融市场为基础的员工持股计划。员工持股计划试图通过这一奖励CEO和高管的方式,将管理层利益与股东们的权益捆绑到一处。根据米尔顿·弗里德曼所说,这将激励行业领袖们不断提高所属公司股票价格,以此来“最大化股东利益”——换句话说,股价成为了新经济政策下企业CEO们的全部企图和最终目的。研究表明,美国顶层1%收入份额的增长主要受顶层薪资(包括工资、薪金、奖金、股票期权和养老金)的增长推动[5],得益于员工持股计划,顶层前1%高层管理者(工薪富豪)的薪酬迅速上升。

1980年后,股票期权成为了商业精英们牟取惊人财富的康庄大道。公司董事会年年都会奖励CEO和其他高管们数额巨大的公司股票或期权——要么免费赠送,要么就是以极为划算的价格出售。和普通的股东们不同,这群公司权贵们手中的股票完全不会面临下行风险。因为,只有当公司股价上涨时,他们才会行使其股票期权。上世纪八十年代,只有大约30%的CEO获赠了股票期权,可是,到了1994年,70%的CEO都有了。出售股权的收益如同天文数字,足以让一个之前只是相对富裕的企业高层跨入超级富豪阶层。工商界和华尔街的顶级精英们占据了美国最富有人群的60%——最富有的那千分之一的60%。股票期权则是成就企业超级富豪的主要手段。[6]

高管通过期权获得了极大收益,而普通员工却不能因此获益,股权的分配极不均衡,普通员仅有少量或者没有的期权份额。员工持股计划的实施虽然导致工人拥有了一定的“资本权利”,但其设立的根本目的便不是改善普通员工的收入情况,绝大多数股权集中于股东和高层管理者手中。员工持股计划的实施使得企业高管和经营层与普通员工的收入差距迅速拉大。

(二)私有化的社会保障制度

社会保障的私有化,则进一步增加了普通劳动者的财务负担。进入70年代以后,随着实体经济的衰落以及竞争的加剧,美国开始实施社会保障的私有化,主要体现为将联邦政府的在社会保障中的职能逐渐从直接责任者向监督者转变,提高社会福利机构的私有化程度,建立以私营保险为主、政府保险为辅、个人自愿保险为补充的多重保障机制,实行年金保险储蓄,建立现收现付和积累相结合的社会保障基金制度。[7]

社会保障私有化的重要工具是将社会保障基金从“按需付费”模式转变为资本化和筹资模式。例如,原由企业承担的固定收益养老金计变为个人固定缴款计划(例如401I-k)。退休储蓄计划和保险费用由企业和员工共同承担。养老金改革的实质是实现工资的一部分向资本市场的转移,为资本市场注入资金以推动资产价格膨胀,进而通过基金投资保值增值。[8]社会保障的私有化使社会保障从国家和公司的负担变成了对个人的负担,并增强了劳动力对资本的依赖。

对企业的劳动者来说,由雇主提供的医疗保险计划明显呈现覆盖范围变小,自负比例上升的趋势。雇主提供的医疗保险计划的覆盖比例从1979年的69%变为2010年的51%[9],与此同时,劳动者自己支付的医疗保险费用和自负比例在增加。从1995年起,社会保险中雇员负担的份额就超过了雇主负担的份额,并在两者的差距在逐步拉大。

由于家庭部门需要从市场上获得住房,医疗和教育等社会保障,并且家庭部门的债务负担增加,因此社会保障的私有化不可避免地伴随着家庭消费的信贷化,导致家庭部门债务增加,家庭部门通过借人和持有金融资产更多地参与了金融的运行,成为了金融资本获取利润的重要部门,金融实现了对工人工资收入以及储蓄的“金融掠夺”。[10]家庭收入的资本化,本质不过是把产业工人所创造的剩余价值甚至价值资本化为债务收入,使工人无法实现净财富的留存,进一步拉大了贫富差距。

二、经济金融化背景下贫富差距的扩大

(一)美国收入不平等的现状

为观察美国国民收入不平等程度总体趋势,首先将美国成年人数按收入水平平均分为100份。分别是P0-P100,并为了便于计算,本文将100份分为3个等级:高收入阶层(前10%),中等收入阶层(中间的40%)及低收入阶层(最低的50%)。通过对比不同等级税前国民收入占总收入的比重,可以清晰地看出美国收入不平等的变化。

注:本文采取的收入为本文所使用的为国民收入(NI),即GDP减去固定资本消耗(资本损耗)加上净外来收入。

1.美国整体的国民收入份额分析

首先对美国整体的国民收入成人等分份额的变化趋势进行分析:

从表1来看,自1980年至2019年,可以明显看出除高收入阶层(前10%)份额不断上升以外,中等收入阶层(中间的40%)及低收入阶层(最低的50%)份额均在逐年下滑。

表1 美国不同等级的税前国民收入份额

其中高收入阶层(前10%)份额从1980年的34.69%升至46.78%,增幅高达12.9%;而低收入份额不仅份额的绝对值非常小(2019年仅有12.67%),而且从1980年至今每年以不低于1%降幅下滑,明显呈现出的富人更富,穷人更穷的两级化趋势。

2.前10%的国民收入份额分析

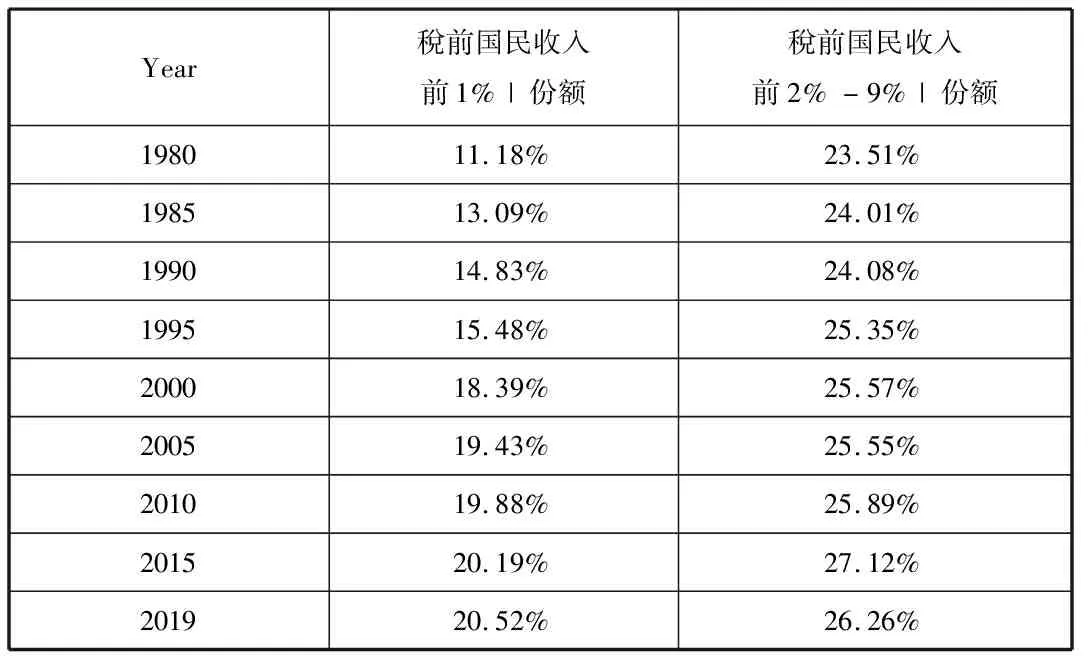

为了进一步明确美国高收入阶层的收入变化情况,我们将最高阶层再细分为最富有的前1%与2%-9%两个区间,进一步对美国高收入阶层的收入变化情况进行分析,表2为美国前1%与2%-9%的税前国民收入份额情况:

表2 美国前1%与2%-9%的税前国民收入份额:

我们从表2可以明显看出,从1980年至2019年,收入2%-9%的收入份额变化不大,增幅仅为2.75,%,而收入前1%人群的收入占比显著增加,份额从11.18%上升至20.52%。1%的超级富豪拥有了国民总收入的20.52%,占据了大量的财富。由此我们可以得出结论,美国收入不平等最显著特征表现为最富有阶层(收入前1%)人群收入的快速增长。

3.美国整体的国民平均收入分析

为了研究三个阶层收入绝对值的情况,我们最后对美国整体的国民收入成人等分平均收入的变化趋势进行分析:

我们从表3可以明显看出,从1980年至2019年,美国前10%尤其是前1%的收入增长明显,在1980年,前1%平均收入是中等收入阶层的10倍,对底层收入阶层的28倍,这一倍数在2019年分为上升为20和80倍,贫富差距明显拉大。

表3 美国不同等级的税前国民平均收入

综合以上研究,我们可以得出结论美国收入不平等最显著特征表现为最富有的前1%人群收入的快速增长。

结论

通过对美国经济金融化对收入贫富差距的变化的影响研究发现,1980年以来,美国经济呈现明显的金融化趋势,美国的经济重心从生产向金融的转移。伴随着金融部门的崛起和实体经济的衰退,催生了非金融部门的资本化,非金融企业开始直接或间接的参与金融市场,利润的源泉从生产性资本向金融资本不断转移,直接促使非金融企业将企业治理目标逐渐转变为股东价值最大化。基于共同的利益,非金融部门和金融部门在加强对劳动的剥削上的利益日益趋向一致,金融市场成为整个资产阶级(包括工业资本家和金融资本家)加强资本对劳动剥削的场合。美国逐渐形成了金融市场为基础的收入分配和再分配机制,从而导致了家庭收入的资本化。

家庭收入资本化一方面通过员工持股计划迅速提升高管及顶级精英阶层的收入,一方面将原由政府和企业承担的社保障责任转嫁至个人,使员工的储蓄转移为债务收入,加剧美国收入分配的不平等程度,迅速拉大了贫富差距。

对美国税前国民收入的分析也印证了这一点,美国收入不平等最显著特征表现为最富有的前1%人群收入的快速增长。美国1980年之后前1%的高管和精英阶层得益于员工持股计划,其收入迅速上升。前1%的高收入阶层税前国民平均收入从1980年的48.81万美元上升至154.8万美元,份额从1980年的11.18%上升至20.52%,其平均收入相对于中等收入阶层(中间40%)的1980年的10倍升至2019年的20倍,相对于低收入人群(最低50%)阶层从1980年的28倍升至2019年的80倍。

自2013年以来,我国的贫富差距也在逐渐拉大,我国基尼系数在0.4以上,超过了国际认可的收入分配差距警戒线,也高于全球平均水平0.44。缓解贫富差距的继续拉大已经成为我国目前亟待解决的问题,美国的金融发展路径比较成熟和具有代表性,明确经济金融化与贫富差距之间的关系有助于探寻改善收入分配差距的途径具有深刻的理论和实证的意义。