ESG评级会影响基金申购吗?

2020-09-08邱慈观张旭华

邱慈观 张旭华

ESG投资是在投资流程中纳入环境(environmental)、社会(social)及公司治理(governance)因素,譬如实体企业的碳排放量、产品安全及会计透明性等。当然,既然是投资,ESG投资肯定关注回报与风险,这点与传统投资并无二致,但此外它又加上第三个维度――ESG特质。

ESG投资在国内形成热门话题,是最近两三年的事,但它在欧美已发展了近半个世纪。特别是,ESG投资于1970年代崛起,其后历经几个变革阶段,至今跃为主流投资。依据2018年统计,ESG投资在全球投资人组合中的占比,平均高达35%。这表示,投资人每投资3元,其中1元就投资于ESG资产。

那么,当投资人想做ESG投资时,是否一定要选择ESG贴标产品呢 倘使不是,则在多种产品选择里,投资人如何区别其ESG特质呢 对于这些问题,我们通过基金类产品来回答。

以基金和ETF类投资看,产品可分两类,一类有ESG标签,另一类没有。ESG贴标基金除了说明书上有“指定ESG受托管理”等字眼外,通常会取个顾名思义的名字,如低碳领袖基金、中证ESG 120策略指数等。另一类是没贴标的产品,如先锋大型股基金、华夏沪深300 ETF等。

从基金管理规模看,ESG贴标产品只占全部产品的2%,倘使ESG投资人只认ESG贴标产品,可选择范围就相当狭窄。那么,对于未贴标的基金产品,投资人怎么判断其中的ESG质量 是否有这方面的评级呢

针对基金做的ESG评级

一般的基金评级已经存在相当一段时间,专业投资人对它并不陌生,特别是其中的晨星(Morningstar)评级和理柏(Lipper)评级,更是广为人知。这类评级是以基金的风险与回报为关注点的传统评级,背后以现代投资组合理论为基础。该理论从上个世纪1950年代发展到1970年代,而贡献卓越的大师都获得了诺奖,包括资本资产定价模型的奠基者夏普。

不过,传统评级不提供ESG信息。当ESG投资蔚为风潮,投资人对基金的ESG信息需求量增加时,相关的评级系统就出现了。

ESG Fund Rating是针对基金及ETF类产品做的ESG评级,评级对象不是个股,而是投资组合。不过,组合由个股形成,故个股的ESG评级决定了组合的ESG评级。

ESG Fund Rating在国际上已经展开四年,由晨星领先启动。晨星是一家金融服务公司,先前就以一般的基金评级而知名,但它针对日渐茁壮的ESG投资市场,于2016年推出ESG Fund Rating,范围涉及股权及债权两类资产,覆盖全球两万多只基金及ETF。

晨星之后,几家知名的金融服务公司都陆续推出ESG Fund Rating,而目前最完整的有MSCI、标普、Refinitiv等。

晨星可持续性评级

晨星对基金有两套评级:传统评级和ESG评级。但无论哪一套,基金评级都基于其组成的评级而得出。另外,无论技术复杂度,晨星评级结果的呈现都简单明白、易于理解。

晨星的传统评级:星评级

晨星于1985年推出的星评级(Star Rating)系统。与其他传统评级一样,星评级系统建立在现代投资组合理论的基础上,以风险和回报两个维度为主要关注点,而基金的夏普比率是比较基金优劣的一个重要指标。但因基金的申购、营销、管理等各种费用都会影响基金回报,故评级时也将费率纳入考虑。

星评级系统基于这三个因素而形成,受评基金可以获得一颗星到五颗星的评级,星数越多评级越高。基金评级是相对结果,而非绝对结果,受评基金的评级呈正态分布。

星评级系统里没有ESG信息,当这类信息需求出现时,晨星推出了可持续评级系统。这里很自然的一个问题是,晨星何以不把ESG信息并入原有的星评级系统,而须单独推出另一个评级系统呢 这个问题很重要,却没有满意的答案。特别是,迄今学者仍在摸索,尝试找出一个更全面、更圆融的理论,把ESG维度和传统金融学里的风险及回报两个维度进行整合。因此,目前晨星的ESG评级也独立于星评级系统之外,留下进一步整合的空间。

晨星的ESG评级:球评级

晨星于2016年3月以“可持续评级”(Sustainability Rating)为名,推出其ESG评级系统,以帮助投资人在投资流程中纳入第三个维度的考虑。2019年晨星更强化了原先的评级内容,不再泛论ESG,而纳入了“实质性ESG风险”的概念。更具体地,一家企业的实质性ESG风险会影响其财务底线,而企業对实质性ESG风险的暴露及管理情况更反映出其ESG质量。基金的ESG评级是组合中个股之ESG评级的加权平均数,而当一只基金中 2/3的个股都有ESG评级时,晨星就会对它做ESG评级。

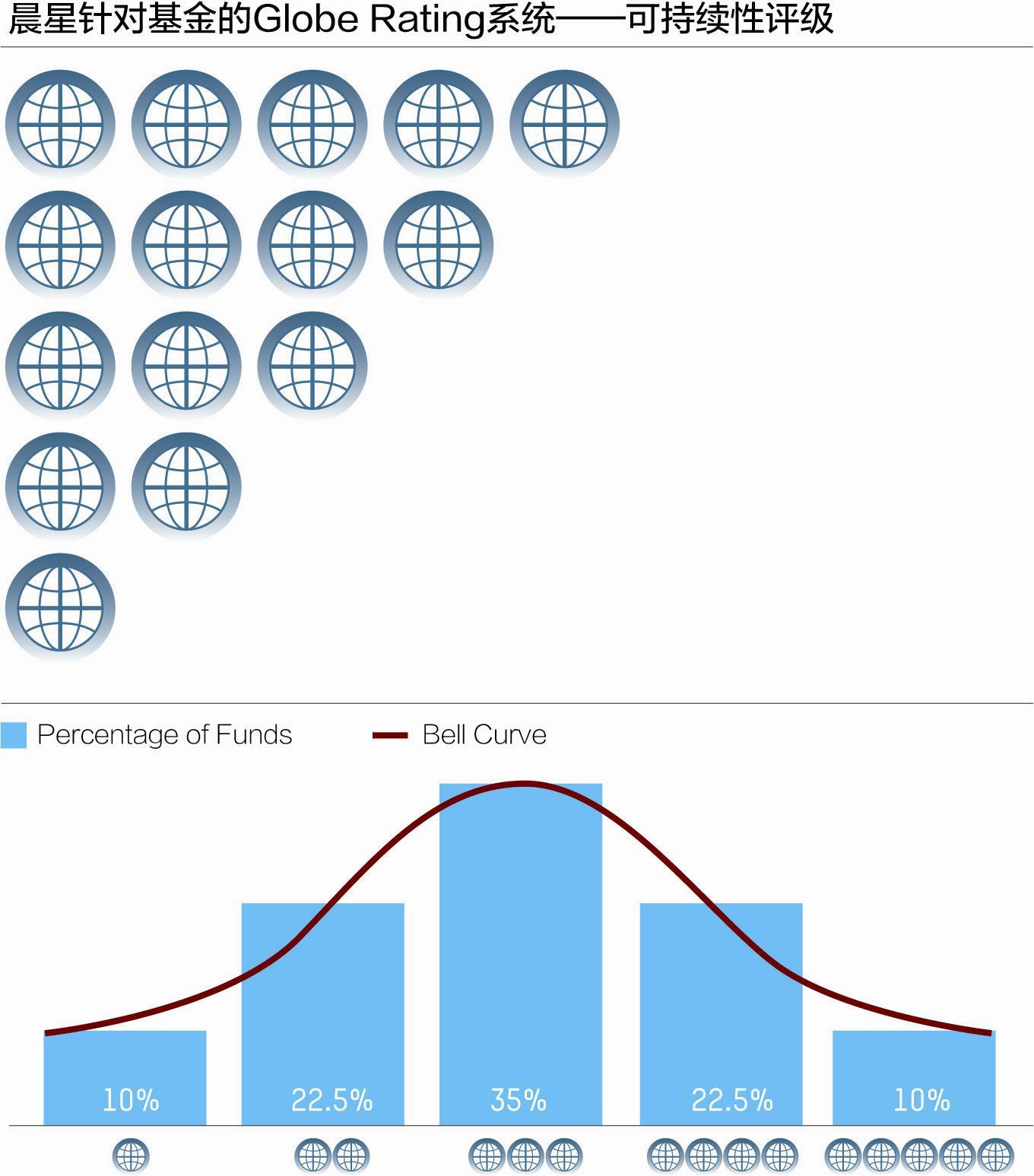

为了和星评级系统对比,晨星设计了一个球评级(Globe Rating)系统,球数从一颗到五颗,其多寡则反映受评基金的ESG质量。一只基金的评级是与一群性质类似基金相比而得出的,而评级呈正态分布,其中最好的10%得五球,其次的22.5%得四球,再次一等的35%得三球,更差的22.5%得二球,最差的10%得一球。

由上可知,ESG Fund Rating的评级对象是全部的基金样本,而不仅限于原先贴标的ESG基金。这无疑扩大了ESG投资的潜在客户基础:借由球评级所传递的ESG质量信息,可持续投资的宽广市场是一般民众都能触及的。换言之,任何人都可让其组合更具可持续性,譬如对1球基金做赎回,再把资金用来申购5球基金。

不过,球评级也增加了投资决定的难度。基金现在有两个评级,一个是基于风险和回报的Star Rating,另一个是基于ESG特质的Globe Rating。当两个系统对一只基金的评价相同时,投资人容易做选择,但当评级分歧时,投资人必须考虑可持续性的价值,而后做选择。譬如,当两只同为5星的基金,但其中一只5球,另一只3球,则投资人如何选择

真实世界里,的确出现了这种情况。以先锋大型股基金(Vanguard PRIMECAP)和富达成长基金(Fidelity Growth Company)来看,两只都是5星级,表示它们在收益、风险及费率等维度的整体表现相当。但在球系统下,先锋是5球,富达是3球,故前者的ESG质量应该优于后者。基于球评级对两只基金的优劣看法,肯定ESG价值的投资人此时可能会做出回应,譬如考虑申购ESG评级较佳的先锋大型股基金,而放弃富达成长基金。

ESG评级对基金申购的影响

ESG评级对投资人资产配置的影响,迄今欠缺全面性研究,但个别研究已经出现。譬如,过去基金没有ESG评级,但当晨星公布球评级结果时,评级差异会促使投资人做出回应吗

特别是,晨星首度公布其ESG评级,为研究者提供了一个天然的实验场所,观察评级对基金流向的影响,并推断投资人对ESG价值的认同。另外,当这种外来冲击发生时,基金基本面并未改变,此时申赎金额的改变纯粹是对ESG评级本身的回应。

针对基金ESG评级和其申赎金额之间的因果关系,芝加哥大学的哈兹玛教授及苏士曼教授以晨星球评级作为实验情境,研究了投资人对基金之ESG质量的反应。

研究结果指出,晨星公布基金的ESG评级会引发投资人回应,1球基金明显有资金净流出,而5球基金明显有资金净流入。具体言之,被冠以“低ESG评级”的基金,受到投资人摒弃,造成了120亿美元的资金净流出。反之,被冠以“高ESG评级”的基金,受到投资人青睐,造成了 240亿美元的资金净流入。

投资人为何对ESG评级做出回应

哈兹玛等两位教授的研究指出,基金的ESG质量差异会驱动投资人重新配置资产,但背后的理由为何呢 有关于此,哈兹玛等教授提出机构压力因素、信号因素与社会导向因素等三个可能理由,并分别以数据或实验进行检测。

机构压力因素与大学校务基金、慈善基金会等使命导向型投资有关,它们因组织性质使然,面临必须做ESG投资的压力。信号因素与投资人对ESG投资的预期回报有关,当投资人在高ESG质量基金与高回报之间画上等号时,则他们是以投资ESG评级高的基金来期待高回报。社会导向因素是一种非金钱性动机,与投资人的偏好有关,表示投资决定不只受到财务因素的影响,还受到非财务因素的影响,其中包括利他主义、散播温暖、社会常轨等价值观理由。

针对这三个因素,两位教授检测后,得出以下结果。首先,第一个因素未获支持,因为晨星ESG评级所引发的基金申赎金额过于庞大,在程度上远远超乎机构压力因素所能解释。其次,第二个因素也未能充分获得数据的支持,因为基金的历史数据并未显示ESG评级与回报率之间有明确的正向关系。第三,当对于投资人进行能反映其偏好的实验时,结果凸显了非金钱性动机的存在,而这种动机驱使投资人对基金的非财务性特质赋予价值。

这个结论符合先前一些学者的研究,特别是关于罪恶股投资收益的研究。西方社会所认定的罪恶股,其预期收益会比较高,背后原因涉及投资人的价值观:当这些股票有违社会常轨时,它们须以高回报来形成弥补,才能驱动投资人持有不符合其偏好的股票。

在很长一段时间里,传统金融学总是假设投资人追求盈利最大化,而忽视其他投资動机的存在。但ESG投资的主流化促使学者深入思考投资人偏好,产生了很多相关研究,更肯定了非金钱性动机驱策投资的力量。特别是,正如ESG评级的研究结果所示,世界上绝对不止一种投资人,倘使盈利最大化型是一种,则社会意识型绝对是另一种。

事实上,ESG评级会影响资产配置的现象,一些实践者也观察到了。但因专业导向不同,他们往往止于对现象的描述,而未能进行超越现象的实验与思考,进而拨云见日,洞悉背后的真正原因。决定投资人资产配置的终极理由,应与个人偏好有关,其中除了利己导向的金钱性动机以外,还有利他导向的非金钱性动机。因此,学者研究的结果不只印证了亚当·斯密《道德情操论》中对人性的看法,更辉映了诺奖得主法马教授所言:投资人有品味之别,而品味最终决定资产价格。

(邱慈观是上海交通大学上海高级金融学院教授、知名的 ESG 及影响力投资领域学者,张旭华是上海高级金融学院社会责任投资专项基金研究员)