风险规避与信用担保比例对供应链融资选择的影响

2020-09-01唐毅青陈雪甍谭德庆

唐毅青,陈雪甍,谭德庆

(西南交通大学 经济管理学院,四川 成都 610031)

在如今日益激烈的市场竞争中,企业间的竞争已经演变为供应链间的竞争。在供应链中,一旦有企业存在资金约束问题就会影响整个链上企业的利益。供应链的下游企业大多是中小企业,往往存在资金约束问题,且他们由于规模小、抵押物不足、应对经济波动能力差等原因很难从金融机构获得贷款[1]。但是,如果核心企业能够将自身的资信能力注入到供应链中,下游企业的资金约束问题就可以得到有效解决。核心企业资信能力注入方式有2种:1) 自己为下游企业提供贷款(即贸易信用融资)。这样虽然占用了流动资金,但可以得到相应的利息。2) 为下游企业提供信用担保,由金融机构提供贷款(即核心企业信用担保融资)。这样核心企业可以按时拿到货款并投入生产从而增强其资金流动性,同时也降低了金融机构的贷款风险,从而降低供应链的融资成本。

贸易信用融资是一种内部融资方式,是指供应链上游企业(如制造商)允许下游企业(如零售商)延迟支付货款,销售期末再以包含利率的延迟批发价还款的短期融资方式。Petersen等[2]、Biais等[3]以及Murfin等[4]最早认识到贸易信用融资对美国公司以及中国经济发展的重要作用。随后,Zhang等[5]、Lee等[6]利用收益共享契约、回购契约等,研究贸易信用融资下的供应链协调问题。同时,还有学者探究了贸易信用融资下供应链的库存和订货策略,如Huang 等[7]、Min等[8]。但是,上述文献都只在这一种融资方式下进行研究,也有学者将贸易信用融资与外部融资方式相结合或与外部融资进行比较来讨论供应链企业的融资选择问题。占济舟等[9]研究资金约束制造商为零售商提供商业信用的同时,采用应收账款融资,发现集中决策下制造商更愿意采用应收账款融资。Chen等[10]认为在批发价契约下贸易信用融资总是比银行借款好,因为前者实现了比银行贷款更高程度的渠道整合。Jing等[11-12]认为当边际成本较低时,在消除双重边际效应上内部融资比外部融资更有效,反之,则外部融资更有效。占济舟等[13]考虑供应链采用贸易信用融资和供应商回购担保下的存货质押融资,在双方收益最大化条件下得出供应链选择何种融资方式的自有资金和银行利率的范围。

上述与贸易信用融资进行对比的外部融资都是以有形担保物为授信条件进行的融资。随着社会信用评估体系的不断完善,金融市场上出现了以无形担保物为授信条件的担保融资模式,即由有一定信用等级的第三方提供信用担保再由金融机构提供贷款的方式,例如供应链的核心企业为资金约束企业提供信用担保的模式。这种融资模式在国内已有应用,但不是很广泛。在2013年,我国恒丰银行率先运用该模式,根据买方信誉和核心企业担保为宁波一机械设备零售商提供商业贷款,使其从一家大型机械制造商那里购买了设备。2016年,恒丰银行昆明分行又运用该模式为一家供应商提供1500万元的贷款。信用担保融资可以分为完全信用担保和部分信用担保2类,陈晓旭等[14]认为与不进行担保相比,供应商担保契约可以增加零售商订货量,从而受到自有资金约束的限制程度也会降低。张义刚等[15]研究了制造商为零售商提供完全信用担保时的最优策略以及提供信用担保的条件。关于部分信用担保融资已经有很多学者进行了实证研究[16-18],他们主要从政府和银行的角度研究信用担保计划对中小企业以及银行的影响,但是并没有把部分信用担保运用到供应链融资中。Yan等[19]研究了部分信用担保融资下供应链的协调问题,发现一定的担保比例回购契约可以实现供应链的完全协调。黄晶等[20]建立银行下侧风险控制的部分担保贷款模型,研究表明存在最优的担保比例使供应链达到协调。综上所述,以上文献只是在一种融资方式下研究供应链决策和协调问题,如果还有其他融资方式存在,核心企业和下游企业该如何进行选择是一个值得研究的问题。

实际上,企业会因市场需求的不确定性,融资过程中的操作风险、信用风险等表现出风险规避性。成员风险规避行为的影响研究最早应用在金融、保险等领域。近几年,很多学者开始考虑供应链上企业的风险规避对运营决策和金融决策的影响。Yan等[21]研究风险规避零售商和风险中性制造商在回购契约中的运营和融资决策问题,结果表明回购契约可以实现供应链的完全协调。陈卫华等[22]研究了风险中性供应商和风险规避零售商基于收益共享契约的融资决策问题,并通过数值分析发现零售商的融资选择与收益共享系数有关。金伟等[23]运用效用函数刻画供应商的风险规避,研究了供应商如何通过设计信用契约影响零售商的融资结构。以上文献都只考虑资金约束方具有风险规避特征,而忽略了提供融资的核心企业也承担着很大的风险,因此本文考虑双方都具有风险规避特征的情况。

基于以上分析和实践,本文运用CVaR度量方法构建一个核心企业(即制造商)和一个下游资金约束企业(零售商)在贸易信用融资(内部融资)以及制造商部分信用担保下的银行借款(外部融资)的风险收益模型。通过比较2种融资模式下的均衡解和风险收益值得出2种融资模式的可行范围,分析零售商和制造商的融资选择以及双方的风险规避程度和制造商的信用担保比例对供应链决策以及融资方式选择的影响。

1 模型假设

假设1供应链系统由资金不足的零售商和资金充足的制造商组成,在不影响分析的情况下假设零售商初始资金为零。由于制造商是核心企业,因此双方在进行动态博弈时,首先制造商确定产品批发价和内部融资的融资利率,然后零售商确定订货量。

假设2不考虑产品期末残值、库存成本和缺货损失。

假设3市场需求量具有不确定性。令市场需求量为随机变量x且其概率密度函数和分布函数符合IFR (increasing failure rate)性质。这一假设因为能保证最优解的存在而在供应链建模研究中被广泛应用[10,11,14,19]。为使结果更直观且便于比较分析,假设其服从(0,u)的均匀分布,且概率密度函数为f(x)=

假设4零售商和制造商均风险厌恶,两者都追求风险收益值最大化。

假设5销售价格和生产成本对双方是共同知识,即双方进行的是完全信息的动态博弈。

2 内外部融资下博弈分析

2.1 内部融资的博弈分析

由假设1可知,在销售期开始时,首先制造商确定批发价格ws和融资利率rs,销售期末制造商会获得延迟批发价格wT=ws(1+rs),可以认为制造商的决策变量为wT,然后零售商确定订货量qT。销售结束后,若零售商收益大于wTqT,则其可以偿还贷款后获利;否则,零售商收入为0,制造商获得全部销售收入。为保证零售商有利可图,需满足wT≤p,p为产品的销售价格。

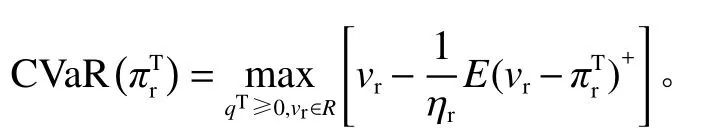

根据Rockafellar等[24]对CVaR度量方法的定义,由于零售商是风险规避的,其风险收益值为

其中,ηr为零售商的风险规避程度,ηr越小零售商的风险规避程度越高,当ηr=1时,零售商为风险中性;vr为零售商在一定风险规避度 ηr下的在险价值;πTr为零售商的收益函数。

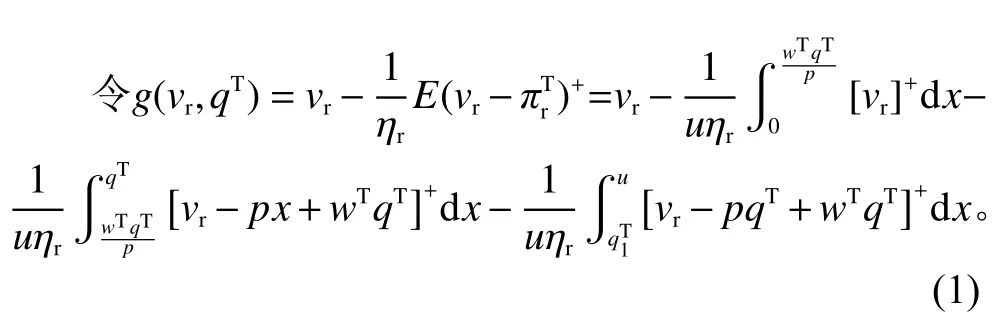

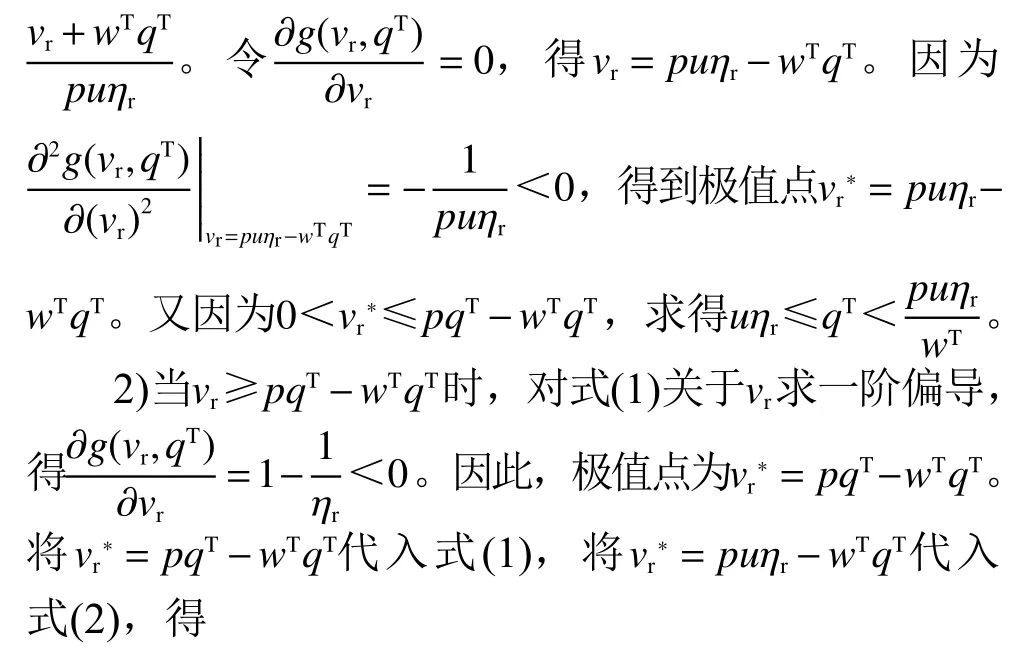

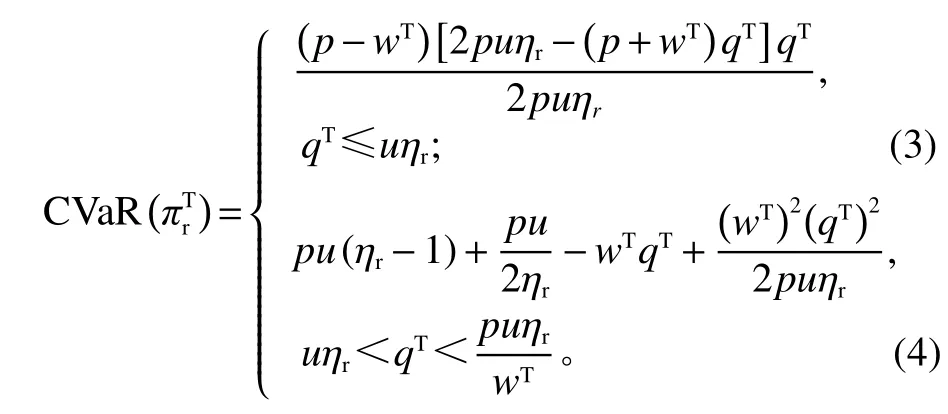

1) 当0 <vr≤pqT−wTqT时,

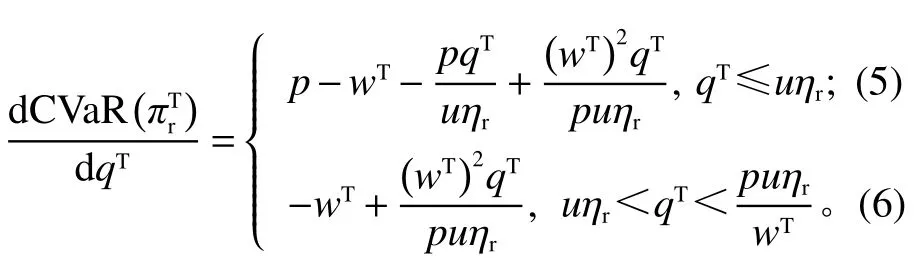

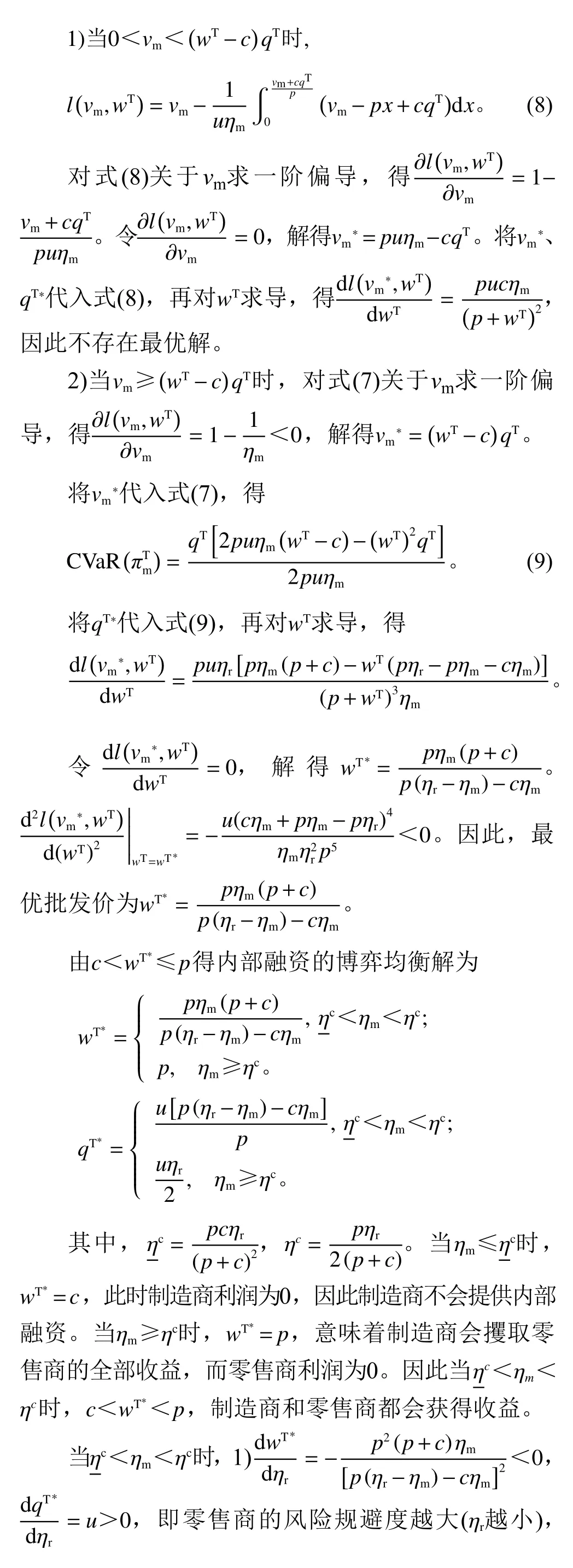

对式(3)和式(4)分别关于qT求一阶导数,得

对式(5)关于qT求二阶导数,得对式(6)关于qT求二阶导数,得因此,由一阶导数最优化条件可知,令得零售商的最优订货量

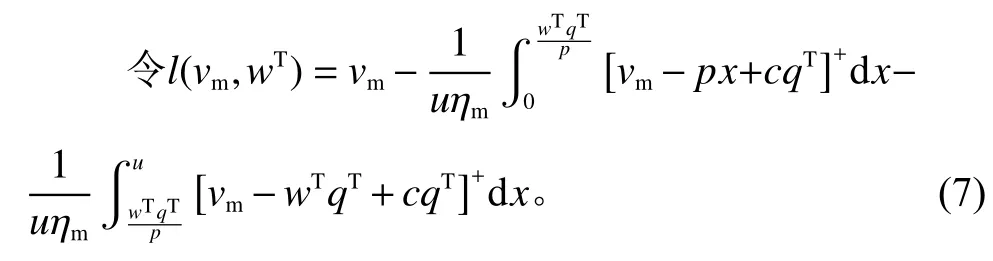

由于制造商也是风险规避的,故其风险收益值为

其中,ηm为制造商的风险规避程度,ηm越小制造商的风险规避程度越高,当ηm=1时,制造商为风险中性;vm为制造商在一定风险规避度下的在险价值;为制造商的收益函数。

其中,c为制造商的单位生产成本。

由上式可得,制造商的收益与制造商的信用担保比例和银行利率负相关。制造商的收益随制造商和零售商的风险规避程度的变化情况与内部融资相同。

命题2制造商提供的信用担保比例越高,其批发价和收益越低,导致零售商订货量和收益增加。随着银行利率的提高,制造商的收益降低,零售商订货量和收益增加。对于制造商的批发价而言,银行利率存在临界点rˆ,当利率小于临界点时,批发价随着利率提高而提高;当利率大于临界点时,批发价随着利率提高而降低。

随着担保比例的提高,制造商为了降低还剩余欠款的风险选择降低批发价,而零售商会因为担保比例的增大而增加订货。但批发价并不总是随着银行利率的增大而增大,当银行利率较低时,随着银行利率的增大,制造商为了减少收益的损失而提高批发价;当银行利率较高时,银行利率的增大也会增大制造商还零售商剩余欠款的风险,因此制造商会降低批发价以降低这种风险。

担保比例越大,意味着制造商为零售商承担的风险越大,因此零售商会通过增加订货量来增大自己的收益,而银行利率的提高会导致制造商的批发价降低,零售商依然会增加订货量从而实现利润的增长。而对于制造商来说,增大担保比例或者银行利率过高都会造成收益的损失,因此在与银行签订担保协议时制造商会尽量降低担保比例或者银行利率,否则制造商可能不会为零售商提供担保。

3 内外部融资比较分析

3.1 风险规避和信用担保比例对制造商愿意提供的融资方式的影响

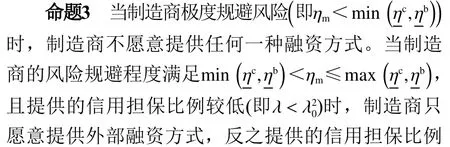

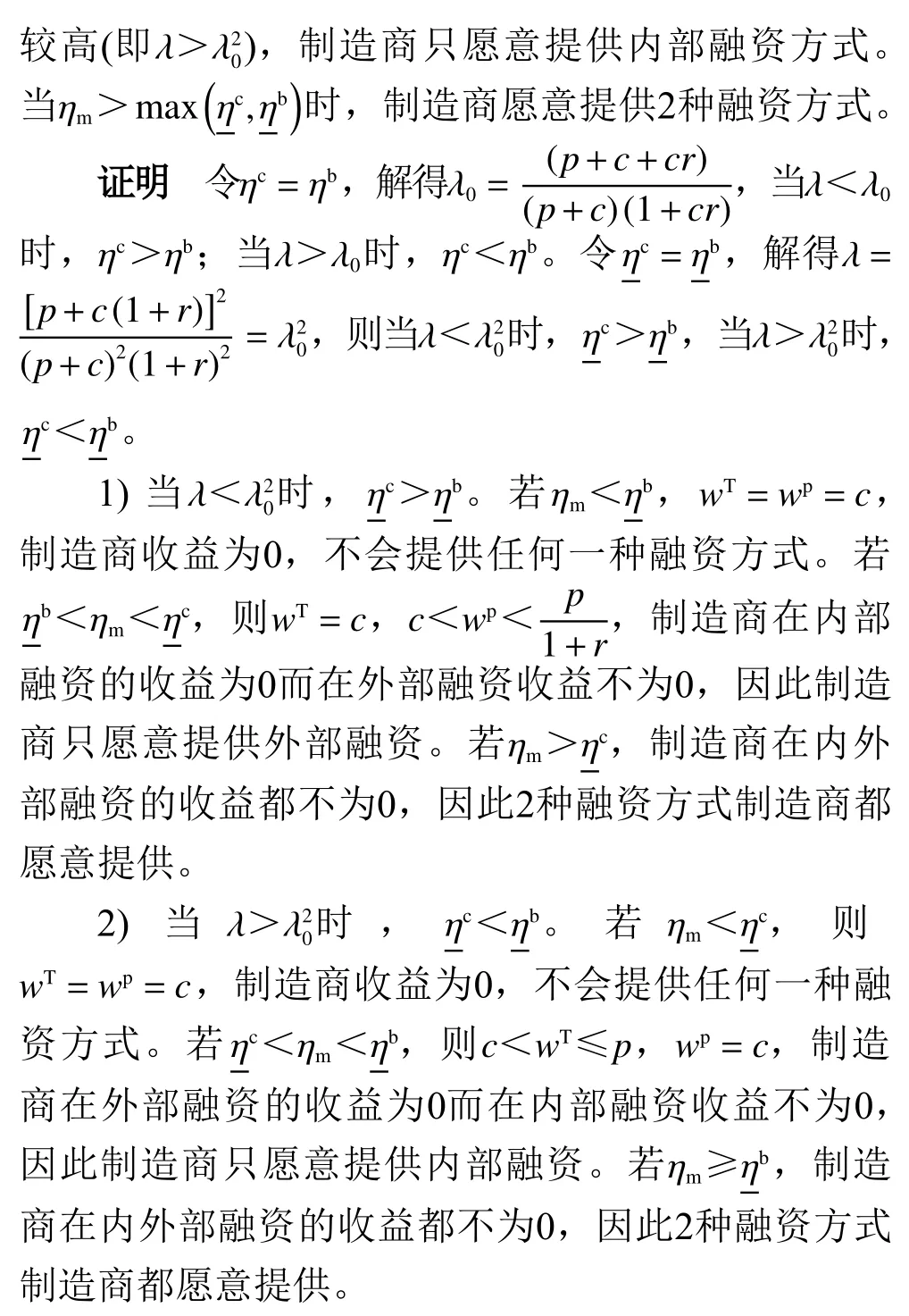

由前文可知,内外部融资的均衡解都有不同的成立条件。由于制造商是供应链的领导者,会首先从自身收益出发,选择只提供1种或者2种融资方式都提供又或者2种都不提供,那么在制造商不同的风险规避程度和不同的担保比例下,制造商的选择如命题3所述。

证毕。

由命题3可知,零售商的风险规避度会影响内外部融资均衡解的范围,进而影响制造商选择提供何种融资方式的条件范围。零售商越规避风险,均衡解的范围越小,又因为在内外部融资中,只有批发价在取得极值点时零售商的收益为正,因此零售商获得收益的条件会变得苛刻,并且其收益也会降低。另外,担保比例的临界值与零售商的风险规避程度无关,因此零售商的风险规避程度不会影响制造商在确定范围内对供应链融资模式的选择,但会受到银行利率的影响,银行利率越高该临界值越低,即银行利率越高制造商只愿意在更低的担保比例下提供外部融资,否则,只愿意提供内部融资。

3.2 风险规避和信用担保比例对零售商和制造商融资选择的影响

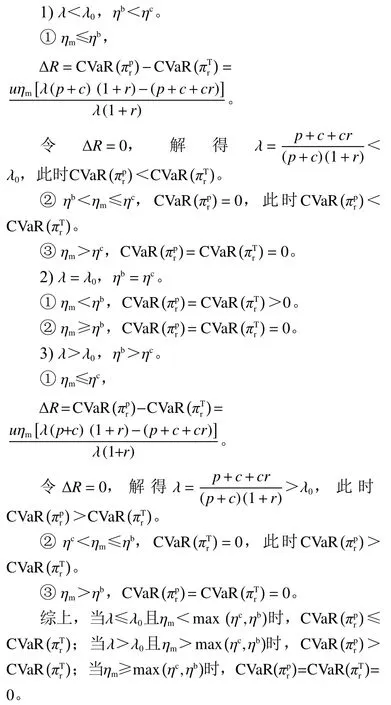

命题4当制造商担保比例低于阈值且风险规避程度满足时,零售商在内部融资的收益大于其在外部融资的收益;当担保比例高于阀值λ0且制造商的风险规避程度满足ηm<ηb时,零售商在内部融资的收益小于其在外部融资的收益;当制造商接近风险中性(即ηm≥max(ηc,ηb))时,无论提供何种担保比例,零售商在内外部融资下的收益值均为0。

证明零售商在内外部融资下的风险收益值在不同的制造商风险规避程度下不同,而制造商的信用担保比例又会影响制造商风险规避程度的阈值大小,因此需要分类讨论。

证毕。

通过比较内外部融资的订货量发现,当外部融资的订货量比内部融资的低时,相应的风险收益值也比内部融资的低,反之,则相应的风险收益值比内部融资的高,且当制造商接近风险中性时,内外部融资下零售商的最优订货量最低,而此时零售商的收益为0。由此可以得出,零售商的融资选择受制造商风险规避程度的影响比受担保比例的影响大。

另外,担保比例的阈值λ0与制造商和零售商的风险规避程度无关,而制造商风险规避程度的阈值(ηc,ηb)与零售商的风险规避程度有关,零售商越规避风险,制造商的风险规避阈值就越小,零售商收益为0的可能性越大,因此,零售商风险规避程度越小(即ηr越大)对零售商越有利。

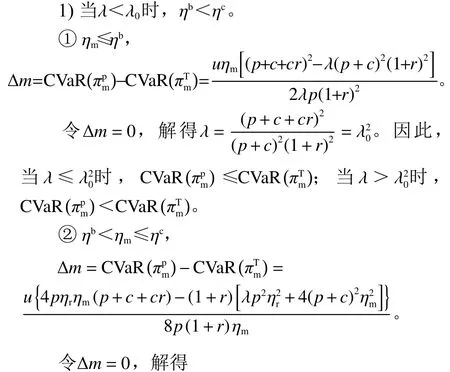

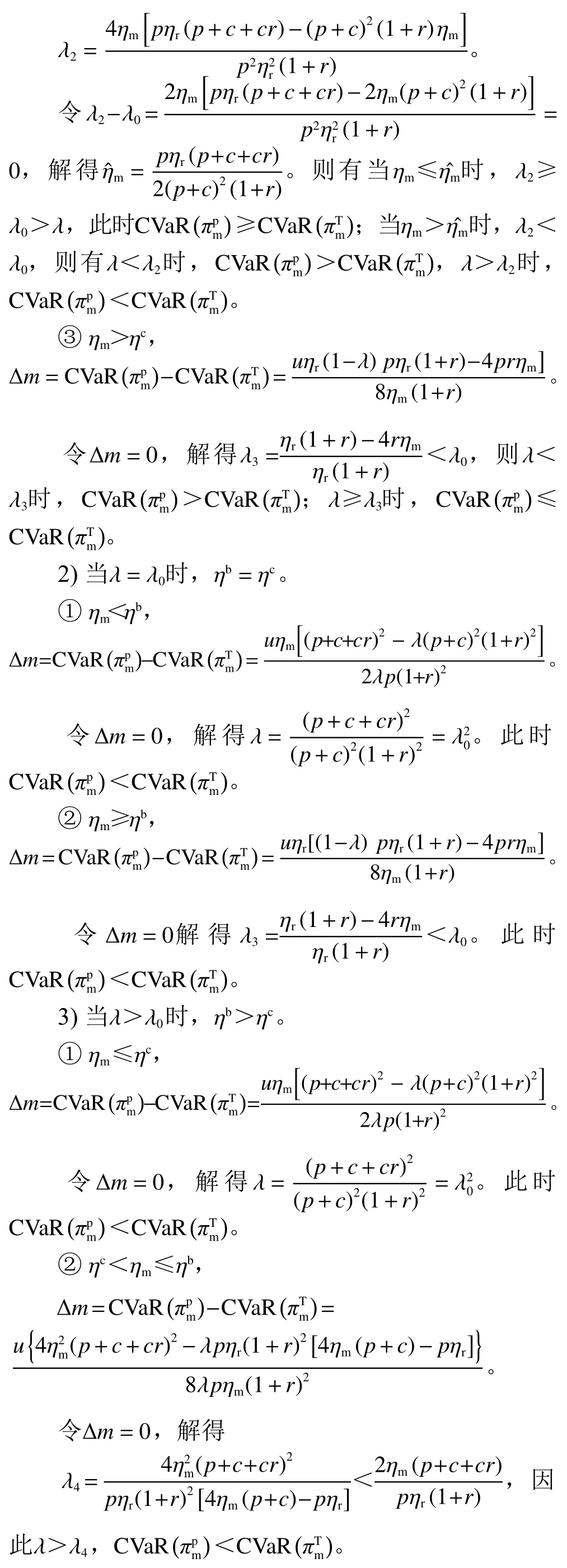

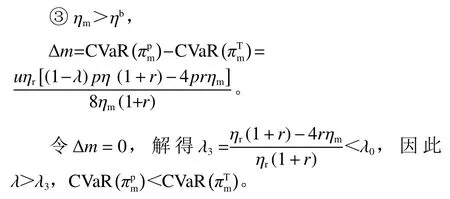

同理,通过比较内外部融资下制造商风险收益值的大小可以得到风险规避和信用担保比例对制造商融资策略的影响,即命题5。

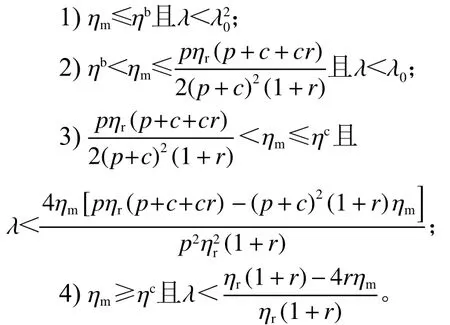

命题5只有当制造商的风险规避程度和担保比例满足下列条件之一时,制造商在外部融资的收益大于其在内部融资的收益。反之,制造商外部融资的收益小于其在内部融资的收益。

证明与命题4的证明类似。

证毕。

制造商在不同的风险规避程度下,当担保比例低于某个阈值时,制造商在外部融资的风险收益值高于其在内部融资的风险收益值。如果超出这个担保比例,制造商就会选择内部融资。这个结论是很合理的,因为担保比例越高意味着制造商承担的风险越大,而获得的收益可能越小,因此制造商更愿意选择内部融资。另外,制造商的风险规避程度越小(即ηm越大)担保比例上限相对越高,即制造商越不规避风险,即使担保比例高一些也可以在外部融资获得更多的利润。

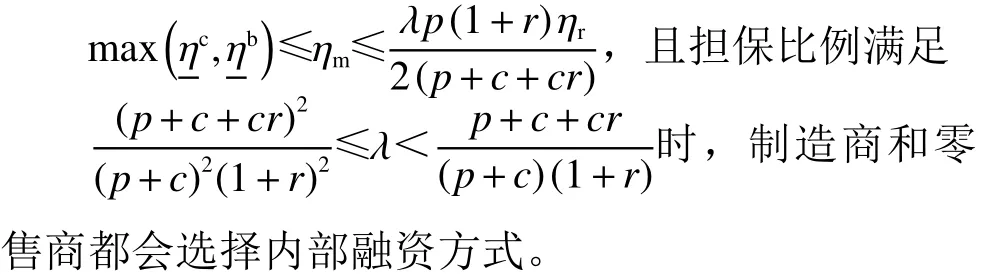

由命题4和命题5可得命题6。

命题6当制造商的风险规避程度满足

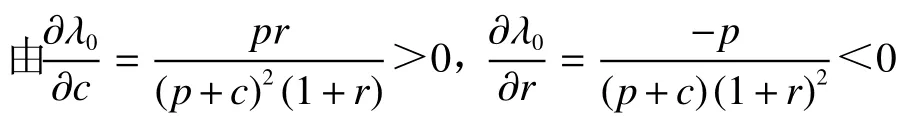

由命题6可知,能够使双方都选择内部融资的担保比例范围与零售商和制造商的风险规避程度无关,只与销售价格、生产成本和银行利率有关。

可得,生产成本越高,使得双方都选择内部融资方式时制造商愿意提供的担保比例越高。银行利率越高,使得双方都选择内部融资方式时制造商愿意提供的担保比例越低。

4 结论

本文研究均具有风险规避的资金充足制造商和资金约束零售商构成的二级供应链的融资选择问题。当供应链采取贸易信用融资(即内部融资)和核心企业担保融资(即外部融资)2种融资方式时,构建基于CVaR风险度量方法的制造商和零售商的风险收益值模型,得到主要结论如下。1) 双方的风险规避对收益起到反向影响,并且双方收益对制造商的风险规避程度更敏感。因此,作为核心企业的制造商可以通过控制自身的风险规避程度,在零售商能够参与交易的前提下追求更大的利润。2) 制造商担保比例或银行利率越高,零售商的订货量和收益越高,制造商的批发价和收益越低,而担保比例与银行利率成负相关。因此,制造商在与银行的协商中需要权衡担保比例和银行利率的大小。3) 在均衡状态下,只有在制造商风险规避度较低且担保比例在一定范围内时,双方选择内部融资方式才能实现共赢。

在外部融资中,银行的决策往往会起到决定性作用,从而影响供应链的融资选择。本文的研究没有考虑银行的决策,只是将银行利率看作外生变量。这一点有待进一步研究。