印尼食糖产需格局、进口形势与政策演变

2020-08-31刘晓雪周靖昀王慧娟

刘晓雪,周靖昀,王慧娟

(北京工商大学,北京100048)

0 前言

印度尼西亚(简称印尼)位于亚洲东南部,在北纬7°至南纬12°之间,是东南亚地区的重要国家。其战略位置显著,是连接亚洲和大洋洲、太平洋和印度洋的交通枢纽。由于多年来印尼食糖消费刚性、快速增长,产量增长缓慢甚至徘徊不前,食糖进口量和对外依存度持续攀升。根据 Licht数据计算,2016/17年榨季和 2018/19年榨季对外依存度约为70%。印尼2016~2020年都是全球第一大食糖进口国。从印尼本国来看,自2003年以来,努力振兴糖业,以实现食糖直接消费量自给自足。尤其值得一提的是,印尼糖业专家协会预计2020年本国食糖产量基本能实现食糖直接消费量自给自足目标,食品工业消费仍需进口,印尼正讨论对食糖进口上调关税。为此,基于印尼食糖产需形势变化,探讨其食糖进口和政策调整状况,就具有重要的现实意义。从研究文献来看,除了璞文辉(2010)[1]外,国内也鲜少有系统、全面、客观梳理印尼糖业产供销全面状况的研究论文,研究也具有一定的理论意义。

1 印尼食糖产需形势变化

1.1 1995/96年榨季前印尼食糖产需由自给自足到少量短缺

印尼制糖业的起源可以追溯到17世纪。印尼蔗区主要分布在爪哇岛,爪哇岛蔗区土地肥沃、雨量充沛,灌溉条件好,其次是苏门答腊、加里曼丹和苏拉威西等岛屿[2]。在上世纪30年代,制糖业发展到鼎盛时期,当时全印尼有179家糖厂,年产蔗糖可以达到300多万t[3],是全球主要的食糖出口国。30年代后因糖厂老化、进口糖价格更便宜、战争、土地资源减少和其他农作物竞争土地资源使得食糖产量逐年减少,印尼糖厂迅速减至35家,年产量只有50万t。自30年代至90年代,印尼食糖产量发展呈现“马鞍形”曲线。

从印尼食糖产需形势来看,经历了自给自足、产需缺口较小、产需缺口持续扩大至500万t以上的发展历程。根据美国农业部(USDA)的数据,可以将1995/96年榨季之前的时间划分为2个时期,一是在 1965/66年榨季以前的自给自足阶段,印尼食糖产量大于食糖直接消费和工业消费的总量;二是1965/66~1995/96年榨季的产不足需阶段(少量短缺)。虽然80年代到90年代早期是印尼食糖产量的高峰期,基本稳定在年产量 140万 t以上,1990~1994年食糖产量逐渐恢复,分别为211万、225万、230万、248万、245万t[3](见图1),但食糖产量无法满足包括直接消费和工业消费在内的整体消费量,产需缺口较小,基本维持在50万t以下。

1.2 1995/96年榨季后印尼食糖产需形势

这一阶段,食糖产需缺口明显增大。1995/96年榨季印尼食糖产需缺口达到了81万t,产需缺口是 1994/95年榨季的一倍多。随着土地和劳动成本增加以及国内食糖消费需求快速增加,在 1995/96年榨季后印尼食糖产需缺口不断扩大,每年至少要从国外进口90万t食糖来满足国内需求。随着2003年开始振兴糖业,自 2004/05年榨季开始,印尼食糖产量再次回升到200万t以上,2010年达到239万t,但由于2010年食糖总消费量(包括直接消费和工业消费)已接近500万t,产需缺口扩大到260万~270万t左右。2015/16年榨季食糖消费进一步增长到680万t,食糖产需缺口扩大到400万t。2016/17年榨季以来,印尼食糖消费在700万t以上,食糖产量约为230万~250万t,产需缺口扩大到500万t以上(见图 2)。印尼食糖消费量的增长,主要是食品和饮料工业消费需求持续扩大而带来的。

本文第二部分着重将 1995/96年榨季以来的生产、消费、对外依存度状况进行重点分析。

图1 1995/96年榨季前后主要榨季(1965/66~2019/20年榨季)的食糖产量

图2 2005/06~2019/20年榨季印尼食糖产需差额

2 1995/96年榨季以来印尼食糖生产和消费变化

2.1 印尼甘蔗和食糖生产状况

2.1.1 印尼甘蔗与食糖生产区域布局大体稳定

按照岛屿划分,印尼甘蔗生产以瓜哇岛为主,其次苏门答腊岛,再次苏拉威西岛和米纳哈萨半岛。

2019年,爪哇岛作为第一大食糖生产区,甘蔗收获面积占全国总收获面积的60%。爪哇岛基础设施快速发展,与玉米和水稻等利润率更高的其他粮食作物竞争,是该岛甘蔗种植面积不断下降的主要原因。在林业和环境部管理国有土地(Perhutani)控制下,爪哇岛出现了新的生产区域,但开发造成的土地损失超过新增区域。

苏门答腊岛是第2大食糖生产区,甘蔗收获面积占全国总收获面积的36%。由于土地向非农业用途转变,该地区扩张有所放缓。2019/20年榨季收获面积估计将减少到41.1万hm2。较低的总体增长预计将减缓农地转换,以及Perhutani土地上甘蔗的继续扩张,将使 2020/21年榨季收获面积增加到 41.5万 hm2。

此外,苏拉威西岛和米纳哈萨半岛甘蔗收获面积分别占收获面积的2%。

按照省份划分,这4个岛的收获面积主要分布在10个省,按照收获面积占比排序依次为东爪哇省(爪哇岛),苏门答腊(苏门答腊岛),楠榜省(LAMPUNG) (苏门答腊岛),中爪哇省(爪哇岛),西爪哇省(爪哇岛),南苏门答腊省(苏门答腊岛),苏拉威西南省(苏拉威西岛),哥伦打洛省(米纳哈萨半岛),北苏门答腊省(苏门答腊岛),日惹特区(爪哇岛)。

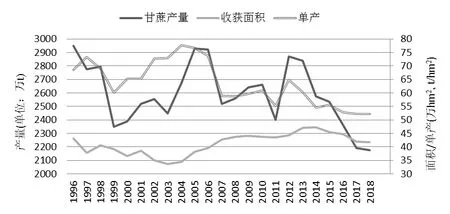

2.1.2 甘蔗收获面积先降后升,现在稳定在40万hm2以上

1995~2020年印尼甘蔗收获面积经历了先下降、后回升、再大致稳定的发展态势。1995~2006年,印尼甘蔗收获面积经历了先大幅下降后回升的过程;2007~2018年印尼甘蔗收获面积均在 40万hm2以上(见图3)。其中,2011~2014年收获面积从43.5万hm2增加到47.3万hm2,这与中国、欧洲和日本等一些国家对印尼糖业的投资密不可分。2011年后印尼不断兴建精制糖工厂,饮料和食品工业数目也有所增加,工业需求快速增长,带动了食糖消费需求上升,进而带动甘蔗收获面积和国产甘蔗糖产量增加。2015年后甘蔗收获面积小幅下滑,基本稳定在40万~45万hm2的水平。

图3 1995~2018年甘蔗收获面积、产量与单产变化

2.1.3 甘蔗产量和单产大幅波动

受收获面积和单产大幅波动影响,1995~2018年甘蔗产量整体在 2100万~2948万 t之间大幅波动,经历了 2个完整周期和 1个未完成的周期。1995~2005年,印尼甘蔗生产经历了“U型”变化,从1995年甘蔗产量2900万t大幅跌至最低位(1999年的 2350万 t),2005年回升至 2930万t。2006~2012年,印尼甘蔗生产经历了“V型”变化,从2006年甘蔗产量2920万t跌至2011年的2400万t,2012年回升至2870万t。2013~2018年,印尼糖业尽管获得多方投资,但随后几年由于雨水量较高,厄尔尼诺、拉尼娜气候严重,蔗农生产费用负担加大等多方面因素[4],导致甘蔗产量有所下降,甘蔗产量由2840万t下滑至2174万t。单产从2012年的64.84 t/hm2降到了2018年的52.19 t/hm2。

2.1.4 食糖产量增长缓慢甚至多年份产量徘徊不前

⑴印尼食糖生产类型。印尼国内食糖包括本地甘蔗压榨的白糖、专供炼糖厂生产所需的原糖、专供当地的食品和饮料行业的精制糖。国内甘蔗压榨生产的白糖,主要供人们直接消费。精制糖是由进口原糖制成的,通常用于食品和饮料工业的加工。印尼政府允许制糖厂进口原糖加工成精制糖,用于食品和饮料行业,用进口原糖生产的精制糖不得在零售市场上直接销售给居民[3]。如果当地市场没有特定规格的精制糖,食品和饮料公司也可以进口。当认为有必要时,印尼政府允许糖厂进口原糖以填补闲置产能。

⑵糖厂数量。印尼现有56家糖厂,老化问题突出,大约有40家超过100年历史。只有6家在2019年运营的糖厂成立不到25年[5]。整个行业的5年平均产糖率仅为 7.56%。印尼种植园白糖生产主要集中在每年5~11月份。有11家糖厂将进口原糖加工成精制糖,总加工能力501万t。这些精炼厂的运转能力因印尼政府签发原糖进口许可证而异。运行能力在2019/20年榨季达到79.75%,比2018/19年的77.23%有所增加。2020年新冠疫情爆发致使汇率下降了20%以上,并减少了食品和饮料行业的消费,预计将对精炼厂的生产能力造成负面影响。

⑶印尼食糖产量。多年来印尼食糖产量缓慢增长,受天气、生产效率低、比较效益等因素影响,有些年份甚至出现显著下滑或徘徊不前。具体来看,1995/96~2019/20年榨季,如果以1995/96年榨季为基期,25年间年均增长率为 0.58%,整体呈现“U型”变化,2008/09年榨季后在250万t上下震荡。具体来看,1995/96~2008/09年榨季,食糖产量从209万t大幅下滑到1998/99年榨季的149万t,后在糖业振兴计划下,食糖产量在 2008/09年榨季达到290万t。2009/10年榨季后,食糖产量基本在250万t上下、在265万~280万t之间波动。

2.2 印尼食糖消费刚性增长

根据USDA和Licht的数据,从印尼食糖消费量来看,1995/96年榨季以来,总体呈现刚性增长,经历了1995/96~2002/03年榨季的平稳增长阶段和2003/04~2019/20年榨季的快速增长阶段。从1995/96年榨季的290万t增长到2019/20年榨季的700万t左右。以1995/96年榨季为基期,25年间消费量年均增速高达3.8%,远超生产增速(0.58%)。分阶段来看,1995/96~2003/04年榨季在280万~340万t波动,增速为2.3%;2003/04~2019/20年榨季从340万t快速增至700万t以上,增速为4.7%。

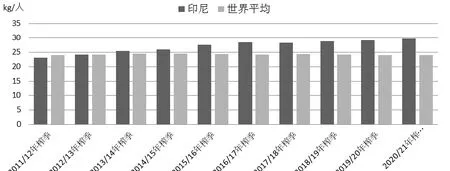

图4 印尼每人年均的食糖消费量

印尼糖协的数据表明,2005~2009年印尼食糖年均总消费量稳定在410万t左右,其中年均直接消费量达到273万t,占总消费量约66.4%;年均工业消费量达到137万t,占总消费量约33.2%;其他为非食品消费,约占总消费量的0.4%。近10年来,印尼国内对食糖消费的总需求量日益增加(见图2),一方面是工业消费增加带动了食糖消费需求的上升,工业消费需求主要反映在软饮料和其他工业消费方面;另一方面,印尼人大多数喜吃甜食,Licht数据显示,2010/11~2019/20年榨季,印尼年人均食糖消费量逐年递增(见图4),由22.42 kg/年上升到29.15 kg/年,增长了30%;从印尼每年人均食糖消费量与世界平均消费水平来看,2011/12榨季,印尼人均食糖消费略低于世界平均食糖消费,2012/13榨季开始,印尼人均食糖消费均高于世界平均食糖消费水平,并且差距逐渐扩大。

3 印尼食糖贸易形势变化

3.1 食糖进口量和对外依存度变化

从进口产品结构来看,印尼食糖进口包括原糖和白糖,以原糖为主,原糖进口后由国内糖厂精炼并分配给国内食品和饮料行业。UN Comtrade 2018年数据显示,2018年印尼食糖进口总量为503.84万t,其中进口原糖493.74万t,进口白糖10.1万t,分别占总进口量的98%和2%。

随着收入和经济增长推动印尼这一全球第4人口大国的食品消费增长,根据可获得的进口数据来看,印尼食糖进口量经历了3个阶段的变化(图5):第一阶段是1989~1994年的低进口阶段,食糖年进口量在33万t以内。第二阶段是1995~2008年食糖进口呈“M型”变化,1995~2002年食糖进口量先增后降阶段,最高增至 218.71万 t(1999年),后下滑到97.1万t,2003~2008年食糖进口量先增后降,最高增至297.28万t (2007年),后下滑到2008年的101.99万t。第三阶段是2009~2020年食糖进口量的快速增长阶段,从2009年的139.32万t上升到2018年的503.84万t,增长了2.62倍。近10年白糖进口量稳定在 20万 t以下,原糖进口量自2015/16年榨季就达到了450万t以上,并且进口量逐年增多。印尼食糖进口贸易的飞速发展,与国内需求量增多、糖厂产糖率降低,使蔗农失去种植信心与动力,国内产量徘徊甚至下降有关。自2016/17年榨季印尼取代中国成为全球最大的食糖进口国。

图5 1989~2018年印尼食糖进口量

2020年,印尼政府通过实施社交隔离措施以尽量减少新冠疫情传播,迫使人们在家进行日常活动。这些措施估计将减少食品和饮料行业的精制糖消费,因为生产的饼干和零食减少,以及零售面包店和餐馆关闭。由于消费需求受疫情影响和前期库存的存在,2020年政府向精炼厂分配了总计 300万t原糖进口,低于2019年的330万t。截至2020年2月20日,政府已向精炼厂发放150万t原糖进口许可,以满足2020年上半年的需求。

由于印尼食糖进口量急剧攀升,食糖对外依存度快速增长,整体呈现波动上升态势。Licht数据表明,从2005/06年榨季的45%增长到2009/10年榨季的 58.06%,2012/13年榨季的 61.46%,2016/17年榨季快速增至70%以上。对外依存度高达60%以上意味着本国市场高度依赖国际市场,受国际市场的影响比较大。

3.2 食糖进口来源国变化

进口来源国来看(见表 1),2010年 1月 1日东盟自贸区正式全面启动,自东盟自贸区成立后,泰国一直稳居印尼食糖进口来源国首位,巴西和澳大利亚稳居前3名。从原糖进口来源国来看,泰国位居第一,巴西和澳大利亚稳居前 3位。由 UN Comtrade 2018年数据可知,进口原糖和白糖的数量分别占总进口量的98%和2%,进口原糖的主要来源国和占比情况与进口食糖基本一致,原糖进口主导印尼食糖进口的总体状况。从白糖进口来源国来看,泰国位居首位,韩国、马来西亚、澳大利亚等国家也对印尼出口白糖。

2018年,印尼从泰国进口食糖的占比高达80.3%(见表 1)。其中,自泰国进口原糖占比约为80.1%,自泰国进口白糖占比约为92.1%。泰国在印尼食糖进口来源国中占绝对优势,主要是因为泰国具有运费便宜的货运优势,而且泰国出口的食糖可满足印尼的规格要求,即ICUMSA(国际统一糖分析方法委员会)要求的原糖色值标准最低为 1200 IU(IU为一种衡量等级和质量的色值标准),其中,精制糖最高为45 IU,同时,印尼从东盟进口食糖实行 优惠关税政策。

表1 印尼食糖进口主要来源国

3.3 贸易方式

印尼主管贸易的政府部门是贸易部[5],其职能包括制定贸易政策、进口许可证的申请管理和指定进口商和分派配额等事务。2000年以前,食糖进口存在限制。印尼政府规定,只有炼糖厂商才能进口原糖,只有食品和饮料业才可进口白糖。2000年后,对白糖和原糖分别征收25%和20%的进口税。2007年底,印尼贸易部宣布了进出口单一窗口制度,极大简化了管理程序。2009年印尼贸易部大力推行网上办理进口许可证,目前大部分工作已经完成,办理进口许可证过程更加简便。2015年7月,印尼贸易部颁布了2015年第48号贸易部长条例,对原进口有关条例进行修订,要求进口商在产品抵港前办理进口许可证,有关条例于2016年1月1日实施。2017年 10月,印尼政府根据总统佐科签署的总统令创建了全国单一网上提交系统,实现了一站式服务,改善营商环境。

印尼政府对食糖进口实行总量控制,按需进口,分批进行。进口管理包括配额和进口许可,存在进口数量限制。自2002年政府为防止食糖走私而出台限制食糖进口的政策以来,印度尼西亚每年都在印尼政府部长级会议上根据国内食糖和消费量来决定进口数量和公布各种类型的食糖进口配额,通过印尼进口许可制度来具体实施。2010年,印尼开始实施新的进口许可制度,将现有的许可证分为2种,即一般进口许可证和制造商进口许可证。一般进口许可证(API-U)主要是针对在进口成品或第三方交易进口的进口商。制造商进口许可证(API-P)主要是针对进口供自己使用或在生产过程中使用的进口商。印尼食糖进口采取制造商进口许可证,主要针对食糖进口后供自己使用和消费的进口商,不能将进口食糖直接用作流通,防止冲击国内食糖市场,以稳定国内生产预期。API-P进口商在进口前,必须获得工业部的进口建议,以获得贸易部的进口许可证。进口原糖和精制糖的许可证有效期最长为自签发之日起6个月。印尼食糖进口配额的发放采取年初根据产需状况确定总体数量,按需进口,分批次发放配额,2016年前后,由每季度发放一次变为每半年发放一次,以避免国内食糖供应短缺导致食糖精炼厂停业的情况再次发生。

印尼是食糖的主要进口国,但是食糖走私现象很少。为打击食糖走私[6],2002年印度尼西亚政府出台了限制食糖进口的政策,根据食糖进口政策,政府结合国内食糖的生产和消费情况,把食糖进口配额分为若干类,主要是原糖和白糖,分别从泰国和澳大利亚2国进口,原糖进口配额提前6个月向工业制糖企业发放。为了保护国内食糖市场,每年5~11月份国内制糖时期一般不允许进口白糖。自2002年政府为阻止食糖走私而出台限制食糖进口的政策以来,印度尼西亚每年都要根据国内生产和消费情况公布各种类型的食糖进口配额。

3.4 进口关税变化

印尼关税制度的基本法律是1973年颁布的《海关法》。自1988年起,财政部每年以部长令的方式发布一揽子“放松工业和经济管制”计划,其中包括对进口关税税率的调整。印尼进口产品的关税分为一般关税和优惠关税2种。为促进进出口贸易,改善投资环境,印尼财政部关税局2009年宣布,决定在部分港口推行和提供每周7日每日24 h的海关和港口服务。

2013年4月,世贸组织秘书处对印度尼西亚做出第 6次贸易政策审议报告,印尼的关税税率从2006~2012年有所下降。印度尼西亚的简单平均最惠国适用关税从9.5%降到7.8%;农产品的简单平均最惠国适用关税税率从11.4%降到9.5%;非农产品的简单平均最惠国适用关税税率从9.5%降到7.5%。

根据印尼海关税则,近5年印尼糖进口增值税为10%。进口关税有2种情况,一种是有贸易协定的国家,如东盟自贸区、印尼-澳大利亚贸易伙伴关系、商品贸易互利关税关系,执行优惠关税。泰国、澳大利亚食糖进口关税为5%,2020年2月印度食糖进口关税调降至5%。另一种是根据2017年印尼食糖进口关税和增值税税则的管理办法,其他国家执行原糖为550卢比/kg、白糖为790卢比/kg(1美元=13260印尼卢比)的规定(表2)。

表2 2017年印尼食糖进口关税和增值税

4 供需格局变化下印尼的政策调整和未来市场展望

4.1 供需格局变化下印尼的政策调整

4.1.1 印尼政府食糖自给自足的努力

基于食糖消费需求刚性快速增长、产不足需的判断,为了提高国内食糖产量以及发展酒精生产,印尼政府自 2003年就开始启动了食糖产业复兴计划,提出了2009年糖业自给自足目标;后未能实现,再次提出了2014年糖业自给自足目标;未能实现后再次提出了2019年和2020年糖业自给自足目标。提高国内食糖供给能力的主要措施:通过印尼农业部、工业部、贸易部等部门通力合作,完善甘蔗种植及糖生产、加工、贸易体系;甘蔗生产方面,改善甘蔗种植体系、提高甘蔗种子质量,通过提高单产和增加种植面积以提高甘蔗的生产能力;市场方面,监测白糖价格异动,以防产品价格出现过度波动时政府能够给予及时调控;制糖加工方面,更新陈旧机械设备,吸引外资投资糖厂,提高生产效率;贸易方面,还通过完善白糖商业法条例、贸易政策以改善白糖市场供给分配体系。由于这一阶段并未对甘蔗种植实行激励政策,农户自行选择种植作物,2009年前未能实现增加供给的目标。2010年以来,为了保证自给自足,一度削减进口量,许多精炼厂被迫停业。生产现状看,单产和每公顷甘蔗产糖率较低、种植面积增加难度大,新糖厂投资慢于预期,生产设备陈旧问题仍然突出,印尼政府提供激励优惠政策来吸引投资者,包括对上游糖业和下游糖业的生产资本进口免征增值税,并允许在投资的头 6年内逐年付清5%的所得税,以改变食糖生产效率较低的问题。蔗农面对砍收和运输费用带来的生产成本提高,大多不愿多种甘蔗反而转向种植玉米等其他收益更高的农作物,导致2014年未能实现白糖自给自足的目标。2014年修订了 2019年糖业自给自足计划,主要通过鼓励增加甘蔗种植面积提高产量,2014年遭遇拉尼娜等一系列气候问题的冲击,再加上蔗农偏爱其他作物,甘蔗总面积,特别是爪哇岛的甘蔗总面积下降,也未能实现2019年白糖自给自足目标。截至2019年,全国食糖产量仅为200多万t,远低于每年接近700万t的食糖需求量,为此印尼需增建糖厂,以减少对精制糖的依赖。印尼政府准备在爪哇岛和爪哇岛外建造 12间糖厂,以实现2020年国内白糖自给自足目标。印尼农业部持续激励投资者进行糖业投资,改善投资氛围。2014~2019年间,印尼至少兴建了10家新糖厂,其中7家已开始运营。2020~2029年,拟新建 15家糖厂,同时拟增加甘蔗种植面积 100万 hm2。并将增加新糖厂作为主要方针,以满足供应工业用糖需求,实现自给自足。

综上所述,印尼没有按计划完成白糖自给自足的目标,主要原因是人口增长使国内需求量越来越大,气候恶劣及印尼制糖业发展缓慢,制糖设备老化、技术落后导致糖厂生产率很低,使蔗农失去种植信心与动力。但目前印尼井里汶地区Karangsuwung糖厂[7]已开榨,该糖厂已进行了技术改造,估计新榨季食糖产量将增至1.762万t。印尼糖业专家协会预计,2020年印尼食糖产量将达到269万 t,结合去年结余下来的库存糖(包括进口糖)38.6万 t,能够在满足国内食糖直接消费量 260万t的基础上出现少量剩余。

4.1.2 生产政策

印尼正在采取的生产政策有:⑴鼓励种植面积增加。2010年林业部划定了巴布亚和苏拉威西等一些新的种植园区域,但是由于受土地条件限制及其他经济作物竞争,印尼靠扩大种植面积提高糖产量的空间不大。⑵推广高产高糖品种甘蔗。⑶采用科学的种植管理技术来提高农业现代化水平。⑷减少产量和糖分损失,通过及时砍收入榨甘蔗以提高产量和出糖率,降低糖分损耗。⑸重视糖业基础设施建设。⑹改进营商环境,吸引大量国外资金投资建厂,如中国、欧洲和日本等一些国家。⑺优化贸易政策,完善白糖商业法条例和改善白糖市场供给分配体系。⑻提高甘蔗生产的机械化水平。⑼畅通供求信息,精准预测未来印尼食糖需求,及时指导生产。总体来看,生产方面正以科技创新为核心,以高产品种、科学种植管理技术、合理的压榨安排、提高机械化水平来推动农业现代化,通过现代的糖厂设备提高工业化效率。

4.1.3 价格政策

按照印尼政策的规定,如果国内食糖价格高于或者低于政府制定的参考价,政府将指示 BULOG或者其他国营企业干预市场。按照新政策规定,印尼农业部把2017年1月份之前给消费者的食糖价格定在12500卢比/kg。由于此后直至2020年2月印尼政府再也没有指定食糖参考价,12500卢比/kg的参考价继续生效。贸易部于2020年2月5日发布“关于农民购买和消费者销售参考价格”的第7/2020号条例,新法规维持了MOT第96/2018号法规中先前规定的食糖参考价格(表3)。根据关于基本商品的第71/2015号总统令,参考价格应确保生产者和消费者都能获得农产品并保持农产品价格稳定[4]。

表3 印尼食糖的参考价格

由于近年缺乏强有力的执行措施,加上国内市场白糖短缺和需求的激增,导致食糖零售价格飞涨。特别是受疫情影响,人们被迫待在家里,自2020年初以来,种植园白糖库存较低,以及由于社会疏远措施导致的恐慌性购买,导致零售价格大幅上涨(见图 6)。印尼努力维持白糖的最高零售价格在 12500卢比/kg (791美元/t),但自2019年5月以来,白糖平均零售价格一直保持在最高零售价格之上。2020年4月,与新冠疫情相关的需求激增将白糖的平均零售价格推至18550卢比/kg (合1174美元/t)的历史高位,目前的平均零售价比2019年4月上涨了53%。

为稳定种植白糖价格,截至2020年3月,GOI已批准进口47.26万t原糖加工成当地白糖供家庭直接消费。并额外签发55万t原糖进口许可以应对斋月和开斋节需求激增对价格带来压力。额外进口的白糖应该在2020年6月之前到达,以防止因为国内开始压榨生产后,大量白糖进入市场冲击白糖价格。在2019年5月~2020年1月期间,印尼的主要原糖供应商是泰国(82%)和澳大利亚(17%)。精制糖由泰国(89%)、韩国(7%)和印度(3%)供应。

2018年,由于产糖成本持续攀升,糖类产品市场价格上限已达12500卢比/kg,导致政府采购价上浮至10500卢比/kg。为保持糖类市场价格稳定,政府决定取消糖类产品所得税,以确保政府采购价维持在9700卢比/kg(约合0.69美元/kg)水平[5,7]。

4.1.4 贸易政策

印尼对进口食糖存在明确质量标准要求。2008年推出的印尼国家标准(SNI)对进口到印尼的糖制定了质量标准,例如,原糖不得低于1200 IU单位,精制糖不得高于45 IU。由于货运优势,并且泰国有能力满足印尼的SNI规格要求,因此,泰国多年来主导了印尼的原糖进口。贸易部法令No. 57/2004规定糖是受进口管制的商品,或称“受管制商品”。No.36/2010《限制投资清单》规定在面积超过25 hm2的种植园中允许最多不超过95%的外资占有率,并且需要获得农业部和种植园理事会的推荐,目的是提高国内自给自足的能力。第117/2015号法规限制制糖季节前一个月、期间和之后2个月的糖进口。这是为了简化食糖进口程序,提高印度尼西亚食糖工业竞争力。

图6 雅加达白糖月平均零售价格

2020年,印尼对于泰国、澳大利亚、印度食糖进口关税都实行5%的低关税,其他国家的原糖进口关税550卢比/kg。

4.1.4.1 印尼-东盟自贸区加快进程,印尼自泰国进口关税降至5%

作为东盟(ASEAN)贸易协定扩大协议的一部分,2016年后印尼对来自泰国的食糖进口关税降至5%,便利的货运、调低的关税和符合要求的品质,使得泰国一直稳居印尼食糖第一大进口来源国。

4.1.4.2 印尼-澳大利亚全面经济伙伴关系签订,澳大利亚食糖进口关税调至5%

2017年2月,澳大利亚总理特恩布尔同到访的印度尼西亚总统佐科发表联合声明称,印尼同意降低澳大利亚部分商品的进口关税,并将食糖进口关税从10%下调至5%,与其他东盟国家相同水平。随着2019年3月4日《印尼-澳大利亚全面经济伙伴关系协定》的缔结,印尼对澳大利亚降低关税的货物范围加大,保障力度加强。

4.1.4.3 印尼-印度促棕榈油和食糖贸易协定达成,印度原糖关税降到5%

近几年,印度一直试图向印尼出口食糖,因为印度在 2017/18年榨季成为第一大食糖生产国,拥有可以大量出口的食糖库存,而印尼是食用油尤其是棕榈油的主要生产国,双方就两种商品在两国之间的贸易进行谈判,希望能够达到互利互惠。2018年印尼已建议根据印度-东盟自由贸易协定(FTA)达成一项贸易安排,将精炼棕榈油和糖的进口关税分别调整至45%和5%以促进贸易。2020年2月,印尼政府首先将从印度进口原糖的关税水平从 10%下降到5%,但并没将色值要求从1200 IU调整至600~800 IU。2月20日,印尼政府将原糖进口的ICUMSA色值标准从1200 IU减半至600 IU,修改了原糖进口的色值标准,允许从印度进口原糖(印度糖厂生产的原糖ICUMSA色值为800 IU),以满足不断增长的国内消费。

4.1.4.4 印尼可能近期上调食糖进口关税以限制食糖进口

印尼贸易部表示,为保护国内糖业生产,印尼近期正讨论上调原糖和白糖进口关税以限制食糖进口。目前政府尚未决定具体上调幅度。据印尼糖协称,估计原糖进口关税的上调幅度达到30%,从550卢比/kg上调到 715卢比/kg,白糖进口关税上调幅度达到50%,从790卢比/kg上调至1185卢比/kg[8]。

4.1.4.5 印尼对进口糖规格给出了更大的灵活性

为了缓解食糖进口压力,稳定国内食糖价格,2020年2月17日,贸易部发布了《第14/2020号管理办法》,对食糖规格提出了更大的灵活性,该条例对允许和禁止进口糖进行了定义(表4)。

4.1.4.6 进口果糖糖浆实行保障关税和含糖、人工加糖饮料征税的提议

4.1.4.6 进口果糖糖浆实行保障关税和含糖、人工加糖饮料征税的提议

进口果糖糖浆对于食糖消费具有明显的替代性。2020年5月19日,WTO保障措施委员会发布印尼代表团提交的保障措施通报,印尼保障措施委员会对进口果糖糖浆做出保障措施裁决,建议对涉案产品征收为期三年的保障措施税。第一年为24%,第二年为22%,第三年为20%。涉案产品的印尼税号为1702.60.20。

对含糖和人工加糖饮料征税可能影响食糖消费。印度尼西亚财政部长Sri Mulyani Indrawati提议对含糖饮料征税,以控制这些产品的消费。在议会财政委员会的听证会上,提议对瓶装茶、咖啡、碳酸软饮料和能量饮料等含糖和人工加糖饮料征收1500~2500卢比/L(约合0.11~0.18美元)的消费税。理由是关注健康和增加收入,由于印尼糖尿病和肥胖症的患病率在过去十年中稳步上升,他们的目标是减少含糖饮料的消费。同时通过对甜味剂征税,预计每财年能获得6.25万亿卢比额外收入。

4.2 未来市场展望

表4 对进口糖的规定

从食糖生产方面,印度尼西亚 75%的地区在2019年11月下旬开始雨季,雨季开始时间晚于30年平均每年 10月的发生时间。2019年的旱季将阻碍甘蔗生长,可能导致每公顷产量下降10%,预计2020/21年榨季甘蔗产量减少到2700万t,食糖产量将达到269万t,预计国内食糖直接消费量为260万t,2020/21年榨季印尼食糖可能在满足直接消费后出现少量剩余。

从食糖消费角度,由于采取了预防新冠肺炎疫情传播的相关措施,如自我隔离、保持一定的社交距离,将使食品和饮料行业在 2019/20年榨季对精制糖的需求减少到13.5万t原糖当量。预计2020/21年榨季精制糖产量将小幅反弹至 15万 t(原糖值),前提是 2020/21年榨季下半年期间,全球范围内疫情缓解,经济迅速恢复。

从食糖库存角度,较低的食品和饮料行业消费和进口预计将减少2019/20年榨季期末库存至141.5万t。预计2020/21年榨季期末库存进一步降至91.5万t,原因是预计种植园白糖产量将下降,而消费量将增加。

5 结论和启示

本文重点梳理了印尼近 50年来食糖产量、消费、贸易及政策的发展情况,结合产需格局变化下贸易和政策的调整,得出几个主要结论和启示。

第一,印尼基于总量平衡思路按需进口食糖,通过关税配额和进口许可限制食糖进口数量,实现了市场供需平衡。

第二,印尼食糖产需形势经历了自给自足、产需缺口较小、产需缺口持续扩大至 500万t以上的发展历程,对外依存度从45%增至70%左右。

第三,食糖产量增长缓慢甚至很多年份产量徘徊不前,且高度集中在爪哇岛和苏门答腊岛。近25年间食糖产量年均增速为0.58%,整体呈现“U型”变化、之后在250万t上下波动。

第四,近25年间印尼食糖消费年均增速3.8%,尤其是 2003/04年榨季以来食糖消费年均增速高达4.7%,工业消费快速增长带动食糖需求快速攀升。人均消费从 1995/96年榨季的 17.73kg增加到2018/19年榨季的29.15kg,增长98%。

第五,印尼食糖进口以原糖为主,泰国、澳大利亚和巴西是主要进口来源国。

第六,印尼国内甘蔗压榨的白糖用于居民直接消费,进口原糖生产的精制糖主要用于食品和饮料行业,不得在零售市场上直接销售给居民。进口食糖还存在时间限制,限制制糖季节前一个月、期间和之后两个月的糖进口。有效防范了进口糖对国内生产的冲击。

第七,印尼糖业存在的主要问题是单产和产糖率低,拉尼娜和厄尔尼诺严重,面积增加有限和糖厂生产效率不高。为此,生产方面正以科技创新为核心,以高产高糖品种、科学种植管理技术、合理的压榨安排、提高机械化水平来推动农业现代化,通过现代的糖厂设备更新提高工业化效率。

第八,2020年印尼甘蔗压榨的白糖产量有望满足国内食糖直接消费量,食糖自给自足目标下印尼正讨论上调食糖进口关税。

第九,中印应以“一带一路”为契机着重加强甘蔗和食糖产业技术的战略合作。印尼是中国“一带一路”沿线东南亚地区的重要支点国家。2001年双方确定将农业、能源和矿产品开发及基础设施建设作为经贸合作的重点领域,2011年两国签署扩大和深化双边经贸合作的协议。在基础设施领域,中国的“21世纪海上丝绸之路”战略构想与印尼的“海上高速公路”计划高度契合。中国和印尼同属食糖进口大国,可以“一带一路”为契机加强糖料和食糖产业技术的合作,在贸易政策上协调,增强中国现代高产高糖甘蔗品种、甘蔗产业技术和种植模式走出去步伐,推广到印尼糖业,提升印尼甘蔗单产和产糖率,有条件的企业更换生产线时可以输出设备到印尼,我国已经形成了制糖精深加工、多元高值产品、副产物综合利用技术,条件成熟时可以将多元高值产品和副产物利用技术推广到印尼。加强中国和印尼的糖业展会交流,以实现技术输出和合作共赢的目的。