我国传媒资本市场新进展研究

2020-08-28郭全中郭凤娟

郭全中 郭凤娟

摘要:在我国经济继续保持较高增速、传媒产业整体向好的背景下,资本市场上的传媒上市企业整体表现转 好但分化严重,传媒业市场的投资数量和金额都出现了大幅度下滑。传媒业投融资的主要亮点:一是战略投资 比重加大;二是互联网巨头成为投资核心力量;三是海外布局成为新趋势。

关键词:传媒市场;海外布局;分化;投资下滑

中图分类号:F832.5;G206 文献标识码:A 文章编号:CN61-1487-(2020)13-0005-06

一、外部环境相对稳定,传媒產业整体向好

2019 年,我国经济继续保持较高增速,资本市场化 改革继续深化,传媒产业虽有分化但整体向好,为传媒资 本市场提供了相对稳定的外部环境。

(一)我国 GDP 同比增长 6.1%

根据国家统计局数据显示,初步核算,2019 年全 年国内生产总值 990865 亿元,同比增长 6.1%,增速超 过 6%,总额将近 100 万亿元。其中,第三产业增加值 534233 亿元,同比增长 6.9%。人均国内生产总值 70892 元,同比增长 5.7%,首次突破 1 万美元大关,与高收入 国家差距进一步缩小。全年移动互联网用户接入流量 1220 亿 GB,同比增长 71.6%;全年国内游客 60.1 亿人 次,比上年增长 8.4%;国内旅游收入 57251 亿元,增长 11.7%。

(二)国内资本市场化改革持续推进

第一,科创板正式推出。2019 年 7 月 22 日,中国科创板成功开启且首批 25 家公司上市交易,最大亮点是“注册制”试点。截至 2019 年 12 月 23 日,科创板上市公司共 68 家,募集资金 829.46 亿元。在科创板试点注 册制之下,券商不仅需要承担保荐功能,还需要担负询价 定价、发行承销和销售的责任,这促使券商全面深度参与 企业的成长全过程。注册制试点在科创板这一“试验田” 积累经验的同时,有望向其他板块复制,2019 年 11 月 8 日,中国证监会发布修订《创业板上市公司证券发行管 理暂行办法》并公开征求意见,明确提出“按照注册制 的理念,推动再融资制度改革”。

第二,资本市场也启动供给侧改革。2019 年 5 月 11日,证监会新任主席易会满在中国上市公司协会 2019 年 年会暨第二届理事会第七次会议上提出,要探索创新的 退市方式,实现多种形式的退市渠道,对严重扰乱市场秩

序、触及退市标准的企业,坚决退市,一退到底。2019 年 A 股有 12 家上市公司退市。除了退市之外,资本市场上 的“壳”公司数量增多且卖壳买壳的交易更为频繁。据 不完全统计,2019 年 A 股有超过 160 家上市公司发生 了实际控制人变更,占比 4%,平均每 1.5 个交易日就有 1 家上市公司变更了实际控制人。尤其需要指出的是,国 有企业是主要的买主,有 50 家实际控制人变更为国有企业,占比接近 30%。

第三,股票衍生品市场扩容。2019 年 12 月 23 日,

沪深 300 股指期权在中国金融期货交易所上市,这是我 国首个股指期权;同日沪深 300ETF(交易型开放式指数 基金)期权也将在上海和深圳证券交易所首日上市,这 是中国股票衍生品市场 2015 年来的首度扩容。股票衍 生品市场扩容能够帮助投资者灵活调整资产组合的风险 收益结构,优化投资者结构,完善价格形成机制,进一步 提高我国资本市场资金配置效率。

第四,国际主要指数纳入更多 A 股且沪伦通开通。 一方面,国际主要指数纳入更多 A 股。2018 年 6 月 1 日, A 股正式被纳入 MSCI(美国指数编制公司)新兴市场 指数,其后富时罗素和标普道·琼斯也把 A 股纳入其主 要指数,且纳入比例逐步提升、纳入个股不断增多。2019 年 9 月 10 日,国家外汇管理局宣布全面取消合格境外机 构投资者(QFII)和人民币合格境外机构投资者(RQFII) 投资额度限制,外资加速流入,A 股的投资者结构将会 发生变化。另一方面,继陆港通之后沪伦通开通。2019 年 6 月 17 日,沪伦通正式通航。所谓沪伦通,是指上海 证券交易所与伦敦证券交易所的互联互通机制,符合条 件的两地上市公司,依照对方市场的法律法规,发行存托 凭证。通过沪伦通机制发行上市的 CDR(中国存托凭证) 产品将为我国投资者带来成熟市场的优质股票,较好地分散A股市场长期以来的高波动风险及单一市场风险。 沪伦通与之前的 QFII ①和 RQFII ②之间的本质不同在于, QFII 和 RQFII 是通道式且单向的资本市场对外开放,而 沪伦通、中日 ETF 则是双向开放。

第五,主要金融机构外资持股比例逐步放开。2018 年以来,我国加快放开主要金融机构外资持股比例限制, 根据证监会最新信息,2020 年 1 月放开期货公司限制, 2020 年 4 月 1 日将放开基金公司限制,2020 年 12 月 1 日将放开证券公司限制。

(三)游戏版号申报正式重启,政策有利于游戏业发展 2019 年 4 月 19 日,原国家新闻出版广电总局官网 显示,《出版国产电脑网络游戏作品申请书》和《出版 国产移动游戏作品申请表》,以及《出版境外著作权人授 权互联网游戏作品申请书》已经上线,标志着我国游戏 版号申报正式重启。根据相关数据显示,截至 2019 年 12 月 23 日,累计下发 26 批国产网络游戏版号申请共

计 1448 款,虽 然相较于 2017 年的最高点 9384 款下降 了 84%,但游戏版号审批更加注重质量,在一定程度上实 现了供给侧改革的要求。相比于 2018 年的游戏严格监 管,即游戏版号冻结、总量调控等,游戏产业遭遇了寒冬, 2018 年我国游戏市场实际销售收入为 2144.4 亿元,同比 增速仅为 5.3%。在游戏版号放开之后,我国游戏行业快 速回暖。

(四)传媒业整体发展良好

第一,我国电影票房超过 640 亿元。根据国家电影 局数据显示,2019 年全国票房为 642.66 亿元,同比增长 5.4%,其中国产片份额达 64.07%;全国新增银幕 9708 块, 银幕总数达 69787 块,全球领先;全国观影人次达 17.27 亿,同比略有增长。尤其值得一提的是,2019 年全年票 房前 10 名的影片中有 8 部为国产影片,票房超过 10 亿元的 15 部影片中有 10 部为国产影片。但需要指出的是, 由于各种不利因素的影响,2019 年前三季度,全国拍摄 制作电视剧备案数量比去年同期减少 27%,横店影视城 开机率同比锐减 45%;2018 年行业投资金额达到 537.77 亿元,而 2019 年前五个月投资金额仅为 2.62 亿元。

第二,游戏产业收入突破 2300 亿元。根据伽马数 据(CNG)发布的《2019 年中国游戏产业报告》显示, 2019 年我国游戏市场收入 2330.2 亿元,同比增长 8.7%,增速比上一年提升了 3.4 個百分点,说明我国游戏业快速回暖;中国游戏市场及海外市场出口收入突破 3000 亿元, 同比增长 10.6%,增速比上一年提升了 3 个百分点;移动 游戏市场实际销售收入达 1513.7 亿元,同比增长 13%。

第三,我国互联网广告总收入超过 4300 亿元。根 据中关村互动营销实验室发布的《2019 中国互联网广告发展报告》显示,2019 年中国互联网广告总收入约 4367 亿元,同比增长 18.2%,增速虽然放缓但仍保持平稳 增长态势。其中,来自电商平台的广告占总额的 35.9%, 同比增长 3%;搜索类平台广告占总额的 14.9%;视频类平 台收入同比增长 43%,成为第三大互联网广告投放平台。 二、我国资本市场传媒业上市公司整体运行情况2018 年我国传媒行业上市公司进行了大量的商誉 减值③,虽然 2019 年仍然有一定的减值压力,但是整体来 说业绩预告盈利向好。

(一)60% 以上的传媒上市公司实现盈利

根据金融大数据提供商 Wind 提供的数据显示,截 至 2020 年 2 月 12 日,在 100 家已经公布 2019 年业绩预 警及快报的传媒上市公司中,62 家预计盈利,37 家亏损, 其中 18 家公司为首亏,另外 1 家尚不确定。在盈利上市 公司中,业绩扭亏为赢的达到 18 家,占比 29.03%;24 家 上市公司业绩预计同比增长,而增速达 30% 以上的占 24 家上市公司的 62.5%。

具体到板块,出版发行、院线、报业、广电、营销、网络 视频、互联网等板块一半以上的上市公司预告盈利;除广 电与数字阅读板块外,各板块业绩预计增长(含扭亏) 公司均多于业绩预计减少(不含亏损)公司的数量。

上市公司业绩向好的主要驱动力是主营业务的内生 发展。虽然部分上市公司的商誉减值压力已有所缓解, 但是 2019 年业绩预告中依然有 42 家上市公司将进行商 誉减值,主要集中在影视、游戏和营销板块,已披露的整 体资产减值准备计提规模为 297.28 亿至 337.32 亿元。

(二)板块业绩分化明显

在所有板块中,由于受商誉减值的重大影响,游戏、 院线等板块的亏损数额较大且内部分化严重,而其他板 块则发展相对良好。

第一,游戏板块整体亏损但分化明显。根据 wind 数 据显示,预告业绩的 100 家上市公司中,有 24 家是游戏板块公司,其中 12 家盈利 12 家亏损,但是由于亏损上市公司亏损额较大,板块整体亏损额高达 119.65 亿到 80.75 亿元。有些公司业绩良好。例如,2019 年,三七互娱营 业收入为 132.26 亿元,同比增长 73.28%,归属于上市公 司股东的净利润为 21.44 亿元,同比增长 112.58%;世纪 华通营业收入为 151.1 亿元,同比增长 20.65%,归属于上 市公司股东的净利润为 25.5 亿元,同比增长 89.49%。

第二,影视 & 院线整体亏损面大。根据 wind 数据 显示,预告业绩的 100 家上市公司中,有 17 家影视 & 院 线上市公司,其中业绩预亏的高达 11 家,而盈利的只有6 家。即使预告盈利的 6 家公司中,也有 4 家是扭亏为赢,即慈文传媒、华录百纳、文投控股、幸福蓝海;另外 2 家上市公司的净利润同比减少。整体来说,影视 & 院线板块 整体预亏额高达 128.00 亿到 157.32 亿元。由于业绩较差,

2019 年以来整个影视行业上市公司市值平均下跌 72%, 整体市值不足此前三分之一。

第三,影视类上市公司出现退市和实际控制人变更。 在实际控制人变更方面,2019 年 2 月,慈文传媒被江 西出版集团旗下的全资子公司华章投资公司收购;11 月 22 日,鹿港文化与淮北市建投控股集团有限公司签署了

《股份转让框架协议》,公司实控人将变更为淮北市国资 委。在退市方面,由于在 2019 年 8 月 15 日至 2019 年 9

月 11 日期间,公司股票连续二十个交易日的每日收盘价 均低于股票面值(1 元),市值从最高点的 400 亿元剧降 到不到 10 亿元,2019 年 11 月 28 日印纪传媒正式退市。

此外,在新三板市场上,继 2018 年有 40 余家影视公司摘 牌之后,2019 年开心麻花、虎嗅网、天瑞传媒、约珥传媒 等 4 家选择退市。

三、我国传媒业投融资情况分析

由于经济、政策等因素的影响,2019 年我国传媒业 投资数量和金额都出现了大幅度下滑,且互联网巨头主 导的战略投资占比更高。

(一)文娱板块投融资事件大幅度下降,战略融资占 比多

第一,投融资事件大幅度下降。根据不完全统计, 截至 2019 年 11 月 底,我国文娱板块共发生投融资事 件 489 起,相比 2018 年减少了 152 起。从细分领域看,2019 年,媒体以 88 起投资的数量位居第一,影视以 55起处于第二位,动漫以 49 起位列第三位。需要指出的是, 媒体虽然仍占据文娱投资细分领域的第一位,但与去年 的 179 起(IT 桔子数据)已经下降了一半以上。

第二,战略融资比重增加。根据不完全统计,从投资 事件轮次来看,2019 年,A 轮融资事件共计 92 起,天 使轮融资共计 67 起,虽然二者作为早期融资项目占比共 计 38%,投资数量仍是最多,但与前两年相比,早期项目 融资数量下滑比例也最高。随着 2018 至 2019 年泡沫破 裂且财务投资套现退出的难度加大,资本开始更加理性, 投资机构更加青睐商业模式明晰、成熟的中后期项目,从 统计数据上也可以看出,融资额度较高的中后期項目融 资数量相对稳定。在中后期项目中,战略投资项目达到 63 起,在全部投资事件中的占比达到了 12.3%,尤其是腾 讯、阿里、百度、京东、字节跳动、快手等大公司参与了一 部分战略投资事件,也使得战略融资在一级市场中比重 进一步增加。

(二)我国 TMT(数字新媒体产业)并购市场活跃 度降低

第一,我国 TMT 并购市场交易数量和总交易金额都 大幅度下降。根据 IT 桔子的数据显示,2019 年,我国 TMT 并购市场共发生并购交易 493 起,比 2018 年的 775起同比下降 36.39%;总交易金额 538 亿美元,比 2018 年833 亿美元同比下降 35.41%。第二,大型并购交易数量也大幅度降低。根据 IT桔子的数据,2019 年 10 亿美元以上的交易共 8 起,较2018 年的 12 起下降 33%。

第三,A 股 TMT 并购交易数量大幅度下降一半。 根据 IT 桔子的数据,2019 年我国 A 股 TMT 并购市场 共发生并购交易 168 起,同比减少 50%;总交易金额为 149 亿美元,同比减少 34%。

(三)上市融资的有 12 家

据不完全统计,2019 年上市融资的传媒类企业主 要有阿里巴巴、微盟、猫眼娱乐、斗鱼直播、新媒股份、网 易有道、中信出版等 12 家,其中在香港港交所上市的有

阿里巴巴等 6 家,在美国纳斯达克上市的有 3 家,在美国

纽交所上市的有 1 家,在深圳深交所上市的有 2 家,具体 见表 1。

在上市融资的 12 家上市公司中,以下几家具有代表性。一是阿里巴巴在香港作为第二上市是 2019 年募资 额最大的上市公司,共募资 1012 亿港元,占香港 IPO(首 次公开募股)市场全年募资总额的 32.4%,是港交所有 史以来第三大 IPO,同时还是新上市制度下第三家同股 不同权上市公司,也为首个同时在美股和港股两地上市 的中国互联网公司。此处需要说明的是,虽然阿里巴巴 是电子商务公司,但是由于其主要收入来源于广告,所以 此处也把其列入传媒公司。二是中手游曾是中国第一家 赴美上市的手游公司,2015 年中手游科技私有化退市, 再到港交所上市。三是新媒股份在深交所创业板市场上 市,主要运营与广东 IPTV(交互式网络电视)集成播控 服务、互联网电视集成服务和内容服务配套的经营性业 务。四是中信出版集团股份有限公司在深圳证券交易所挂牌交易,此次募集的资金中,4.1 亿元用于“内容 +” 知识产权投资与运营平台建设项目,2 亿元用于智慧生 活服务体系建设项目。

(四)上市公司成为投资的核心主体

2019 年,由于传媒业市场整体遇冷,虽然阿里巴巴、 腾讯、百度等已上市的互联网巨头在传媒业的投资数量和 金额大幅度下降,但依然是传媒业市场投资的重要力量, 且其他传媒类上市公司也有不少的投资。具体见表 2。

第一,阿里巴巴、腾讯和百度投资数量多、金额大。 一是阿里巴巴通过自己及其子公司等关联方分别投资了 分众传媒、网易云音乐、B 站、趣头条等。其中,B 站和 趣头条两家腾讯之前也参与了投资。二是腾讯投资了快 手、微盟集团、有赞、快看漫画、销售易等。三是百度投资 了汉得信息等。

通过 16 亿元战略投资成为芒果超媒的第二大股东。四 是中文传媒收购另外一家上市公司慈文传媒。

(五)其他重要投融资事件

除了阿里巴巴、腾讯等互联网巨头以及其他上市公 司之外,字节跳动、快手等也进行了一些重要投资。一是 字节跳动投资虎扑 Pre-IPO(上市前基金)轮融资,字节 跳动持股比例为 30%,跃升为虎扑的第二大股东,投资互 动百科成为第一大股东。二是快手领投知乎 F 轮融资。 三是弘毅投资新华网 3 亿元,这也是为数不多的民营资 本投资国有传媒企业。具体见表 3。

(六)2019 年海外投资布局

2019 年,我国互联网巨头在各个领域大力进行海 外布局。在传媒业方面,腾讯及其旗下的阅文集团是海 外布局的重要力量,腾讯在游戏领域收购挪威游戏公司 Funcom 29% 的股权,进而成为该公司第一大股东,在社 交领域投资印度内容和社交网络应用 Share Chat 2 亿美 元。具体见表 4。

(七)其他融资方式

传媒类企业还采取了其他融资方式。一是通过增发 募资。虎牙直播和趣头条都通过增发股票募资。二是通 过发行债券和中期票据募资。具体见表 5。

字节跳动、京东、快手、美团等为了打造更为健康的生态 系统,依然进行了大量的投资,成为传媒业资本市场的核 心力量。

(一)阿里巴巴、腾讯出手最多,文娱传媒领域投资 额大

第一,腾讯投资起数最多,阿里巴巴投资额最多。根 据天眼查数据显示,2019 年,包括腾讯、阿里、百度、京 东、字节跳动等互联网巨头,共投资了 185 起,其中腾讯以 94 起居于首位,阿里以 34 起居于第二位,字节跳动 以 19 起居于第三位。根据和讯财经报道,2019 年,阿 里、腾讯和京东均保持了数百亿元投资规模,其中阿里巴 巴以 1146.10 亿元居于第一位,百度的投资额也达到了88.32 亿元,字节跳动的投资额为 22.17 亿元。 第二,企业服务投资数量最多,文娱传媒投资金额最高。根据 IT 桔子的数据显示,2019 年,在互联网巨头中, 企业服务相关投资总数为 39 起,涉及金额为 53.4 亿元;文娱传媒领域投资总数为 28 起,涉及金额高达 164.1 亿元。其中,阿里在文娱传媒共计投资 7 家平台,累计金额为 80.7 亿元;腾讯则投资了 17 家平台,累计投资金额为74.4 亿元。

(二)互联网巨头在传媒領域的具体布局

第一,腾讯围绕其主营业务加大布局。整体来说, 2019 年腾讯在传媒领域的投资出现了断崖式下滑。腾 讯在传媒业投资的领域极其广泛,分别覆盖游戏、短视 频、动漫、直播、影视、音频等细分赛道。在游戏领域投 资仅 9 起,同比下降 52.63%,其中国内投资 3 起、国外投

资 6 起。例如,以 2 亿元收购了英国上市游戏公司 SumoGroup。在动漫领域投资了 4 笔,主要是 1.25 亿美元投资在漫画领域深耕 4 年的快看漫画。在短视频领域,重 点投资了快手。在影视领域,重点投资了曾打造火爆全 国的偶像女团竞演养成类综艺节目《创作 101》的好枫 青芸公司,腾讯持有其 10% 股份并成为其第二大股东。 具体见表 6。

第二,阿里巴巴采取的是先投资,再并购,最后全资

收购的高介入模式。2019 年,阿里巴巴在文化传媒领域 主要领投了网易云音乐等,入股了分众传媒、B 站、趣头 条等。具体见表 7。

第三,字节跳动积极进行投资布局。字节跳动在快速发展的同时,积极通过投资来强化自身的生态系统, 2019 年主要投资了虎扑、互动百科等。其中,字节跳动 投资虎扑 12.6 亿元,持股比例为 30%,成为虎扑的第一 大股东。此外,通过投资互动百科强化了自身的搜索领 域的能力,并且以 5.3 亿美元投资理想汽车,对无人驾驶 的期盼呼之欲出。具体见表 8。

第四,百度对传媒业投资数量少。2019 年,百度对外发起了 14 起投资,重点是企业服务、人工智能、内容。 根据 IT 桔子数据,威马汽车、东软控股以及知乎,是投资 金额最高的三家,都超过了 10 亿元,在传媒业领域投资 了知乎、果壳、凯叔讲故事、七猫小说等头部优质企业,其 中对知乎投资了 4.34 亿美元。

第五,京东开始布局传媒业。作为电子商务公司的 京东,长期以来其投资重点在于布局多元线下零售场景 和下沉市场。2019 年,京东先后战略投资了 Go-Jek(一 家位于印尼的共享出行服务商)、特斯联、五星电器、新潮 传媒、迪信通、彩生活、生活无忧、汽车街等多个项目,其中, 对 Go-Jek、特斯联、五星电器、新潮传媒的投资额都超过 10 亿元,而新潮传媒更是京东在传媒业少见的重大投资。

第六,B 站频频进行投资。B 站作为二次元的领先 平台,投资更多聚焦在动漫 IP、影视制作以及衍生品,与 Z 世代(美国及欧洲流行用语,意指在 1995-2009 年间 出生的人)内容消费相关。具体见表 9。

目前互联网巨头在海外布局时,为了降低时间成本,多采 取并购海外标的的方式快速抢占国际市场。互联网巨头 可以快速获取市场,利用其先进技术为并购标的赋能。 在传媒业海外布局方面,字节跳动取得了较好的效果。 字节跳动国际化主要围绕自身的核心业务开展,主要有 资讯、短视频、2B 三个核心方向,2019 年收购了音乐 领域的 Jukedeck。

(三)短视频和垂直类自媒体是重点

2019 年,短视频一直保持之前的热度继续成为投资 重点,而随着自媒体平台的日趋饱和,垂直类自媒体成为 资本追逐的新热点,而短视频类的垂直自媒体更是受到 青睐,快手、影谱科技、视知等都是其中的佼佼者。根据 IT 桔子数据显示,2019 年上半年媒体及阅读领域投资 事件数量合计 31 起,交易金额超过 41 亿元;视频 / 直播 领域发生 21 起投资事件,涉及交易金额超过 13 亿元。

(四)互联网巨头们联合投资

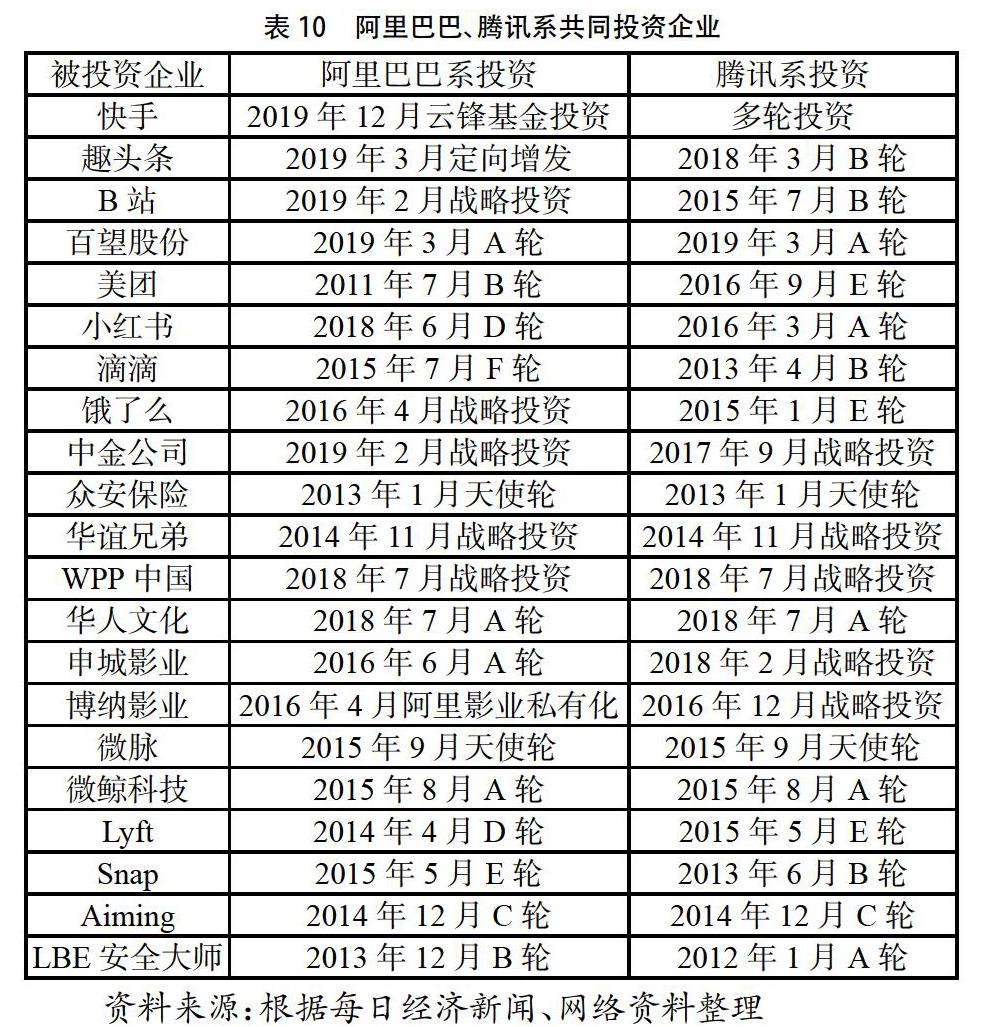

虽然阿里巴巴系和腾讯系之间的竞争很激烈,但是 在投资领域,滴滴、美团等 21 家企业背后都有阿里巴巴 系和腾讯系共同投资的身影。2019 年,B 站、趣头条、 快手又成为双方新的共同投资标的。具体见表 10。

五、传媒业投资趋势分析

在我国移动互联网流量红利已经衰竭的大背景下, 精细化运营和产品创新成为重点,传媒业的投资更看重 生态打造和战略成长,尤其是短视频、动漫等领域成为投 资新重点。

(一)重点转变为战略投资及并购整合

在流量红利衰竭的背景下,互联网平台和企业纷纷 开始注重精细化运营和产品创新,而通过战略投资及并 购整合来打造生态和实现战略成长就成为新趋势。战略 投资可以更好地打破流量制约、资金保守的瓶颈,进而实 现价值的提升。据不完全统计,2019 年有超过 20% 的 融资交易出现了战略投资人的身影,而拥有最广泛用户 群体、最丰富的业务场景和用户数据的互联网生态巨头 就是较好的战略投资人,快手领投、百度跟投知乎就是较 好的案例。

(二)互联网巨头积极进行海外布局

在国内市场增量空间越来越小和竞争日趋激烈的情 况下,互联网巨头纷纷开启国际化进程,进行海外布局。

从表 10 中可以看出,一是二者共同投资标的主要来自互联网、文娱影视等行业。二是对于优质标的,双方均 是多轮出资。例如,在滴滴出行方面,腾讯曾 4 次投资,阿里投资 2 次。三是双方曾在华谊兄弟等公司中同时出 手。当然,无论是腾讯系还是阿里巴巴系都在投资中获 益良多。例如,自 2008 年成立以来,腾讯投资的公司目 前已有近 70 家成功上市、100 多家成为“独角兽”。

注 释:

① QFII,Quali?ed Foreign Institutional Investor,合格的境外机 构投资者的英文简称,QFII 机制是指外国专业投资机构到 境内投资的资格认定制度。

② RQFII,RMB Quali?ed Foreign Institutional Investor,是指人 民币合格境外机构投资者,R 代表人民币,QFII 参见注释

①。

③商誉减值:商誉具体表现为在企业合并中购买企业支付的买 价超过被购买企业净资产公允价值的部分。商誉减值是指 对企业在合并中形成的商誉进行减值测试后,確认相应的 减值损失。

参考文献:

[1]IT 桔子、中商产业研究院、CVSource 投中网以及各种网络 资料 .

[2] 华兴资本 . 华兴资本 2019 并购报告:回归冷静 多元化交易 显现新机 [EB/OL].(2020-02-27)[2020-03-08].http://tech.sina.com.cn/csj/2020-02-27/doc-iimxyqvz6174960. shtml.

[3] 青松 .2019 年,互联网巨头的钱去哪了? [EB/OL].(2019-12-14)[2020-03-08].http://www.360doc.com/content/19/1214/05/7661498_879 613402.shtml.

[4] 少年于谦等 . 梳理了 2019 年 489 起文娱融资事件,结果出 乎意料 [EB/OL].(2019-12-17)[2020-03-08].https://www.huxiu.com/article/331533.html.

[5] 彭琨懿 . 文带你看 2019 年文化娱乐细分行业并购趋势![EB/OL].(2020-02-19)[2020-03-08].https://www.qianzhan.com/analyst/detail/220/200218- f31793ff.html.

[6] 姚亚楠 . 复盘 BAT2019 投资版图:阿里腾讯共同投资 21 家企业 [EB/OL].(2020-01-09)[2020-03-08].http://finance.sina.com.cn/chanjing/gsnews/2020-01-09/doc- iihnzhha1409990.shtml.

[7] 张照 . 八大互联网巨头 2019 投资全图谱,看 2020 风口在哪儿! [EB/OL].(2019-12-28)[2020-03-08].

作者简介:郭全中(1976—),男,汉族,安徽临泉人,中共 中央党校(国家行政学院)文史教研部高级 经济师,研究方向为传媒经济管理、互联网、产 业融合等。 郭凤娟(1983—),女,汉族,黑龙江哈尔滨人, 北京资产评估协会中级人力资源管理师,研究 方向为文化产业、文化政策管理等。

(责任编辑:叶子)