银行业集中度、竞争度与风险的非线性关系研究

2020-08-26梁利梅

梁利梅

摘要:本文基于2007-2017年我国91家商业银行数据研究银行集中度、竞争度与风险的非线性关系。结果表明银行集中度与风险之间存在正u型关系,而竞争度与风险之间存在倒u型关系。基于结论,本文提出银行准入政策的制定应兼顾二者非线性关系的拐点。

关键词:集中度;竞争度;银行风险

一、引言及文献综述

银行集中度与竞争度可以并行对银行风险产生影响,近年来,随着民营银行及外资银行准人,加之互联网金融快速发展,我国银行集中度与竞争度都面临巨大变化。在此背景下,研究其对银行风险产生什么样的影响,监管机构如何根据集中度与竞争度的实际情况动态调整制定相应政策具有实际意义。

关于银行集中度与风险之间的关系,存在“集中一稳定”与“集中一脆弱”两种截然相反的理论。“集中一稳定”认为提高银行集中度会降低风险:从“特许权价值”角度看,Beck(2006)提出银行集中度提高会提升监管质量,促使银行经营风险较小的业务;Boot and Thakor(2000)认为大银行有较强的贷后管理能力;陈伟光和李隽(2007)研究表明我国银行集中度与风险存在负相关关系。“集中一脆弱”认为提高银行集中度提高会增加风险:多数学者考虑“大而不倒”的影响,Mishkin(1999)、Barth et al.(2012)认为政府对大型银行的支持会增加其从事高风险活动的可能;杨天宇和钟宇平(2013)基于1995-2010年125家商业银行数据研究结论支持“集中一脆弱”。关于银行竞争度与风险之间的关系,同样存在“竞争-稳定”与“竞争-脆弱”理论。“竞争-稳定”认为银行竞争有助于提高稳定性:Amidu&Wolfe(2013)提出竞争会提高银行利息和非利息收入多样化,进而提升稳定性唐兴国和刘艺哲(2014)研究表明银行竞争度与风险存在负相关关系。“竞争一脆弱”认为银行竞争会提高风险:AHen et al.(2004)认为在更具竞争力的市场中,银行风险暴露于与行业更密切相关的环境中,负面影响引发的多米诺骨牌式系统性危机将降低银行稳定性;江曙霞和刘忠璐(2016)研究结果支持“竞争一脆弱”。近年随着研究深入,部分学者发现银行集中度、竞争度与风险之间存在非線性关系如Martinez-Miera(2010)、张晓玫和李梦渝(2013)、申创(2018)等。

本文贡献主要在于分别考虑了银行集中度、竞争度与风险的非线性关系,主要结论为银行集中度与风险之间存在正u型关系,而竞争度与风险之间存在倒u型关系。

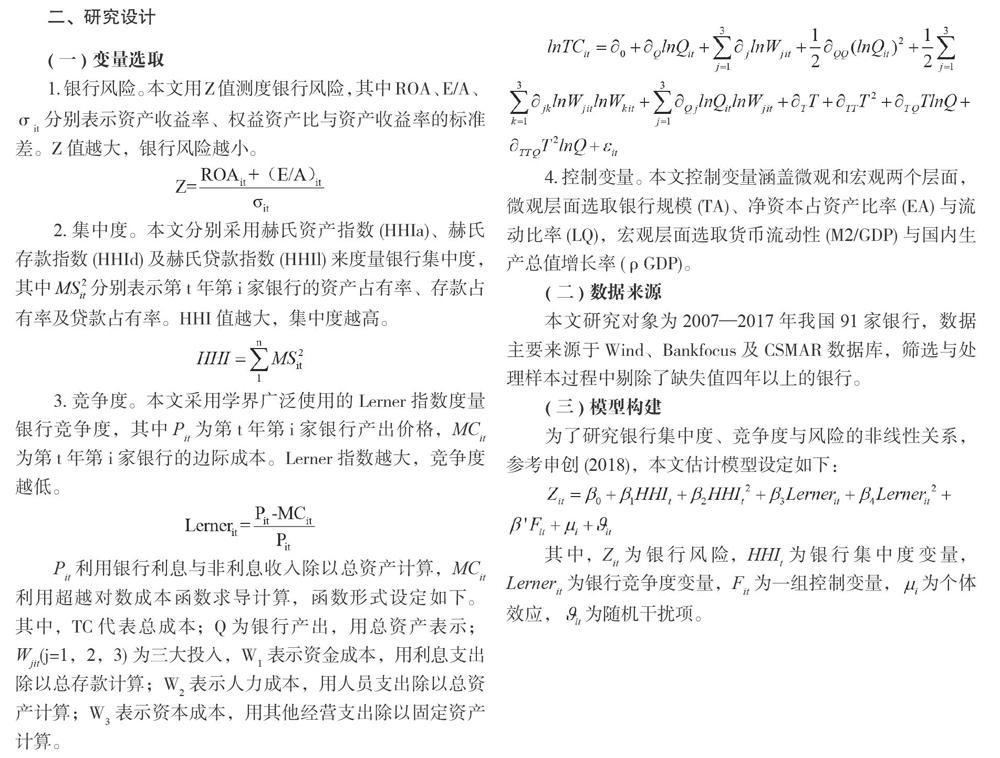

二、研究设计

(一)变量选取

1.银行风险。本文用z值测度银行风险,其中ROA、E/A、σit。分别表示资产收益率、权益资产比与资产收益率的标准差。z值越大,银行风险越小。

三、实证结果

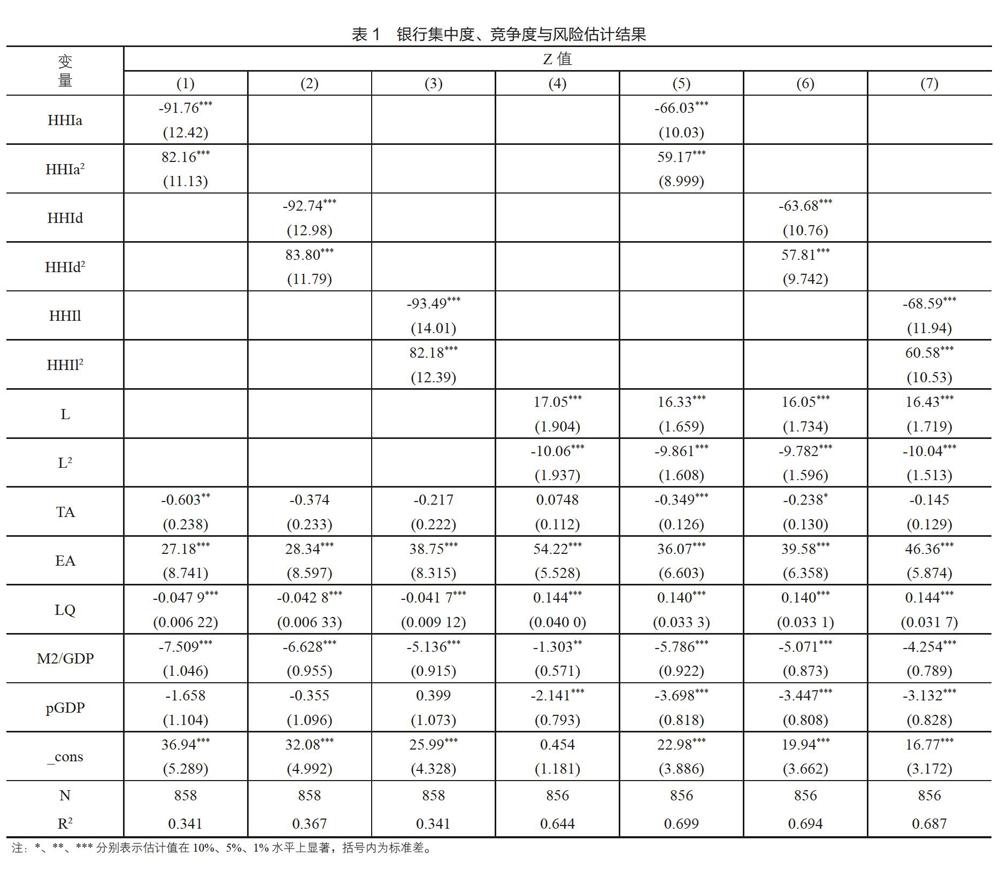

表1报告了固定效应回归结果,第(1)、(2)、(3)列单独度量银行集中度与风险的非线性关系,系数的正负号及显著性表明二者存在正u型关系;第(41列单独度量银行竞争度与风险的非线性关系,系数的正负号及显著性表明二者存在倒u型关系;第(5)、(6)、(7)列将集中度与竞争度指标同时加入回归模型,证实了上述结果的可靠性。

四、结语

目前同时研究银行集中度、竞争度与风险非线性关系的文献较少,本文利用2007-2017年91家商业银行数据进行回归,结果表明银行集中度与风险存在正u型关系,而竞争度与风险存在倒u型关系。本文对于监管机构依据目前银行业集中度及竞争度情况制定相应的银行准人政策具有一定的借鉴意义,便于更好地引导银行发展,提高银行业稳定性,从而全面提升金融服务实体经济的效能。