完善互联网金融平台发展,助推中小企业融资升级

2020-08-25雷轶超

慕 艳 雷轶超

(广东海洋大学寸金学院 广东 湛江 524088)

一、前言

在2020年5月25日举行的全国两会“部长通道”上,工信部部长苗圩提到:在2020年的政府工作报告中,对于帮扶中小企业发展的政策占用很长篇幅,约提出有90条左右的政策帮扶中小企业克服困难,促进中小企业稳定发展。中小企业一直是国民经济发展的重要组成部分,而中小企业的融资问题一直是企业发展的核心问题之一,尤其是在疫情的特殊环境下,中小企业的融资更是难上加难。如何解决这样的问题呢?金融机构互联网+的趋势为中小企业融资提供了新的渠道和机会,互联网金融平台的发展在我国已有一段时间,特别是在深圳前海地区有着快速的发展,但相关发展有规模,也有乱象。如何正确认识互联网金融平台的功能和意义,互联网金融平台是否能给中小企业融资带来新的解决方案,如何改善现有问题,找出中小企业更高利用互联网金融平台的针对措施,是本文探讨的重点问题,也希望藉此能够为中小企业融资升级提供必要的思考。

二、互联网金融模式下中小企业融资现况

随着科学技术的不断创新升级,传统金融平台与互联网企业合作产生新型的金融业务模式,为小企业融资带来新的“曙光”。互联网金融平台下中小企业的创新融资形成主要有以下三种模式:

(一)P2P网络借贷模式

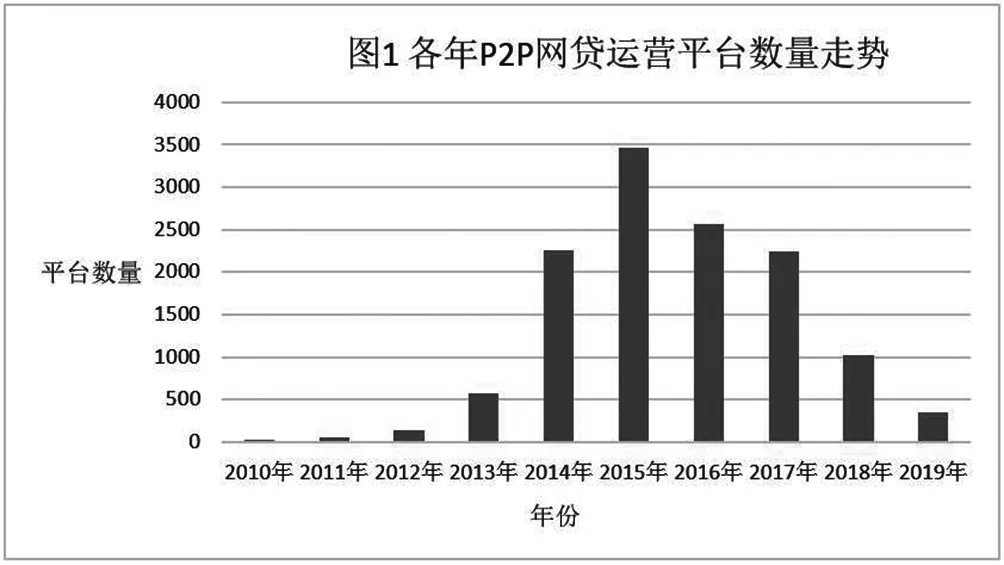

2007年8月于上海诞生我国第一家P2P网络借贷平台,在近年经历了行业平台“野蛮生长”的爆发期,随之也迎来了相关行业监管措施地不断细化。2010年至2019年网络运营平台数量走势如图1所示:

数据来源:网贷之家研究中心

根据网贷之家研究中心的数据统计,我国历年的P2P网贷平台数量如上表所示,可见在经历2015年的发展高峰之后,随着行业监管的不断收紧,对平台合规运营的进一步要求,P2P金融平台数量在不断缩减。平台运营范围和业务更为明确,资源向着陆金所等头部公司进一步聚集。在近年的发展过程中,P2P平台确实曾为部分中小企业融资提供了新的渠道。但P2P平台本质为资金中介,相关公司逐利而行,在实际平台运营中,平台资金往往投向回报更高的个人消费贷项目、地产抵押项目等,真正向中小企业导流的资金数量并不乐观,而且受限于中小企业财务制度不规范和缺少抵押品的实际现状,中小企业融资难有项目优势。所以P2P模式未能为中小企业融资提供真正的支持,其本身P2P业务也在不断萎缩,行业发展陷入了停滞。

(二)电子商务平台融资模式

随着现代互联网技术的发展,随之而来的是电子商务平台的产生和崛起,给中小企业融资带来极大助力。比如阿里巴巴旗下的蚂蚁金融,依托于阿里巴巴集团旗下的淘宝网、天猫平台,以及支付宝等项目,蚂蚁金融获取了非常充足的国内用户的网络消费数据。蚂蚁金融有部分业务是专门为淘宝、天猫等平台上的商家提供定向的贷款支持,由于能够借助APP获取每个店面的实际流量、交易量、广告推广费用支出等情况,蚂蚁金融对相关网络平台上的中小企业有非常深刻的认知和理解,一定程度上甚至超过企业主本身。正因为如此,蚂蚁金服才能对中小企业融资进行有针对性的资金支持和风险控制,并可能参与到平台商家进一步的融资计划中,达到互利共赢的目的。根据阿里巴巴2019年最新财报,截止2019年第三季度,蚂蚁金融的三季度利润已经可以达到150亿人民币以上规模,并在2019年新冠疫情的抗击中,为淘宝平台等网络上的中小企业提供了数以亿计的资金支持,帮助相关中小企业恢复生产和销售。

(三)众筹平台融资模式

众筹在我国发展较晚,在2011年7月掀开帷幕,经历了从萌芽—爆发增长—行业洗牌三个阶段。众筹融资是项目发起人利用众筹平台通过身份审核后,在平台上建立属于自己的页面,可以公开宣传、募集资金的一种新型网络融资模式。

我国目前的众筹平台类型如表1所示:

表1 众筹平台类型

从上表可以看出我国众筹平台类型多样,在平台上进行融资时可以考虑自身实际发展情况,这样会更加方便于中小企业融通资金。

2016年至2018年我国众筹行业成功筹集资金金额具体如图2所示:

数据来源:前瞻经济学

从图2可以看到,从2016年至2018年,在众筹平台上筹资资金金额经历了起伏波动,这种波动一方面是对众筹项目或众筹企业审查的严格,另一方面是近几年国家对于众筹平台的监管也更加严格。随着相关法律规范的不断完善,中小企业采用众筹融资会获得更多的附加价值,这些价值是由众筹融资本身特质带来的。由于众筹融资是融合资金、认知与时间溢余的社群成员的分工合作、互相提升的项目实施过程。最终不仅会获得盈利,也能够带来互换人脉、经验等隐性价值,对于中小企业的融资和提升自身综合能力有很大帮助。

三、互联网金融模式下中小企业融资存在的问题

(一)互联网金融平台融资存在信息安全问题

互联网金融平台在发展过程中,网络信息安全问题一直挥之不去。首先,互联网自身的特质就是存在“安全隐患”问题,导致中小企业无法放心的将经营资料提供给互联网金融平台。其次,互联网金融平台数量增加迅速,竞争逐渐激烈,在争夺用户信息过程中,会采用极端的方式即雇佣“黑客”获取信息。网络犯罪持续不下,偷取、诈骗中小企业的相关信息时有发生,时常给中小企业带来损失。中小企业在互联网金融模式下获取融资,开放自己的相关信息是必要操作流程,信息的保密与公开之间的矛盾急需解决。

(二)中小企业信用评级资料不足,融资难度增加

中小企业在向互联网金融平台进行融资借款时,需要提供自身的信用评级资料,例如,企业经营交易记录,企业的客户构成情况,企业的资产信息情况,企业的项目运营情况等等。信用评级资料会影响中小企业的融资审核和融资额度。而中小企业在日常经营中对于相关资料的收集意识并不强,一方面是出于避税的考虑,中小企业往往会主观的隐藏实际经营资料;另一方面是中小企业财务制度不足现象导致的。中小企业多少家庭式企业,很少能够建立健全自身的财务制度,信息资料的收集以及内部运营管理都存在着缺陷。这两方面原因导致中小企业往往不能够提供给互联网金融平台有效的信用资料,导致其融资难度增加。

(三)互联网金融平台运营不规范,中小企业借款无优势

互联网金融平台在我国起步较晚,但发展速度很快。随之而来的是各类平台运营状况和风控质量参差不齐,导致平台规模迅速扩大,但又快速破产。例如,P2P网络借贷平台在我国发展快速,但部分平台在获取资金后,会将投资者资金投向高风险高报酬的项目,而不是真正需要资金的中小企业。当高风险项目破产后,投资者对相关平台失去信心,导致P2P行业整体失血,中小企业借款更难。

四、互联网金融模式下中小企业融资问题解决对策

(一)加大信息安全投入,提高信息安全保护意识

互联网金融平台应加大对融资平台信息安全建设的投入,完善相关机房设备,信息备份,防黑防盗等硬件投入,同时紧抓内部资料泄露,倒卖客户信息等内控问题,为中小企业能够放心提供自身经营信息提供保障。同时中小企业也应注重自身信息提供的渠道、内容的合适性,对涉及商业机密、经营关键环节等内容要注意自我保密。

(二)完善企业财务制度,规范中小企业经营资料

中小企业如想提高自身信用评级,相关评级涉及资料的可信度及规范性就必须加强。在日常经营中,首先应注意交易凭证的保留,按时如数计算应交税款,这样才能够将实际经营相关资料提供出来;其次中小企业需要完善自身财务制度,从上层到基层的管理制度必须有效落实,企业财务控制需要规范建设。这样才能在企业及相关部门留下可备查的经营凭证,为加强自身信用评级提供有力证据。

(三)健全相关监管制度,定向引流中小企业

对P2P等网络金融平台,国家应在此类行业发展一段后,总结行业发展特点与风控要求,出台相关针对性的监管制度,譬如对虚假投资项目的识别,资金投向的穿透分析,制定对中小企业融资的相关管理办法,使平台部分资金能够定向引流至急需资金的优质中小企业,这样才能使相关投资者的收益有较为稳定的回报,同时能够改善中小企业融资难题。

五、结束语

互联网金融平台的发展是促进中小企业融资的重要推动力,为使中小企业能够及时有力获取资金,需要从互联网平台、中小企业自身以及国家监管层面等三个主体出发,以达到三管齐下,促进中小企业的持续稳定发展。