新《个税法》下综合所得预扣预缴及汇算清缴

2020-08-06杨硕

【摘 要】1980年9月10日第五届全国人民代表大会第三次会议通过《中华人民共和国个人所得税法》(以下简称《个税法》),至今,《个税法》已先后经历了7次修订,并于2019年1月1日开始实施。此次修订,亮点层出不穷,新增了综合所得和专项附加扣除,并采取了累计预扣预缴年度汇算清缴的征收方式。论文探讨新《个税法》下综合所得的预扣预缴及汇算清缴。

【Abstract】The "Individual Income Tax Law of the People's Republic of China" (hereinafter referred to as the "Individual Income Tax Law") was adopted at the Third Session of the Fifth National People's Congress on September 10, 1980. So far, the "Individual Tax Law" has undergone seven amendments, which came into effect on January 1, 2019. The bright spot of this revision emerges one after another, has added comprehensive income and special additional deduction, and has adopted the collection method of accumulated withholding and pre-payment of annual final settlement. This paper discusses the withholding and pre-payment and final settlement of comprehensive income under the new "Individual Tax Law".

【關键词】个人所得税;预扣预缴;汇算清缴

【Keywords】individual income tax; withholding and pre-payment; final settlement

【中图分类号】F812.42 【文献标志码】A 【文章编号】1673-1069(2020)06-0095-03

1 新《个税法》修改的亮点

此次个税法的修改涉及税目、应纳税所得额、税率和个税征收方式上的变化,具体表现在以下方面。

1.1 优化税目、建立综合所得

新《个税法》第二条第一款规定“下列各项个人所得,应当缴纳个人所得税:工资薪金所得;劳务报酬所得;稿酬所得;特许权使用费所得;经营所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得”,税目从修订前的11个变成修订后的9个,具体表现在取消其他所得,调整经营所得范围。新《个税法》第二条第二款规定“居民个人取得前款第一项至第四项所得为综合所得”,首次建立综合所得,实现个税综合征收与分类征收相结合,税款征收更加公平。

1.2 调整优化个税税率结构

新《个税法》采用超额累进税率和比例税率相结合,财产所得、偶然所得适用20%比例税率;经营所得适用5%~35%、综合所得适用3%~45%超额累进税率,综合所得扩大3%、10%、20%三档低税率的级距,大幅降低中低收入者税负,具体如表1所示。

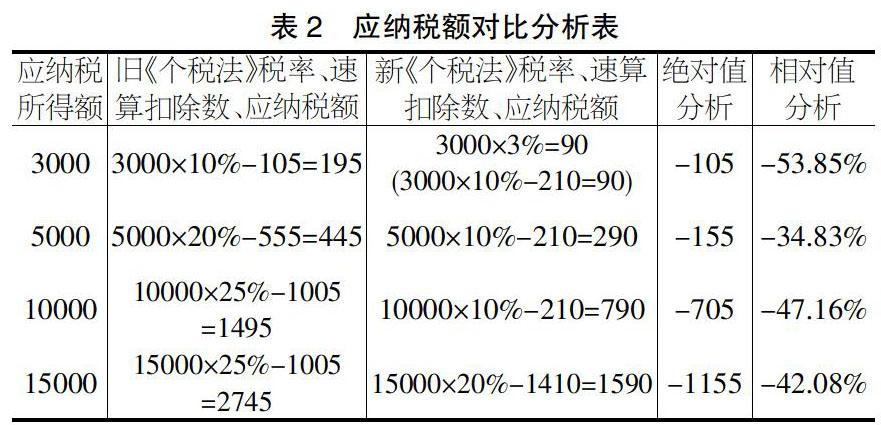

为了更好地了解税率变化对应纳税额的影响,不考虑此次个税法修订其他方面的变化,分别在修订前2、3、4级数选取应纳税所得税3000、5000、10000和15000元进行定量和定性分析,应纳税额明显减少,税负率下降在30%以上,具体如表2所示。

1.3 完善应纳税所得额计算

新《个税法》计算应纳税所得额时提高基本减除费用,综合所得费用扣除额由原来的3500元/月,扩大为5000元/月,原减除费用按月计算,当月收入小于3500元,未足额享受到的部分不可累计到次月,更不可累计到本年,新《个税法》下每月减除费用5000元,即便当月收入小于5000元,也可按每月5000元扣除,累计每年按60000扣除,纳税人可以充分享受个税免征额的税收红利;首次增设专项附加扣除,充分考虑个税税前扣除共性,具体规定每个子女教育费用可以税前扣除1000元/月,多个子女的可以累积计算;住房贷款利息可以税前扣除1000元/月;独生子女赡养老人可以税前扣除2000元/月,非独生子女家庭根据实际情况进行分配;考取人社部[2017]68号文件规定的专业技术人员职业资格和技能人员职业资格证书的可以税前扣除3600元/年,并且充分考虑地区经济状况和个人负担差异,对住房租金的税前扣除根据地区和人口的差异规定1500元/月、1100元/月和800元/月,进一步增强税制公平性;明确了企业或职业年金、商业健康保险、递延养老保险等国务院规定的其他扣除。

1.4 健全个人所得税征管制度

新《个税法》采用扣缴义务人预扣预缴和纳税人年终汇算清缴相结合的征管模式,新《个税法》第十一条规定“有扣缴义务人的,由扣缴义务人按月或者按次预扣预缴税款”,并且第九条规定“以支付所得的单位或者个人为扣缴义务人”,《个人所得税扣缴申报管理办法(试行)》(以下简称《扣缴办法》)第二条规定“扣缴义务人应当依法办理全员全额扣缴申报”,比照《扣缴办法》第四条代扣代缴范围和新《个税法》第二条第一款个税征收范围的规定不难发现,除经营所得外,支付个人所得的单位和个人,均应代扣代缴个人所得税。

根据新《个税法》和《扣缴办法》的规定,国家税务局各省局先后出台具体的措施,《国家税务总局宁夏回族自治区税务局关于自然人申请代开发票征收个人所得税有关问题的公告》明确指出纳税人取得劳务报酬所得、稿酬所得、特许权使用费所得等,申请代开增值税发票,受理税务机关在代开发票时不征收个人所得税,纳税人应当缴纳的个人所得税,由支付所得的单位依据《中华人民共和国个人所得税法》及其相关规定履行代扣代缴义务。受理税务机关应在该发票备注栏内统一注明“个人所得税由支付方依法代扣代缴”字样。

2 综合所得预扣预缴个人所得税

2.1 工资薪金所得预扣预缴个人所得税的计算

《扣缴办法》第六条规定“扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理扣缴申报。具体计算步骤如下:

第一步:累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除。第二步:累计应预扣预缴税额=累计预扣预缴应纳税所得额×预扣率-速算扣除数。第三步:本期应预扣预缴税额=累计应预扣预缴税额-累计减免税额-累计已预扣预缴税额。”

某居民个人2017年入职,2019年1~3月应发工资均为37500元/月,减除费用5000元/月,三险一金专项扣除为7500元/月,该居民有两个子女接受学前教育可扣2000元/月、作为非独生子赡养60岁以上的父母按约定分摊800元/月、在北京租房生活可扣1500元/月,接受学历继续教育可扣400元/月,专项附加扣除合计4700元/月,个人缴付职业年金1500元/月,個人购买商业健康险200元/月,以前3个月为例,应当按照以下方法计算:

1月份预扣预缴应纳税额=(37500-5000-7500-4700-1500-200)×3%-=-558元;2月份预扣预缴应纳税额=(37500×2-5000×2-7500×2-4700×2-1500×2-200×2)×10%-2520-558=642元;3月份预扣预缴应纳税额=(37500×3-5000×3-7500×3-4700×3-1500×3-200×3)×10%-2520-558-642=1860元;由于2月份累计预扣预缴应纳税所得额为37200元,已超过第一级数36000元,应适用第二级数36000~144000元的税率10%和速算扣除数2520计算,因此,2月份和3月份应预扣预缴税额与1月相比有所增高。

2.2 其他综合所得预扣预缴个人所得税的计算

《扣缴办法》第八条规定“扣缴义务人向居民个人支付劳务报酬所得、稿酬所得、特许权使用费所得(以下简称三项所得)时,应当按照以下方法按次或者按月预扣预缴税款”,具体计算步骤如下:第一步:三项所得减除费用=800元(收入≤4000元)或者收入×20%(收入≥4000元)。第二步:三项所得收入额=收入-减除费用;稿酬所得收入额=(收入-减除费用)×70%。第三步:三项所得预扣预缴应纳税所得额=收入额。第四步:计算三项所得由扣缴义务人预扣预缴的应纳税额。

2.2.1 劳务报酬所得预扣预缴税额的计算

“劳务报酬所得应预扣预缴税额=预扣预缴应纳税所得额×预扣率-速算扣除数”。

根据劳务报酬收入和预扣预缴应纳税所得额的不同,可以分为以下几种计算方式:①劳务报酬收入<4000元,预扣预缴税额=(劳务报酬收入-800)×20%;②4000≤预扣预缴应纳税所得额<20000元的,预扣预缴税额=劳务报酬收入×(1-20%)×20%;③20000≤预扣预缴应纳税所得额<50000元的,预扣预缴税额=劳务报酬收入×(1-20%)×30%-2000;④预扣预缴应纳税所得额≥50000元的,预扣预缴税额=劳务报酬收入×(1-20%)×40%-7000。

假如某居民个人取得劳务报酬收入2000元,则这笔劳务报酬所得应预扣预缴税额=(2000-800)×20% = 240元;假如某居民个人取得劳务报酬所得45000元,则这笔劳务报酬所得应预扣预缴税额=45000 ×(1-20%)×30%-2000=8800元。

2.2.2 稿酬所得预扣预缴税额的计算

“稿酬所得应预扣预缴税额=预扣预缴应纳税所得额×20%”,具体计算如下:①稿酬收入<4000元的,预扣预缴税额=(稿酬收入-800)×70%×20%;②稿酬收入≥4000元的,预扣预缴税额=稿酬收入×(1-20%)×70%×20%。

假如某居民个人取得稿酬所得40000元,则这笔稿酬所得应预扣预缴税额=40000×(1-20%)×70%×20%=4480元。

2.2.3 特许权使用费所得预扣预缴税额的计算

“特许权使用费所得应预扣预缴税额=预扣预缴应纳税所得额×20%”,具体计算如下:①特许权使用费收入<4000元的,预扣预缴税额=(特许权使用费收入-800)×20%;②特许权使用费收入≥4000元的,预扣预缴税额=特许权使用费收入×(1-20%)×20%。

假如某居民个人取得特许权使用费所得45000元,则这笔特许权使用费所得应预扣预缴税额=45000×(1-20%)×20%=7200元。

3 综合所得年终汇算清缴

个人综合所得全年应纳税额={[累计工薪收入+(累计劳务报酬收入+累计稿酬收入+累计特许权收入)×(1-20%)-累计免税收入-60000-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除]×税率-速算扣除数}-工资薪金所得预缴税额-劳务报酬所得预缴税额-稿酬所得预缴税额-特许权使用费所得预缴税额。

根据新《个税法》第六条有关应纳税所得额、收入额的规定和《扣缴办法》第六条、第八条预扣税额计算步骤的规定,纳税人进行个人所得税汇算清缴时应纳税额的计算和扣缴义务人预扣预缴税款的计算存在区别,主要表现在以下方面。

3.1 收入额的计算方法不同

居民个人的三项所得预扣预缴时,依据收入与4000元的关系确定减除费用,收入额为每次收入减除费用800元或收入20%后的余额;年度汇算清缴时,不再区分每次收入与4000元的关系,收入额均为收入减除20%的费用后的余额。

3.2 税前可扣除的项目不同

居民个人的三项所得,扣缴义务人预扣预缴税款时未减除费用;年度汇算清缴时,居民个人的三项所得和工资薪金所得属于综合所得,以四项所得的合計收入额扣除基本费用60000元每年以及三险一金专项扣除,子女教育、继续教育、赡养老人、房屋贷款等专项附加扣除和依法确定的职业年金等其他扣除后的余额,为应纳税所得额。

3.3 税率(预扣率)不同

居民个人的三项所得预扣预缴时,预扣率不同,其中劳务报酬所得根据预扣预缴应纳税所得额的不同适用20%、30%和40%的预扣率,稿酬所得、特许权使用费所得适用20%的预扣率;年度汇算清缴时,四项所得作为综合所得,根据应纳税所得额的不同适用3%~45%的超额累进税率。

3.4 稿酬所得收入额计算不同

稿酬所得预扣预缴时,减按70%计算的直接用收入额乘以70%进行计算;年度汇算清缴时,稿酬所得的收入额为收入减除20%的费用后的余额,税法规定的“减按70%计算”不再直接计算,而是将稿酬所得的收入额减计的30%部分填入个人所得税纳税申报表第10列的“免税收入”部分。

为了更好地理解个人综合所得的所得税汇算清缴,将前述扣缴义务人预扣预缴税款时的举例汇集到一起进行对比分析,即:某居民个人2017年入职,2019年1~3月应发工资均为37500元/月,减除费用5000元/月,三险一金专项扣除为7500元/月,该居民有两个子女接受学前教育可扣2000元/月、作为非独生子赡养60岁以上的父母按约定分摊800元/月、在北京租房生活可扣1500元/月,接受学历继续教育可扣400元/月,专项附加扣除合计4700元/月,个人缴付职业年金1500元/月,个人购买的商业健康险200元/月,4月辞职,未取得经济补偿金,当月从其他单位取得劳务报酬所得2000元,8月稿酬所得40000元,9月劳务报酬所得45000元,10月特许权使用费所得45000元,到12月底再无其他收入,进行个人所得税的年终汇算如下:

第一步:累计应纳税所得额= 37500×3+2000×(1-20%)+45000×(1-20%)+40000×(1-20%)+45000×(1-20%)-40000×(1-20%)×30%-60000-7500×3-4700×12-1500×3-200×12=62700元;这步在计算时要注意修订后税法的变化,即使该居民4~12月无劳动报酬所得,但是在年终汇算时减除费用仍是按年计算,一年可以税前扣除60000元;专项附加扣除和商业健康保险也是按年计算,不受该居民4~12月无工资薪金所得的影响,而专项扣除和职业年金应按取得工资薪金的月数来计算,所以扣除时按3个月计算。第二步:累计应纳税额=62700×10%-2520=3750元,这步在计算时,需要注意税率选择与预缴税率不同,根据应纳税所得额选择3%~45%具体的累进税率。第三步:汇算清缴=3750-3060-240-4480-8800-7200=-20030元(应依法办理退税),这步在计算时,需要用汇算清缴计算方法下的全年累计应纳税额减除预扣预缴计算方法下已预扣预缴的税额。

通过举例分析,不难发现新《个税法》下,有多项综合所得的居民纳税人,前期由扣缴义务人代扣代缴应预扣预缴税款,在次年的3月1日至6月30日,由纳税人委托扣缴义务人或其他单位和个人办理个人所得税汇算清缴,多缴税款部分向税务机关申请退税。

【参考文献】

【1】陶凤,肖涌刚.节税增收明年个税实行累计预扣[EB/OL].http://www.bbtnews.com.cn/2018/1220/279432.shtml,2018-12-21.

【2】王章渊,刘美纯.新个人所得税法下预扣预缴税款的案例解析[J].财会月刊,2019(07):140-146.

【3】李博.个人所得税扣缴制度的问题及对策[J].中国经贸导刊(中),2020(04):83-84.

【基金项目】宁夏工商职业技术学院横向科研课题《投融资咨询暨尽职调查报告制作和实践》,编号:nxgshx2019-35。

【作者简介】杨硕(1987-),女,辽宁锦州人,讲师,从事经济法、税法研究。