企业杠杆率对企业创新绩效的影响研究

——基于科技类上市公司的面板数据分析

2020-08-05王萍

王 萍

(江西财经大学,江西 南昌 330013)

党的十九大报告指出,“经过长期努力,中国特色社会主义进入了新时代,这是我国发展新的历史方位”。在此背景下,新一轮科技革命和产业变革已然来临。根据工业和信息化部、科学技术部2019年5月数据显示,我国企业研发投入占全社会研发投入比重超过七成,超过40%的规模以上工业企业展开了技术创新活动。恒大研究院的数据显示,2017年末银行贷款存量占企业外源融资总存量的58%,是企业融资首要的来源,并且长期处于平稳水平。

平衡企业创新与企业生存是科技型企业实现其良好发展的重要保障。企业杠杆率过小则支撑不起发展的宏愿,企业杠杆率过大则面临债务危机的风险,由此,科技型企业特别是科技型中小企业便会面临着“发展”和“欠钱”的权衡问题。我国企业应该如何平衡利用杠杆来做出最优化选择呢?企业杠杆率对企业创新的影响成为我国经济改革过程中的一大课题。

通过整理相关文献资料,可以看出学者们围绕企业杠杆率对创新的影响展开了一定的研究,然而现有文献大都研究整体企业的创新投入或产出,少有对一类企业的针对性研究[1-7]。因此,本文基于我国现阶段对科技型企业的关注以及科技型企业与创新的密切相关性的内外部环境,针对科技型企业进行探讨。同时,现有研究大多关注企业杠杆率对企业创新产生的影响效果,缺少关于最优企业杠杆率范围的讨论。鉴于此,本文采用2013—2015年上市公司的样本,在现有研究成果的基础上,对企业杠杆率与企业创新绩效的关系进行探究,找寻最优企业杠杆率的范围。研究发现企业杠杆率对企业创新绩效的影响存在门槛效应,且门槛值为66.03%,即当企业杠杆率小于66.06%时,回归系数比较大,在这个区间增加企业杠杆率能更好地促进企业创新绩效的提高。

1 企业杠杆率对企业创新绩效的影响研究假设

当企业处于适度的企业杠杆率水平时,负债可以发挥其杠杆效应的优势,通过利息抵税效应、高额收益效应、信号传递效应,促进企业创新绩效的提高。当企业杠杆率水平过高时,会导致财务危机效应、利益冲突问题等债务杠杆对企业创新绩效的负效应。基于此,本文提出假设:企业债务杠杆率对企业创新绩效的影响曲线是呈非线性的U 型的。

2 企业杠杆率对企业创新绩效的影响研究设计

2.1 样本选取和数据来源

根据中国证券监督管理委员会公布的行业分类,从万得(Wind)数据库中对应得到科学研究与技术分析类和信息传输、软件和信息技术服务业的所有企业,对应选取沪深A 股2013—2018年科学研究与技术分析类和信息传输、软件和信息技术服务业企业上市公司的年度数据作为研究样本,并对数据进行筛选和处理,整理过后得到面板数据。首先,为了保证数据的完整性,将2013年以后上市的公司数据删除;其次,为了保证样本的准确可比性,根据一定要求对样本进行了筛选,剔除了ST和*ST 的上市公司,以免影响实证结果的准确性;再次,由于门槛模型要求需要平衡面板,为了避免因信息披露不完整而导致门槛模型不能进行,因此将缺失了较多关键变量数据的样本剔除;最后,得到了102 家科技类上市公司的共612 个样本数据。数据分析采用stata 15.1 软件处理。

2.2 变量定义及统计性分析

2.2.1 被解释变量

1978年,美国著名运筹学家CHARNES A,COOPER W W,RHODES E 首先提出了数据包络分析(Data Envelopment Analysis,DEA),DEA 有3 种模型:数据包络分析-规模报酬不变(DEA-CCR)模型、数据包络分析-规模报酬可变(DEA-BCC)模型、数据包络分析-测量动态变化指数(DEAMalmquist)模型。

Eit为企业创新效率(Enterprise Innovation Efficiency),是通过DEA-BCC 模型计算出来的综合企业创新指标,作为唯一的被解释变量反映了企业的创新绩效水平。考虑到创新投入和创新产出是规模报酬可变的,选择了DEA-BCC 模型。根据DEABCC 模型和选取的指标,采用deap.2.1 软件计算样本中的企业创新效率Eit[8-10]。

2.2.2 核心解释变量

Lit为资产负债率(Leverage),是衡量企业综合杠杆率的指标,通过计算企业总负债与企业总资产的比值得到。

2.2.3 控制变量

xsize为企业规模,是企业总资产的对数,即xsize=ln(xassets);xcash为企业现金实力,是企业自由现金流与企业总资产的比值,即xcash=xFCF/xassets;xgover为政府补助,是政府对企业的每年补助值,体现外部因素对企业创新效率的影响;xage为企业年龄,是指企业成立年限,体现不同企业周期里的企业对企业创新绩效的异质性;xprofit为净利润率,是企业净利润与企业总资产的比值;xfixrate为固定资产占比,是企业固定资产与企业总资产的比值。

2.3 模型构建

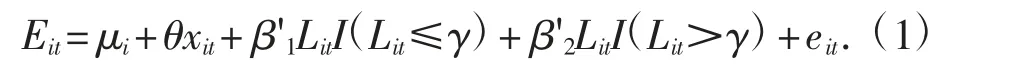

根据假设,构建单门槛模型(或双门槛模型),表达式为

或

3 实证研究结果检验及分析

考虑到企业债务杠杆率与企业创新绩效之间可能受到杠杆率水平的制约,也就是在不同的杠杆率区间下,企业债务杠杆率对企业创新绩效的影响力是不一样的,可能会存在一个最优杠杆率。笔者采用1999年Hansen 的门槛面板模型进行实证研究。

3.1 单门槛模型检验

首先,进行单门槛模型效果自检验,分别在固定面板模型(即不存在门槛)、单门槛模型、双门槛模型、三门槛模型设定下对模型进行估计,结果显示单门槛模型的显著性水平最高,而且单门槛模型的P 值为0.07,小于0.1,说明可以拒绝该模型不具有门槛效应的原假设,即门槛变量资产负债率Lit位于不同区间时,对被解释变量创新绩效有不同的影响。因此,在接下来的回归分析中会采用单门槛模型。同时也证明了假设是正确的。

其次,对单门槛模型进行真实性检验,即讨论的估计值是否位于95%置信区间内。由于结果的估计值为0.6606,位于95%置信区间内,因此该单门槛模型是真实的。

3.2 单门槛模型的参数估计结果

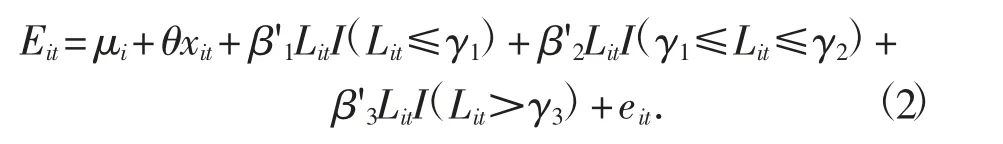

第9 页表1 为单门槛模型的参数估计结果。以企业杠杆率水平作为门槛变量的单门槛模型的参数估计结果显示,企业杠杆率对企业创新绩效的影响在不同的企业杠杆率水平区间上是不相同的。当企业杠杆率小于66.06%时,回归系数比较大,在这个区间内增加企业杠杆率能更好地促进企业创新绩效的提高。可能的原因有3 个方面:一是适当的负债能够刺激企业活力,既可以发挥利息抵税效应,又可以用融资后的资金进行再生产以达到规模效应,从而进一步推进企业创新行为,提高企业创新绩效;二是适当的企业杠杆率可以避免过高的财务负担和财务风险而导致的企业破产危机,也可以减少企业经营管理者和企业所有人的代理问题,节约代理成本,提升资金利用效率;三是适当的企业杠杆率还可以营造良好的市场氛围和资金流动性,市场的好坏与否也会直接影响到企业的经营状况,从而间接影响企业创新绩效。此外,通过观察原始数据,样本中企业杠杆率平均水平为34.6%,说明大多数科技型企业的企业杠杆率偏低,仍有进一步发掘财务杠杆效应的潜力。

表1 单门槛模型的参数估计结果

根据上述分析,可以得出以下结论:我国科技类上市公司的创新效率平均值为0.346,处于较低水平,未达到1,进步空间很大。本文实证检验了我国科技型企业的企业资产负债率与企业创新绩效的影响曲线是呈U 型的。我国科技型企业的企业资产负债率与企业创新绩效之间是存在门槛效应的,门槛变量为企业资产负债率。而且根据单门槛模型的回归分析结果,可知门槛值为66.06%。即当企业杠杆率小于66.06%时,回归系数比较大,在这个区间内增加企业杠杆率能更好地促进企业创新绩效的提高。

4 结束语

本文的研究具有一定的意义,能够在理论上深化和丰富企业杠杆率效应研究,尤其在微观上对科技类上市公司债务创新效率的效应研究,丰富了企业创新绩效和企业杠杆率关系的研究文献,为上市公司安排合理资本结构和制定相关政策提供了借鉴和参考。