环境保护税减排治污的“倒U”效应*

——基于区域征收强度的测算

2020-07-24明海蓉刘彦龙

◆薛 钢 ◆明海蓉 ◆刘彦龙

内容提要:文章通过建立线性回归模型和“倒U”曲线模型,分析环保税估算税收对大气污染物和水污染物排放量的影响。由线性回归模型发现,大气和水污染物排放量随着环保税税收增加而增加。引入“倒U”曲线模型,发现从全国范围来看,大气和水污染物税收与污染物排放量关系均符合“倒U”模型,但两者分布目前主要处于“倒U”的左侧,即排放量随着税收的增加而增加。而按征收强度将全国划分为低、中、高三层次地区,发现各个水平地区都符合大气污染物“倒U”模型,且均位于“倒U”左侧,偏离对称轴较远;只有高水平地区符合水污染物“倒U”模型,且环保税税收依然位于“倒U”曲线左侧。表明按照当前征收标准所实现的环保税难以实现减排治污目标,并据此提出相关建议。

党的十八大以来,以习近平同志为核心的党中央始终把生态文明建设放在治国理政的突出位置,全面深化生态文明体制改革。作为生态文明建设的重要措施之一,我国于2016年底制定环境保护税法(以下简称环保税法),并于2018年1月1日正式实施。目前,环保税法在我国已实行两年多,按照各省(自治区、直辖市)人民政府在环保税法税目税额表规定的幅度内所自行制定的税率能否有效遏制污染物的排放?地区间的征收强度差异是否符合生态文明发展的需要?上述问题的回应对于环保税法的完善乃至我国生态文明战略的实现都具有重要的现实意义。

一、文献综述

环境保护税早期研究及理论来源主要集中于国外。Crossman和Krueger(1991)首次将收入与环境污染关系结合研究,并引入库茨涅兹曲线,通过实证分析得到环境质量与人均收入存在“倒U”型关系。后期随着内生增长理论学说的发展,大量学者开始在内生增长理论下研究最优环境税理论。Gradus(1993)等分别在新古典增长模型、AK模型和Lucas模型中加入环境质量因素,分析环境保护政策对长期经济增长的影响;Dasgupta等(2004)根据中国环保数据测算,发现污染水平与企业是否严格执行环境保护税相关,严格执行环境保护税的所有制企业,污染水平比不严格执行的私营企业要低很多。Gordon Leslie(2018)以碳税为例,发现在竞争不充分的电力批发市场,碳税的引入增加了短期碳排放;而从长期来看,随着税收的增加,污染排放量会逐渐降低。随着我国开始引入环保税制度,我国学者通过构建大量实证模型检验环保税减排治污效应,并为完善环保税政策提出建议。李建军和刘元生(2015)通过构建面板数据模型,对中国环境相关的税费的污染减排效应进行实证检验,发现征收排污费反而会增加工业“三废”排放量。李旭红和郑贞(2015)、刘晔和张训常(2018)分别从税率与排污量、排污费征收标准等角度,分析了环境保护税对环境污染的抑制性,发现实际税率的提高有助于实现抑制污染物排放的目标,但区域之间减排效应存在一定差异。于佳曦和李新(2018)建立面板数据模型,利用排污费滞后一期作为工具变量,以排污费预测环保税政策效果。刘海英和安小甜(2018)从广义环境税角度出发,将环境税引入经济增长与环境污染之间的环境库兹涅茨曲线识别系统,发现从全国范围看,工业废水、废气污染物排放与环境税存在“倒U”型的环境库兹涅茨曲线(EKC)。卢洪友等(2018)从排污费征收标准变化视角出发,基于2005—2014年中国省级以下排污费征收标准的改革实践,检验环境保护重点城市排污费征收标准变化对工业污染排放的影响。

前期的研究为本文的研究提供了很好的基础,本文的边际贡献在于:首先,以2018年新开征的环保税为研究对象,回避现有环保税数据未公开的现实困难,按环保税开征实践的当前税率来测算税收规模,分析环保税的减排治污效果;其次,不同于以往的地理范围划分标准,按照各地大气污染物和水污染物环保税税率的征收标准,将全国各地区划分低、中、高三个水平层次地区,从而更好分析不同征收标准下地区间的减排治污效应。

二、环保税征收强度的区域差异

(一)全国环保税征收强度现状

由环保税法可知,国家规定应税水、大气污染物的税率,具体适用标准由各省(自治区、直辖市)人民政府,综合考虑当地情况,在环保税法税目税额表规定的幅度内予以调整,应税水污染物每污染当量1.4元~14元,应税大气污染物为每污染当量1.2元~12元。本文依据各地当前税率在国家规定最低限额的基础上上浮的幅度,将31个省(自治区、直辖市)大致划分为低、中、高三个层次。其中,低水平地区如黑龙江、辽宁、吉林、浙江、安徽、福建、江西、陕西、甘肃、青海、宁夏、新疆、西藏13省(自治区),水污染物和大气污染物税率按国家规定的最低标准。中间水平地区如山东、湖北、重庆、云南、内蒙古、湖南、广东、广西、海南、山西、四川、贵州12省(直辖市、自治区),大气污染物税额在最低标准基础上上浮1.5~3.5倍;水污染物税额上浮1.5~3倍。其中,山东、湖北等地区区分不同污染物采用差别税率,内蒙古、云南按时间分步提高征收标准。高水平地区有上海、江苏、河北、河南、天津、北京6省(直辖市),大气污染物税额在最低标准基础上上浮4~10倍;水污染物税额上浮3.5~10倍。其中,北京两者均按最高标准征收,河北地区按不同污染物差别征收。

(二)环保税估算税收

根据我国环保税法,对每一排放口或者没有排放口的应税大气污染物,按照污染当量数从大到小排序,对前三项污染物征收环保税;应税水污染物则区分第一类水污染物和其他类水污染物,按污染当量数,对第一类水污染物排名前五的征收环保税,其他类水污染物前三项征收环保税。

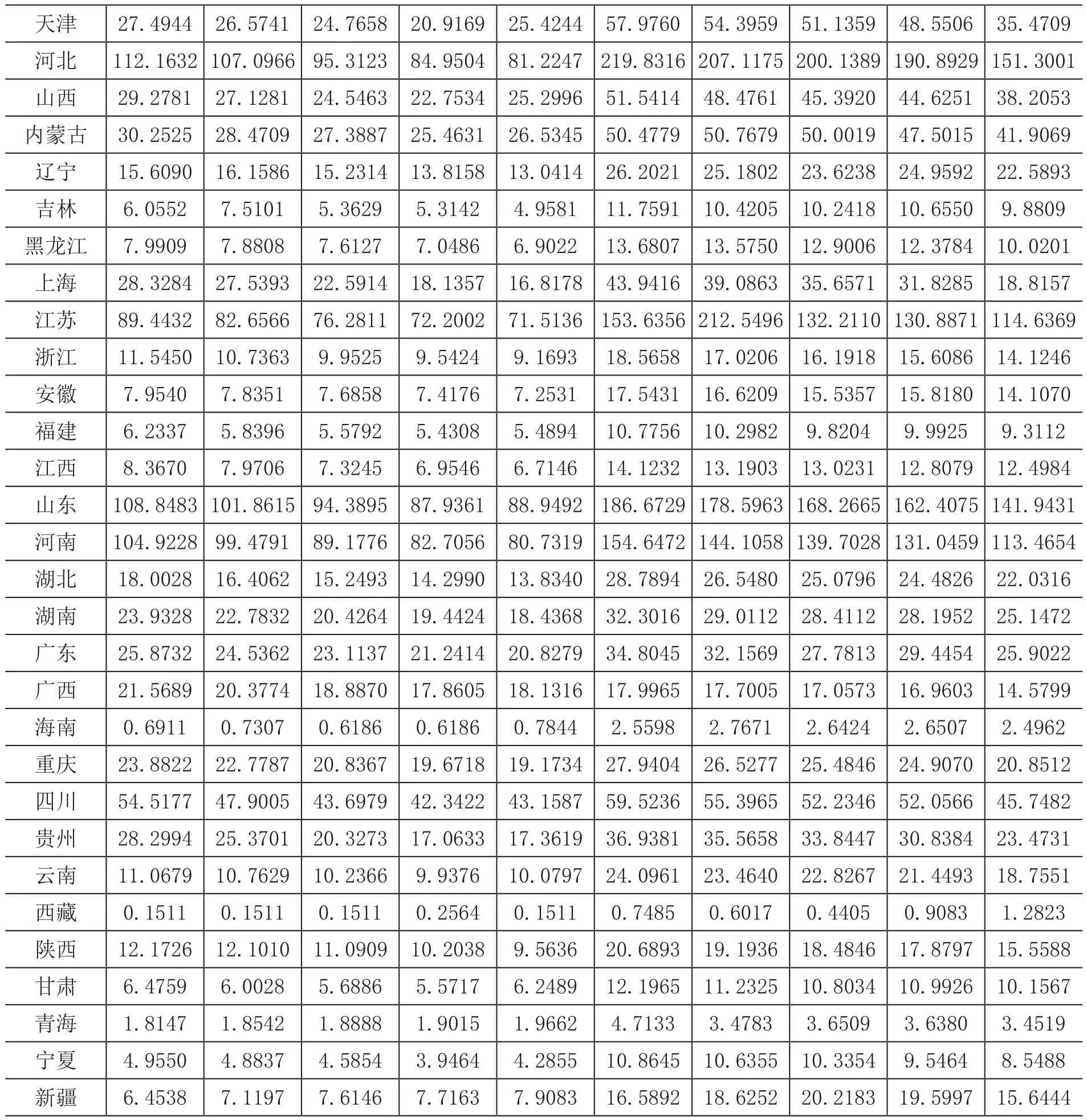

本文采用我国2006—2015年31省(自治区、直辖市)10年间《中国环境统计年鉴》统计的污染当量排在前三项的工业废气污染物,按各省(自治区、直辖市)现行税率标准,估算得出大气污染物环保税税收收入(见表1)。

表1 31省(自治区、直辖市)2006—2015年大气污染物环保税估算 单位:亿元

天津 27.4944 26.5741 24.7658 20.9169 25.4244 57.9760 54.3959 51.1359 48.5506 35.4709河北 112.1632 107.0966 95.3123 84.9504 81.2247 219.8316 207.1175 200.1389 190.8929 151.3001山西 29.2781 27.1281 24.5463 22.7534 25.2996 51.5414 48.4761 45.3920 44.6251 38.2053内蒙古 30.2525 28.4709 27.3887 25.4631 26.5345 50.4779 50.7679 50.0019 47.5015 41.9069辽宁 15.6090 16.1586 15.2314 13.8158 13.0414 26.2021 25.1802 23.6238 24.9592 22.5893吉林 6.0552 7.5101 5.3629 5.3142 4.9581 11.7591 10.4205 10.2418 10.6550 9.8809黑龙江 7.9909 7.8808 7.6127 7.0486 6.9022 13.6807 13.5750 12.9006 12.3784 10.0201上海 28.3284 27.5393 22.5914 18.1357 16.8178 43.9416 39.0863 35.6571 31.8285 18.8157江苏 89.4432 82.6566 76.2811 72.2002 71.5136 153.6356 212.5496 132.2110 130.8871 114.6369浙江 11.5450 10.7363 9.9525 9.5424 9.1693 18.5658 17.0206 16.1918 15.6086 14.1246安徽 7.9540 7.8351 7.6858 7.4176 7.2531 17.5431 16.6209 15.5357 15.8180 14.1070福建 6.2337 5.8396 5.5792 5.4308 5.4894 10.7756 10.2982 9.8204 9.9925 9.3112江西 8.3670 7.9706 7.3245 6.9546 6.7146 14.1232 13.1903 13.0231 12.8079 12.4984山东 108.8483 101.8615 94.3895 87.9361 88.9492 186.6729 178.5963 168.2665 162.4075 141.9431河南 104.9228 99.4791 89.1776 82.7056 80.7319 154.6472 144.1058 139.7028 131.0459 113.4654湖北 18.0028 16.4062 15.2493 14.2990 13.8340 28.7894 26.5480 25.0796 24.4826 22.0316湖南 23.9328 22.7832 20.4264 19.4424 18.4368 32.3016 29.0112 28.4112 28.1952 25.1472广东 25.8732 24.5362 23.1137 21.2414 20.8279 34.8045 32.1569 27.7813 29.4454 25.9022广西 21.5689 20.3774 18.8870 17.8605 18.1316 17.9965 17.7005 17.0573 16.9603 14.5799海南 0.6911 0.7307 0.6186 0.6186 0.7844 2.5598 2.7671 2.6424 2.6507 2.4962重庆 23.8822 22.7787 20.8367 19.6718 19.1734 27.9404 26.5277 25.4846 24.9070 20.8512四川 54.5177 47.9005 43.6979 42.3422 43.1587 59.5236 55.3965 52.2346 52.0566 45.7482贵州 28.2994 25.3701 20.3273 17.0633 17.3619 36.9381 35.5658 33.8447 30.8384 23.4731云南 11.0679 10.7629 10.2366 9.9376 10.0797 24.0961 23.4640 22.8267 21.4493 18.7551西藏 0.1511 0.1511 0.1511 0.2564 0.1511 0.7485 0.6017 0.4405 0.9083 1.2823陕西 12.1726 12.1010 11.0909 10.2038 9.5636 20.6893 19.1936 18.4846 17.8797 15.5588甘肃 6.4759 6.0028 5.6886 5.5717 6.2489 12.1965 11.2325 10.8034 10.9926 10.1567青海 1.8147 1.8542 1.8888 1.9015 1.9662 4.7133 3.4783 3.6509 3.6380 3.4519宁夏 4.9550 4.8837 4.5854 3.9464 4.2855 10.8645 10.6355 10.3354 9.5464 8.5488新疆 6.4538 7.1197 7.6146 7.7163 7.9083 16.5892 18.6252 20.2183 19.5997 15.6444

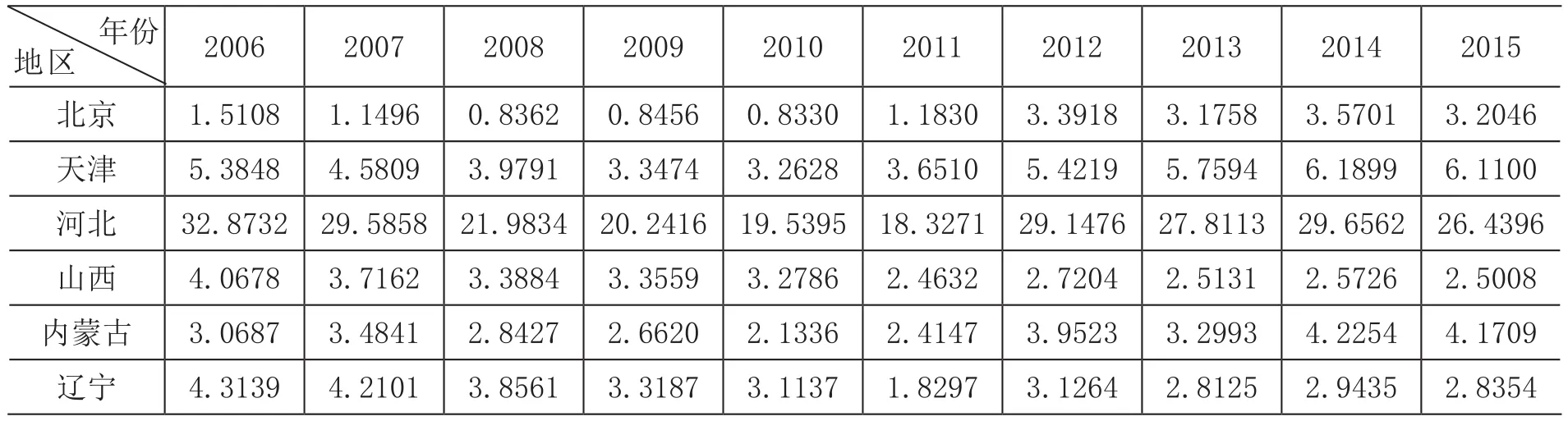

同理,选择《中国环境统计年鉴(2006—2015)》废水第一类水污染物污染当量数,前五项污染物和第二类污染物污染当量数前三项污染物,按各省(自治区、直辖市)现行税率标准,估算得出水污染物环保税税收收入(见表2)。

表2 31省(自治区、直辖市)2006—2015年水污染物环保税估算 单位:亿元

吉林 2.5606 2.4739 2.2830 2.2124 2.3285 1.2199 2.0315 1.8700 1.8931 1.7998黑龙江 2.1832 2.3382 2.1400 1.7532 1.7273 1.7182 2.8512 2.8712 3.0125 3.0231上海 2.0230 1.9087 1.0718 1.5978 1.3291 1.6338 1.4462 1.3926 1.3474 1.2316江苏 23.9596 22.1162 19.8977 19.4533 19.8633 19.3642 22.5845 21.0226 20.7421 20.4318浙江 4.5734 4.1830 3.8087 5.0628 3.6986 3.0419 3.4145 3.2343 3.1604 2.9498安徽 2.4671 2.3888 2.0791 2.0873 1.8476 2.7413 2.5284 2.4623 2.3875 2.4061福建 1.5075 1.4179 1.3386 1.1986 1.3669 1.3692 2.0719 1.9499 1.9149 1.8031江西 1.8274 1.7733 1.5906 1.6605 1.8904 1.9826 2.3890 2.2070 2.0999 2.3210山东 11.2356 10.0518 8.4858 8.4888 9.5871 4.9027 11.9307 11.8234 11.9416 13.9020河南 21.2870 19.6723 19.3055 18.7634 18.4492 12.6282 21.7973 21.1227 21.1217 20.4758湖北 5.8882 5.4994 4.9988 4.7759 5.3129 5.0220 6.9797 6.6991 6.6925 6.3289湖南 10.8974 9.4649 8.5710 7.8395 6.6626 6.7019 8.5421 8.0951 8.1842 7.7723广东 8.6192 8.3933 6.4533 6.5763 7.0825 7.6887 10.0429 9.8888 10.2852 9.7520广西 20.4620 18.0518 16.7198 15.1667 14.4613 6.1730 7.4171 6.7149 6.3729 5.9074海南 0.3835 0.3856 0.3249 0.3434 0.2768 0.3798 0.9468 0.8163 0.9157 0.8158重庆 4.0306 3.5789 3.3981 3.3452 2.8727 2.0200 2.3608 2.4271 2.5488 2.4395四川 9.3457 8.6561 7.6410 7.4273 7.7090 4.0004 6.3432 6.7170 6.0984 3.7828贵州 5.2333 0.5833 0.4394 0.4112 0.5032 2.0943 2.4416 2.3849 2.5717 2.3833云南 2.8578 2.6606 2.4553 2.2786 2.3823 4.7295 5.1474 5.0830 4.9802 4.5589西藏 0.0135 0.0131 0.0119 0.0104 0.0159 0.0174 0.0429 0.0383 0.0430 0.0510陕西 2.2891 2.5858 2.0455 1.9300 1.8878 1.7689 1.9569 1.9531 2.0520 2.2544甘肃 1.3155 0.9712 0.9592 1.0114 0.8190 1.6527 1.7756 1.7192 1.7163 1.6440青海 0.5631 0.6075 0.5771 0.6061 0.6731 0.6495 0.6677 0.6757 0.6625 0.6441宁夏 1.6386 1.5912 1.5019 1.4466 1.4758 1.7446 1.7455 1.7119 1.7186 1.3111

三、实证模型和数据说明

(一)环保税工业污染减排效应

根据庇古税原理,政府按环境污染所带来的危害程度对排污企业征税,以此弥补污染带来的负效应,加重排污企业的成本负担,使其减少污染排放并主动治污。如果政府征收的税额合理,最终会使污染排放量减少、环境得到改善。即假设征收的环保税高于污染企业的治理成本,企业就会选择治理污染;反之,则选择缴纳环保税,并继续排放污染物。而对环保税而言,税款征收强度及税率高低直接关系到税款数额,是环保税发挥减排治污作用的关键。最优税率应使环保税收达到理想的水平,并起到遏制企业减排效果。因此,本文检验各地当前税率所实现的税收,对纳入征税范围的理论排污量的影响,基于最优税率原则,假定按各地当前税率所实现的税收有助于减少排污量,则当前税率及环保税收能有效治污减排,否则说明各地税率及征收强度还需进一步调整。

(二)环保税减排治污模型设定

本文首先拟建立线性回归模型,分析环保税收对环境污染物排放量的影响,再通过建立“倒U”曲线模型,检测环保税变动对排污量是否存在先增后减,或先减后增效应。

1.线性回归模型

本文主要研究31省(自治区、直辖市)环保税对工业污染的减排效应,因此建立面板模型。根据常见的三种面板模型:混合估计模型、固定效应模型和随机效应模型,可建立如下公式。

式中,下标i=1,2……31,分别代表31个省(自治区、直辖市),t=2006,2007……2015,为样本期间。yit表示i省在t年度的工业废水、废气的排放量,即大气污染物和水污染物的排放量,Xit表示i省在t年度的估算税收,β1为其系数,表明环保税估算税收对污染物排放量影响程度,Controlit代表与环境保护相关的控制变量,主要有人均GDP、人口密度、产业比重即第二产业占GDP的比重、环境治理投资额,β2为其系数,μit为误差项。当模型为混合模型时,式中αi为常数;当模型为随机效应或固定效应模型时,式中αi则为随机变量。

2.“倒U”曲线模型

由于污染排放量受环保税Xit的影响,影响程度不能明确,因为只有恰当的环保税收才能促使企业减排治污。当环保税过低时,排污量可能随着环保税的增加而增加;当环保税较高时,排污量可能随着环保税的增加而减少。即在环保税某一临界值之前,排污量会随着环保税的增加而增加,超过该临界值排污量会随着环保税的增加而减少,或存在相反的情况。为此我们在线性回归模型的基础上,进一步引入“倒U”曲线模型。

设定“倒U”曲线模型的基础识别模型为:

考虑影响环保税对工业污染减排的其他因素后,拟建立如下模型:

其中,yit为应税大气污染物和水污染物的排放量,Controlit仍包含人均GDP、人口密度、产业比重即第二产业占GDP的比重、环境治理投资额四个控制变量。若模型的二次项系数β2为负,则说明环保税收与污染物排放存在“倒U”曲线关系。

(三)变量选取和数据来源

1.被解释变量

由于环保税征税对象为工业污染,计税依据为每一排放口或没有排放口的应税大气污染物,污染当量数前三项污染物;应税水污染物,区分第一类水污染物和其他类水污染物,第一类水污染物污染当量数前五项,其他类水污染物污染当量数前三项,征收环保税。故本文选取《中国环境年鉴》各地现有的数据,2006—2015年工业废水排放量中第一类水污染物前五项,其他类水污染物前三项;工业废气排放的前三项污染物,并按相应污染当量值折合成工业废气排放污染总当量,作为被解释变量。各项污染物的排放量数据来源于《中国环境年鉴(2006—2015)》。

2.解释变量

本文试图分析环保税对工业污染的减排效应,因此解释变量为环保税收。由于环保税自2018年开征,实际税收数据暂时缺乏,故本文以31省(自治区、直辖市)环保税估算税收作为环保税对工业污染减排效应模型的解释变量。其中估算税收以当前税率计算为标准,按各地2006—2015年间污染物排放量计算所得。相应系数符号暂时难以确定。一方面,由于税收作用明显,企业选择减排治污,污染物排放量下降;另一方面,由于税收对排放量的效果不显著,排污企业也可能选择缴纳低成本的环保税而不选择高成本的治理费用,最终导致污染排放量依然增加。

3.控制变量

借鉴卢洪友等(2018)、刘晔等(2018)环境规制强度影响因素的研究,除了解释变量,本文将经济发展水平、人口密度和产业结构等可能会影响环境污染排放量的因素,作为控制变量。以地区人均GDP(万元/人)衡量地方经济水平;人口密度(人/平方公里)以年末地区人口数与当地土地面积的比值表示;以第二产业占GDP的比例来表示产业结构。数据由2006—2015年的《中国统计年鉴》和《中国环境年鉴》整理得来。各主要变量的基本统计如表3所示:

表3 主要变量的描述性统计

四、环保税工业减排效应实证检验

(一)全国范围内环保税减排效应检验

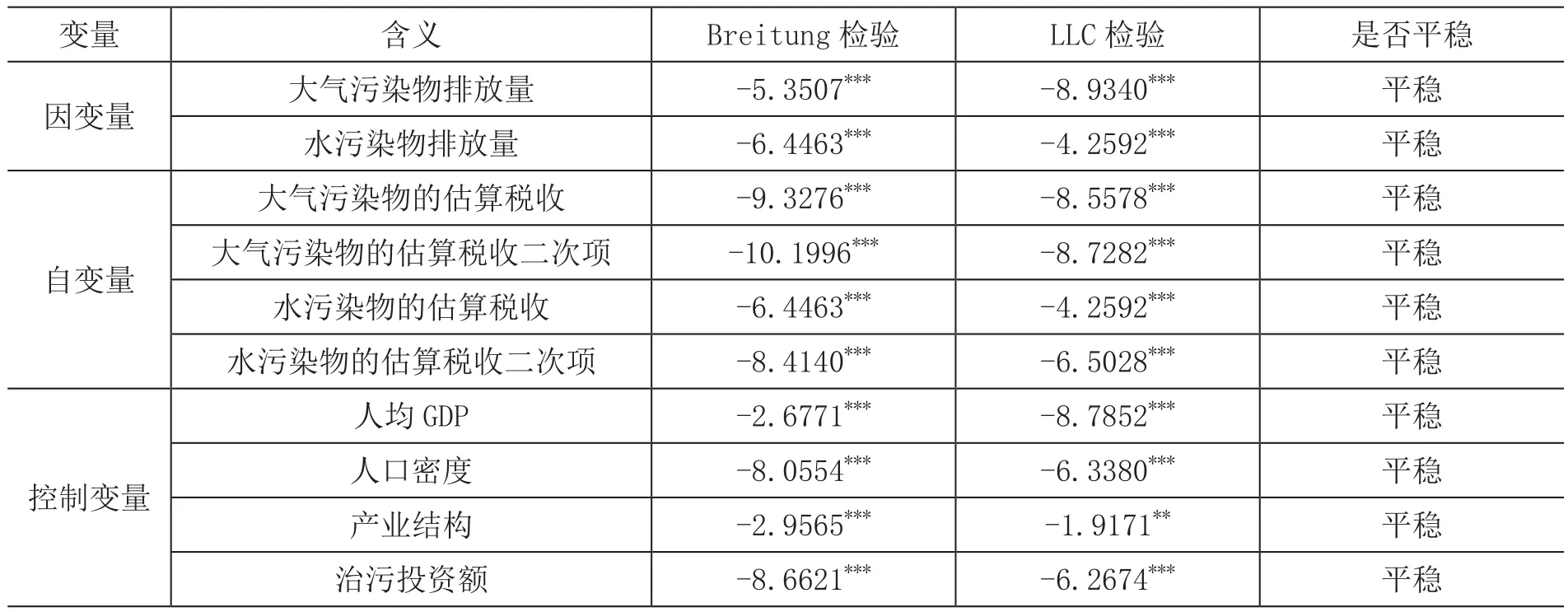

由于各个变量数据可能存在非平稳性,因此首先采用LLC检验和Breitung检验两种方法,对数据进行了平稳性检验,发现在Breitung和LLC检验下,面板数据值都是平稳的(见表4)。

表4 面板单位根检验

为确定应采用混合估计模型、固定效应模型还是随机效应模型,本文通过F检验和Hausman检验,发现大气污染物排放和水污染物排放模型都应建立固定效应模型。

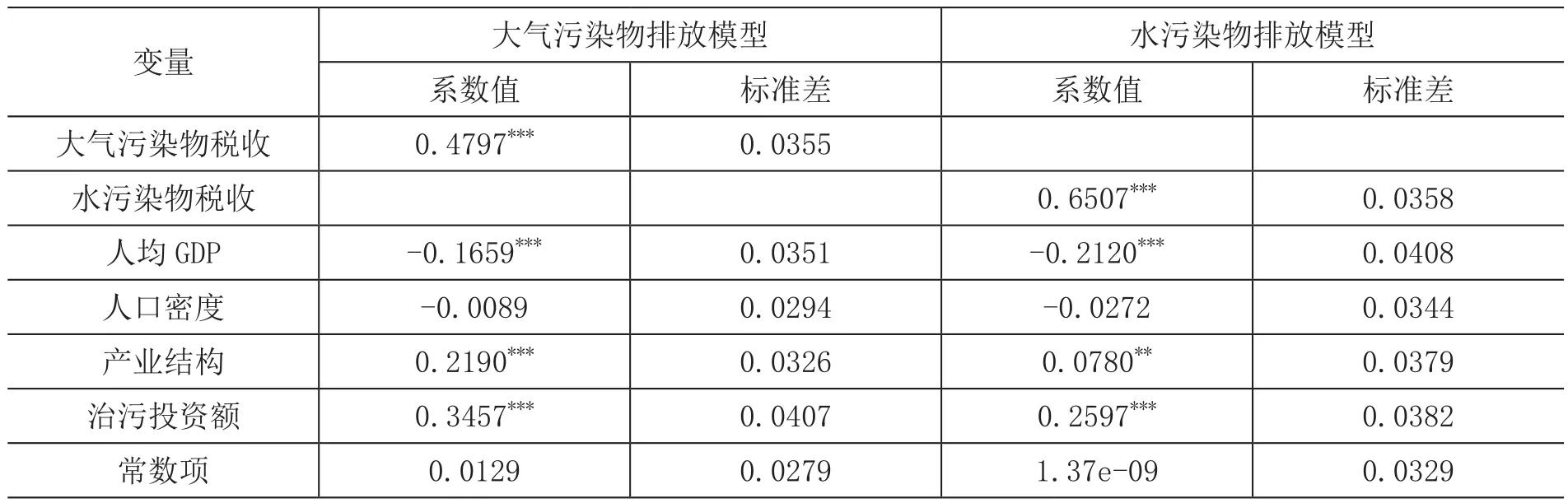

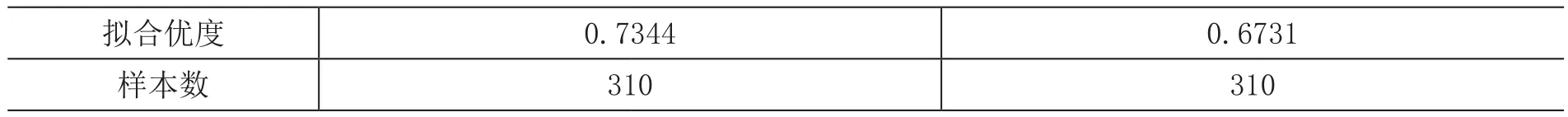

表5 环保税收与污染物排放量线性回归结果

注:“***”、“**”、“*”分别表示1%、5%、10%置信水平。

由表5结果可知,在大气污染物排放和水污染物排放模型中,环保税收对污染物排放量的影响都在1%的置信水平上显著。控制变量中人均GDP、产业结构、环境污染治理投资额对排污量均存在影响。在大气污染物排放和水污染物排放模型中,估算税收每增加1%,大气污染物排放量和水污染物排放量分别增加0.48%和0.65%。这说明从全国范围来看,按各地当前大气污染物和水污染物税率测算的估算税收,并没有起到遏制工业大气与工业水污染物排放量的作用。

根据唐明和明海蓉(2018)的研究,与最优税率相比,各地大气污染物和水污染物的当前征收标准较低,尤其是低水平和中间水平层次的省(自治区、直辖市)。这可能导致企业宁愿选择交环保税,也不愿意花更高的代价来治理污染,只有税收征收额达到一定标准,才能使企业主动治污,减少污染物的排放量。因此,随着环保税的增加,排污量可能会处于一个逐渐增加的上升趋势,但当环保税增加到一定标准时,就可以对污染物的排放起到遏制作用,从而使排放量逐渐下降。

为验证上述结论,引入“倒U”曲线模型,将相应数据录入stata15.0,得到表6的结果:

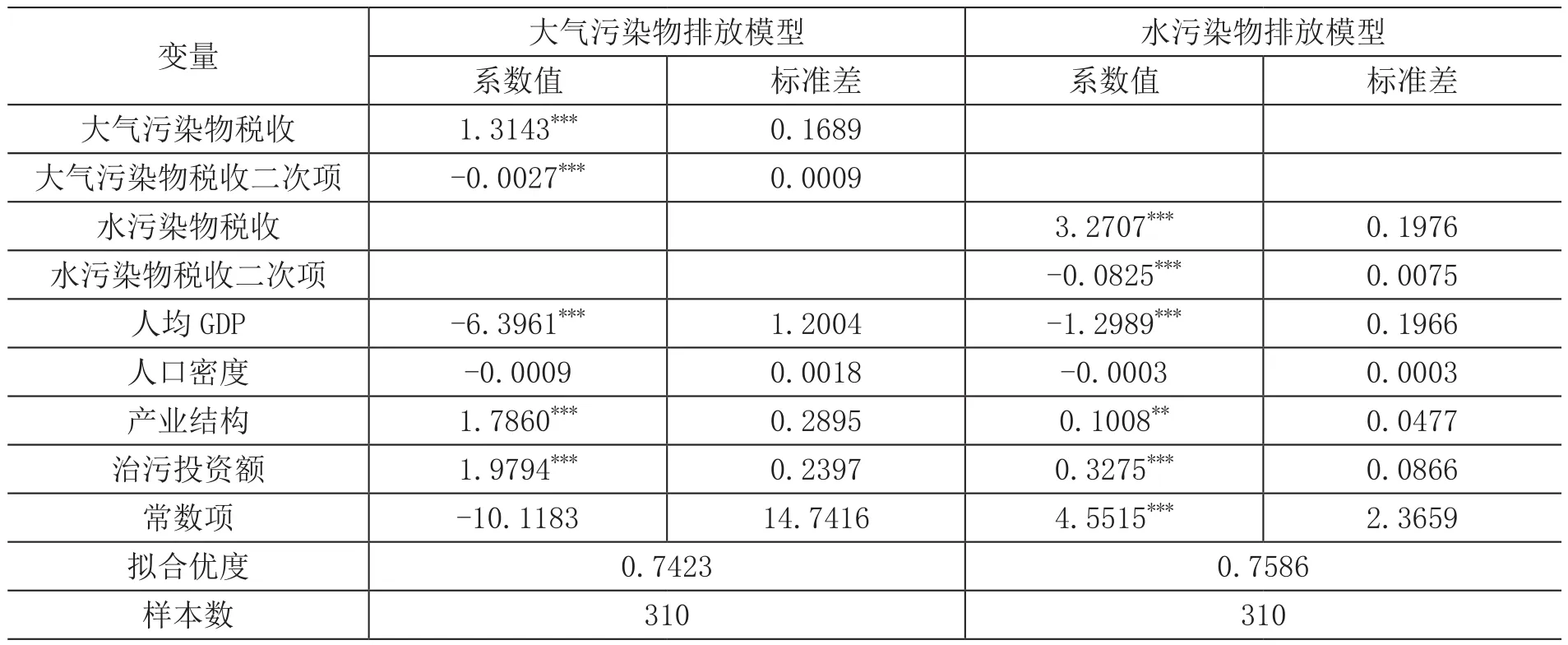

表6 全国范围内环保税收与污染物排放量的“倒U”模型实证结果

表6显示,大气污染物和水污染物排放量模型,二次项系数分别为-0.0027、-0.0825,均为负值,说明环保税税收与大气污染物排放量和水污染物排放量的关系,均符合“倒U”模型。其中,水污染物排放“倒U”模型中,对称轴Xit的值为19.8224,这说明当环保税水污染物税收小于19.8224时,水污染物排放量会随着环保税的增加而增加;反之,水污染物排放量会随着税收的增加而减少,此时能对污染排放起到遏制作用。在当前征收标准下,水污染物估算税收区间值为0.0104~32.8732,区间值大部分处于“倒U”模型的左边。而大气污染物排放“倒U”模型,对称轴Xit的值为243.3889,同理说明当环保税收大于243.3889时,大气污染物排放量才会随着大气污染物环保税收的增加而减少,此时才能约束大气污染物的排放。根据当前征收标准,大气污染物估算税收区间值0.1500~219.8316,同样处于“倒U”模型的左边。这说明在当前税收标准下水污染物排放量和大气污染物排放量会随着两者环保税税收的增加而增加,当前环保税难以抑制水污染物和大气污染物的排放。

(二)环保税的区域减排效应检验

为检验不同征收强度下的减排效应,本文将31省(自治区、直辖市)大致划分为低、中、高三个层次,分析各水平地区环保税收与工业污染物排放量的“倒U”曲线关系,从而分析环保税不同征收标准下的区域减排效应。

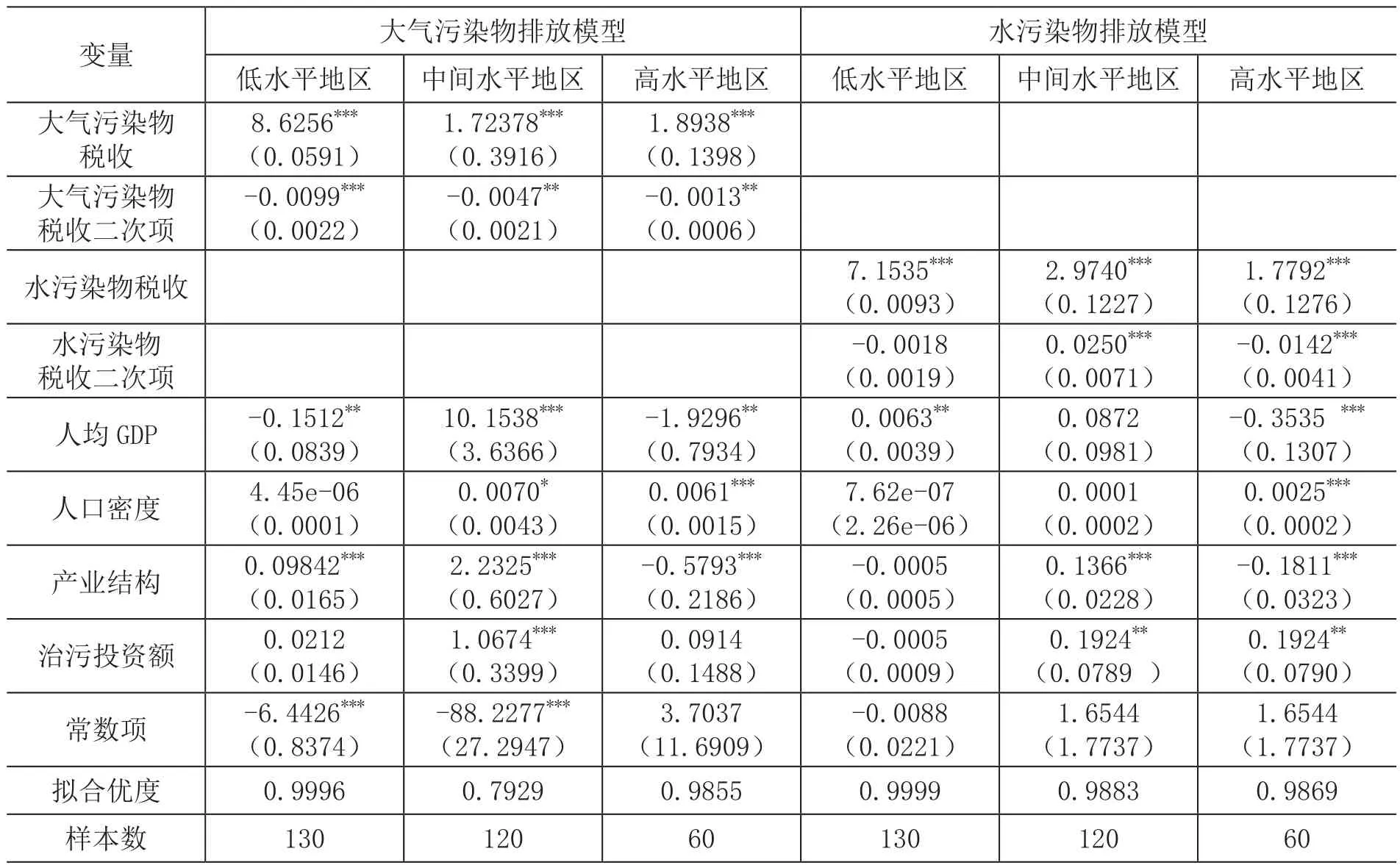

表7 区域范围内环保税收与污染物排放量的“倒U”模型实证结果

由表7可知,大气污染排放模型中,低、中、高水平地区的环保税税收与污染物排放量均符合“倒U”模型。高、中、低水平地区对称轴Xit的值分别为728.3846、183.3809、435.6364,按当前征收标准下,估算税收区间值分别为8.3560~219.8316、0.6186~186.6729、0.1500~26.2021。由此可看出除了中间水平地区的山东省个别年份实现的估算税收位于对称轴右侧,高、中、低三水平地区区间值都位于对称轴左侧,且偏离对称轴较远。这意味着对大气污染物征收的环保税收,还需在当前的基础上提高很多才能到达环保税的临界值,进而到达对称轴的右侧。

而水污染物排放模型中,除了高水平地区环保税收与污染物排放符合“倒U”模型,低、中水平地区,可能由于征收标准过低、地区污染较为严重,仅通过环保税难以对水污染物排放企业起到约束作用,不符合“倒U”模型。其中,高水平地区“倒U”模型对称轴Xit的值为62.6479,在当前征收 标准下,估算税收区间值为0.8330~32.8732,该水平的上海、江苏、河南、北京、天津、河北六个地区均位于对称轴左侧,这说明当前征收标准也应进一步提高,才能到达对称轴右侧,从而对水污染物排放取到遏制效果。

(三)稳健性检验

为保证研究结果的稳健性,本文进行了以下稳健性检验。在控制时间固定效应的前提下,不断添加政府竞争、外商投资额、专利授权等可能会影响结果的控制变量,以全国范围为例,如表8所示,结果依然保持显著的稳健性。

表8 稳健性检验

注:“***”、“**”、“*”分别表示1%、5%、10%置信水平。

五、研究结论与政策建议

(一)研究结论

通过线性回归模型和“倒U”曲线模型,本文发现从全国范围来看,工业污染物排放量随着环保税收的增加而增加,按当前征收标准计算的估算税收对工业污染物排放难以起到遏制性作用。按区域征收强度进行分析时,发现大气污染物排放模型中,低、中、高三个层次地区都符合“倒U”模型,但三个层次地区的估算税收均在对称轴左侧,且偏离对称轴较远。水污染物排放模型中,只有高水平地区符合“倒U”模型,但高水平的六个地区估算税收依然位于对称轴左侧,环保税收同样起不到减排作用。而低、中水平地区水污染物排放与环保税收不符合“倒U”模型,这两个水平地区有辽宁、陕西、江西、内蒙古、山东、湖北、广东、重庆等25省(自治区、直辖市),主要可能是征税标准过低,工业生产对水造成的污染较为严重等原因,使得仅靠环保税遏制水污染物排放较为困难。

综上所述,各地大气污染物和水污染物当前征收标准所实现的环保税税收对大气污染物和水污染物的减排效果还没有完全实现。主要原因一方面可能是由于我国当前大多地区征收标准过低,因此按当前征收标准所实现的税收难以遏制企业减少污染物排放,难以使其积极主动治污;另一方面,仅对同一排放口的前三或前五项污染因子征税,造成许多污染物少征漏征,使征税的排污量少于实际排污量,也可能导致当前环保税税收对排污量束缚不强。

(二)政策建议

相比过去排污费制度,环保税在税制、征管等方面有很大的进步。但由上述实证结果可知,当前环保税收对排污量的遏制作用有待进一步强化,其减排治污功效尚未完全体现。要想实现《环保税法》第一条“保护和改善环境,减少污染物排放,推进生态文明建设”的目标,还应从多方面进一步完善环保税制度。

1.逐步提高征收标准较低地区的税率

由上文“倒U”模型实证结果可知,按照当前征收标准征收的环保税,大气、水污染物的税收均在对称轴左侧,且离对称轴较为偏远,要想到达对称轴右侧,使排放量随着税收的增加而递减,还需要进一步提高各地大气、水污染物环保税的征收标准。根据许多学者的测算,目前的环保税税率远低于最优税率,当前征收标准对企业减排治污作用有限。而很多地区制定大气、水污染物征收标准时,为保证环保税平稳实施,在过去排污费标准上进行平移。目前随着环保税政策在我国逐渐稳定,当前征收标准较低地区,还应进一步提高两者的征收标准,使其税收值到达对称轴右侧,从而达到减排治污目的。

2.进一步扩大环保税的征税范围

从我国环保税当前征税范围来看,二氧化碳,持久性有机物(VOCs)生活垃圾处理排放的多氯联苯、二甲基酰胺等众多危害环境的污染物依然未纳入。征税环节也只涉及污染排放行为,且污染排放行为中,仅对同一排放口中污染当量数前三项或前五项污染物征税,这将导致征收环保税的应税污染量低于企业实际排污量。征收范围太狭窄,对排放口污染项目数征收不到位,不利于环保税收的实现,更难以通过环保税来抑制工业污染减排。因此,我国环保税还应进一步扩大环保税的征税范围,将污染环境的各类污染物尽快纳入征税之列;同时扩大同一排污口污染物征税项目,尽可能使排放的污染物都纳入征税范围,促使企业减排治污。

3.加强环保税收征管力度

目前我国环保税的征管方式,采取“企业申报、税务征收、环保监测、信息共享”的模式。实现环保税的有效征管,确保环保税款及时足额入库,需要企业真实申报,环保部门尽力协助,以及税务机关的强力征收。环保税征收两年多来,相比过去排污费,无论是征收标准还是征管管理力度,都有很大的进步,但由于多方面的原因,还是存在污染者未按实际排污付费的问题。因此,需进一步提高环保税纳税人的环保意识及纳税意识,尽快开发出更精确的排污检测设备,加强对企业少报漏报排污量的惩罚力度。