互联网金融监管下我国P2P网贷利率确定机制研究

2020-07-23陈学宇

陈学宇

【摘要】P2P网络贷款作为互联网金融创新的代表,对利率市场化改革、发展普惠金融和缓解中小企业融资难具有重要意义。近来我国网贷平台跑路、破产现象不断,相关群体性事件频发,导致监管不断升级,网贷利率亦波动频繁。本文运用博弈理论分析网贷利率的形成机制,提出构建完善的P2P网贷市场监测体系、提高政府监管灵活性和有效性、等建议,以实现P2P网贷利率的合理定价,引导互联网金融行业良性发展。

【关键词】P2P;互联网金融;监管

一、引言与综述

随着互联网金融的发展,P2P网络借贷随之兴起。P2P网贷作为一种创新的互联网金融模式,一方面在银行存款利率过低、投资渠道单一的情况下,以较高的收益率吸引了一大批资金盈余者;另一方面,在传统融资渠道狭窄、搜寻成本高的背景下,又以资金来源丰富、成交便捷吸引了多数小额资金需求者(田俊领,2014)。截至2017年4月,我国共有网贷平台6736家,日均参与人数65.43万,月成交额3189.6亿元。目前,我国已超越美国成为了全球最大的P2P网贷交易市场。

然而,在网贷行业快速崛起的同时,P2P平台“跑路”、倒闭等现象层出不穷。2015年全年网贷平台问题及停业数高达954个,影响极恶劣的如以高额利息为诱饵大量非法吸收公众资金500多亿人民币的e租宝,不仅给P2P借贷的参与者带来了极高的风险,也阻碍了网贷行业的良性发展,更对现有的互联网金融体系产生了恶性冲击。由于相关群体性事件频发,各级政府部门纷纷出台监管政策,开启了行业洗牌。

从行业运行本质来看,利率是维系P2P平台运营和支撑P2P网贷行业发展的内在纽带(陈虹,2016)。我国P2P市场接近完全竞争市场,利率由供需双方博弈决定,并采用市场化方式进行资金配置,研究P2P网贷行业利率定价模式对利率市场化改革有一定的启示作用。在P2P发展伊始,监管缺位致使网贷行业野蛮生长,利率定价偏离理性。政府近年来逐步推进网贷行业自律组织的建立和法律法规的出台,以加强对互联网金融的监管。随着合法性的增强,网贷利率必然要回归理性。P2P网贷是新事物,政府监管经验不足,常导致“一放就乱,一抓就死”的现象,致使网贷利率波动频繁。因此有必要将监管者纳入模型进行博弈研究。本文尝试将从博弈理论出发,揭示其影响因素和运行规律,据此提出相关建议,以期为推进互联网金融监管体系的构建和行业的规范发展提供借鉴。

二、P2P网贷利率确定机制研究

P2P行业利率它是网贷参与各方行为博弈的结果。资金供应方、资金需求方以及各大网贷平台的行为或状态都会影响P2P网贷利率的形成。融资者出于满足自身消费的需要在网贷平台发布借款列表寻求合意投资;而投资者将闲置资金投向网贷平台作为投资理财的一种选择,通过平台寻求借款列表。网贷平台会对融资者的资信状况等信息进行审核,综合借贷双方条件与需求,确定合适的P2P网贷利率,撮合成交,并向双方收取手续费。其中,P2P平台受到政府相关部门监管。随着相关部门监管的涉入,P2P网贷行业形成了四方博弈的格局。在该博弈中,融资者、投资者、网贷平台以及监管部门均为理性经济人,追求的是自身效益最大化,而这其中P2P网贷利率就是影响各方利益均衡的重要因素。

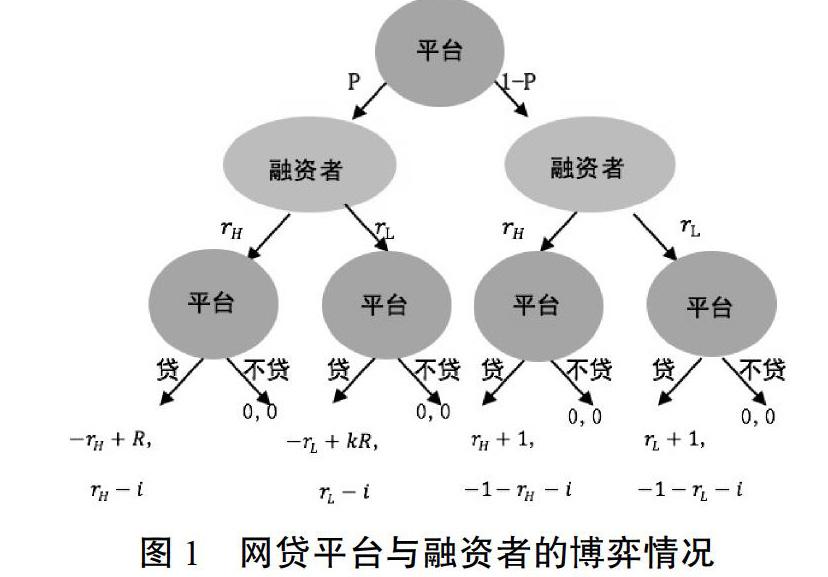

在融资者与网贷平台的博弈中,融资者作为申请借款的一方对借贷成本有自身的衡量,因此其决策包括高利率借款rH与低利率借款rL,相应网贷平臺的反应就包括放贷与拒绝放贷,并且放贷速度在高利率与低利率之间存在差异。同时,在融资者资信状况方面双方存在信息不对称,融资者很容易采用一定的手段粉饰自身的还贷能力来欺骗网贷平台,则网贷平台会在最初对融资者的资信情况进行评估,这在博弈中体现为先验概率,假设平台判断融资者资信好的概率为P,资信差的概率则为(1-P),资信差的融资者拿到融资后不会投资且不会支付利息。具体博弈过程如下所示:“1”为贷款额,R为融资者获得及时贷款的收益率,kR为融资者延迟获得贷款的收益率,i为平台向投资者支付的投资回报率。

在投资者与网贷平台的博弈中,投资者作为寻找借款列表的一方,在投资回报收益率选择上较为被动,因此他针对平台给出的收益率有两种反应:投资或不投资,而此时平台的决策为正常收益率rf与高收益率rp。平台能在承诺高收益率的情况下快速获得投资款,而在承诺正常收益率的情况下需要支付额外的时间成本t。投资者与网贷平台之间存在信息不对称,网贷平台可以粉饰业绩来欺骗投资者,则投资者会对平台情况进行辨别再作出投资选择。假设投资者判断网贷企业为信用良好平台的概率为P,信用不佳平台概率则为(1-P),信用差的网贷企业拿到投资后最终会宣告破产或跑路。具体博弈过程如下:“1”为投款,I为网贷平台从融资者处获得的利息。

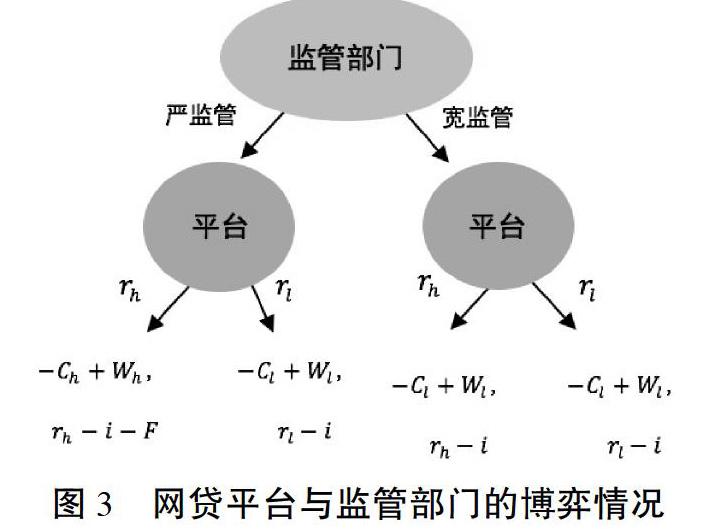

在监管部门与网贷平台的博弈中,监管部门会采取两种决策,分别为严格监管与宽松监管,具体选择取决于监管成本与监管效益的相对大小。在不同的监管环境中,网贷平台在交易中会有两种行为,分别为制定较高的P2P贷款利率rh与制定较低的P2P贷款利率rl。通常以rh报价的网贷企业会面临较高的违约风险,易导致经营状况不佳而发生信用事故,若此时该企业面临的是政府部门的严厉监管,则会受到查处并支付罚金F,若面临的是政府部门的宽松监管,则该企业易能逃避监管部门的查处与惩罚。监管部门在严格监管下能维持一定的经济秩序,保持社会稳定,因此取得较高的社会效益Wh,反之在宽松监管下取得社会效益Wl较低,但严格监管付出成本Ch会比宽松监管的成本Cl要高。双方博弈情况如下:

综上可知,P2P公司作为融资者与投资者的交易中介,其制定的P2P网贷利率是由博弈过程中融资者及投资者的行为所确定的,并受到监管环境的制约,则该博弈格局中任何一方的行为都会影响P2P网贷利率的形成。

三、政策建议

(一)提高互联网金融监管的灵活性和有效性

近几年来,P2P网贷利率一路走低,这与政府对其发展态度的转变密切相关,有效监管可以促使P2P网贷利率回归理性。监管部门首先要引导网络贷款走向合法化,赋予网贷平台“信息中介”的明确定位。其次,立法机关要加快制定相应法律法规,强化对网

贷平台风险准备金、担保合规性以及风险分散措施的要求,保证投资者的资金安全,同时加速网贷行业的内部洗牌,充分发挥市场规律的作用,淘汰风险大的网贷平台。最后,相关部门要保持监管灵活性,监管的目的是帮助投资者、融资者和网贷平台三方达到利益均衡,实现“三赢”,从而有序推进金融创新。针对问题网贷平台,应具体分析,分级对待,分类监管,灵活应对。对风险较高的平台,相关部门可以警示、整顿或查处;而对于风险可控的平台,可以发挥政策作用,推动其规范化,而不是与法律明文稍有冲突便取缔。监管方在市场中应该要成为温和且严厉的“引路人”。

(二)构建合理的P2P网贷市场监测体系

P2P网贷作为互联网金融的重要组成部分,将发挥越来越突出的作用,因此,构建合理的P2P网贷市场监测体系具有深刻的现实意义。及时跟踪P2P网贷行业的发展路径,定期对网络借贷的规模、利率等进行水平分析,可以为互联网金融研究提供良好的信息支持。P2P网贷作为互联网金融创新的新事物,未来将会不断面临新的问题和挑战,因此需要政府、网贷协会及参与各方齐心协力,共同维护该行业良性发展。

参考文献:

[1]田俊领.我国P2P网络借贷发展现状及其监管思考[J].金融理论与实践,2014(12):104-108.

[2]陈虹,马永健.P2P网贷行业利率定价模式研究[J].当代财经,2016(5):45-56.

[3]徐二明,谢广营.借贷利率、用户规模与P2P网贷交易额悖论:合法性视角的解释[J].上海金融,2016(11):32-37.