金融教育、金融素养与家庭风险金融资产配置

2020-07-06陈雨丽罗荷花

陈雨丽 罗荷花

摘 要:基于CHFS2015数据实证分析了金融教育、金融素养对家庭风险金融资产配置的影响。研究发现,金融教育尤其是职业教育可以显著提升居民金融素养,金融素养显著促进家庭风险金融资产配置,且对股票、金融理财产品、基金、债券的配置、风险金融资产配置种类数和风险金融资产占金融资产比重均有显著正向影响。依据风险态度、学历、家庭总资产、城乡、东中西部划分子样本,发现金融素养对家庭风险金融资产配置各变量的影响存在异质性。进一步研究发现,金融教育对家庭风险金融资产配置及其占金融资产比重也具有显著的正向影响,且金融教育的影响作用是通过提升金融素养渠道实现的。

关键词:金融素养;家庭风险金融资产;金融教育;迭代主因子法;工具变量法

中图分类号:F830 文献标识码:A 文章编号:1674-2265(2020)06-0057-08

DOI:10.19647/j.cnki.37-1462/f.2020.06.009

一、引言

《中国家庭财富调查报告2019》显示,2018年家庭人均财产为208883元,较上年增长7.49%,但房产占总资产比重超7成,家庭金融资产结构持续单一,现金和银行存款占比近9成。缺乏风险金融资产可能会导致家庭丧失通过风险金融市场来均衡资产结构、实现资产保值增值的机会,长期内将造成金融福祉的损失(罗娟等,2018)[1]。而且房产和预防性储蓄以压倒性态势占据家庭资产的“半壁江山”,家庭资产固化沉淀使得居民消费需求增长疲软,经济缺乏持续稳定的增长点。让家庭资产“活”起来,需要调整家庭资产结构,鼓励家庭适当配置风险金融资产。

宏观经济运行良好时,为何家庭配置风险金融资产的积极性不高?以股票为例,根据西南财经大学2015年开展的第三轮中国家庭金融调查数据,对于未持有股票的原因,有48.37%的受访者选择了“没有炒股相关知识”或“不知道如何购买”的选项。可见,居民相关金融知识不足、金融素养水平低下可能阻碍家庭持有股票。Lusardi等(2014)[2]认为缺乏金融素养的投资者会制定非理性的金融决策,如借贷利率更高、金融市场参与率低、资产回报率低等。同样,居民缺乏金融素养也可能导致家庭非理性地远离风险金融市场。随着金融市场快速发展和金融创新层出不穷,如何提升居民金融素养已成为各国金融管理当局关注的焦点。因此,研究金融教育、金融素养与家庭风险金融资产配置对提升我国居民金融素养、引导家庭合理配置风险金融资产具有重要的现实意义。

二、文献综述

(一)关于金融素养的研究

关于金融素养的研究涵盖其定义、测度方法、对经济行为的影响等。广泛使用的金融素养的定义是个人为提升其金融福祉而有效管理金融资源的知识和能力①。更为具体的是,金融素养指个人获取经济金融信息,并据此进行财务规划、按期归还债务、提前规划退休储蓄和积累财富的能力(Lusardi等,2014)[2]。秦海林等(2018)[3]认为金融素养包含着个体从过去教育经历、理论学习和人生经验中所获得的能力,积淀着从投资经历中体会到的投资哲学和人生感悟。

金融素养的测度方法被不断改进。由于金融素养的抽象性和复杂性,最初学者们使用易于度量的受教育程度、金融投资的风险分散化程度等替代变量间接测度金融素养(Christiansen等,2008;Goetzmann等,2008)[4,5]。后来学者们发展了金融素养的直接测度方法,彭倩等(2019)[6]使用若干道基础金融问题和专业金融问题,通过因子分析法测度居民客观金融素养。孟德锋等(2019)[7]使用受访者对若干道投资、融资类问题了解程度的主观评价,通过迭代主因子法测度主观金融素养。也有学者将客观金融知识问题和主观金融知识评价结合起来,将得分直接加总测度综合金融素养(罗娟等,2018)[1]。

现有研究均证实金融素养与多种经济行为有紧密联系。对于理财规划,胡振等(2017) [8]发现金融素养与家庭理财规划概率和时间跨度显著正相关。对于家庭借贷,金融素养低使其借贷成本显著提高(Chatterjee,2013)[9],容易发生过度负债,造成财务状况的恶化(Sevim,2012)[10]。Fedorova等(2015)[11]研究发现,金融素养高可以提升俄罗斯家庭金融市场活跃度,银行贷款逾期可能性会大大减小。对于信用消费,孟德锋等(2019)[7]发现金融素养显著促进信用消费需求,可刺激短期消费和长期消费。

(二)关于金融教育、金融素养与家庭风险金融资产配置的研究

由于金融决策行为复杂性,通过金融教育能否有效提升金融素养具有较大不确定性(Lusardi等,2014)[2]。有学者认为金融教育并未有效提升学生金融素养和优化财务决策(Mandell,2013)[12],甚至会增加贷款拖欠概率(Schmid等, 2013)[13]。过时的金融教育易使消费者陷入过度自信,导致错误投资决策(Willis,2011)[14]。但也有学者认为学校金融教育显著提升学生金融素养(Batty等,2015)[15],工作场所有针对性的职业性金融教育可提升职员的金融素养,增强投资决策的理性程度(Hira等,2005)[16]。

有学者直接研究金融教育与家庭风险金融资产配置,金融教育投入对家庭风险资产持有比重的影响呈现驼峰状,先上升后下降(胡振等,2016) [17]。贾宪军等(2019) [18]发现金融教育投入正向影响家庭股票投资,对股票占金融资产比重的影响呈现倒U形。Lusardi等(2011) [19]通过引入金融教育,发现金融素养最低的群体显著改变了资产配置行为,其福利水平大幅提升。

关于金融素养与家庭风险金融资产配置的研究更加深入,如Rooij等(2011)[20]利用荷兰家庭数据发现金融素养提高股市参与可能性,促使家庭在股权溢价中受益。但当投资者的客观金融素养低于主觀金融素养时,被称为过度自信或自信偏差。胡振等(2016)[17]基于2012年中国城市居民消费金融数据,发现金融素养过度自信通过增强风险偏好,提高了家庭股市参与。金融素养也促进基金、债券等风险金融资产的配置(董甜甜,2019)[21]。此外,Mouna(2015)[22]发现金融素养对资产组合多样性和分散化均有显著正向影响。吴卫星等(2018)[23]研究金融素养与家庭资产组合的夏普比率发现,金融素养与资产组合有效性存在显著正相关。

目前,相关文献大多分别研究金融教育与金融素养对家庭风险金融资产配置的影响,综合研究金融教育、金融素养与家庭风险金融资产配置,并探究金融教育与金融素养内在联系和作用渠道的文献还不多,且通常以股票代表风险金融资产,较少涉及其他种类的风险金融产品。本文在已有研究基础上,做了如下补充:一是细分了股票、金融理财产品、基金、债券等具体风险金融资产品种,研究金融素养对各风险金融资产配置的影响和差异性。二是设置了风险金融资产种类数和占金融资产的比重来表示家庭风险金融资产配置的广度和深度,较全面地反映了金融素养的作用。三是根据风险态度、学历等关键控制变量划分不同子样本,分析了金融素养对風险金融资产配置的异质性影响,深入地了解不同群体间的差异。四是探究了金融教育是否以金融素养为作用渠道,进而影响家庭风险金融资产配置。

三、研究设计

(一)数据来源

本文所用数据来自西南财经大学2015年开展的第三轮中国家庭金融调查(CHFS2015),选取的受访者为家庭经济决策者,对家庭经济状况最为了解。调查内容涵盖家庭人口统计学特征、资产与负债、保险与保障、支出与收入等,调查范围覆盖全国各地的37289户家庭。本文数据清理过程中,剔除了各变量缺失值、异常值,限制受访者年龄在18岁至90岁,家庭年收入和总资产为正数,最终获得19030个有效家庭样本。

(二)变量设定与描述性统计

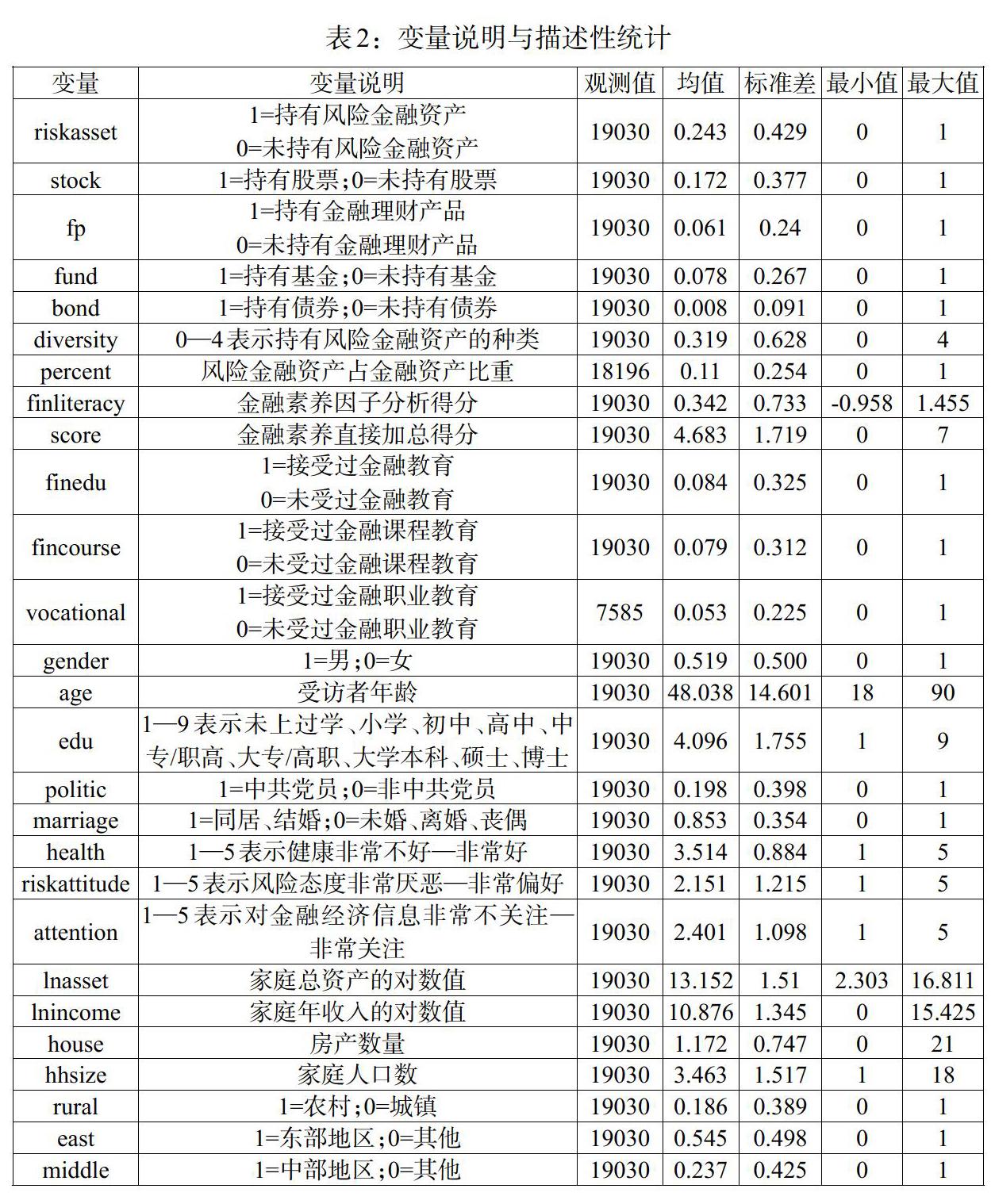

1.风险金融资产配置。CHFS2015调查中的风险金融资产包括:股票、基金、金融理财产品、债券、衍生品、贵金属、非人民币资产。根据CHFS2015数据的全样本统计,最受欢迎的前四种风险金融资产为股票、金融理财产品、基金、债券。持有这些资产的家庭比重分别为11%、8%、3%、0.6%,持有其他风险金融资产种类的家庭占比很小,基本可以忽略不计。因此,本文设定家庭只要持有股票、金融理财产品、基金、债券中的一种即为配置了风险金融资产,未考虑其他品种。此外,为细化金融素养对不同种类风险金融资产配置的影响,分别设定家庭是否配置股票、金融理财产品、基金、债券四个被解释变量。为进一步体现金融素养对家庭风险金融资产配置的广度和深度的影响,还增加了家庭持有风险金融资产的种类数和风险金融资产占金融资产比重两个变量②。因此,风险金融资产配置相关变量可划分为四个方面:(1)是否配置风险金融资产riskasset;(2)是否配置股票stock、金融理财产品fp、基金fund、债券bond;(3)风险金融资产配置种类数diversity;(4)风险金融资产占金融资产比重percent。

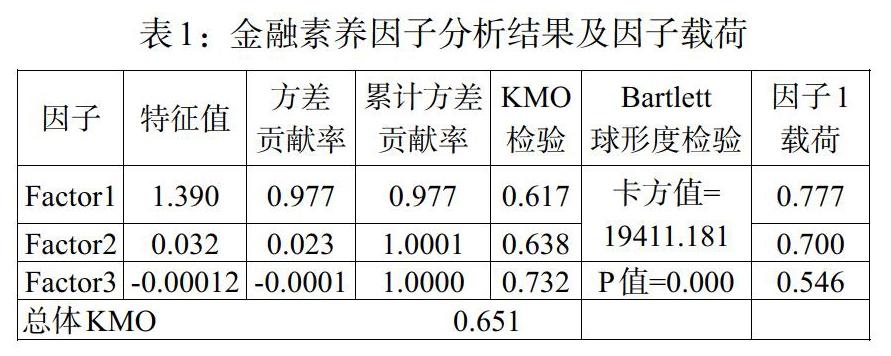

2. 金融素养。借鉴Lusardi等(2010)[24]用利率、通货膨胀、风险分散三类知识作为金融素养测度框架的方法,本文选取了CHFS2015中的利率计算、通货膨胀认识、投资风险判断的三个客观问题③。采用迭代主因子法构建客观金融素养指标。下文实证研究使用迭代主因子分析的金融素养,稳健性检验使用得分直接加总的金融素养。因子分析结果见表1,根据Kaiser提出的KMO大于0.6适合因子分析,此样本总体KMO值为0.65,且通过了Bartlett球形度检验(P值=0.000),因此,样本数据适合因子分析。提取特征值大于1的因子1,其方差贡献率达到97.7%,说明对变量组合方差的解释力度较强,用因子1载荷构造金融素养因子分析得分。

3. 金融教育。若受访者接受过经济金融类课程或是职业金融教育,则金融教育finedu=1。另外,设置课程教育fincourse和职业教育vocational研究不同方式的金融教育对于金融素养的影响。

4. 控制变量。控制变量分为受访者个人特征、家庭特征和地区特征。具体包括:受访者的性别、年龄、学历、政治面貌、婚姻、健康、风险态度、对金融经济关注度;家庭总资产对数值、家庭年收入对数值、房产数量、家庭人口数;城乡、东部、中部。下文分析金融素养对家庭风险金融资产配置的异质性影响时,关注变量有学历、风险态度、家庭总资产等。CHFS2015中关于受访者风险态度的问题为“如果您有一笔资金用于投资,您最愿意选择哪种投资项目?”根据问题选项④,我们按照风险偏好程度从低到高,将受访者风险态度划分为5个等级。

5. 变量描述性统计。表2显示,有24.3%的家庭配置了风险金融资产,持有股票、金融理财产品、基金、债券的家庭分别占比17.2%、6.1%、7.8%、0.8%,家庭平均持有0.3种风险金融资产,风险金融资产占金融资产比重均值为11%。金融素养因子分析得分和直接加总得分均不高,仅有8.4%的受访者接受过金融教育。受访者男女比例大致相当,年龄分布以中年人为主,平均学历水平为高中,中共党员占19.8%,婚姻状况较稳定的占85.3%,健康状况普遍一般。风险态度均值为2.151,大多数为较厌恶风险群体,整体对金融经济信息不太关注。从家庭总资产和年收入对数值来看,家庭财富水平差异较大,户均约一套房产,大部分为三口之家。城镇家庭和东部地区家庭占比较大,分别为81.4%、54.5%。

(三)金融教育对金融素养、金融素养对家庭风险金融资产配置的统计分析

金融教育分组下的金融素养统计结果显示⑤,总体金融素养因子分析得分和直接加总得分为0.342、4.683,未接受金融教育组为0.309、4.607,表明未接受过金融教育组和总体的金融素养都较低。而接受过金融教育组的金融素养因子分析得分相较于总体和未接受金融教育组提升幅度超过一倍,因此,金融教育可能是提升金融素养的有效途径。

将金融素养从低到高划分为四个等级,不同等级分组下的家庭金融资产配置的统计结果显示⑤,随着金融素养的提高,配置风险金融资产的家庭比重从10.8%升至37%,股票从7.3%升至28.3%,金融理财产品从2.4%升至9.3%,基金从2.8%升至12%,债券从0.4%升至1.2%。风险金融资产种类数从0.129逐渐增加到0.507,风险金融资产占金融资产比重从5%增加至17.6%。可见金融素养的提升可能促使家庭持有风险金融资产,尝试更多金融投资品种,加大分布于风险金融资产的资金比重。

四、实证分析

(一)模型设定

先探究金融教育是否可以提升金融素养,OLS模型设定如下:

[finliteracyi=α0+α1Ei+αXi+μi] (1)

式(1)中,[finliteracyi]为受访者金融素养,[Ei]分别独立表示是否接受金融教育、是否接受金融课程教育、是否接受金融职业教育,[Xi]为控制变量,包括受访者个人特征、家庭特征和地区特征,[μi]为随机干扰项。

然后研究金融素养对家庭风险金融资产配置各变量的影响,是否配置风险金融资产、股票、金融理财产品、基金、债券为二值离散变量,采用Probit模型。Probit模型设定如下:

[Prob(Fi=1|finliteracyi,Ki)=Φ(β0+β1finliteracyi+βKi+εi)]

(2)

式(2)中,[Fi=1]分别独立表示配置了风险金融资产[riskasseti]、股票[stocki]、金融理财产品[fpi]、基金[fundi]、债券[bondi],Φ为正态分布的概率密度,[Ki]为控制变量,[εi]为随机误差项。

配置风险金融资产种类数为有序离散变量,采用Oprobit模型。Oprobit模型设定如下:

[D*i=γ1finliteracyi+γKi+δi] (3)

[Prob(diverisyi=0|finliteracyi,Ki)=Ψ(τ1-γ1finliteracyi-γKi)Prob(diverisyi=1|finliteracyi,Ki)=Ψ(τ2-γ1finliteracyi-γKi)-Ψ(τ1-γ1finliteracyi-γKi) (4)…Prob(diverisyi=J|finliteracyi,Ki)=1-Ψ(τJ-1-γ1finliteracyi-γKi)]

式(3)、(4)中,[D*i]為潜变量,[diverisyi]为风险金融资产配置种类数,Ψ为[δi]的累积分布函数,[δi]为随机误差项,服从正态分布,τ为未知分割点。

由于不少家庭并未配置风险金融资产,风险金融资产占金融资产比重存在大量为0的样本,数据具有截断特点,采用Tobit模型。Tobit模型设定如下:

[Percent*i=θ0+θ1finliteracyi+θKi+σi,Percenti=max(0,Percenti*i)] (5)

式(5)中,[Percent*i]为潜变量,[Percenti]为家庭风险金融资产占金融资产比重,[σi]为随机误差项。

(二)金融教育对金融素养的影响

表3为金融教育对金融素养的OLS回归结果。列(1)显示,金融教育在1%水平下显著正向影响金融素养,即接受了金融教育群体相较于未接受金融教育群体,其金融素养因子分析得分平均提高了0.045。列(2)和(3)显示,课程教育和职业教育均在1%水平下显著正向影响金融素养,两者的回归系数分别为0.061、0.096,说明注重应用实践的职业教育的提升效果更明显。

(三)金融素养对家庭风险金融资产配置的影响

表4报告了金融素养对家庭风险金融资产配置各变量的回归结果。列(1)至(5)为Probit模型回归结果,金融素养在1%水平上显著正向影响家庭持有风险金融资产。将风险金融资产细分后,金融素养仍在1%水平上显著正向影响股票、金融理财产品、基金、债券的配置。从边际效应来看,以股票为例,其边际效应为0.0306,即金融素养每增加1单位,家庭持有股票的概率就上升3.06%,金融素养对股票的边际影响要大于其他风险金融产品。列(6)、(7)为Oprobit、Tobit模型回归结果,金融素养在1%水平上显著正向影响风险金融资产配置种类数和占金融资产比重,即随着金融素养的提升,家庭会趋向于多样化的风险金融资产组合,分散化投资,且逐渐加大风险金融资产投资比重。

从控制变量来看,年龄、学历、家庭总资产对数显著正向影响所有被解释变量。风险态度、家庭年收入对数显著正向影响除债券外的其余变量,性别为男性、房产数、人口数、农村显著负向影响除债券外的所有被解释变量。婚姻状况显著正向影响除金融理财外的其余变量,健康状况、东部地区显著正向影响除金融理财、基金外的其余变量。

(四)金融素养对家庭风险金融资产配置影响的异质性分析

探究金融素养对家庭风险金融资产配置的异质性影响,结果如表5。在所有相关变量分类的子样本中,金融素养对于家庭风险资产配置及其广度、深度的显著正向影响大体上并未改变,而影响程度差异通过比较边际效应来探究,由于列(6)报告非边际效应,下列比较过程不涵盖列(6)。

按风险态度划分为风险厌恶、风险中性、风险偏好三个子样本⑥,发现金融素养对于风险金融资产配置各变量的边际效应随着风险偏好程度的上升而增强,意味着对于风险偏好群体,其金融素养的提升对风险金融资产配置的促进作用更强。这种非对称性影响在股票配置方面表现得尤为明显,可能是因为股票收益面临的市场风险较大,对于风险厌恶和偏好群体来说更为敏感。

按学历划分为非高等教育和高等教育,发现高等教育群体金融素养的各边际效应均大于非高等教育群体,即决策者金融素养对家庭风险金融资产配置各变量的促进作用随着受教育程度提高而增强。

按家庭总资产划分为低、中、高三个子样本,仍然发现随着家庭总资产的增加,金融素养对各变量的边际效应逐渐增大,即金融素养对风险金融资产配置各变量的促进作用随家庭总资产提高而增强。

按城乡和地域划分为农村、城镇家庭,东、中、西部家庭。发现城镇家庭金融素养对所有变量的边际效应都要大于农村家庭, 且列(1)—列(5)的城乡差异较大。东部地区金融素养的各边际效应都要大于中、西部,但中、西部家庭的组间差异不太明显。

(五)金融教育对家庭风险金融资产配置的影响及作用渠道研究

金融教育可以提升决策者的金融素养,优化家庭经济决策,那么金融教育影响家庭经济决策的作用渠道是否和金融素养有关?本文以家庭风险金融资产配置为例,参照朱卫国等(2020)[25]关于商业保险购买的情景互动作用渠道验证方法来研究这一问题,结果见表6。列(1)和列(3)是以金融教育为核心解释变量对家庭风险金融资产配置及其比重的回归结果,金融教育在1%水平上对两者都有显著正向影响。列(2)和列(4)的回归加入了金融素养变量,发现金融教育的边际效应与(1)、(3)列相比都明显下降,且金融教育、金融素养都呈现显著正向影响,说明金融素养是金融教育影响家庭风险金融资产配置和比重的中介变量。

(六)内生性检验与稳健性检验

1. 内生性检验。由于金融素养与家庭风险金融资产配置之间可能存在双向因果关系,导致内生性问题。本文选取家庭所在城市所有受访户的平均金融素养作为金融素养的工具变量。工具变量回归结果见表7,根据Wald检验的P值,只有列(3)和列(4)在10%水平上不拒绝外生性的原假设,无内生性,而其余列都在1%水平上拒绝外生性假设,说明的确存在内生性问题。一阶段F值都大于10%水平下的临界值,说明无弱工具变量问题,所选取的工具变量是合适的。所有列的回归结果仍表明金融素养对家庭风险金融资产配置及其相关变量在1%水平上有显著正向影响。

2.稳健性检验。我们将金融素养因子分析得分替换为直接加总得分,还将Probit、Oprobit回归替换为Logit、Ologit回归。发现金融素养仍然在1%水平上显著正向影响家庭风险金融资产配置及其相关变量,金融教育的回归结果也与前文大致相同,因此,前文实证结果具有稳健性⑦。

六、结论与建议

本文基于CHFS2015数据,用迭代主因子法构建金融素养指标,实证研究了金融教育、金融素养对家庭风险金融资产配置的影响,得出如下结论:金融教育有效提升居民金融素养,偏重应用实践的职业教育比课程教育作用更显著。金融素养可以促进家庭风险金融资产配置,且对股票、金融理财产品、基金、债券配置、风险金融资产配置种类数和占金融资产比重均有显著正向影响。金融素养对风险金融资产配置各变量的影响在以风险态度、学历、家庭总资产、城乡、东中西划分的子样本中存在明显的异质性,还发现金融教育通过提升金融素养的作用渠道来促进家庭风险金融资产配置。

为有效提升居民金融素养,合理优化家庭风险金融资产配置,本文提出如下政策建议:(1)广泛开展金融教育,提高居民金融素养。需要加大公共宣传和教育投入,如将金融教育培训落实到用人单位、社区、学校等具体场所,大力投放免费的网络课程供公众学习。(2)根据风险承受能力,引导家庭合理投资。金融机构在向投资者进行产品销售和投资咨询时,应向投资者明确产品风险,提高对投资风险的认识,鼓励家庭分散化投资和制定长期可行的理财规划。(3)重视城乡区域差异,增强金融基础设施建设。金融监管部门应鼓励在金融发展滞后地区增设金融机构和金融基础设施,扩大金融服务供给,提高金融可得性。

注:

①由Presidents Advisory Committee on Financial Literacy(PACFL)于2008年提出。

②金融资产包括:风险金融资产、定期存款、活期存款、现金、其他金融资产。

③利率计算问题:假设银行的年利率是 4%,如果把 100 元钱存 1 年定期,1 年后获得的本金和利息为?(1)小于 104 元。(2)等于 104 元。(3)大于 104 元。(4)算不出来。通货膨胀问题: 假设银行的年利率是 5%,通货膨胀率每年是 3%,把 100 元钱存银行一年之后能够买到的东西将?(1)比一年前多。(2)跟一年前一样多 。(3)比一年前少。(4)算不出来。风险判断问题:您认为一般而言,股票和基金哪个风险更大?(1)股票。(2)基金。(3)没有听过股票。(4)没有听说过基金。(5)两者都没有听说过。

④问题选项:(1)高风险、高回报的项目。(2)略高风险、略高回报的项目。(3)平均风险、平均回报的项目。(4)略低风险、略低回报的项目。(5)不愿意承担任何风险。(6)不知道。

⑤篇幅有限,未列出统计结果,可向作者索取。

⑥风险厌恶:riskattitude=1或2;风险中性:riskattitude=3;风险偏好:riskattitude=4或5。

⑦篇幅限制,未列出稳健性结果,可向作者索取。

参考文献:

[1]罗娟,王露露.金融素养、自信偏差与家庭财富 [J].商业研究,2018,(5).

[2]Lusardi A,and Mitchell O S. 2014. The Economic Importance of Financial Literacy:Theory and Evidence [J]. Journal of Economic Literature,52(1).

[3]秦海林,李超偉,万佳乐.金融素养、金融资产配置与投资组合有效性 [J].南京审计大学学报,2018,(6).

[4]Christiansen C,Joensen J S,Rangvid J. 2008. Are economists more likely to hold stocks?[ J].Review of Finance,12(3).

[5]Goetzmann W N,Kumar A. 2008. Equity portfolio diversification [J].Review of Finance,12(3).

[6]彭倩,李建勇,宋明莎.金融教育、金融素养与投资组合的分散化行为——基于一项投资者金融教育调查的实证分析 [J].财经科学,2019,(6).

[7]孟德锋,田亮,严伟祥.金融素养与信用消费行为——以信用卡为例 [J].金融论坛,2019,(11).

[8]胡振,臧日宏.金融素养对家庭理财规划影响研究——中国城镇家庭的微观证据 [J].中央财经大学学报, 2017,(2).

[9]Chatterjee S. 2013. Borrowing Decisions of Credit Constrained Consumers and the Role of Financial Literacy [J]. Economics Bulletin,33(1).

[10]Sevim N,Temizel F. 2012. The Effects of Financial Literacy on the Borrowing Behavior of Turkish Financial Consumers [J].International Journal of Consumer Studies,36(5).

[11]Fedorova E A,Nekhaenko V V,Dovzhenko S E. 2015. Impact of Financial Literacy of the Population of the Russian Federation on Behavior on Financial Market: Empirical Evaluation [J].Studies on Russian Economic Development,26(4).

[12]Mandell L,Klein L S. 2013. The Impact of Financial Literacy Education on Subsequent Financial Behavior [J].Social Science Electronic Publishing,13(1).

[13]Schmid G,Biselli M,Wandrey C. 2013. Financial Education and the Debt Behavior of the Young [J].Staff Reports,24(3).

[14]Willis,L E. 2011. The Financial Education Fallacy[J].American Economic Review,101(3).

[15]Batty M,Collins J M,Odders-White E. 2015. Experimental Evidence on the Effects of Financial Education on Elementary School Students' Knowledge,Behavior,and Attitudes [J].Journal of Consumer Affairs,49(11).

[16]Hira,Tahira K,CaziliaLoibl. 2005. Understanding the Impact of Employer-provided Financial Education on Workplace Satisfaction [J].Journal of Consumer Affairs,39(11).

[17]胡振,臧日宏.风险态度、金融教育与家庭金融资产选择 [J].商业经济与管理,2016,(8).

[18]贾宪军,王爱萍,胡海峰.金融教育投入与家庭投资行为——基于中国城市居民家庭消费金融调查数据的实证分析 [J].金融论坛,2019,(12).

[19]Lusardi A,Mitchell OS. 2011. Financial Literacy around the World:An Overview [J].Journal of Pension Economics&Finance,10(4).

[20]Rooij M C,Lusardi A,Alessie R J. 2011. Financial Literacy,Retirement Planning and Household Wealth [J].Economic Journal,122(5).

[21]董甜甜.金融素養对居民家庭参与金融市场的影响 [D].兰州大学,2019.

[22]Mouna A. 2015. Financial Literacy and Portfolio Diversification:An Observation from the Tunisian Stock Market [J].International Journal of Bank Marketing,33(6).

[23]吴卫星,吴锟,张旭阳.金融素养与家庭资产组合有效性 [J].国际金融研究,2018,(5).

[24]Lusardi A,Mitchell O S,Curto V. 2010. Financial Literacy Among the Young [J].Journal of Consumer Affairs, 44(2).

[25]朱衛国,李骏,谢晗进.线上社会互动与商业保险购买决策 [J/OL].消费经济:1-14[2020-02-28].http:// kns.cnki. net/kcms/detail/43.1022.F.20200119.1710.004.html.

Financial Education, Financial Literacy and the Allocation of Family Risk Financial Assets

Chen Yuli/Luo Hehua

(School of Economics,Hunan Agricultural University,Changsha 410128,Hunan,China)

Abstract:Based on CHFS2015 data,the impact of financial education and financial literacy on the allocation of family risk financial assets is analyzed in this paper. It is found that financial education,especially vocational education,can significantly improve the financial literacy of the residents. Financial literacy can remarkably promote the allocation of family risk financial assets and have an outstanding positive impact on stocks,financial products,funds,bonds,types of risk financial assets allocation and the proportion of risk financial assets to financial assets. According to the sub-samples of risk attitude,education background,total family assets,urban and rural areas and the east and west,it is found that there is a heterogeneity in the influence of financial literacy on the variables of family risk financial assets allocation. Further research shows that financial education has a significant positive impact on the allocation of family risk financial assets and their proportion of financial assets. And the influence of financial education is realized by improving the financial literacy channel.

Key Words:financial literacy,family risk financial assets,financial education,iterative master factor method,tool variable method