人口老龄化对普惠金融发展的影响研究

2020-07-06中国人民银行济南分行课题组

中国人民银行济南分行课题组

摘 要:本文聚焦人口老龄化与普惠金融的关系,从四个层面分析人口老龄化对普惠金融的影响效应,构建面板数据门限回归模型,实证分析人口老龄化对普惠金融发展的影响。结果发现:人口老龄化对普惠金融指数的影响存在基于人口老龄化水平、信息化程度的门槛效应,人口老龄化水平越过门槛值后,其对普惠金融发展的负面影响效应加强;信息化程度越过门槛值后,人口老龄化对普惠金融发展的负面影响效应增强。

关键词:人口老龄化;金融服务;普惠金融;门槛效应

中图分类号:F830 文献标识码:B 文章编号:1674-2265(2020)06-0047-06

DOI:10.19647/j.cnki.37-1462/f.2020.06.007

一、引言

我国是快速进入人口老龄化的发展中国家。根据联合国预测,我国65周岁以上老年人口的比重将从2015年的8.4%上升到2050年的26.3%,此后将攀升至1/3以上,进入人口老龄化的“高原”,一直到2100年,这一趋势都不会发生逆转。我国面临着规模大、增速快的人口老龄化现状,为普惠金融发展提供了新的机遇和挑战。2016年我国首个“普惠金融”国家级战略规划《推进普惠金融发展规划(2016—2020 年)》开始实施, 如何应对人口老龄化带来的机遇和挑战,实现可持续普惠金融成为热点问题。基于此,本文从当前实际出发,探究人口老龄化与普惠金融的关系,以期通过理论分析促进实践探索,为实现普惠金融可持续发展提供参考。

关于人口老龄化对普惠金融影响的文献较少,尚未形成系统、集中的论述,且多以养老金融服务、风险投资服务、信贷政策等要素出现。Fungd和Weill(2014)[1]通过研究中国普惠金融的影响因素,认为经济发展水平、人口结构、教育水平等对普惠金融有显著的影响。Andrianaivo和Kpodar(2011)[2]认为人口老龄化加深阻碍信息和通信技术应用,进而阻碍普惠金融发展。方显仓和张卫峰(2019)[3]研究人口老龄化水平对货币政策效果的影响,基于19个经济体1960—2017年的数据,使用自回归模型进行实证研究,发现人口老龄化是导致货币政策效果弱化的原因之一,从而不利于普惠金融目标实现。赵昕东和陈丽珍(2019)[4]通过研究发现人口老龄化对不同类型行业的劳动生产率影响存在差异,随着人口老龄化程度加深,产业结构发生改变,影响普惠金融实现效果。王笳旭等(2017)[5]认为人口老龄化程度加深影响城乡少儿抚养系数比和城乡老年抚养系数比,会加剧城乡收入不平等,不利于普惠金融可持续发展。张同功等(2017)[6]针对我国养老服务产业融资难的问题,在分析融资难原因和借鉴外国经验的基础上,力图从融资供给、融资服务和融资保障三个角度构建养老服务产业体系。徐升(2016)[7]通过分析目前我国人口老龄化特点,认为老年人群体特殊的金融需求会刺激普惠金融需求,并提出商业银行金融服务创新的建议。赫国胜和柳如眉(2015)[8]认为老年人面临的数字鸿沟问题不利于普惠金融实现。赵白鸽(2010)[9]认为人口老龄化将影响金融配置效率以及养老金融需求,进而影响金融稳定性,不利于普惠金融实现。本文聚焦人口老龄化与普惠金融的关系,从四个层面分析人口老龄化对普惠金融的影响效应,构建面板数据门限回归模型,实证分析人口老龄化对普惠金融发展的影响。

二、人口老龄化对普惠金融影响的理论分析与研究假设

国家统计局数据显示,仅2010—2018年,我国60周岁以上老年人口就新增7184万人,是此期间内总人口数增长率的近10倍。我國人口老龄化形势越发严峻,老年人口绝对规模大、发展速度快、城乡倒置、未富先老等特点更为显著。老年人口的迅速增长和年龄结构、分布结构的改变为普惠金融可持续发展带来了挑战。

(一)数字鸿沟问题加剧金融排斥,不利于普惠金融深层服务老年群体

随着互联网技术的不断发展,互联网理财市场兴旺、网上支付用户规模不断增加。根据第44次《中国互联网络发展状况统计报告》显示,截至2019年6月,我国网络支付用户规模达6.33亿,手机网络支付用户规模达6.21亿。银联、商业银行等为抢占支付市场,不断进行产品创新,扫码支付、指纹识别支付现已广泛普及,无感支付已成熟至商用期。同时出于节省人工成本和无纸化、数字化的发展趋势,金融机构多在减少人工窗口、增加自助机具,部分银行已经推出智慧银行。但截至2019年6月,我国网民中,60岁及以上的网民仅占6.9%;在60岁及以上年龄段网民中,人均手机App数量为33个,而10—14岁年龄段网民人均手机App数量已达到40个,60岁以上群体在使用网络方面严重不足,移动支付使用少,更倾向于柜面服务。扫码支付、智慧银行等高科技手段在带来便捷高效的同时,也无形中增加了数字鸿沟问题,加剧金融排斥,不利于普惠金融深层服务老年群体。

(二)老年人口增加易造成养老金融体系结构性失衡,不利于普惠金融体系构建

根据经济合作与发展组织预测,2000—2050年间我国人口生育率将由1.55%增长至1.82%,呈现极度缓慢的增长态势;平均寿命将由72.5岁增长至82.5岁,少儿人口比重、劳动年龄人口比重不断下降,老龄化加重,导致老年抚养比不断上升,将由2000年的15.6%猛增至62.5%,老年人口支持比例则由5.6%迅速下降至1.4%。持续的人口老龄化,将给劳动年龄人口抚养负担和个人退休储蓄造成巨大压力,现有养老金融体系将面临结构性供需失衡,不利于普惠金融体系构建。

(三)老年人口增多加大金融配置缺口,不利于普惠金融目标实现

一是随着人口老龄化程度加深,社会将面临“自然寿命”和“资产寿命”失调造成的融资缺口,在高收入经济体中,46%的成年人存钱养老,而在低收入和中等收入经济体中,这一比例仅为16%。老年人口具有健康程度不同、金融知识认知不同等差异,目前金融机构提供金融产品和服务并未进行个性化和差异化设计,难以弥补融资缺口,不利于普惠金融目标实现。二是人口老龄化程度加深,“人口红利”逐渐消失,国家产业结构向生产率高、耗能低的产业转型升级过程中,金融政策扶持与专项资金缺口加大,不利于普惠金融目标实现。三是人口老龄化程度加深,中小微企业主年龄增长,对所有权转移的需求增加,目前金融配置难以满足买方金融需求,可能导致转移过程的失败,进而可能导致失业和供应链的中断,不利于普惠金融目标实现。

假设1:人口老龄化对普惠金融发展水平具有负面影响,并且当人口老龄化高于某一水平时,负向影响效应加强。

假设2:随着信息化水平提高,人口老龄化对普惠金融发展的负向影响效应增强。

三、人口老龄化对普惠金融发展影响的实证分析

(一)模型构建

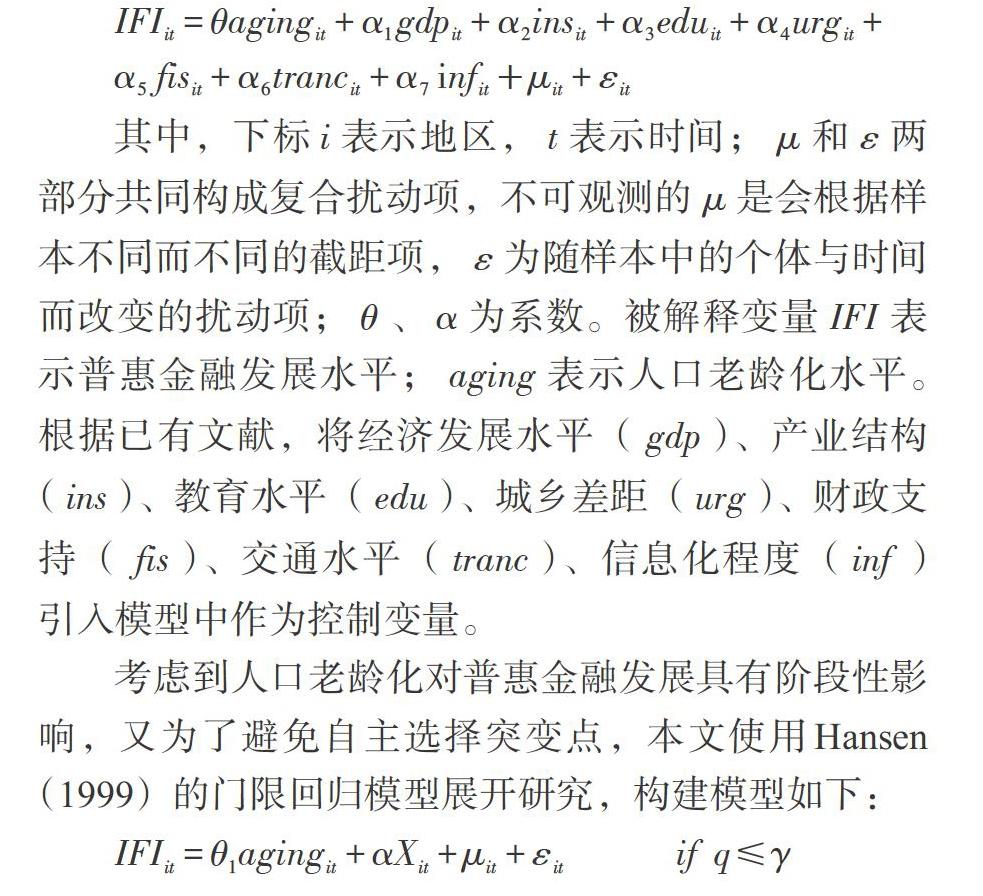

为了详细解释人口老龄化对普惠金融发展的影响,建立如下基准回归模型:

[IFIit=θagingit+α1gdpit+α2insit+α3eduit+α4urgit+α5fisit+α6trancit+α7infit+μit+εit]

其中,下标[i]表示地区,[t]表示时间;[μ]和[ε]两部分共同构成复合扰动项,不可观测的[μ]是会根据样本不同而不同的截距项,[ε]为随样本中的个体与时间而改变的扰动项;[θ]、[α]为系数。被解释变量[IFI]表示普惠金融发展水平;[aging]表示人口老龄化水平。根据已有文献,将经济发展水平([gdp])、产业结构([ins])、教育水平([edu])、城乡差距([urg])、财政支持([fis])、交通水平([tranc])、信息化程度([inf])引入模型中作为控制变量。

考虑到人口老龄化对普惠金融发展具有阶段性影响,又为了避免自主选择突变点,本文使用Hansen(1999)的门限回归模型展开研究,构建模型如下:

[IFIit=θ1agingit+αXit+μit+εit] [if q≤γ]

[IFIit=θ2agingit+αXit+μit+εit] [if q>γ]

其中,[Xi]为影响普惠金融指数的控制变量,[q]为门限变量,[γ]为待估门槛值。

(二)变量定义与测度

1. 普惠金融指数的确定与测度。在已有的研究中,大部分学者构建多元指标体系,运用变异系数法衡量普惠金融发展水平(李建伟,2017)[10],并且为贯彻落实国务院《推进普惠金融发展规划(2016—2020年)》和2016年G20杭州峰会通过的《G20 数字普惠金融高级原则》等普惠金融政策要求,2016年底中国人民银行建立了中国普惠金融指标体系及填报制度,从使用情况、可得性、质量三个维度构建普惠金融指标体系。选取每万人拥有的银行业金融机构数、各个省份的保险深度、存贷款余额比重、每万平方米金融机构数等指标,构建普惠金融测度体系,并利用变异系数法计算普惠金融发展指数。普惠金融指数为:

[IFI=i=1i=n(ωi-ωi)2∕i=11=nωi2]

其中,[ωi]表示i元素变异系数占变异系數和的比重;[ωi]表示i元素的取值,[ωi]越大表示其代表的普惠金融水平越高,普惠金融指数的取值范围为0—1,越接近1说明此地区普惠金融程度相对于其他地区越高。经测算,2011—2017年上海普惠金融指数始终保持前列,北京、天津次之,河北、青海、黑龙江等地普惠金融指数较低。通过对比2011年和2017年普惠金融指数发现,普惠金融指数介于0.05至0.20的区域扩大,中部地区普惠金融有所发展。

2. 人口老龄化程度(aging)选用老年抚养比来衡量。

3. 控制变量。经济发展水平(gdp)选取各地区人均生产总值来衡量。产业结构(ins)选取各地区第三产业占地区生产总值的比重来衡量。教育水平(edu)选取各地区高校毕业生数量占人口数量的比重来衡量。城乡差距(urg)选取各地区城乡居民可支配收入差距占可支配收入的比重来衡量。财政支持(fis)选取各地区财政支出占地区生产总值的比重来衡量。交通水平(tranc)选取各地区每平方公里拥有的公路里程数来衡量。信息化程度(inf)选取各地区人均拥有的互联网宽带接入端口数来衡量。

4. 门限变量。

根据假设,选择人口老龄化程度(aging)和信息化程度(inf)作为门限变量。

(三)变量描述性分析

本文使用除西藏地区以外的30个省(市、自治区)2011—2017年的数据,数据来源于《中国统计年鉴》,描述性统计结果见表1。普惠金融指数的平均值是0.086,最小值是0.022,最大值是0.512,其中不同地区之间最小值为0.027,最大值为0.478,差异明显,随着时间推移,普惠金融指数由0.034增长到0.120。人口老龄化程度平均值是0.133,不同地区、不同时间段人口老龄化程度均具有明显的不同。

(四)实证结果与分析

1. 基准回归。通过VIF检验,排除多重共线性。通过LLC检验和Fisher-ADF检验,验证为平稳序列,通过LSDV检验、Hausman检验和过度识别检验,确定选择个体固定效应模型。基准回归分析结果如表2列(1)所示。

基准面板数据固定效应回归结果显示,人口老龄化与普惠金融指数有显著的负向变化关系,老年抚养比每增加1%,普惠金融指数下降0.0962%,且通过了5%的显著性检验。控制变量中经济发展水平(gdp)、产业结构(ins)、教育水平(edu)、财政支持(fis)、交通水平(tranc)对普惠金融发展具有正向促进作用,主要是因为以上因素可以有效提高金融服务覆盖面以及向低收入人群、老年人群等的渗透率。城乡差距(urg)、信息化水平(inf)对普惠金融发展具有抑制作用,主要是因为城乡差距和信息化水平加大了低收入人群、老年人群等接收金融服务的难度。

2. 基于人口老龄化水平的门槛效应分析。通过比较限制残差平方和 SSR*和无限制残差平方和SSR(λ),发现SSR*> SSR(λ),认为存在门槛效应。

以人口老龄化水平为门槛变量,运用稳健标准差下的固定效应门限回归模型对所有样本进行回归,实证结果如表2列(2)所示。

稳健标准误下的面板数据固定效应门限回归结果(见表3)显示,人口老龄化与普惠金融指数有显著的负向变化关系,且存在基于人口老龄化水平的门槛效应。当人口老龄化水平即老年抚养比小于等于8.6%时,老年抚养比每增加1%,普惠金融指数下降0.0715%;当人口老龄化水平即老年抚养比大于8.6%时,人口老龄化对普惠金融的负向影响效应加强,老年抚养比每增加1%,普惠金融指数下降0.0988%。

表3:模型门限值

[ 以IFI为被解释变量 区间一 [aging≤0.0860] 区间二 [aging>0.0860] ]

3. 基于信息化程度的门槛效应分析。通过比较限制残差平方和 SSR*和无限制残差平方和SSR(λ),发现SSR*> SSR(λ),认为存在门槛效应。

以信息化程度为门槛变量,根据稳健标准差下的固定效应门限回归模型对所有样本进行回归,实证结果如表2列(3)所示。

稳健标准误下的面板数据固定效应门限回归结果(见表4)显示,人口老龄化对普惠金融指数有显著的负向影响,且存在基于信息化程度的门槛效应。当信息化水平小于等于0.1296时,老年抚养比每增加1%,普惠金融指数下降0.0812%;当信息化水平大于0.1296时,人口老龄化对普惠金融的负向影响效应加强,老年抚养比每增加1%,普惠金融指数下降0.1512%。

四、域外金融支持养老服务产业发展的经验借鉴

(一)提升金融机构普惠金融服务能力

一是加强金融机构服務技能培训。金融机构承担为不同客户群体提供金融产品或服务的主要责任,许多发达国家的金融监管部门通过对金融机构员工进行培训,指导从业人员对老年人的账户进行持续关注、发现异常时及时警示,保障老年人群体合法权益。

二是推行老年人金融咨询服务的特别资格认证。政府可以对有意向为老年人提供咨询服务的从业人员进行培训及资质认定,颁发相应的金融服务证书,之后持续跟踪人员工作情况。如美国老年人金融保护办公室编制了评估老年金融消费者服务咨询人员的模板,内容包括金融基础知识、各类金融产品的风险和收益及对老年人生活需求的了解程度等方面(周叶菁等,2015)[11]。

(二)充分发挥金融支持养老服务产业发展的作用

一是建立相对完善的金融支持养老服务产业发展的机制。养老服务产业常常带有公益性或准公益性的特征,且以中小企业居多,发达国家大多建立了较为完善的制度体系,通过包括财政补贴、税费减免、财政贴息、获得贷款等在内的扶持方式支持养老服务产业发展。如美国通过立法建立小企业的融资服务体系,在投资、经济政策、技术革新等方面促使包括从事养老服务业在内的小企业获得贷款支持。

二是融资渠道趋于多元化、专业化和规范化。融资渠道主要包括商业银行和非银行金融机构、小企业投资公司、证券市场、私人权益市场以及政府资助,融资行为既呈现多样化,又相对规范。如美国、日本等国家设有服务于养老服务产业的投资基金。

三是建立担保机制解除养老服务产业融资约束。因养老产业多数为中小企业,为缓释企业信用风险,提高金融市场效率,一些国家通过设立担保机制,缓释金融机构风险,给予信贷支持,并由政府承担全部或部分风险。如美国通过政府预算补贴美国联邦小企业署(SBA) 运作缺口;日本则通过信用保证协会对信贷资金提供全额担保,金融公库再对协会担保金额的 70%—80%实施再保险。

(三)注重养老服务发展中普惠金融的支持

一是发挥普惠金融在养老金框架中的基础性作用。随着人口老龄化程度加剧,养老金的作用愈加凸显,养老金的架构与普惠金融发展存在相互影响关系。养老金三支柱框架是当今世界各国最流行的结构,其本质是在养老金体系发展中政府、企业和个人都要成为责任主体。如美国、日本、德国均采用三支柱模式,即公共养老保险、企业补充养老保险和个人自愿养老保险。

二是提供创新性养老金融产品和服务。为满足消费者的不同需求,许多国家和地区在发展养老金融过程中推出长期护理保险、住房反向抵押贷款、农村养老保险等特色金融产品。以美国为例,养老金融业务紧密围绕资金投资管理,覆盖个人从在职到退休的全方位养老保障需求,形成涵盖退休计划方案设计、个人账户管理、受托管理、投资者教育等的一系列业务链,如建立长期护理保险制度,设立住房反向抵押贷款、生命周期基金等。日本、德国、我国台湾地区等也开发了多种养老金融产品,如德国把农村养老保险从一般公民养老保险中独立出来,将农民老年保障纳入社会保险领域。我国台湾地区针对不同人群的不同需求提供了丰富多样的养老金融产品,通过退休养老信托、遗嘱信托等财产管理让老人享受到信托工具所带来的经济效益。

(四)加强金融知识普及教育

随着人口老龄化程度加深,老年人数量及占比都会增加,加强对金融机构人员培训,提高对老年金融消费者金融知识普及度尤为重要。众多发达国家都在努力提升老年群体的金融知识普及率,依托各金融机构,在金融机构周边社区开展面向老年金融消费群体的各类金融教育活动,金融机构从业人员会向其递送简单明了的金融知识宣传材料。

五、关于完善普惠金融发展体系的相关建议

根据本文的实证分析结果,随着人口老龄化程度提高,普惠金融可持续发展可能受到负面影响。现结合我国实际并借鉴域外经验,提出以下政策建议,以协助建立适应人口老龄化发展的普惠金融服务和保障体系。

(一)着力完善金融基础功能,有效提升金融服务效率

一是科学设计布设规划,做好物理网点建设。金融机构要适应人口老龄化程度提高现状,优化网点布局,进一步向养老社区、老年公寓等老年群体较为集中的区域延伸服务网点,在农村地区等金融网点尚未覆盖的地方设置代理机构,提高金融服务的可得性。

[11]周葉菁,寇宏,范颖.老年金融消费者保护的国际经验及启示 [J].中国农村金融,2015,(14).

Research on the Influence of Population Aging on the Development of Inclusive Finance

Subject Group of the PBC Jinan Branch

(PBC Jinan Branch,,Jinan 250021,Shandong,China)

Abstract:This article focuses on the relationship between population aging and inclusive finance,the effects of population aging on inclusive finance are analyzed from four levels. It builds a panel data threshold regression model and empirically analyzes the impact of aging population on inclusive finance development. It is found that the impact of population aging on the inclusive financial index has a threshold effect based on the level of population aging and the degree of informatization. After the level of population aging exceeds the threshold,its negative impact on the development of inclusive finance will be strengthened; when the informatization exceeds the threshold,the negative effect of population aging on the development of inclusive finance will increase.

Key Words:population aging,financial services,inclusive finance,threshold effect