高管内部薪酬差距、股权集中度与企业创新绩效

2020-07-04黄嘉琪

黄嘉琪

摘 要:在创新发展的大趋势之下,提升企业创新绩效成为企业重要的战略目标之一。本文以2014年-2017年上市制造业企业数据为样本,研究了高管内部薪酬差距、股权集中度和企业创新绩效的关系。研究表明,在制造业企业中,高管内部薪酬差距对企业创新绩效具有正向影响,符合锦标赛理论的观点;而股权集中度与企业创新绩效是负向关系;同时进一步验证了股权集中度对高管内部薪酬差距与企业创新绩效的关系具有负向调节效应。本文的研究结果对企业人力资源管理和战略管理方面具有重要意义。

关键词:高管内部薪酬差距;股权集中度;企业创新绩效;制造业企业

一、引言

2019年世界制造业大会上,习近平主席再一次强调创新能力的重要性,工业4.0时代的到来意味着以智能制造为主导的第四次工业革命揭开序幕,《中国制造2025》规划应运而生,因此研究影响制造业企业创新绩效的因素尤为重要。研究表明,管理层决策对企业创新有很大的影响,因此应加大对企业管理层的激励,使其积极应对高风险的创新活动(解维敏,2017)。同时有效的股权结构能够监督管理层的行为,降低代理成本,从而提升高管决策的科学性。本文的研究目的就是探究高管内部薪酬差距、股权集中度与企业创新绩效的关系。

现如今学术界对于高管内部差距与企业创新绩效的研究很多,但仍存在许多分歧(卫旭华,2016;侯静茹、黎文靖,2017),主要支持锦标赛理论和行为理论的观点;且现有研究大多关注二者的直接关系。对于股权集中度对企业创新绩效的研究结论也各不相同(任海云,2010;贾岩,2019;张宗益、张湄,2007)。通过梳理相关文献发现,高管薪酬差距对企业的影响目前主要聚焦在传统的企业绩效或企业价值方面(杨金磊、a杨位留、孙甜甜,2019),并且还未有学者从股权集中度的视角研究高管内部薪酬差距与企业创新绩效的关系。因此本文采用2014年-2017年1434家上市制造业企业的5736个样本数据检验了高管内部薪酬差距、股权集中度与企业创新绩效之间的关系。本文的创新点主要在于引入股权集中度,研究其对高管内部薪酬差距和企业创新绩效的调节效应,并且在薪酬差距与创新绩效、股权集中度与创新绩效的关系上对现有的研究进行了补充。

二、理论与假设

1.高管薪酬差距与企业创新绩效

根据锦标赛理论,薪酬差距可以被视为额外的奖金,加大高管团队内部成员的薪酬差距可以充分调动高管的积极性,使其为了更高职位的晋升、薪酬的获取而付出努力,促进企业绩效提升;同时薪酬差距也能够通过影响高管的心理认知从而影响企业创新绩效,薪酬差距大是对高管工作的认可与赞赏,有助于提升其自信心,而研究表明高自信程度的高管更偏好风险,愿意开展企业创新活动(余明桂、李文贵、潘红波,2013),基于上述分析提出以下假设:

H1:高管内部薪酬差距和企业创新绩效呈正相关关系。

2.股权集中度与企业创新绩效

研究表明,股权集中在少数大股东手中容易出现大股东损害中小股东利益或小股东“搭便车”的情况(陈德萍、陈永圣,2011)。一方面,股权集中度高使得大股东拥有较大的决策权,可能会导致其为了谋取控制权的私利侵害中小股东的利益,对于风险大的研发活动更是不加考虑(Shleifer and Vishny,1997);另一方面,中小股东得到的报酬少于监督的成本,因此导致其监督高管团队的积极性不高,而由于信息不对称、代理成本等原因,疏于监督的高管难以做出对企业长期发展有利的科学决策,从而影响了企业创新绩效(任海云,2010)。鉴于以上的结论提出以下假设:

H2:股权集中度和企业创新绩效呈负向相关关系。

3.股权集中度对高管薪酬差距与企业创新绩效的调节作用

股权集中度作为企业治理机制的重要组成部分对企业发展具有重大意义。一方面,低的股权集中度可以使得股东之间形成相互制衡、相互监督的局面,同时增加了对高管团队的监督作用,使其做出科学决策(朱德胜、周晓珮,2016);另一方面,股权集中度低可以使得高管对其薪酬的制定有一定的话语权,起到激励作用(杨位留、杨金磊,2019)。相反,股权集中度高使得大股东掌握控制权,一定程度上剥夺了高管的部分权利,降低了高管开展创新研发活动的积极性。基于上述分析,提出以下假设:

H3:股权集中度对高管薪酬差距和企业创新绩效具有负向调节效应。

三、研究设计

1.样本与数据来源

本文选取2014年-2017年制造业企业所有上市公司作为样本,其中剔除:①ST和*ST股;②2014年-2017年期间上市的公司;③存在行业变更的企业。最后得到1434家制造业企业的5736个样本对本文提出的研究假设进行实证检验。本文对主要的连续变量作了winsorize处理,减少极端值的影响。研究所用数据来自国泰安数据库的财务指标、治理结构、股东、上市公司研发创新等板块。本研究的实证分析使用Stata 15.0完成。

2.变量定义与模型设定

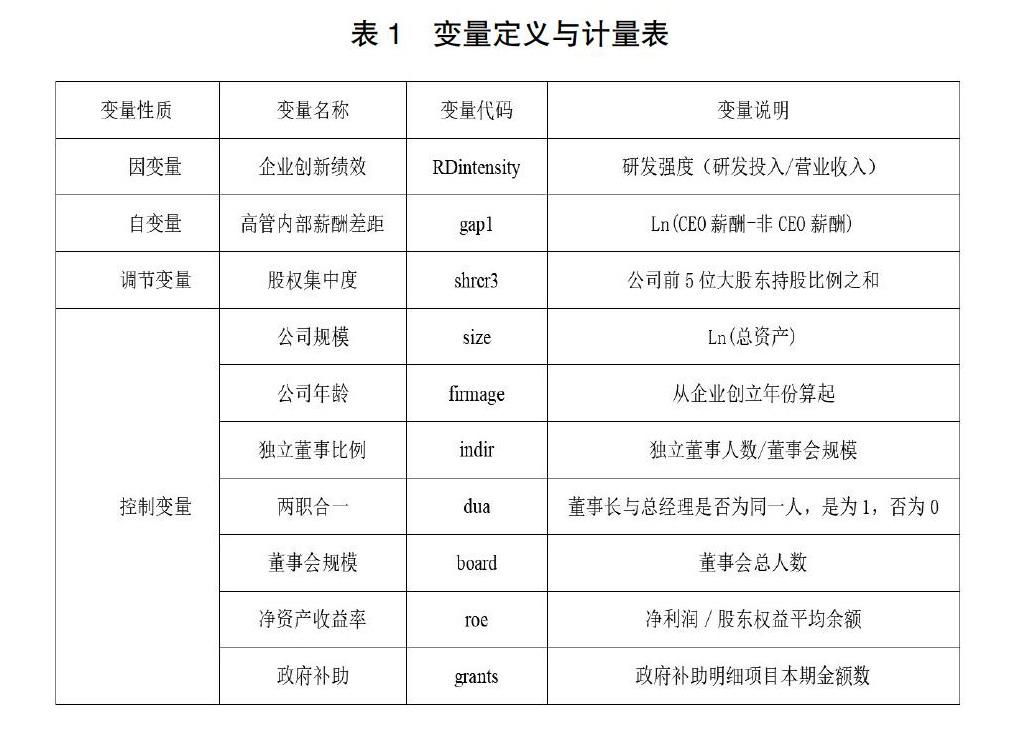

现如今国内外学者对企业创新绩效的衡量还未形成一套完整的指标体系,主流的观点为专利申请数量和企业R&D投入两类指标,本文选取企业R&D投入即研发投入与营业收入之比(李瑛玫、史琦,2019)作为衡量创新绩效的指标。本文研究的解释变量是高管内部薪酬差距,閱读相关文献,本文选取区分CEO与非CEO高管的衡量方式进行基本回归(胡奕明、傅韬,2018)。本文选择的调节变量是股权集中度,选取公司前五位大股东持股比例之和做基本回归。控制变量选取了公司规模、公司年龄、独立董事比例、两职合一、董事会规模、净资产收益率以及政府补助。关于以上变量的名称、符号和说明见表1。

四、实证分析与结果

1.描述性统计分析

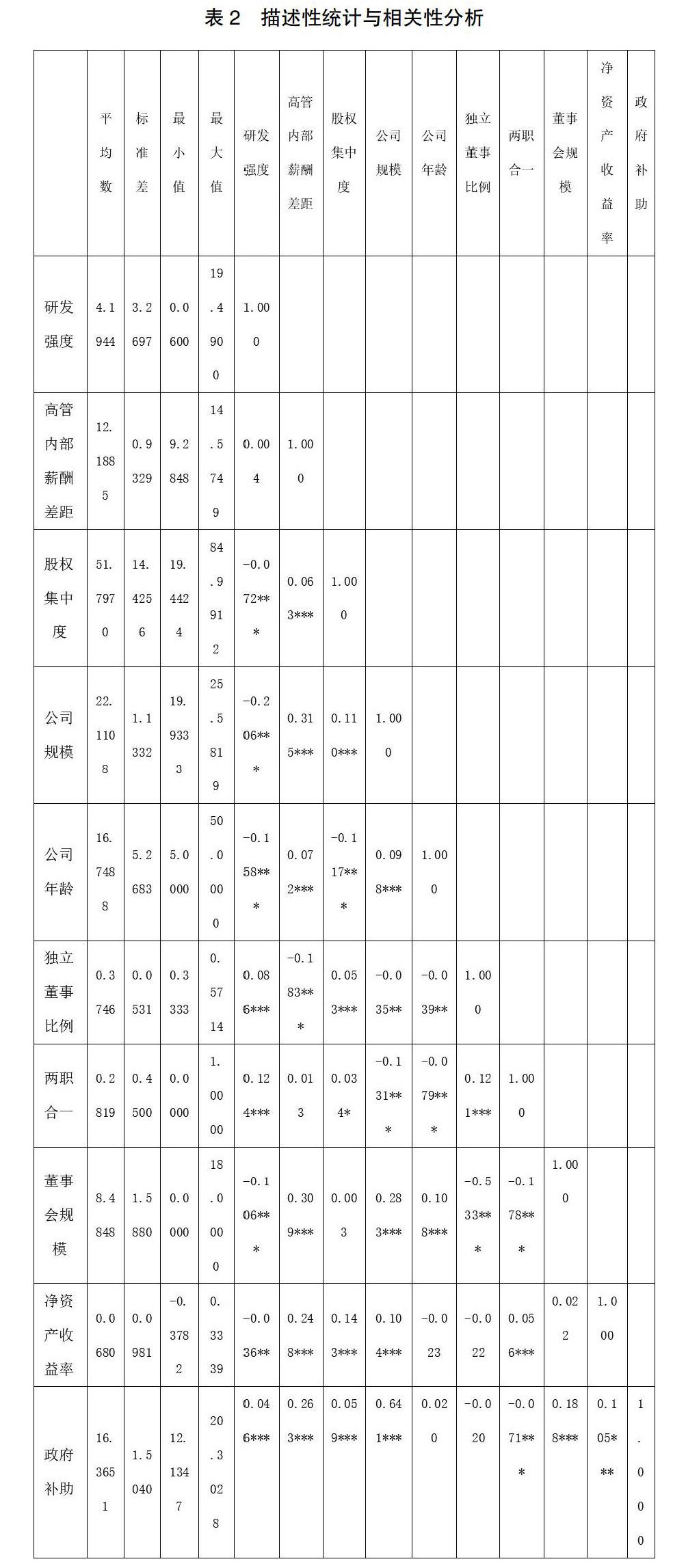

本文使用软件Stata15.0对变量进行描述性统计分析,从表中可以看出:(1)研发强度最大最小值差距比较大,平均值为4.1944,总体而言样本企业创新绩效较好;(2)高管内部薪酬差距从平均数12.1885可以看出2014年-2017年制造业企业高管内部的薪酬差距还是比较大,达到约20万元-40万元的水平;(3)样本企业中股权集中度比较高,前五大股东以及前十大股东持股比例之和平均值分别为51.797和56.9319;(4)表中展现的控制变量,例如在政府补贴、净资产收益率和公司年龄等方面,不同上市企业也存在着明显的差异。

2.相关性分析

表2中也列出了主要变量的Pearson相关性检验结果。因变量与自变量和控制变量之间相关性系数的最大绝对值为0.641,不存在严重的多重共线性问题。从表中可以看出企业创新绩效与高管内部薪酬差距呈正相关但不显著,与独立董事比例、两职合一、政府补助显著正相关,说明独立董事比例越高、董事长和总经理兼任情况更多、政府补助越多越有利于企业创新绩效的提升,并且还需加大政府补贴的力度;企业创新绩效与股权集中度指标呈显著负相关,即股权越集中,企业创新绩效越差,初步验证了假设;企业创新绩效还与公司规模、公司年龄、董事会规模和净资产收益率显著负相关,这说明公司规模小、董事会人数少、净资产收益率低有利于企业创新绩效的提升,且年轻企业创新动力更强,成熟企业创新动力较弱。

3.基本回归一:高管内部薪酬差距与企业创新绩效的回归分析

本文根据模型(1)进行了高管内部薪酬差距与企业创新绩效多元回归分析,结果如表3。基本回归一中高管内部薪酬差距与企业创新绩效都显著正相关且控制时间效应的显著度更高,即薪酬差距越大,越有利于企业创新绩效的提升,验证了假设1。这是因为高管团队内部薪酬差距的拉大可以激励CEO更加积极地进行企业的创新研发活动,为企业的长期发展出谋划策,这也符合锦标赛理论的内容。

4.基本回归二:股权集中度与企业创新绩效的回归分析

根据模型(2)进行股权集中度与企业创新绩效的多元回归分析的结果如表3所示。股权集中度的系数在1%的水平上显著为负,表示股权越集中越不利于企业创新绩效的提升,验证了假设2。股权集中度高代表着股权集中在少数大股东手中,这些大股东干预管理层决策的能力强,在公司决策中扮演着重要的角色,影响着管理者对创新战略的决策,容易产生为了谋取控制权的私利而减少企业创新研发投入的行为;相反,股权分散在各股东手中有利于相互制衡和监督,促使各股东积极为企业发展作出科学的决策。

5.基本回归三:股权集中度对高管内部薪酬差距与企业创新绩效的调节效应

为了验证假设3本文根据模型3进行回归分析,结果如表3所示。从表中可以看出交乘项的系数在5%的水平上显著为负,表示股权集中度对高管内部薪酬差距与企业创新绩效的关系具有负向调节作用,从而验证了假设3。虽然前面的实证结果说明加大高管内部薪酬差距有利于企业创新绩效的提升,但是当股权集中在少数大股东手中时,这些大股东拥有更多的支配、决策权力,甚至可能限制高管的权力,因此高管薪酬差距加大对企业创新绩效的正向作用就被削弱了。

五、稳健性检验

为增强本文结论的可靠性,本文进行了如下的稳健性检验:分别更改薪酬差距、股权集中度、企业创新绩效的衡量方式重新进行回归分析。本文采用董监高前三名平均薪酬与其他董监管平均薪酬差额的自然对数以及高管前三名平均薪酬与其他高管平均薪酬差值的自然对数替换基本回归中的指标来衡量高管内部薪酬差距,模型中的其他变量保持不变,回归结果显示替换后假设1依旧成立,证明了本文结论的可靠性;用前十大股东的持股比例之和、Z指数即第一大股东与第二大股东持股比例之比、赫芬达尔指数对股权集中度重新进行衡量,结果与基本回归分析的结果相同,假设2仍然成立;借鉴相关文献利用专利申请数量对企业创新绩效进行衡量,企业专利申请数量可以反映企业研发投入的产出成果,因此能够较好地反映企业的创新水平。结果与前文基本一致,说明本文的研究结论是可靠的。

六、结论与建议

本文基于2014年-2017年上市制造业企业的样本数据,研究高管内部薪酬差距、股权集中度与企业创新绩效三者之间的关系,得到以下结论:(1)高管内部薪酬差距和企业创新绩效正相关,拉大薪酬差距有利于激励高管开展创新活动,为企业长期发展出谋划策;(2)股权集中度与企业创新绩效存在负向关系,股权集中在少数大股东手中不利于高管决策,进而影响企业创新;(3)股权集中度对高管内部薪酬差距和企业创新绩效具有负向调节效应,大股东剥夺了部分高管的决策权力,影响了薪酬差距对高管的激励作用。

结合研究结论,本文提出以下相关建议:(1)企业可以利用锦标赛激励机制,适当拉大高管团队内部的薪酬差距,激励高管团队成员开展高风险、不确定性高的创新活动,提升研发投入进而提高企业创新绩效;(2)企业需要重视股权集中度的治理作用,适当降低股权集中度,形成制衡与监督,减少大股东对高管决策的影响,同时提高独立董事的比例并增加两职合一的情况有利于创新绩效的提升;(3)政府也应当加大对企业创新的扶持力度,增加政府补助,促进企业开展研发创新活动。

参考文献:

[1]ANDREI SHLEIFER,ROBERT W. VISHNY. A Survey of Corporate Governance[J].The Journal of Finance,1997,52(2).

[2]Desheng Zhu.Research on the Innovation Efficiency of Listed Companies Under the Influence of Equity Structure in China[C].Singapore Management University、Xi'an Jiaotong University.Proceedings of 2019 3rd International Conference on Education,Management Science and Economics(ICEMSE 2019).Singapore Management University、Xi'an Jiaotong University:濟南冠平会议服务有限公司,2019:728-732.

[3]Shaw,JD Pay dispersion and workforce performance: Moderating effects of incentives and interdependence[J].Strategic Management Journal,2002.

[4]Taiyuan Wang, Bin Zhao, Stewart Thornhill. Pay Dispersion and Organizational Innovation: The Mediation Effects of Employee Participation and Voluntary Turnover[J].Human Relations,2015,68(7):1155-1181.

[5]Yoshio Yanadori,Victor Cui. Creating Incentives for Innovation? The Relationship Between Pay Dispersion in R&D Groups and Firm Innovation Performance[J].Strategic Management Journal,2013,34(12).

[6]陈德萍,陈永圣.股权集中度、股权制衡度与公司绩效关系研究——2007~2009年中小企业板块的实证检验[J].会计研究,2011(01):38-43.

[7]高良谋,卢建词.内部薪酬差距的非对称激励效应研究——基于制造业企业数据的门限面板模型[J].中国工业经济,2015(08):114-129.

[8]侯静茹,黎文靖.高管团队薪酬差距激励了企业创新吗?——基于产权性质和融资约束的视角[J].财务研究,2017(05):13-21.

[9]胡奕明,傅韬.内部薪酬差距与企业绩效:U型还是倒U型?——基于高管团队内部及高管-员工薪酬差距视角[J].现代管理科学,2018(07):117-120.

[10]贾岩.股权集中度对企业创新的影响——以我国互联网企业为例[J].商业会计,2019(12):28-31.

[11]李瑛玫,史琦.内部控制能够促进企业创新绩效的提高吗?[J].科研管理,2019,40(06):86-99.

[12]牛建波,李胜楠,杨育龙,董晨悄.高管薪酬差距、治理模式和企业创新[J].管理科学,2019,32(02):77-93.

[13]任海云.股权结构与企业R&D投入关系的实证研究——基于A股制造业上市公司的数据分析[J].中国软科学,2010(05):126-135.

[14]孙慧,任鸽.高管团队垂直薪酬差距、国际化战略与企业创新绩效——组织惯性的调节作用[J/OL].经济与管理评论,2020(02):44-55.

[15]王芬芬,车丽萍.高管团队薪酬差距对企业创新绩效的影响——基于高管过度自信的中介效应[J].中国林业经济,2018(03):116-119.

[16]卫旭华.薪酬水平和薪酬差距对企业运营结果影响的元分析[J].心理科学进展,2016,24(07):1020-1031.

[17]解维敏.锦标赛激励促进还是抑制企业创新?[J].中国软科学,2017(10):104-113.

[18]余明桂,李文贵,潘红波.管理者过度自信与企业风险承担[J].金融研究,2013(01):149-163.

[19]楊金磊,杨位留,孙甜甜.高管薪酬差距、股权集中度与企业绩效——基于企业产权异质性的视角[J].商学研究,2019,26(01):108-116.

[20]杨位留,杨金磊.股权制衡、高管薪酬差距与企业研发投入[J].新会计,2019(02):12-17.

[21]杨志强,王华.公司内部薪酬差距、股权集中度与盈余管理行为——基于高管团队内和高管与员工之间薪酬的比较分析[J].会计研究,2014(06):57-65+97.

[22]张晓杰.高管内部薪酬差距、股权集中度与盈余管理[D].山东财经大学,2017.

[23]张宗益,张湄.关于高新技术企业公司治理与R&D投资行为的实证研究[J].科学学与科学技术管理,2007(05):23-26+116.

[24]朱德胜,周晓珮.股权制衡、高管持股与企业创新效率[J].南开管理评论,2016,19(03):136-144.