美国金融制裁的影响及应对

2020-06-21殷明明

殷明明

[摘要] 美国通过以冻结资产为主,颁布融资禁令、限制美元交易为辅等手段,对他国进行金融制裁,从而导致被制裁国家经济增长放缓、货币贬值、股市大跌、资本外逃,被制裁企业业务受限、盈利下降。当前,中美经贸摩擦依然具有不确定性、长期性和严峻性。同时,我国资本市场日趋开放,必须高度关注美国金融制裁风险,做好风险预判,在推进人民币国际化、重视合规风险、拟定应急预案、增强应对实力等方面做好前瞻性准备。

[关键词] 美国金融制裁 资本市场开放 风险预判 应对

[中图分类号] F831 [文献标识码] A [文章编号] 1004-6623(2020)03-0072-05

引 言

“9.11”恐怖袭击事件以来,金融制裁作为一种重要的制裁手段,被美国广泛应用于对外政策中,以此作为其金融霸权的重要工具。当前中美经贸摩擦依然面临诸多不确定性,具有长期性和严峻性,同时,全球地缘政治也处于复杂多变的环境。我国受到美国金融制裁的风险存在上升趋势,应当予以重点关注和防范。

目前,对美国金融制裁的相关研究主要集中于三大方面:一是金融制裁的演化进程、现状。如米晓文(2019)分析了美国金融制裁的现状、法律运作机制;唐婧(2019)总结了美国金融制裁的发展历程、具体措施和应对。其核心观点是美国金融制裁以国内法为基准,存在趋严倾向。二是金融制裁的影响。如金融安全的影响(陈捷等,2019)、外汇储备风险防范的影响(陶士贵和周晶,2017)、增加跨境美元获取的不確定性、激发新的货币需求(智库机构RTI ,2019)等。三是影响制裁效果的因素。主要有美国与受制裁国的实力、友好程度、贸易程度。一般而言,被制裁国实力越强、为美国盟国、贸易联系紧密时,制裁越有效。

因此,对美国金融制裁的基本特征、影响及被制裁国家、企业的应对进行系统性归纳和分析,对于我国做好前瞻性准备具有极其重要的现实意义。

一、美国金融制裁的主要手段

美国金融制裁主要由美国财政部外国资产管理办公室(以下简称OFAC)统筹执行。OFAC承担金融制裁名单的拟定和更新、各类申请的审查和批准以及金融制裁执行的监督三项职能,近年来,美金融制裁手段日趋多元。

一是冻结、没收被制裁对象在美资产。一方面,美国对被制裁对象在美国银行的资产进行控制,禁止对其进行提取、转让、支付、交易或其他形式的处置。另一方面,美国对被制裁对象进行罚款,甚至没收资产。资料显示,该手段多用于被制裁国家的高官和恐怖组织的相关领导人。

二是签发融资禁令,限制被制裁对象在美国融资。如2014年8月,美国先后对俄罗斯国家石油公司和天然气公司、俄罗斯开发银行发布中长期融资禁令,禁止其进入美国资本市场融资。同时,美国还通过引渡协议等方式要求欧盟同步限制俄罗斯相关企业融资。

三是利用环球同业银行金融电讯协会,阻止被制裁对象进行美元转账、支付和结算等交易。

此外,美国还通过限制第三方与被制裁对象的交易行为,进一步加大制裁的影响。如渣打银行、法国巴黎银行等国际机构以及中国昆仑银行、珠海振戎等中国机构均由于在伊朗的相关业务受到金融制裁。

二、美国金融制裁对被制裁对象的影响

金融制裁将在经济增长、金融市场(股票市场、外汇市场、资本流动)等方面对被制裁对象产生影响。

1. 通过对“实体经济渠道”和“预期信心渠道”施以打击,对被制裁对象经济造成严重的负向效应

“实体经济渠道”指受到金融制裁后,融资渠道和对外贸易受到严重影响,进一步传导到实体经济,从而影响经济增长。当美国通过没收或冻结资产及签发融资禁令进行制裁时,被制裁的海外资产很难通过正常渠道回流本国,同时,其也难以在国际市场融资,导致经济增长受到较大影响。当美国通过阻止汇兑交易及要求第三方参与金融制裁时,由于当前国际贸易中美元作为主要结算货币,使得企业丧失部分外部市场机会,有效需求不足,外贸依存度较高的被制裁企业经营受到显著影响,进一步导致经济下滑。

“预期信心渠道”指金融制裁通过影响投资者的预期和信心,作用于被制裁对象的宏观经济和金融市场。金融制裁使得被制裁对象整体经济的不确定性增加。相应地,投资者对被制裁对象经贸环境和经济竞争力的担忧增加,盈利预期降低,投资意愿减弱,导致实体经济下滑(图1)。

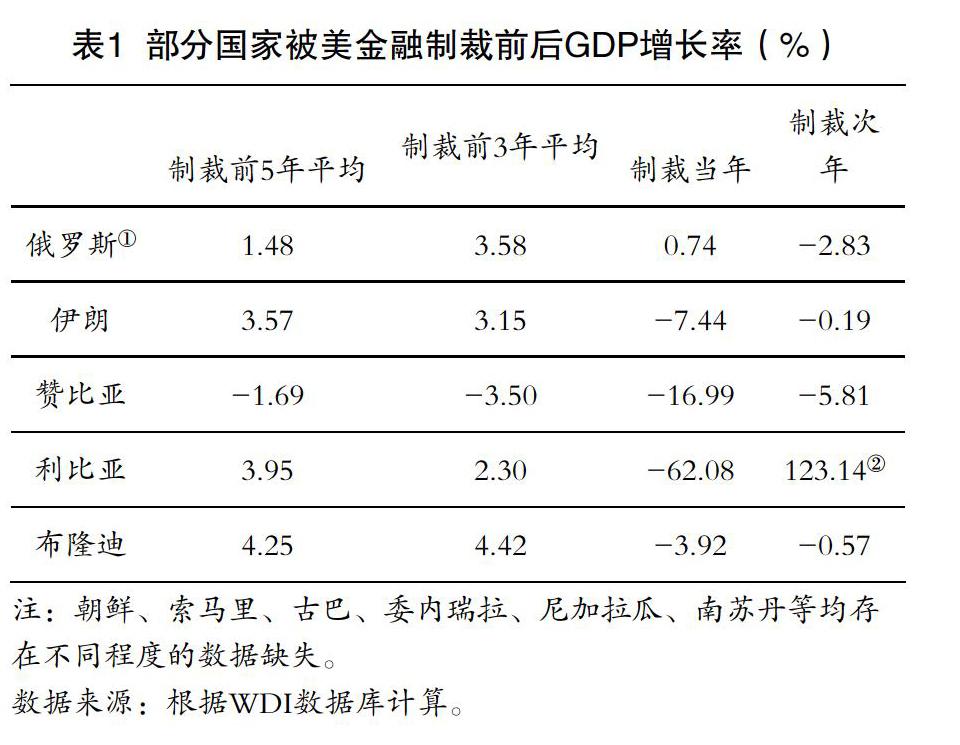

同时,相对于制裁前5年的GDP增长速度,实施制裁后,被制裁国家的经济增长速度一定程度上出现明显放缓,甚至出现负增长(表1)。

2. 严重冲击制裁对象的资本市场

一是造成资本外逃。巨大的经济下行压力与全球避险情绪升温相互叠加,导致国内外投资者出于资产安全的考虑,纷纷从被制裁国家撤离。如据俄罗斯央行统计,2014年美对俄实施金融制裁后,仅当年就有1515亿美元撤出该国市场。二是造成股市大跌。俄罗斯的RTS指数在被制裁后出现大幅下跌,2014年累计下跌幅度43%。其主要受两方面因素影响,一方面是经济基本面因素,作为经济形势的“晴雨表”,股票市场直观反映了经济形势。金融制裁导致经济下滑,股票市场表现欠佳。另一方面是预期因素,金融制裁导致不确定性增加,投资者购买风险资产的动机减弱。三是造成货币严重贬值。2014年,卢布贬值接近50%,其中2014年12月15日和16日,卢布累计贬值超过25%。

3. 被制裁企业业务受限,业绩下滑

被制裁企业在受到制裁以后纷纷出现了业务受限、业绩下滑的情形。如珠海振戎公司受到美国三项制裁(禁止获取美国出口许可、禁止获取美国进出口银行融资、禁止从美国金融机构获取超过1亿美元的贷款)后,其石油出口业务受到负向冲击。美国金融制裁导致昆仑银行外汇业务、汇款业务和融资业务均无法正常进行,甚至危及到大额交易①。此外,大额罚款也增加了被制裁企业的负担,对企业经营造成负向影响。

三、被制裁对象的应对措施

被制裁国家和企业为了应对美国的金融制裁,采取相应的应对措施。

1. 被制裁国家减少对美元依赖

一是在国际贸易中采用除美元外的其他货币或采用以物易物方式进行结算。如2016年1月,伊朗宣布在国际贸易中停止使用美元结算,改用人民币、欧元、卢布等货币签订外贸合同,防范美国通过SWIFT石油美元通道施压。二是建立多元化的官方储备体系。如伊朗2018年正式将人民币作为主要官方储备货币,俄罗斯则增持了黄金储备,对冲为稳定汇率而减少的外汇储备。据世界黄金协会统计,截至2018年12月,俄罗斯黄金储备已增至2066.2吨,全球排名第6位。三是建立新的国家支付系统。俄罗斯从2015年开始启用新的国家支付系统,将所有通过维萨(Visa)和万事达(MasterCard)的交易过渡至该系统。

2.被制裁国家对外争取国际支持

被制裁国家在外交方面积极寻找盟友,加大与欧盟、新兴经济体国家的合作,以减轻金融制裁的负面影响。如俄罗斯在对外方面寻求新兴市场国家的经贸合作,与印度、中国等国家建立更多经贸往来。2014年12月的印俄峰会上,俄罗斯与印度共同签署了20项经贸合作协议。

此外,为解决在美融资渠道封锁引致的资金缺口,被制裁国家将融资方向转向亚洲等市场。如2017年,俄罗斯铝业联合公司在上海证券交易所以非公开发行方式发行两期人民币债券,合计15亿元人民币。

3. 被制裁企业运用救济手段

部分被制裁企业将美国法院的违宪审查权作为救济手段,降低金融制裁影响。如Oderbrecht建筑公司就佛罗里达州制裁向美國法院提起上诉②,最终法院判决制裁违反美国宪法,制裁措施无效。需要指出的是,诉讼费时费力,对于企业而言成本较高。

总体而言,被制裁对象的现有应对措施比较薄弱,以被动措施为主,效果不佳。究其原因,首先,减少对美元的依赖,是一个长期过程。美元作为全球货币,其影响极其深远,建立新的货币结算体系,非一朝一夕能够完成。被制裁国家难以在短时间内突破金融制裁中对美元的限制。其次,在国际市场寻求融资机会的可操作性不强。被制裁后评级机构往往会调低被制裁国家的主权信用评级③,导致融资成本上升。再次,大多数被制裁企业对美国法律了解程度不够,缺乏应对预案,无法在第一时间寻求救济。

四、我国应对美国金融制裁的基本情况

美国对我国的金融制裁目前主要局限于企业和相关实体、个人层面,尚未扩散到国家层面。典型的受制裁企业有昆仑银行(伊朗业务)和珠海振戎① ,受制裁的实体如中山大学超算中心等。然而,随着中资企业“走出去”的步伐加快,在一些受制裁影响的国家(如伊朗、苏丹等)均有相关投资,无形中增加了被制裁的风险。

我国应对美国金融制裁的方式不断完善,但总体而言较为被动。一是以外交和舆论手段进行交涉。在2012年美国首次制裁昆仑银行以后,我国外交部提出声明,“美国援引国内法,对中国金融机构实施制裁,严重违反国际关系准则”;《人民日报》则从舆论层面对美国金融制裁予以批判,认为此举违法了主权平等原则;昆仑银行在官网上声明“美制裁昆仑银行严重违反国际法”。二是加强合规管理。2018年12月,昆仑银行宣布在暂停服务一个月后正式恢复对伊朗业务,但明确表示“能够恢复业务的合作对象为不受美国财政部二级制裁的伊朗银行,且仅限于伊朗与中国双边贸易中的人道主义和非制裁领域的商品和服务”。三是分离受制裁实体。珠海振戎在2019年因与伊朗的石油业务再次受到美国制裁后,与南光(集团)分立,不再有产权、业务和法律关系。

五、启示与建议

中美经贸摩擦长期看具有不确定性和严峻性,并不能排除美国利用金融制裁手段对我国进行打击的可能性。此外,最新数据显示,美国OFAC制裁名单中与中国相关的实体和个人共计150项,形势较为严峻。其中,通信行业企业由于其核心元器件高度依赖进口,2015年至今,美国不断在高性能计算芯片及相关配件上加码,对我高科技企业实施全方位禁运禁售。有鉴于此,企业、资本市场、国家层面都需要高度关注制裁风险,做好前瞻性准备。

(一)企业层面:增强合规意识,建立应急响应预案

一方面,金融机构和企业需要增强合规意识,转变经营思路,防止“中兴事件”重演。具体而言,我国金融机构与企业在敏感国家开展业务时,需密切关注OFAC发布的最新“特别指定国民名单”(Specially Designated Nationals and Blocked Persons list,简称SDNs),对客户身份信息进行核查,重点识别交易中直接或间接涉及的高风险客户。另一方面,金融机构和企业需要做好应急响应预案,防患于未然。一是重点跟踪美国宏观及产业政策,衡量自身位置,提前做好应对预案。如针对金融制裁等不确定性因素可能对自身股价的影响进行压力测试,对由此引发的股票质押等风险进行评估等;二是前瞻性地调整自己的供应商结构,降低对美国企业的依赖。

(二)资本市场层面:关注上市公司制裁风险,建立灵活化的信息披露制度

我国上市公司“走出去”步伐加快,与国外业务往来日益紧密。一是部分企业海外收入占比较高。以2017年年报数据为例,沪深A股海外收入占比超50%的企业共303家,占比为8.5%。行业分布上,主要集中于电子(57家)、机械设备(38家)、医药生物(28家)、化工(24家)、汽车(22家)。市值分布上,500亿以上的企业有6家,海外收入占比超50%②。二是部分核心产品严重依赖海外进口。以芯片为例,据调研公司International Business Strategies Inc.估计,我国有近90%的芯片为进口或在华外企生产③。

资本市场需密切关注金融制裁对上市公司可能造成的影响,加强制裁风险防控。一是加强对相关企业的合规培训,增强其风险防范意识和合规意识,督促其完善尽职调查流程,加强对高危客户的筛查。二是从顶层设计角度建立应对指南,帮助企业提高应对能力。

此外,针对部分代表“中国制造2025”的重点高科技企业,要建立更加弹性的信息披露制度。调研中企业反映,披露政府补助的相关信息可轻易被美国掌握,从而受到美国政府的重点关注,在一定程度上存在被制裁的风险。此外,需要制定相对明确的披露豁免标准,防止监管套利。

(三)国家层面:推动人民币国际化进程,降低对美元依赖

從他国情况可以发现,美元的国际地位是金融制裁能发挥作用的重要因素。因此,加快推进人民币国际化进程,减少对美元依赖是摆脱美金融制裁的重中之重。为此,一要完善人民币跨境支付系统(CIPS)。一方面,进一步完善CIPS建设,扩大参与者范围,增加参与者数量;另一方面,扩展与证券登记结算系统的联系,提高人民币跨境交易的效率。二要创新人民币计价产品,丰富回流渠道。三要在国际贸易中推动多货币结算方式,比如欧元、英镑、日元等,降低对美元的依赖。

此外,还要关注舆论导向,创设有利于我国金融安全的大环境。正确引导国际国内的舆论导向,适时发声,防止美国在舆论上对我国的部分抹黑行为。建立有国际影响力的评级机构,降低美国对评级机构的控制力。

[参考文献]

[1] 陈捷, 韩静. 美国的国际金融制裁管辖权法律效力[J]. 国际融资, 2020(04): 28-30.

[2] 陈捷. 美国国际金融制裁管辖权法律效力问题研究[J]. 北方金融, 2020(03): 16-18.

[3] 陈宇曈, 成弋威. 美国金融制裁的法律分析与风险防范[J].金融监管研究, 2017(01): 34-48.

[4] 黄风. 国际金融制裁法律制度比较研究[J]. 比较法研究,2012(3):100-111.

[5] 霍夫鲍尔等著, 杜涛译. 反思经济制裁(第三版)[M]. 上海:上海人民出版社, 2011, 第50页.

[6] 姜薇, 陶士贵. 金融制裁对目标国经济的影响——来自合成控制法下伊朗的证据[J]. 金融论坛, 2020, 25(02): 20-30+43.

[7] 刘威. 美式金融制裁的实施体系、功效评价与可能趋势[J].当代美国评论, 2020, 4(01): 105-121+126.

[8] 米晓文. 美国金融制裁处罚机制研究与启示[J]. 经济研究参考, 2019(13): 65-73.

[9] 唐婧. 美国的金融制裁与应对[J]. 中国金融, 2019(14): 78-80.

[10] 陶士贵, 周晶. 美国金融制裁对我国外汇储备风险防控的警示——基于文献研究[J]. 武汉金融, 2017(05):4-8.

[11] 张颖,刘晓星,柴璐鉴. 金融制裁传导机制及其有效性——基于全球金融制裁数据的实证分析(1945-2017)[J]. 金融论坛,2020, 25(01): 49-57.

[12] 周福芳. 美国对外金融制裁机制简析及风险防范[J]. 财政科学, 2019(01): 155-160.

[13] RFI. Far-Reaching Consequences of U.S. Financial Sanctions: The Dollar Shortage and The “Triffin Moment”[R]. 2019.