上市公司财务绩效与风险的关系研究

2020-06-04金卓

金卓

摘 要:以 2015—2018年沪深两市A股217家专用设备制造上市公司为研究样本,采用因子分析法和poisson回归分析法对其进行实证分析。研究发现:①专用设备制造行业公司本年度财务绩效与未来财务风险呈显著的负相关关系;②研究时间点的差异对该行业财务绩效与风险的关系研究影响不大;③总体来说国有企业稳定性强于非国有企业,所面临的风险也更低。同时,基于2018年绩效分析综合得分构建的新的评价模型,发现该行业总体情况较好,其中国有企业中良性企业占比低于非国有企业。

关键词:专用设备制造业;财务绩效;财务风险分析

引言

伴随经济全球化的普及,信息技术不断创新发展,企业间的竞争愈加激烈,制造业企业逐渐走上专业化道路。自2012年以来,专用设备制造相关企业的生产成本不断增加,使得企业利润空间缩小,大部分企业出现利润下滑甚至亏损的情况,行业中累计亏损企业占比不断增加,累计亏损金额由2012年的183.07亿元增长到2016年的460.2亿元,仅五年就翻了2.5倍。与此同时,国家不断深化传统制造业的改革,推进企业的转型升级,传统重工业企业不得不降低能耗,实现可持续发展,但其技术创新跟不上产业发展的节奏。由于专用设备制造业的产品只适用于单一行业,对市场需求的依赖程度较高,一旦市场需求减少,那么企业的竞争将日渐白热化,以上种种表明专用设备制造业发展形势较为严峻。

随着我国经济的发展,财务绩效对未来财务风险的影响逐渐受到学者们的广泛关注。然而,目前学者们通过构建模型来对企业财务风险的预警研究较多,因为企业未来财务风险与本年度财务绩效的关系也只是通过所构建模型的预测结果与实证检验得到的,直接针对企业财务绩效与未来財务风险关系的相关研究较少,针对专用设备制造上市公司这方面的研究也较少。

基于上述背景,对专用设备制造行业财务绩效与风险关系的研究就变得较为重要了。本文从系统论角度出发,运用因子分析法构建财务分析模型探究财务绩效与未来财务风险之间的关系,以期完善上市专用设备制造企业财务风险评估体系,保证企业、行业和社会的平稳运行。

一、文献综述与研究假设

(一)财务绩效与风险的关系

1.财务绩效评价

(1)财务绩效评价指标研究

财务绩效指标的评价研究多种多样,其中佳萍和王怡[1](2011)针对生态环境效益首次提出财务绩效评价体系,并对该评价体系中的评价指标进行重新筛选和梳理,建立了一套特殊的企业财务绩效评价指标体系。

完善财务绩效评价体系并非只能通过完善单一方面指标来实现。Heike和Klaus[2](2013)两位学者将绩效评价的主体选定为高校,筛选出本地区所有高校关于办学规模、投资来源等多方面的指标,试图提供系统可操作的评价指标体系。

在财务绩效评价体系中,盈利性与安全性尤为重要。王秀珍[3](2016)对财政部确定的评价标准进行研究。以商业银行为研究对象,在进行绩效评价研究时,在国家规定的评价标准之上进行轻微调整,对银行的盈利性和安全性进行重点考虑。

(2)财务绩效评价内容研究

相较于财务绩效评价指标的研究,财务绩效评价内容的研究更广泛。对于财务绩效评价内容而言,Siegel D S和 Phan P H[4](2007)利用数字对评价内容进行分析,并且在评价过程中,为了让评价结果和评价过程更加的科学规范,提出了四级测评法。

随着研究体系的不断完善,平衡记分卡被引入到财务绩效评价方法中。王珊珊(2007)[5]从企业可持续发展的角度引入了平衡计分卡对企业绩效评价这一方法,利用平衡计分卡对企业财务绩效进行评价,帮助企业走向成功。

不同的评价体系特点不同,因此应发展多样化的评价方式。Tuffin B和Glynn P W[6](2012)认为,应用于不同场合的财务绩效评价体系应当有其自己的侧重点,不应千篇一律。不同的评价体系,由于其评价对象以及评价内容存在差异,为了提高评价的效率,应选用量化的形式确保组织的效率。

有时多方面因素结合研究,能够得到意想不到的收获。陈承等[7](2019)结合信号理论,研究了产出信息和社会责任治理信息对企业财务绩效的信号作用,从而发现随制度环境而变化的机理,发现对企业财务绩效负影响的因素,最终得到强制披露能得出更好的证据支持。

(3)财务绩效评价方法研究

进入21世纪以来,由于财务绩效评价的重要性,诸多评价方法逐渐出现。罗爱芳[8](2011)首先针对传统的沃尔评分法对企业财务绩效评价体系产生的误区进行讨论,其次结合企业今后发展方向及能力从偿债能力、营运能力和盈利能力三方面对企业绩效评价体系的指标进行重新筛选和确立。

Sandra Moffett 和Rodney Macadam[9](2016)在对企业财务绩效进行评价时首次引入了因子分析法。通过实证分析发现因子分析方法适用于企业绩效评价。

唐轶之[10](2017)采用 AHP 赋予指标权重的方式,将单项分数的上下限进行重新设置,尽可能降低非正常情形对企业务绩效评分的影响。

随着研究的深入,越来越多的创新性评价方法被大众知悉。杨春生[11](2018)首次将“标准差系数”这理论引入到财务绩效评价方法中,使其水平变得更加直观。

2.财务风险

Levine(1999)将财务风险视为企业在筹资过程中由于存在负债所产生的偿债风险,并认为债务融资会增加财务风险[12]。

导致发生财务风险的因素并不只有债务危机。Van Horne[13](2005)认为,财务风险不仅来自于债务风险,还可能来自于财务杠杆使企业每股收益产生的不确定性。朱美丹[14](2014)在对上市公司财务风险管理缺陷分析认为,上市公司存在筹资、投资、资金回收和企业重组方面的风险,并建议通过提高上市公司财务风险管理意识、健全财务风险机制、发挥董事会作用来控制财务风险。

就目前财务风险的研究成果来看,使用主成分分析法对财务风险进行评估效果较好。王君萍和王娜[15](2016)使用主成分分析法,选取能源行业的多家公司,使用反映企业不同能力的财务标构建模型来对能源行业的财务风险进行分析。

随着研究的深入,多元化分析逐渐成为主流。元媛[16](2019)选取金龙汽车为研究对象,以经验曲线理论为依据验证经验曲线的存在并得出该公司的学习百分比,同时根据财务分析理论了解公司的财务表现,基于此对金龙汽车运用经验曲线化解财务风险的具體措施进行分析,从而梳理出该公司经验曲线、财务表现以及风险控制措施三者之间的关联关系。

3.企业财务绩效与风险的关系

随着中国经济的腾飞,企业的发展机遇不断增加,但同时也伴随着风险。尹飘扬和杨向阳(2012)[17]运用因子分析和主成分分析对所选择的样本公司建立预警模型,并对模型的预测能力进行检验,发现综合得分越高的企业未来财务风险越低。

欧国良等(2018)[18]以A股市场50家上市房地产公司为研究样本,选取了10个房地产企业财务风险预警指标,构建了基于因子分析法的房地产企业财务风险预警模型进行定量研究与分析,结果表明财务绩效综合得分值越高未来的财务风险越低。

芦笛和王冠华(2019)[19]以2016年沪深两市A股43家农业上市公司为研究样本,采用因子分析法和聚类分析法对其进行了实证分析,结果表明,财务绩效综合得分值越高未来的财务风险越低;企业本年度财务绩效综合得分越高,本年度总体状况也就越好,这就为下一年度公司的发展与稳定打下更好的基础,从而未来的财务风险就越低。因此,根据上述文献的总结与分析,本文提出第1个假设:

假设1:上市公司财务绩效与未来财务风险呈负相关关系,企业本年财务绩效水平越高,未来所面临的财务风险也就越小。

(二)情境因素的调节效应

1.研究时间性的调节效应

自20世纪40年代以来,有关财务绩效与风险关系的研究已跨越了几个世纪。由于社会现象具有历史属性,不同年代背景可能会对研究结果产生影响[20],因此,本研究认为有必要考察研究时间点对财务绩效与风险关系的影响。本文基于2015—2017年的三组数据数据所得到的专用设备制造上市公司的财务绩效与风险的相关系数的大小来判定该研究是否具有时间性的调节作用。基于上述分析,提出本文第2个假设:

假设2:研究的时间会对研究结果产生影响,相比早期的研究,近期研究得出的财务绩效与风险的相关性更加紧密。

2.国有企业与非国有企业的调节效应

国有企业是指国家对其资本拥有所有权或者控制权的企业。国有企业是国民经济发展的中坚力量,是中国特色社会主义的支柱。资源基础理论认为,组织资源与能力是企业建立竞争优势的重要源泉[21]。与民营企业相比,国有企业往往处在经济资源相对丰富的环境中,更易得到充足的财务资源。即使面临较大的外部环境风险,企业也依然有能力来维持自身稳定。基于上述分析,本文提出第3个假设:

假设3:国有企业的财务风险小于非国有企业,国有企业具有很强的稳定性。

二、研究设计

(一)样本选取

本文以2018年沪深两市A股的专用设备制造上市公司为初选样本,剔除ST公司后实际有效样本为217家专用设备上市公司,样本区间为2015—2018年。本文所用数据来自国泰安数据库和东方财富网。

(二)指标筛选

由于较少同类文章对专用设备制造行业进行分析,所以本文在指标选取上重点参考已有相关文献中关于中国上市公司因子分析以及Poisson回归分析部分,结合中国专用设备制造上市公司的具体情况,从盈利能力、偿债能力、营运能力、发展能力、现金流量5个角度,设置22个预警指标构建专用设备制造业上市公司财务指标体系,如表1所示。

(三)指标检验

为了筛选出在专用设备制造企业中具有显著差异的财务指标,本文先使用spss对2018年度各项财务数据进行因子分析,从中剔除共同度低于0.4的财务指标,最终将14项财务指标纳入分析模型中,筛选后的14项财务指标如表2所示。

三、研究分析

(一)财务绩效与风险的关系

1.因子分析法对企业的财务绩效的分析

本文在进行因子分析前对所有的样本数据进行了标准化处理,2015—2018年的分析数据KMO值分别为0.666、0.710、0.646、0.720,均大于0.6,Bartlett检验p值都远远小于零,说明所有数据均适合做因子分析。

通过分析2018年财务数据得知,前4个因子的特征值大于1,第5个特征值为0.96大于0.8,说明该5个因子可以解释原有14个原始变量总方差的83.380%。根据解释的总方差结果显示,选取5个公因子的因子成分对所选取的公因子进行因子解释,作为选取公因子与原指标间的系数,得到因子旋转成分矩阵。根据因子旋转成分矩阵可知,对于因子1,其中总资产净利润率、净资产收益率、每股收益、每股未分配利润和每股留存收益的解释力度最大;对于因子2,其中流动比率、速动比率的解释程度均在0.9以上;对于因子3,其中流动资产周转率和总资产周转率的解释程度较大均在0.8以上;对于因子4,载荷量较大的是营业收入现金净含量和全部现金回收率;对于因子5,营业收入增长率和每股净资产增长率的解释程度较高。

通过因子分析后,将原来14个财务预警评价指标替换为现在的5个公因子。通过计算,可以得出样本公司5个公因子的得分,并可分别从5个角度反映我国专用设备制造上市公司的财务状况。5个主因子的方差贡献率分别为29.556%、19.620%、14.902%、10.637%、8.665%,累计方差贡献率为83.380%。由于单独的某一因子并不能对中国专用设备制造上市公司的财务状况有一个全面的评价,所以将构造综合得分模型进行全面评价,该模型具体如下所示:

其中,F表示综合得分的分值,Fi表示第i个公因子。将各样本的数据代入模型求得各样本综合得分,再对得分进行排序,最终得到综合得分与排名。

采用与上述相同的分析步骤分析2015、2016、2017的所有专用设备制造上市公司14项财务数据,得到各年度专用设备制造上市公司的综合得分值。

2.poisson回归分析法对企业财务绩效与未来财务风险的关系的分析

在因子分析的基础上,本文运用 poisson回归分析法对专用设备制造上市公司的财务风险程度进行研究。

净资产收益率是衡量上市公司盈利能力的重要指标,净资产收益率越低,说明企业所有者权益的获利能力越弱。该指标能够体现企业自有资本获得净收益的能力[22]。通过大量阅读相关文献以及各方面的理论研究,最终将净资产收益率作为衡量企业在本年度所承受的财务风险的大小的指标,净资产收益率越高,财务风险越小。

(1)分析过程

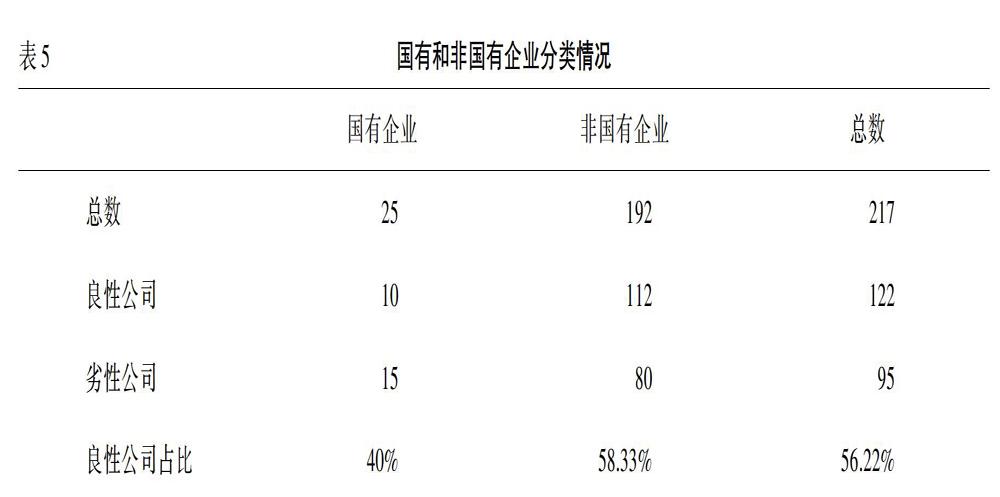

本文将2015年专用设备制造行业所有公司综合得分值与各公司2016年净资产收益率划分为第1组,同理将2016、2017年专用设备制造行业各公司综合得分与2017、2018年各公司净资产收益率分别划分为第2组和第3组。结果如表3所示。

(2)分析结果

由表3可以看出,其中2015、2017年p值小于0.01且回归系数分别为6.340、2.604,Z值分别为2.615、4.050,这意味着2015、2017年度的财务绩效综合得分会对下年的净资产收益率产生显著的正向影响关系;2016年p值小于0.05,回归系数和Z值分别为1.307、1.535,这意味着2016年财务绩效综合得分会对下年的净资产收益率产生正向影响关系。

由上述分析可知,本年度的财务绩效综合得分与下年度净资产收益率呈正相关关系,即财务绩效与未来财务风险呈负相关关系。

(二)时间性的调节作用

由表3可知,各年度财务绩效与未来公司净资产收益率的综合相关系数分别为2015年(0.009),2016年(0.049),2017年(0.000),这说明相关系数越低相关度越高。由于净资产收益率越高财务风险越小,那么我们可以直接研究财务绩效与净资产收益率的关系,从而得到财务绩效与未来财务风险的关系。从以上数据来看,相关度并没有随着研究时间的推进而变得更高,研究的时间点对财务绩效与风险的关系影响不大。但就总体而言,2017年相关度总体高于2015以及2016年,即研究的时间不会对研究结果产生影响,相比早期的研究,近期研究得出的财务绩效与风险的相关性不会变大。

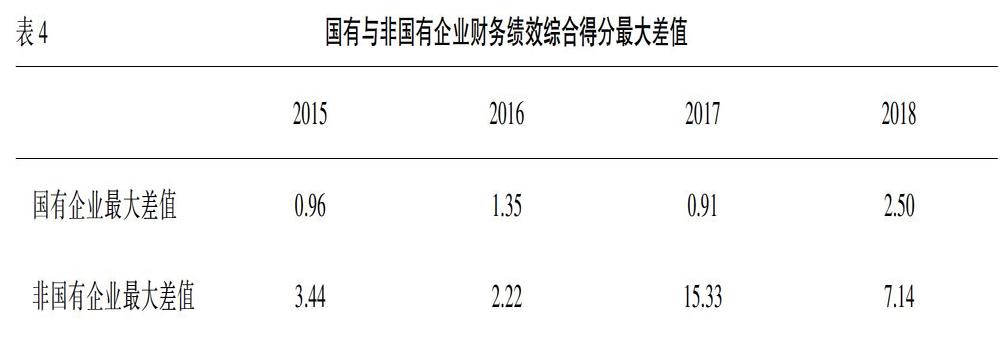

由上文可知,专用设备制造上市公司财务绩效与未来财务风险呈负相关。基于此,我们将2015—2018年专用设备制造行业217家公司的财务绩效综合得分进行排序处理,并将217家公司中的25家国有企业挑出,通过对比国有企业和非国有企业财务绩效综合得分的最大差值,可以间接得出国有企业与非国有企业未来所面临的财务风险大小的差值,具体如表4所示。

由表4可知,各年度国有企业财务绩效综合得分最大差值均小于非国有企业,即国有企业的财务风险小于非国有企业,国有企业具有很强的稳定性,所面临的风险小于非国有企业。

四、研究拓展

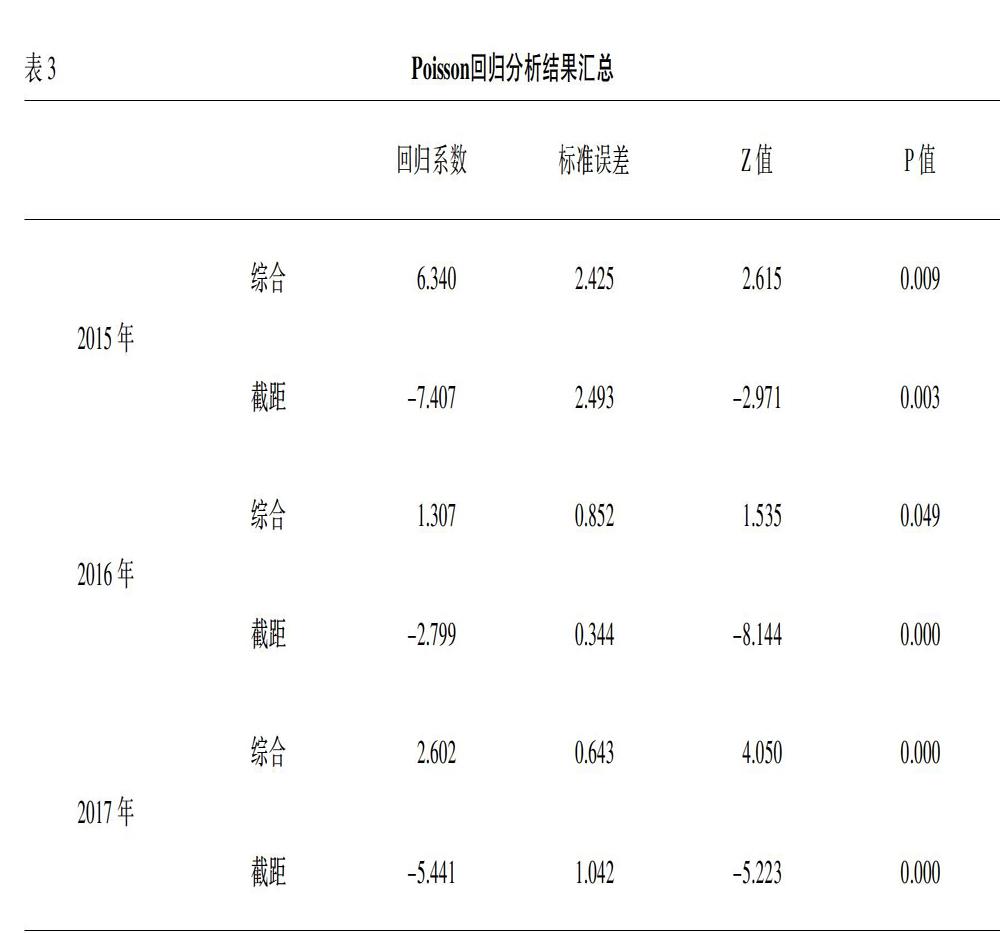

通过分析计算2018年217家专用设备制造上市公司(以下简称“217家公司”)的各项财务数据,得出最终的综合得分。由于上文已验证本年度财务绩效综合得分与下一年度净资产收益率呈正相关,并且本文在进行因子分析前,对所有的样本数据进行了标准化处理,故2018年217家公司财务绩效得分值可以定义为:0为中性值,为平均指标;0以上为良性,位于平均指标之上;0以下为劣性,位于平均指标之下。基于以上理论,将217家公司划分为两类:其一是良性公司,其二是劣性公司;同时也可以进行多元化分析,将所有企业分为国有和非国有企业,这样可以得出专用设备制造行业总的分类和国有企业与非国有企业的分类情况。具体情况如表5所示。

通过表5可知,专用设备制造行业有122家公司为良性公司,占比56.22%,总体情况较好;专用设备制造国有企业共25家,其中有10家的综合得分大于0,为良性公司,15家国有企业低于平均值,为劣性公司,良性公司的占比为总数的40%。非国有企业有112家综合得分大于0,80家低于0,良性公司的占比为58.33%;就总体情況而言,国有专用设备制造上市公司的良性公司占比要低于非国有企业。

五、结论

本文通过选取盈利能力、偿债能力、营运能力、发展能力和现金流量5个角度的14个财务指标构建了较为科学完善的财务指标评价体系。随后采用因子分析法建立了财务分析模型,对2015—2018年中国217家公司进行了实证分析,研究结果如下:第一,通过使用因子分析法对2018年217家公司财务绩效进行分析,可以看出因子载荷系数最大的是盈利能力因子,其次是偿债能力因子,也就是说,盈利能力因子对公司财务绩效的影响最大,偿债能力因子次之;同时,通过poisson回归分析法对217公司本年财务绩效综合得分与下年度净资产收益率进行回归分析,发现公司本年财务绩效综合得分与下年度净资产收益率呈正相关,也就是说,本年度财务绩效与未来财务风险呈负相关关系。第二,通过对各时间段财务绩效与未来财务风险关系的研究发现,研究的时间不会对研究结果产生影响。第三,通过研究2015—2018年度国有与非国有企业财务绩效综合得分最大差值,得出国有企业的财务风险总体小于非国有企业,国有企业具有很强的稳定性,所面临的风险小于非国有企业。此外我们还进行了拓展研究。由于所有年度财务绩效与风险最初的数据都进行了标准化处理,所以在此基础上我们选用2018年度财务绩效综合得分0值作为中性值,财务绩效综合得分高于0的公司则为良性公司,反之则为劣性公司。这样我们可以把专用设备制造行业的所有公司划归为两类,据此我们发现专用设备制造行业总体状况较好,但国有专用设备制造上市公司的良性公司占比要低于于非国有企业。

综上所述,专用设备制造上市公司要想降低公司未来的财务风险,就需要提高公司本年度的财务绩效综合得分,而盈利能力因子载荷值最高,那么提高企业盈利能力就成为降低公司未来财务风险的重要手段之一,公司盈利能力越强,未来的财务风险越小。

最后,本文仅针对专用设备制造行业且并未考虑到非财务指标对财务绩效和财务风险的影响,希望在以后的研究中能引入更多的指标,不断完善该行业甚至各行业的财务绩效分析指标评价体系,更加深入地去探究财务绩效与风险之间的关系。

参考文献:

[1] 佳萍,王怡.从生态视角展开的企业绩效评价研究[J].生态经济:中文版,2011,33(10):76-79.

[2] Heike,Klaus.jurisdiction of municipalities[J].Acta Regionalia et Environmentalica,2013,10(1):24-27.

[3] 王秀珍.企业绩效评价方式与并购绩效 Meta 分析[J].科研管理,2016,(S1):11-19.

[4] Siegel.DS,PhanPh.Financeperfarmance:[J]EnvironmentaManagement,2007,84(4):606-619.

[5] 王珊珊.成本管理绩效评价体系的构建与研究——分层次双渠道综合确定关键绩效指标[J].财会通讯:学术版,2007,(1):105-106.

[6] TuffinB,Glynn PW.Financial Competitiveness of China's Textile and Clothing Companies Based on Factor Analysis[J].Advanced Materials Research,2012,479-481:1053-1056.

[7] 陈承,王宗军,叶云.信号理论视角下企业社会责任信息披露对财务绩效的影响研究[J].管理学报,2019,(3):408-417.

[8] 罗爱芳.浅议沃尔评分法的改进[J].财会通讯,2011,(35):110-111.

[9] SandraMoffett,RodneyMacadam.Study on the measurement and comparison of regional financial competitiveness in China[J].Journal of Guangxi University of Science & Technology,2016,(6):9.

[10] 唐轶之,赵振智.改进沃尔评分法在石油工程企业财务预警中的应用[J].财会通讯,2017,(35):106-107.

[11] 杨春生.基于标准差系数的沃尔评分法探析[J].财会通讯,2018,(14):117-118.

[12] LEVINE R.Financial development and economic growth:views and agenda[M].Washington:The World Bank,1999.

[13] VAN HORNE J C,WACHOWICA J M.Fundamentals of financial management[M].New York:Pearson Education,2005.

[14] 朱美丹.上市公司财务风险管理缺陷的治理策略[J].财会研究,2014,(27):231-233.

[15] 戚家勇,蔡永斌.房地产上市公司财务风险评价研究[J].财会通讯,2018,(26):114-118.

[16] 元媛.基于经验曲线的企业财务风险研究——以金龙汽车为例[J].财会通讯,2019,(17):100-104.

[17] 尹飘扬,杨向阳.基于因子分析的中小板上市公司财务预警研究[J].中国注册会计师,2012,(8):79-83.

[18] 欧国良,吴刚,朱祥波.基于因子分析法的房地产企业财务风险预警研究[J].社会科学家,2018,(9):56-63.

[19] 芦笛,王冠华.农业上市公司的财务风险预警研究——基于因子分析法和聚类分析法[J].会计之友,2019,(24):79-83.

[20] COMBSJG,KETCHEN JD,RUSSELL C T,etal.Assessing Cumulative Evidence within‘MacroResearch:Why Meta-Analysis Should Be Preferred overVote Counting[J].Journalof Management Studies,2011,48(1):178-197.

[21] HARTSL,DOWELL G.A Natural-Resource-Based View oftheFirm:FifteenYearsafter[J].JournalofManagement,2011,37(5):1464-1479.

[22] 趙迎红.中国上市公司会计盈利状况及与股价变动关系统计分析[D].沈阳:辽宁大学,2013.