国际化扩张战略与企业绩效关联机制研究

2017-01-10李万明

李万明

内容摘要:本文分析了国际化扩张、无形资产投入与企业绩效的关联机制,并基于2010-2014年我国制造业上市公司的样本数据,检验了国际化扩张与企业绩效的主效应关系和当期无形资产投入条件对此关系的影响。研究发现:国际化扩张程度与企业财务绩效和市场绩效之间均存在显著正相关关系;企业当期无形资产增量会显著削弱国际化扩张与财务绩效的正向关系,而对国际化扩张与市场绩效的影响并不显著。本文旨在为我国企业更好开展国际化经营提供参考。

关键词:国际化扩张 财务绩效 市场绩效 无形资产增量

引言

虽然我国企业在国际化进程中已经积累了一定的优势,但是由于外部环境和企业内部因素的制约,仍然导致大部分企业国际竞争力不足。因此探讨国际化程度与企业绩效的关系以及如何通过优化内部资源配置提升企业绩效,不仅是我国企业国际化经营中亟需解决的现实问题,也是本文展开相关研究的立足点。本文利用2010-2014年我国制造业上市公司的样本数据,试图研究国际化扩张与企业绩效的主效应关系和当期无形资产投入条件对此关系的影响。

理论分析与研究假设

(一)国际化扩张与企业绩效的关系

虽然经营地域的分散性、组织的复杂性和文化的多样性等因素会使国际化企业的经营和管理难度加大,但并不能湮没国际化扩张带来的优势。首先,国际化扩张行为作为一种有效的战略成长方式,可以通过对外直接投资的形式,将企业内部的核心资源和能力通过“地区多元化”,在延伸到广阔市场的同时限制在企业内部,提高整体利润水平。其次,国际市场的开放程度高,一定数量和较高质量的竞争对手涌入争夺市场份额,消费者能够获得更多选择从而变得日益成熟且更加挑剔,国际化企业只有主动、及时地调整组织结构、资源配置、发展路径,持续不断地强化自身知识基础、开展技术创新、提升核心能力,才能可持续发展。不仅如此,新鲜、广阔的市场环境还会为企业带来更多利益相关的供应商、科研机构和中介机构等,为企业直接学习与模仿其他优秀组织提供了更大可能性。因此,提出如下假设:

假设1:国际化扩张对企业财务绩效具有显著正向影响。

假设2:国际化扩张对企业市场绩效具有显著正向影响。

(二)无形资产投入对国际化与企业绩效的调节作用

巴鲁·列弗教授认为有形资产、金融资产可以迅速转换为商品,但至多只能获得平均的投资回报率,而对无形资产的投入,却可以培植企业的核心竞争力从而使企业获得超额利润。内部化理论认为由于市场的不完全,倘若技术、管理能力、社会资本等无形资产通过外部市场组织交易,不利于企业实现利润最大化目标,此时若能建立企业内部市场,协调资源配置,就可以降低交易成本,提高经营效率。此外,国际化企业可以通过加强无形资产的投入力度,提升技术水平,开展品牌营销,以过硬的产品质量和优质服务超越同行业公司,从而保持持续发展能力。因此,提出如下假设:

假设3:无形资产投入会强化国际化扩张与企业财务绩效的正相关关系。

假设4:无形资产投入会强化国际化扩张与企业市场绩效的正相关关系。

研究设计

(一)样本选择

本文选取有较多国际化经营业务的制造业为研究对象,在剔除了财务情况异常和数据不全的企业后,得到2010-2014年间2634个观测值,涉及674家公司,为避免极端影响,对主要的连续变量在1%水平上进行了缩尾处理。数据来源于CSMAR数据库、商务部《1980-2014中国对外投资企业名录》,使用Stata12.0进行统计检验和回归分析。

(二)变量选取

因变量。企业绩效(Per),本文参考陈叶婷等(2015)的研究,以总资产报酬率ROA表示财务绩效(ROE进行稳健性检验),以国内市场占有率表示企业市场绩效,分别考察国际化扩张战略对二者的影响。

自变量。企业国际化扩张(Int),克服以往单一指标测量国际化扩张程度的局限性,基于数据的可获取性,以企业国际化经营所涉及的国家数(N)以及这些国家与母国市场的文化距离(Dis)的平均数来衡量企业国际化扩张程度。国家数(N)以离差标准化处理消除量纲的影响,文化距离(Dis)参考Gupta(2002)提出的文化簇模型进行计算。文化距离的计算公式为:

其中,i表示第i个样本,j表示i样本在第j个国家或地区有销售,除以55是为了消除量纲。

调节变量。无形资产投入(Imm),由于各企业对无形资产分类方式、计提减值准备和累计摊销采取的方法不一致,因此以无形资产增量作为解释企业无形资产投入能力的变量。

控制变量。本文控制了可能对企业绩效产生影响的变量:企业规模、年龄、所有制性质以及行业影响与年度影响。

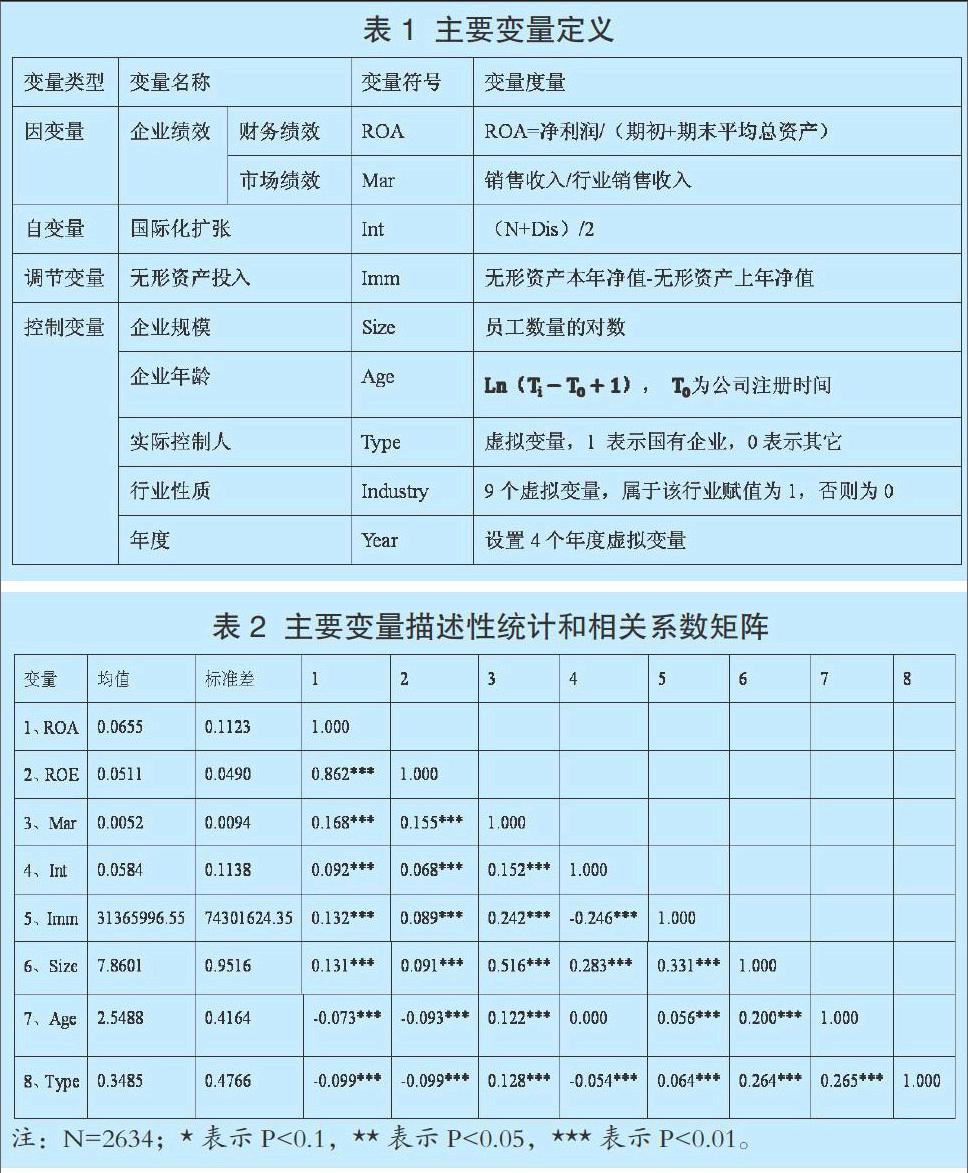

实证分析的相关变量总结如表1所示。

(三)模型建立

实证结果与分析

(一)描述性统计结果

主要变量描述性统计和相关系数矩阵如表2所示。从表中可以看出,样本企业的资产报酬率ROA均值为0.0655,标准差为0.1123,样本公司整体发展良好,财务绩效差异较小。市场绩效均值为0.0052,标准差为0.0094,表明各企业在该行业中的市场占有率相差不大。企业国际化扩张程度均值较低,为0.0584,且整体来看各企业的国际化扩张程度明显差异较小,无形资产投入的差异较大,利于对此展开比较分析。此外除ROE这一稳健性检验中所使用的变量外,其它变量间的相关系数低于0.6,初步表明变量之间不存在多重共线性。对方差膨胀因子(VIF)进行测算,所有的因子值均小于2,不存在严重共线性问题的事实进一步得到验证。国际化扩张程度与企业绩效之间均存在显著相关关系,更准确的结论有待进一步检验。

(二)国际化扩张与企业绩效的回归分析

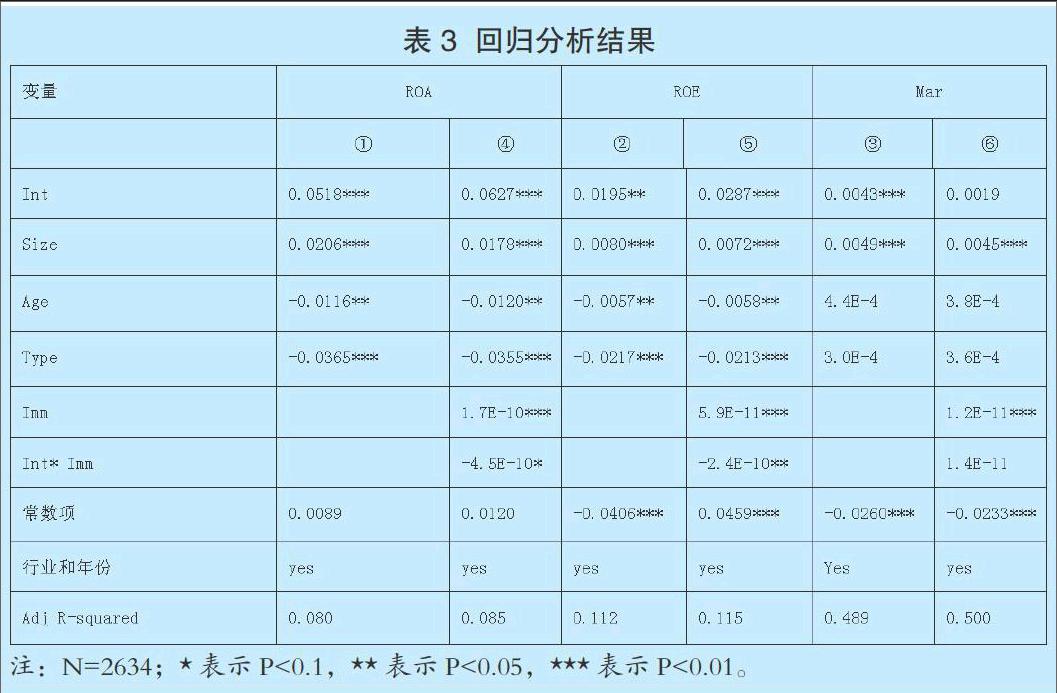

表3中方程①、③是对假设1、2的验证。由回归结果可以看出,企业国际化扩张对财务绩效的解释能力较低,为8%,说明影响企业财务绩效的因素还有很多,而国际化扩张对市场绩效的解释能力达48.9%,主要原因是国内仍然是多数企业的主战场,且企业国际化扩张会对国内市场具有“回转”效应。国际化扩张在1%的显著性水平下与企业财务绩效和市场绩效正相关,回归结果支持了假设1、2,说明企业的国际化扩张战略可以显著提高企业绩效。

(三)国际化扩张、无形资产投入与企业绩效的关系

表3中方程④、⑥是对假设3、4的验证。假设3主张当无形资产投入较高时,国际化扩张与财务绩效的正相关关系被强化。然而在方程③中,无形资产与国际化扩张交叉项的系数为负,与预期不一致,假设3不成立。可能因为当期无形资产投资并不能在当年给企业带来超额收益,反而由于其消耗了企业资源,降低了当期收益,所以当期无形资产增量的增加会削弱国际化扩张与财务绩效的正相关关系。

假设4主张企业无形资产投入可增强国际化扩张与市场绩效的正相关关系。方程④中,无形资产与企业国际化扩张交叉项的系数为正,但不具有统计上的显著性,假设4不成立。这可能是因为,我国上市公司无形资产的主体是土地使用权,其对企业效益与成长水平的提升效果一般,但对无形资产的投入一方面使外部投资者对企业的未来发展充满信心,另一方面对技术类无形资产的投入使得消费者对企业产品和服务有不断追求卓越的良好印象,所以企业对无形资产的投入对国际化扩张与市场绩效的正向关系虽然有促进作用,但并不显著。

结论与建议

本文研究结果表明:国际化扩张程度与企业财务绩效及市场绩效之间均存在显著正相关关系;企业当期无形资产增量会显著削弱国际化扩张对提升企业财务绩效的积极作用,而当期无形资产增量对企业国际化扩张和市场绩效的影响并不显著。基于以上研究结论,提出以下建议:企业应借助国家政策东风,统筹利用国际国内两个市场,积极开展有利于企业可持续发展的国际营销和服务。新增的无形资产投资支出可能会对企业当期收益产生轻微负面影响,但不可否认其本身具有的网络效应和杠杆效应,国际化企业应在实施扩张战略的同时,科学管理无形资产投资,全力挖掘无形资产的价值创造潜力,以增强核心竞争力。

参考文献:

1.陈叶婷,张晓涛.国际化、产品差异化对企业绩效的影响研究—基于我国上市制造业企业的证据[J].国际商务(对外经济贸易大学学报),2015(4)

2.谢军.基于企业国际经验的国外市场选择和进入模式研究[J].国际贸易问题,2007(1)