2019年中国农药价格指数运行概况及2020年预测

2020-05-09邵姗姗徐莉莉

王 灿,邵姗姗,徐莉莉

(中国农药工业协会,北京,100026)

农药是农业生产不可或缺的物资之一,为粮食和食品安全提供了重要保障。我国现已成为农药生产和使用大国,在国际市场上的话语权逐步加强。中国农药工业协会在掌握了各类农药产品近年运行状况的基础上,包括产品价格、产量、销量、出口量,以及市场规模和发展趋势等因素,对历年来农药产品的相关数据进行整理和分析,自2014年推出了农药价格指数,并将其作为衡量我国农药行业整体运行态势的综合性量化指标,准确反映了农药行业价格水平和行业经济发展的变化和趋势,为业内外人士判断农药产品价格运行趋势,指导企业经营决策以及有关部门宏观调控提供重要的参考依据。

1 2019年中国农药价格指数运行基本情况

据中国农药工业协会监测数据显示,2019年中国农药价格指数在波动中下跌,整体呈现高开低走的格局。从1月初的最高点102.69,逐渐下跌至12月末的最低点92.44,下跌9.98%,同比下跌11.23%,反映了中国农药价格指数持续下跌的态势。其中,12月除草剂价格指数70.31,同比下跌20.51%,较1月份下跌16.60%;杀虫剂价格指数118.29,同比下跌8.48%,较1月份下跌9.42%;杀菌剂价格指数139.86,同比上涨12.98%,较1月份上涨8.58%。

在2019年价格指数不断回落的过程中,也存在几个范围调整区间,主要表现为:

1.1 整体下行趋势显著,三季度小幅回涨

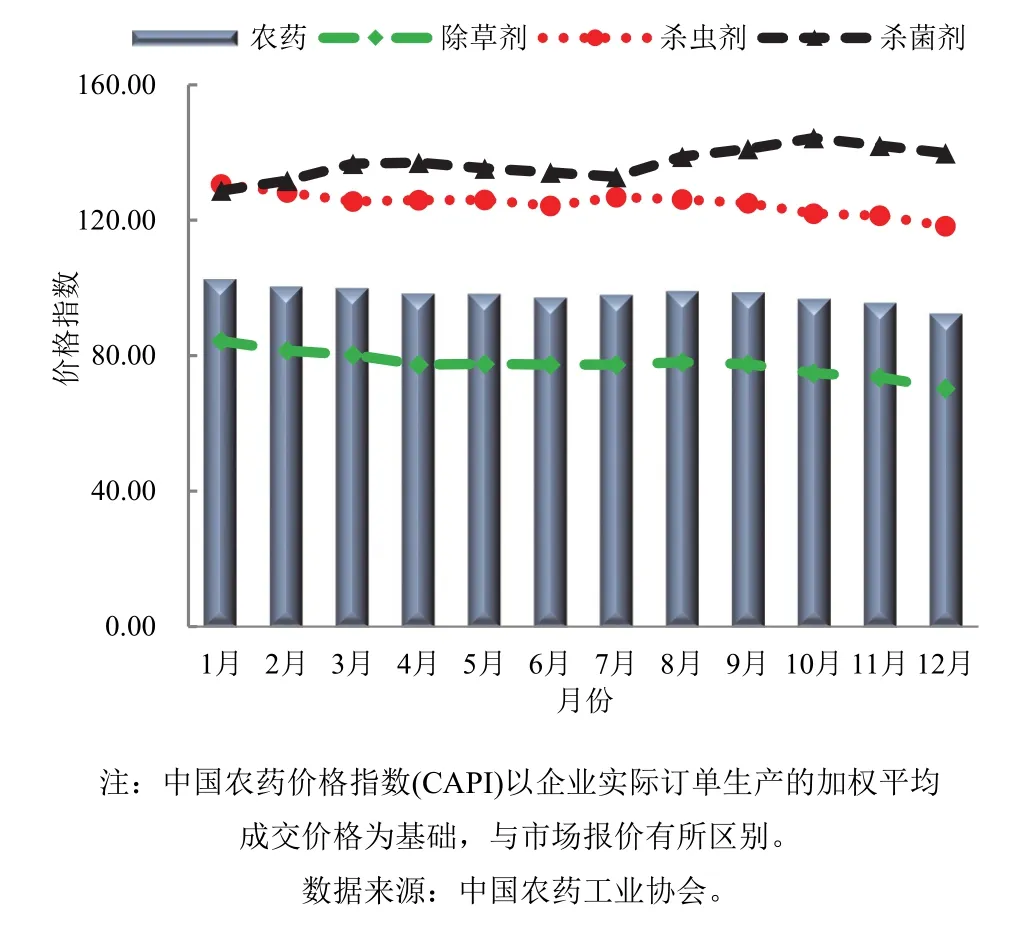

中国农药工业协会监测数据显示,整体来看,2019年中国农药价格指数波动下行,呈先抑后扬、再抑态势,详情见图1。

图1 2019年中国农药价格指数情况

先抑阶段:从图1可以看出,一、二季度农药价格持续下跌。终端市场需求持续低迷,下游观望情绪严重,低价货源进入市场加剧价格战,导致价格指数回落显著;其中2月份正值传统春节期间,下跌幅度最大,至100.36,环比下跌2.27%,同比下跌0.48%;6月份农药价格指数为97.16,环比下跌1.08%,同比下跌5.02%,较1月份下跌5.39%。

后扬阶段:三季度农药价格小幅回涨。受“3.21响水事件”影响,安全环保检查频率加强,部分化工园区关停或限产,企业开工率瞬时走低,库存和渠道货源逐渐出空,农药市场在短时间内出现供不应求局面,价格指数在三季度出现反弹;其中,8月份农药价格指数回涨最为显著,为99.09,环比上涨1.15%,同比下跌4.57%,较1月份下跌3.51%。

再抑阶段:四季度农药价格继续下跌。三季度短时间反弹之后,农药价格指数继续呈下跌态势运行,并于12月份跌至最低值,环比下跌3.27%,同比大幅下跌11.23%。

1.2 除草剂价格指数低于农药整体水平

中国农药工业协会监测数据显示,2019年除草剂价格指数各月均低于农药整体价格指数水平,如图1所示,除草剂价格指数曲线整体均位于农药以下,由于除草剂在农药市场规模中占据较大比重,其价格指数运行态势与农药整体保持高度一致。2019年,除草剂价格指数从1月份的84.31降至12月末的70.31,跌幅达16.60%,为历年来最大跌幅,与2017年上半年水平相当。杀虫剂价格指数在前三季度在125~131波动,四季度下降较明显;杀菌剂价格指数整体呈小幅波动上扬态势运行,10月份达年度最高值144.32,二、四季度经历小幅回落过程。

1.3 农药整体低于同期水平,杀菌剂高位运行

除 1月外,2019年农药价格指数整体均低于2018年同期水平。2018年受全球粮食价格回涨、原油价格回升带动基础化工产品价格上涨,加之安全、环保重压和供给侧结构性改革带来的优胜劣汰和成本增加影响,部分原药供应紧张,农药产品价格强势回涨,价格指数在2018年下半年高位运行。2019年国内外农药市场需求低迷,行业进入周期性低谷,使得2019年较同期水平的差距更为凸显(图2)。

图2 2019年中国农药价格指数同比变化情况

2019年,除草剂价格指数同比曲线图均位于0.00%线以下,说明其整体亦低于同期水平,且随时间推移差异越大,12月份同比下跌20.51%,达最大同比差。杀虫剂价格指数同比曲线图在上半年位于0.00%线以上,高于2018年同期水平,下半年指数回落,至0.00%线以下,12月份同比下跌8.48%,达最大同比差。杀菌剂价格指数始终保持上涨态势,整体均高于2018年水平,12月份同比增涨12.98%[1]。

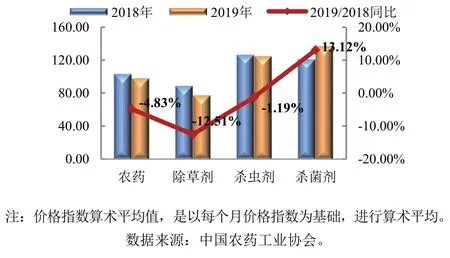

对2018、2019年农药总体和三大类农药价格指数进行算术平均计算,如图3所示,农药总体、除草剂和杀虫剂价格指数较 2018年同期均不同程度下跌,其中2019年除草剂价格指数回落最为显著,为 77.50,同比下跌 12.51%;农药价格指数均值为98.04,同比下跌 4.83%;杀虫剂价格指数均值为124.86,同比下跌1.19%。杀菌剂价格指数整体上涨,均值达136.74,同比上涨13.12%。

2 多方原因促使2019年农药价格指数下行

2.1 农药供需结构改变,外需不振,内需不足

从全球看,2019年农药市场较混乱,北美水灾、澳洲旱灾等不利气候因素频发,导致农药需求不旺;南美市场下半年压缩渠道库存;中美贸易战扰乱市场节奏,竞争加剧,导致农药库存增加,进一步影响供需结构平衡。

从国内看,近年来供给侧结构性改革加速提升产业集中度,行业内外资本加速流入原药和中间体市场,2019年潜伏产能逐步释放,短期内供需格局被改变,企业和渠道去库存,导致市场竞争加剧,价格变动过程中非理性因素增加,进一步扰乱正常市场秩序。

2.2 上游石化市场疲软,有机化学原料价格低迷

2019年,受石化产品市场价格下跌影响,农药上游的主要化学品价格大幅波动,多数产品的价格环比、同比双降。据国家统计局价格指数显示,2019年化学原料和化学品制造业出厂价格指数同比跌幅为3.9%,特别是一些主要基础化学原料和合成材料市场价格持续大幅下挫[2]。在国家统计局监测的 84种主要有机化学原料的市场价格中,超过60种产品年均价格下跌,跌幅在20%或以上的占比达35%[2]。上游石化市场疲软,主要化学品价格低迷,使得农药生产成本降低,但由于下游市场需求减弱,农药生产企业不得不压价竞销,使得农药产品的成本和价格双双下降,价格指数亦同步下挫。

图3 2018-2019年农药价格指数算数平均值变化情况

2.3 响水事故加重环保安监要求,短期内农药产品供应紧张,价格上涨

“3.21”响水事故引发全国性的环保安全整治风暴,安全生产和环保压力骤增,多省份化工园区关停、搬迁或改造,造成短期内大范围的停限产现象,特别是以苏北为首的企业开工率更低。由于企业和渠道尚有库存,市场供应得以调节和缓冲,因此二季度产品出厂价格在实质上未出现较大波动,但受企业开工率低的波及,第三季度价格上涨,故价格指数在三季度小幅回涨。

2.4 供应缓解,需求持续减弱,资金变现,价格走低

随着三季度企业开工率逐步回升,产能陆续释放,大部分产品的供应得以有效缓解,产品价格回归理性。同时,农药产品市场需求疲软的大环境并未改变,使得四季度农药产品价格下跌显著,价格指数持续下行。

3 2020年农药价格指数趋势

2020年以一场全球范围的新冠肺炎疫情开局,目前各国疫情发展仍不明朗,全球经济已经并将继续受到严重影响。作为重要的农药生产和出口大国,我国农药生产亦不能置身局外。2020年农药产品价格将受多重因素影响。

⑴ 受新冠肺炎疫情影响,全球供应链运行受阻,农药上游石化产业正常供应亦受波及,预计2020年供应将收紧,农药生产的原材料成本将增加。

⑵ 作物生产具有很强的季节性,2020年全球爆发新冠肺炎疫情,正值作物生产关键时期,全球粮食和蔬菜等供应呈可预见性紧张态势,目前多国已禁止粮食出口,导致粮食价格上涨,利于农药产品价格回升。

⑶ 我国是农药生产大国,是世界上生产农药品种和数量最多的国家,产品销至全球170多个国家和地区[1]。2020年受疫情影响,农药出口贸易在一定程度上将有所减少,全球市场供应紧张。随着我国农药企业复工复产逐步推进,得以满足国内需求。但农药产品出口受阻,外贸成本增加,出口价格可能上涨。

⑷ 从国内来看,继续保证农业丰收,保障粮食和蔬菜等正常生产和供应,保持粮食储备充裕,是2020年的重点工作之一。农药将为农业生产继续提供基础保障,国内市场需求有望增加。

⑸ 随着我国供给侧结构性改革持续深入,农药产业集中度稳步提升,落后产能淘汰加速,农药产业朝健康可持续发展方向不断迈进,市场更趋于理性化和规范化,农药产品价格更能准确体现其价值。

⑹ 国内化工园区减少,企业整改搬迁增加了项目投入,同时环保和安全生产监管日趋严格,导致农药生产成本增加,助推价格上涨。

⑺ 2020年,预测草地贪夜蛾将在全国范围内大爆发,小麦、水稻、马铃薯、棉花和油菜等作物多种病虫害将偏重或中等程度发生,部分农药产品需求增加,价格可能上涨。