日本汽车相关税制研究

2020-05-08高吉强吴春海

高吉强,吴春海,曹 也

(中国汽车技术研究中心有限公司,天津 300300)

0 引 言

在日本,汽车工业是国民经济的支柱产业,汽车税也是国家财政收入的重要来源之一。与欧美国家相比,日本的税费最高,税收政策在很大程度上发挥了调节汽车市场的作用。纵观日本汽车税制历史,在20世纪70年代,日本的汽车重量税由2 500日元/(0.5 t年)(1971年设立时)大幅提升至6 300日元/(0.5 t年)(1976年),在以小型乘用车为主的日本轿车起步阶段,重量税有效地抑制了欧美车型,促进了日本本土汽车工业的发展。2019年10月,日本将消费税由8%提高到10%,汽车相关税费随之做出一些变革。

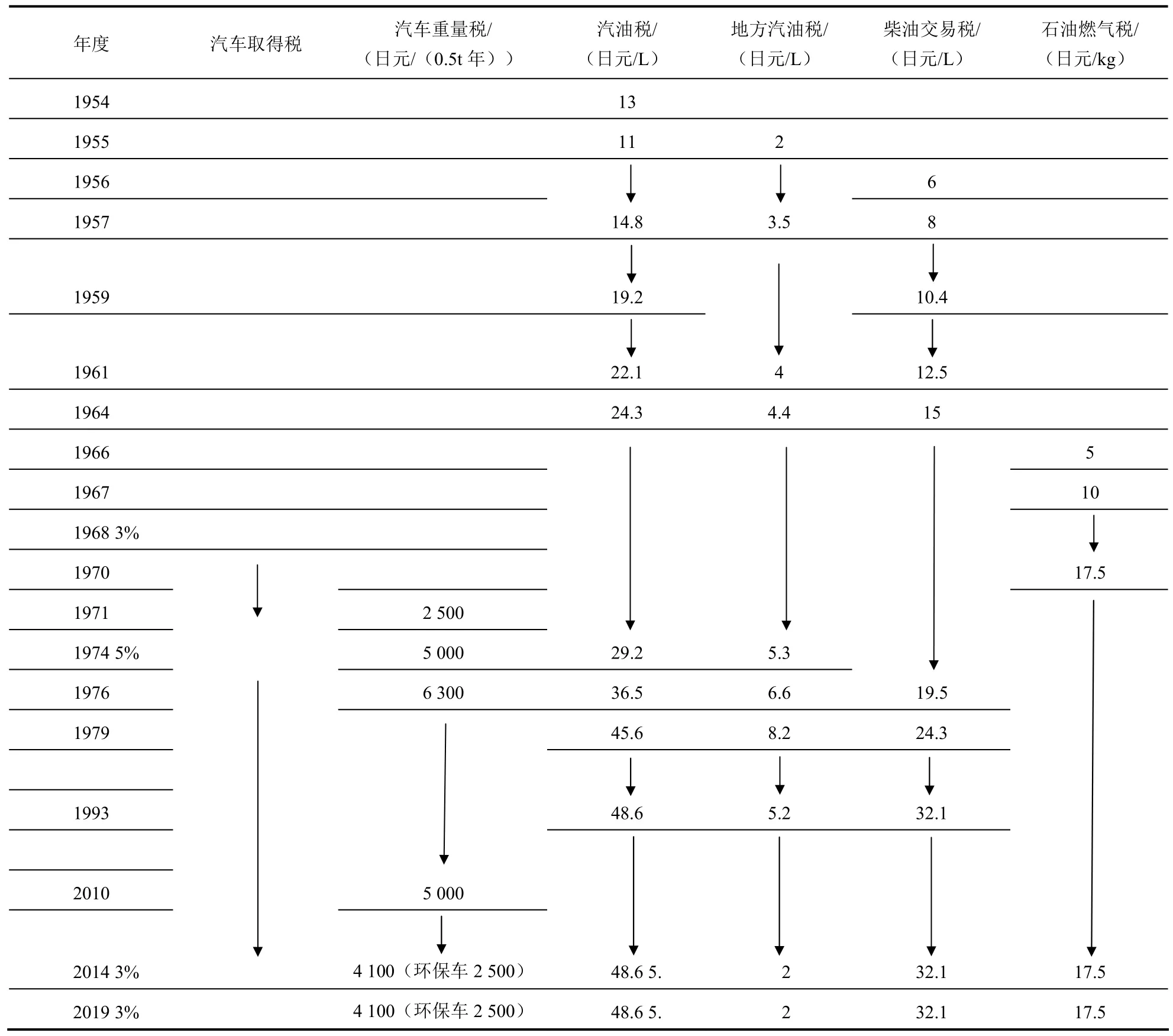

1 日本汽车相关诸税的历史

日本汽车诸税从1954年第一次道路整备五年计划开始实施,最初只是针对燃料征税。此后针对税率和税种等进行了多次改革和调整,特别是在20世纪70年代初期,道路整备计划资金紧缺,进行了比较大规模的增税。日本汽车税制变化历史见表1,整体来看,日本汽车相关的税费呈明显增加趋势。

2 日本汽车相关诸税基本情况

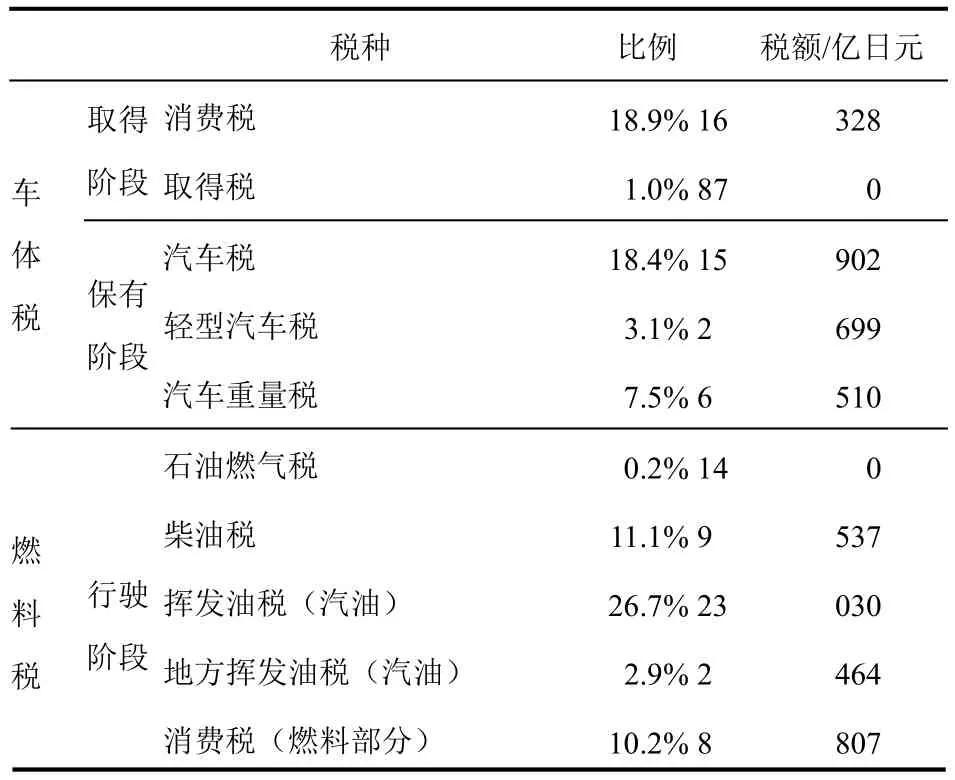

汽车诸税的税收在日本财政收入中占有非常大的比重,2019年度这些由消费者负担的汽车税收总额占日本国内总税收额的8.1%,总额度达到86 287亿日元[1]。日本目前汽车相关税收主要有9种,按照课征对象可以分为车体税、燃料税。车体税又可分为两个阶段,一个是汽车取得阶段缴纳的税费,这项费用在购车时缴纳一次,包含消费税、取得税(2019年10月1日起取消)、环境性能税(2019年10月1日起新增);另一个是保有阶段,这项费用需要逐年或逐次缴纳,每年4月份每位车主都需自行缴纳汽车税或轻型汽车税,在每次车检时缴纳汽车重量税。燃料税是汽车行驶阶段涵盖在燃料费用之中的税费。

汽车重量税的征收主体为国家,汽车取得税及汽车税的征收主体是道府县(省级),轻型汽车税(排气量在600 ml以下的三轮及四轮汽车)的征收主体是市街村(市级以下)。对比2019年度整个税收资金,其中车辆取得和保有阶段税为42 309亿日元,行驶阶段税为43 978亿日元,两者的比例分别为49%和51%;行驶阶段(燃料)税大于前两者之和,具体见表2。

表1 日本汽车相关税率变化[1]

表2 2019年度日本汽车诸税情况[1]

3 汽车相关税制的内容及税率

2019年10月,日本消费税从8%上涨至10%,汽车相关税制的内容也有所变化,主要表现为:取消了汽车取得税,增加了汽车环境性能税以及下调了汽车税的税率。改革之后的汽车相关税收的内容及税率见表3。

汽车环境性能税,从2019年10月1日开始实施,与汽车取得税一样,对汽车取得阶段进行课税,征收对象为汽车和轻型汽车,对取得价格为50万日元以下汽车免税。根据燃油消耗量等环保性能,税率为私家车免征税、1%、2%、3%,轻型汽车、公务车为免征税、0.5%、1%、2%。购买新车和二手车时,环保性能折扣的税率是相同的,但是新车和二手车之间的价格计算方法略有不同。此外导入此制度的第1年(2019年10月1日—2020年9月30日)作为缓冲期,此期间购入的私家车,税率降低1%。

消费税,2019年10月1日起由8%提高到10%。汽车重量税是完成车检时征收,目前自家用乘用车的税率为4 100日元/(0.5t年),达到环保指定要求的车辆为2 500日元/(0.5t年)。除满足环保要求的车辆外,对车龄大于等于13年的车辆加征重税,车龄大于等于13年小于18年的自家用乘用车税率为5 700日元/(0.5 t年),车龄大于等于18年的自家用乘用车税率为6 300日元/(0.5 t年)。

表3 日本汽车诸税的内容及税率[1]

续表3

汽车税,不同车辆类型(乘用车、卡车、巴士)的计算方法不同。比如,乘用车是根据其发动机排量进行计算,其中还分私家车和公务车,表3中列举了私家乘用车的税率。卡车是按照载重量区分,也有私家车和公务车2个类别不同的税率。巴士按定员区分,同时又分为公司专用车、公交车和租赁用车3个类别。对于满足环境指定要求的汽车,新车购入后的第二年根据其环保性能,享受对应75%或50%的税金减免。车龄大于等于13年(柴油车11年)的私家车在原有基础上加征15%,公务车加征10%。

轻型车税是固定税额。轻型汽车是日本特有的一种小型乘用车,其排量在0.66 L以下,同时长宽高不超过3.4 m×1.48 m×2.0 m。对于新购入车辆,首年度不征税。对于满足环境指定要求的轻型车,与普通车相同,新车购入后的次年根据其环保性能,享受对应的环保减税政策。车龄大于等于13年的轻型汽车在原有基础上加征20%。

汽油税(挥发油税、地方挥发油税)对汽油生产者进行课税,税额为53.8日元/L。

石油石炭税,作为气候变暖对策的一项特别税,对原油的进口者征收,税额为2.8日元/L。

柴油交易税,对特约从业者或贩卖柴油的从业者征收,税额为32.1日元/L。

上面几项燃料税虽然不直接向消费者征收,但是最终会转嫁到零售价格中,由消费者承担,有与消费税二重征税的问题存在。

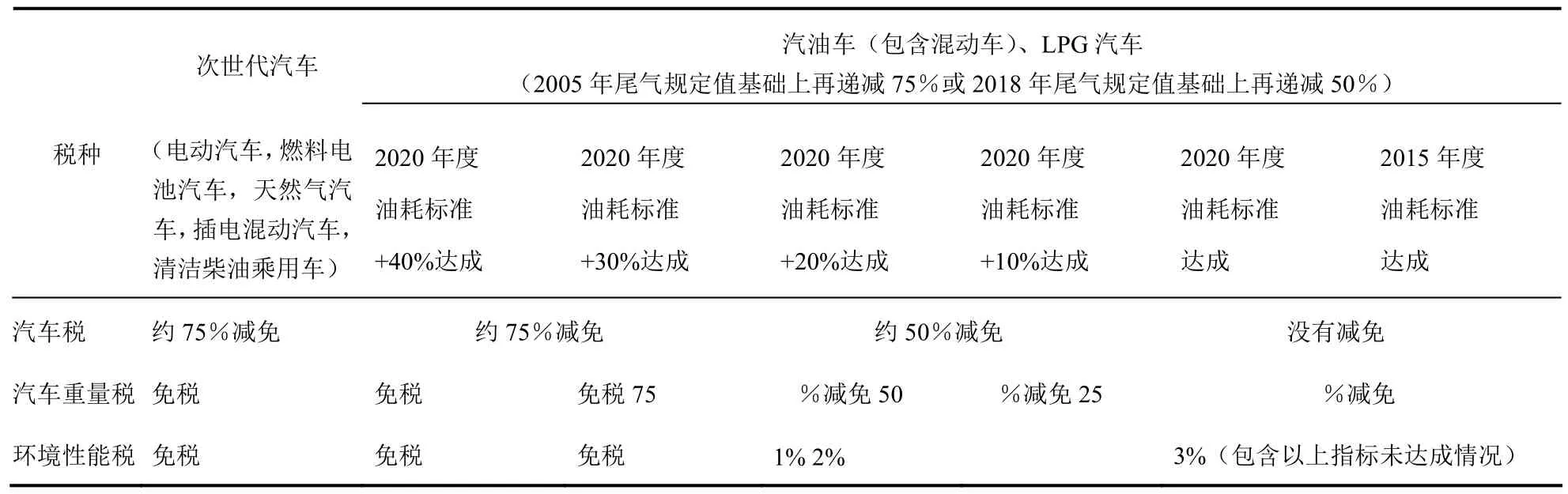

4 对于环保车型的减税政策

作为气候变暖的对策之一,为鼓励民众购买环保型车辆,新增设环境性能税替代原有的汽车取得税。购买满足一定环境指标的车辆的车主享有环保减税。环保车辆在很多税种中都有税收的优惠,比如汽车重量税、汽车税和新增设的汽车环境性能税。对于环境性能良好的车辆,汽车重量税、汽车环境性能税均可以全部免除,汽车税最多可以得到约75%的减免,此政策从2009年开始执行。由于汽车行业的环保技术更新很快,所以减税标准2~3年就会进行一次更新。从历年的标准中可以发现,对于清洁能源汽车,无论性能参数如何一律会给予最大幅度的减税措施,其中汽车税的减税措施预计到2021年度以后仅适用于电动车等,可见其政策对于清洁能源汽车的推广力度很大。目前的环保汽车减税幅度及汽车性能税税率见表4。

表4 环保汽车减税及汽车环境性能税概况[1]

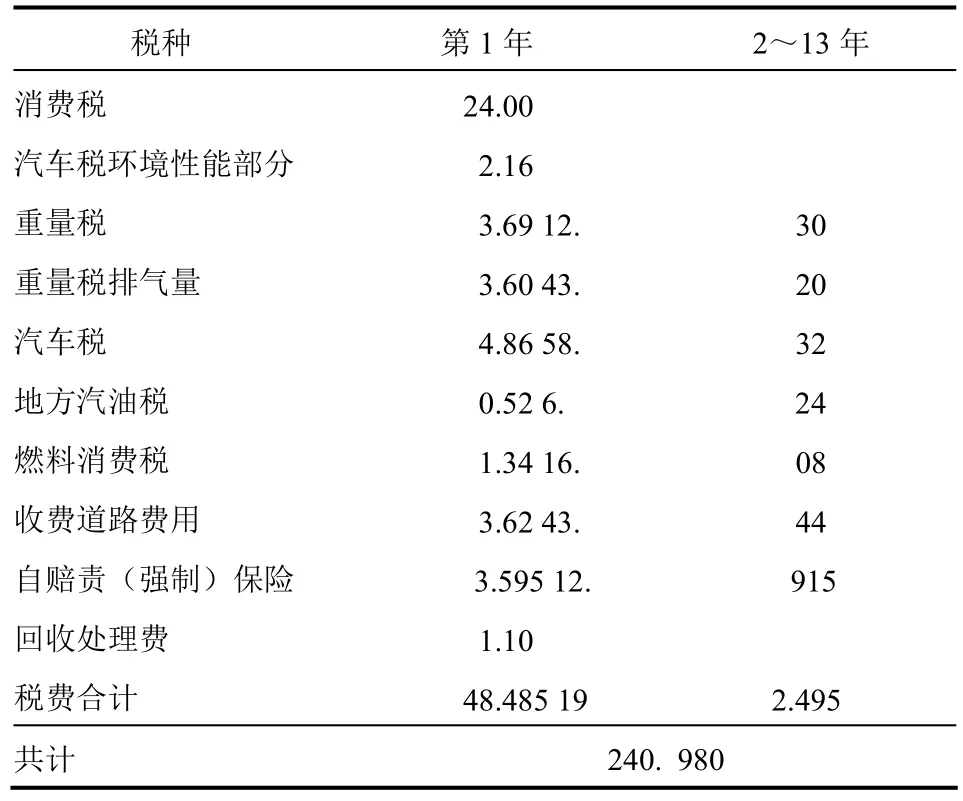

5 私家车的税负情况

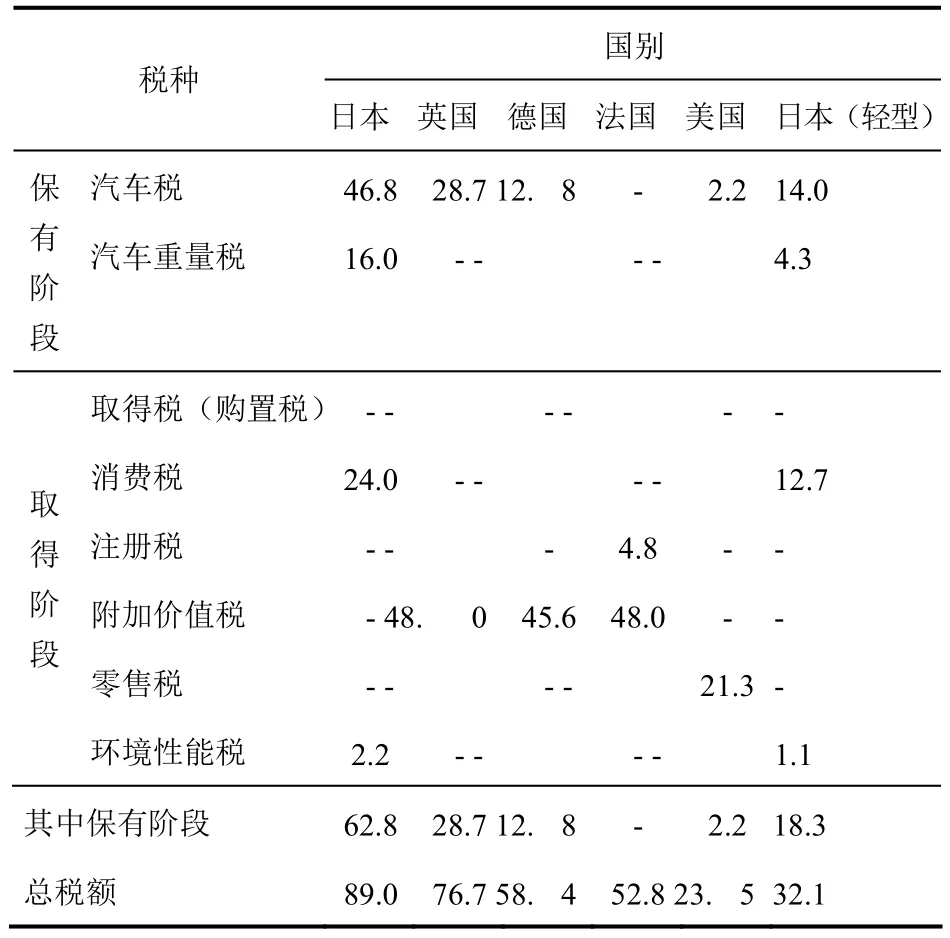

私家车的用户,如果按照车辆的价格240万日元,平均使用13年,课6种不同的税,按照日本汽车工业协会的测算,总的税收额约为241万日元,再加上使用时的收费道路、各种保险、维修保养和年检等费用,保有阶段的税费占有很大的比重,具体见表5。此外通过与其他发达国家的横向对比,日本的汽车税费整体相对较高,见表6。对比以下各国的保有费用,日本在保有阶段税费远远超过其他发达国家。此外,日本轻型汽车的税负比普通汽车低很多,这也是轻型汽车在日本大量普及的原因之一。

表5 私家车(乘用车)的税负[1] 万日元

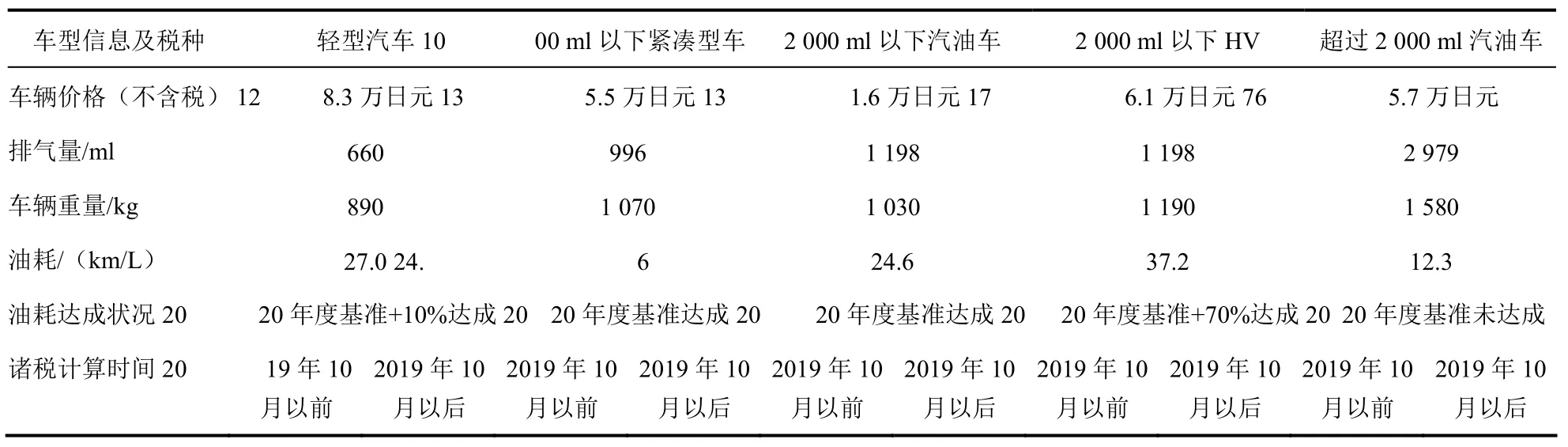

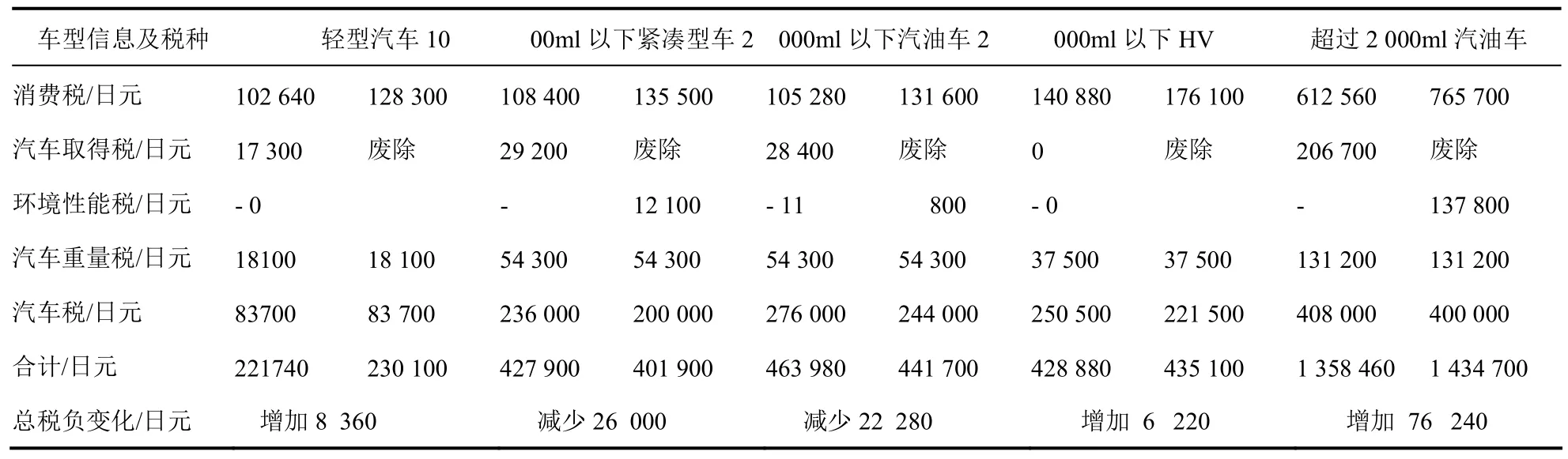

为了更加直观对比税改前后的消费者税负变化,参考了日本经济产业省列举的5个私家车类型的税费变化测算,见表7。计算的方法是按照新车8年更换的频率,将税改前后的税负进行了比较,通过对比可以发现,除大排量车以外,汽车整个使用周期的税金增减并不明显。但是,表中所列举的车辆类型并不全面,比如2 000 ml以下的汽油车测算,很多同类车型售价都要高于表中的数字,显然并不全面反映该类车型。对于消费税增税2%,汽车税每年不超过4 500日元的减免措施显得微不足道。所以对于消费者来说,汽车整体税负还是呈上升趋势,特别是消费税需在购车时缴纳,初期费用的增加十分明显。

表6 各国私家车的税负比较[1] 万日元

表7 汽车相关诸税减税与消费税增税实例对比[3]

续表7

6 结 论

2019年日本迎来了消费税的又一轮提升,为了尽可能减少加税的负面影响,降低汽车诸税的政策也是必然选择。日本的汽车税收政策存在以下几个特征。

(1)汽车相关税费的种类多,税额高。现在日本早已结束了大规模道路建设的时代,但是汽车诸税税额并没有下降,而是用途从道路专用变为了一般财政。

(2)与欧美国家相比,日本汽车购买阶段税收比例相对较低,保有阶段税收比例较高,这样保证了每年汽车税相关的财政收入比较稳定。

(3)对环保车型的鼓励力度很大。虽然环保车型价格较高,不过在购车价格上能够得到政府的补助,并且绝大部分的税费都会减免,很大程度上刺激了这类汽车的需求。目前针对清洁能源汽车的大量导入,有人建议导入行驶税。理由是清洁能源汽车与普通车同样使用公共道路,但因不使用传统燃料而无需负担燃料中的税金,这对普通车车主并不公平。不过行驶税目前还在讨论阶段并没有具体实施计划。

日本汽车市场属于较为成熟的市场,汽车保有量基本处于饱和状态,其税收政策的变化幅度相对平缓。日本汽车税收政策特别是对于新能源汽车的税收优惠政策为日本清洁能源汽车的普及起到了良好的推动作用,目前日本汽车市场上新能源汽车的比例越来越高。希望能通过对日本税收的介绍为我国未来相关政策的制修订及实施提供一点借鉴。