企业管理层上下级逆向年龄关系的公司治理效应研究

2020-04-20艾永芳

[摘 要]以2001—2017年我国A股上市公司为研究样本,以企业过度投资为视角,文章考察了企业高管内部上下级逆向年龄关系的公司治理效应。研究发现,上下级逆向年龄关系可以抑制企业过度投资问题,即该种上下级关系具有正面的公司治理效应。进一步研究还发现:相对于国有企业,上下级逆向年龄关系对企业过度投资的抑制作用在民营企业中更加显著;该作用在股权分散的企业中表现得更加显著。总之,上下级逆向年龄关系确实具有正面的公司治理效应,但这种正面治理效用的发挥具有情景效应。

[关键词]上下级逆向年龄关系;公司治理;过度投资

[中图分类号]F272[文献标识码]A[文章编号]1673-0461(2020)02-0013-09

一、引 言

企业过度投资对企业自身和整个实体经济的发展都具有不利影响,因此该问题一直为我国社会各界所关注。对于该问题的成因,学术界给出了一致解释,即在信息不对称的情况下,由管理者代理行为或过度自信行为所致[1-2]。因此,通过提升企业公司治理水平,提高企业信息透明度,减少管理者代理行为和过度自信行为便可以从根本上杜绝过度投资问题。按照上述思想,现有研究分别从制度和非制度因素两个方面对如何降低企业过度投资进行了讨论。一方面,一些研究认为,完美的公司治理制度设计是解决企业过度投资的根本所在,因此这些研究试图从正式制度角度出发,探讨缓解企业过度投资制度构建。比如,刘慧龙等(2012)发现,独立董事制度的引入在一定程度上可以抑制我国企业过度投资问题[3]。另一方面,一些学者认为,在既有制度框架下,非制度因素的作用同样不可忽视。而在非制度因素中,企业管理层的背景特征则成为近年来学者关注的重点。一些研究发现,管理者的性别、年龄、学历、任期、个人经历、宗教信仰以及政治联系等都会影响企业的过度投资行为[4-8]。

然而,还没有研究专门讨论企业高管团队内部中,年轻上司-年长下属这种上下级关系对企业过度投资的影响。已有研究发现,企业上下级之间的年龄关系会对上下级之间的人际关系和行为产生影响,而且当上司年长于下属时,这种影响表现为正面,相反,当上司比下属年轻时这种影响表现为负面[8-9]。Tsui等(2002)发现,管理者通常会给比自己年轻的下属较高的评价,但给比自己年长的下属的评分却比较低[8]。张龙和刘洪(2009)发现,當董事长比CEO年长时,二者更容易形成默契[9]。Kunze和Menges(2017)则发现,当上司比下属年轻时,年长下属的负面情绪会不断蔓延,最终破坏整个团队的凝聚力,从而对团队绩效产生不利影响[10]。由此可见,年轻上司-年长下属这种上下级关系应该不利于上下级的沟通与信任感的形成,从而可能不利于企业创新或适应性变革这类对知识融合要求极高的企业行为。基于此,现有研究对这种上下级关系持否定态度。然而,如果换个角度考虑,年轻上司-年长下属这种上下级关系不利于上下级之间形成默契,那么是否也不利于上下级之间形成合谋关系,从而使上下级互相监督,并发挥正面的公司治理作用?沿着这一思路,本文推测,年轻上司-年长下属这种上下级关系可以在一定程度上避免高管内部合谋,从而提升企业信息透明度,并抑制管理者代理,最终缓解企业过度投资行为。

由于年轻上司-年长下属这一模式与我国传统的长幼尊卑、论资排辈等传统文化思想相悖,因此本文将企业高管团队中,CEO的年龄小于其他高管年龄这一现象称为管理层上下级逆向年龄关系,以下简称上下级逆向年龄关系。

通过对2001—2017年我国上市公司的数据进行计量分析发现,上下级逆向年龄关系可以抑制企业过度投资。进一步研究发现,上下级逆向年龄关系的治理效应在民营企业和股权分散的企业中更加显著,而在国有企业和股权集中的企业中相对较弱。总之,上下级逆向年龄关系确实具有正面的公司治理效应,但这种正面作用的发挥具有情景效应。

本文研究的贡献在于:第一,本文的研究结论为我国企业过度投资的成因及应对策略提供了新的理论依据。第二,本文发现了上下级逆向年龄关系在公司治理方面的正面作用,这不仅丰富了管理层年龄差异的相关文献,也对公司治理研究提供了新的思路。

二、理论分析及假设提出

对于企业过度投资的成因,现有研究认为,管理权与所有权的分离使管理者与股东的利益在某些情况下不一致,在进行投资决策时,管理者往往会投资一些对自己有利但净现值为负的项目,从而导致了过度投资。例如,管理者为追求私人利益,经常将资金投入到净现值为负的项目中去,导致过度投资[1];在大企业中,管理者为了构建商业帝国,会利用自己所掌握的大量资源进行过度投资[2]。可见,从公司治理角度讲,避免企业管理者的代理行为,是缓解企业过度投资的关键所在。

与此同时,本文认为上下级逆向年龄关系可以避免上下级之间合谋。

首先,按照传统的社会规范和人们的认知习惯,年长上司-年轻下属这种上下级关系更容易被人们接受。在上述思想的影响下,一旦组织中出现年轻上司-年长下属这种情况,上下级之间的关系和各自行为便可能受到负面影响。一方面,对于年轻CEO来讲,即便其各方面能力均足以担任CEO一职,但在传统社会规范思想的影响下,其可能缺乏自信和安全感。根据进化心理学的观点,自信心强的人,更容易接受不同意见,而缺乏自信的人则更容易表现出自卫行为和认知闭合,不利于沟通[11]。如此,即便是来自年长高管的正当建议,年轻CEO往往会将其视为对自己权威的挑战,从而阻碍了彼此之间的交流。另一方面,对于其他年长高管来讲,被比自己年轻的CEO管理,难免心生不满情绪,因此很难从心理和行动上给予CEO实际的支持与配合,再加上CEO的芥蒂之心,便使上下级难以形成默契。

其次,职业时间表理论认为,人们往往通过与自己年龄相近的同事或同行相比较来评价自己职业生涯的发展水平[12]。而在东方社会,年龄与职业发展水平的联系更加紧密[13]。因此当年轻员工担任CEO时,会加剧与其年龄相当或比其年长的员工对自己职业生涯发展水平的担忧,从而产生负面情绪。这种负面情绪便会阻碍年轻CEO与年长高管之间形成融洽关系。

由此可见,上下级逆向年龄关系不利于上下级之间的沟通与信任感的形成。而这在一定程度上可以避免上下级之间形成合谋关系。本文认为,这可能会促進上下级相互监督,从而减少代理行为的发生,最终可以缓解企业过度投资问题。而这一监督过程主要表现在如下两个环节:

首先,在项目的决策环节,出于自利动机,CEO往往会投资一些净现值为负的项目,从而导致过度投资[1]。然而,虽然CEO是企业投资决策的关键人物,但一个项目能否被执行并非由其一人决定,其他高管的支持与配合也非常关键[14]。比如,投资决策本质上也是一种财务决策,CFO在投资决策过程中也会起到重要作用[15],因此如果没有CFO的配合,CEO提出的投资项目难以被推行。可见,高管团队上下级能否达成一致意见是过度投资项目能否被执行的关键因素之一。由于上下级逆向年龄关系不利于上下级之间的沟通与交流,从而避免了合谋关系的形成。因此,当CEO比其他高管年轻时,如果CEO出于利己动机,提出非效率的投资议案,那么其他高管会秉公办事,不与其合谋,从而可以在一定程度上避免过度投资。反之,当CEO比其他高管年长时,CEO的行为可能更容易被其他高管认可,上下级交流也相对容易。在这种情况下,对于CEO提出的明显不合理的投资议案,即便其他高管不认同,也会由于上下级之间“融洽关系”的存在而与之合谋,从而导致过度投资。

其次,项目存续期的信息披露环节。一些项目虽然在决策之初的净现值为正,但随着市场环境等因素的变化,净现值可能由正转负。在这种情况下,出于自身职位和薪酬的考虑,CEO往往倾向于隐瞒项目的真实信息,而这种行为则会导致净现值为负的项目得以继续,使股东蒙受更大的损失。好在CEO并非企业信息披露的直接负责人,所以其隐瞒信息的动机只有在其他高管的配合下才能实现。也就是说只有CEO和其他高管达成一致意见时,项目净现值为负的事实才会被隐瞒。当相对年轻的CEO面对其他年长高管时,彼此之间的不认同使二者难以形成合谋关系,从而在隐瞒信息上也就难以达成一致意见。如此,关于项目最真实的信息会及时被披露,项目便可以及时终止,从而减少了过度投资。反之,如果CEO年长于其他高管,即便其他高管与其意见不一致,也往往会迫于压力与之合谋隐瞒关于项目的坏消息。这便不能及时终止项目,加剧了过度投资。

综合以上两点,本文提出如下假设:

研究假设:上下级逆向年龄关系可以抑制企业过度投资。

三、研究设计

(一) 样本选择及数据来源

本文以2001—2017年中国A股上市公司为研究对象,并按如下程序筛选样本:①剔除了金融类上市公司;②剔除实证数据存在缺失值的样本;③剔除被标记为ST和ST*的公司,最终获得12 736个公司-年度观测值。本文所有数据均来源于CSMAR数据库。此外,对所有连续变量进行了双侧Winsorize缩尾处理,以避免离群值对实证结果的影响。

Dage的回归系数均显著为负,说明CEO相对其他高管越年轻,其他高管对其不认可程度越深,从而彼此之间也更不容易形成合谋关系,起到了正面的治理作用,缓解了企业过度投资。总之,本文实证结果是比较稳健的。

3.内生性讨论

对于上述实证结果的另一个担心是由反向因果关系和遗漏不可观测解释变量导致的内生性问题。对于由反向因果关系导致的内生性问题,在主回归模型中,均采用核心解释变量并滞后一期,这在一定程度上可以缓解反向因果关系的干扰。为了进一步解决反向因果关系问题,本文将采用核心解释变量滞后两期值再次进行回归,回归结果见表4第2—3列。结果显示,滞后两期的Sd的回归系数均在1%的水平上显著为负,这进一步说明,上下级逆向年龄关系与企业过度投资之间呈现的负相关确实因前者对后者的抑制作用所致。

尽管增加解释变量的滞后阶数可以在一定程度上解决反向因果关系导致的内生性问题,但却不能很好地解决有遗漏变量导致的内生性问题。为此,本文又构建企业层面的固定效应模型来尽量避免该类内生性问题,检验结果见表4第4—5列。结果显示,Sd的回归系数均在10%的水平上显著为负,这说明,即便是考虑到企业层面不可观测的因素的影响,上下级逆向年龄关系仍可以显著地抑制企业过度投资问题。

五、进一步分析

(一)产权性质的调节作用

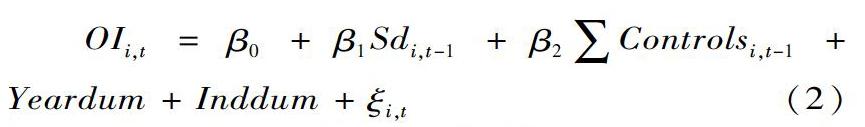

在不同产权性质下,CEO受到的激励方式不同,从而采取代理行为的动机也存在差异。在民营企业中,CEO对薪酬的关注度较高,而且薪酬和待遇与企业规模和绩效有较高的关联度,因此进行过度投资的动机更强。相反,在国有企业中,政治晋升作为一种隐性激励在很大程度上补充了薪酬激励的不足,从而在一定程度上缓解了CEO在职消费和“帝国构建”的动机[18]。另外,在国有企业中,等级观念更强,由于CEO在高管团队中职位最高,其他高管可能会迫于CEO的权力表现出更多配合倾向[17]。因此,不同产权性质的企业中,上下级逆向年龄关系对企业过度投资的抑制作用可能也不同。基于上述考虑,本文按照企业产权性质,将全样本分为国有企业组和民营企业组,然后分别估计模型(2)。

表5第2—5列给出了回归结果。结果显示,当以民营企业为研究样本时,Sd的回归系数均在1%的水平上显著为负;当以国有企业为研究样本时,该系数虽然为负,但系数的估计值和显著性水平均明显低于民营企业。这说明,上下级逆向年龄关系对企业过度投资的抑制作用在民营企业中更容易发挥。可能的原因是:一方面,政治晋升作为一种隐性激励,抑制了国有企业CEO主观上的代理动机,使国有企业过度投资程度低于民营企业(主回归中Soe的回归系数显著为负可以在一定程度证明这一观点),即政治晋升作为一种治理手段对上下级逆向年龄关系的治理效果形成了替代;另一方面,可能是因为国有企业中等级观念更加强烈,CEO职位的合法性迫使其他高管屈从于CEO的权力,从而使上下级逆向年龄关系的治理作用难以发挥。

(二)大股东持股的调节作用

关于大股东对企业公司治理的影响,我国学者近期的研究发现,当大股东持股比例较高时,大股东在剩余索取權的驱动下,会加大对管理层的监督力度,从而会发挥了“监督效应”,起到了正面的公司治理作用[19]。那么大股东持股比例对上下级逆向年龄关系治理效用的发挥会有影响吗?本文认为随着大股东持股比例的增加,其会削弱上下级逆向年龄关系的正面治理效应的发挥。上下级逆向年龄关系可以抑制企业过度投资的本质原因是高管团队内部成员互相监督的结果,而这种监督是以高管团队内部相互不合作和不信任为代价的,其在发挥正面治理作用的同时,也限制了企业的发展。当大股东持股比例较高时,无论是过度投资造成的资源浪费,还是因高管团队“内耗”造成的损失,最大受害者都是大股东。因此出于对自身利益的保护,一方面,大股东会加强对管理层的监督,以避免经理人的代理行为[20],从而替代了高管团队内部互相监督,也就削弱了上下级逆向年龄关系的公司治理效应。另一方面,对于年轻CEO与年长高管之间的矛盾,大股东应该更有能力去化解,这也在一定程度上削弱了高管团队的内部监督。相反,当股权比较分散的时候,监督管理层作为一种公共品,具有很强的外部性,这便导致股东之间“搭便车”行为。在这种情况下,高管之间内部监督作用得以发挥,虽然这不利于企业长远发展,但却通过缓解管理者的代理行为和过度自信行为抑制了过度投资。

综上所述,本文认为,大股东持股比例会对上下级逆向年龄关系对企业过度投资的抑制作用产生影响。当大股东持股比例较低时,上下级逆向年龄关系可以抑制企业过度投资;当大股东持股比例较高时,该作用不显著。

为了证明上述观点,本文首先按全样本大股东持股比例均值将样本分为两组,大于均值为股权集中组,反之为股权分散组;然后分别以上述两组数据为样本,来估计模型(2)。

表5第6—9列的回归结果显示,在股权集中组中,Sd的回归系数的显著性水平较低,但在股权分散组中,该系数均在1%的水平上显著为负。这说明,上下级逆向年龄关系对企业过度投资的抑制作用在股权分散的企业中较显著,在股权集中的企业中不够明显。原因是,当企业股权比较分散时,股东们在“搭便车”思想的驱动下,缺乏对CEO代理行为的监督,此时高管内部的监督作用显得非常明显,于是上下级逆向年龄关系的治理作用得以发挥;反之,当股权比较集中时,在剩余索取权的激励下,大股东主观上会加强对CEO的监督,从而对高管内部监督形成了替代,最终削弱了上下级逆向年龄关系的正面治理作用。

六、结 论

以2001—2017年我国A股上市公司为样本,本文考察了企业高管内部上下级逆向年龄关系对企业过度投资的影响。研究发现,上下级逆向年龄关系可以抑制企业过度投资,经过稳健性检验和内生性检验后,该结论依然成立。进一步分析中,本文还发现,上下级逆向年龄关系对企业过度投资的抑制作用在民营企业中相对显著,在国有企业中显著性较弱;同时,当企业股权比较分散时该作用很明显,但当股权比较集中时不够显著。总之,上下级逆向年龄关系可以通过抑制企业过度投资来发挥正面的公司治理作用,但这种正面作用的发挥具有情景效应。

本文研究拓展了企业过度投资成因的相关文献,同时也丰富了高阶梯队理论和公司治理理论。此外,本文的现实意义在于,为企业人事任命以及如何避免过度投资提供了新的理论依据。

[参考文献]

[1] JENSEN M C, MECKLING W H.Theory of the firm: managerial behavior, agency cost and ownership structure[J]. Journal of financial economics, 1976, 3(4):305-360.

[2] MALMENDIER U, GEOFFREY T. CEO overconfidence and corporate investment[J]. Journal of finance, 2005, 60(6):2661-2700.

[3] 刘慧龙,吴联生,王亚平.国有企业改制、董事会独立性与投资效率[J].金融研究,2012(9):127-140.

[4] 杜兴强,蹇薇,曾泉,等.宗教影响、控股股东与过度投资:基于中国佛教的经验证据[J].会计研究,2016(8):50-57.

[5] 孙亮,周琳.女性董事、过度投资与绩效波动——基于谨慎性视角的研究[J].管理评论,2016,28(7):165-178.

[6] 卢馨,张乐乐,李慧敏,等.高管团队背景特征与投资效率——基于高管激励的调节效应研究[J].审计与经济研究,2017,32(2):66-77.

[7] 曹春方,林雁.异地独董、履职职能与公司过度投资[J].南开管理评论,2017,20(1):16-29.

[8] TSUI A S,PORTER L W,EGAN T D. When both similarities and dissimilarities matter: extending the concept of relational demography[J]. Human relations,2002,55(8):899-929.

[9] 张龙,刘洪.高管团队中垂直对人口特征差异对高管离职的影响[J].管理世界,2009(4):108-118.

[10] KUNZE F,MENGES J I. Younger supervisors, older subordinates: an organizational-level study of age differences, emotions, and performance[J]. Journal of organizational behavior, 2017, 38:461-486.

[11] STULZ R. Managerial discretion and optimal financing policies[J]. Journal of financial economics, 1990, 26 (1): 3-27.

[12] NICHOLSON N. How hardwired is human behavior?[J].Harvard business review, 1998, 76(4):134-147.

[13] LAWRENCE B S. New wrinkles in the theory of age: demography, norms, and performance ratings[J]. The academy of management journal, 1988, 31(2):309-337.

[14] CHOI J N. Group composition and employee creative behavior in a Korean electronics company: distinct effects of relational demography and group diversity[J]. Journal of occupational & organizational psychology, 2011, 80(2):213-234.

[15] 艾永芳,佟孟華.CEO与CFO任期交错可以抑制企业过度投资吗?[J].中南财经政法大学学报,2019(1):66-74.

[16] RICHARDSON S. Over-investment of free cash flow[J]. Review of accounting studies, 2006, 11 (2-3): 159-189.

[17] HUBBARD R G. Capital-market imperfections and investment[J]. Journal of economic literature, 1998, 36 (1): 193-225.

[18] 王曾,符国群,黄丹阳. 国有企业CEO“政治晋升”与“在职消费”关系研究[J]. 管理世界, 2014(5):157-171.

[19] 佟孟华,艾永芳,孙光林.公司战略、大股东持股以及股价崩盘风险[J].当代经济管理,2017,39(10):73-80.

[20] GROSSMAN S J, HART O D. Take-over bids, the free rider problem, and the theory of the corporation[J]. Bell journal of economics, 1980, 11(1):42-64.

Abstract: Taking China's a-share listed companies from 2001 to 2017 as research samples and from the perspective of enterprise over-investment, this paper investigates the corporate governance effect of the age-inverse relationship between the upper and lower ranks of corporate executives.It is found that the age-inverse relationship between the superior and the subordinate has positive corporate governance effect in constraining over-investment. Further study also finds that the above governance function is more obvious in private enterprises, and the performance is relatively obvious in enterprises with decent ralized equity.In short, the age-inverse relationship between superiors and subordinates does have a positive corporate governance effect, but the exertion of this positive governance effect has a context effect.

Key words: age-inverse relationship; corporate governance; over-investment

(责任编辑:李 萌)