基于风能资源数据优化融资租赁方案的研究

2020-04-19刘贵杰

刘贵杰

从国内风电开发商历年新增装机规模来看,民营开发商的装机规模逐年增加。民营企业以其灵活的经营方式,可以快速获取项目资源,取得项目核准及各类支持性文件。但风电属于资金密集型产业,从项目核准到建成需要大量资金,而绝大部分民营企业成立时间短、规模小、资本金不足,难以提供与资金需求相匹配的可抵押财产、可质押股票或强有力的担保,而且建设期风电项目“四证”(用地规划许可证、国有土地使用权证、工程规划许可证、建筑工程施工许可证)不齐备,使得通过银行贷款解决资金问题变得非常困难。

融资租赁是指出租人根据承租人对租赁物件的特定要求和对供货人的选择,出资向供货人购买租赁物件,并租给承租人使用,承租人则分期向出租人支付租金,由此实现融资和融物的结合,满足客户的融资需求。在风电融资租赁业务中,出租人根据承租人的要求出资购买风电机组、塔筒等相关设备,并租给承租人用于风电场建设,承租人以风电场建成运营后的发电收入分期向出租人支付租金。这种不强调承租人自身及相关担保能力,以电站建成运营后的发电收入作为第一还款来源的融资方式,有效满足了国内民营风电开发商的资金需求。

评估在建期电站项目的融资租赁额度时,可以根据具体项目的等效满负荷发电小时数(可以参考设计院出具的项目可研报告)确定融资比例,最高可为项目提供总投资80%的资金支持,同时匹配项目建设期内的工程进度进行分笔投放,以达到控制风险的目的。项目建成并网发电后,承租人通过电站的实际发电收入按月或季度向租赁公司还款。

在项目租金的还款安排上,目前主要有三种方式:等额本金、等额本息以及匹配发电收入的自由现金流即弹性租金。以上三种租金偿还方式中,前两者为银行或金租惯常采用,即以公式模型计算还款现金流,没有充分考虑电站的实际发电收入情况,后期容易出现融资期限与应付租金难以匹配电费收入的情况;后者则基于电站等效满负荷发电小时数,根据电站的年发电收入按季度平均分配设计还款现金流。这种方式更为科学,目前多为专业化从事新能源电站融资租赁的公司所采用。

随着平价风电时代的到来,电站自身的实际发电收入应进一步得到市场参与各方的重视。尽可能准确地通过风能资源数据反映实际发电收入,根据实际发电收入设计合理的还款计划,对于提高风电项目开发商的融资体验以及保障融资租赁公司的资金安全均起到重要的作用。本文以两个典型的风电项目为例,对三种还款方式的资金要求与还款来源的差距进行了对比,并提出基于风能资源数据的优化还款方案。

三种还款方式对比分析

我国季风区与非季风区的界线为:大兴安岭―阴山―贺兰山―巴颜喀拉山―冈底斯山。受夏季风影响明显的地区称为季风区,其他地区称为非季风区。季风区主要为温带季风气候、亚热带季风气候,小部分为热带季风气候;非季风区主要为大陆性气候,小部分为高山高原气候(青藏高原)。季风区以平原、盆地、丘陵为主,非季风区以高原、山地、盆地为主。

从风电装机分布区域看,我国近年来新增风电装机热点区域—— 东北、华北、中东南部地区均属于季风区气候,即具有四季气温变化大、降水分布不均、风向更替明显的基本特征。由于风能资源在一年四季之中的显著变化,风电场所产生的发电收入即现金流随之出现较大幅度波动,有可能影响承租人的还款安排,导致租金逾期。按照季风区的地形特征以及项目建成时间,以下分别选取位于山东省的某新建平原风电场及位于河北省北部山区的存量并网风电场项目进行分析研究。

一、平价新并网项目

以国内目前风能资源及消纳条件较好的山东省为例,按照目前一个标准风电场的建设条件,项目假设条件如表1所示。

根据项目场区内测风塔的代表年数据,轮毂高度处年平均风速为6.07m/s,年平均风功率密度为257.08W/m2。總体来看,该项目的风速、风功率密度年变化趋势呈现冬春季较大、夏秋季较小的基本特征。

结合该项目的上网电价与项目风功率密度,可以推算出其首年每季度还款来源(表2)。

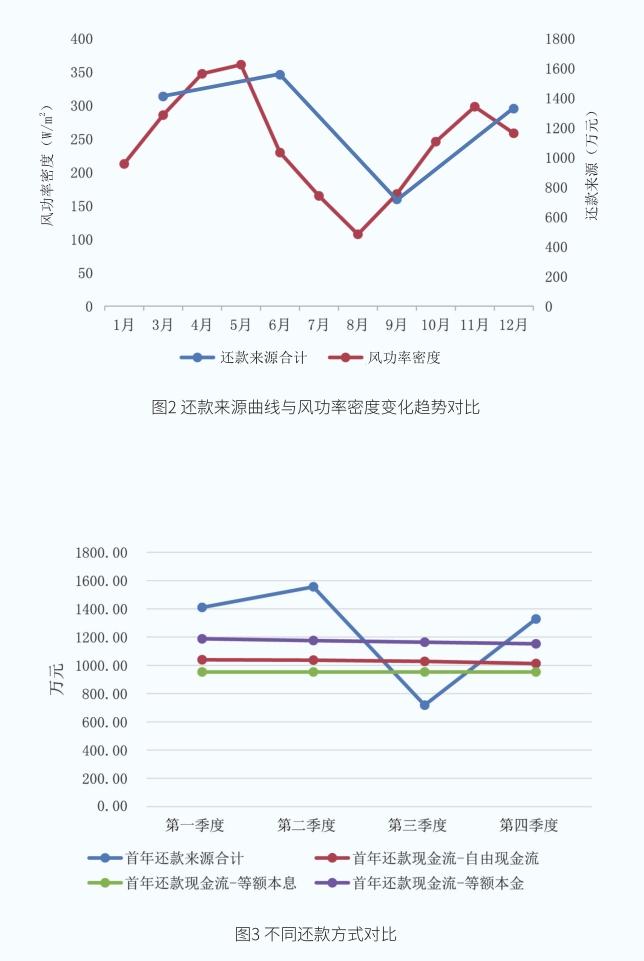

如图2所示,项目首年每季度还款来源曲线与风功率密度变化趋势基本一致,符合我国北方地区冬春季风大、夏秋季风小的基本气候特征。项目每年第一至第四季度的发电收入分别占到全年发电总收入的28%、31%、15%和26%。其中,收入最高的第二季度与收入最低的第三季度还款能力相差16%,差额达到837.89万元。

当项目采用等额本金、等额本息以及匹配发电收入的自由现金流三种还款方式时,会在第三季度产生不同幅度的资金缺口(图3)。其中,等额本金方式的资金缺口最大,等额本息方式的资金缺口最小,自由现金流方式较为中性。

上述案例选取了位于我国风能资源较好、脱硫煤标杆电价较高的山东省,且假设条件为无国家补贴的平价风电项目。因此,无论是等额本金、等额本息或是匹配发电收入的自由现金流方式,前两个季度的资金沉淀均能够填补第三季度的资金缺口。详细情况见表3。

二、有补贴已并网项目

对于有补贴且已并网的项目,特别是对位于弃风限电严重区域的风电项目,其实际发电收入的波动则更为直观。以下,以河北省张北地区某50MW风电项目为例进行分析,项目的假设条件见表4。

考虑到该项目已并网发电6年,因此,在实际测算时可以采用项目的电费结算单来确定还款来源,且不考虑“三免三减半”的税收减免优惠。该项目的电费结算单明细如表5所示。

如图4所示,将项目结算电费按季度进行整理后,可以看到本项目的还款来源曲线更加陡峭。项目第一至第四季度的发电收入分别占全年发电总收入的35%、22%、10%和33%。其中,收入最高的第一季度与收入最低的第三季度还款来源相差25%,差额达到936万元。

当项目采用等额本金、等额本息以及匹配发电收入的自由现金流三种还款方式时,会在第三季度产生不同幅度的资金缺口(图5)。

其中,采用等额本金与自由现金流的方式,在第二季度即出现资金缺口,假设承租人没有额外担保能力即租金缺口的补足能力,即使融资租赁合同中要求承租人在监管账户沉淀下一期租金,则项目仍会在投放后的第三个季度发生租金逾期的情况。采用等额本息的方式,在第三季度的资金缺口有所扩大,如果采用沉淀下一期租金的方式,则出租人可以避免发生租金逾期的情况;而若采用沉淀当期租金的方式,承租人在第二季度还款日之前某一时刻已经满足资金沉淀要求,有权支取剩余资金,承租人一旦支取电费账户的剩余资金并挪作他用,则到第三季度还款日时,电费账户内的新增还款来源依然可能无法覆盖当期租金,一旦发生此种情况,则出租人不得不要求担保人进行差额补足或动用项目保证金还款。

基于风能资源数据的融资方案优化设计

国内风电产业历经几十年发展,尤其是2003年后高速发展至今,已成长为电力供应的重要一环。截至2019年年底,国内风电总装机规模已超210GW,风力发电量占全部发电量比重超5%。风电行业正在沿着“政策扶持→产能扩张→弃风限电→补贴退坡→平价上网”路径快速前进。到2021年新增陆上风电将实现平价,国家不再补贴;到2022年,新增海上风电将实现平价,国家不再补贴(鼓励地方政府自行补贴)。

但平价不会是风电的价格终点,平价过后将是低价。2020年2月,辽宁省发展改革委发布《关于拟组织编制2020年低价风电项目竞爭建设方案征求意见的函》,将风电项目的经济性进一步压缩,明确释放出风电电价在未来将继续走低的信号。因此,专注于国内新能源产业的融资租赁公司(出租人)有必要对未来参与建设的风电项目的融资额度、还款来源与还款计划做进一步细化,避免出现租金逾期的情况。

根据上述分析可见,风电项目的还款来源曲线与风功率密度变化趋势一致且密切相关。因此,融资租赁公司可以要求承租人提供原始测风数据自行分析,或直接参考可研报告、整机厂家提供的风能资源复核报告等相关资料,按照风功率密度变化趋势设计租金还款安排。这样可以使得租赁期内的每一期租金都能够通过项目自身还款来源覆盖,不需要依靠担保人的差额补足。同时可以进一步降低出租人对项目电费资金的沉淀要求,提高资金的使用效率。

一、每年租金分配方案

以上述山东项目(如图6)为例,出租人在项目年租金总额整体不变的情况下,可将还款安排按照风功率密度的变化趋势进行调整优化。优化后的项目还款安排对承租人而言,综合成本(IRR)仅增加0.01‰;对出租人而言,综合收益(XIRR)提高了0.014‰;项目综合偿债倍数不变。

以上述张北地区项目(如图7)为例,出租人在项目年租金总额整体不变的情况下,将还款安排按照风功率密度的变化趋势进行调整优化。优化后的项目还款安排对承租人而言,综合成本(IRR)仅增加0.004‰;对出租人而言,综合收益(XIRR)提高了0.009‰;项目综合偿债倍数不变。

从以上两个案例来看,出租人如果采用匹配项目风能资源设计的还款方式,则对承租人的综合成本及出租人的自身综合收益影响极小,对项目的综合偿债倍数也无影响。由于项目每期租金更加匹配项目实际发电的电费收入,使得项目当期租金可以被电站当季发电收入全面覆盖。基于以上原因,出租人对承租人的电费账户资金沉淀要求可以适当放宽为沉淀当期租金,甚至可以考虑免除多余沉淀资金(如图8、图9中的灰色部分);同时承租人每期均可提取除沉淀资金外的发电收入(如图8、图9中的绿色部分)自由支配。以上电费账户沉淀资金的管理方式,在不增加出租人风险的同时,可以有效提升承租人的资金使用效率,进而提升客户体验,增加承租人对出租人专业化水平的认可程度。

二、长期租金分配方案

根据风电项目的现金流特征,出租人针对风电项目的租赁期限一般在10年以上。出租人在设计项目还款安排时,除了需要关注项目所在地的风能资源年度变化趋势以外,还应该重点考虑当地长期年平均风速的变化趋势。对于长期年风速资料,出租人可以通过当地气象站以及设计院等渠道获取。从国家气候中心整理的数据来看,全国范围内陆地80m高度近10年平均风速距平百分率变化率1在±10%左右,近年来风电项目开发较为集中的华北、东北、中东南部地区变化率均在-10%~-5%。

根据国家气象信息中心整理的1961年至2014年的均一化2资料,对京津冀、长三角、珠三角三个气象站数据统计最为完善的地区进行分析后得出,短期来看,年平均风速呈现小幅波动,长期来看则逐渐减小。其中,京津冀地区平均每十年下降0.08m/s,长三角地区下降0.18m/s,珠三角地区下降0.48m/s。

具体到上述两个项目,山东项目的长期年平均风速变化幅度最大值出现在2011年,变化率为-6.87%,风功率密度变化率为-22%;张北项目则出现在2010年,年平均风速变化率为7.93%,风功率密度变化率为21.9%。

前文提到,在电价固定的情况下,项目发电收入与风功率密度呈正相关的关系。根据以上列举的风能资源数据,短期年平均风速变化幅度在7%左右,风功率密度变化幅度在22%左右;长期(10年)年平均风速下降幅度在10%左右。根据前文分析,还款来源曲线与风功率密度变化趋势基本一致,因而融资租赁公司在设计项目还款时(以季付为例),可以根据项目的短期风功率密度变化趋势设计每年各期租金的分配比例,根据当地长期风功率密度变化幅度设定租赁期限与综合偿债倍数,根据长期年平均风速下降幅度设计整个租赁期的租金分配方案。

结论与建议

通过对三种还款方式的对比分析,本文基于风能资源数据对融资方案进行了优化。优化方案对于融资租赁公司而言,不仅可以使得项目的收益水平略有提高,而且能够让项目的还款来源更加清晰,风险更加可控,用户体验更加完善;另一方面,对于承租人而言,虽然项目成本略有增加,但可以在更早享受到项目收益的同时,进一步提高资金使用效率。

(作者单位:华能天成融资租赁有限公司)