银行信贷、非效率投资与僵尸企业

2020-04-09周忠民李振英马本江张燕

周忠民 李振英 马本江 张燕

摘 要:利用2009-2017年中国沪深A股上市公司数据,探究企业非效率投资与僵尸企业的关系,以及银行信贷对非效率投资与僵尸企业之间关系的影响。结果表明:企业的非效率投资与僵尸企业正相关,特别是企业过度投资中耗费的资源、形成的产能具有不可逆性,将直接增加经营风险和财务风险,导致企业沦为僵尸企业;银行信贷对企业僵尸化具有负向调节效应,相对于过度投资来说,银行信贷对于抑制投资不足导致的企业僵尸化问题更加有效;从贷款期限来看,短期贷款能够给债务企业形成流动性压力和再融资压力,迫使企业经理人提高投资效率,从而对企业僵尸化问题的调节效应更显著。

关键词: 银行信贷;短期贷款;长期贷款;非效率投资;僵尸企业

中图分类号:F272.3文献标识码: A文章编号:1003-7217(2020)02-0015-09

一、引 言

僵尸企业是指那些生产效率低下、无盈利能力甚至资不抵债的企业。在理想的市场竞争状态下,这些企业本应退出市场,但由于可以获得政府补贴、银行续贷等非市场因素而得以继续生存。僵尸企业的存在降低了资源配置的效率,挤占了正常企业的经济资源和市场空间,扰乱了市场经济秩序,会诱发“劣币驱逐良币”的效应,破坏市场公平竞争机制;同时,僵尸企业经营状况不佳,自身缺乏造血能力,银行贷款的偿还没有保障,容易诱发系统性金融风险。党的十九大以来,党中央对国有企业的僵尸化问题高度重视,明确提出要以供给侧结构性改革为切入点,认真做好“去产能、去库存、去杠杆、降成本、补短板”工作,坚决出清僵尸企业,有效减少无效资金占用,防范化解企业债务风险。

基于我国僵尸企业处置的迫切现实需求,有关僵尸企业的研究成为学术界的热点问题。现有关于僵尸企业的文献主要集中在以下几个方面:一是僵尸企业的识别。学术界早期识别僵尸企业的方法比较粗糙,一般就是指那些资产负债率很高和经营效益很差的企业[1]。Hoshi后来提出,僵尸企业是指那些丧失自我发展能力,但由于政府补贴和银行续贷等非市场因素而得以存续的企业[2]。此后,Caballero等提出了经典的CHK标准,认为如果一个企业为自身债务所支付的利息低于按市场最低利率计算的利息水平时,表明企业和银行之间存在不正常的借贷关系,这个企业即是依靠银行信贷优惠才能生存的僵尸企业[3]。Fukudat等对CHK法进行了修正,增加了盈利标准和常青借贷标准,简称为FN-CHK法[4]。国内学者结合我国经济制度环境以及僵尸企业形成的深层次原因,以FN-CHK法为基础,并考虑政企关系、银企关系,对僵尸企业识别方法进行了适当修正[5-8]。二是僵尸企业的负面影响。现有研究发现,僵尸企业会形成对非僵尸企业投资的挤出效应[9],降低非僵尸企业的生产率水平、创新投入和产出,进而影响企业的加成率[10];僵尸企业对社会资源的挤占扭曲了资源配置,不利于全要素生产率的提升[11],对正常企业的就业增长存在明显的排挤效应[12]。三是僵尸企业的成因。现有研究认为,政企合谋、地方政府之间的恶性竞争、大规模经济刺激、金融市场扭曲、银行信贷歧视等都是僵尸企业形成的重要原因[13,14];同时也发现,通过提高最低工资标准促进企业精简人员,提高企业生产效率,能够抑制僵尸企业的形成[15]。

综观已有研究成果,有关银行信贷、投资效率对僵尸企业的影响和作用机理还有待进一步推进。现有研究成果存在一种普遍性的观点,认为银行信贷是导致僵尸企业存在的一个重要因素,主要理由是:当一个企业经营不善、面临倒闭时,银行为掩盖不良贷款或满足监管要求并不希望借款企业倒闭,会继续给企业提供贷款使其勉强维持下去,从而使这些企业僵而不死[1,2,3,13]。但是,在当前我国市场经济体制不断完善、商业银行贷款管理不断规范的背景下,银行给经营不善、面临倒闭的企业继续发放贷款面临很高的信贷风险,不符合银行风险管理的要求,也可能与实际情况不符。

银行信贷、对外投资是企业两项最基本的财务活动,两者紧密相关。在企业所有权、经营权相分离的情况下,企业所有者与经理人之间的不完全契约、信息不对称以及企业不同利益群体间的利益冲突,可能导致企业投资行为的扭曲,具体表现为投资过度和投资不足。企业投资行为的这种扭曲现象将会影响企业的经营绩效,使企业陷入财务困境,从而导致企业的僵尸化。但是银行信贷作为我国企业融资的一种重要方式,能通过对企业经理人的监管和约束企业经理人的投资行为,影响企业的投资效率与经营绩效。同时,短期贷款、长期贷款由于借款期限的不同,其对企业经理人的约束机制和约束效力也有所不同,导致对企业投资效率的影响具有显著区别。鉴于此,从银行信贷、投资效率的视角分析企业投资行为选择背后的动因,探究非效率投资对企业僵尸化的作用机理,将有助于我们正确理解银行信贷与僵尸企业之间的内在联系。

二、理论分析及研究假设

(一)非效率投资与僵尸企业

研究投资效率与僵尸企业之间的内在联系,首先必须深入分析僵尸企业产生的根本原因。目前,关于僵尸企业形成原因的研究主要从政府支持与银行信贷两个方面展开:政府迫于就业稳定、税收增长的压力给予企业政策支持,银行不愿意承担系统性的信贷风险而选择为企业追加贷款[2,16]。这主要是从僵尸企业形成的外部因素进行探讨,但企业僵尸化的根本问题是经营不善,导致其自身缺乏造血能力,因此,有必要从企业内部视角对其形成的原因进行讨论。从比较优势的视角看,不符合要素禀赋和技术能力比较优势的企业生产效率低、盈利能力差,更容易沦为僵尸企业[17]。企业过高的非生产性活动投入会对创新性的生產活动产生“挤出效应”,这是僵尸企业形成的内生性因素[18]。然而,现有文献对于企业的非效率投资与僵尸化之间的关系探究较少。非效率投资是企业的投资额偏离了理想投资状态,其中投资额高于理想投资状态为过度投资,投资额低于理想投资状态为投资不足。大量研究表明,企业非效率投资对经营绩效存在显著的负面影响,具体表现为:企业过度投资会形成不可逆的过剩产能,造成行业恶性竞争,商品滞销,最终导致企业经营状况恶化[19];企业投资不足会导致资源的非效率配置,使企业无法在最优生产规模下形成市场竞争优势,缺乏议价能力,最终因竞争对手排挤而陷入经营困境[20]。当非效率投资导致企业陷入经营困境时,政府部门基于就业、税收、官员政绩等方面因素的考虑,往往通过背书、财政支持、直接干预银行信贷决策等方式使企业获得资金,勉强维持下去而不致于破产倒闭,从而沦为僵尸企业。基于此,提出研究假设1。

假设1 企业存在投资不足或投资过度的非效率投资时,更容易沦为僵尸企业。

(二)银行信贷与僵尸企业

国内外学者在研究债务融资对非效率投资的影响时,一种代表性的观点是债务融资对企业的非效率投资具有治理作用。这主要体现在三个方面:一是由于企业经理人与股东之间的代理冲突,经理人出于自身利益的考虑,注重扩大企业规模,从而导致过度投资,但债务融资需要定期还本付息,对企业自由现金流有较高的要求,企业经理人的过度投资倾向会由于定期还本付息的压力而受到抑制,所以,债务融资能够缓解代理冲突、抑制过度投资行为[21];二是债权人为了避免信息不对称和道德风险导致的利益受损,在借款前会与企业签订债务契约,针对资金的用途设置限制性条款,对企业经理人形成监管与约束机制,从而对企业的非效率投资产生抑制作用[22,23];三是当企业破产清算时,债权人对企业的剩余价值具有优先求偿权,企业经理人将失去对企业的控制,这会使经理人的个人利益、职业声誉与社会地位都受到影响,所以,当企业通过债务融资对外投资时,经理人有动力谨慎选择投资项目,从而对企业的非效率投资具有抑制作用[24]。银行信贷是债务融资的一种重要方式,银行债权人引入企业后,企业的经营状况和信用状况受到银行监督,企业的投资行为得到规范,非效率投资将有效减少。与此同时,非效率投资的减少有利于企业的长远发展与价值积累,进而减小其沦为僵尸企业的可能性。基于此,提出研究假设2。

假设2 银行信贷通过削弱企业的非效率投资,降低其沦为僵尸企业的可能性。

(三)贷款期限与僵尸企业

银行贷款按照期限不同可以分为长期贷款和短期贷款。不同期限结构的银行信贷对企业僵尸化的影响是否存在明显区别?针对这一问题,可以从不同期限的贷款对企业非效率投资行为的影响进行探究。长期贷款期限长,银行面临的贷款风险高,因而企业获取难度较大,在我国现有的金融体制下,企业的长期贷款占银行贷款的比例较低。短期贷款期限短,企业经理人面临更加频繁的还本付息压力和频繁寻找贷款人重新签订贷款合同的压力,对企业自由现金流的要求较高。不同期限的债务给企业带来的委托代理问题严重程度不一样,债务期限越长,股东与债权人之间的代理冲突越严重,从而使不同期限的债务对企业非效率投资的影响不同。Barnea 等认为,债务在投资项目结束后到期,债权人会瓜分项目的大部分收益,而对于管理整个项目的股东和经理人而言,他们仅能获得项目的少部分收益,股东和经理人的付出与收益不成比例[25]。因此,在面对净现值小于零的投资项目时,股东和经理人会放弃投资,造成投资不足问题;但是缩短借款期限,债务在项目结束前到期,债权人无法瓜分投资项目收益所得,从而可有效缓解股东与债权人之间的代理冲突,减少企业投资不足。另一方面,缩短债务期限可以给企业经理人制造流动性压力和再融资压力,从而使得短期贷款相对于长期贷款能更有效地抑制过度投资[21,26]。国内学者通过对我国上市公司银行贷款的期限结构与非效率投资的关系进行研究,也得到了相类似的结论:上市公司的过度投资与短期负债负相关,与长期负债正相关[27];长期负债在抑制企业过度投资方面的作用较弱,短期债务能有效遏制企业的过度投资行为[28]。基于此,提出研究假设3。

假设3 短期贷款相对于长期贷款对缓解企业非效率投资、抑制企业僵尸化的效果更明显。

三、研究设计

(一)数据来源与说明

选取2009-2017年中国沪深A股上市公司作为研究对象,数据样本来源于Wind沪深A股上市企业数据库。为了保证样本的有效性,尽量剔除异常数据对实证研究的影响,对数据主要做如下处理:(1)剔除企业上市当年及以前年度的数据;(2)剔除金融企业的数据;(3)剔除异常数据值,并对数据进行Winsor处理。最终选取12188个观测数据,其中过度投资数据5385个,投资不足数据6803个,相关数据处理与计量分析采用stata14.0软件。

(二)僵尸企业测度方法

僵尸企业的识别方法,国内外学术界有一个不断发展和持续改进的过程。国际上,Caballerot等针对上世纪末日本经济发展现象提出了经典的CHK标准[3]。但是该方法将利息支出低于市场最低利率水平作为唯一标准,在某些情况下会造成误判和遗漏①。基于CHK法的缺陷,Fukuda等对其进行修正,形成了FN-CHK法②。国内学者结合我国经济制度环境以及僵尸企业产生的深层次原因,以FN-CHK法为基础进行适当修正,形成了具有我国特色的僵尸企业识别方法。我国的政企关系、银企关系与日本相比有很大的区别,我国的商业银行主要为国有并受政府部门的严格监管,地方政府官员基于政治声誉、职务晋升、地方经济发展等因素,有动机对一些濒临破产的企业、特别是大型国有企业通过直接补助、政策优惠、干预银行信贷等方式提供支持。因此,在识别我国的僵尸企业时,必须要将这些因素全面予以考虑[5]。我国各级政府为企业提供的各种补贴是僵尸企业得以存续的一个重要原因,了解企业的真实盈利状况应该将信贷补贴和政府补贴从企业的利润中予以扣除,将扣除各种补贴之后的实际利润作为判断企业是否盈利的标准。如果一个企业扣除各种补贴之后的实际利润小于零,则说明该企业是依靠各种补贴存续的僵尸企业[6]。

综合已有研究成果,在考虑政企关系、银企关系的基础上,采用实际利润与常青借款相结合的方法识别我国的僵尸企业。当某一企业同时满足如下两个标准时,即被识别为僵尸企业:(1)企业的真实利润水平小于0,真实利润的具体计算公式为:真实利润=利润总额-应交所得税-银行补贴-政府补助;(2)企业的资产负债率大于50%且当年银行贷款比上一年增加[29]。企業真实利润的具体计算过程如下:

首先,计算企业i在第t年的最低利息支出RAit:RAit=rst-1×BSi,t-1+rlt-1×BLi,t-1。其中,RAit表示企业i在第t年的最低利息支出,rst-1和rlt-1分别表示企业i在第t-1年的短期贷款最低利率和长期贷款最低利率,BSi,t-1和BLi,t-1分别表示企业i在第t-1年的短期贷款和长期贷款。由于借款期限不同,短期贷款利率可以分为6个月和6~12个月两种,长期贷款利率可以分为1~3年、3~5年和5年以上三种。同时,考虑到央行关于基准利率还有适时调整的情况,假设样本企业的借款期限满足均匀分布,分别以短期贷款、长期贷款基准利率的年化平均值作为最低贷款利率,即:rs=∫120r0-6tdt+∫112r6-12tdt,rl=∫30r1-3tdt+∫53r3-5tdt+∫SymboleB@

5r5tdt。

然后,计算企业i在第t年获得的银行补贴:Banksubi,t=RAi,t-Interest_paidi,t。

其中,Banksubi,t表示企业i在第t年获得的银行补贴,Interest_paidi,t表示企业i在第t年实际支付的借款利息。

最后,计算企业i在第t年的真实利润:Realprofiti,t=Profiti,t-Taxi,t-Banksubi,t-Govsubi,t 。

其中,Realprofiti,t表示企业i在第t年的真实利润,Profiti,t表示企业i在第t年的利润总额,Taxi,t表示企业i在第t年的应交所得税,Govsubi,t表示企业i在第t年获得的政府补贴。

(三)投资效率测度方法

借鉴Richardson的研究思路对企业的投资效率进行测度,将企业的投资分为两部分:一是维持企业正常运行所进行的投资,该部分投资与企业上一期的投资规模相关;二是企业由于正常成长而对新项目的新增投资,该部分投资与企业的成长机会、资产规模、现金存量等因素相关。如果企业的真实投资额大于这两部分之和,则表现为投资过度;如果企业的真實投资额小于这两部分之和,则表现为投资不足[30,31]。因此,可以构建如下模型测度企业的投资效率:

INVi,t=α+β1×INVi,t-1+β2×NPGRi,t-1+

β3×LEVi,t-1+β4×CASHi,t-1+β5×

SIZEi,t-1+β6×RETi,t-1+∑YEAR+

∑IND+εi,t(1)

模型(1)中,INVi,t表示企业i在第t期的真实投资额,INVi,t-1表示企业i在第t-1期的真实投资额,NPGRi,t-1表示企业i在第t-1期的净利润增长率(用来衡量企业的成长性), LEVi,t-1表示企业i在第t-1期的财务杠杆水平,CASHi,t-1表示企业i在第t-1期的现金持有水平,SIZEi,t-1表示企业i在第t-1期的资产规模,RETi,t-1表示企业i在第t-1期的股票投资收益率, 模型进一步控制了时间及行业因素。上述模型中,如果残差值大于0,表示企业的实际投资超过企业正常运营进行的投资与正常增长所需投资之和,即为投资过度;如果残差值小于0,表示企业的实际投资小于企业正常运行所需投资与正常增长所需投资之和,即为投资不足。为计算方便,对模型(1)的残差值取绝对值,绝对值越大表示企业的非效率投资程度越严重。

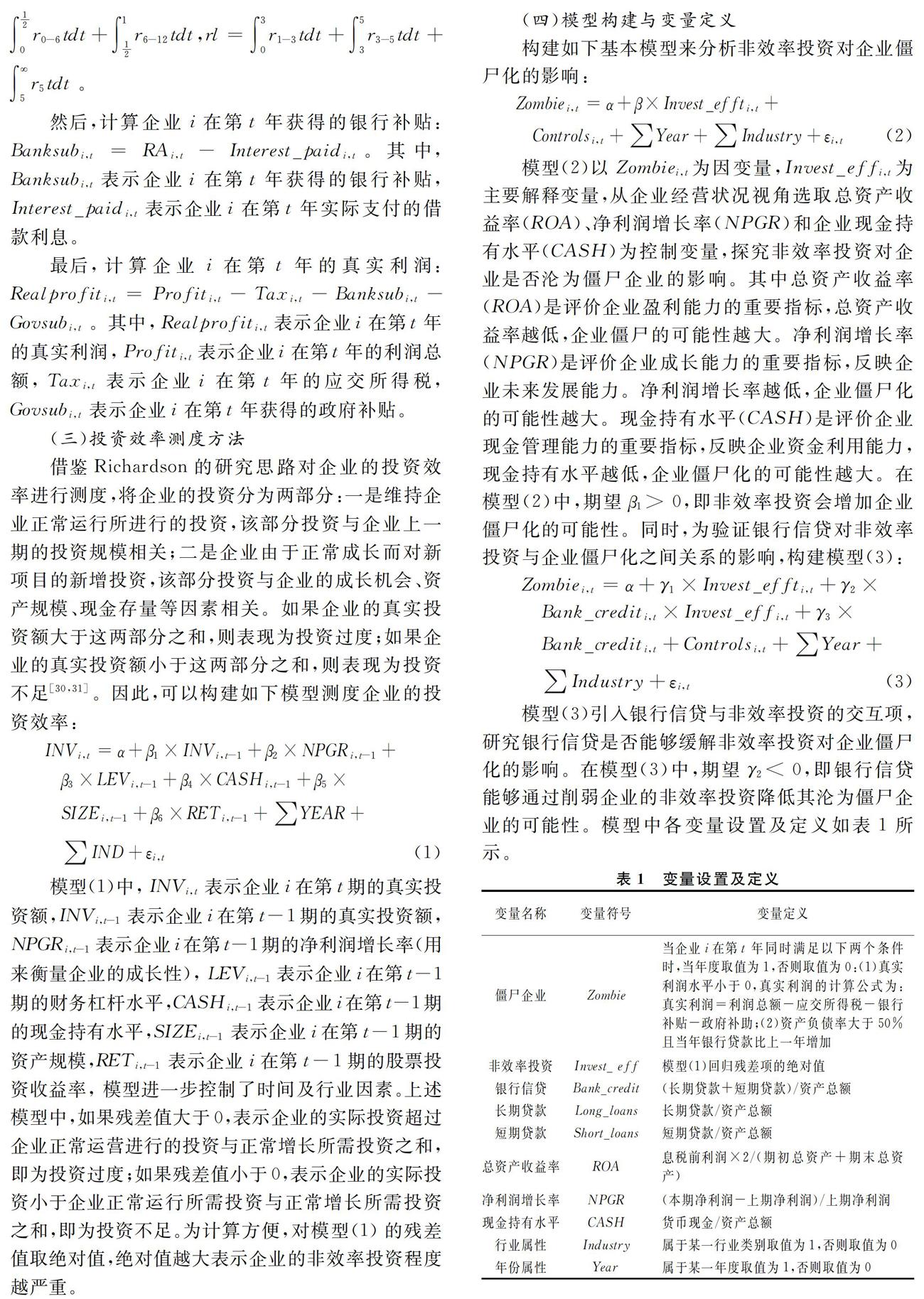

(四)模型构建与变量定义

构建如下基本模型来分析非效率投资对企业僵尸化的影响:

Zombiei,t=α+β×Invest_effti,t+

Controlsi,t+∑Year+∑Industry+εi,t(2)

模型(2)以Zombiei,t为因变量,Invest_effi,t为主要解释变量,从企业经营状况视角选取总资产收益率(ROA)、净利润增长率(NPGR)和企业现金持有水平(CASH)为控制变量,探究非效率投资对企业是否沦为僵尸企业的影响。其中总资产收益率(ROA)是评价企业盈利能力的重要指标,总资产收益率越低,企业僵尸的可能性越大。净利润增长率(NPGR)是评价企业成长能力的重要指标,反映企业未来发展能力。净利润增长率越低,企业僵尸化的可能性越大。现金持有水平(CASH)是评价企业现金管理能力的重要指标,反映企业资金利用能力,现金持有水平越低,企业僵尸化的可能性越大。在模型(2)中,期望β1> 0,即非效率投资会增加企业僵尸化的可能性。同时,为验证银行信贷对非效率投资与企业僵尸化之间关系的影响,构建模型(3):

Zombiei,t=α+γ1×Invest_effti,t+γ2×

Bank_crediti,t×Invest_effi,t+γ3×

Bank_crediti,t+Controlsi,t+∑Year+

∑Industry+εi,t(3)

模型(3)引入银行信贷与非效率投资的交互项,研究银行信贷是否能够缓解非效率投资对企业僵尸化的影响。在模型(3)中,期望γ2< 0,即银行信贷能够通过削弱企业的非效率投资降低其沦为僵尸企业的可能性。模型中各变量设置及定义如表1所示。

四、实证结果与分析

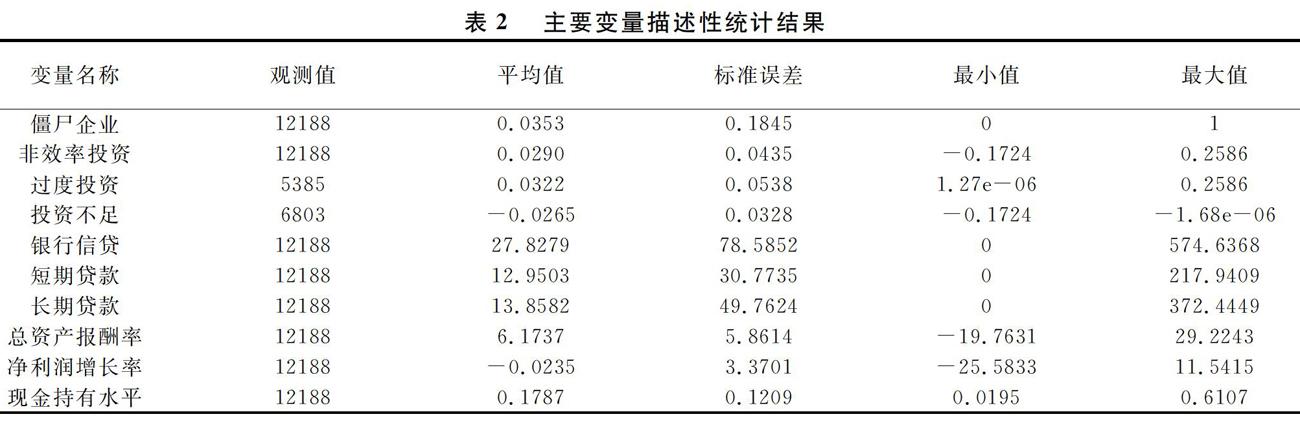

(一)描述性统计

各变量描述性统计结果如表2所示。共有12188个观测值,其中430个僵尸企业,占比3.53%;11758个非僵尸企业。其中5385个企业存在过度投资,占比44.18%;6803个企业存在投资不足,占比55.82%。中国沪深A股上市公司投资不足数量占比略高于过度投资数量占比,说明中国沪深A股上市公司投资不足现象更为明显。银行信贷的标准误差为78.59亿元,表明银行信贷资源配置存在一定程度的歧视,即使是上市公司也存在不能获得银行贷款的可能性。全样本的总资产报酬率均值为6.17%,表明中国沪深A股上市公司整体上是盈利的;总资产报酬率的标准误差为5.86%,表明上市公司的盈利能力存在明显差异。全样本净利润增长率的最小值和最大值分别为-25.58%和11.54%,其平均值和标准误差分别为-0.0235%和3.37%,说明中国沪深A股上市公司成长速度平均呈负增长趋势,且成长速度存在较大差异。全样本现金持有水平的最小值和最大值分别为0.0195亿元和0.6107亿元,平均值和标准误差分别为0.1209亿元和0.0195亿元,表明中国沪深A股上市公司均保留一定现金水平,且差异不明显。

(二)相关性分析

对主要变量进行相关性分析,表3列出了Pearson相关性检验结果。从表3可以看出,非效率投资与僵尸企业的Pearson系数为0.0485,且在1%统计性水平下显著正相关,表明企业的非效率投资与僵尸化之间存在关联;非效率投资、僵尸企业和银行信贷间均显著相关,表明银行信贷与企业非效率投资存在一定联系,且两者与僵尸企业形成存在一定关联。其他变量的相关性系数均小于0.6,因此不存在共线性问题。

(三)非效率投资与僵尸企业的回归分析

采用OLS估计和固定效应两种模型检验非效率投资与企业僵尸化之间的关系,回归结果如表4所示。从全样本回归结果可以看出,在OLS估计方法下非效率投资的系数为0.1640,在固定效应模型下非效率投资的系数为0.1680,均大于0,表明非效率投资与僵尸企业正相关,也即非效率投资的增加直接导致企业僵尸化,从而使假设1得证。

企业的非效率投资分为投资不足和投资过度两种情况,究竟哪种形式的非效率投资对企业僵尸化有影响,或者两种形式的非效率投资对企业僵尸化的正向影响是否存在差异?为此,分别对投资不足和过度投资两个子样本进行回归检验。从表4可以看出,投资不足子样本在OLS估计和固定效应模型下非效率投资的系数分别为0.0978和0.0982,过度投资子样本在OLS估计和固定效应模型下非效率投资的系数分别为0.2010和0.1980。通过对比可以发现,无论是OLS估计还是固定效应模型,过度投资子样本非效率投资的系数都远大于投资不足子样本非效率投资的系数,这表明相对于投资不足来说,过度投资带给企业的危害更大,更容易导致企业沦为僵尸企业。此外,企业的总资产收益率、净利润增长率和现金持有水平均在1%统计水平上显著为负,与预期相符合。

(四)银行信贷的调节效应检验

采用OLS估计和固定效应两种模型检验银行信贷对非效率投资与僵尸企业的调节效应,回归结果如表5所示。从全样本回归结果可以看出,非效率投资在OLS估计和固定效应模型下的系数分别为0.1890和0.1970,均大于0,表明企业非效率投资的增加导致僵尸企业的增加;银行信贷与非效率投资交互项在OLS估计和固定效应模型下的系数分别为-0.0006和-0.0005,均小于0,表明银行信贷能够缓解企业的非效率投资,降低其沦为僵尸企业的可能性,从而假设2得证。

针对非效率投资的投资不足和过度投资两种具体情况,银行信贷的调节效应是否存在差异,分别对投资不足和过度投资两个子样本进行回归分析,来检验银行信贷的调节效应。从表5可以看出,投资不足子样本在OLS估计和固定效应模型下银行信贷与非效率投资交互项的系数分别为-0.0010和-0.0011,过度投资子样本在OLS估计和固定效应模型下银行信贷与非效率投资交互项的系数分别为-0.0003和-0.0002,均小于0,表明无论是投资不足还是过度投资,银行信贷均能发挥调节效应,降低企业沦为僵尸企业的可能性。同时,通过对比可以发现,无论是OLS估计还是固定效应模型,投资不足子样本下银行信贷与非效率投资交互项系数的绝对值均大于过度投资子样本,表明银行信贷对投资不足的调节效应更大,也即银行信贷对于抑制投资不足导致的企业僵尸化问题更加有效。

(五)贷款期限的调节效应检验

通过分析短期贷款和长期贷款两种情况探究不同期限的银行信贷对非效率投资与僵尸企业的调节效应。短期贷款对非效率投资与僵尸企业的调节效应检验结果如表6所示。从全样本检验结果来看,短期贷款与非效率投资交互项在OLS估计和固定效应模型下的系数分别为-0.0024和-0.0023;對于投资不足子样本,短期贷款与非效率投资交互项在两种模型下的系数分别为-0.0027和-0.0026;对于过度投资子样本,短期贷款与非效率投资交互项在两种模型下的检验结果分别为-0.0018和-0.0017。可以看出,不论是变更样本还是变更检验模型,短期贷款与非效率投资交互项的系数始终为负,表明短期贷款能有效抑制企业的非效率投资,从而降低其沦为僵尸企业的可能性。同时,投资不足子样本短期贷款与非效率投资交互项系数的绝对值大于过度投资子样本,表明短期贷款对投资不足导致的企业僵尸化问题调节效应更明显。

长期贷款对非效率投资与僵尸企业的调节效应检验结果如表7所示。从全样本检验结果来看,长期贷款与非效率投资交互项在OLS估计和固定效应模型下的系数分别为-0.0004和-0.0003,均小于0;对于投资不足子样本,长期贷款与非效率投资交互项在两种模型下的系数分别为-0.0008和-0.0009,均小于0;而对于过度投资子样本,长期贷款与非效率投资交互项在两种模型下均没有达到统计学上的显著性水平。表明长期贷款对投资不足导致的企业僵化问题具有调节效应,但对于过度投资引起的企业僵尸化问题调节效应并不明显。

将表6中短期贷款与非效率投资交互项的系数和表7中长期贷款与非效率投资交互项的系数进行对比,可以发现无论是在哪一种情况下,前者的绝对值始终比后者的绝对值要大,这表明相对于长期贷款来说,短期贷款缓解企业非效率投资、抑制其沦为僵尸企业的效果更明显,从而假设3得证。

(六)稳健性检验

考虑到被解释变量僵尸企业属于二值虚拟变量,为了得到更加稳健的回归结果,进一步采用Logit方法用模型(2)和模型(3)对研究假设进行回归分析,检验结果表明:非效率投资的系数均为正,且达到统计学上的显著性水平;银行信贷与非效率投资交互项、短期贷款与非效率投资交互项的系数均为负,且达到统计学上的显著性水平;长期贷款与非效率投资交互项的系数在全样本检验、投资不足子样本检验时均为负,且达到统计学上的显著性水平,在过度投资子样本检验时未达到统计学上的显著性水平,这与前文结果一致,从而使本文的结论得到支撑。此外,考虑到中国沪深A股制造业在2009-2017年共有250个僵尸企业观测值,占僵尸企业总数430个的58.14%,僵尸企业问题比较突出,故选取制造业数据进行稳健性检验。为了缓解由样本选择偏误及变量双向影响引发的内生性问题,使用投资效率行业均值作为企业投资效率工具变量,采用Logit模型进行稳健性检验,检验结果也与前文一致,从而使本文的结论进一步得到支撑(限于篇幅,不再报告稳健性检验的具体过程)。

五、研究结论与启示

以上实证检验结果表明:(1)非效率投资与企业僵尸化问题正相关。非效率投资会导致企业降低资源配置的效率,制约竞争优势的形成,造成自身“造血”能力的丧失,从而沦为僵尸企业。企业的非效率投资可以分为投资不足和过度投资两种情况,相对于投资不足来说,过度投资更容易导致企业沦为僵尸企业。投资不足将使企业无法通过规模效应获得成本和价格方面的竞争优势,特别是研发领域的投资不足会直接制约企业市场竞争优势的形成,进而影响企业的“造血”能力;而过度投资会造成重复建设,产能扩大,在市场需求一定的条件下引发行业内的竞争加剧,导致企业陷入价格战的恶性循环,降低企业盈利能力,特别是过度投资中耗费的资源、形成的产能具有不可逆性,这将直接增加企业的经营风险和财务风险,最终导致企业陷入经营困境,进而沦为僵尸企业。

(2)银行信贷对企业僵尸化具有负向调节效应。银行信贷可以有效削弱企业的非效率投资,进而降低其沦为僵尸企业的可能性。这与以往的观点完全不同,因为以往研究普遍认为银行信贷是导致企业僵而不死、进而沦为僵尸企业的一个重要因素。银行信贷对企业僵尸化的调节效应主要是基于银行信贷对于企业非效率投资的治理机制:贷款发放前,银行会对债务企业的经营状况、财务状况、资金投向等进行详尽调查,有效减少债务企业投资的逆向选择行为;贷款发放后,银行要求债务企业定期报告资金使用状况,有效监督债务企业投资项目的进展状况和经营行为。相对于过度投资来说,银行信贷对于抑制投资不足导致的企业僵尸化问题更加有效。

(3)短期贷款对企业僵尸化的调节效应更显著。短期贷款使用期限短,债务企业经理人面临频繁的到期还本付息压力和频繁寻找贷款人重新签订贷款合同的压力,在压力迫使下债务企业经理人会提高自身努力程度,减少非效率投资。另一方面,短期贷款占比高会导致债务企业财务风险增加,企业经理人基于自身声誉、社会地位以及收入等方面考虑,会努力提高投资效率,做出有利于企业价值增加的投资决策。所以相对于长期贷款来说,短期贷款能显著改善债务企业的投资效率,特别是有效抑制债务企业的过度投资行为,进而降低债务企业沦为僵尸企业的可能性。

可见,解决好企业僵尸化问题的一个重要方面是有效抑制企业的非效率投资。由于现代企业所有权与经营决策权的分离以及信息不对称问题,理性的经理人基于自身私利会进行非效率投资,例如过度投资扩大企业经营规模,增强自身影响力。因此,企业必须从股权结构、董事会治理等视角完善治理体系,健全经理人激励机制,强化对经理人的监督。同时,要进一步完善我国的市场机制,保持商业银行的独立性,充分发挥银行信贷的约束作用,通过贷前尽职调查、贷后资金监管和合同限制事项规定等途径,对企业的非效率投资形成抑制机制。最后,要优化银行信贷的债务期限结构,银行信贷可以更多地采用短期贷款的方式发放给债务企业,增加债务企业的流动性压力和再融资压力,充分发挥债务的相机治理作用,迫使企业经理人提高投资效率。

注释:

① 一是当货币政策极为宽松时,银行给经营状况良好的优质客户或者政府要重点扶持的新兴产业提供信贷时,利率水平可能低于市场最低利率水平,但此时的企业并不是僵尸企业;二是当一个企业以正常的利率水平采取从银行借新还旧的方式维持下去的时候,它很有可能是僵尸企业,但CHK法没有对其予以识别。

② 该方法增加盈利标准和常青借贷标准两项指标:盈利标准是指如果企业的息稅前利润超过当年度的最低应付利息,则该企业不被识别为僵尸企业;常青借贷标准是指如果企业在前一年的资产负债率高于50%、当年度的息税前利润低于最低应付利息且该年度的银行贷款有所增加,则该企业应被识别为僵尸企业。

参考文献:

[1] Peek J, Rosengren E S . Unnatural selection: perverse incentives and the misallocation of credit in Japan [J]. American Economic Review, 2005, 95(4):1144-1166.

[2] Hoshi T. Economics of the living dead [J].The Japanese Economic Review, 2006, 57(1):30-49.

[3] Caballero R J, Hoshi T, Kashyap A K. Zombie lending and depressed restructuring in Japan [J]. Social Science Electronic Publishing, 2008, 98(5):1943-1977.

[4] Fukuda S I, Nakamura J I . Why did "Zombie" firms recover in Japan? [J]. World Economy, 2011, 34(7):1124-1137.

[5] 张栋, 谢志华, 王靖雯. 中国僵尸企业及其认定——基于钢铁业上市公司的探索性研究[J]. 中国工业经济, 2016(11):90-107.

[6] 黄少卿, 陈彦. 中国僵尸企业的分布特征与分类处置[J]. 中国工业经济, 2017(3):26-45.

[7] 孙博文,柳明,张伟广.僵尸企业识别研究综述:修正与异质特征——基于企业产品创新的视角[J].宏观质量研究,2019(3):79-98.

[8] 李晓燕.供给侧结构性改革下中国僵尸企业的识别研究[J].经济体制改革,2019(3):194-200.

[9] 谭语嫣,谭之博,黄益平.僵尸企业的投资挤出效应:基于中国工业企业的证据[J].经济研究,2017(5):176-188.

[10]诸竹君,黄先海,王煌.僵尸企业如何影响企业加成率——来自中国工业企业的证据[J].财贸经济,2019(6):131-146.

[11]张璇,王凯丽,司海涛.僵尸企业、资源错配与企业全要素生产率——来自中国工业企业的经验证据[J].财经问题研究,2019(7):57-66.

[12]肖兴志,张伟广,朝镛.僵尸企业与就业增长:保护还是排挤?[J].管理世界,2019(8):69-83.

[13]聂辉华, 江艇,张雨潇. 我国僵尸企业的现状、原因与对策[J]. 宏观经济管理, 2016(9):63-68.

[14]卢树立,何振.金融市场扭曲对僵尸企业形成的影响——基于微观企业数据的实证研究[J].国际金融研究,2019(9):87-96.

[15]蒋灵多,陆毅.最低工资标准能否抑制新僵尸企业的形成[J].中国工业经济,2017(11):118-136.

[16]Ahearne A G, Shinada N. Zombie firms and economic stagnation in Japan [J]. International Economics & Economic Policy, 2005, 2(4):363-381.

[17]申廣军. 比较优势与僵尸企业:基于新结构经济学视角的研究[J]. 管理世界, 2016(12):13-24.

[18]程虹, 谭琳. 企业家活动配置与僵尸企业——基于“中国企业-劳动力匹配调查”(CEES)的实证研究[J]. 中南财经政法大学学报, 2017(5):137-147.

[19]Jensen M C. The modern industrial revolution, exit, and the failure of internal control systems[J]. Journal of Applied Corporate Finance, 1994, 6(3):831-880.

[20]Parrino R, Weishach M S.Measuring investment distortions arising from:stockholder-bondholder conflicts[J].Journal of Financial Economics,1999,53(1):3-42.

[21]Jensen M . Agency costs of free cash flow, corporate finance, and takeovers[J]. American Economic Review, 1999, 76(2):323-329.

[22]胡奕明, 唐松莲. 我国商业银行贷款谈判力分析[J]. 上海金融, 2007(1):21-25.

[23]Nini G, Smith D C , Sufi A . Creditor control rights and firm investment policy[J]. Journal of Financial Economics, 2009, 92(3):400-420.

[24]Moerland P W. Alternative disciplinary mechanisms in different corporate systems[J]. Journal of Economic Behavior & Organization, 1995, 26(1):17-34.

[25]Barnea A, Haugen R A, Senbet L W. A rationale for debt maturity structure and call provisions in the agency theoretic framework [J]. Journal of Finance, 1980, 35(5):1223-1234.

[26]Myers S. Determinants of corporate borrowing[J]. Financial Economics, 1977, 5(2):147-175.

[27]徐向藝, 李鑫. 自由现金流、负债融资与企业过度投资——基于中国上市公司的实证研究[J]. 软科学, 2008(7):124-127.

[28]黄乾富, 沈红波. 债务来源、债务期限结构与现金流的过度投资——基于中国制造业上市公司的实证证据[J]. 金融研究, 2009(9):143-155.

[29]王永钦,李蔚,戴芸.僵尸企业如何影响了企业创新[J].经济研究,2018(11):99-114.

[30]Richardson S . Over-investment of free cash flow[J]. Review of Accounting Studies, 2006, 11(2-3):159-189.

[31]周雪峰,兰艳泽.债务融资对非效率投资行为的影响作用——基于中国民营上市公司的实证研究[J].暨南学报(哲学社会科学版),2011(3):23-30.

(责任编辑:宁晓青)

Bank Credit, Inefficient Investment and Zombie

Enterprises-Empirical Evidence of Listed Companies in China

ZHOU Zhongmin1,2, LI Zhenying3, MA Benjiang1, ZHANG Yan1

(1.Business school, Central South University, Changsha 410083, China;

2. School of accounting, Hunan University of Finance and Economics, Changsha 410205, China;

3 .School of foreign languages, Hunan University of Technology and Business 410205, China)

Abstract:Using the data of China's A-share listed companies from 2009 to 2017, this paper studies the relationship between inefficient investment and zombie enterprises, as well as the impact of bank credit on the relationship between inefficient investment and zombie enterprises. The empirical results show that the inefficient investment is positively correlated with zombie enterprises. In particular, the resources consumed and the production capacity formed in over-investment is irreversible, which directly increases the operational risk and financial risk, leading to the zombie companies. Bank credit has a negative regulating effect on the zombification of enterprises. Compared with over-investment, bank credit is more effective in curbing the enterprises' zombification caused by under-investment. From the perspective of loan period, short-term loans can bring liquidity pressure and refinancing pressure to debt enterprises, and force enterprise managers to improve investment efficiency, as well as to have a more significant regulatory effect on the zombification of enterprises.

Key words:bank credit; short-term loan; long-term loan; inefficient investment; zombie enterprise