企业异质性与货币政策信贷传导渠道有效性

2020-04-09潘攀邓超

潘攀 邓超

摘 要:基于货币政策传导理论,依据2008-2017年沪深两市非金融上市企业数据,考量企业异质性与货币政策信贷传导渠道有效性。结果显示:紧缩性货币政策通过银行信贷渠道传导,有效降低企业的投资规模;受企业异质性影响,货币政策信贷传导在高融资约束、高投资机会、高资产可抵押性和非国有企业中更能发挥有效作用。

关键词: 企业异质性;货币政策;信贷传导渠道;企業投资

中图分类号:F822文献标识码: A文章编号:1003-7217(2020)02-0040-08

一、引 言

当前,我国经济已经由高速增长阶段转向高质量发展阶段,完善政府对宏观经济调控制度,优化宏观调控工具对存量资源的配置功能,是未来中央经济工作的重点。货币政策作为政府调控经济系统的主要手段之一,在“熨平”经济波动、优化产业结构、推动企业产能升级、加大投资等方面发挥着极其重要的作用[1,2]。因此,货币政策对经济产生什么样影响,如何有效使用货币政策引导企业行为,自然成为人们所关注的重点问题[3,4]。

已有文献中,学者们关注更多的是货币政策对宏观经济产生的影响[5],也有部分学者就货币政策对微观企业行为的影响展开了讨论[6],还有一部分学者对货币政策的传导渠道展开了研究[7]。而对于我国来说,由于转型时期金融市场的不完善,导致融资渠道相对单一,企业主要依赖从银行获得信贷资金来支持其投资[8],即货币政策的银行信贷传导在所有传导渠道中占主导地位。同时,推动高质量发展是今后我国制定经济政策的根本要求,在此背景下,疏通货币政策银行信贷传导渠道,确保传导的有效性尤为重要。尽管也有少量学者对货币政策信贷传导的有效性进行了研究,但并未清晰展示货币政策信贷传导渠道如何作用于微观企业。此外,货币政策还与企业自身的异质性密切相关,不同企业由于其所处环境不同,对货币政策执行意愿也将存在差异,进而货币政策银行信贷传导渠道的有效性也不同。当然,也有学者从企业异质性角度进行了探索[9],也存在需要进一步完善的地方:一方面,仅讨论了企业异质性对货币政策有效性的影响,鲜有文献分析企业异质性对货币政策传导性渠道有效性的影响,尤其缺乏研究企业异质性对我国货币政策银行信贷传导渠道有效性的影响[10];另一方面,仅有的少量分析企业异质性对货币政策实施效果的文献,也多集中在讨论企业产权性质差异的影响方面。实际上,不仅产权性质不同会对货币政策及其传导渠道的有效性产生影响,诸如投资机会、资产可抵押性等也会产生不同影响。

基于以上分析,本文利用2008-2017年我国沪深两市非金融上市企业为研究样本,首先检验了货币政策对企业投资的影响,接着验证了货币政策信贷传导渠道的有效性,然后重点从融资约束、投资机会、资产可抵押性和产权性质四个方面分析企业异质性对货币政策信贷传导渠道有效性的影响。经验证据表明,货币政策信贷传导渠道在高融资约束、高投资机会、高资产可抵押性和非国有企业中能发挥有效作用,而对于低融资约束、低投资机会、低资产可抵押性和国有企业不能发挥调控作用。研究结论从企业异质性角度为疏通货币政策信贷传导渠道和提升货币政策实施效果提供决策参考。

二、理论分析和研究假设

企业进行投资的前提是能够获得融资[11],根据经典的MM理论,企业的投资决策独立于企业融资因素仅与投资机会有关。然而,现实中的市场并非是完美的,由于广泛存在信息不对称、市场摩擦以及税收等,企业通常面临着较大的融资约束,难以获得投资所需资金[12,13],甚至迫使企业不得不放弃投资机会。同时,我国经济正处于增长速度换挡和结构调整时期,中央政府又面临着追求经济稳增长、调结构、促发展和防风险的“四大目标”[14],急需通过促进企业增加实体投资,以推动整体经济增长、增加就业人口以及产业结构升级[15,16]。而在多种政府经济调控工具中,货币政策是最为重要和关键的一种。

货币政策对企业投资的影响主要体现在以下几个方面:其一,货币政策调节企业获得融资资金的金额。当货币政策趋于宽松时,由于银行、金融机构可配给的信贷资源较多,企业能够获得的信贷资金增多,企业融资约束的缓解推动企业投资能够将更多资金用于扩大投资规模。而当货币政策趋于紧缩时,可配给信贷资金的减少将加大企业的融资约束,从而使企业不得不减少投资。其二,货币政策调节借贷利率,改变企业融资成本,进而调节企业投资水平。当实施紧缩性货币政策时,一般会提高银行的贷款利率,进一步恶化企业的融资约束。此外,人们通常关注的是紧缩性货币政策期间银行贷款利率会提高,而实际上民间贷款利率也会跟着上升,进一步提高企业融资成本,降低企业投资意愿。其三,货币政策还是一种市场信号,通过改变企业的未来预期来调控企业投资水平。当政府实施紧缩性货币政策时,不仅预示着企业未来从银行、金融机构融资难度加大,而且还传递了未来市场投资减少、经营环境恶化的信息,因此企业也会减少其投资。从上述分析可以发现,企业的投资行为将会受到政府货币政策的宽紧程度的影响。鉴于此,提出研究假设。

H1 当实施紧缩性货币政策时,会降低企业的投资水平。

学者们认为货币政策传导渠道是否畅通决定了货币政策调控效应的强弱[3,17]。已有文献指出,货币政策传导渠道包括利率渠道、汇率渠道、资产定价渠道以及信贷渠道[18-20]。与西方资本市场不同的是,由于转型期我国资本市场体系的不完善使得银行仍然占据着主导地位,银行信贷是企业融资的主要获取渠道[8],银行贷款占整个社会融资规模存量中的三分之二。同时,我国绝大部分银行又属于国有性质或国有控股,政府对银行的控制能力较强,在实施货币政策时更加偏好信贷传导渠道。当经济发展过热、通货膨胀较高、产能过剩时,政府期望通过紧缩性货币政策熨平经济波动。此时,银行系统流动性将出现短缺现象,而市场摩擦的存在又使得银行无法以低成本或无成本获得其他资金,向企业提供信贷供给的能力下降。企业从银行获得的信贷资金减少或预计未来能够获得的信贷资金难度加大,则会减少企业的投资规模,即达到货币政策通过银行信贷传导渠道调控企业行为的目的。综上,提出研究假设。

H2 紧缩性货币政策通过银行信贷传导渠道,降低企业的投资水平。

尽管已有学者对银行信贷传导渠道的有效性展开了讨论,但需要注意的是,实际上货币政策银行信贷传导渠道的效果还受到企业接受调控的意愿影响。同时,在制定货币政策时多是针对行业层面,而非针对企业层面制定。因此,企业异质性将会对信贷传导渠道有效性产生重要影响。

其一,制約企业投资最重要因素是获得外部融资,尽管企业普遍面临着融资约束,但不同企业受融资约束的程度不同[21]。对融资约束较高的企业来说,本身能够从外部获得资金就十分有限,而当政府实施紧缩性货币政策时则进一步加剧资金紧张,企业不得不缩减投资规模。但对融资约束较低的企业来说,由于能够快速、便捷获取外部资金的支持,即使政府通过收缩银行信贷实施紧缩性货币政策,企业也能通过其他金融机构获得投资所需资金,即货币政策银行信贷传导机制不能对其施加较大影响。其二,价值发现是市场实现资源配置的重要渠道,投资机会反映了企业未来的发展前景,当企业的投资机会较高时则预示企业未来能够获得较高的收益[22],虽然紧缩性货币政策会减少信贷资金总供给量,但银行、其他金融机构也会将有限资金配置给投资机会较高的企业[23]。其三,在紧缩性货币政策期间,银行减少信贷规模的原因除了自身的“社会功能”外,还有货币紧缩会加剧银行与企业之间的信息不对称程度,银行担忧企业会丧失还贷能力。资产抵押作为一种保证机制,能够有效减弱银行与企业之间的信息不对称程度,因此在货币紧缩期间银行会更加偏好具有高资产抵押性的企业,而对低资产可抵押性企业“惜贷”[24-26]。其四,正如学者所指出的那样,我国存在典型的二元经济结构,“信贷歧视”的存在使国有企业在信贷市场上占据了绝对优势[27,28],同时“预算软约束”又容易促使国有企业盲目扩大投资,货币政策的紧缩程度难以对其形成影响,银行信贷传导渠道也不能有效发挥作用。鉴于此,提出以下研究假设。

H3a 其他条件不变,融资约束程度较高的企业更容易接受货币政策通过信贷传导渠道的调控。

H3b 其他条件不变,融投资机会较高的企业更容易接受货币政策通过信贷传导渠道的调控。

H3c 其他条件不变,资产可抵押性较高的企业更容易接受货币政策通过信贷传导渠道的调控。

H3d 其他条件不变,非国有企业更容易接受货币政策通过信贷传导渠道的调控。

三、研究设计

(一) 检验模型

根据前文的分析,为检验研究假设,借鉴杨兴全和尹兴强[4]、钟凯等[6]在研究宏观经济政策对企业投资影响的思路,建立了如下模型:模型(1)是分析假设H1货币政策对企业投资的影响;模型(2)则检验假设H2货币政策通过信贷传递渠道对企业投资进行影响;为考察研究假设H3,则在模型(2)的基础上根据变量融资约束(Exfin)、投资机会(TobinQ)、资产可抵押性(Collater)和产权性质(Soe)分别进行分组检验。

Investi,t=α0+α1MPi,t+α2Levi,t-1+α3Shrcri,t-1+α4Assetsi,t-1 +α5Roei,t-1+α6∑Year+α7∑Industry+ε1(1)

Investi,t=β0+β1MPi,t+β2Loani,t+β3MPi,t×Loani,t+β4Levi,t-1 +β5Shrcri,t-1+β6Assetsi,t-1+β7Roei,t-1+β8∑Year+β9∑Industry+ε2 (2)

其中,MP表示货币政策,Loan表示银行信贷,Lev表示财务杠杆,Shrcr表示股权集中度,Assets表示资产规模,Roe表示权益净利率,Year表示年份虚拟变量,Industry表示行业虚拟变量,ε1和ε2为残差项,α0~α7和β0~β9为各变量系数。

(二)变量定义

1. 被解释变量。

企业投资(Invest)。本文参考李青原和王红建[25]、饶品贵等[29]对企业投资的衡量方式,同时认为企业自由现流量表中构建固定资产、无形资产和其他长期资产支付现金等所支付与收回的现金更能反映企业的投资情况,并以当期总资产进行标准化。在稳健性检验部分,企业投资还包括其他与投资活动有关的现金。

2. 解释变量和分组变量。

货币政策(MP)。关于货币政策的代理变量,不同学者在展开相关研究时使用了不同的衡量指标,一类是根据联邦公开市场委员会记录、银行家货币政策感知问卷调查抑或根据央行对再贷款率和再贴现率的调整频率或力度等人为判断货币政策松紧程度,此类货币政策代理变量存在主观性较强的缺陷;另一类则使用实际贷款利率、信贷增长率或货币供应量等作为货币政策的代理变量,这类指标较为客观。结合已有研究和我国的实际情况,本文采用黄兴孪等[30]和钟凯等[2]的衡量方式,使用货币供给量增长率作为货币政策代理变量,具体由式(3)计算而得。

MP=-ΔM2M2-ΔGDPGDP-ΔCPICPI(3)

其中ΔM2M2、ΔGDPGDP、ΔCPICPI分别表示货币供应量增长率、GDP增长率与物价水平增长率。

银行信贷(Loan)。借鉴黎文靖和李耀淘[31]对银行信贷衡量的方法,等于短期借款与长期借款之和,并使用当期总资产进行标准化。在稳健性检验时,则在此基础上加上一年内到期长期负债。

融资约束(Exfin)。参考杨继伟[32]的研究思路,选取利息保障倍数作为企业融资约束的衡量指标,同时根据中位数将样本企业分为低融资约束企业组和高融资约束企业组。

投资机会(TobinQ)。按照已有学者的相关研究,采用托宾Q值衡量企业成长机会,同样在分组时根据中位数将样本企业分为两大类:一类是低投资机会组,另一类是高投资机会组。

资产可抵押性(Collater)。借鉴Almeida等 [21]、李青原和王红建[25]使用的资产可抵押性衡量方式,具体根据式(4)计算所得。

Collater=Cash/Size+0.715×

(Receivable/Size)+0.547×(Stock/Size)+

0.535×(Fixed/Size) (4)

其中,Cash表示货币资金,Size表示总资产,Receivable表示应收账款,Stock表示存货,Fixed表示固定资产。在进行分组检验时,按照三分位数将样本企业分为三类,选取下三分位的样本企业为低资产可抵押性组,选取上三分位的样本企业为高资产抵押性组。

产权性质(Soe)。将所有样本企业分为国有企

业和非国有企业,当企业为国有企业时取值为1,如果企业为非国有企业则取值为0。

3. 控制变量。

由于财务杠杆(Lev)、股权集中度(Shrcr)、资产规模(Assets)和权益净利率(Roe)等因素均对企业当前投资有较大影响,因此将这些因素作为控制变量。同时,各个模型还进一步控制了年度虚拟变量和行业虚拟变量。

(三) 样本选择与数据来源

本文以我国沪深两市上市公司为初始样本,样本期间为2008—2017年,并对样本进行了如下筛选:(1)删除金融、保险类的上市公司,因为金融和保险类上市公司的财务数据跟其他行业的差异较大;(2)删除ST和PT公司,这两类公司不仅容易出现财务困境、财务数据变化异常等情况,而且不可能再进行理性的投资;(3)刪除数据缺失的公司,最终得到16948个有效观测值。同时,为了消除极端值对样本回归结果的影响,对使用到的主要连续变量进行了1%和99%分位数上的Winsorize缩尾处理,后文中的描述性统计及实证结果均基于处理后的数据结果。变量货币政策中的数据来源于中国国家统计局官方网站(http://www.stats.gov.cn),其他财务数据则来自国泰安(CSMAR)和万德资讯(Wind)数据库。

四、实证结果与分析

(一) 货币政策对企业投资的影响及其信贷传导渠道

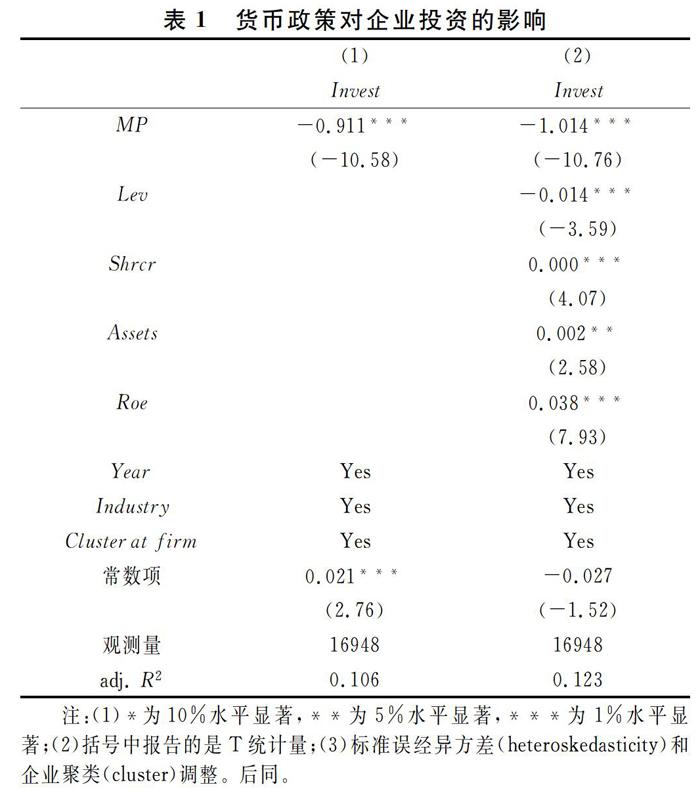

货币政策作为政府调控宏观经济走势的重要手段之一,在熨平经济波动、促进就业、刺激经济总需求和维持经济平稳健康发展等方面发挥着举足轻重的作用[3,4]。为检验研究假设H1,根据模型(1)本文以企业投资(Invest)为被解释变量,货币政策(MP)为解释变量进行回归,结果如表1所示。从表1可以知道,无论是列(1)还是列(2)中变量货币政策(MP)的系数均在1%水平显著且分别为-0.911和-1.014,表明货币增长率每降低1%则企业投资也会随之也约减少1%,说明紧缩型货币政策能够有效抑制企业投资。列(2)中控制变量股权集中度(Shrcr)、资产规模(Assets)和权益净利率(Roe)的系数均在1%水平显著为正,说明企业股权集中度越高、资产规模越大、权益净利率越高,企业投资规模越大。

为检验假设2,我们以企业投资(Invest)为被解释变量,货币政策(MP)、银行信贷(Loan)以及两者的交互项(MP×Loan)为解释变量,根据模型(2)进行回归得到表2的结果。从表2可知,无论是在仅控制了年度(Year)虚拟变量和行业(Industry)虚拟变量的列(1)中,还是在控制了本文其他所有控制变量的列(2)中,货币政策(MP)的回归系数同样在1%水平显著为负,说明紧缩型货币政策降低了企业投资水平。银行信贷(Loan)的回归系数在1%水平显著为正,则反映企业从银行获得贷款有利于其扩大企业投资规模。货币政策和银行信贷交互项(MP×Loan)的系数均在5%水平显著为正,货币政策能够通过银行信贷传导渠道调节企业投资水平,即货币政策信贷传导渠道是有效的,验证了研究假设H2的正确性。

(二)企业异质性对货币政策信贷传导渠道有效性的影响

在已有文献中,学者们关注的焦点是货币政策能否有效调控宏观经济走势和微观企业经济行为以及货币政策传导渠道是否有效,很少对货币政策传导渠道有效性的影响因素进行探索,尤其缺乏从企业异质性视角分析微观企业对货币政策信贷传导渠道有效性的影响。根据前文的分析,我们从融资约束、投资机会、资产可抵押性和产权性质四个方面考察企业异质性,并分析这四个方面的企业异质性与货币政策信贷传导有效性。

表3展示的是企业融资约束与货币政策信贷传导渠道有效性的回归结果。从表3可以发现,在低融资约束组的列(1)和列(2)中货币政策和银行信贷交互项(MP×Loan)的系数均不显著,而在高融资约束组的列(3)和列(4)中交互项的系数均在5%水平显著,说明在低融资约束企业中货币政策信贷传导渠道并非有效,而在高融资约束企业中货币政策信贷传导渠道能够有效调控企业投资行为,结果验证了研究假设H3a的正确性。

为检验货币政策信贷传导渠道在不同投资机会企业中的有效性,本文根据变量投资机会(TobinQ)的两分位数将样本企业分为低投资机会企业和高投资机会企业两类,然后进行回归其结果如表4所示。表4的结果显示,无论在哪列中货币政策(MP)的系数同前面一样显著为负,银行信贷(Loan)的回归系数显著为正。而在列(1)和列(2)低投资机会企业组中货币政策和银行信贷交互项(MP×Loan)的系数均不显著,在列(4)高投资机会组中交互项的系数显著为正,说明货币政策信贷渠道能够在高投资机会企业中有效传导、发挥调控企业投资的作用,但在低投资机会企业中该传导渠道失效,结果支持了研究假设H3b。分析其原因是,对于高投资机会企业来说,拥有较好的投资机会,因此急需通过银行获得投资所需资金,对银行信贷的依赖性较大。如果此时政府实施紧缩性货币政策并通过银行信贷渠道调控企业经济行为,那么必将较大程度影响急需获得银行信贷的高投资机会企业的投资水平。相反,如果企业如果自身拥有的投资机会较少,需要通过银行获得外部融资的动机较弱,因此货币政策信贷传导渠道并不能对低投资机会企业产生显著作用。

表5显示的是企业资产可抵押性与货币政策信贷传导渠道有效性的回归结果。其中,列(1)和列(2)为低资产可抵押性企业组,列(3)和列(4)为高资产可抵押性企业组,列(1)和列(3)仅控制了年度(Year)虚拟变量和行业(Industry)虚拟变量,列(2)和列(4)则还控制了财务杠杆(Lev)、股权集中度(Shrcr)、资产规模(Assets)、权益净利率(Roe)。从表5中可以发现,在低资产可抵押性企业组的列(1)和列(2)中货币政策和银行信贷交互项(MP×Loan)的系数均不显著,而在高资产可抵押性组的列(3)和列(4)中交互项的系数均在10%水平显著,说明在低资产可抵押性企业中货币政策信贷传导渠道并非有效,而在高资产可抵押性企业中货币政策信贷传导渠道能够有效调控企业投资行为,结果与研究假设H3c保持一致。其原因是,银行和企业之间存在信息不对称,资产可抵押性能够降低违约风险,增加银行向企业提供信贷资金的意愿,自然货币政策信贷传导机制能够有效发挥作用。相反,低资产可抵押性企业较难获得银行信贷,尤其当经济处于下行时其更容易遭遇银行“惜贷”,那么货币政策想通过信贷渠道对低资产可抵押性企业进行调控,其效果必然十分微弱。

为了检验H3d,根据企业产权性质(Soe)将样本企业分成国有企业和非国有企业两组,并根据模型(3)进行回归,其结果如表6所示。从中可以发现,在控制财务杠杆(Lev)、股权集中度(Shrcr)、资产规模(Assets)、权益净利率(Roe)以及年度(Year)虛拟变量和行业(Industry)虚拟变量后,货币政策和银行信贷交互项(MP×Loan)回归系数在非国有企业组中显著为正,该回归系数在国有企业组中虽为正却并不显著。上述结果说明,货币政策信贷传递渠道在非国有企业中是有效的,而对于国有企业来说信贷传递渠道并非有效。尽管国有企业肩负着社会功能责任,并与政府天然具有密切关联,理应更容易受到货币政策的影响,然后实证结果显示货币政策信贷传递渠道在国有企业中并非有效。其可能的原因是,除了社会目标国有企业还有经济目标,进行投资的前提是能够获得融资[11],国有企业能够较容易获得银行的信贷资金,尤其是预算软约束的存在更是推动国有企业增加投资,即使国家实施稳健中性或紧缩性货币政策也难于促使其减少投资。对于非国有企业来说,银行信贷是其投资最重要的资金来源,因此货币政策能够有效通过信贷渠道调控企业投资行为。

(三)稳健性检验

为了确保结论的可靠性,本文进行了如下稳健性检验。限于篇幅,相关检验结果未在文中列出。

(1)更换企业投资衡量指标。从已有文献来看,企业投资的衡量指标的度量方式有多种,本文前面实证部分采用的是固定资产、无形资产和其他长期资产所支付现金减去收回的现金,并以当期总资产进行标准化。稳健性检验则在前面衡量指标的基础上加上支付其他与投资活动有关的现金并减去收到其他与投资活动有关的现金,然后对模型重新进行回归,结果表明主要变量的结果与前文无实质性差别。

(2)更换银行信贷衡量指标。在衡量银行信贷时也有学者认为应包括一年内到期长期负债,因此本文使用短期借款、长期借款、一年内到期长期负债之和,同时使用当期总资产进行标准化作为稳健性检验银行信贷的衡量指标。对模型重新回归,结果表明主要变量的结果与前文一致。

(3)在原模型右边加入滞后一期企业投资。尽管已有文献中大多学者均未将滞后一期企业投资作为控制变量,但企业上一期的投资也可能影响当期投资水平,且也有少量文献将滞后一期企业投资纳入建模之中。因此,本文也将滞后一期企业投资作为控制变量,重新进行回归后发现,其结果与前文保持一致。

五、结 论

货币政策作为政府调控宏观经济走势的重要手段之一,在熨平经济波动、促进就业、刺激经济总需求和维持经济平稳健康发展等方面发挥着举足轻重的作用。已有文献更多关心的是货币政策对宏观经济或微观企业的影响,从而考察货币政策的实施效果。实际上,目前我国货币政策调控更多依赖于控制信贷规模,信贷传导是货币政策最为关键的渠道,信贷传导是否通畅直接关系着货币政策的实施效果。货币政策信贷传导渠道的有效性除与银行密切相关,还受到企业自身特征的影响。企业异质性不仅影响其接受货币政策调控的意愿,也决定了银行对其是“惜贷”还是“偏爱”。

基于此,本文以2008-2017年我国沪深上市企业为研究样本,首先检验了货币政策对企业投资的影响,接着验证了货币政策信贷传导渠道的有效性,然后重点从融资约束、投资机会、资产可抵押性和产权性质四个方面分析企业异质性与货币政策信贷传导渠道有效性之间的关系。研究结果表明,紧缩型货币政策能够有效降低企业投资水平,并通过信贷传导渠道施加影响,但货币政策信贷传导渠道的有效性与企业异质性密切相关。具体而言,货币政策信贷传导渠道在高融资约束、高投资机会、高资产可抵押性和非国有企业中能发挥有效作用,而对于低融资约束、低投资机会、低资产可抵押性和国有企业不能发挥调控作用。

本文验证了企业异质性与货币政策信贷传导渠道有效性之间的关系,对我国政府部门实施货币政策、保障货币政策传导渠道具有以下启示作用。首先,世界各国均还未摆脱经济低迷,我国又面临着稳增长、调结构、防风险等巨大挑战,不仅要谨慎选择使用何种货币政策、确保货币政策的有效性,而且政府在使用货币政策对经济进行调控时还应重视信贷传导渠道的作用,使货币政策能够有效发挥对经济的调控作用;其次,要充分认识到企业异质性对货币政策信贷传导渠道有效性的影响。以往,我们重视考察的是货币政策对宏观经济和微观企业的影响,但对微观企业接受货币政策调控的意愿以及促使企业接受调控的原因并未过多关注。根据本文的研究结果,企业异质性的存在使不同企业在接受货币政策调控意愿、获得银行信贷等方面均不同,从而导致货币政策信贷传导渠道的有效性出现差异。政府在进行制定货币政策时应充分认识到这点,同时还应积极寻找能使本文中货币政策信贷传导渠道并非有效的企业接受调控的方式与渠道,此外还应要注意疏通包含信贷以及其他货币政策传导渠道的畅通。

参考文献:

[1] Delis M D, Kouretas G P . Interest rates and bank risk-taking[J]. Journal of Banking & Finance, 2011, 35(4):840-855.

[2] 鐘凯, 程小可, 张伟华. 货币政策、信息透明度与企业信贷期限结构[J]. 财贸经济, 2016, 37(3):60-77.

[3] 潘彬, 金雯雯. 货币政策对民间借贷利率的作用机制与实施效果[J]. 经济研究, 2017(8):78-93.

[4] 杨兴全, 尹兴强. 谁受到了货币政策的有效调控?——基于上市公司投资行为的研究[J]. 会计研究, 2017(4):3-11.

[5] Champagne J , Sekkel R . Changes in monetary regimes and the identification of monetary policy shocks: narrative evidence from canada[J]. Journal of Monetary Economics, 2018, 99:72-87.

[6] 钟凯, 程小可, 肖翔,等. 宏观经济政策影响企业创新投资吗——基于融资约束与融资来源视角的分析[J]. 南开管理评论, 2017, 20(6):4-14.

[7] Masuda K. Fixed investment, liquidity constraint, and monetary policy: Evidence from Japanese manufacturing firm panel data[J]. Japan and the World Economy, 2015, 33: 11-19.

[8] Bailey W, Huang W, Yang Z. Bank loans with Chinese characteristics: Some evidence on inside debt in a state-controlled banking system[J]. Journal of Financial & Quantitative Analysis, 2011, 46(6):1795-1830.

[9] Karim Z A, Azman-saini W N W. Firm-level investment and monetary policy in Malaysia: do the interest rate and broad credit channels matter?[J]. Journal of the Asia Pacific Economy, 2013, 18(3): 396-412.

[10]钱雪松, 杜立, 马文涛. 中国货币政策利率传导有效性研究:中介效应和体制内外差异[J]. 管理世界, 2015(11):11-28.

[11]巴曙松, 刘孝红, 牛播坤. 转型时期中国金融体系中的地方治理与银行改革的互动研究[J]. 金融研究, 2005(5):25-37.

[12]Czarnitzki D, Hottenrott H. R&D investment and financing constraints of small and medium-sized firms[J]. Small Business Economics, 2011, 36(1):65-83.

[13]Sasidharn S, Lukose P J J, Komera S. Financing constraints and investments in R&D: Evidence from Indian manufacturing firms[J]. The Quarterly Review of Economics and Finance, 2015, 55: 28-39.

[14]張玉鹏, 王茜. 政策不确定性的非线性宏观经济效应及其影响机制研究[J]. 财贸经济, 2016, 37(4):116-133.

[15]Ran D, Ozbsas O, Sensoy B A. Costly external finance, corporate investment, and the subprime mortgage credit crisis[J]. Journal of Financial Economics, 2009, 97(3):418-435.

[16]Campllo M, Giambona E, Graham J R,et al. Access to liquidity and corporate investment in Europe during the financial crisis[J]. Review of Finance, 2012, 16(2): 323-346.

[17]Barrell R , Davis E P, Karim D,et al. Bank regulation, property prices and early warning systems for banking crises in OECD countries[J]. Journal of Banking and Finance, 2010, 34(9):2255-2264.

[18]Rudebusch G D. Term structure evidence on interest rate smoothing and monetary policy inertia[J]. Journal of Monetary Economics, 2002, 49(6): 1161-1187.

[19]Kung H. Macroeconomic linkages between monetary policy and the term structure of interest rates[J]. Journal of Financial Economics, 2015, 115(1): 42-57.

[20]Borio C, Gambacorta L. Monetary policy and bank lending in a low interest rate environment: diminishing effectiveness?[J]. Journal of Macroeconomics, 2011(54):217-231.

[21]Almeida H, Campello M. Financial constraints, asset tangibility, and corporate investment[J]. The Review of Financial Studies, 2007, 20(5): 1429-1460.

[22]Smith Jr C W, Watts R L. The investment opportunity set and corporate financing, dividend, and compensation policies[J].Journal of Financial Economics, 1992, 32(3): 263-292.

[23]賀妍, 罗正英. 产权性质, 投资机会与货币政策利率传导机制——来自上市公司投资行为的实证检验[J]. 管理评论, 2017, 29(11): 28-40.

[24]Marchi B, Ries J M, Zanoni S, et al. A joint economic lot size model with financial collaboration and uncertain investment opportunity[J]. International Journal of Production Economics, 2016, 176: 170-182.

[25]李青原, 王红建. 货币政策, 资产可抵押性, 现金流与公司投资——来自中国制造业上市公司的经验证据[J]. 金融研究, 2013 (6): 31-45.

[26]宋长青.银行业市场集中度对货币政策传导有效性影响研究——基于信贷传导视角[J].财经理论与实践,2019,40(3):32-38.

[27]Ge Y, Qiu J. Financial development, bank discrimination and trade credit[J]. Journal of Banking & Finance, 2007, 31(2): 513-530.

[28]曾亚敏, 张俊生. 外资企业在中国信贷市场中的境遇[J]. 会计研究, 2016(2):29-35.

[29]饶品贵, 岳衡, 姜国华. 经济政策不确定性与企业投资行为研究[J]. 世界经济, 2017(2):27-51.

[30]黄兴孪, 邓路, 曲悠. 货币政策、商业信用与公司投资行为[J]. 会计研究, 2016(2):58-65.

[31]黎文靖, 李耀淘. 产业政策激励了公司投资吗[J]. 中国工业经济, 2014(5):122-134.

[32]杨继伟. 股价信息含量与资本投资效率——基于投资现金流敏感度的视角[J]. 南开管理评论, 2011, 14(5):99-108.

(责任编辑:钟 瑶)

Enterprise Heterogeneity and the Effectiveness

of Credit Transmission Channel of Monetary Policy

PAN Pan,DENG Chao

(School of Business, Central South University, Changsha 410083, China)

Abstract:Using non-financial listed enterprises from 2008 to 2017 as samples, considering the enterprise heterogeneity, and employing monetary policy transmission theory, this paper researches the effectiveness of credit transmission channel of monetary policy. The empirical results indicate that the tight monetary policy can effectively reduce enterprise investment and through bank credit transmission channel; the effectiveness of credit transmission is affected by the enterprises heterogeneity. Credit transmission can play an effective role in high financing constraints, high investment opportunities, high asset collaterability and non-state-owned enterprises.

Key words:enterprise heterogeneity; monetary policy; transmission channels; enterprise investment