方正证券大股东债券危机破产重整人保资产固收产品“跌停”疑似踩雷

2020-03-23张桔

张桔

因花2.3亿认购的一只信托产品用途生变,被受托人中信信托用于向公司大股东北大方正集团发放贷款事件引发了投资人哗然,为此,方正证券在近期也成为了资本市场的“网红”。

公开信息显示,2019年11月6日,方正证券大股东方正集团将收到的贷款用于偿还其旗下企业前期对中信信托的部分债务,此后的12月2日,方正集团公告称旗下一只超短融债券不能按期足额偿还本息。正是这只不能按期足额偿还本息的债券掀开了方正证券大股东兑付危机的冰山一角。3月13日晚间,就信托资金用途“变更”一事,方正证券收到了上交所下发的监管工作函。不过,以方正证券最新公告来看,涉事双方一致同意解除信托合同,资金已经返还并包括了资金占用费。

方正集团因债务危机,目前已申请破产重整,这导致有数十亿元超短融债券到期未兑付,如此情况使得持筹其中的公募基金十分被动,固收产品净值被动下滑明显。3月6日,人保资产发布了关于暂停人保添益6个月定开债下一期运作的通知,该基金在今年2月25日单日跌幅曾达到10.46%(见图1),种种迹象显示这一情况或与其“踩雷”方正违约债有关。

图1 人保添益6个月定开A单位净值走势图

方正证券大股东兑付危机连环引爆

1月23日,方正证券发布了2019年业绩预增公告,预计2019年净利润为8.27亿元至11.57亿元。然而,这一非正式业绩公告或因一笔信托理财出现问题而陡增变数。

3月11日,方正证券发布了风险提示性公告,公司于2019年11月1日认购了2.3亿元的“中信·远洋弘盛投资集合资金信托计划”。2020年2月,公司未按照合同约定的最晚时间收到第1期的信托收益550.73万元。直至近日,方正证券才得知中信信托将公司认购信托计划的信托资金全部用于向自己的控股股东方正集团发放贷款。

公告同时还披露了这一事件的原委:2019年1月,中信信托向方正集团旗下企業发放贷款25亿元,方正集团为该笔融资提供保证担保。同年10月,因方正集团旗下企业未能如约全部还款,中信信托与方正集团旗下企业确定“借新还旧”的业务方案。11月6日,方正集团将当日收到的中信信托2.3亿元贷款用于代其旗下企业偿还前期对中信信托的部分债务。

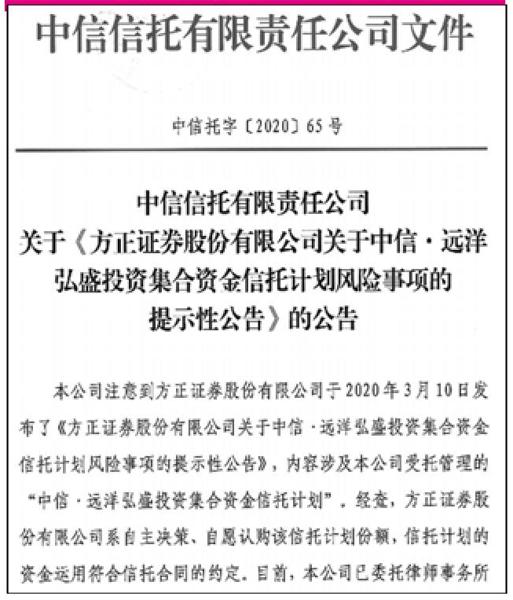

对此,中信信托方面也发布了公告,经查,方正证券系自主决策、自愿认购该信托计划份额,信托计划的资金运用符合信托合同的约定。目前,公司已委托律师事务所处理相关事宜。这一事件暂时陷入了僵局,当事人双方各执一词,《红周刊》记者注意到,方正证券实际购入的是该信托的增发份额,去年11月信托已经成立了40亿元,当时计划增发16亿。从彼时的针锋相对字眼推断,双方可能会对薄公堂。

图2 中信信托提示风险提示公告

针对这一看似罗生门的事件,《红周刊》记者通过微信联系上了方正证券某内部人士,但对方表示:“公司已对相关事项进行公告,后续进展情况也将及时予以披露,感谢您的关注。”

《红周刊》记者注意到,就在大股东将2.3亿贷款填补债务“窟窿”后不久,12月2日,大股东方正集团发布公告称,“19方正SCP002”超短融债券不能按期足额偿付本息,后经债权人约定利息,同意延期支付本金”。但是截至2月21日到期,上清所公告未收到方正集团支付的付息兑付资金。

记者了解到,尽管去年12月方正集团还是正常兑付了一只人民币债券和一只欧元债券,但或许这是跟北京银行对方正集团申请破产重整有关,而方正集团目前仍有多只债券的状态是提前到期未兑付。

对此,《红周刊》记者通过邮件方式向方正集团发去采访提纲,但截至记者发稿,未能获得集团方面书面回复。

不过,让人高兴的是,方正证券涉及的信托资金悬案却率先峰回路转。根据方正证券3月20日发布的最新公告,公司与中信信托签署了协议书,解除了当初的信托合同,公司收到了当初2.3亿的认购资金,并且加上了131.686万元的资金占用费。但是至于这笔钱完整版的来龙去脉,资金为何又会原路退回,公告并未提及。

人保资产固收产品罕见单日“跌停”疑遭方正违约债拖累

方正证券大股东方正集团所发行的债券产品众多,公募基金是重要持有者之一,在此次方正违约产品集中出现下,人保资产为代表的公募基金就疑似踩雷,遭遇了严重的净值损失。

Wind资讯的数据显示,截至3月17日收盘,在年内债券型基金排行榜上,人保添益6个月定开C/A两类份额凭借-10.73%和-10.66%的净值增长率,排在了最末两位;同时,同一公司旗下的鑫盛纯债C/A两类份额的净值增长率分别为-4.05%和-4.03%,同样排进倒数前十位。对于固收类产品来说,由于所投标的属性低风险,因此产品净值的波动区间相对收窄,不到一个季度亏损就超10%的场景在内地公募史上是较为罕见的。

聚焦人保添益6个月定开,这只固定收益产品引起投资者关注的时点是2月25日,当天基金的单位净值下跌-10.46%,也就是说超过股票的一个跌停板。对比来看,权益类基金除非在满仓股票、所有重仓股单日跌幅均达10%的极端情况下,理论上才可能单日净值跌幅达到10%,但事实上在A股实战中,这种情况几乎不可能出现。对此,《红周刊》记者查阅了天天基金网基金吧信息,发现多数投资者在言辞激烈的同时,对产品乃至公司表达了失望的情绪,亦有投资者表示该基金表现不佳与踩雷北大方正债券违约有关。

事件在近期有了新的进展,本月初,人保资产发布了这一产品暂停下一封闭期运作的公告。作为一只6个月定开的公募产品,基金在2月7日到3月5日迎来首个开放期,但是在开放期的最后一日,基金在扣除赎回确认金额后的余额,已经低于5000万元且基金份额持有人不满200人,依此,基金管理人暂停了下一封闭期的运作。

《红周刊》记者查阅了该基金2019年四季报,发现该基金重仓持有的债券中并未见方正债券的身影,但这并不排除在年报完整公布的债券持仓中存在;不过,在同样今年业绩不佳的人保鑫盛去年四个季度的重仓持债名单中,18方正09则是公司三季度的第一重仓债券。更令人不解的是,在今年3月12日,人保资产公告旗下的三只产品变更基金经理,离任的基金经理恰好就是人保添益的现任基金经理,此举不知葫芦里卖的是啥药!

在接受《红周刊》记者书面采访时,济安金信基金分析师程颖指出:“人保添益6个月定开债在2019年12月6日、2020年2月25日两次出现净值大幅下跌的情况,均与北大方正有关。在整个过程中,人保资管曾发布公告将旗下基金所持有的19方正SCP002和18方正09按照中债特殊股指价格进行股指调整,而人保添益6个月定开债很有可能就是因为相关的估值调整原因多次出现单日净值异常变动。”

“就北大方正债券违约造成的一系列连锁反应来看,基金公司及基金经理在具体风控措施实施时存在一定瑕疵。如果风控体系完善是可以规避有明显瑕疵、违约风险过大的标的。北大方正集团此前已在管理结构方面体现出一定的缺陷,此次的爆雷依然造成了公司旗下多只基金遭受较大损失,说明管理人在风控方面仍有不到位的地方。”她进一步向记者强调。

对此情况,《红周刊》记者还通过邮件采访了人保资产的相关人士,本周五回复邮件称,“本公司承诺以诚实信用、恪尽职守的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。”。

人保资产产品规模下滑明显权益类产品基本指望一人

在债券基金问题浮出水面的同时,人保资产的权益类基金之路同样是不太顺利的:公司旗下现有6只混合型基金和2只股票型基金,合计的规模仅为10.71亿元。相较权益类产品规模的迷你,公司拥有的债基和货币基金合计规模却超过了200亿元,公募部分的股债跷跷板严重偏向了固收一方。截至去年四季度末,人保资产的公募资产管理规模仅为223.7亿,相较上一季度末的305亿缩水不少,规模排名从上一季度末的第63位退居到目前的第77位。

《红周刊》记者获悉,在现有的8家内地保险系公募中,人保资产是最晚拿到公募牌照的公司,因此也就造就了产品集中成立于最近几年的情况出现。从这几年权益产品的发展来看,隐藏的问题已经逐渐浮出了水面。

首先,6只混合型基金的规模均乏善可陈:若将A\C两类分开来看的话,其中仅有人保研究精选A和人保转型新动力A在去年四季度末的规模超过1亿,其余产品的份额均不到1亿。2019年迄今,人保资产仅发行了一只权益类公募产品——人保行业轮动,该产品成立于4月下旬,从成立公告来看,当时两类份额合计的规模约3.11亿;但仅仅半年左右的时间,根据基金四季报的规模数据,人保行业轮动A类的份额仅余0.81亿,C类的份额几乎已经降至为零,除去持有人赎回的因素外,推测当初基金成立时的过桥资金可能悉数退场了。

其次,除去一只量化基金外,剩余的5只混合型基金基本都与明星基金经理李道滢有关,其中人保双利与人保行业轮动均为他独自挂帅的产品,这从一个侧面反映出人保资产基金经理的人手不足。Wind数据显示,人保资产旗下现有23只公募产品,而基金经理团队却仅为9人,平均每人大约管理2.5只产品。《红周刊》记者逐一核对基金经理资料发现,9名基金经理中仅有李道滢等3人是侧重于权益投资的,其中成名于益民基金的李道滢是其中资历最老的,目前公募基金经理任职年限达到5年零293天,他是公司中管理产品数量最多的基金经理。对比来看,另两位侧重权益的基金经理岗位任职年限尚不到两年。

权益产品存类指数化“保守”操作思路

进一步聚焦人保资产几只混合型基金的重仓股,《红周刊》记者发现,或许是因为规模过于袖珍和存续年头有限的缘故,体现出的重仓股的投资思路并不清晰,其中部分产品重仓配置的思路趋近于沪深300甚至上证50,存在类指数化运作的特征,并不太像一只主动型产品。

仍然以人保行业轮动为例,自成立迄今,该基金总共发行过三份季报。去年二季报时,我们在十大重仓股中尚能看到东方财富、寒锐钴业这类中小创标的,重配沪市蓝筹的思路尚不突出,其中东方财富是基金当时的第一大重仓股,占基金资产净值比约为4.05%。二季报披露的季末股票仓位约为86.92%,由此大致可推算出,东方财富对组合的业绩贡献在3.5%左右;从三季报开始,除东方财富外,基金其余的重仓股已经全是清一色的上证50标的了,彼时的东方财富已退居至第四大重仓股,占基金资产净值的比例约为4.08%,再结合季度末基金的股票仓位80.38%推算,东方财富彼时对组合的业绩贡献约为3.28%。

然而,到了去年四季报时,其重仓股中东方财富已经消失不见,取而代之的是清一色沪市标的。《红周刊》记者注意到,基金的业绩比较基准是“沪深300指数收益率*75%+中证全债指数收益率*25%”。四季度,重仓股进一步从沪深300缩窄到仅上海市场一家。结合产品不断缩水的规模分析,或许基金经理李道滢选擇这类较稳健的标的存在保规模的意图。同样青睐沪股的情况还发生在偏债混基人保双利身上。2019年四季报显示,虽然并非悉数重仓白马蓝筹,但是李道滢同样配置了清一色的沪市股票。不过,这样的思路在他与其他基金经理共管的三只产品上体现得就不太明显了。

继续就人保双利来说,另一隐藏的问题也浮出水面:近日公司公告原基金经理魏瑄不再管理该产品,目前基金经理仅有李道滢一人。但是这只产品本身是一只偏债混基,而李的能力圈聚焦在股市,下一步该基金难道会改变契约风格吗?或许答案是增配一名做债的基金经理。

长量基金分析师王骅在接受《红周刊》记者采访表示:“他参与管理的不同产品投资风格差别还是挺大的,人保研究精选的操作比较积极,每个季度都会自上而下做出行业上的调整,例如四季度基金主要布局了汽车产业链以及金融板块,消费、周期相对均衡,调入的长安汽车、潍柴动力获得了较好的回报。而人保转型新动力则相对谨慎,以银行、地产为主,在消费板块布局了伊利股份、恒瑞医药等大盘蓝筹,积极调整也相对较少。”不过,这两只基金并非李道滢独自挂帅,重仓股的思路或许并非出自其本人之意。

程颖也举例分析:“人保转型新动力混合,在2019年一季度股票仓位为0,在二季度迅速将仓位增加至55%,虽然在随后的几个季度连续加仓,但错过了最好的时机,说明了基金经理经验有所欠缺;同时,该公司的权益类产品还存在持有人结构单一、严重依赖机构资金的问题,该公司旗下的6只主动权益类产品(A/C合并计算),除人保行业轮动混合这一只基金外,其余五只基金机构持有人占比均在70%以上。”

附表 人保行业轮动逐季重仓股一览