审计质量 产权性质与物流企业股价崩盘风险

2020-03-17□孟元

□ 孟 元

(上海工程技术大学 管理学院,上海 201620)

1 引言

中国资本市场快速发展中由于机制不健全,导致股价暴涨暴跌问题极其突出,尤其2015年A股市场出现千股跌停的事件,严重损害投资者利益,影响资本市场健康发展。因此,如何应对股价崩盘风险,降低股价暴跌对投资者的损失,成为理论界和实务界关注的问题。

研究发现管理层对负面信息的隐瞒是股价崩盘风险的重要成因(Jin and Myers,2006;Hutton et al.,2009),认为管理层在经营过程中,出于保住自己职位、声誉及晋升等需要,往往有选择性地向外界披露利好信息,隐瞒负面信息(Kothari el al.,2009),当管理层隐瞒的负面信息逐渐增加至难以再继续隐瞒时,所有的负面信息集中在资本市场释放,从而引发股价崩盘 (Kim and Zhang,2016a;Kim and Zhang,2016b)。

沿着Jin and Myers (2006)、Hutton et al.(2009) 的理论,后续学者分别从机构投资者(许年行等,2012)、控股股东持股 (王化成等,2015)、企业慈善捐赠(曹海敏和孟元,(2019))、卖空机制 (Callen et al.2015) 等视角研究股价崩盘风险影响因素。然而,鲜有文献研究高质量审计对股价崩盘风险的影响,本文切入股价崩盘风险视角,研究股价崩盘风险的影响因素。本文研究发现,高质量审计可以降低股价崩盘风险,进行一系列稳健性测试之后,该结论仍然成立;进一步研究发现,在国有企业中,高质量审计与股价崩盘风险的正向关系更显著。本文拓展了股价崩盘风险和审计质量相关领域的研究。

2 文献回顾及研究假设

假设正面信息和负面信息都随机发生(Kothari et al.,2009)如果管理层及时披露,那么市场对出现正面信息和负面信息的反应程度相同,那么股价分布是均匀的,并不会出现负偏态。但是,委托人和代理人的目标存在不一致,而代理人基于自己的利益最大化角度考虑,会做出有损委托人利益的行为 (Jensen and Meckling,1976) 。进而代理人基于构建商业帝国、晋升、保住自己的职位、避税等因素考虑,往往有选择性地向外界披露利好信息,隐瞒公司的负面信息(Kim et al.,2014;Ball,2009;Harvey and Rajgopal,2005;Kothari et al.,2009),管理层不断隐瞒负面信息直至隐瞒的成本或者难度增大至管理层很难继续隐瞒时,所有负面信息集中在资本市场释放,使得市场对负面信息的反应远大于对正面信息的反应,从而出现股价的不对称分布 (Kothari et al.,2009) ,因此,管理层对负面信息的隐瞒是股价崩盘风险的重要成因 (Jin and Myers,2006;Hutton et al.2009) 。

当企业出现不利于管理层的负面信息时,管理层有动机通过操纵会计信息,掩盖外界对企业负面信息的关注 (Kim et al.,2011)。Hutton et al.,(2009) 发现盈余管理更严重的公司有更高的股价崩盘风险;公司财务总监可以通过及时披露利好会计信息,延迟披露负面的会计信息,来向外界传递公司未来前景良好的信号,因此,当授予公司财务总监股票期权时,公司财务总监有动机通过选择性披露正面会计信息,掩盖住公司负面信息,使公司股票价格维持在较高水平,直至这些负面信息最终被投资者发现并引发股价崩盘 (Kim et al.,2011)。当公司聘用高质量审计师时,高质量审计师更有可能抑制公司管理层操纵会计信息的行为。首先,高质量审计师更有动机维护自己声誉,当发现公司进行会计信息操纵时,高质量审计师更可能约束管理层的操纵行为;其次,高质量审计师通常有更多的审计经验和能力,更可能发现管理层的会计信息操纵行为。因此,高质量审计师可以抑制管理层通过操纵盈余来隐瞒负面信息的行为,使得更少的负面信息被隐藏在公司内部,从而降低负面信息集中在资本市场释放的可能性。故本文提出假设1:

假设1:高质量审计可以降低股价崩盘风险。

本文进一步划分产权性质进行研究,由于股价崩盘风险的成因可以归结为内因:管理层代理问题 (权小锋等,2017),即管理层对负面信息的隐瞒导致股价崩盘风险,一般而言,在国有企业中,由于存在产权不明晰,导致所有者缺位,使得国有企业相较于非国有企业委托代理问题更严重(张维迎,1996),那么相较于民营企业,在国有企业中更有可能发生管理层对负面信息的隐瞒。由于高质量审计师可以抑制管理层操纵盈余,选择性披露利好信息,达到降低投资者对企业负面信息关注的目的。因此,高质量审计在国有企业中更有可能发挥作用。因此,本文提出假设2:

假设2:在国有企业中,高质量审计和股价崩盘风险的负向关系更显著。

3 研究设计

3.1 数据来源

本文使用2007-2017年物流上市公司作为样本,样本筛选如下:①剔除数据缺失的样本;②剔除资不抵债的公司;③剔除金融保险类公司。经过筛选,最终得到1449家样本公司,同时对连续变量做上下1%分位Winsorize 处理。

3.2 变量定义

3.2.1 股价崩盘风险

借鉴已有研究(Hutton et al,2009;Jin and Mayers,2006;Kim et at al,2014;许年行等,2012;王化成等,2015;曹海敏和孟元,2019 ),本文使用股价负偏态系数 (NCSKEW) 和股价上下波动比 (DUVOL) 两个指标衡量股价崩盘风险,具体计算方法和之前研究一致,本文不再赘述。

3.2.2 高质量审计

借鉴步丹璐和屠长文 (2017) 、周冬华等 (2018) 的做法,本文使用事务所声誉 (Big4) 作为高质量审计的代理变量,如果企业聘请的会计师事务所是国际四大会计师事务所,则Big4为1,否则Big4为0。

3.2.3 计量模型

本文使用模型(1)检验假设:

CrashRisk是衡量股价崩盘风险的变量,选用NCSKEW和DUVOL两个变量来衡量;Big4是解释变量,衡量企业的审计质量;Controls是控制变量,使用滞后一期公司规模Size、股票周收益率标准差Sigma、股票周收益率均值RET、资产负债率Lev、市净率MB、总资产收益率ROA、股票月超额换手率OTurnover、信息不对称程度Opaque(使用修正Jones系数衡量)。同时,设置虚拟变量Year控制年度固定效应。

CrashRiski,t=β0+β1Donationi,t-1+∑βControlsi,t-1+Year+εi,t

(1)

4 实证结果分析

4.1 单变量分析

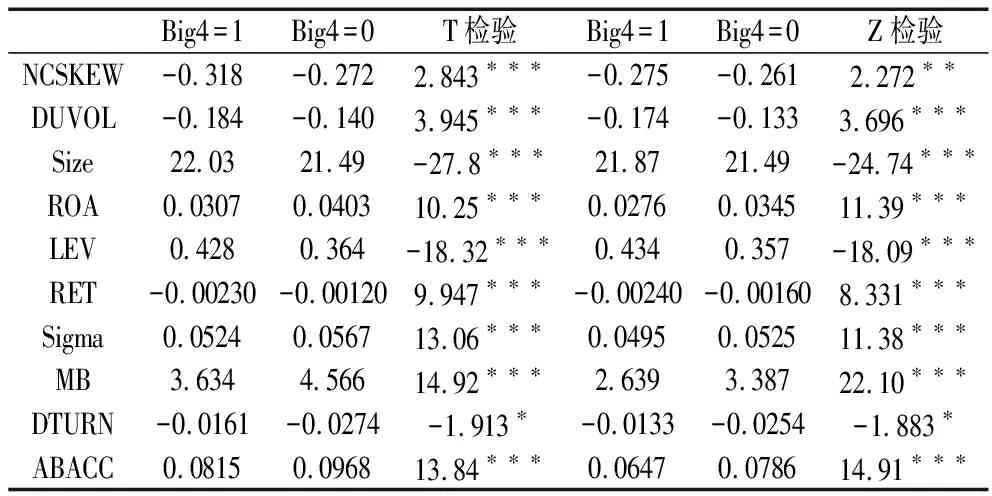

本文在表1列示了单变量分析结果,本文按照企业是否经四大会计师事务所审计,将样本分为两组:四大会计师事务所审计组和非四大会计师事务所审计组。并分组列示主要变量的平均值和中位数。本文重点关注反映股价崩盘风险的两个指标股价负偏态系数 (NCSKEW) 和股价上下波动比 (DUVOL) 在两组之间是否存在差异。本文发现,四大审计组的股价负偏态系数 (NCSKEW) 和股价上下波动比 (DUVOL) 的平均值分别为 -0.318和 -0.184,小于非四大审计组的平均值 -0.272和 -0.184;同时,组间系数差异检验显示,四大审计组的股价负偏态系数 (NCSKEW) 和股价上下波动比 (DUVOL) 的均值显著低于非四大审计组,这一差异在1%水平下显著。同理,四大审计组股价负偏态系数 (NCSKEW) 和股价上下波动比 (DUVOL) 的中位数为 -0.275和 -0.174,显著低于非四大审计组的中位数 -0.261和 -0.174。单变量分析的结果初步证实了高质量的审计可以降低股价崩盘风险。

表1 单变量分析(按照Big4分组)

4.2 回归分析

4.2.1 审计质量与股价崩盘风险回归结果

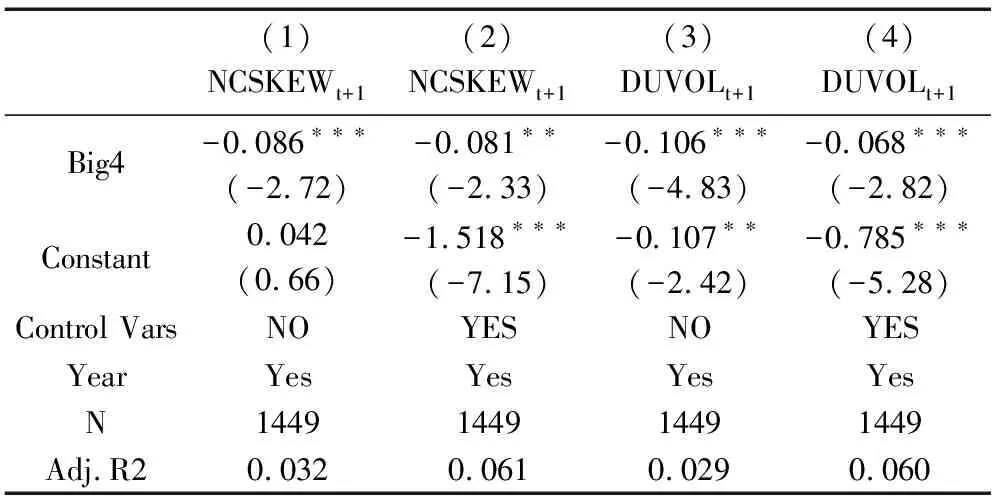

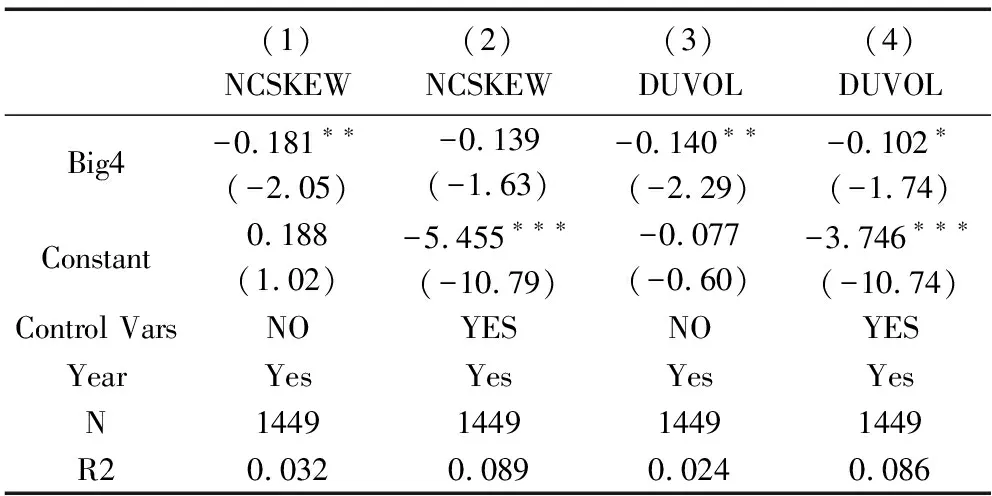

表2列示了审计质量与股价崩盘风险的回归结果。在列1中,本文未加入控制变量,仅对审计质量 (Big4) 与股价崩盘风险 (NCSKEW) 做单变量回归,回归结果显示,审计质量与股价崩盘风险显著负相关,表明高质量审计会约束管理层隐瞒负面信息行为,从而降低股价崩盘风险,在列2加入一系列控制变量之后,审计质量 (Big4) 的系数仍显著为负。在列3和列4中,本文将衡量股价崩盘风险的指标换成股价上下波动比 (DUVOL),结论保持不变,进一步验证本文结论。

表2 审计质量与股价崩盘风险回归结果①

4.2.2 对假设2的证明

表3列示了区分产权性质进行的分组检验。分组检验的检验表明,在非国有企业组中,审计质量 (Big4) 的系数为正但却不显著,而在国有企业组中审计质量 (Big4) 的系数为显著为负,且审计质量 (Big4) 在国有企业组中的系数大于非国有企业组中的系数,表明相较于非国有企业,国有企业的审计质量 (Big4) 与股价崩盘风险之间的负向关系更显著,即高质量的审计在国有企业中更能发挥作用。

表3 对假设2的证明

5 稳健性检验

5.1 更改测度指标

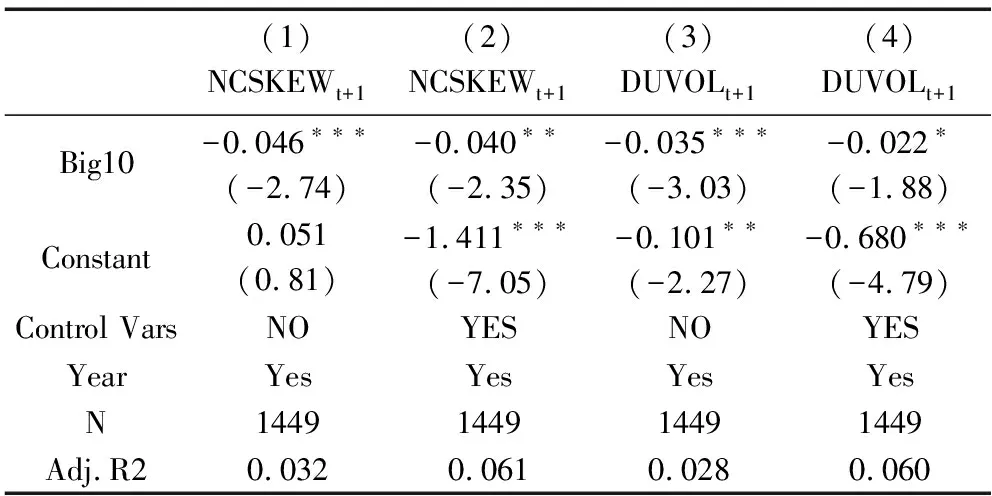

在稳健性检验中,本文更改审计质量的测度指标,设置虚拟变量审计质量 Big10,如果企业被前十大会计师事务所审计,则Big10 为1,反之Big10为0。表4列示了审计质量 (Big10)和股价崩盘风险的回归结构,回归结果显示,审计质量与股价崩盘风险仍显著负相关,表明在更换审计质量的度量指标时,假设仍然成立,高质量审计可以抑制管理层对负面信息的隐瞒,降低股价崩盘风险。

表4 更改审计质量测度指标

5.2 固定效应模型

本文对模型运用固定效应模型进行估计,以反映不随时间改变的个体差异对回归结果的影响。回归结果如表5所示,在控制个体差异因素之后,高质量审计 (Big4) 对股价崩盘风险(NCSKEW 和DUVOL)的系数仍显著为负,说明在控制住不随时间改变的变量影响后,本文的结论仍然成立。

表5 固定效应模型

6 结论

本文以2007-2017年物流企业上市公司为样本,研究审计质量与股价崩盘风险的关系。研究发现:高质量的审计可以降低管理层隐瞒负面信息的可能性,使更少负面信息被隐瞒在公司内部,从而降低股价崩盘风险;在稳健性检验中,本文更换审计质量测度指标、使用固定效应模型重新进行检验,结论仍然成立;进一步研究发现,高质量审计与股价崩盘风险的负向关系在国有企业中更显著,表明高质量审计抑制管理层隐瞒负面信息的作用在国有企业中更明显。本文的结论支持了高质量审计对资本市场的作用,表明高质量审计可以起到一个良好的外部监督作用,能够抑制管理层损害中小股东利益行为,从而保障中小股东权益。