中美贸易政策不确定性对我国金融市场的影响

2020-03-10王新刘俊奇

王新 刘俊奇

【摘要】近年来,在中美经贸摩擦引起的中美双边贸易政策不确定性骤然上升的背景下,厘清中美贸易政策不确定性对我国金融市场的影响机制,对维护我国金融市场稳定、完善金融风险防范机制具有重要意义。为此,利用2005年1月~2019年6月我国与美国贸易政策不确定性指数和金融市场数据,基于分位点回归模型,实证分析我国和美国贸易政策不确定性对股票市场、债券市场、汇率市场的影响。研究发现:一是我国贸易政策不确定性对股票市场收益和波动、债券市场波动以及人民币汇率均表现出明显的非对称性影响机制,但是总体上看对金融市场稳定影响不大。二是美国贸易政策不确定性会加剧我国股票市场波动和人民币汇率波动,同时对我国股票市场收益、债券市场收益和波动以及人民币汇率表现出了非对称性影响。三是与我国贸易政策不确定性相比,美国贸易政策不确定性对我国股票和汇率市场冲击较大。基于此,进一步提出了几点防范中美贸易政策不确定性冲击风险的建议。

【关键词】贸易政策不确定性;股票市场;债券市场;汇率市场

【中图分类号】F832【文献标识码】A【文章编号】1004-0994(2020)04-0137-7

一、引言

当前,全球范围内的单边主义和贸易保护主义抬头,市场不确定性上升,防范化解系统性金融风险是首要任务。党的十九大报告明确指出,要坚决打好防范化解重大风险、精准脱贫、污染防治的攻坚战。2019年7月,习近平总书记在中共中央政治局第十三次集体学习时再次指出,防范化解金融风险特别是防止发生系统性金融风险,是金融工作的根本性任务。因此,在外部不确定性风险因素增加、国内经济下行风险压力增加的背景下,金融管理工作要重点关注中美贸易政策不确定性引发的金融市场波动,守住不发生系统性风险的底线。

基于此,本文利用2005年1月~ 2019年6月我国与美国贸易政策不确定性指数和我国金融市场数据,基于分位点回归模型,研究我国和美国贸易政策不确定性对股票市场、债券市场、汇率市场的非对称性影响机制。本文的主要贡献体现在以下两个方面:

第一,本文分别考虑我国贸易政策不确定性和美国贸易政策不确定性对我国金融市场的影响。现有研究多是考虑中美经贸摩擦以及贸易摩擦引发贸易政策不确定性对经济金融的影响,但是这些研究忽略了中美双方贸易政策不确定性对我国金融市场的影响机制是存在差异的。其中,我国贸易政策不确定性对我国金融市场的影响以直接作用为主,而美国贸易政策不确定性对我国金融市场的影响以溢出效应为主。对此,笔者分别研究了我国贸易政策不确定性和美国贸易政策不确定性对我国金融市场的影响机制,并证实了两者之间的差异性。

第二,结合分位点回归模型,探讨了中美贸易政策不确定性对金融市场影响的非对称性。与研究中美贸易政策不确定性对金融市场的均值影响不同的是,本文在研究中采用了分位点回归模型,系统分析了在不同分位水平下中美贸易政策不确定性对金融市场的影响。研究发现,中美贸易政策不确定性对金融市场的确存在非对称性影响,进一步丰富了政策不确定性对金融市场影响的相关经验证据。

二、文献综述

中美贸易政策不确定性等引发的金融市场动荡引起市场广泛关注。Caldara等[1]研究发现,贸易政策不确定性会显著抑制投资和交易,对经济金融产生负面冲击。方意等[2]认为,贸易摩擦及贸易政策不确定性会在短期造成我国金融市场自身风险的上升,同时对跨市场风险传染有显著且持久的溢出效应。李强等[3]比较中美贸易摩擦期间与非贸易摩擦期间中美股、汇市风险溢出效应时发现,在中美贸易摩擦期间股、汇市风险溢出效应更为显著。刘语臻[4]研究发现,中美经贸摩擦引发的贸易政策不确定性加剧了我国国内债券市场震荡,但对A股静态影响较小,且对A股市场不同行业板块的股票收益率的影响表现有所分化。由此可见,国内外学者已经开始关注中美经贸摩擦背景下,贸易政策不确定性对金融市场的影响。

值得关注的是,多数研究忽视了我国贸易政策不确定性和美国贸易政策不确定性对金融市场影响机制的差异性。首先,美国贸易政策等经济政策不确定性对全球其他金融市场存在溢出效应[5,6],这种溢出性影响机制多是通过国际投资者情绪、国际市场流动性等路径发挥作用的[7]。而我国贸易政策不确定性对国内金融市场的影响多是直接作用为主,其传导路径包括直接影响国内投资者决策、机构投资者现金持有[8]、风险规避等。因此,在分析中美贸易政策不确定性对我国金融市场的影响时,需要分别探讨我国贸易政策不确定性和美国贸易政策不确定性对我国金融市场的影响。

此外,贸易政策不确定性对金融市场的非对称性影响机制同样值得关注。He等[9]指出,包含贸易政策在内的经济政策不确定性对股票市场的影响机制并非是单一的,而是呈现出非对称性的特征,即在不同时期,贸易政策等经济政策不确定性对股票市场的影响是存在差异的。Li等[10]研究发现,贸易政策等经济政策不确定性对人民币汇率的影响同样表现出了非对称性。Chen等[11]认为,在不同分位水平下,我国贸易政策等经济政策不确定性均会显著影响人民币汇率波动。因此,在评估中美贸易政策不确定性对我国股票、汇率等金融市场的影响时,同样需要考虑其可能存在非对称性影响机制。

基于此,本文將分别考虑我国贸易政策不确定性和美国贸易政策不确定性对我国金融市场的影响,同时将贸易政策不确定性对股票市场可能存在的非对称性影响机制纳入考虑范畴,综合评估中美双边贸易政策不确定性对我国股票市场、债券市场和汇率市场的影响。

三、模型构建与变量选择

(一)变量选择与数据来源

首先,在贸易政策不确定性变量的选择上,笔者分别选取了我国贸易政策不确定性和美国贸易政策不确定性。虽然近年来中美经贸摩擦经历多次升级和多次缓和的复杂过程,我国贸易政策不确定性变量和美国贸易政策不确定性变量存在一定的相关性,但是我国贸易政策不确定性变量和美国贸易政策不确定性变量对我国金融市场的影响机制存在差异。我国贸易政策不确定性变量对我国金融市场的影响以直接作用为主,而美国贸易政策不确定性变量对我国金融市场的影响以溢出效应为主,因此,笔者分别将我国贸易政策不确定性和美国贸易政策不确定性变量纳入考虑范畴。在中美贸易政策不确定性变量的选取上,笔者主要采用了Baker等[12]公布的我国和美国贸易政策不确定性指数,该指数分别是基于我国和美国国内主流报纸新闻,通过提取这些报纸新闻中关于贸易、不确定性等关键词频计算后标准化得到的指数。2005年1月~2019年6月,我国贸易政策不确定性的均值为1.357、标准差为1.977,美国贸易政策不确定性的均值为1.083、标准差为1.813。

其次,在我国金融市场变量的选取上,笔者参照方意等[2]的做法,分别将股票、债券、汇率市场纳入考虑范畴。但是与方意等[2]研究重点不同的是,笔者不仅考虑股票、债券、汇率市场收益率情况,还将考虑市场波动率情况。为此,笔者分别引入了股票市场收益率(Stock)、股票市场波动率(StockVol)、债券市场收益率(Bond)、债券市场波动率(BondVol)、人民币汇率(ExchangeRate)、人民币汇率波动率(Ex? changeRateVol)指标。其中,股票市场收益率和波动率分别选取沪深300股票对数收益率和波动率,债券市场收益率和波动率分别选取上证企业债对数收益率和波动率,人民币汇率和波动率主要采用人民币对美元汇率中间价和波动率来度量。表1显示,2005年1月~2019年6月,沪深300股票对数收益率和波动率的均值分别为0.000和0.029,上证企业债对数收益率和波动率分别为5.046和0.002,人民币对美元汇率中间价和波动率分别为6.832和0.015。

除此以外,笔者还控制了其他可能会影响股票、债券、汇率等的宏观经济金融因素。一是货币政策变量。通常,货币政策通过影响金融市场流动性直接对股票、债券、汇率等金融市场产生显著影响。考虑货币政策实施对金融市场具有价和量两个方面的影响,参照王晓苏[13]的做法,笔者分别选取了货币供应量(M2)和短期贷款基准利率(BaeslineIR)两个变量。二是宏观经济环境变量。通常,股票市场等金融市场是实体经济的晴雨表。实体经济上行,金融市场会随之走强,相反,实体经济下行,金融市场也会随之走弱。为此,笔者选择了国内生产总值增长率(GDPgrowth)变量。三是通货膨胀变量。通货膨胀因素会影响居民投资决策,进而影响金融市场。因此,笔者选取消费者价格指数(CPI)来控制通胀因素对金融市场的影响。四是进出口变量。由于我国对外贸易在经济发展中占据重要地位,近年来,随着我国对外开放程度不断加深,全面对外开放新格局逐步形成,对外贸易因素也会及时反映在金融市场上。为此,笔者选取进口与国内生产总值的比值(Import)和出口与国内生产总值的比值(Export)来控制对外贸易因素对金融市场的影响。五是外汇储备因素。外汇储备是一国经济体应对外部风险冲击的重要手段,发挥了稳定器的作用。近年来,南非、阿根廷等新兴经济体的经验显示,外汇储备不足导致无法有效应对外部冲击,会直接引起国内股票、债券、汇率等金融市场动荡。而我国拥有充足的外汇储备,为应对外部风险冲击提供了有效的保障,为此,笔者将外汇储备(FEReserve)也纳入考虑范畴。六是美国货币政策溢出效应。美国货币政策对新兴经济体经济金融市场均表现出显著的溢出效应[15]。在讨论中美贸易政策不确定性对我国金融市场的影响时,同样需要将美联储货币政策纳入考虑范畴,为此笔者选取了美国联邦基金利率(Fed_Rate)来控制美国货币政策溢出效应的影响。

考虑到2005年我国央行宣布废除盯住单一美元的货币政策,开始实行以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度,人民币汇率市场双向波动逐渐加大,受经贸因素影响的程度也逐渐增加。为了保证全文样本的一致性,本文将样本区间选取为2005年1月~ 2019年6月。所有变量的定义、数据来源及描述性统计如表1所示。

(二)模型构建

为了研究中美贸易政策不确定性对我国金融市场的非对称性影响机制,参照Chen等[11]的研究,笔者引入了分位点回归模型,分别探讨我国贸易政策不确定性与美国贸易政策不确定性对我国股票、债券和汇率市场收益率及波动率的影响。实证模型如下:

其中,因变量Yt分别表示股票市场收益率(Stock)、股票市场波动率(StockVol)、债券市场收益率(Bond)、债券市场波动率(BondVol)、人民币汇率(ExchangeRate)和人民币汇率波动率(ExchangeRateVol)。China_TPU和US_TPU分别表示我国贸易政策不确定性指数和美国贸易政策不确定性指数。τ表示第τ个分位点。其他变量的含义可参见表1。

在实证模型(1)中,主要关注β1(τ)和β2(τ)的变化情况。其中,β1(τ)反映了在τ分位水平下我国贸易政策不确定性指数对我国股票、债券和汇率市场收益率及波动率的影响,β2(τ)则反映了在τ分位水平下美国贸易政策不确定性指数对我国股票、债券和汇率市场收益率及波动率的影响。当β1(τ)和β2(τ)随着分位水平τ的变化发生变化时,则表明在不同金融市场环境下,中美双边贸易政策不确定性指数对我国股票、债券和汇率市场收益率及波動率存在差异性影响机制。

四、实证分析

(一)我国贸易政策不确定性对金融市场的影响机制

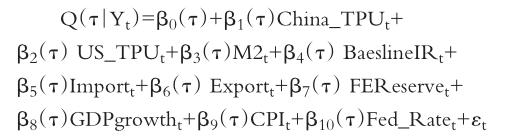

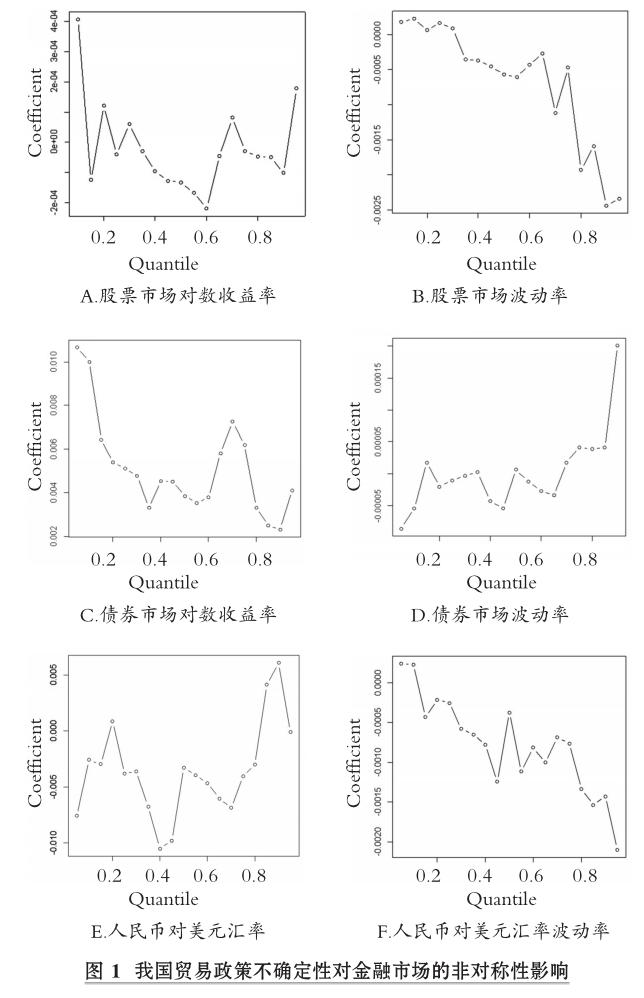

1.我国贸易政策不确定性对股票市场的影响。我国贸易政策不确定性对股票市场对数收益率和波动率表现出明显的非对称性影响机制。不同分位水平下我国贸易政策不确定性对股票市场对数收益率和波动率的影响结果分别如图1中A和B所示。

首先,图1A我国贸易政策不确定性对股票市场对数收益率的影响结果显示:一是在股票市场对数收益率位于低分位水平即股票市场处于熊市时期,我国贸易政策不确定性不仅不会冲击股票市场对数收益率,反而会促进股价上涨。二是在股票市场对数收益率位于高分位水平即股票市场处于牛市时期,我国贸易政策不确定性冲击股票市场,降低股票市场对数收益率。

其次,不同分位水平下我国贸易政策不确定性对股票市场波动率也表现出非对称性影响(如图1B所示):一是在股票市场波动率位于低分位水平即股票市场处于平静时期,我国贸易政策不确定性会加剧股票市场波动。该结果表明,在相对较为平静的股票市场,我国贸易政策不确定性对股票市场的影响会直接反映在股票市场波动率上。二是在股票市场波动率位于高分位水平即股票市场处于动荡时期,我国贸易政策不确定性反而会在一定程度上降低股票市场波动性。

2.我国贸易政策不确定性对债券市场的影响。我国贸易政策不确定性会提振债券市场收益,但对债券市场波动的影响表现出非对称性。不同分位水平下我国贸易政策不确定性对债券市场对数收益率和波动率的影响结果分别如图1中C和D所示。

首先,图1C我国贸易政策不确定性对债券市场对数收益率的影响结果显示:一是不同分位水平下我国贸易政策不确定性对债券市场对数收益率具有促进作用。在贸易政策不确定性增加的背景下,人们会增加对债券资产的配置,导致债券市场行情上行。二是随着分位水平的提升,我国贸易政策不确定性对债券市场对数收益率的影响强度表现出递减效应。

其次,图1D我国贸易政策不确定性对债券市场波动率的影响结果显示:一是在债券市场波动率位于低分位水平时,我国贸易政策不確定性会减弱债券市场波动,但在高分位水平下,我国贸易政策不确定性加剧债券市场波动。二是在高于均值水平下,我国贸易政策不确定性对债券市场波动的增强作用会随着分位水平的提高而加大。三是在低于0.15的分位水平下,我国贸易政策不确定性对债券市场波动的减弱效应会随着分位水平的下降而加强。

3.我国贸易政策不确定性对汇率市场的影响。通常我国贸易政策不确定性会降低人民币对美元汇率波动,但对于人民币对美元汇率的影响表现出非对称性。不同分位水平下我国贸易政策不确定性对于人民币对美元汇率和汇率波动率的影响结果分别如图1中E和F所示。

首先,图1E我国贸易政策不确定性对于人民币对美元汇率的影响结果显示:一是人民币对美元汇率位于低位时,我国贸易政策不确定性会降低人民币对美元汇率,人民币汇率会小幅上升;而人民币对美元汇率位于高位时,我国贸易政策不确定性会提高人民币对美元汇率,人民币汇率会小幅下滑。二是我国贸易政策不确定性提高人民币对美元汇率的强度会随着分位水平的提高而加大。

其次,图1F我国贸易政策不确定性对于人民币对美元汇率波动率的影响结果显示:一是在低汇率市场波动时期(分位水平小于0.1时),我国贸易政策不确定性会加剧人民币对美元汇率波动;而在其他时期(分位水平大于0.1时),我国贸易政策不确定性会减弱人民币对美元汇率波动。二是我国贸易政策不确定性对人民币对美元汇率波动的减弱效应会随着分位水平的提高而加强。该结果表明,随着汇率市场波动的加大,我国贸易政策不确定性对于人民币对美元汇率波动的减弱效应会增强。

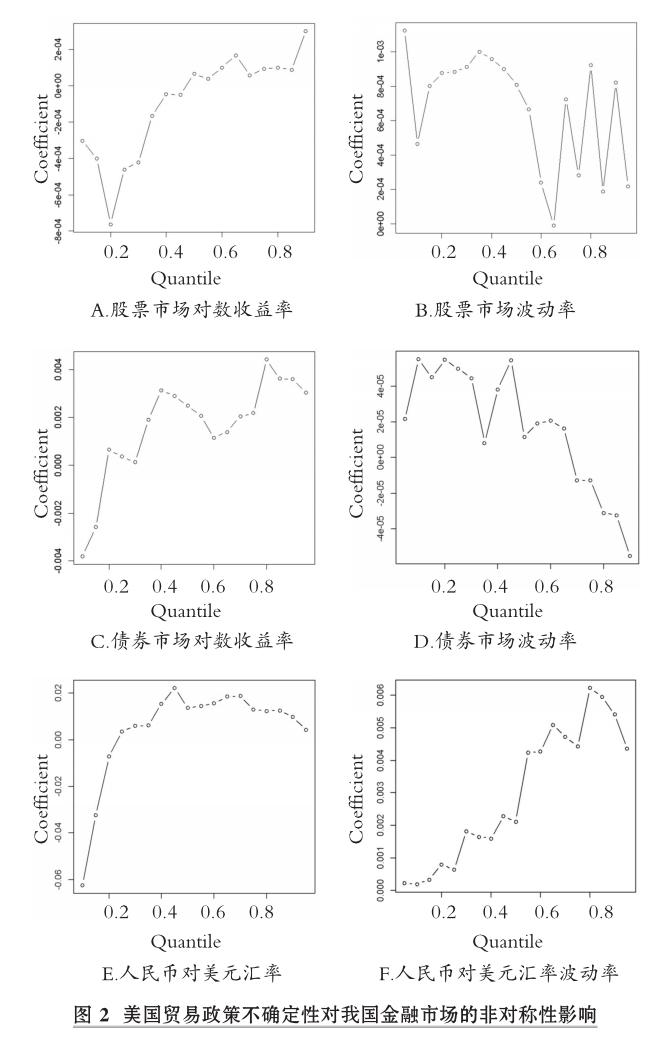

(二)美国贸易政策不确定性对我国金融市场的影响机制

1.美国贸易政策不确定性对我国股票市场的影响。美国贸易政策不确定性会加剧我国股票市场波动,同时对我国股票市场收益率表现出了非对称性影响。不同分位水平下美国贸易政策不确定性对我国股票市场对数收益率和波动率的影响结果分别如图2中A和B所示。

图2A美国贸易政策不确定性对我国股票市场收益率的影响结果显示:一是美国贸易政策不确定性对我国股票市场对数收益率的影响表现出了非对称性,在低分位水平即股票市场行情较差时期,美国贸易政策不确定性会降低我国股票市场对数收益率;而在高分位水平即股票市场行情较好时期,美国贸易政策不确定性会促进我国股票市场对数收益率的提升。二是在股票市场行情较差时期,美国贸易政策不确定性冲击我国股票市场对数收益率的影响强度呈现出“?”型:在低于0.2的分位水平下,随着分位水平的提高,美国贸易政策不确定性冲击我国股票市场对数收益率的强度会逐渐加大;而在高于0.2的分位水平下,随着分位水平的提高,美国贸易政策不确定性冲击我国股票市场对数收益率的强度会逐渐减弱。三是在股票市场行情较差时期,美国贸易政策不确定性促进我国股票市场对数收益率提升的效应会随着分位水平的提高而逐渐增强。图2B中的结果显示,在不同分位水平下,美国贸易政策不确定性均会加剧我国股票市场波动性。

2.美国贸易政策不确定性对我国债券市场的影响。美国贸易政策不确定性对我国债券市场收益率和波动率的影响均表现出了非对称性。不同分位水平下美国贸易政策不确定性对我国债券市场对数收益率和波动率的影响结果分别如图2中C和D所示。

图2C美国贸易政策不确定性对我国债券市场收益率的影响结果显示,美国贸易政策不确定性对我国债券市场收益率表现出非对称性影响。在低分位水平即债券市场行情较差时期,美国贸易政策不确定性会降低我国债券市场对数收益率;而在高分位水平即债券市场行情较好时期,美国贸易政策不确定性会提高我国债券市场对数收益率。图2D结果显示,美国贸易政策不确定性对我国债券市场波动率也表现出非对称性影响。在低分位水平即债券市场波动率较低时期,美国贸易政策不确定性会加剧我国债券市场波动;而在高分位水平即债券市场振荡时期,美国贸易政策不确定性会减弱我国债券市场波动。

进一步地,对比美国贸易政策不确定性对我国股票市场的影响,可以发现以下几点结论:一是美国贸易政策不确定性对我国股票市场收益率和债券市场收益率的影响机制存在一定相似之处。均是在低分位水平下降低我国股票或债券市场收益率,而在高分位水平下会促进我国股票或债券市场对数收益率提升。二是美国贸易政策不确定性对我国股票市场收益率和债券市场波动率的影响机制是存在显著差异的。美国贸易政策不确定性会提升我国股票市场波动率,但对债券市场波动率的影响表现出了非对称性。

3.美国贸易政策不确定性对我国汇率市场的影响。美国贸易政策不确定性会加剧人民币对美元汇率波动,但对人民币对于美元汇率的影响表现出非对称性。不同分位水平下美国贸易政策不确定性对人民币对美元汇率和汇率波动率的影响结果分别如图2中E和F所示。

图2E美国贸易政策不确定性对人民币对美元汇率的影响结果显示:一是人民币对美元汇率位于低位时,美国贸易政策不确定性会降低人民币对美元汇率,人民币汇率会小幅上升;而人民币对美元汇率位于高位时,美国贸易政策不确定性会增加人民币对美元汇率,人民币汇率会小幅下滑。二是在低于0.2分位水平时,随着分位水平的降低,美国贸易政策不确定性降低人民币对美元汇率的强度会加大;而在高于0.2分位水平时,美国贸易政策不确定性对于人民币对美元汇率的影响趋于平滑,影响强度位于0.02以内。图2F美国贸易政策不确定性对于人民币对美元汇率波动率的影响结果显示:一是在不同的分位水平下,美国贸易政策不确定性会加剧人民币对美元汇率的波动率。二是随着分位水平的提高,也即人民币汇率市场波动增加时,美国贸易政策不确定性提高人民币对美元汇率波动率的效应也会随之增强。

进一步地,对比我国贸易政策不确定性对于人民币对美元汇率的影响结果,可以发现:一是美国贸易政策不确定性对于人民币对美元汇率机制与我国贸易政策不确定性对人民币对美元汇率影响机制存在一定的相似性。无论是美国贸易政策不确定性,还是我国贸易政策不确定性,在人民币对美元汇率位于低位时,会降低人民币对美元汇率,人民币汇率上升;而在人民币对美元汇率位于高位时,会提高人民币对美元汇率,人民币汇率下降。二是美国贸易政策不确定性对于人民币对美元汇率的影响机制与我国贸易政策不确定性对人民币对美元汇率影响机制存在显著差异。在不同的分位水平下,美国贸易政策不确定性会加剧人民币对美元汇率的波动率,而我国贸易政策不确定性对于人民币对美元汇率的影响表现出非对称性。

五、结论与政策建议

近年来,由中美经贸摩擦引起的中美双边贸易政策不确定性骤然上升,进而引发我国金融市场明显的波动现象。为了防范系統性金融风险,维护金融系统稳定,有效应对中美贸易政策不确定性引发的金融市场风险,厘清中美贸易政策不确定性对我国金融市场的影响至关重要。为此,本文基于2005年1月~2019年6月我国和美国贸易政策不确定性指数和我国金融市场数据,利用分位点回归模型,实证研究了我国和美国贸易政策不确定性对股票市场、债券市场、汇率市场的影响机制。

实证研究结果显示:一是我国贸易政策不确定性对股票市场收益和波动、债券市场波动以及人民币对美元汇率均表现出明显的非对称性影响,但总体来看,对金融市场稳定影响不大。二是美国贸易政策不确定性会加剧我国股票市场波动和人民币对美元汇率波动,同时对我国股票市场收益、债券市场收益和波动以及人民币对美元汇率表现出了非对称性影响。三是与我国贸易政策不确定性相比,美国贸易政策不确定性对我国股票和汇率市场的冲击较大,而对我国债券市场冲击较小。

基于此,笔者认为应该从以下几个方面防范中美贸易政策不确定性引发的我国金融市场风险:一是及时通过政策解读、新闻发布等形式做好贸易政策解读工作,消除社会公众对我国贸易政策的疑惑,有效降低我国贸易政策不确定性。二是建立对中美双边贸易政策不确定性的监测体系,将中美双边贸易政策不确定性纳入我国股票、债券和汇率等金融市场风险监测预警机制,并完善相应的风险管控措施。三是做好美国贸易政策不确定性对我国股票和汇率市场的冲击应对工作,通过动态调整中期借贷便利、常备借贷便利、动态拨备等政策及时调控市场流动性,减少美国贸易政策不确定性的冲击。四是继续推进中美经贸磋商,减少中美经贸摩擦争端,进而降低中美双边贸易政策不确定性。

【主要参考文献】

[1]Caldara D.,Iacoviello M.,Molligo P.,Prestipino A.,Raffo A. The economic effects of trade policy uncertainty[EB/OL].https://ssrn. com/abstract=3473067,2019-12-25.

[2]方意,和文佳,荆中博.中美贸易摩擦对中国金融市场的溢出效应研究[J].财贸经济,2019(6):55~69.

[3]李强,覃春面,董耀武.中美贸易摩擦视角下的股、汇市风险溢出研究[J].武汉金融,2019(10):3~9.

[4]刘语臻.贸易摩擦升温对中美金融市场的影响[J].西南金融,2018(11):35~44.

[5]Liow K. H.,Liao W.,Huang Y. Dynamics of international spillovers and interaction:Evidence from financial market stress and economic policy uncertainty[J].Economic Modelling,2018(68):96~116.

[6]Trung N. B.,The spillover effects of US economic policy uncertainty on the global economy:A global VAR approach[J].The North American Journal of Economics and Finance,2019(48):90~110.

[7]Kido Y. The transmission of US economic policy uncertainty shocks to Asian and global financial markets[J].The North American Journal of Economics and Finance,2018(46):222~231.

[8]张光利,钱先航,许进.经济政策不确定性能够影响企业现金持有行为吗?[J].管理评论,2017(9):15~27.

[9]He F.,Wang Z.,Yin L. Asymmetric volatility spillovers between international economic policy uncertainty and the U.S. stock market[J]. The North American Journal of Economics and Finance,2019(10):65~79.

[10]Li X.,Li X.,Si D. Investigating asymmetric determinants of the CNY-CNH exchange rate spreads:The role of economic policy uncertainty[J].Economics Letters,2019(1):10~27.

[11]Chen L.,Du Z.,Hu Z. Impact of economic policy uncertainty on exchange rate volatility of China[J].Finance Research Letters,2019(8):14~17.

[12]Baker S. R.,Bloom N.,Davis S. J. Measuring economic policy uncertainty[J].Quarterly Journal of Economics,2016(4):1593~1636.

[13]王晓苏.货币政策、融资流动性与公司债信用价差[J].财会月刊,2018(10):171~178.

[14]李兆.新兴市场国家货币危机及对我国的启示——以土耳其、阿根廷为例[J].黑龙江金融,2019(5):20~22.

[15]Ho S. W.,Zhang J.,Zhou H. Hot Money and quantitative easing:The spillover effects of U.S. monetary policy on the Chinese economy[J].Journal of Money,Credit and Banking,2018(7):1543~1569.