中国股票市场价格时滞

——二十年的变化

2020-02-24安筱雯

安筱雯,冯 绪

(天津大学管理与经济学部, 天津 300072)

Fama[1]提出的有效市场假说认为,若市场严格有效、无市场摩擦且不存在信息不对称,证券价格就会及时对新信息做出正确的反应,这也成为了传统资产定价理论的基础假设。然而较多的实证研究验证了不同程度的市场摩擦和信息不对称的存在。市场摩擦的客观存在,使得不同的证券组合对新信息的反应速度存在差异。Hou等[2]认为价格时滞是由于市场摩擦引起的,提出把衡量股价对公共信息反应延迟程度的价格时滞作为反映市场摩擦的综合指标。目前,价格时滞已经成为衡量市场有效性的主要的综合性指标之一。

在市场摩擦的框架下,测度我国沪深A股市场的价格时滞,观察中国市场信息效率的演变,明晰现有的投资者认知假说、流动性假说、投机性需求假说、市场分隔假说解释我国股票市场信息效率的有效性,找出影响我国股票市场信息传递效率的因素,对于我国当前的股票市场效率的研究及提高具有一定的参考价值。

1 文献综述

1.1 投资者认知假说

Merton[3]基于资本市场均衡模型提出的投资者认知假说认为,投资者对不同证券信息的了解程度是不同的且只愿意购买自己了解的股票。McQueen等[4]、Chang等[5]发现小股票股价对坏消息的反应迟滞程度较低,对好消息反应迟滞程度较高的现象在美国和亚洲市场均存在。Hou等[2]发现不受关注的小股票有更高的价格时滞且伴随着更高的迟滞溢价。Barberis等[6]通过拓展S&P500的股票数量发现,投资者认知度高的股票的价格迟滞程度低。且当市场消息是坏的时候,投资者往往对信息更加敏感。Barber等[7]验证了个人投资者的投资行为是基于自身对股票认知情况的假设。

1.2 流动性假说

流动性理论认为与价格时滞相关的超额收益完全源自股票的系统流动性风险。Lin等[8]采用Liu[9]提出的流动性扩展的资产定价模型(LCAPM),发现并证实价格时滞严重的股票缺少足够的交易对手,更大的无交易发生率,以及投资者因面临更高的风险而要求获得相应的超额收益。因此他们认为,价格时滞溢价是由于系统性流动风险造成的。

1.3 投机性需求假说

投机性需求假说是指过度自信的投资者面对新的公共信息,更倾向于相信私有信息,从而使得股价对当期市场信息反应出现迟滞。胡聪慧等[10]发现在中国股票市场中,投机性需求相关的市场摩擦的影响程度要远大于同流动性、投资者认知度相关的市场摩擦的影响。Barber等[11]、吴卫星等[12]均研究发现了市场中存在投资者过度自信,高估自身私有信息精度的现象。Daniel等[13-14]的研究指出投资者过度自信是证券市场过度反应的重要原因。

1.4 市场分隔假说

Hou等[2]构建价格时滞的依据是扩展了的市场模型,考察滞后期市场指数对当期股价的解释力度。而市场指数的变化是由宏观信息引起,单只股票公司层面的信息很难引起市场指数的明显变动。价格时滞实质上测度的是历史宏观信息对当前股票价格的影响,度量了市场上宏观信息的效率。当股票市场与实体经济出现背离时,股票市场对宏观信息的反映或存在一定的时间差。

Demirgue等[15]对20多个经济发达国家的证券市场与实体经济发展关系进行了研究,发现实际人均GDP越高,股票市场扩张越迅速。Stock等[16]发现经济状况指标和股票市场合成指数具有经济周期内相近的时间轨迹。与国外的大多研究结论不同,国内大多研究发现我国股票市场与实体经济间的传导机制或存在问题导致两者间并不存在显著的关系。刘骏民等[17]通过构建货币、虚拟与实体经济间的增长关系模型,发现虚拟经济与实体经济总处于背离状态。伍志文等[18]研究表明市场收益率和宏观经济指标间并没有显著相关性。孙霄翀等[19]研究了股票市场内部运行效率,发现当前我国股票市场指数与实体经济存在一定偏离。

2 价格时滞与数据来源

2.1 数据来源

采用周收益率来计算价格时滞,以避免低频率月度、年度数据造成的较大误差和高频日度数据造成的计算结果分散和噪声干扰的问题。同时,考虑到多数股票对信息的反应在一个月内,将滞后期设置为4期。并对数据做出了如下具体筛选:(1)剔除ST、*ST类公司;(2)剔除交叉上市的股票;(3)对除收益率外的其他变量数据在1%和99%处截尾处理。数据均来自RESSET和CSMAR数据库。

2.2 价格时滞的测度方法

参考Hou等[2]所采用的测算方法,将市场收益率作为市场公共信息的代理变量,把扩展的市场模型作为构建价格时滞的依据,具体模型为

(1)

根据以上模型,可以构建以下价格时滞指标来度量股价对市场信息的反应程度:

(2)

对D1进一步调整,通过利用回归系数构建价格时滞的度量指标:

(3)

其中:D2测度的是滞后4期市场影响之和与当期在内的所有市场因素影响之和的比值。D2值越大,说明滞后期市场收益率对当期个股收益率的预测程度越大,股票价格时滞越严重。

根据上述测度方法,计算得到1996—2016年每年每只个股的D1、D2,并对D1和D2进行了Pearson相关性检验,两者相关系数为0.84,在1%的水平下显著,表明2种价格时滞的测度方法所反映的信息高度一致,其中D1具有良好的代表性,故在后续的假说验证中,将D1作为价格时滞的代理变量。

3 实证检验

3.1 投资者认知假说验证

(1) 投资者认知假说与代理变量 投资者认知是指投资者对股票的关注程度,个人投资者在股票市场上的投资行为很大程度上是基于其对个股的关注程度。考虑到中国股票市场数据的可获得性,选取股东户数、员工人数作为个人投资者认知程度的代理指标,机构投资者持股比例作为机构投资者的代理指标,并将股东户数和员工人数对数处理后进行回归检验。假设:投资者认知假说代理指标与价格时滞呈负相关关系。

(2) 描述性统计 1996—2016年样本股票价格时滞均值变动如图1所示。由图1可以看到1996—2016年我国沪深A股市场始终存在着不同程度的价格时滞,整体价格时滞在样本期间波动明显,其中在2006年、2014年达到了2个明显的峰值,分别达到了0.40、0.53。价格时滞的描述性统计情况在后续假说检验中将不再赘述。由于投资者认知假说中选用的代理指标自2001年才开始记录,因此该假说的样本期间为2001—2016年。2001—2016年机构投资者持股比例均值统计如图2所示,2001—2016年log(股东户数)和log(员工人数)均值统计如图3所示。由图2可以看出样本期间机构投资者持股比例呈较为稳定的上升趋势。图3反映了样本期间对数处理后的平均股东户数和平均员工人数始终较为平稳,尤其是员工人数波动幅度较小。

图1 1996—2016年样本股票D1均值统计Fig.1 Mean value statistics of sample stock D1 from 1996 to 2016

图2 2001—2016年机构投资者持股比例均值统计Fig.2 Mean value statistics of institutional investors shareholding ratio from 2001 to 2016

图3 2001—2016年log(股东户数)和log(员工人数)均值统计Fig.3 Mean value statistics of log (number of shareholders) and log (number of employees) from 2001 to 2016

D1,it=αt+β1t×(Institutional Ownershipit)+β2t×

log(Shareholdersit)+β3t×log(Employees)+εt,

(4)

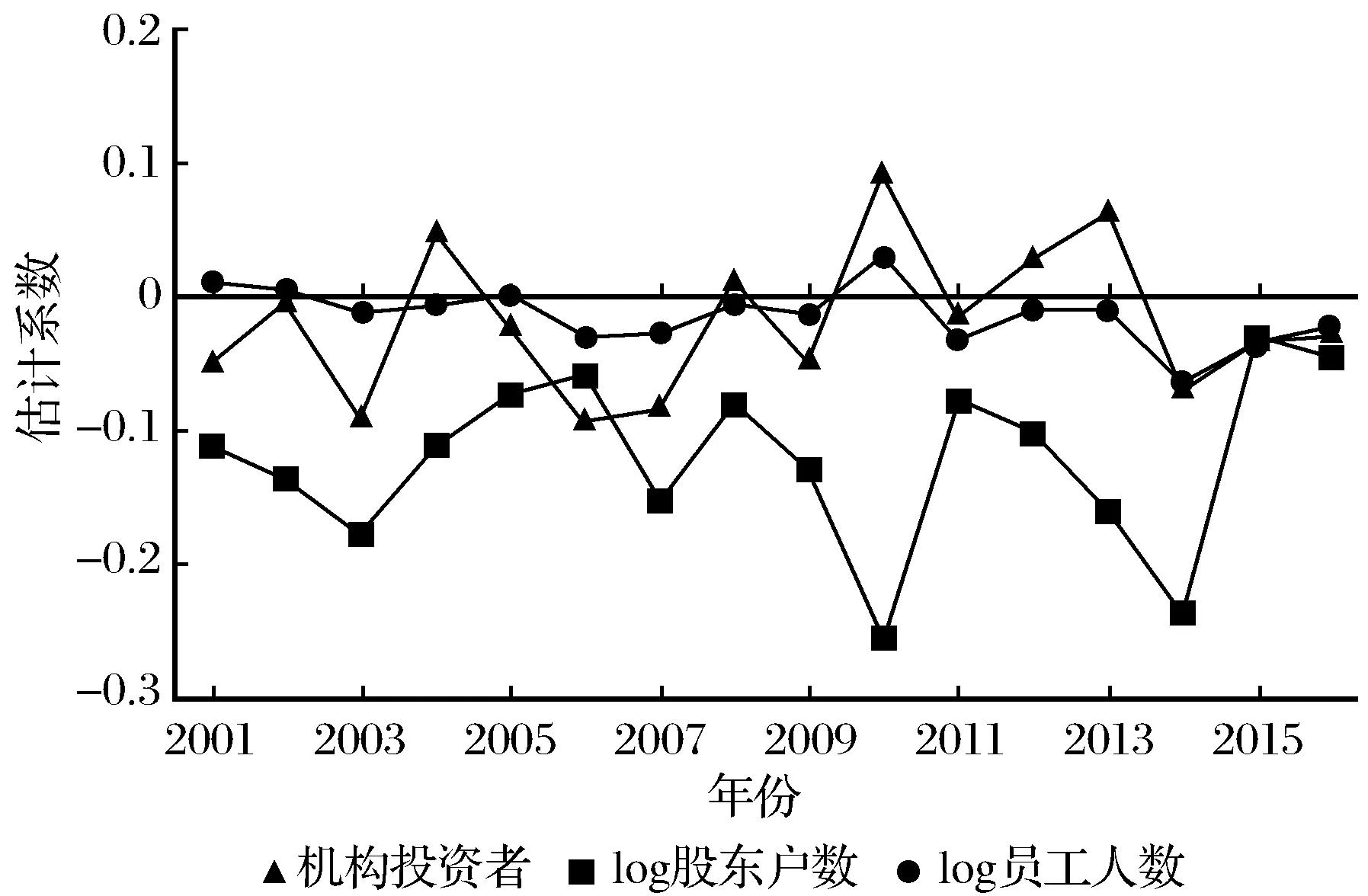

其中:D1,it为第t年第i只股票的价格时滞;β1t、β2t、β3t分别是第t年机构投资者持股比例、log(股东户数)、log(员工人数)的估计系数;εt是第t年回归方程的残差项。投资者认知程度的3个代理变量每年估计系数统计如图4所示,其中估计系数p值<0.05时,数据点用空心标注;p值>0.05时,数据点用实心标注,在后续假说检验中将沿用该标记方法。

图4显示,机构投资者持股比例与价格时滞D1间主要是负相关关系,但单年估计系数以不显著为主。价格时滞D1与个股股东户数估计系数均为负,且主要在1%和5%水平上显著。员工人数的估计系数主要也为负值,但每年的估计系数的p值多数>0.05,估计系数以不显著为主。

D1与投资者认知变量Fama-Macbeth回归系数如表1所列,机构投资者持股比例、股东户数、员工人数的估计系数分别为-0.02、-0.12和-0.01,t值分别-1.24、-7.47、-2.65。说明机构投资者持股比例与价格时滞间存在不显著负相关关系,而与股东户数与员工人数与价格时滞在1%的水平下显著负相关。相较于个人投资者认知程度与价格时滞的显著负相关关系,机构投资者认知程度与价格时滞的不显著负相关关系,或与当前我国股票机构投资者持股比例总体较低,以中小投资者为主的市场情况有关。

3.2 流动性假说验证

(1) 流动性假说与代理变量 流动性假说认为与流动性相关的因素会导致股票价格在信息反应方面出现迟滞,表现为价格时滞严重的股票通常具有较高的交易成本、较大的价格冲击。选用Amihud非流动性比率作为股票流动性的代理变量。计算方法如下:

图4 2001—2016年投资者认知代理指标估计系数统计Fig.4 Estimated coefficient statistics of investor recognition proxy indicators from 2001 to 2016

表1 D1与投资者认知代理指标Fama-Macbeth回归结果Table 1 Results of Fama-Macbeth Regression of D1 and investor recognition proxy indicators

(5)

其中:DT是时间窗口T内股票i的交易天数;|Ri,t|是股票i在t日收益率的绝对值;VOLi,t是股票i在t日的成交金额(百万元);Illiquidityi,T实际上是股票i在时间窗口内,交易日收益率绝对值与交易日成交金额比值的算术平均值,Illiquidityi,T值越大,说明该只个股的流动性越差。假设:个股非流动性比率与价格时滞正相关。

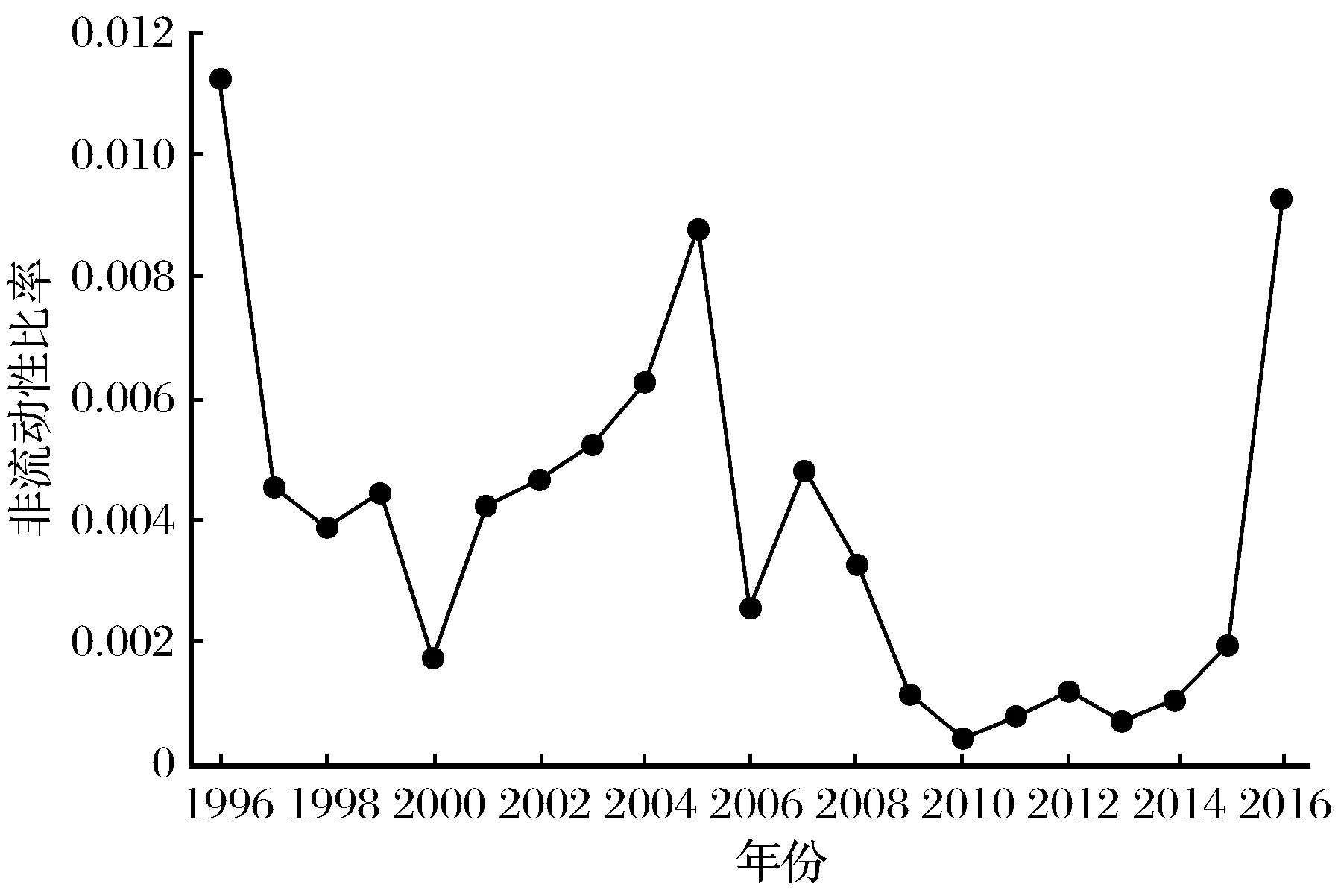

(2) 描述性统计 1996—2016年非流动性比率均值走势如图5所示,同样可以作为反映沪深A股市场流动性的一个侧面描述。从图5中可以看出,样本股票的平均非流动性比率变化幅度较大,说明我国股票市场流动性程度波动明显。

图5 1996—2016年非流动性比率均值统计Fig.5 Mean value statistics of illiquidity ratio from 1996 to 2016

(3) 回归检验 同样运用Fama-Macbeth回归方法,首先对1996—2016年的样本数据每年进行截面回归。每年回归方程为

D1,it=αt+βt×Illiquidityit+εt,

(6)

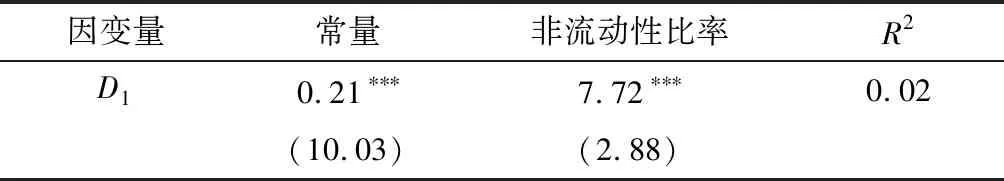

其中:D1,it为第t年股票i的价格时滞;αt为第t年回归方程的截距项;βt为第t年回归方程得到的非流动性比率(Illiquidity)的估计系数;εt为第t年回归方程中的残差项。回归结果如图6所示。单年回归的非流动性比率的估计系数主要为正值,且估计系数主要在1%和5%水平下显著。通过进一步计算可以得到如表2所列的回归结果,非流动性比率Fama-Macbeth回归系数为7.72,t值为2.88,估计系数t检验在1%水平下显著,符合流动性假说假设。

图6 1996—2016年非流动性比率估计系数统计Fig.6 Estimated coefficient statistics of illiquidity ratio from 1996 to 2016

表2 D1与非流动性比率Fama-Macbeth回归结果

注:***表示在1%水平下显著。

3.3 投机性需求假说验证

(1) 投机性需求假说和代理变量 投机性需求假说认为投资者过度自信会导致其在面对新的公共信息时,更倾向于相信私有信息,使得股价对公共信息的反应延迟。采用Fama-French三因子回归得到的alpha值和换手率来构造个股投机性指标[20]。Fama-French三因子回归模型为

Rit-Rft=αi+βi(RMt-Rft)+siSMBt+

hiHMIt+εit,

(7)

其中:Rit为时间t股票i的收益率;Rft为时间t的无风险收益率;RMt为时间t的市场收益率;(RMt-Rft)是时间t的市场风险溢价;SMBt是时间t的市值因子的模拟组合收益率;HMIt为时间t的账面市值比因子的模拟组合收益率。三因子回归结果中的alpha值是个股超额收益率无法被三因子所解释的部分。当alpha为负,说明股价被高估,存在投机性;被高估的股票被大量买入说明股票投机性强。由于买入订单量数据无法获取,采用股票的年换手率替代,但换手率在一定程度上也测度了股票的流动性,因此还单独对alpha变量进行了回归检验。构造股票投机性需求的代理指标为

Speculation1it=dummy×αit,

(8)

Speculation2it=dummy×αit×turnoverit,

(9)

其中:Speculationit表示时间t(日度)股票i的投机性需求;dummy为虚拟变量;αit为在时间窗口T内对个股i收益率进行三因子回归后得到的截距值,当αit为负时,dummy取-1,αit为正时,dummy取0;turnoverit表示时间t股票i的换手率。假设:个股的投机性与价格时滞正相关。

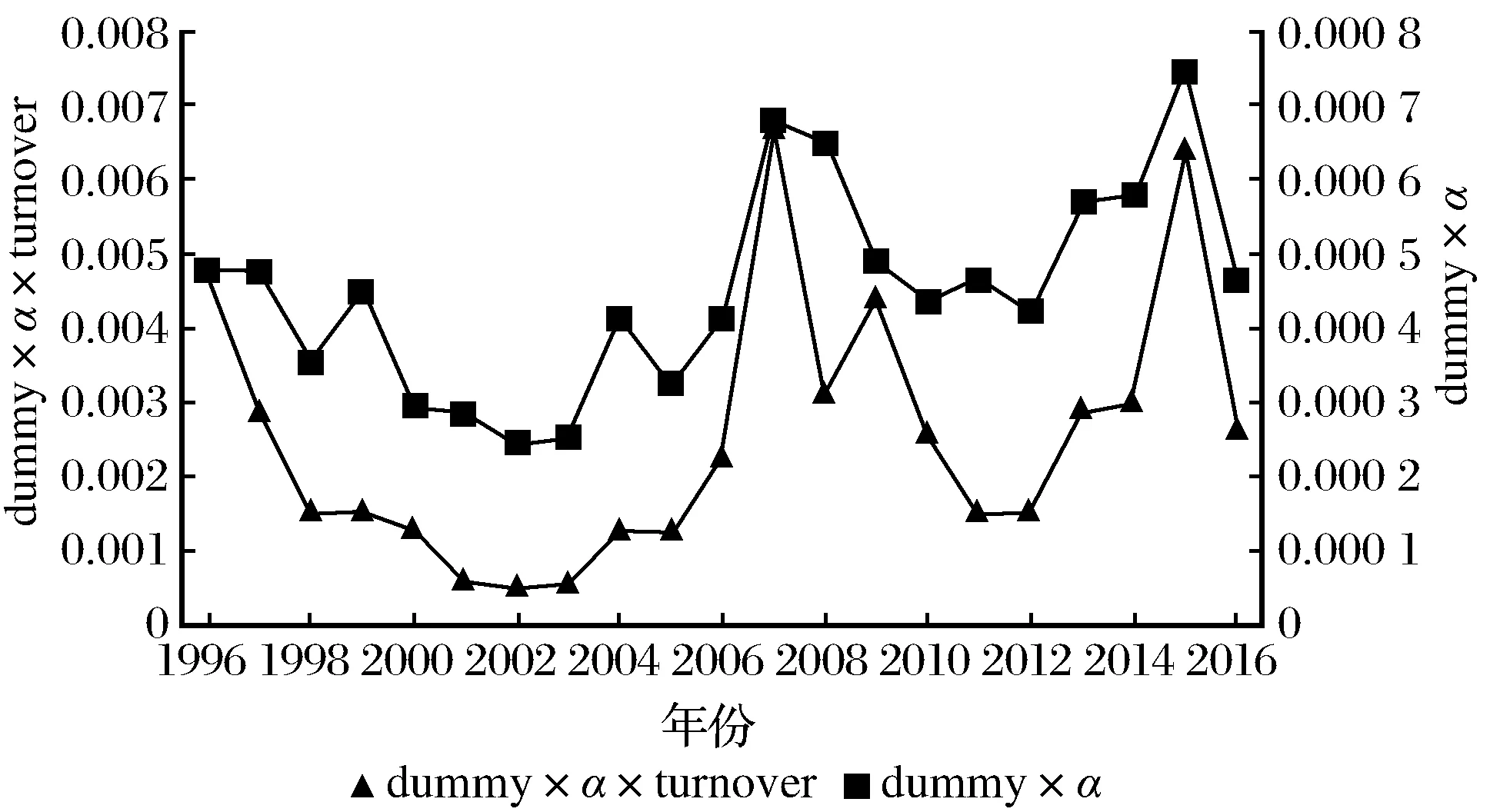

(2) 描述性统计 1996—2016年投机性需求指标均值统计如图7所示。由图7可以看出,在观察期间内样本股票的整体投机性始终>0,股票市场始终存在不同程度的投机性,且波动明显,构建的2个投机性指标均在2007年和2015年达到明显的峰值,其中考虑了换手率因素的dummy×α×turnover度量的投机程度波动程度更大。

图7 1996—2016年投机性需求指标均值统计Fig.7 Mean value statistics of speculative demand indicators from 1996 to 2016

(3) 回归检验 将投机性指标分别关于个股的价格时滞每年进行一次截面回归,计算公式为

D1,it=μt+β1t×dummy×αit+εt,

(10)

D1,it=μt+β2t×dummy×αit×turnoverit+εt,

(11)

其中:D1,it为第t年股票i的价格时滞;μt为第t年截面回归的截距项;εt为残差项;为区分2个投机性指标的估计系数,分别用β1t,β2t来表示。每年截面回归后得到的估计系数如图8、图9所示。观察期间投机性指标dummy×α和dummy×α×turnover的估计系数均在正负间波动,且波动幅度很大,2个投机性指标对于价格时滞的影响方向并不稳定。从p值来看,估计系数的显著性也不稳健。投机性指标的Fama-Macbeth回归系数如表3所列。dummy×α的Fama-Macbeth回归系数为-14.38,t值为-1.55,说明dummy×α与价格时滞存在不显著负相关关系,与假说假设相矛盾。dummy×α×turnover的Fama-Macbeth回归系数为0.77,t值为-0.41,表明dummy×α×turnover与价格时滞间存在不显著正相关关系。综上,可以判断投机性假说对我国股票市场的价格时滞的解释不成立。

图8 1996—2016年投机性指标1估计系数统计Fig.8 Estimated coefficient statistics of speculation 1 from 1996 to 2016

图9 1996—2016年投机性指标2估计系数统计Fig.9 Estimated coefficient statistics of speculation 2 from 1996 to 2016

表3 D1与投机性代理指标Fama-Macbeth回归结果

注:***表示在1%水平下显著。

3.4 综合验证

将价格时滞与投资者认知指标、流动性指标、投机性指标组合后进行Fama-Macbeth回归,从而对上述3个假说进行综合验证。为区分代理个人投资者认知程度的股东户数和员工人数2个指标,以及区分构造的2个投机性指标,将这4个指标分别组合进行回归。每年的回归方程为

D1,it=μt+β1t×Institutional ownershipit+β2t×

log(Shareholders)it+β3t×Illiquidityit+

β4t×dummy×αit+εt,

(12)

D1,it=μt+β1t×Institutional ownershipit+β2t×

log(Employees)it+β3t×Illiquidityit+β4t×

dummy×αit+εt,

(13)

D1,it=μt+β1t×Institutional ownershipit+β2t×

log(Shareholders)it+β3t×Illiquidityit+

β4t×dummy×αit×turnoverit+εt,

(14)

D1,it=μt+β1t×Institutional ownershipit+β2t×

log(Employees)it+β3t×Illiquidityit+β4t×

dummy×αit×turnoverit+εt。

(15)

Fama-Macbeth回归估计系数结果如表4(部分指标用缩写表示)所列。由表4可知log(股东户数)和log(员工人数)始终与价格时滞保持显著的负相关关系,其中加入log(股东户数)的回归方程拟合优度均高于加入log(员工人数)的回归方程拟合优度,说明个人投资者认知程度代理指标中,log(股东户数)对价格时滞的解释力度更大。投机性指标dummy×α、dummy×α×turnover与价格时滞均呈不显著负相关关系,与投机性需求假说相矛盾。

表4 D1与综合各假说代理指标Fama-Macbeth回归结果

注:***表示在1%水平下显著;**表示在5%水平下显著。

值得注意的是,在综合检验中出现了机构投资者持股比例与价格时滞正负关系不稳定、非流动性比率检验结果与单独检验结果不一致的问题。这或由因变量间存在相关性导致,于是对每年代理指标进行了Pearson相关性统计,发现非流动性比率与机构投资者持股比例、log(股东户数)、log(员工人数)均存在不同程度的相关性。机构投资者持股比例与log(股东户数)、log(员工人数)也存在不同程度的相关性。

基于对假说的单独和综合检验的结果,可以得到投资者认知假说中代理个人投资者认知程度的log(股东户数)、log(员工人数)对价格时滞的解释稳健有效。

3.5 市场分隔假说验证

(1) 市场分隔假说与代理变量 市场分隔假说认为股票市场与实体经济发展存在不同步,甚至相互背离的情况。首先计算1996—2016年我国股票市场的总体价格时滞,计算公式为

(16)

其中:D1t为第t年沪深A股市场的总价格时滞;Nt为第t年样本中的股票数;D1.it为第t年股票i的价格时滞。

Tobin等[21]在其提出的挤出效应假说基础上进一步提出了著名的TobinQ系数,其计算为

TobinQ=企业市价(股价)/企业的重置成本,

(17)

其中:Q>1时,企业的股票市价高于企业的重置成本,企业通过发行较少的股票就能买到较多的投资品,因此资金流入股票市场;Q<1时,企业市场价值低于资本的重置成本,企业如果想获得资本,购买其他较便宜的企业而获得旧的资本品的成本会更低,资金流向实体部门。进一步,可以认为Q=1时,说明2个市场间的发展是均衡的,当Q>1时或Q<1时,说明了企业价值在资本市场或实体经济市场中被高估,在一定程度上也说明了2个市场间的背离。因此,选用|Q-1|作为度量虚拟经济与实体经济间背离程度的指标[22]。其中,股票市场平均TobinQ值为

(18)

其中:Qt为第t年沪深A股市场的平均TobinQ值;Nt为第t年样本中的股票数;Qit为第t年股票i的TobinQ值。

(2) 描述性统计 1996—2016年股票市场|Q-1|走势如图10所示。由图10可以看出,1996—2016年我国股票市场平均托宾Q值均不等于1,说明股票市场与实体经济始终存在非均衡发展的现象。除2005年Q=0.89<1以外,其他年份的Q值均>1,反映出我国股票市场的投资热度始终较高,总体上股票市场每年的扩张速度在不同程度上领先于实体经济每年的发展速度,且两者间背离程度的波动幅度较大。

图10 1996—2016年股票市场|Q-1|走势Fig.10 |Q-1| trend chart of stock market from 1996 to 2016

回归方程为

D1t=α+β×|Qt-1|+εt。

(19)

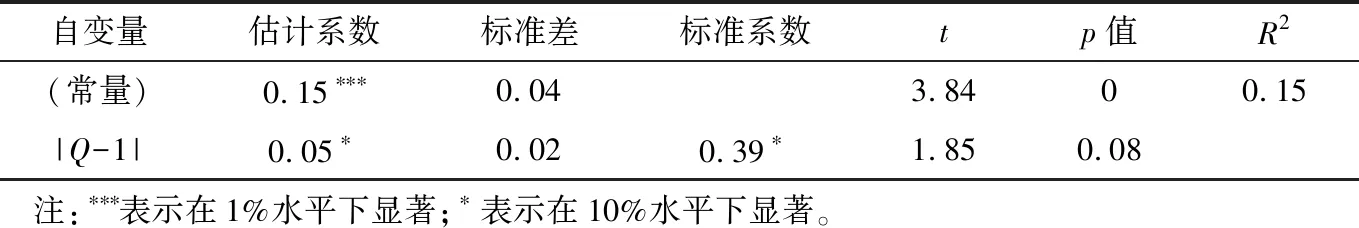

根据计算得到的1996—2016年我国沪深A股市场平均每年价格时滞D1t和市场平均每年TobinQ的数据,为检验虚拟经济与实体经济背离程度能否解释我国股票市场价格时滞,进行了回归检验。线性回归结果如表5所列。|Q-1|估计系数在10%水平下显著,即虚拟经济与实体经济的背离程度与我国股票市场价格时滞在10%水平下是显著正相关关系,即背离程度越大,价格时滞越严重。

表5 D1与市场分隔假说指标线性回归结果

4 结论与政策建议

综上,可得到如下结论:(1)投资者认知假说对价格时滞的解释在中国股票市场稳健有效。但机构投资者持股比例与价格时滞间负相关关系不显著,这或许与我国当前仍以中小投资者为主的股票市场情况有关。(2)流动性假说、投机性假说对我国股票市场价格时滞的解释非稳健有效。(3)托宾|Q-1|与我国股票市场平均价格时滞存在显著正相关关系,市场分隔假说有效。但是,投资者认知代理指标单独与价格时滞回归后得到的拟合优度较低,平均约为9.2%。后续研究需更多地考虑中国股票市场的特征,选取更多元的指标,以更好发现影响中国股票市场价格时滞的市场因素。

基于实证结果,对提高我国股票市场的信息效率简单提出以下建议:(1)目前我国股票市场仍以中小投资者为主,中小投资者存在非理性和市场情绪化导向、信息获取渠道有限的问题,在一定程度上会影响股票市场效率。监管层应当加强对投资者风险和证券市场基本知识的教育,同时完善股票市场信息披露制度。(2)我国还需进一步加强机构投资者建设,促进机构投资者类型的多元化发展,扩大其规模,改善目前投资者结构不成熟的问题。(3)加快我国资本市场体制的改革,改善实体经济结构与股票市场间过度不对称的问题。(4)建立科学的监管指标体系,进行协同动态监管;制定合理有效的货币财政政策,实现在虚拟与实体经济发展要求间的微妙平衡;避免政府的直接干预,发挥证券市场自身的调节功能。