在美国大选年,如何获得投资先机

2020-02-10阿维·萨尔兹曼(AviSalzman)

阿维·萨尔兹曼(Avi Salzman)

绘图/《巴伦》Lisa Larson-Walker

对于投资者来说,2020年的美国大选像是“Lets Make a Deal”的高压力版。(编者注:Lets Make a Deal是美国的一项电视娱乐节目。参加节目的人被要求在三扇门中选择一扇。其中一扇后面有一辆车,其余两扇后面则是羊。假设参与者选择的是1号门,然后知道門后面有什么的主持人开启了另一扇后面有羊的门,假设是3号门。然后他问你:“你想选择2号门吗?”)

1号门背后是中美贸易争端,有着不可预测的政策转变,以及总统弹劾可能带来的污点。那么2号门呢? 它后面可能有财富和投资税、新的银行法规以及限制石油开采。

投资者的情绪已经很糟糕了,20多年来最悲观的《巴伦》 “理财经理调查”(Big Money Poll)结果就证明了这一点:理财经理们对美国总统唐纳德·特朗普(Donald Trump)的贸易争端和其他政策删感到越来越失望,但是像参议院伊莉莎白·沃伦(Elizabeth Warren)这样的民主党候选人让投资者感到惊恐,她对商业的强硬政策可能会颠覆几个行业。

大多数策略师认为,现在就根据选举风险来调整投资组合还为时过早,但他们也认为,投资者不应该完全忽视政治。如果仅仅是因为市场可能对投票和提前投票反应过度的话,我们还是有办法为2020年做好准备的。

有一件事是明确的:对于投资者和企业高管来说,政治风险很少成为如此突出的话题,而且这种风险不会消失。

资产管理公司GAM Investments首席经济学家、基金经理、GAM投资方案部门负责人拉里·哈特韦(Larry Hatheway)表示:“我认为,我们都希望能够在没有政治风险的情况下重新考虑投资。但我怀疑这和怀旧一样,不太可能在短期内再次成为世界现状。”

沃伦最近在民意调查中的人气高涨尤其让华尔街感到恐惧。伊恩·布雷默(Ian Bremmer)的欧亚集团(Eurasia Group)认为她获得提名的可能性为40%,前副总统乔·拜登(Joe Biden)的可能性为30%,剩下其他候选人加起来是30%。投资银行制作了一组幻灯片,突出显示了若沃伦担任总统,各类股票面临的危险信号。

投资银行Evercore ISI的美国公共政策和政治战略研究主管莎拉·比安奇(Sarah Bianchi)在其中一张幻灯片上写道:“她把目光投向了许多行业,我们预计她会把这些转化为行政措施。”沃伦、拜登和特朗普没有回应《巴伦》有关谈论他们的计划将如何影响市场的请求。

投资者在进入选举季节时,总是要面对各种不同的选择。但一些投资组合经理表示,他们正面临一个特别令人困惑的选举年。

对冲基金Khaner Capital Management的普通合伙人劳埃德·卡纳(Lloyd Khaner)表示:“30年来,我从未听到过如此不确定的结果。”而且一个特定候选人获胜的几率还在不断变化。“就绝对值而言,选举年只是一年。但一年会发生太多变化了,哪怕是一周或一天也会发生不少变化。”

高度不确定性的一个原因是政治上的两极分化。过去,经济政策往往由更温和的国会议员起草,因此财政政策引起的市场震荡较少。民主党人经常做“共和党人”的事情,反之亦然。比尔·克林顿(Bill Clinton)平衡了预算,而乔治·W·布什(George W. Bush)扩大了老年人的处方药福利。目前的政治形势几乎没有两党合作的例子。

美国保德信金融集团(Prudential Financial)投资管理部门PGIM Fixed Income的首席经济学家兼全球宏观经济研究主管内森·席茨(Nathan Sheets)说:“一代人(编者注:通常认为是30年),甚至几代人以来,美国的经济政策在很大程度上是由一个支持国际开放和至少一定程度的财政纪律的中间派联盟推动的。”

席茨曾在奥巴马总统(Barack Obama,编者注:2008年11月至2017年1月担任美国总统)任期内担任财政部国际事务办公室副部长,在此之前是美联储官员。“而现在我认为我们的经济政策从中间派变得更两极化,这一点,加上特朗普政府非传统的操作风格,使得政治问题越来越成为投资战略的核心问题,”席茨说。

对于那些总是担心新闻头条的交易员来说,有一个选择——目前可能是最明智的选择——就是在投资组合中剔除政治预言,专注于实际的政策。EventShares的首席投资官本·菲利普斯(Ben Phillips)就是这样为一个代码为PLCY的ETF选择股票的,该ETF专注于中小型股。他告诉《巴伦》:“我们告诉投资者,要透过政治噪音,观察政策趋势。我认为,人们往往将政治与政策混为一谈。”

这意味着要投资那些可能会从已经实施或即将实施的政策变化中获益的股票,比如州基础设施支出的增加、体育博彩的合法化、取消更高浓度乙醇汽油销售的禁令,或者更严格的航运燃料标准。所有这些趋势都影响到 EventShares ETF的表现,该ETF2019年的回报率为18%,低于标准普尔500指数,但高于罗素2000指数。

这并不意味着投资者应该完全忽视政治。他们仍然可以从政治变化中受益,尤其是如果市场对投票或初选反应过度的话。Bowen, Hanes & Co.的首席投资官杰伊·鲍恩(Jay Bowen)称这种情况为“过度渲染的下意识反应”。

鉴于医疗保健行业容易受到政府新规的影响,一些策略师特别关注该行业投资。

民主党人已经提议对医疗保险进行全面改革,甚至像拜登这样的温和派也表示支持某种形式的公共医疗保险选项,比如为65岁以下的人提供医疗保险。“全民医保”是沃伦和参议员伯尼·桑德斯(Bernie Sanders)政策首选,该计划将完全废除私人保险。

在理财经理调查中,投资组合经理们认为医疗保健行业是对政治混乱风险敞口最大的领域。据《华尔街日报》(The Wall Street Journal)报道,截至2019年9月,医疗保健类基金已经净流出了130亿美元,比其他任何行业都要糟糕。医疗保健股ETF(XLV)上涨了8%,不到标准普尔500指数涨幅的一半。一些基金经理表示,投资者应该抓住医疗保健领域与政治相关的抛售机会采取行动。

关注政策,而非政治

投资于那些能够因当前政策、或预计很快实施的政策而受益的中小盘股。以下是EventShares 的本·菲利普斯认为能够有良好表现的投资主题和股票。资料来源:《 巴伦》 制表:宋丽雯

The EventShares U.S. Legislative Opportunities ETF(PLCY)投资于中小盘股。这些股票将受益于现行政策或即将实施的政策。左图是EventShares的本·菲利普斯认为可能表现良好的一些主题和股票。

Eaton Vance的首席股票投资官爱德华·珀金(Edward Perkin)说:“我们已经看到,当伊莉莎白·沃伦或者伯尼·桑德斯的民意支持数据上升时,某些医疗保健类股票出现了一些疲软,市场对私人保险公司以及它们在全民医保情况下可能出现的状况感到担忧。对我来说,这是一个买进的机会,不是因为我觉得伊莉莎白·沃伦不会赢得大选。而是我认为,即使她真的赢了,她也必须得到国会的通过,一切都将被冲淡。”

在能源方面也有类似的情况。投资者不需要用选举做借口远离能源类股票。这类股票2019年的回报率仅为5.7%,这很大程度上是因为投资者不相信投资能源公司能够获利。在特朗普的领导下,美国政府的政策有利于该行业。特朗普的政府中有很多对工业行业友好的行政人员,其中包括内政部长大卫·伯恩哈特(David Bernhardt)——他曾是石油行业的说客。美国政府批准了新的石油勘探土地。但在石油供应过剩和全球石油需求疲软的大背景下,这些政策对股市的影响甚微。

如果沃伦或桑德斯当选总统,石油行业可能会面临更多的挑战。这两位都誓言要禁止水力压裂法(开采页岩气),但如果没有得到国会的立法支持,这个提议可能是不可行的。尽管如此,分析人士还是在猜测,如果水力压裂法不合法,那么未来的赢家和输家会是谁。

都铎·皮克林·霍尔特(Tudor Pickering Holt)发布了一份报告,称水力压裂法禁令是“正在形成的能源危机”,并预测油价将升至每桶85美元以上,天然气价格将升至每1000立方英尺9-10美元。

也许与人们的直觉相反,如果这一禁令实现,油价飙升,可能会帮助埃克森美孚(Exxon Mobil,XOM)这样的综合性石油公司以及纯油气生产商,因为传统油气生产将会有更高的利润。然而,运输和使用水力压裂技术生产产品的炼油厂和管道公司将受到冲击。

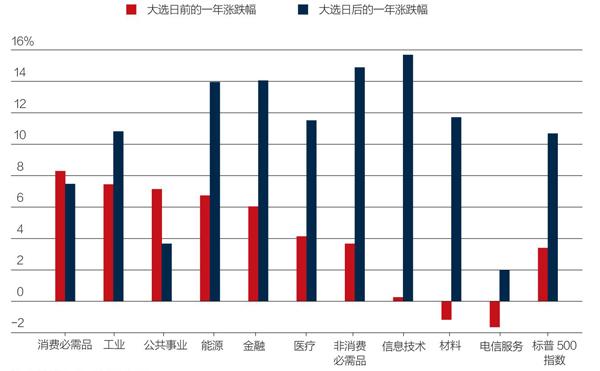

大选影响股价

过去30年,标普500指数及其板块(不包括纳入时间不久的房地产板块)在大选日前12个月和之后12个月的表现。注:数据截至2019年10月25日。资料来源:彭博 制图:宋丽雯

水力压裂法的禁令一定会有利于可再生能源公司。鉴于能源生产的长期趋势,投资者应该已经在该领域有所投资。即使没有激进的联邦政府行动,州政府对可再生能源的授权也将在未来几年提振像First Solar(FSLR)和Sunrun (RUN)这样的股票。

Eventshares的菲利普斯还认为,鉴于特朗普政府已出台旨在促进乙醇销售的规定,投资者应该考虑从提高乙醇产量中获益的公司。他最喜欢的可以受益于这一趋势的股票包括REX American Resources(REX)、Green Plains(GPRE)和Renewable Energy Group(REGI)。

其他财富增长效应在很大程度上取决于政治结果的领域包括科技和教育。沃伦和桑德斯都誓言要拆分Facebook(FB)这样的大型科技公司,这一举动在没有国会批准的情况下就可能进行。那些在奥巴马时代受到监管规则冲击的营利性大学在特朗普执政时期状况有所提升。

民主党候选人几乎肯定会恢复更严格的标准,这会影响到像Grand Canyon Education(LOPE)这样的公司,自从特朗普当选以来,该公司的股价几乎翻了一番。民主党倾向于比共和党在国防上花费更少的钱,所以Lockheed Martin(LMT)和它的竞争对手在白宫易手的情况下会很脆弱。

政治结果也将影响投资者目前最头疼的问题:中美贸易争端。一些Eaton Vance的策略师们最近在纽约的一次新闻发布会上说,他们认为特朗普极有可能在大选年与中国达成协议,以提振市场和经济。

Eaton Vance投资组合经理伊恩·基尔万(Ian Kirwan)表示:“我们认为当前市场处于周期性疲弱,无论出现任何的解决方案,市场都会有更好的表现。在某些领域,尤其是亚洲内部,汽车、半导体、工厂自动化等市场一直表现疲弱,这些類型的股票现在看起来很有意思。”

包括哈特韦在内的其他人则不那么确定,他们指出,与中国的紧张关系有助于加强特朗普的支持者,他可能会愿意接受市场的不景气,以维持这种紧张关系。达成一项有利于提振市场的交易,可能符合标准的政治战略要求。

“传统的做法是,他将开始转向,并试着在2020年以经济为基础考量各种问题。但我认为,特朗普过去3年-4年的所有行动都表明,他的政治考量是不同的。”哈特韦表示。

考虑到政治领域的很多事情都是不可预测的,EventShares的菲利普斯建议投资者等待更多的确定性。与此同时,在一些领域,投资者不必面临很多政治风险,就可以从政府的行动中获利。

尽管国会和总统在基础设施法案上没有取得什么进展,但各州在道路、桥梁和水处理厂等方面的支出比2013年多了800亿美元。几个公司正在受益,包括Evoqua Water Technologies(AQUA)、Construction Partners(ROAD)和Granite Construction(GVA)。

2018年,美国最高法院为各州运营的体育博彩合法化打开了大门,十几个州已经将其合法化。菲利普斯表示,投资者可以通过买入赌场运营商Twin River Worldwide Holdings(TRWH)和Boyd Gaming (BYD)等公司来从这一趋势中获利。

此外,被称为IMO 2020的联合国新航运燃料规定于2020年1月1日生效,这些规定已经提升了Scorpio Tankers (STNG)等公司的股价。

菲利普斯表示:“如果你能发现政策的变化,那么你就能领先于它对基本面和股价的潜在影响。在这场政治辩论之外,还有很多机会。”

(《巴伦》英文版2019年10月25日报道)