客户集中度影响企业信用评级吗

2020-02-03孙洁殷方圆宁金辉

孙洁 殷方圆 宁金辉

【摘要】客户作为企业重要的利益相关者,对企业的经营绩效和经营风险均具有重要影响,而经营绩效和经营风险又是评级机构对发债企业信用评级的重要参考指标。以2007~2017年发行公司债、企业债的上市公司为研究样本,基于客户资源视角,考察客户集中度对企业信用评级的影响及其作用机理,研究发现客户集中度与企业信用评级水平显著正相关。进一步研究发现,这种正相关关系受企业信息质量、行业竞争程度以及评级机构异质性的影响,且企业经营绩效是客户集中度影响企业信用评级的重要路径之一。此研究结论揭示了大客户信息在信用评级中发挥的重要补充作用,也为企业提高自身信用评级水平提供了新的努力方向。

【关键词】客户集中度;信用评级;信息质量;行业竞争程度;评级机构

【中图分类号】F713.55【文献标识码】A【文章编号】1004-0994(2020)01-0033-9

【基金项目】国家自然科学基金项目“多类别非平衡企业信用评估的多SVM集成建模研究”(项目编号:71771162);国家自然科学基金项目“基于类别非平衡时序增量数据批的多SVM动态集成企业信用评估建模”(项目编号:71371171)

一、引言

企业信用评级是指企业发行债券之前,信用评级机构对企业发行的债券质量、风险程度以及其资信状况进行综合评判,给出企业主体信用等级和债券信用等级。中国证券监督委员会(以下简称“中国证监会”)发布的《公司债券发行与交易管理办法》中明确规定:公开发行公司债券,应当委托具有从事证券服务业务资格的资信评级机构进行信用评级。而信用等级的高低直接决定了企业发行债券的融资成本。风险收益理论认为,信用等级越低,则该债券未来的违约风险越高,投资者为了防范债券违约风险会要求更高的风险补偿,相应的企业债券融资成本也会越高。对于信用评级较高的企业,高信用评级能够有效缓解企业与债券投资者之间的信息不对称,从而以较低的融资成本在债券市场上获得资金。因此,对于有计划通过债券市场募集资金的企业,如何提高自身信用等級以降低融资成本是一个十分值得探讨的话题。

现有企业信用评级影响因素的研究主要聚焦于企业财务特征、公司治理特征、企业社会责任、管理层能力和战略差异等方面。尽管现有研究对企业信用评级的影响因素展开了较为充分的探讨,但较少探讨客户集中度与企业信用评级的关系。因此,本文以2007~2017年间发行企业债、公司债的上市公司为样本,基于客户资源视角,考察客户集中度对企业主体信用评级的影响。研究发现,客户集中度越高,企业信用评级越高。这种正相关关系仅在企业信息质量较差、行业竞争程度较高和本土评级机构的样本组中显著,说明客户资源信息在信用评级过程中发挥了重要的补充作用。中介效应检验发现,企业经营绩效在客户集中度和企业信用评级之间发挥着部分中介作用。本文研究发现不仅揭示了客户资源对企业信用评级的重要补充作用,也为有计划发行债券的企业提供了努力的方向。

二、文献综述

随着我国债券市场的蓬勃发展,如何合理地对企业信用进行评级,是理论界和实务界都非常关注的问题。早期的研究主要是从公司财务和公司治理特征入手,研究其对企业信用评级的影响。第一,公司财务特征方面,Horrigan[1]、Kaplan和Urwitz[2]研究发现,评级机构在对企业进行信用评级时,非常看重企业的收入、费用和利润信息。Ziebart、Reiter[3]考察了较多的财务指标,发现公司规模、Beta系数、利息保障倍数、资本结构以及资产周转率等指标都会影响企业债券评级。施丹、姜国华[4]运用因子分析法构建Logistic模型,发现发债主体的盈利能力、营运能力和现金流量显著影响了企业信用等级的变化。第二,公司治理特征方面,Bhojraj、Sengupta[5]研究发现,企业的信用评级与机构投资者的持股比例及董事会外部独立性呈显著的正相关关系。杨大楷等[6]研究发现,企业盈余管理活动与信用评级负相关,即应计盈余管理和真实盈余管理的水平越高,企业的信用评级水平越低。但是,刘娥平、施燕平[7]却得出相反的结论,他们发现企业的盈余管理程度越高,其首次主体信用评级越高。

除了财务指标和公司治理因素,近两年学者还分别从企业社会责任、管理层能力和战略差异等方面探讨企业信用评级的影响因素。武恒光等[8]发现,企业环境信息披露水平越高,企业信用评级越高。陈益云等[9]认为,企业承担的社会责任与其信用评级正相关。吴育辉等[10]发现,企业信用评级也受管理层能力的影响,管理层能力越强,企业信用评级越高。而Christopher J. Skousen等[11]从社会网络视角考察,认为CEO网络中心度与企业信用评级显著正相关。不同于以往研究,本文从客户资源这一新的视角出发,将客户集中度引入到我国发债上市公司信用评级影响因素的研究中,拓展了企业信用评级影响因素的研究。

从现有关于客户集中度经济后果的研究来看,学者们关于客户集中度对企业的影响存在正反两种观点。第一,客户集中度的正面效应。王雄元等[12]利用手工收集的制造业上市公司数据发现,客户集中度越高,企业的审计费用越低,进一步研究发现,大客户的存在有利于供应链整合,向市场传递了有利信号。黄晓波等[13]发现,资本市场对客户集中度上升的反应是积极和正面的。李欢等[14]认为,大客户(尤其是优质客户)能够以自身声誉为企业提供实力认证和现金流保障,因此客户集中度越高的公司,银行贷款的规模越大、期限越长。第二,客户集中度的负面效应。Murillo Campello等[15]发现客户集中度越高,银行贷款契约中的限制性条款数量越多。周冬华等[16]、毕金玲等[17]也认为,较高的客户集中度会加大企业经营风险,从而提高企业的股权融资成本。王雄元等[18]发现,第一大客户销售占比与公司债发行价差显著正相关,说明大客户对公司债发行定价具有风险效应。从现有文献来看,客户集中度会显著影响企业经营绩效和经营风险,经营绩效和经营风险又是评级机构进行信用评级时重点考量的因素。但是,鲜有文献探讨客户集中度与企业信用评级之间的关系。本文从客户资源视角出发,探讨客户集中度与企业信用评级的关系,丰富了客户集中度经济后果的有关文献。

三、理论分析与研究假设

由于客户集中度对企业的影响可能同时存在正面作用和负面效应,客户集中度在提升经营绩效的同时也可能会带来经营风险,而经营绩效和经营风险是影响企业信用等级的重要因素。基于此,本文就客户集中度与企业信用评级之间关系的形成机制进行理论分析与逻辑推演。

客户集中度可能会通过声誉、合作和监督等机制提高企业经营绩效,进而影响企业信用评级。首先,从大客户的声誉效应来看,企业拥有大客户本身就是自身实力的重要体现,客户对企业的选择是对其产品质量和商业信誉的一种肯定,说明企业的产品在市场中有较强的竞争实力。大客户的认可向外界传递积极信号,能为企业带来更多的客户资源,扩宽销售渠道,提高企业经营绩效,进而有助于提高企业信用评级。其次,从大客户的合作效应来看,客户较集中会降低企业寻找交易对象和订立合同的成本,长期的合作有助于双方形成良好的信息交流和沟通机制[17]。当客户集中度较高时,企业与大客户之间的沟通会更有效率,从而促进企业与大客户之间的联合投资,如在产品创新、技术研发和广告营销等方面的合作,提高企业的资产利用率、降低销售费用和管理成本,拥有大客户的企业往往具有更稳定、更高的收益,以及更好的经营业绩和更高的市场价值。因此,客户集中度有助于供应链整合,提高企业的运营效率和信用评级水平。最后,从大客户的监督效应来看,大客户可能对企业进行关系投资,一旦关系破裂,大客户将遭受损失,因此大客户有动机对企业进行监督。作为一种外部治理机制,大客户能够促进企业及时披露财务信息,监督企业认真履行义务,提高企业经营绩效,进而有利于提高企业信用评级。

客户集中度也可能通过掠夺、风险传导和关系破裂等机制增加企业经营风险,进而可能对企业信用评级产生负面影响。第一,客户过于集中可能存在掠夺效应。企业对客户的过高依赖性会形成买方垄断势力,增强客户的议价能力,客户会对公司产品价格以及质量提出更高要求,迫于大客户的压力,企业可能会在某些方面做出妥协,如提供比同行业企业更低的销售价格、按客户要求储备更多存货等,缩小了公司的盈利空间,加大了企业的经营风险,不利于企業信用评级。第二,客户过于集中可能存在风险传导效应。Cheng、Eshleman[19]发现客户的业绩信息和破产公告会显著影响供应商股价。而事实上,客户的经营业绩不仅会影响企业股价,还会直接影响企业货款的回收。大客户凭借其强势地位可能会要求企业提供更多的商业信用或更长的信用期限,一旦大客户遭遇财务危机导致无法偿还货款,企业会面临较大的经营风险。第三,客户过于集中会存在企业关系破裂的风险。客户集中导致企业的收入过于依赖某一个或几个大客户,一旦主要客户由于某些原因中断与企业的商业往来,或者主要客户选择了与企业的主要竞争对手进行商业合作,都会增加企业的经营风险,并进一步导致企业经营业绩下滑[20]。同时,当企业拥有大客户时,通常会为大客户投入较多的专用资产(比如研发新产品、投资固定资产等),从而使企业产生大量的固定成本和较高的经营杠杆[21]。一旦双方交易无法持续,企业会面临较大经营风险,进而影响企业信用评级。

综上分析,本文提出以下竞争性假设:

H1a:在其他条件不变的情况下,客户集中度越高,企业信用评级越高。

H1b:在其他条件不变的情况下,客户集中度越高,企业信用评级越低。

四、研究设计

(一)样本与数据来源

本文选取2007~2017年沪深两市发行公司债、企业债的A股上市公司作为研究样本,并依据以下原则进行筛选:①剔除金融、保险行业公司样本。②如果同一家公司在一年之内有两次主体信用评级结果,则剔除等级更高的那次评级。原因在于,大部分学者认为当前我国的信用评级水平过高,为了避免该因素带来的影响,本文选择删除同一公司、同一年度等级更高的那次评级。③剔除相关变量数据缺失的样本。最终得到603个公司年度样本观察值。企业信用评级数据来源于WIND数据库,其他数据来自CSMAR数据库。

(二)变量定义

1.企业信用评级(Rating)。考虑到企业信用评级是定性的数据,本文借鉴朱松等[22]的赋值方法,对企业信用等级按顺序进行赋值。由于绝大部分样本的评级都处于A级,被评为B级和C级的样本较少,因此本文选择将评级结果为C级(包括CCC、CC、C)的,Rating赋值为1,将评级结果为B级(包括BBB+、BBB、BBB-、BB)的赋值为2。而当企业主体信用评级结果为A-时,Rating赋值为3;评级结果为A时,赋值为4;评级结果为A+时,赋值为5;评级结果为AA-时,赋值为6;评级结果为AA时,赋值为7;评级结果为AA+时,赋值为8;评级结果为AAA-时,赋值为9;评级结果为AAA时,赋值为10。

2.客户集中度(CC)。本文借鉴周冬华、王晶[16]等的研究对客户集中度分别采用以下方法衡量:①客户集中度(CC1)采用当年企业第一大客户的销售收入占总销售收入的比重;②客户集中度(CC2)采用当年企业前五大客户销售收入的赫芬达尔指数,即前五大客户各自销售占比的平方和;③客户集中度(CC3)采用企业是否存在大客户(第一大客户的销售收入占总销售收入的比重超过10%);④客户集中度(CC4)采用当年企业前五大客户销售收入的合计数占总销售收入的比重。其中,CC3和CC4用于稳健性检验。

(三)实证模型

由于因变量Rating的取值是有着顺序特征的离散数值,故本文建立排序选择模型(Ordered Logis? tics)对理论假设进行检验。具体采用如下模型(1):

其中,Ratingit表示企业i在第t年度的信用评级,CCit-1表示企业i在第t-1年度的客户集中度,εi,t表示模型的残差。为了控制其他因素对企业信用评级的影响,本文借鉴胡国柳等[23]的研究,将企业产权性质(SOE)、公司规模(Size)、资产流动性(CF)、成长性(Growth)、第一大股东持股比例(ECR1)、长期负债率(LD)、利息保障倍数(Cover)、营业毛利率(OPR)、风险水平(Risk)、费用比例(Ex? pense)、审计意见类型(Opinion)和宏观经济周期(Ecycle)等作为控制变量,且所有控制变量均滞后一期。本文所有变量定义如表1所示。

五、实证分析

(一)描述性统计

表2为样本的描述性统计结果。企业信用评级(Rating)的均值为6.14,中位数为7,说明大部分的样本公司信用评级都在AA-及以上水平。第一大客户销售占比(CC1)均值为0.13,中位数为0.08;前五大客户销售占比的赫芬达尔指数(CC2)的均值为0.05,中位数为0.01,最大值和最小值分别是1和0,说明不同企业之间的客户集中度存在较大差异,有些企业基本不存在大客户,而有些企业严重依赖大客户。从样本所处的行业来看,91%的企业处于非垄断行业,行业竞争较为激烈。

(二)回归分析

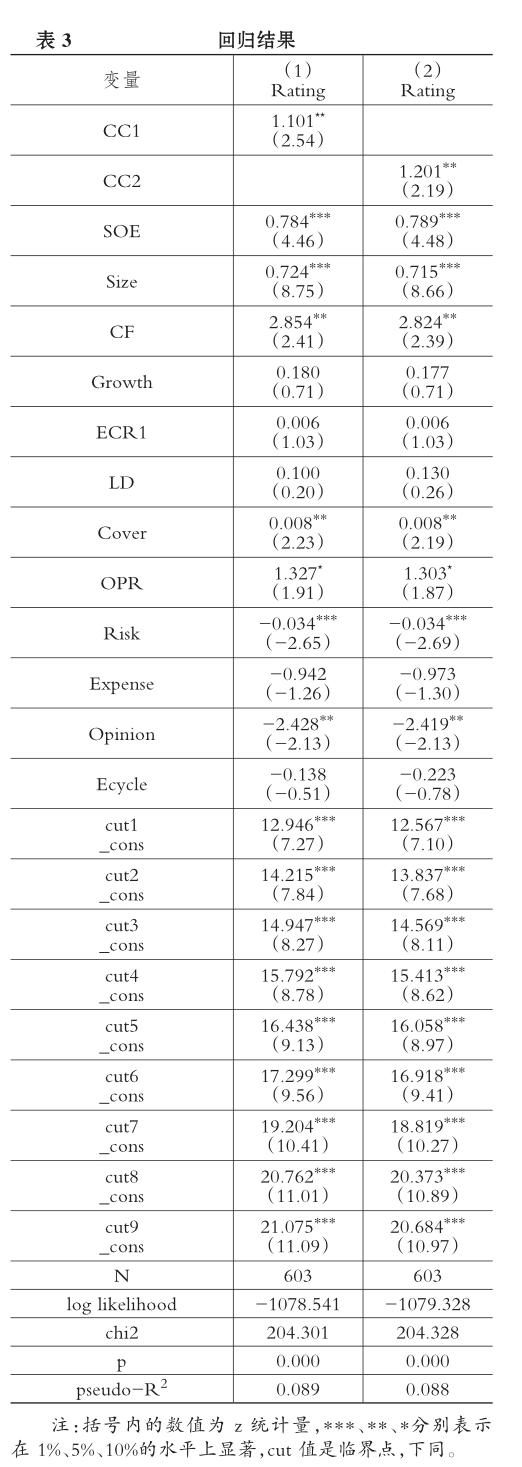

表3报告了客户集中度对企业信用评级的回归结果。CC1的系数为1.101,在5%的水平上显著为正。CC2的系数为1.201,也在5%的水平上显著为正。这说明客户集中度越高,企业信用评级越高,验证了H1a。从其他控制变量的结果来看,企业信用评级与产权性质、企业规模、资产流动性和利息保障倍数显著正相关,而与风险水平和审计意见显著负相关,与现有文献基本保持一致。

(三)客户集中度影响企业信用评级的内在机制检验

上述结果表明,客户集中度与企业信用评级存在正向关系。原因可能在于,大客户通过声誉、供应链整合和监督提高了企业经营绩效,进而提高企业的信用评级。因此,本文拟对企业的经营绩效在客户集中度与企业信用评级之间发挥的中介效应进行检验,按照温忠麟等[24]介绍的中介效应检验方法来检验中介效应的存在性。首先,建立解释变量对被解释变量的总效应方程,即客户集中度影响企业信用评级的方程,见模型(1)。其次,建立解释变量影响相关中介变量的方程。根据前文论述,本文认为客户集中度通过影响企业的经营绩效进而影响企业信用评级,因此,建立客户集中度与企业经营绩效的方程,见模型(2)。最后,建立控制中介变量之后解释变量影响被解释变量的方程,即在控制企业经营绩效后,客户集中度影响企业信用评级水平的方程,见模型(3)。因此,为了检验中介效应,本文建立模型(2)和模型(3):

其中,Mi,t为中介变量,指企业的经营绩效,本文采用资产收益率(ROA);Controls是一系列的控制变量;ε1i,t和ε2i,t分别是模型(2)和模型(3)的残差。

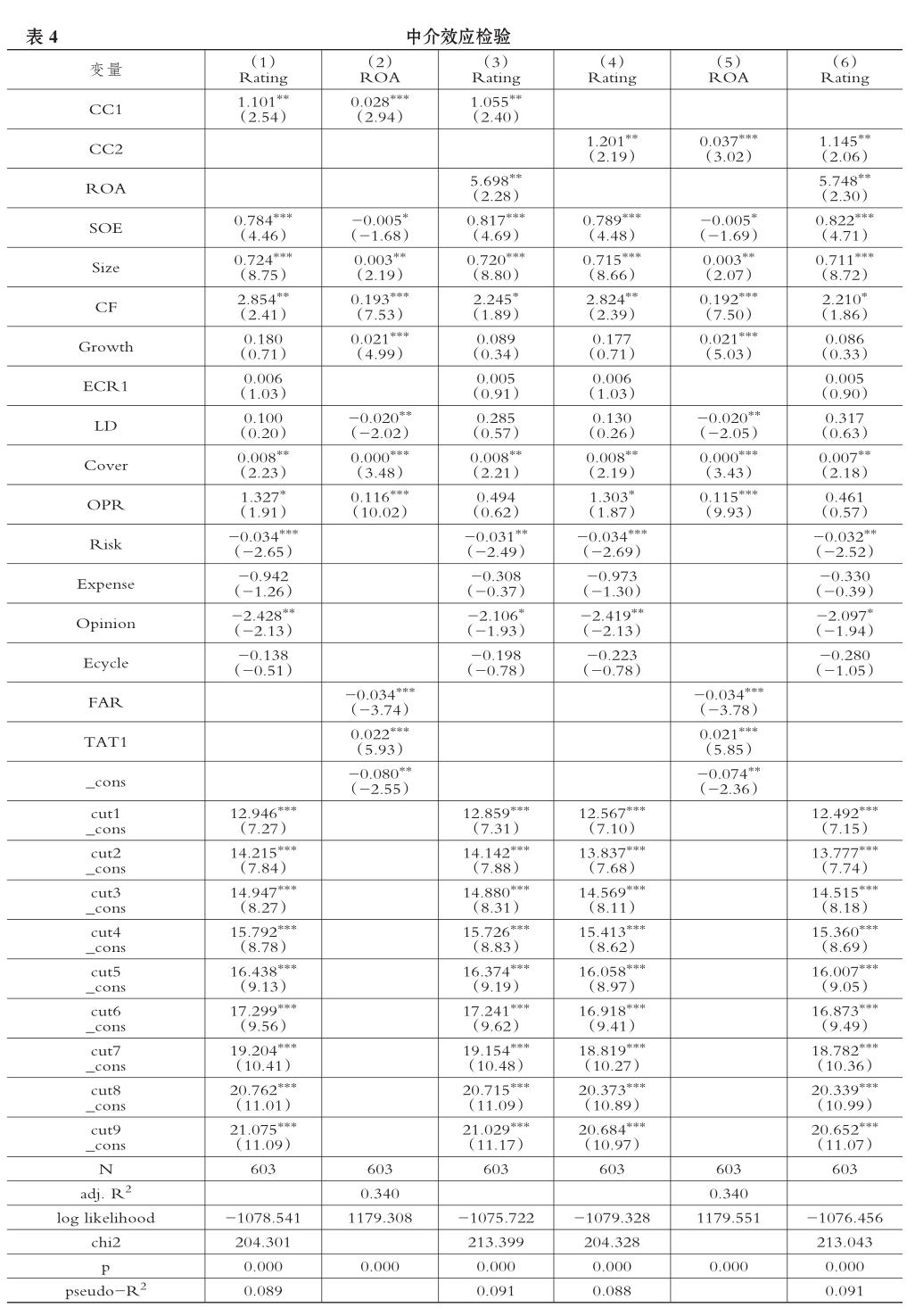

中介效应检验结果如表4所示。

表4中第(2)列和第(5)列是客户集中度CC1和CC2分别对经营绩效(ROA)的回归结果。可以看出,在控制其他因素的影响之后,客户集中度与企业经营绩效在1%的水平上显著为正,说明客户集中度越高,企业的经营绩效越好。第(3)列和第(6)列是在控制了企业经营绩效的情况下,客户集中度对企业信用评级的回归结果。可以看出,客户集中度CC1、CC2和经营绩效(ROA)的回归系数均显著不为0,并且CC1和CC2的系数1.055和1.145均小于模型(1)的系数1.101和1.201。表明企业经营绩效在客户集中度正向影响企业信用评级的过程中发挥了部分中介作用,即客户集中度在一定程度上通过正向影响企业经营绩效进而影响企业信用评级。

(四)稳健性检验

1.改变客户集中度的度量方式。为了研究上述结论的稳健性,防止选择代理变量产生的偏差,本文借鉴江伟等[25]等的研究,另外选择了两个指标来度量客户集中度,分别是企业是否存在大客户(第一大客户的销售收入占总销售收入的比重超过10%)(CC3)和前五大客户销售收入的合计数占总销售收入的比重(CC4)。结果显示,CC3和CC4的系数分别为0.272和0.731,并分别在10%和5%的统计水平上显著。说明改变客户集中度的度量方式后,回归结果依然稳健。

2.采用不同的回归模型。排序选择模型对随机误差项的分布假设有Logistics分布和正态分布,其对应的是Logit回归和Probit回归。基于此,本文重新对样本进行Probit回归。结果显示,除CC3系数不显著外,其他三个代理变量的系数均显著为正,与主回归结果基本保持一致,研究结论并未发生实质性改变。

(五)内生性问题

1.遗漏变量问题。如果遗漏了某个解释变量,而该解释变量又与客户集中度存在一定的相关性,就会因为遗漏变量产生内生性问题。对此问题,本文借鉴曹越等[26]的研究,分别将CC1和CC2滞后一期的数据作为工具变量,采用广义矩估计方法(GMM)进行估计。得到的结果与主回归结果不存在明显差异。

2.样本自选择问题。由于并非所有上市公司都有主体信用评级,只有有意要在我国债券市场上发行债券的公司才会主动向评级机构申请信用评级,因此可能会存在样本自选择问题。为此,本文将 2007 ~ 2017年所有未发行债券的A股上市公司(即没有信用评级的上市公司)补充进来,此时的样本容量为16339个,其中没有信用评级的公司样本为15736个。本文采用Heckman两阶段法检验是否存在样本自选择问题。结果显示,逆米尔斯比率(In? verse Mills Ratio)并不显著,说明不存在样本自选择问题。

六、进一步的分组检验

由上文实证分析可知,企业的客户集中度越高,信用评级越高。说明评级机构在评价企业信用等级时,认为客户集中度能够反映企业是否有能力拥有和维护大客户,大客户为企业带来的收益多于为企业带来的风险,是企业自身能力的体现。但是现有研究表明,企业信用评级也会受到企业异质性(信息质量和行业竞争程度)以及评级机构异质性等因素的影響。因此,本文进一步根据企业信息质量、企业所处行业的竞争程度和评级机构异质性三个方面对样本进行分组检验,讨论在不同情境下客户集中度对企业信用评级的影响。

(一)企業信息质量

经过审计的财务报告是评级机构对企业进行信用评级的重要依据。审计质量越高,企业对外提供的信息质量越高。基于审计的保险价值,评级机构会提高审计质量高的企业的信用评级[27]。因此,对于信息质量较高的企业,信用评级机构可以从企业的财务报告中充分挖掘与企业信用风险和信用评级有关的信息,因此不会特别关注企业的大客户信息;而对于信息质量低的企业,评级机构无法全面获得企业的全部信息,可能会更关注企业的大客户信息。因此,与信息质量高组相比,在信息质量低组,评级机构可能更关注企业的客户信息。

为了验证以上预期,本文按照中位数将样本分为信息质量高低两组,分别进行回归分析。本文采用是否为“国际四大”会计师事务所作为信息质量的代理指标,如果企业的财务报告由“国际四大”审计,则Big4=1;否则Big4=0。本文对模型(1)按信息质量进行分组回归。结果显示,在信息质量较低组,CC1的系数为0.991,在5%的水平上显著为正;在信息质量较高组,CC1的系数则不显著。说明当企业信息质量较低时,评级机构可能会更加关注企业的大客户情况,大客户的存在部分弥补了企业信息质量缺陷问题。

(二)行业竞争程度

客户集中度对企业信用评级的影响也会受到企业所处行业环境的影响。如果企业处于垄断行业,垄断利润丰厚[28],企业信用评级会显著高于处于非垄断行业的企业。处于非垄断行业的企业,面临竞争激烈的产品市场,如果能拥有大客户,说明企业在行业中拥有一定的地位和优势,因此评级机构会提高企业的信用评级。

为了验证以上预期,本文按照中位数将样本分为行业竞争程度高低两组,分别进行回归分析。借鉴武鹏[28]的分类方法,本文的垄断性行业(行业编码参照《证监会行业分类指引(2012)》)包括:煤炭开采和洗选业(B06),石油和天然气开采业(B07),烟草制品业(C16),石油加工、炼焦及核燃料加工业(C25),电力、热力的生产和供应业(D44),铁路运输业(G53),航空运输业(G56),管道运输业(G57),邮政业(G60),电信、广播电视和卫星传输服务(I63)。当企业属于垄断行业时,IND=0,即行业竞争程度较低;否则,IND =1。本文对模型(1)按行业竞争程度进行分组回归。结果显示,在非垄断行业样本组中,CC1的系数为1.675,在1%的水平上显著为正;在垄断行业样本组,CC1的系数则不显著。说明当企业处于非垄断行业时,客户集中度越高,企业的信用评级越高。

(三)评级机构异质性

客户集中度对企业信用评级的影响也可能受到评级机构异质性的影响。与拥有海外背景评级机构相比,本土评级机构在获取企业私有信息方面(如大客户信息)更具有优势[29]。本文借鉴敖小波等[30]的研究,将评级机构分为两类:①本土评级机构,如大公、鹏元等评级机构;②拥有国外背景的评级机构,包括中诚信、上海联合等评级机构。当评级机构为本土机构时,CRA=0;否则,CRA=1。结果显示,在评级机构为本土机构的样本组中,CC1的系数为1.423,在5%的水平上显著为正。这说明与拥有海外背景的评级机构相比,本土的评级机构更看重企业客户资源,客户集中度越高,本土评级机构给出的信用评级越高。

七、研究结论、政策建议与展望

(一)研究结论

客户集中度对企业的影响如何,学术界一直存在争议。本文以2007 ~ 2017年发行公司债、企业债的上市公司为研究样本,实证检验了客户集中度对企业信用评级的影响。研究发现:客户集中度与企业信用评级水平显著正相关,即客户集中度越高,企业信用评级越高,且这种正向关系只在信息质量较低、行业竞争程度高和评级机构为本土机构的样本组中成立。这说明客户资源在企业信用评级中起到了重要的补充作用,是我国评级机构在对企业进行信用等级评定时需要考虑的重要因素。进一步的,本文检验了客户集中度影响企业信用评级水平的具体作用机制,发现客户集中度通过提高企业经营绩效影响企业评级水平。本文的研究结果表明,评级机构认可客户集中的企业,并认为拥有大客户的企业有更强的竞争能力和更好的经营绩效,因此愿意给出更高的信用评级。

(二)政策建议

根据上述研究结论,本文提出如下几点政策建议:

1.对于企业而言。客户资源(尤其是大客户资源)有助于提高企业的信用评级水平,维护好优质客户有助于发挥客户的声誉效应、供应链整合效应和监督效应。因此,企业应充分了解客户需求,努力提高产品质量,维护好优质客户的同时也有助于提高企业信用评级。

2.对于评级机构而言。企业的客户资源是评级机构评估企业经营绩效的重要因素,因此,评级机构除了关注企业的财务信息,还应重点关注企业的客户信息。本文为评级机构关注客户信息提供了理论支持。

3.对于政府部门而言。信用评级直接关系到我国债券市场的稳定、健康发展,因此,政府部门在引导各评级机构客观、公正地进行信用评级的过程中,应不断强调企业客户方面的因素对企业信用评级的影响。

(三)展望

第一,限于数据的可获得性,本文仅以发行企业债、公司债的上市公司为研究对象,而同时在股票市场和债券市场募集资金的企业数量相对较少,因此本文研究样本数量偏少。随着债券市场的快速发展,未来会有更多企业选择通过债券市场融资,因此未来的研究可以进一步增加样本量,以增强理论适用性。第二,本文仅从客户资源视角探讨其对企业信用评级的影响,未来的研究还可以从供应商以及整个供应链视角做进一步探讨。

【主要参考文献】

[1]Horrigan J. O. The Determination of Long-term Credit Standing with Financial Ratios[J].Journal of Accounting Research,1966(1):44~ 62.

[2]Kaplan R. S.,G. Urwitz. Statistical Models of Bond Ratings:A Methodological Inquiry[J].Journal of Business,1979(2):231~261.

[3]Ziebart D. A.,S. A. Reiter. Bond Ratings,Bond Yields and Financial Information[J].Contemporary Accounting Research,1992(1):252~282.

[4]施丹,姜国华.会计信息在公司债信用等级迁移中的预测作用研究[J].会计研究,2013(3):43~50.

[5]Bhojraj S.,P. Sengupta. Effect of Corporate Governance on Bond Ratings and Yields:The Role of Institutional Investors and Outside Directors[J].Journal of Business,2003(3):455~476.

[6]杨大楷,王鹏,罗寅.盈余管理影响信用评级水平吗?——基于我国债券市场的经验研究[J].上海金融,2013(9):79~85.

[7]刘娥平,施燕平.盈余管理、公司债券融资成本与首次信用评级[J].管理科学,2014(5):91~103.

[8]武恒光,王守海.债券市场参与者关注公司环境信息吗?——来自中国重污染上市公司的经验证据[J].会计研究,2016(9):68~74.

[9]陈益云,林晚发.承担社会责任越多,企业发债时信用评级就越高吗?——中国上市公司数据的检验[J].现代财经,2017(6):101~113.

[10]吴育辉,吴世农,魏志华.管理层能力、信息披露质量与企业信用评级[J].经济管理,2017(1):165~180.

[11]Christopher J. Skousena,Xuehu(Jason)Songb,Li Sunc. CEO Network Centrality and Bond Ratings[J].Advances in Accounting,2018(1):42~60.

[12]王雄元,王鹏,张金萍.客户集中度与审计费用:客户风险抑或供应链整合[J].审计研究,2014(6):72~82.

[13]黄晓波,张琪,郑金玲.上市公司客户集中度的财务效应与市场反应[J].审计与经济研究,2015(2):61~71.

[14]李欢,李丹,王丹.客户效应与上市公司债务融资能力——来自我国供应链客户关系的证据[J].金融研究,2018(6):138~154.

[15]Murillo Campello,Janet Gao. Customer Concentration and Loan Contract Terms[J].Journal of Financial Economics,2017(123):108 ~ 136.

[16]周冬华,王晶.客户集中度、产品市场竞争与股权融资成本[J].山西财经大学学报,2017(7):44~58.

[17]毕金玲,李嘉,许淮琛.大客户会影响公司的资本成本吗?——来自中国制造业上市公司的经验证据[J].财经问题研究,2018(1):91~98.

[18]王雄元,高开娟.如虎添翼抑或燕巢危幕:承销商、大客户与公司债发行定价[J].管理世界,2017(9):42~59.

[19]Cheng C.S.A.,Eshleman J.D. Does the Market Overweight Imprecise Information?Evidence from Customer Earnings Announcements[J].Review of Accounting Studies,2014(3):1125~1191.

[20]Dhaliwal D.,J.S.Judd,M.Serfling,S.Shaikh. Customer Concentration Risk and the Cost of Equity Capital[J].Journal of Accounting and Economics,2016(1):23~48.

[21]Irvine P.,S.S.Park,C.Yildizhan. Customer-base Concentration,Profitability and the Relationship Life Cycle[J].The Accounting Review,2016(3):883~906.

[22]朱松,陈关亭,黄小琳.集中持股下的独立审计作用:基于债券市场信用评级的分析[J].会计研究,2013(7):86~92.

[23]胡国柳,谭露.董事高管责任保险与信用评级——基于中国A股上市公司的经验分析[J].保险研究,2018(9):81~92.

[24]温忠麟,叶宝娟.中介效应分析:方法和模型发展[J].心理科学进展,2014(5):731~745.

[25]江伟,底璐璐,姚文韬.客户集中度与企业成本粘性——来自中国制造业上市公司的经验证据[J].金融研究,2017(9):192~206.

[26]曹越,孙丽,醋卫华.客户集中度、内部控制质量与公司税收规避[J].审计研究,2018(1):120~128.

[27]陈超,李熔伊.审计能否提高公司债券的信用评级[J].审计研究,2013(3):59~80.

[28]武鹏.行业垄断对中国行业收入差距的影响[J].中国工业经济,2011(10):76~86.

[29]幸丽霞,陈冬,林晚发.企业避税行为与债券信用评级关系研究——基于避税风险观的中介效应视角[J].中国软科学,2017(12):168~ 177.

[30]敖小波,林晚發,李晓慧.内部控制质量与债券信用评级[J].审计研究,2017(2):57~64.