商业银行绿色信贷发展现状及应对研究

2019-12-18□石瑶

□ 石 瑶

(沈阳工业大学经济学院 辽宁 沈阳 110870)

一、绿色信贷业务的发展现状

(一)绿色信贷发展背景

绿色信贷发展于绿色文明,人类的工业文明发展到一定高度的同时带来了严重的全球性环境污染问题。绿色信贷应运而生,又被称为可持续性融资。2007年7月,中国人民银行、国家环保总局和银监会三方联合提出一项全新的信贷政策《关于落实环境保护政策法规防范信贷风险的意见》,目的是为了减少高污染企业的排放。意见规定,银行审批贷款时,需要对企业的环境保护情况严格审查。对于已经被查处的超标排污或者合理期限内没有治理合格的项目或企业,金融机构机构不得以任何形式实施支援。Christian Schulz(2018)研究了可持续发展的经济模式,银行与可持续经济发展之间可以通过绿色信贷形成正向的影响关系。Hay Jon(2019)认为商业银行实施绿色信贷与金融企业合作共同发展可持续战略,能更好的管控风险,长期发展,银行还可从中获得绩效回报,实现社会价值。马彪(2019)通过实证分析企业产能和社会经济中银行信贷的资金关系,银行的信贷业务会扩张企业的规模,最终完成企业转型[1]。本文以绿色信贷发展现状为基础,分析绿色信贷过程中的问题,为商业银行管理绿色信贷提供更多有力支持。

(二)绿色信贷的规模

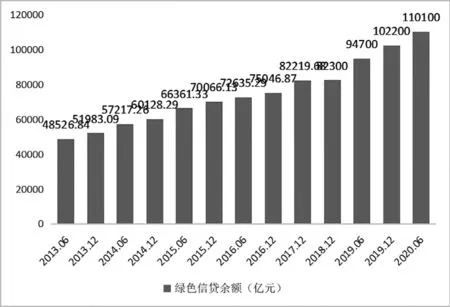

图1 2013年-2020年21家绿色信贷余额

由图1可知,我国21家商业银行的绿色信余额呈逐年递增趋势,从2013年的4.8万亿元增长到2020年11.01万亿元,增幅达到230%。经过统计21家商业银行中,无论是国有银行还是其他银行,绿色信贷的余额都是呈现逐年上升趋势的。在占比情况来看,国有银行的比率是远高于其他银行的。2018年,我国商业银行的绿色信贷余额为8.23万亿元,余额比去年增长达16%,同时比其他企业的贷款增长率高6.1%;2018年比2017年的贷款余额增加1.13万亿元,占贷款增加额的14.2%。2019年,我国商业银行绿色信贷的余额10.22万亿元,余额和去年相比增加15.4%,余额占贷款总额的10.4%。

(三)绿色信贷的发展趋势

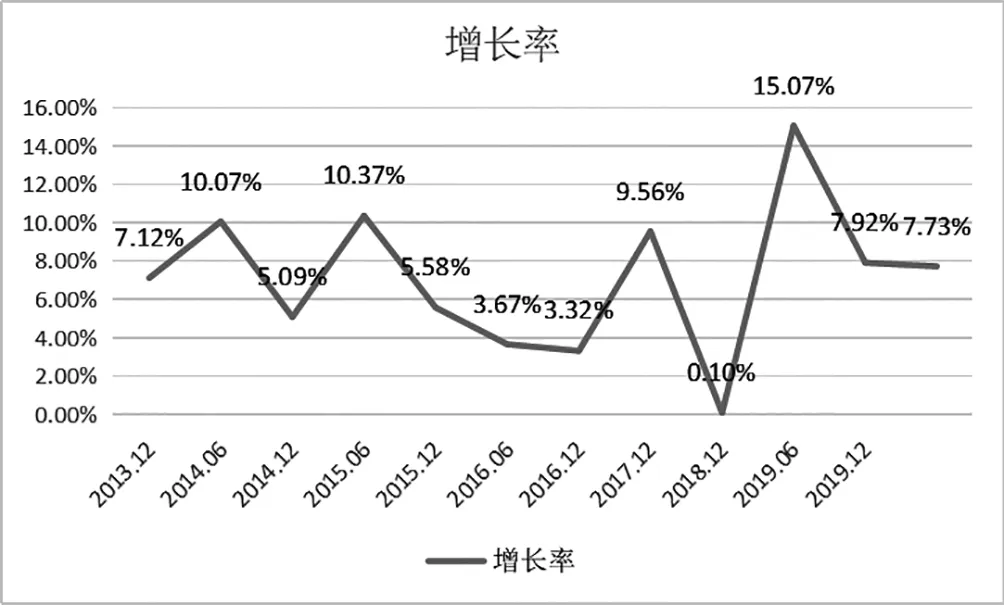

图2 绿色信贷逐年增长率

由图2可知,我国21家商业银行绿色信贷余额的增长速度每年大致稳定。贷款业务一直是我国商业银行主要的业务。这21家商业银行的绿色信贷余额占商业银行贷款总额的比例为7.3%。我国商业银行发展绿色信贷业务,绿色贷款的不良贷款率远低于其他贷款。

二、我国商业银行发展绿色信贷业务存在的问题

(一)绿色政策及认定标准不统一

绿色信贷的标准一直是研究的重点,我国绿色项目的标准制定部门包括国家发改委、工信部、国家能源局、人民银行和银保监会等多个部门[2]。各个部门都从自身的角度出发制定各自的绿色项目的标准,全国的绿色项目尚未统一。所以在商业银行执行过程中,标准不统一。

(二)环保部门披露信息不及时

我国绿色信贷项目中的企业环保信息主要由环保部门提供。商业银行获取企业的信息并非为第一手消息,存在一定的滞后性。因为信息的不对称性,企业向银行递交虚假的贷款申请材料时,比如隐瞒造成环境污染的数据,银行无法进行辨别。

(三)商业银行缺乏相关规章制度

国内的绿色评估机制尚不完善,在一些三四线城市,商业银行没有独立、专业的绿色项目评估机构,尤其是中小银行,主要是企业的自我评估,需要从业人员调查企业环境保护情况。难以确保调查结果的公平性。商业银行在发放绿色信贷时,会加大自身的成本,利润会有一定程度的下降。所以商业银行在落实绿色信贷时,缺乏一定的积极性。

(四)银行欠缺信贷评估能力,缺乏综合从业人员

绿色信贷业务在开展过程中涉及很多方便,需要管理学、金融学、环境保护学等交叉学科型人才。在具有一定知识储备的同时,还应该对我国的经济政策有充分的了解。出现问题不能及时解决,绿色信贷业务就会出现一定的风险。

三、绿色信贷发展的政策建议

(一)制定统一的绿色信贷认定标准

目前我国建立了绿色信贷标准的框架结构,但是还需要进行下一步的统一和细化。借鉴国外的经验,运用赤道原则,改变原有简单易产业目录划分绿色信贷的方法,对绿色信贷标准实施全流程管理。

(二)加强相关机构之间的合作

商业银行在审核企业的绿色信贷合理性时,可以借助第三方审核机构的数据为基础,通过专业评级机构来确保企业的绿色信用。商业银行在绿色信贷的风险管控上仍需改进,商业银行可以与银监会、财政部联动,加强信息披露,使信贷过程更加透明化、合理化。加强与其他企业的联系,监督绿色信贷的质量,从而合理控制风险。

(三)建立健全的信贷激励和监督制度

商业银行在配合国家政策时造成一定的损失应该由政府给予一定的补偿。通过财政帮扶支持金融机构处置风险贷款,促进资产重新配置[3]。政府规范商业银行尽心绿色信贷的行为,能够有效促进商业银行进行绿色信贷的进程,进而增加自身的绩效,有效的规避风险。

(四)加强自身风险防范,培养全方位人才

风险管理人的专业性体现在其具有风险化解,躲避信贷风险,强化信贷人员合法合理的宏观政策和相关法规法律知识储备,提升专业能力。大中小银行及其管理分支机构需要有合理的培训计划,对新发布的政策和要求进行合理的职工培训,提升银行内部的分管防控能力。