广义自回归条件异方差模型(GARCH)在我国股票市场中的实证研究

2019-11-26李泽光孙楚

李泽光 孙楚

摘要:国家政策的推出对于股市的波动造成何种影响,是在研究我国股市波动性时需要关注的一个重要问题。本文结合我国股票市场的实际发展,选取“融资融券”业务这一重要政策,并提取政策提出前后股票市场中的有关数据。对数据进行GARCH类模型拟合,结合所得模型分析该政策提出前后股市的波动性变化。

关键词:管理计量学;股票市场;GARCH模型;波动;政策

中图分类号:F832.5 文献标识码:A 文章编号:1008-4428(2019)10-0129-03

一、引言

波动率是指股票价值或股票价格在股票市场中变化的程度。在金融市场上。波动率的预测是衡量投资风险的重要因素,股票市场的大多数定价都要依赖于波动参数。由于GARCH模型可拟合长时间的时变波动,可以很好地估计样本,因此本文即结合GARCH模型对于我国的股票市场进行实证分析。

纵观我国股票市场,从1990年上海证券交易所成立以来,各项法律法规逐渐完善,单边市场已不再存在,我国的证券管理监管机制不断督促我国的股市迈向新台阶。股市的基本格局已经有了大致完整的结构,并且能够为投资人提供多种产品及服务。而如此迅猛的发展正是由于国家相关改革政策的不断推出造成的。这些政策的提出都是中国证券市场上最为重要的举措,不仅改变当时我国股市的运行机制,更是会深人影响股市的波动。与投机者、经济商或各金融机构的利益休戚相关。因此,研究国家政策的推出对于股市的波动造成何种影响,对研究我国股市波动性具有重要意义。

二、文献综述

过去的几十年,国内很多专家曾致力于股票市场波动性的研究。也获得了很多可喜的成果。汤启明(1996)对我国股票市场的时间序列特性进行了研究,利用GARCH模型对我国股票市场进行了拟合,证实了我国股市的波动集群特性等,并提出了相关经济发展方面的意见;范职,张士应(2004)利用改进的GARCH模型对我国股市进行了拟合。

国外的研究中。Fama,Mandelbrot先后发现了金融时间序列的种种特性,并由此诞生了ARCH族模型及衍生的GARCH模型。在最近的研究中,Andries,Ihnatov和Tiwari(2014)通过GARCH模型发现股票价格、交易所和利率之间的超前滞后关系的相位差异非常明显。Olugbode,Pointon和EI-Masry(2011)指出,英国工业的股票回报率受长期利率风险的影响,而不是汇率风险或短期利率风险。

本文在前人研究基礎上。选取深、沪股市指数的日收益率数据作为中国股市波动研究的数据基础,建立合适的计量模型,充分研究“融资融券”政策推出前后我国股票市场波动的各种重要特征,以此来探究政策的推出对我国股市的影响。

三、理论及模型介绍

四、实证研究

随着我国经济形势的不断发展以及股票市场各项机制的不断成熟,我国已经渐渐具备融资融券业务的开展条件。2006年6月30日,中国证券监督管理委员会首次提出该业务的试管理办法。2010年3月31日,上海证券交易所及深圳证券交易所正式启动了融资融券试点业务。其后历经一年的调整完善,于2011年将该项业务正式纳为证券市场的一般业务。

融资融券交易也即证券信用交易或者保证金交易。包括券商对投资人以及金融机构对券商的融资融券,具体是指交易者为金融机构提供担保或抵押物,借人资金买人证券(融资交易)或借入证券并卖出(融券交易)的交易。

(一)数据的选取及处理

融资融券业务于2010年3月31日起正式开通试点,一年后转变成为“常规业务”。因此,本节数据选用了2011年4月23日-2012年7月13日的上证指数收盘价,每日融资金额(融券买入金额),每日融券量(融券卖出量)共三组,每组三百个数据。数据来源为雅虎财经网。

由于三组数据基数较大,在计算过程中可能会有较大误差。而且在多数理论分析和实践中均利用收益率来表示股市的波动率,又由于对数收益率利于统计并可直接加减等特性,因此首先计算上证指数收盘价的对数收益率,记为Rt,Rt的表达式为:

(二)数据统计与检验

1.数据正态性检验

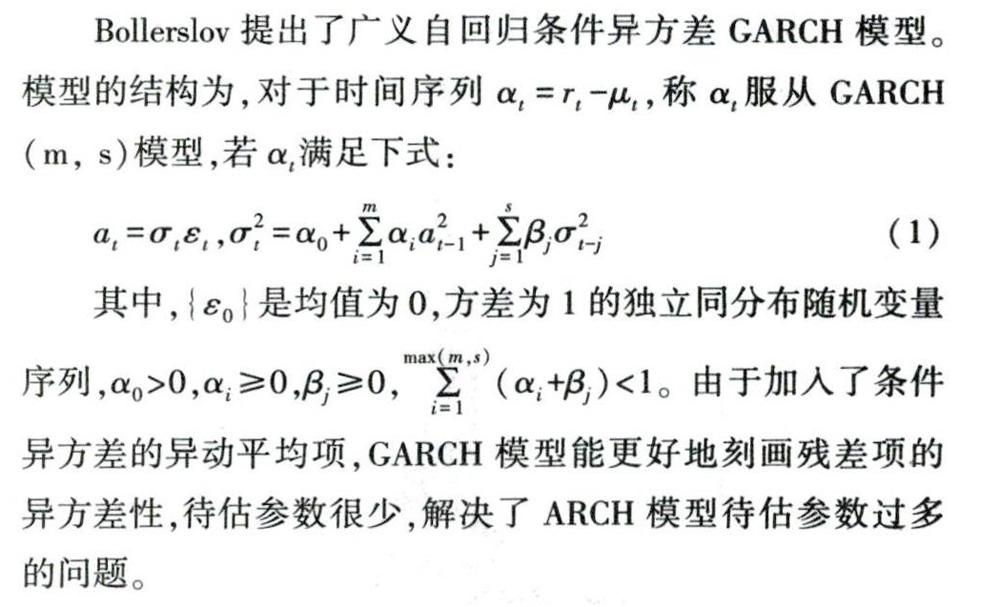

由于金融时间序列的“尖峰厚尾,波动集群”等特性,普遍的假设同方差的时间序列模型已不再适用。对于金融时间序列需要选用异方差模型进行拟合。为了使结果更加有说服力。进行拟合前先对数据进行相关的检验。

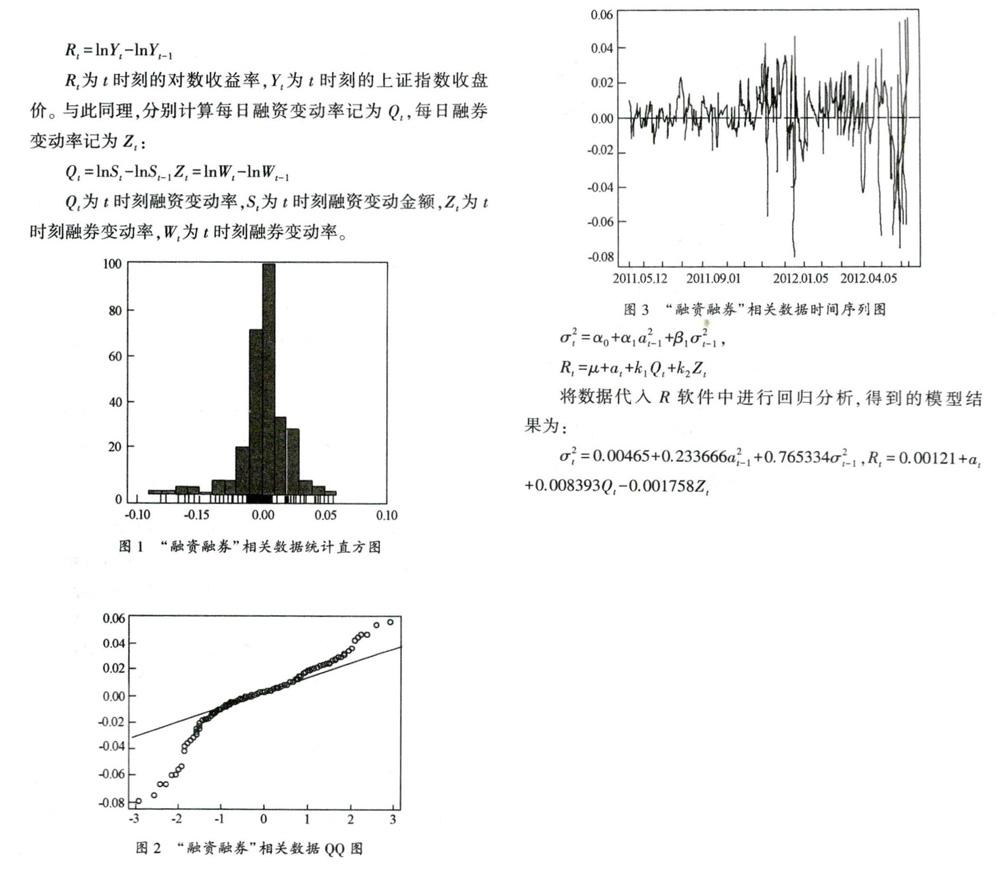

首先,从Rt的时间序列图可看出收益率序列具有明显的波动集群性,再根据统计直方图和QQ图可大致看出,所选用数据中的上证指数收益率具有明显的尖峰厚尾性。最后利用Shapiro-Wilk检验可确认得出Rt的分布非正态。

2.对序列的平稳性检验

时问序列分析中普遍应用单位根检验来检验序列是否平稳。如果检验出序列中含有单位根说明序列是非平稳的,如果未检验出序列中含有单位根则说明序列是平稳的。普遍采用的单位根检验方法是ADF检验。对Rt、Qt、Rt分别进行ADF检验,三个序列经计算得到的P值均为0.01。说明三组数据均通过了单位根检验,即都是平稳序列。

3.对数据的ARCH效应检验

为了建立异方差模型,要对序列进行ARCH效应检验。直接利用R语言中的ArchTest函数对收益率序列进行ARCH-LM检验,在滞后阶数为12的情况下,P值为3.603e-lO,表明收益率序列具有明显的ARCH效应。

(三)模型的建立,检验与分析

根据以上检验,可以得知收益率序列具有异方差性。对于异方差性时间序列的拟合,Engle提出的自回归条件异方差模型(ARCH)以及Bollerslev提出的广义自回归条件异方差模型(GARCH)被普遍采用。本节对融资融券业务的开展对股市的影响分析采用(;ARCH(1.1)模型进行实证分析。考虑到融资融券业务的开展对股票市场的影响,本节在标准GARCH(1.1)模型中的均值方程中引入两个外生变量。即每日融资变动率Qt和每日融券变动量zt,即本节所使用的GARCH(1.1)模型为:

在对该模型的检验中,发现在5%显著水平下所有系数均显著且a1+β1

从所得模型中可以看出,每日融资变动率对上证指数的波动率有正向影响。每日融券变动率对上证指数的波动率具有反向影响。当每日融资的买人额变动增加1个单位时,上证指数大约增加0.008个单位,当每日融券的卖出量增加1个单位时,上证指数大约降0.002个单位,本节的数据均是以万元为单位。而实际股票市场中的成交量都是千亿数量级别的,因此可看出。融资融券业务对股市的上升下降的杠杆推动作用是极其巨大的。

五、结论与建议

(一)结论

根据所得模型可看出融资融券业务确实对股票市场的波动有一定的推动作用。具体为,每日融资买入额对股票市场有正向推动作用,每日融券卖出量对股票市场有反向推动作用。由此可得股市形势向好时,投资者积极乐观,融资买入量带来投资金额的增加会使股市进一步向好,然而当股市处于低位时。投资者悲观消极,此时的融券卖出量会进一步拉低股市。此外,由所得模型还可以得到每日融资买入额对股票市场的正向推动作用稍大于每日融券卖出金额的反向推动作用。由此得知,股票市场处于牛市时,融资融券业务可能会使股市产生资产泡沫,经济形势有滞胀的风险;而股票市场处于熊市时。融资融券业务可以活跃低迷的证券市场。

(二)建议

在对我国融资融券业务对股票市场的实证分析中,发现该项业务对股票市场的确有一定的推动作用。当股票市场处于牛市时,融资融券会加速资产泡沫的膨胀,此时需要有关部门对该项业务加大监管力度,增加对业务申请人的条件限制;当股票市场处于熊市时。由于融资融券业务可活跃市场,此时有关部门可适当放宽条件。融资融券业务一方面能够促进市场资金流动或者平抑市场激动,但是其特有的“卖空机制”可能会给某些恶意投资者提供市场空骧,给其带来借融资融券的杠杆效应进行投机炒作的机会,甚至某些不法分子会借机操纵股市价格。影响股市秩序,因此,有关部门需要结合当前股市的发展情况。制定符合市场的法律规章。加强对融资融券业务申请的条件限制并不断调整,严厉打击股市中的内幕违法行为,防范化解金融风险并营造良好的股市投资氛围。