区域内科技金融系统间联动影响发展研究

2019-11-16吴楚键阮珊妮

吴楚键 阮珊妮

摘要:经济新常态下以城市为划分的科技金融系统成为区域经济持续高质量发展的新引擎,而区域一体化的发展趋势对科技金融系统间的协调发展有着迫切需求。本文基于系统间的耦合机制理论,探究了科技金融系统间的联动影响效应,并构建了联动影响有效度的评价模型,以广州和深圳两地为例进行了实证分析。研究表明:系统间的联动影响效应主要受到科技金融系统投入—发展环境—产出三大基础要素相互耦合协调的影响,耦合协调度越高,其联动影响就越有效,而有效的联动影响将会促进区域内科技金融系统间的协调发展。因此,政府在制定科技金融政策时应充分考虑三大基础要素的耦合作用,以提高系统间的联动影响有效度。

关键词:区域一体化 协调发展 耦合机制 有效度模型

一、引言

中国经济发展步入新常态后,发展的关键在于科技创新。科技创新是产业结构升级、经济可持续高质量发展的源泉,同时在创新的过程中,现代金融体系对于科技创新的支持作用显得尤为重要,科技创新活动的持续有效实施以及创新成果的有效转化,都离不开与现代金融体系的协同发展,科技金融正成为经济高质量腾飞的“翅膀”。同时,经过改革开放多年来的发展,如今同一区域内的城市相互之间需要产业互补,打破要素壁垒,促进区域内资金,技术,人才有效流动,区域发展呈现出一体化趋势。随着我国进一步的发展,区域内经济的联系将会变得愈发紧密,区域经济发展的有效协调运行越来越显得具有重大意义,因此,我国正力图通过构建符合时代经济发展规律的区域运行体系来激发区域的协调发展。

区域一体化的进程对于科技金融系统的发展来说具有重要意义,区域内一个城市的科技金融系统发展在一定程度上会受到区域内其他城市科技金融系统的影响,同时也会反作用于其他系统,存在着一个联动影响效应,了解其联动影响效应及其影响有效度将有利于为区域内科技金融系统间进一步的协调发展提供有效指导。目前,尚无一种较为准确的方法去描述这种联动影响效应和定量的去评价其有效程度,因此就有可能由于无法清晰地认识到这种联动影响效应,造成无法产生有效的协调作用,甚至还有可能存在相互竞争对抗的不利情况。对于相关科技型企业和金融机构而言,由于各地方科技金融政策的不统一,将不利于其在区域内的互补发展布局。

二、文献综述

科技创新与现代金融作为国家产业体系的两个重要组成部分,其有机结合就构成了科技金融范畴。对此国内外学者都曾对其做过大量研究,国外学者熊彼特(1990)在《经济发展理论》中提出,现代工业体系的发展离不开创新,而创新又依赖于资金的信贷来作为必要支持,金融要素驱动着创新技术的产业化。King&Levine(1993)认为,有效的金融市场将会帮助科技创新实现价值,金融与科技创新的结合会带来经济的增长。国内学者赵昌文等(2009)认为,科技金融是促进科技创新、创新成果转化和科技产业发展的一系列金融工具、制度政策与金融服务的总称。房汉延(2016)认为科技金融通过对科技创新和金融资本的有机结合,满足了经济增长对创新的需求。由此可见,科技金融的发展对于我国提高科技创新能力以及经济保持高质量发展具有重要意义。

近年来,随着区域经济一体化发展,区域内科技金融系统对区域发展的影响愈发明显,对此有关的研究也逐渐深入。从区域内科技金融系统的发展来看,徐玉莲等(2017)通过建立区域科技创新与科技金融系统协同演化模型,分析了区域科技与金融两大系统的演化关系。杜江等(2017)发现科技金融的发展能够显著提升区域科技创新能力,并存在明显的空间相关性。从区域内科技金融资源配置的角度来看,寻舸(2015)以区域金融学为基础,分析了科技金融资源配置效率与内生发展机制形成的结构问题。国际昌和叶蜀君(2017)则认为风险偏好机理是科技金融资源配置的核心机制。同时也有杜金岷等(2016)学者以科技金融投入产出的角度为出发点,通过采用三阶段DEA模型测算了中国区域内的科技金融投入产出效率,发现环境因素对不同省份的科技金融投入产出影响较大。从区域内科技金融的发展环境来看,张玉喜和张倩(2018)通过构建科技金融生态系统评价指标体系,分析了科技金融系统的层次结构,并依此对我国区域内科技金融发展环境的生态进行了综合评价。张明喜(2017)发现科技金融发展环境的生态对提升科技金融绩效和促进技术创新溢出有着重要的推动作用。胡苏迪(2018)认为区域科技金融中心是非均衡发展的,需要建立多层次的科技金融中心体系。汤子隆等(2018)发现科技金融的发展环境不仅對本地科技金融产出有促进作用,还会通过空间溢出效应提升其他地区的科技金融产出水平。宋宝琳和张洪源(2018)发现要促进区域经济协同发展,地方政府就要建立适当的科技金融集聚规模。

综上所述,通过对以往文献的分析可以发现,学者们对于区域内科技金融系统的研究较多集中在科技金融系统自身的发展或是其所处的发展环境,通过对这些方面的研究来描述区域资源配置对科技金融系统的影响作用,以及分析其发展方向。但是对于区域内的科技金融系统相互之间存在着怎样的联动影响作用以及作用的有效度研究较少,并且多为定性分析缺乏定量评价的标准,无法较为合理地判断区域内科技金融系统间的联动影响发展状况。因此本文在前人研究的基础上,创新性以系统间耦合机制理论为分析框架,来探究区域内科技金融系统间的联动影响效应,可为评价区域内科技金融系统间的关系提供科学参考。

三、区域内科技金融系统间联动影响效应分析

(一)科技金融系统间耦合机制的概念

系统间的耦合机制源于物理学领域,其本质为两个或两个以上具有相同或相似性质的系统,通过一定的作用关系产生一种趋向互补协作的演化过程,在经过一段时间的演化后,这些系统有可能会结合成为一个新的,协同的和更高层次的结构关系体。对于区域内科技金融系统相互之间的关系来说,由于联系密切是具有相同性质的系统,相互之间存在着要素流动互补和协调发展的演化过程,系统间的耦合机制能较好地反映其联系。

因此,本文对科技金融系统间的耦合机制概念定义为,通过科技金融各要素的相互流动渗透与相互发挥作用,科技金融系统间存在着一定的交流互动影响着各自的发展,并通过协调程度来衡量彼此之间的耦合情况。在一定的时空范围内,若耦合协调较好,将会带来积极的发展效应,进入互惠互利、共同进步发展的良性互动之中,并且有互补协作的趋势;若耦合协调较差,将会带来消极的阻碍效应,科技金融系统间存在互相抢夺发展资源的现象,导致功能紊乱的低效性发展状况,影响各自科技金融系统的进步。

(二)区域内科技金融系统间联动影响效应作用机理

我国科技金融系统的发展模式主要为以政府为主导、市场为辅的发展模式,在此发展模式下,通过厘清区域内科技金融系統的运行规律,来分析区域内科技金融系统间联动影响效应的作用机理。

在以政府为主导、市场为辅的科技金融发展模式下,科技金融政策将会直接或间接的影响当地科技金融的投入。从直接影响来看,各地方政府通过以财政科技拨款为主,辅以产业扶持和知识产权认定等方式,鼓励和引导各类高新技术企业的发展,并且为科技型企业的发展给予资金和政策上的支持。从间接影响来看,由于有政府资金和政策上的鼓励和引导,科技型企业会加强研发的经费支出和增加研发人员来发展科技创新能力,而在资金供给方面,各类金融机构则会更加重视对企业科技创新能力和创新成果转化能力的评价,科技创新能力和创新成果转化能力较好的企业将会较易获得资金支持。由于区域内各个地方的优势产业以及本身的经济发展基础存在差异,这将会影响到各地方政府对于科技金融的投入方向以及其作用大小,一般来说,各地方政府会针对当地的自身发展情况,通过建立产业孵化园、举办创业创新大赛以及扶持科技型信贷等方式,来引导创投机构、风险投资和商业银行来共同打造一个有利于科技创新的金融支持环境,并以此来完善当地自身的经济产业发展情况。在此发展过程中,将会产生一个科技创新的聚变效应,带动着当地整个产业的结构升级,而当地的金融体系在此发展过程中不断完善,发展出例如种子基金、科技保险和科技信贷等创新性金融产品来满足创新性经济发展的需求,构成了不同的科技金融系统发展环境。资金,技术以及人才等生产要素作为科技金融系统产出的基本动力,其将会在区域内进行流动,选择适宜自身的发展环境,因此就会有不同的科技金融产出,各地方政府通过统计地区经济发展数据,评估政策效果并为之后制定政策提供指导,科技型企业和金融机构也会通过收益来确定下一步在区域内的发展和布局,因此区域内科技金融系统的产出将会对之后的投入产生反馈影响。总的来说,各个地方的科技金融系统投入—发展环境—产出这三大基础就构成了一个闭环,形成了区域内科技金融系统的运行机制。

在区域一体化发展的背景下,各地方科技金融系统发展的联系是非常紧密的,系统间的联动影响效应可以通过系统间的耦合协调来阐述,而区域内科技金融系统间的耦合协调主要受到科技金融系统三大基础要素耦合协调作用的影响。

首先是科技金融投入的耦合协调。由于各地的需求不同,其在科技金融政策的制定上,可能只会简单地考虑到当地的发展,因此这些政策就有可能存在着相互竞争的关系,并不能形成产业的互补配合,从而影响了系统间的耦合协调程度。其次是科技金融发展环境的耦合协调。由于资金、技术以及人才这些生产要素是有限的,而发展环境基于其地方的科技创新能力与经济发展基础也是有限的,存在一个供需平衡问题,当区域内生产要素的流入超出了发展环境的所需,就会形成供大于求的问题,导致生产要素的浪费,并且也会影响到其他地方的需求,导致产生不协调的情况。反之当供不应求时,地方的科技金融发展就会受到制约,导致形成低效的发展。最后就是科技金融产出的耦合协调,各个地方的产出是不同的,较差的地方可能会学习较好地方的经验,但如果不匹配其发展基础的话,就会导致产生拔苗助长的不良后果,同时只是简单追求产出增加,没有根据自身发展情况和区域发展情况作安排的话,就有可能会对其他地方形成虹吸效应,抢走其他地方的发展机会但却不能合理利用,造成系统间的不协调。

综上所述,科技金融系统间的联动影响效应作用主要是受科技金融系统运行机制三大基础要素的耦合协调作用影响,当耦合协调作用强时,系统间就会产生互补合作促进协调发展,因此系统间的联动影响效应作用就会越有效;反之,当耦合协调作用弱时,系统间就会产生竞争对抗导致无序发展,其联动影响效应作用就越差。

四、区域内科技金融系统间联动影响有效度模型分析

(一)指标体系的筛选与确立

通过参考《国家“十三五”科学和技术发展规划》、科技部《国家高新区创新能力评价报告(2016)》,以及曹颢等(2011)学者对我国科技金融发展指数研究时所采用的指标,在此基础上针对区域内科技金融系统的特点,构建科技金融系统发展水平评价指标,具体如下。

(四)结果分析

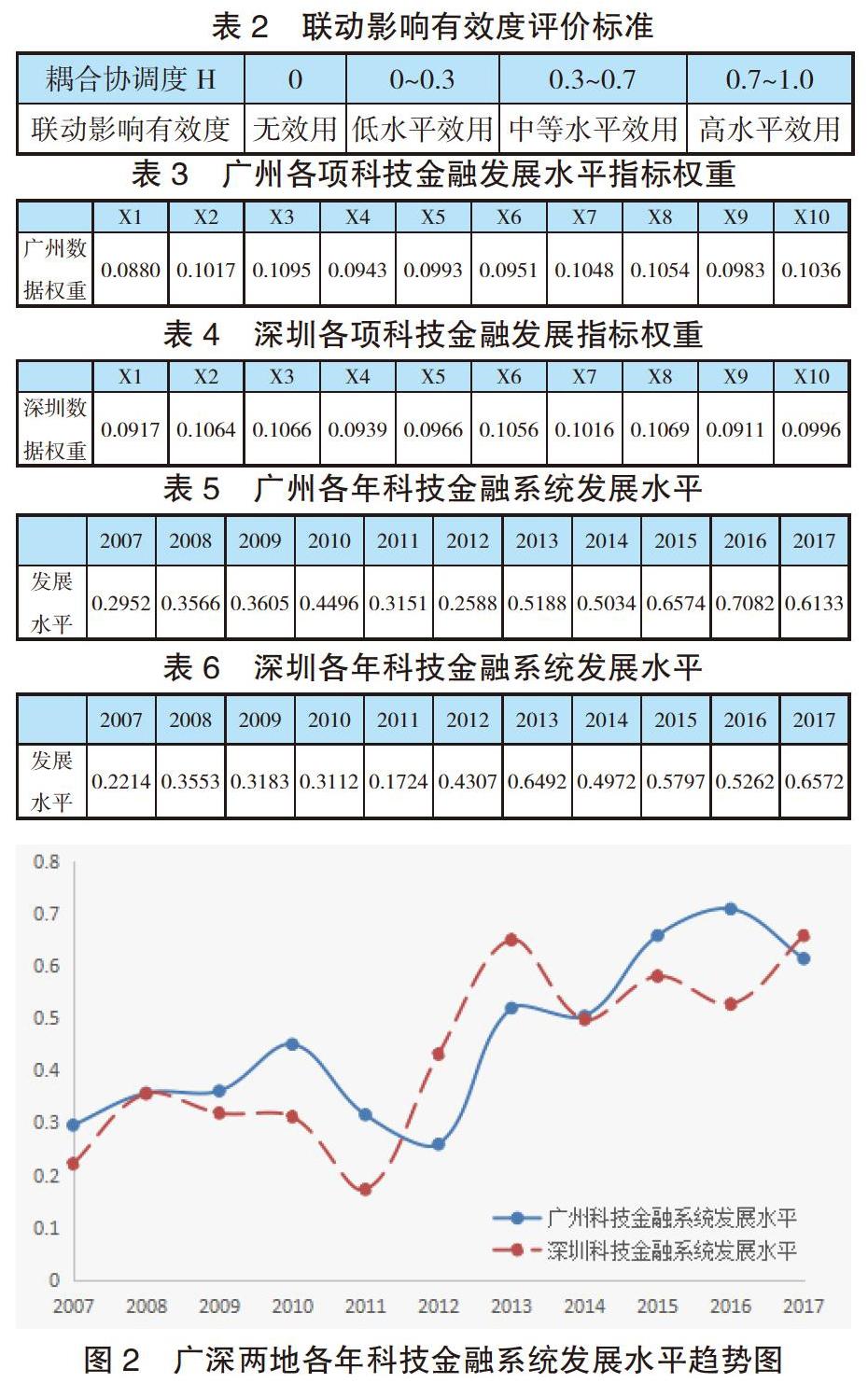

由图可知,广深两地科技金融系统的耦合度在2007~2017年间保持得较为平稳,这是因为两系统间的发展水平比较接近,导致耦合评价结果不准确。为了准确得到评价结果,就需要进行修正得到耦合协调度,通过耦合协调度可以较为精确的定量分析广深两地科技金融系统间的联动影响有效度。

从2007~2017年来看,发现广州与深圳两地科技金融系统间的耦合协调度从整体上来看是呈现上升趋势的,局部上可以分为初步发展、快速提升和调整完善三个阶段,其耦合协调度最高达到0.5654,属于中等水平效用。说明了存在着一个明显的联动影响,并且其互补效应有逐年增大的良好现象,但目前的联动影响只是处于中等水平,相互之间的互补配合不算太好,需要增加系统间的协调程度,增强区域经济一体化的发展。

2007~2011年,广州与深圳科技金融系统间的耦合协调度处于较低水平,说明联动影响处于初步发展阶段。在这一阶段中,两地科技金融系统在发展中更加注重自身的成长发展,相互之间的配合不算太好。2011~2013年,广州与深圳两地科技金融系统之间的耦合协调度快速上升,科技金融的发展之中存在着一定的互补配合,彼此之间的促进作用明显,但受限于科技金融的规模,联动影响程度提高较快但不算太高。2013~2017年,广州与深圳科技金融系统间的耦合协调度存在着小幅调整上升的情况,说明联动影响处于调整完善阶段,若能继续保持良好的互补配合趋势,其有可能发展为高水平效用,为科技金融系统的发展带来更高质量的效能。

五、结论与政策建议

(一)结论

本文在厘清区域内科技金融系统运行机制和系统间耦合机制的基础上,对区域内科技金融系统间存在的联动影响效应进行了分析,认为其联动影响效应主要受到科技金融系统运行机制投入—发展环境—产出三大基础要素的耦合协调作用影响。当耦合协调作用强时,系统间就会产生互补合作促进协调发展,区域内科技金融系统间的联动影响效应就越有效;反之系统间就会产生竞争对抗导致无序发展,其联动影响效应就越差。并构建了区域内科技金融系统联动影响有效度模型,选取了粤港澳大湾区内两大中心城市广州与深圳数据作出了实证分析,发现两地科技金融系统间的耦合协调度整体上是呈现上升趋势的,说明了其相相互之间有互补配合的发展趋势,符合目前两大城市科技金融系统间的发展状况,同时也发现两地的互补配合仍然不足,需要进一步提高系统间的耦合协调作用来增强其联动影响效应,促进两市协调发展。

(二)政策建议

1.提高区域内各地科技金融政策的协调度。地方政府在制定科技金融政策时不仅应考虑自身产业发展和当地经济发展的需要,同时也要对周边城市的科技金融政策有所了解,加强交流,利用区域内的互补效应和溢出效应,提高政策效率,避免无序竞争与对抗,从而形成协调作用。

2.合理引导科技金融发展环境中的资源分配。地方政府应加强相互之间的协同作用,合理评估科技金融发展环境的需要,引导资金,技术以及人才等生产发展要素有效流动,促进科技型企业与金融机构合理发展布局,以实现符合市场规律的资源分配。

3.科学评估科技金融的产出。地方政府应对其科技金融系统发展的产出有较为科学的认识评估,不能仅仅追求高速发展,而是应该追求高质量发展,通过区域内的交流与学习,按照自身情况为之后的发展提供指导。

参考文献:

[1]曹颢,尤建新,卢锐,陈海洋.我国科技金融发展指数实证研究[J].中国管理科学,2011,19(03):134~140.

[2]杜江,张伟科,范锦玲,韩科振.科技金融对科技创新影响的空间效应分析[J].软科学,2017,31(04):19~22+36.

[3]杜金岷,梁岭,吕寒.中国区域科技金融效率研究——基于三阶段DEA模型分析[J].金融经济学研究,2016,31(06):84~93.

[4]房汉廷.创新视角下的科技金融本质[J].高科技与产业化,2016(03):40~45.

[5]国际昌,叶蜀君.欠发达地区科技金融资源配置风险偏好分析——以转型城市高新技术产业发展为例[J].宏观经济研究,2017(06):44~53+82.

[6]胡苏迪.中国科技金融中心发展水平研究——基于科技金融中心指数的构建与测算[J].金融与经济,2018(09):76~81.

[7]宋宝琳,张洪源.科技金融空间集聚与经济效应研究——基于空间计量模型的实证分析[J].河北大学学报(哲学社会科学版),2018,43(04):95~102.

[8]汤子隆,祝佳,赖晓冰.科技金融生态影响科技金融产出的空间结构研究[J].经济体制改革,2018(06):57~62.

[9]寻舸.区域金融学视角下我国科技金融发展研究[J].科技进步与对策,2015,32(17):31~35.

[10]徐玉莲,于浪,王玉冬.区域科技创新与科技金融系统协同演化的序参量分析[J].科技管理研究,2017,37(15):15~20.

[11]赵昌文,陈春发等.科技金融[M].北京:科技出版社,2009.

[12]张明喜.我国科技金融生态及其绩效实证研究[J].科技进步与对策,2017,34(16):14~19.

[13]张玉喜,张倩.区域科技金融生态系统的动态综合评价[J].科学学研究,2018,36(11):63~74

[14]熊彼特,经济发展理论[M].商务印书馆,1990

[15]King R G,Levine R. Finance,entrepreneurship and growth:Theory and evidence. Journal of Monetary Economics,1993,32(3):513~542.

(作者系廣东财经大学金融学院研究生)