主并企业文化强度与并购绩效关系的实证研究

2019-11-13关欣

关欣

【摘要】近年来,随着国内企业实力的日渐增强及各种新兴行业的出现,并购事件日益增多。企业文化作为组织内行为规范与价值观念的载体,可以通过形成非正式章程并完善合约设计,来降低代理成本与交易成本,对企业行为与绩效有着深刻影响。本文从主并方企业文化强度的视角切入,以2010~2014年A股并购事件为研究样本,从组织行为特征的多方面量化主并企业文化强度,通过实证分析的方法研究了主并企业文化强度与并购绩效的关系。

【关键词】并购绩效;文化强度;行业相关度

【中图分类号】F272.92;F271;F275

一、引言

并购是基于有偿、自愿的前提而开展的产权交易活动,现已逐步成为企业提升运行效率、实现价值最大化的重要资本运作方式。近年来并购活动频发,并购绩效问题引发关注。作为组织内行为规范与价值观念的载体,企业文化被认为可以通过形成非正式章程并完善合约设计,来降低代理成本与交易成本,对企业行为与绩效有着深刻影响。鉴于企业文化从价值观念上对企业经营有着重要影响,因而也很可能影响到企业的并购选择与交易方式,同时作用于并购发生后的一系列资源整合,因而它应当作为影响并购绩效的维度纳入考量。

针对并购绩效的影响因素,国内外学者已做了较多研究。比如Bharadwaj(2003)发现在现金支付的并购交易中,当现金完全来源于银行贷款时主并企业并购绩效有所提升;Ahern 等(2012)以1991~2008年世界52个国家的27 753例跨国并购事件为样本,发现国家文化差异主要从信任、阶级观念及个人主义三方面影响并购绩效;King(2015)发现并购方与被并企业的资源互补性越强,并购后的超额收益越大。从国内研究看,潘红波(2008)发现地区内的并购活动易于获得地方政府的资源支持,因而同地区并购表现一般优于跨地区并购;陈鹏(2012)将主营业务利润率作为衡量并购绩效的代理变量,就上市公司有偿并购与无偿并购的绩效水平进行分组检验,得出“有偿转让的效益总体上优于无偿转让”的结论;潘爱玲、王淋淋(2015)则认为政治关联度对企业并购绩效有正向影响。纵观以上文献,虽然学者对并购绩效的影响因素已做了大量研究,但其中与文化相关的研究还比较少,且大多与跨国并购的文化差异相关。而事实上,即使是同一国家的不同企业,彼此间文化也可能千差万别,而文化的不同势必会对并购过程乃至并购结果产生影响,因而研究文化强度与并购绩效的关系具有较强的现实意义。

二、理论分析与研究假设

企业文化是企业组织共同价值观念、行为规范的集合,企业文化的组织持有度越高,认同度越广泛,则企业文化强度越高;反之,则企业文化强度越低。Larsson(1990)将并购与协同效应相结合,认为并购所派生出的协同效应可概括为以下几种: 财务协同、市场力量协同、管理协同、经营协同及文化协同。其中文化协同较其他几种协同效应而言更具深刻含义,它是决定并购双方能否迅速融合为一个具有共同价值观念、共同行为规范及共同利益组织的关键所在。当主并方文化强度越高时,其对被并方的文化渗透力及影响力也越强,因此并购整合效果可能就越好。但值得注意的是,在企业并购这一特殊情况下,较高的文化强度可能带来过高的自我认同及不当的自满情绪,从而忽视了被并方自身的文化特点,进而带来文化不适甚至是文化冲突,对企业并购绩效产生消极影响。同时,主并方文化强度过高也可能造成主并方对并购所带来的战略调整及环境变化的适应力不足,调整过慢,进而影响并购绩效。尽管存在两种截然不同的观点,但结合现实中的并购案例,我们不难发现较文化强度高带来的正面效应而言,其带来的负面效应占据主导地位。本文据此提出假设1。

假设1:主并企业文化强度越高,其并购绩效越差。

当发生并购行为的两家企业处于同一行业时,由于同行业企业在价值观念、思维模式及行为规范等方面较为接近,企业文化同质性相对较大,这使得主并方与被并方之间沟通较为顺畅,有助于降低交易及代理成本,从而提升并购绩效。与同行业并购相比,跨行业并购中并购双方的文化往往呈现异质性,这使得文化融合难度增加,文化协同效应减弱,同时由于行业差别导致的信息不对称也使得具有强文化的主并方对并购后的组织环境、战略调整等方面适应力更弱,从而进一步降低并购绩效。本文据此提出假设2。

假设2:与同行业并购相比,跨行业并购企业文化强度对并购绩效的负面影响更强。

三、研究设计

(一)样本选择与数据来源

由于研究中将使用并购事件发生后三年的相关数据,故本文以首次公告日在2010~2014年期间的所有A股并购事件为初始研究样本,参考相关文献的做法(吴超鹏等,2008),按以下标准对初始样本进行筛选:1.剔除主并企业为金融业企业的并购事件;2.剔除并购事件标的物为被并企業资产的并购事件,即所有并购事件均为股权收购;3.剔除对被并方股权比例不足30%的样本,即应实现“全面收购”而非“部分收购”;4.对于同一公司当年发生的多次并购,仅保留当年该公司的第一起并购,尽可能消除不同并购事件间的影响;5.剔除数据缺失样本。主并方企业文化强度数据根据企业官网及其他公开披露信息手工收集得出,其他财务数据来自国泰安CSMAR数据库,最后得到632个研究样本。

(二)相关变量及定义

1.被解释变量:并购绩效(ΔEBIT/Asset)

本文借鉴Hagendorff 和 Keasey的做法,将并购事件发生后三年内主并方息税前利润与总资产的比值(EBIT/Asset)的平均值与并购发生前一年主并方息税前利润与总资产的比值之差作为衡量并购绩效的变量。

2.解释变量:主并企业文化强度(Culture)

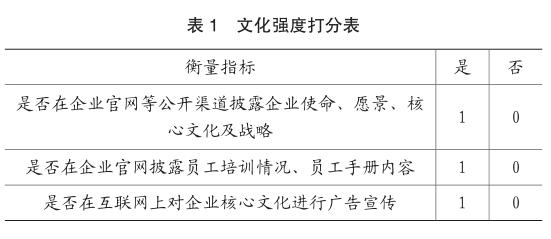

对于主并企业文化强度的度量,已有文献采取的方法主要有问卷调查法与公开资料检索法。对于问卷调查法,目前学术界尚存较大争议,比如规模较大的企业的文化强度往往被高估,反之对于规模较小的企业,其文化强度则倾向于被低估(Burt et al.,1994),因而问卷调查法很可能产生反向因果的影响。为避免可能出现的不当结果,本文借鉴刘志雄,张其仔 (2009)的方法,即根据互联网上的公开资料打分获取主并企业文化强度数据,并将主并企业文化强度分为组织制度层面、员工层面及社会层面。其中组织制度层面衡量指标为是否在企业官网等公开渠道披露企业使命、愿景、核心文化及战略等,“是”则赋值为1否则为0;员工层面衡量指标为是否在企业官网披露员工培训情况、员工手册内容等,“是”则赋值为1否则为0;社会层面衡量指标为是否在互联网上对企业核心文化进行广告宣传,以度量企业核心文化的社会认知度,具体方法是以“XX企业”加“企业文化”作为检索词进行检索,若有相关新闻报道则赋值为1否则为0。最后将以上三个层面的分数加总得到主并企业文化强度数据。文化强度打分表如表1所示。

3.控制变量

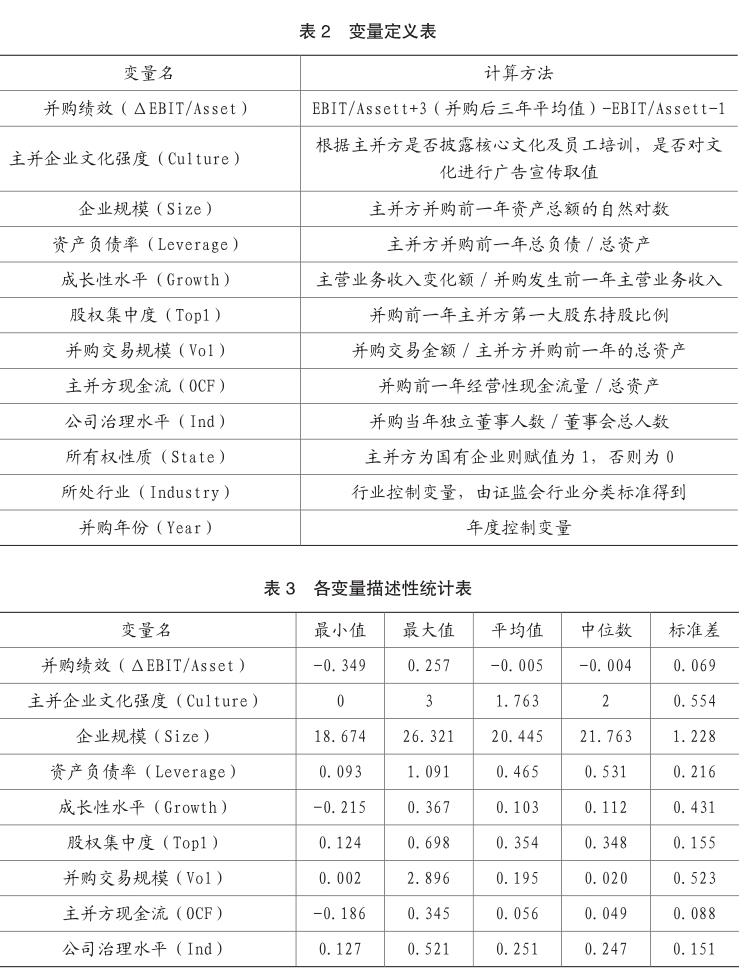

已有文献表明,主并方企业规模、资产负债率、成长性水平、所有权性质、股权集中度、并购交易规模、主并方现金流、公司治理水平、所处行业、并购年份等因素均会对并购绩效产生影响,故本文将其作为控制变量参与模型回归。其中企业规模(Size)用并购前一年的资产总额的自然对数表示;资产负债率(Leverage)用并购前一年总负债与总资产的比率表示;成长性水平(Growth)用并购发生当年主营业务收入较上年相比的增长率表示;股权集中度(Top1)用并购前一年主并方第一大股东持股比例表示;并购交易规模(Vol)用并购交易金额与主并方并购前一年的总资产的比值表示;主并方现金流(OCF)用并购前一年经营性现金流与总资产的比值表示;公司治理水平(Ind)用并购当年主并方董事会中独立董事人数比例表示;所有权性质(State)为虚拟变量,主并方为国有企业则赋值为1,否则为0;所处行业(Industry)依据《上市公司行业分类指引》进行控制;并购年份(Year)为年度控制变量。所有变量汇总如表2所示:

(三)变量模型设计

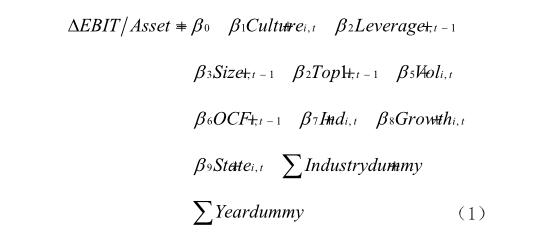

为对研究假设进行检验,本文在控制影响并购绩效的相关因素的基础上,采用如下模型进行回归:

其中被解释变量为并购绩效(ΔEBIT/Asset),用并购事件发生后三年内主并方息税前利润与总资产的比值(EBIT/Asset)的平均值与并购发生前一年主并方息税前利润与总资产的比值之差表示;解释变量为主并企业文化强度(Culture),根据互联网公开资料打分得到;其余变量为影响并购绩效的控制变量。

(四)描述性统计

在所有有效样本中,文化强度为0的企业有22家,文化强度为1的企业有126家,文化强度为2的企业有464家,文化强度为3的企业有20家,由此可知多数主并企业具有较强的企业文化,具有最弱企业文化与具有最强企业文化的企业比例均较低。各变量描述性统计如表3所示,从表中可以看出,各主并企业文化强度平均值为1.763,并购绩效最大值仅为0.257,平均值仅为-0.015,而最小值则低至-0.349,由此可知并购行为常常无法获得市场预期的大幅绩效提升,甚至可能损害绩效,这也提醒我们应当对影响并购绩效的因素予以重点关注与控制。

(五)实证分析结果

1.主并方文化强度对并购绩效影响的回归结果分析

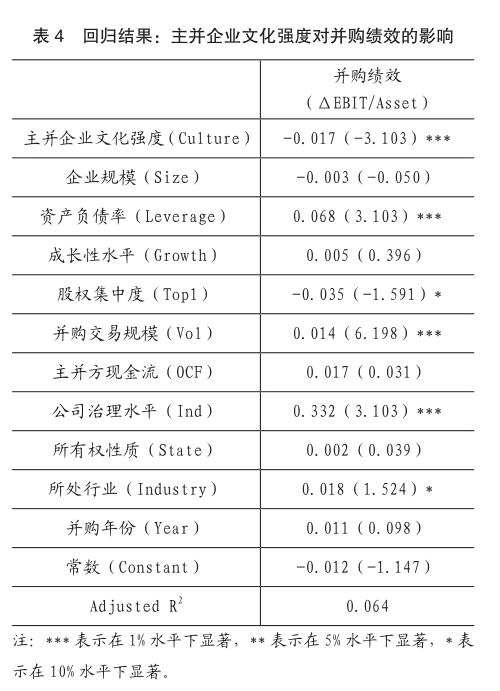

根据模型(1),本文对主并企业文化强度(Culture)对并购绩效(ΔEBIT/Asset)的影响进行回归分析。回归结果如表4所示。从表中我们可以看出,主并企业文化强度对并购绩效有显著负向影响,且通过了1%水平下的显著性检验,假设1得以验证。对并购绩效同样存在显著影响的其他因素还有资产负债率、股权集中度、并购交易规模、公司治理水平及所处行业。负债水平对并购绩效有显著正向影响可能是因为并购行为本身就是出于注入资产,进而调整资产负债结构的目的进行的;股权集中度对并购绩效有显著负向影响可能是股权越集中,大股东越有可能出于自身利益做出不当决策,从而损害并购绩效;并购交易规模对并购绩效有显著正向影响可能是因为并购交易规模越大,主并方越可能对被并方经营管理等方面施加实质性影响,从而提高并购绩效;公司治理水平对并购绩效有显著正向影响则可能是因为公司治理水平越高,并购整合越顺畅。

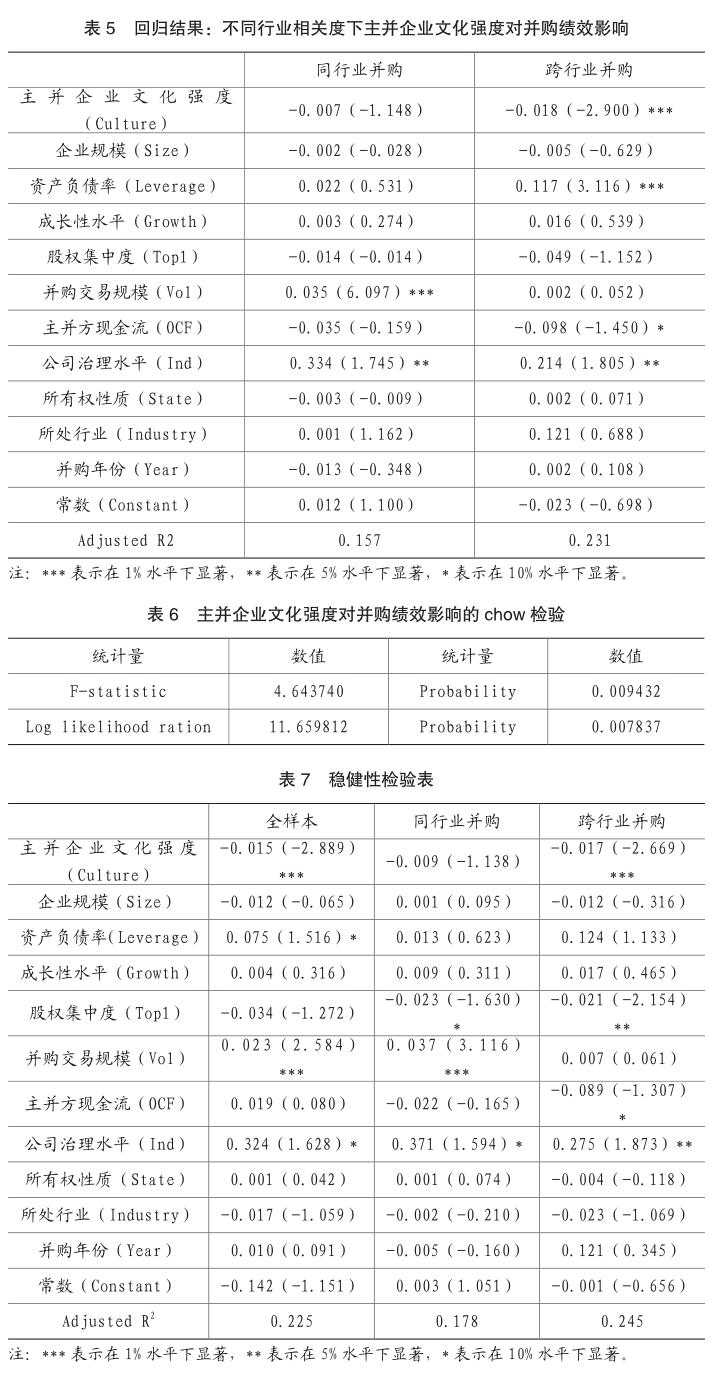

2.不同行业相关度下主并企业文化强度对并购绩效影响的回归结果分析

根据并购双方行业相关度,本文将所有有效样本分为同行业并购与跨行业并购两组,分別对两组样本中主并企业文化强度对并购绩效的影响进行回归分析,回归结果如表5所示。从表中我们可以看出,无论是同行业并购还是跨行业并购,主并企业文化强度均对并购绩效存在负向影响,其中同行业并购未通过显著性检验,而跨行业并购通过1%水平下的显著性检验,证明较同行业并购而言,跨行业并购主并企业文化强度对并购绩效的负向影响更大。同时我们注意到,公司治理水平在两组样本检验中均通过5%水平下的显著性检验,说明公司治理水平对并购成功与否起着关键性作用。

为判断不同行业相关度下,主并企业文化强度对并购绩效的影响是否发生结构性变化,本文对其进行chow检验,结果如表6所示。由检验结果可知,F=4.643740,通过查表可知F在1%显著性水平下为1.28,且Probability为0.009432小于0.01,通过F检验;同时,迹统计量为11.659812,Probability为0.007837也小于0.01,所以可以认为系统发生了结构突变,即当行业相关度不同时主并企业文化强度对并购绩效的影响发生变化,假设2得到支持。

(六)稳健性检验

在上一部分中,我们通过回归分析验证了假设1和假设2,发现主并企业文化强度对并购绩效存在显著负向影响,且这种影响在跨行业并购中表现更为突出。为保证回归结果的稳健性,本文将并购绩效的代理变量替换为并购发生后两年与并购发生前两年总资产收益率平均值的差额(ΔROAt-2,t+2),再次对影响并购绩效的各指标进行回归,结果如表7所示。其中全样本回归结果仍然显示主并企业文化强度对并购绩效有显著负向影响,跨行业并购回归结果仍然显示其负向影响强于同行业并购,即在改变本文被解释变量度量方法的情况下,实证结论并未发生改变,可以认为主并企业文化强度对并购绩效的负向影响是较为稳健的。

四、研究结论及建议

并购被认为是实现战略目的、提升自身竞争力的有效途径而被广泛采用。近年来,随着国内企业实力的日渐增强及各种新兴行业的出现,并购事件也日益增多。并购过程中产生文化不适乃至文化冲突进而影响并购绩效的现象时有发生。基于此,本文从主并方文化强度的视角切入,以2010~2014年A股并购事件为研究样本,从组织行为特征的多方面量化主并企业文化强度,通过实证分析的方法研究了主并企业文化强度与并购绩效的关系,并得出以下结论:1.主并企业文化强度越高,其并购绩效越差;2.较同行业并购而言,跨行业并购,主并企业文化强度对并购绩效的负向影响更大。鉴于以上研究结论,笔者提出如下建议供参考:

首先,对于文化强度较高的企业,在并购过程中应特别注重文化融合,避免因文化强度过高引起文化冲突,进而降低并购绩效。特别是当被并企业与自身文化强度接近时,主并方可以让被并方保持一定程度上的文化独立性,除在重大问题上保持必要的干预外,其他情况下可以允许一定程度的多元化。

其次,政府及企业自身应当更多考虑并购实际成效、而非并购后的企业体量,审慎决定是否并购。特别是在跨行业并购中,由于并购双方的强文化异质性会使得具有强文化的主并方对并购后的组织环境、战略调整等方面适应力更弱,进而损害并购绩效。因此跨行业并购中的主并方应特别注重对被并方行业信息的了解,加强双方间沟通,减少信息不对称性。

主要参考文献:

[1]陈仕华,姜广省,卢昌崇.董事联结、目标公司选择与并购绩效——基于并购双方之间信息不对称的研究视角.管理世界,2013(12):117-132.

[2]段明明,杨军敏.文化差异对跨国并购绩效的影响机制研究:一个整合的理论框架.科学学与科学技术管理,2011(10):125-133.

[3]方军雄.政府干预、所有权性质与企业并购.管理世界,2008(09):118-123.

[4]高明华.中国上市公司并购绩效财务研究.厦门:厦门大学出版社,2008:85-90.

[5]葛结根.并购支付方式与并購绩效的实证研究——以沪深上市公司为收购目标的经验证据.会计研究,2015(09):74-80.

[6]顾露露.中国企业海外并购失败了吗?.经济研究,2011(07):116-129.

[7]韩世坤.20世纪90年代全球企业并购研究.北京:人民出版社,2002:109-121.

[8]李明,徐强,徐化兵.文化差异和行业相关度对并购绩效的影响.价值工程,2010(11):52-54.

[9]李善民,周小春.公司特征、行业特征和并购战略类型的实证研究.管理世界,2007(03):130-137.

[10]孟凡臣,肖盼,刘博文.跨文化吸收能力对国际并购绩效的影响分析.科研管理,2016(06):151-158.

[11]潘爱玲,王淋淋.产权属性、政治关联与文化企业并购绩效.华中师范大学学报(人文社会科学版),2015(05):89-100.

[12]史建三.跨国并购论.上海:立信会计出版社,1999:3-10.

[13]田高良,韩洁,李留闯.连锁董事与并购绩效——来自中国A股上市公司的经验证据.南开管理评论,2013(06):112-122.

[14]王凤荣,高飞.政府干预、企业生命周期与并购绩效——基于我国地方国有上市公司的经验数据.金融研究,2012(12):137-150.

[15]王艳.“诚信创新价值观”文化差异度与并购绩效——基于2008-2010年沪深上市公司股权并购事件的经验数据.会计研究,2014(09):74-80.

[16]张雯,张胜,李百兴.政治关联、企业并购特征与并购绩效.南开管理评论,2013(02):64-74.

[17]赵息,张西栓.内部控制、高管权力与并购绩效——来自中国证券市场的经验证据.南开管理评论,2013(02):75-81.

[18]周绍妮,文海涛.基于产业演进、并购动机的并购绩效评价体系研究.会计研究,2013(10):75-82.

[19]Bharadwaj.“Does M&A Pay A Survey of Evidence for The Decision Maker”.Journal of Applied Finance, 2003,32(5):48-68.

[20]Erel.Determinants of Cross -Border Mergers and Acquisitions.Journal of Finance,2012,67(3):145 -182.

[21]King,Slotegraaf.“Organizational Fit and Acquisition Performance:Effects of Postacquisition Integration”.Strategic Management Journal,2015,24(12):284-295.

[22]Lubatkin M,Schweiger.“Top management turnover in related M&As:An additional test of the theory of relative standing”.Journal of Management, 1998,6(25):39-52.

[23]Moeller.The Success of Acquisions:Evidence from Devestitures.Journal of Management,2006,78(1):43-60.